виды налогов и сборов: федеральные, региональныеВ соответствии со ст. 12 НК РФ в Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные

Юридические лица по общему правилу уплачивают следующие федеральные налоги:

1) налог на добавленную стоимость (если производились операции, облагаемые НДС)

2) налог на доходы физических лиц (при наличии сотрудников в штате организации)

3)налог на прибыль организаций ( в случае, если в данном налоговом периоде получен доход)

Региональные налоги, которые уплачиваются юридическими лицами без учёта отраслевой принадлежности

1) налог на имущество организаций (при наличии движимого и недвижимого имущества)

2) транспортный налог (при наличии транспортных средств)

Местными налогами признаются налоги, которые установлены ст. 15 НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. Юридические лица обычно в этой связи уплачивают земельный налог при наличии земельных участков, принадлежащих организациям на праве собственности или праве постоянного (бессрочного) пользования.

Презентация на тему Основные инфекционные заболевания и их профилактика

Презентация на тему Основные инфекционные заболевания и их профилактика Митральные пороки

Митральные пороки  Влияние компьютерных игр на здоровье младших школьников и определение компьютерной зависимости

Влияние компьютерных игр на здоровье младших школьников и определение компьютерной зависимости Презентация на тему Пальчиковая гимнастика

Презентация на тему Пальчиковая гимнастика  “Мастерская для инноваций”

“Мастерская для инноваций” В каких странах говорят на английском языке?

В каких странах говорят на английском языке? В ожидании Рождества. Фотоальбом

В ожидании Рождества. Фотоальбом В.Б. Тарасов МГТУ им. Н.Э.Баумана, Кафедра «Компьютерные системы автоматизации производства» e-mail:

В.Б. Тарасов МГТУ им. Н.Э.Баумана, Кафедра «Компьютерные системы автоматизации производства» e-mail:  Административная ответственность

Административная ответственность МЕХАНИЗМЫ ВЗАИМОДЕЙСТВИЯ ВЕРБАЛЬНЫХ И НЕВЕРБАЛЬНЫХ ЕДИНИЦ В ДИАЛОГЕ II Б. ДЕЙКТИЧЕСКИЕ ЖЕСТЫ И РЕЧЕВЫЕ АКТЫ Крейдлин Г. Е. (РГГУ,

МЕХАНИЗМЫ ВЗАИМОДЕЙСТВИЯ ВЕРБАЛЬНЫХ И НЕВЕРБАЛЬНЫХ ЕДИНИЦ В ДИАЛОГЕ II Б. ДЕЙКТИЧЕСКИЕ ЖЕСТЫ И РЕЧЕВЫЕ АКТЫ Крейдлин Г. Е. (РГГУ,  Технология как часть общечеловеческой культуры

Технология как часть общечеловеческой культуры Коммуникационные технологии

Коммуникационные технологии  Атмосфера: значение, строение, изучение

Атмосфера: значение, строение, изучение Презентация на тему Вода в природе 3 класс

Презентация на тему Вода в природе 3 класс  Презентация на тему Фалес Милетский

Презентация на тему Фалес Милетский Реки

Реки Блинчики-Мск. Проект

Блинчики-Мск. Проект Презентация на тему Чтобы путь был счастливым (3 класс)

Презентация на тему Чтобы путь был счастливым (3 класс) Развитие социальной психологии

Развитие социальной психологии проект ккт

проект ккт Установка коннектора компрессора на новых корейских компрессорах!

Установка коннектора компрессора на новых корейских компрессорах! Я РАДА ПРИВЕТСТВОВАТЬ ВАС НА УРОКЕ ФИЗИКИ

Я РАДА ПРИВЕТСТВОВАТЬ ВАС НА УРОКЕ ФИЗИКИ общая характеристика растений

общая характеристика растений Новогодний хороводНам очень веселоВозьмёмся за руки.. - презентация

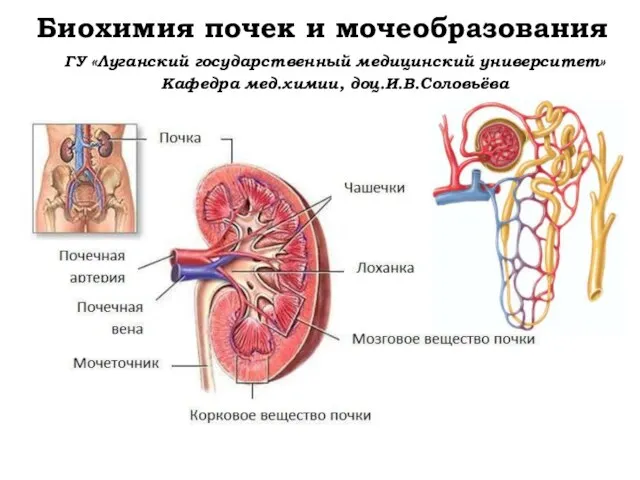

Новогодний хороводНам очень веселоВозьмёмся за руки.. - презентация Биохимия почек и мочеобразования

Биохимия почек и мочеобразования Сертификация систем качества

Сертификация систем качества Презентация на тему Экологические факторы. Антропогенное воздействие на экосистемы

Презентация на тему Экологические факторы. Антропогенное воздействие на экосистемы Птичья азбука

Птичья азбука