Слайд 2Налог на добавленную стоимость (НДС)

НДС — косвенный налог

Одним из признаков косвенных налогов

является их перелагаемость, так как налог устанавливается в виде надбавки к цене (в отличие от прямых налогов, определяемых доходом (прибылью) налогоплательщиков) и перелагается на конечного потребителя

Компания, производящая продукцию, оказывающая услуги, выполняющая работы, по существу является сборщиком косвенного налога, а покупатель (конечный потребитель) — плательщиком

Слайд 3Плательщиками НДС являются:

российские организации и индивидуальные предприниматели, которые применяют ОСН или ЕСХН,

кроме случая получения освобождения от уплаты НДС

иностранные организации (в т. ч. их филиалы и представительства), которые состоят на налоговом учете в РФ

лица, которые импортируют товары в РФ, независимо от применяемой ими системы налогообложения (в т. ч. физические лица, а также самозанятые)

Слайд 4Плательщиками НДС являются:

4) организации и предприниматели, применяющие УСН или ПСН в следующих

случаях:

при выставлении покупателям счета-фактуры с выделенным НДС

если организация (предприниматель) признается налоговым агентом

если организация (предприниматель) является участником товарищества, ведущим общие дела, концессионером или доверительным управляющим

Слайд 5Налоговые агенты по НДС

В общем случае плательщики НДС исполняют обязанности по исчислению,

уплате налога и представлению отчетности самостоятельно

Однако в некоторых случаях эти функции за налогоплательщика выполняет налоговый агент, если он:

приобретает товары (работы, услуги) у иностранных лиц, не состоящих на налоговом учете в РФ

арендует государственное (муниципальное) имущество

приобретает казенное имущество

реализует конфискованное, бесхозное имущество и пр. в качестве уполномоченного лица

реализует товары (работы, услуги, имущественные права) иностранных лиц, не состоящих на налоговом учете в РФ, по посредническому договору

покупает металлолом, шкуры животных или макулатуру

Слайд 6Объектом обложения НДС признаются:

реализация товаров, работ или услуг на территории РФ, в том

числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации

передача имущественных прав на территории РФ

передача на территории РФ товаров, выполнение работ или оказание услуг для собственных нужд, при этом расходы на них не учитываются при исчислении налога на прибыль

выполнение строительно-монтажных работ для собственного потребления

ввоз товаров на территорию РФ

Слайд 7Место реализации товаров, работ и услуг

Объект обложения НДС возникает в том случае,

если товары (работы, услуги) реализуются на территории Российской Федерации

Следовательно, чтобы установить, возникает ли у налогоплательщика (налогового агента) обязанность исчислить НДС с той или иной операции, необходимо определить место реализации товаров (работ, услуг)

Если местом реализации признается Россия, то НДС начисляется, если место реализации находится вне территории Российской Федерации – обязанности по уплате НДС не возникает

Слайд 8НДС не платится в случаях:

Налогоплательщик, применяющий общий режим налогообложения, НДС не уплачивает,

если:

осуществляет операции, не являющиеся объектом налогообложения

осуществляет операции, подпадающие под льготу по ст. 149 НК РФ

освобожден от исполнения обязанностей плательщика НДС по ст. 145 НК РФ

Слайд 9НДС не платится: ст. 149 НК РФ

Перечень операций, при осуществлении которых налогоплательщик

не должен платить НДС (освобожденных от НДС), установлен ст. 149 НК РФ и является закрытым. Большая часть освобождений распространяется на социально значимые товары и услуги:

предоставление в аренду помещений иностранным гражданам или организациям, аккредитованным в РФ

реализация определенных видов медицинских товаров

реализация ритуальных услуг, работ (услуг) по изготовлению надгробных памятников и оформлению могил, а также реализация похоронных принадлежностей

реализация изделий народных художественных промыслов

Слайд 10НДС не платится: ст. 145 НК

Не исчислять и не уплачивать НДС вправе

лица, у которых выручка от реализации товаров (работ, услуг) за три последовательных календарных месяца не превышает 2 млн. руб. без учета НДС

Освобождение не может применяться лицами, реализующими только подакцизные товары. Если реализуются как подакцизные, так и неподакцизные товары, то для применения освобождения нужно вести их раздельный учет. При этом с реализованных подакцизных товаров придется уплатить НДС в бюджет

Если налогоплательщик применяет освобождение, то НДС он все равно должен заплатить в следующих случаях: при ввозе товаров в РФ; при исполнении обязанностей налогового агента

Слайд 11НДС не платится: ст. 145 НК

Организации и индивидуальные предприниматели, применяющие систему налогообложения

для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, при условии, что указанные лица переходят на уплату единого сельскохозяйственного налога и реализуют право на освобождение в одном и том же календарном году либо при условии, что за предшествующий налоговый период по единому сельскохозяйственному налогу сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется указанная система налогообложения, без учета налога не превысила в совокупности: 100 миллионов рублей за 2018 год, 90 миллионов рублей за 2019 год, 80 миллионов рублей за 2020 год, 70 миллионов рублей за 2021 год, 60 миллионов рублей за 2022 год и последующие годы

Слайд 12Момент определения налоговой базы по НДС

По общеустановленному правилу налог нужно начислить на

наиболее раннюю дату:

День отгрузки (передачи) товаров (работ, услуг), имущественных прав

День оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг)

Под датой отгрузки товаров понимается дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика

Под датой передачи работ понимается дата подписания акта приемки-передачи выполненных работ

Если оплата происходит после отгрузки, то налоговая база определяется один раз: в момент отгрузки (передачи) товаров (работ, услуг)

Налоговая база при этом определяется исходя из стоимости товаров (работ, услуг), исчисленной на основании рыночных цен

Налог определяется по ставке 10 или 20 процентов, покупателю выставляется счет-фактура

Слайд 13Момент определения налоговой базы по НДС

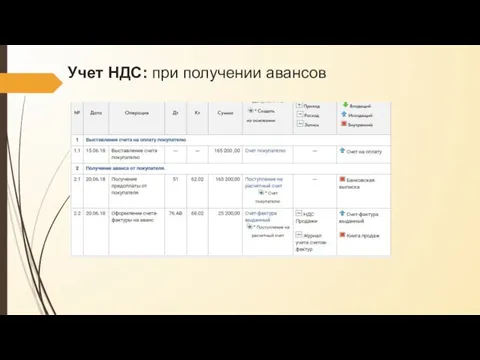

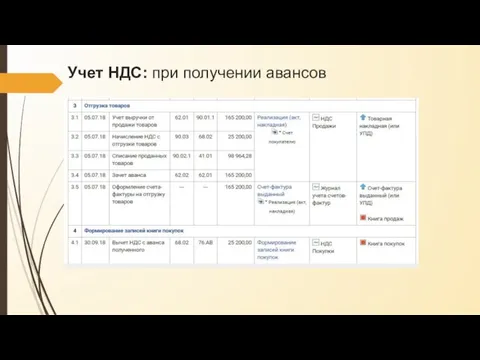

Если налогоплательщик получает предоплату (даже частичную), то

налоговую базу он должен определить несколько раз

Сначала – на момент получения предоплаты исходя из полученных сумм аванса с учетом налога. Налог при этом исчисляется по расчетной ставке (10/110 или 20/120), выставляется счет-фактура на аванс

Затем налоговая база определяется в момент отгрузки товаров (работ, услуг) в счет ранее полученной оплаты. При этом сумму НДС, ранее уплаченную с аванса, налогоплательщик может принять к вычету

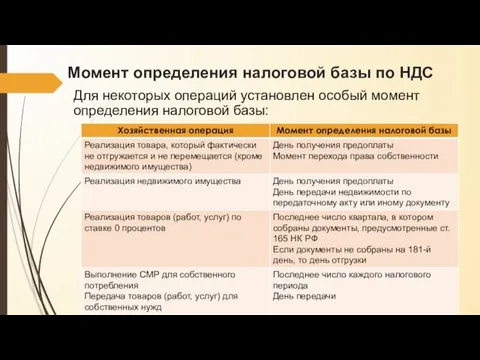

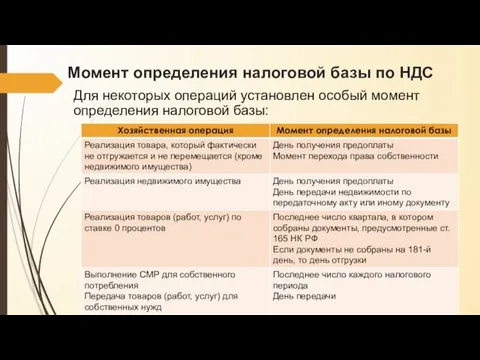

Слайд 14Момент определения налоговой базы по НДС

Для некоторых операций установлен особый момент определения

налоговой базы:

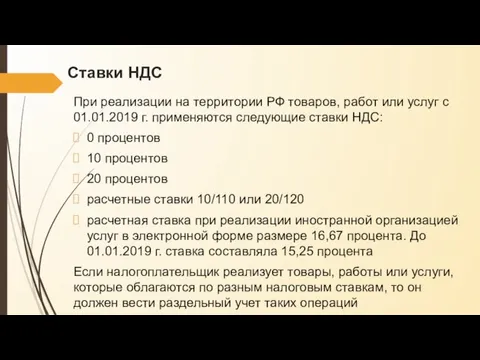

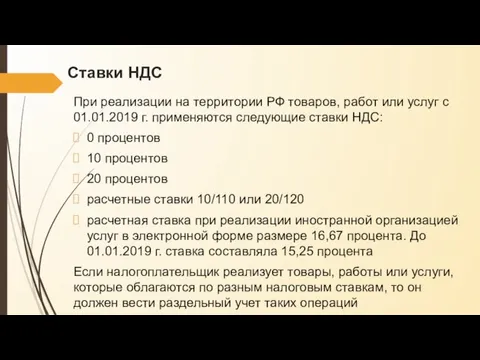

Слайд 15Ставки НДС

При реализации на территории РФ товаров, работ или услуг с 01.01.2019

г. применяются следующие ставки НДС:

0 процентов

10 процентов

20 процентов

расчетные ставки 10/110 или 20/120

расчетная ставка при реализации иностранной организацией услуг в электронной форме размере 16,67 процента. До 01.01.2019 г. ставка составляла 15,25 процента

Если налогоплательщик реализует товары, работы или услуги, которые облагаются по разным налоговым ставкам, то он должен вести раздельный учет таких операций

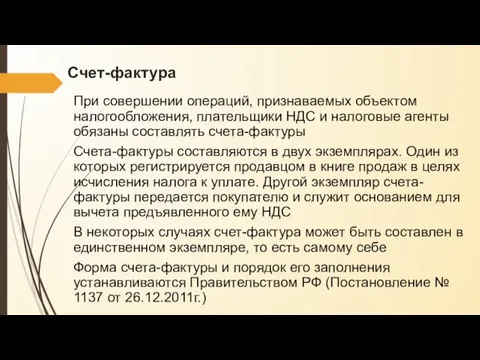

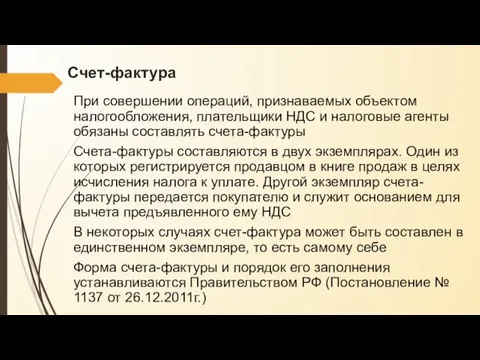

Слайд 16Счет-фактура

При совершении операций, признаваемых объектом налогообложения, плательщики НДС и налоговые агенты обязаны

составлять счета-фактуры

Счета-фактуры составляются в двух экземплярах. Один из которых регистрируется продавцом в книге продаж в целях исчисления налога к уплате. Другой экземпляр счета-фактуры передается покупателю и служит основанием для вычета предъявленного ему НДС

В некоторых случаях счет-фактура может быть составлен в единственном экземпляре, то есть самому себе

Форма счета-фактуры и порядок его заполнения устанавливаются Правительством РФ (Постановление № 1137 от 26.12.2011г.)

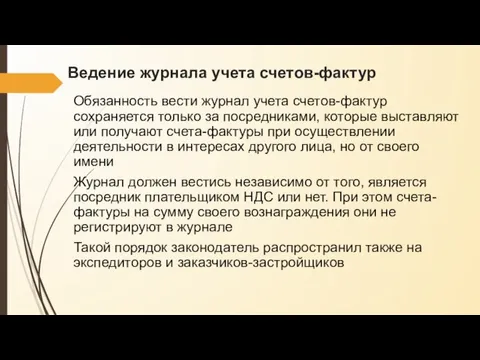

Слайд 17Ведение журнала учета счетов-фактур

Обязанность вести журнал учета счетов-фактур сохраняется только за посредниками,

которые выставляют или получают счета-фактуры при осуществлении деятельности в интересах другого лица, но от своего имени

Журнал должен вестись независимо от того, является посредник плательщиком НДС или нет. При этом счета-фактуры на сумму своего вознаграждения они не регистрируют в журнале

Такой порядок законодатель распространил также на экспедиторов и заказчиков-застройщиков

Слайд 18Книга покупок

Плательщики НДС обязаны вести книги покупок и книги продаж. Они освобождаются

от обязанности вести данные книги при осуществлении операций, освобожденных от НДС по ст. 149 НК РФ. Однако это освобождение не применяется при вывозе на территорию ЕАЭС из России товаров, указанных в ст. 149 НК РФ.

Налогоплательщики, осуществляющие как облагаемые, так и освобожденные от НДС операции и выставляющие счета-фактуры, также ведут данные книги

Книга покупок предназначена для регистрации счетов-фактур в целях определения суммы НДС, предъявляемой к вычету

Слайд 19Книга покупок

Книга покупок ведется на бумажном носителе или в электронном виде

В книге

покупок регистрируются все счета-фактуры (в том числе корректировочные, исправленные), полученные от продавцов, как на бумажном носителе, так и в электронном виде, если возникло право на налоговые вычеты

После окончания налогового периода до 25-го числа следующего месяца книга покупок, составленная на бумажном носителе, подписывается руководителем организации (уполномоченным им лицом) или индивидуальным предпринимателем, прошнуровывается, ее страницы пронумеровываются

Слайд 20Книга покупок

Книга покупок, составленная в электронном виде за налоговый период, подписывается электронной

цифровой подписью руководителя организации (уполномоченного им лица) или индивидуального предпринимателя при ее передаче в налоговый орган в случаях, предусмотренных НК РФ

В период хранения книги до ее направления в налоговый орган такая подпись не нужна

Книга покупок и дополнительные листы книги покупок, составленные на бумажном носителе или в электронном виде, хранятся в течение не менее 4 лет с даты последней записи

Слайд 21Книга продаж

Книга продаж предназначена для регистрации составленных и (или) выставленных счетов-фактур при

возникновении обязанности по исчислению НДС, в том числе:

при отгрузке товаров (выполнении работ, оказании услуг), передаче имущественных прав

при получении предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

при получении средств, увеличивающих налоговую базу

при выполнении СМР для собственного потребления, передаче товаров (выполнении работ, оказании услуг) для собственных нужд

при исполнении обязанностей налоговых агентов

при осуществлении операций, налогоплательщиками, освобожденными от уплаты НДС по ст. 145 НК РФ

Слайд 22Книга продаж

Счета-фактуры регистрируются в книге продаж в хронологическом порядке в том налоговом

периоде, в котором возникает налоговое обязательство, независимо от даты выставления продавцом или даты получения покупателями

При этом единой регистрации подлежат счета-фактуры (в том числе корректировочные), составленные как на бумажном носителе, так и в электронном виде

Порядок подписи и хранения книги продаж аналогичен книге покупок

Слайд 23Налоговые вычеты по НДС

НК РФ предоставляет право уменьшить НДС, начисленный в

бюджет, на налоговые вычеты

Вычетам подлежат суммы налога:

предъявленные поставщиками при приобретении товаров (работ, услуг), имущественных прав на территории РФ

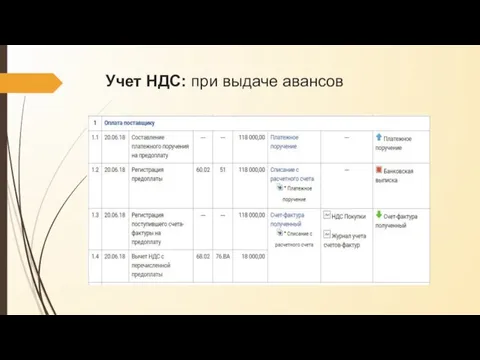

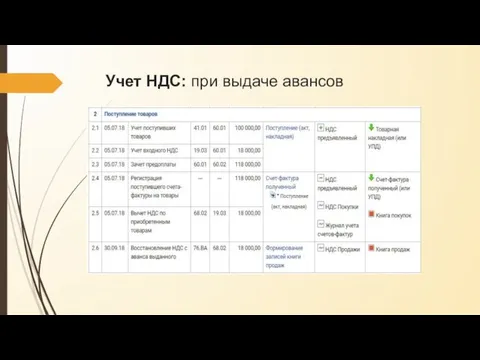

исчисленные с предварительной оплаты под предстоящую поставку товаров (работ, услуг), имущественных прав

уплаченные по расходам на командировки и представительским расходам

начисленные при выполнении СМР

Слайд 24Налоговые вычеты по НДС

НК РФ предоставляет право уменьшить НДС, начисленный в

бюджет, на налоговые вычеты

Вычетам подлежат суммы налога:

исчисленные по операциям реализации товаров (работ, услуг) на экспорт, в случае отсутствия подтверждающих документов

уплаченные налоговыми агентами

которые организации ранее компенсировали иностранному покупателю - Tax Free

Слайд 25Условия принятия НДС к вычету

Для того чтобы применить налоговый вычет, необходимо одновременное

соблюдение следующих условий:

товары (работы, услуги), имущественные права приняты к учету

имеется надлежащим образом оформленный счет-фактура

товары (работы, услуги), имущественные права приобретены для использования в облагаемой НДС деятельности

Слайд 26Раздельный учет «входного» НДС

Раздельный учет "входного" НДС необходимо вести, если налогоплательщик

осуществляет операции, подлежащие обложению НДС, а также освобожденные от обложения этим налогом

Назначение раздельного учета состоит в том, чтобы выделить НДС по приобретенным товарам (работам, услугам), используемым:

для операций, облагаемых НДС

для необлагаемых операций

НДС по товарам (работам, услугам), используемым для облагаемой налогом деятельности, подлежит вычету, а по товарам (работам, услугам), используемым в необлагаемой деятельности, учитывается в стоимости этих товаров (работ, услуг)

Слайд 27Раздельный учет «входного» НДС

Если раздельный учет не ведется, то "входной" НДС

вычету не подлежит и в расходы при исчислении налога на прибыль не включается

Порядок ведения раздельного учета законодательно не установлен. Поэтому каждый налогоплательщик разрабатывает и утверждает его в учетной политике, при этом методика ведения раздельного учета должна быть экономически обоснованной

Если же в учетной политике такой порядок не прописан, то велика вероятность возникновения споров с налоговым органом. В этом случае налогоплательщик должен быть готов доказать, что такой учет им фактически ведется

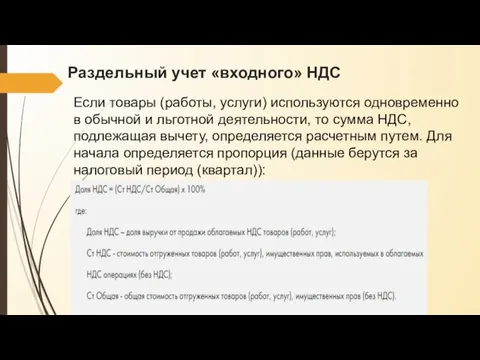

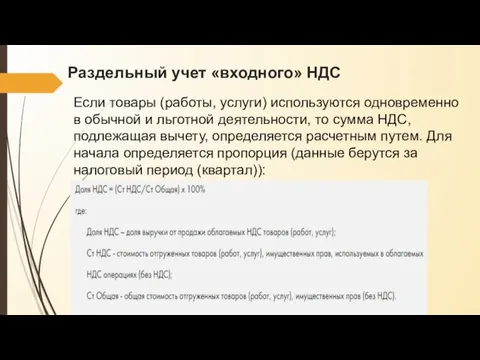

Слайд 28Раздельный учет «входного» НДС

Если товары (работы, услуги) используются одновременно в обычной

и льготной деятельности, то сумма НДС, подлежащая вычету, определяется расчетным путем. Для начала определяется пропорция (данные берутся за налоговый период (квартал)):

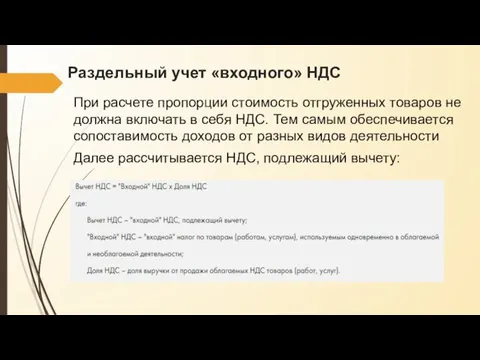

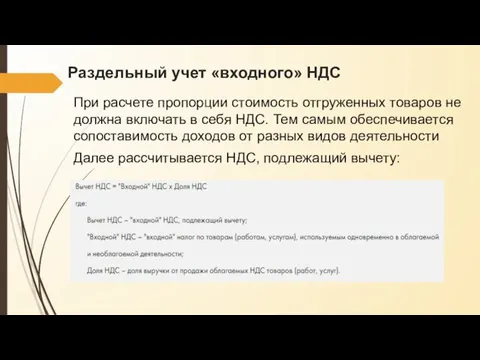

Слайд 29Раздельный учет «входного» НДС

При расчете пропорции стоимость отгруженных товаров не должна

включать в себя НДС. Тем самым обеспечивается сопоставимость доходов от разных видов деятельности

Далее рассчитывается НДС, подлежащий вычету:

Слайд 30Правило 5 процентов

По товарам (работам, услугам), которые используются как в облагаемых,

так и необлагаемых операциях, можно заявить весь "входной" НДС к вычету

Это возможно при условии, что доля совокупных расходов на приобретение, производство и реализацию товаров (работ, услуг, имущественных прав), реализация которых не облагается НДС, не превышает 5 процентов от общей суммы расходов на приобретение, производство и реализацию

При расчете указанной доли следует учитывать следующее: если организация осуществляет несколько операций, освобождаемых от НДС, то при исчислении 5-процентной величины нужно учитывать все эти операции

Слайд 31Возмещение НДС

Если по итогам налогового периода сумма вычетов превышает сумму начисленного

(восстановленного) налога, то налогоплательщик может возместить из бюджета разницу между этими суммами

Сумма налога к возмещению заявляется налогоплательщиком в декларации по НДС. После проведения камеральной проверки этой декларации налоговый орган принимает решение о возмещении налога или об отказе в нем полностью или частично

Срок для возмещения НДС составляет три года после того периода, в котором возникло право на вычет

Слайд 32Исчисление НДС

Сумма налога определяется по итогам каждого налогового периода-квартала как произведение

налоговой базы на ставку НДС. Расчет суммы налога производится по следующим операциям:

реализации товаров (работ, услуг)

передачи имущественных прав

передачи товаров (работ, услуг) для собственных нужд

выполнения СМР для собственного потребления

Отдельно сумма налога исчисляется:

налоговыми агентами

при ввозе товаров на территорию РФ

по операциям, облагаемым НДС по ставке 0%

Слайд 33Сумма налога, подлежащая уплате в бюджет

Сумма налога, подлежащая уплате в бюджет, определяется

как разница между исчисленной суммой налога и суммой налоговых вычетов, увеличенная на сумму восстановленного НДС

Сумма налога, подлежащая уплате в бюджет, определяется по итогам каждого налогового периода, т.е. квартала

Если по итогам налогового периода сумма вычетов превышает сумму исчисленного и восстановленного налога, то указанная разница подлежит возмещению налогоплательщику

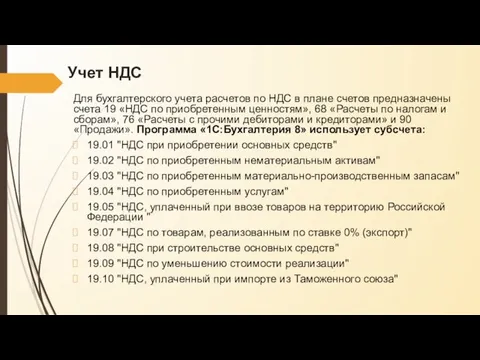

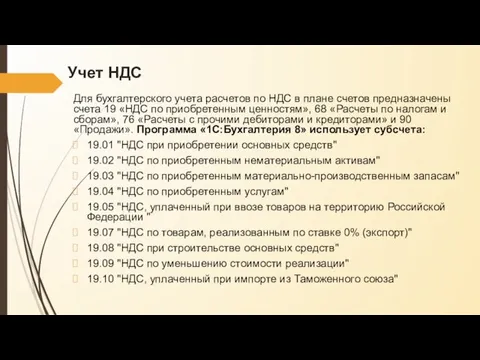

Слайд 34Учет НДС

Для бухгалтерского учета расчетов по НДС в плане счетов предназначены счета

19 «НДС по приобретенным ценностям», 68 «Расчеты по налогам и сборам», 76 «Расчеты с прочими дебиторами и кредиторами» и 90 «Продажи». Программа «1С:Бухгалтерия 8» использует субсчета:

19.01 "НДС при приобретении основных средств"

19.02 "НДС по приобретенным нематериальным активам"

19.03 "НДС по приобретенным материально-производственным запасам"

19.04 "НДС по приобретенным услугам"

19.05 "НДС, уплаченный при ввозе товаров на территорию Российской Федерации "

19.07 "НДС по товарам, реализованным по ставке 0% (экспорт)"

19.08 "НДС при строительстве основных средств"

19.09 "НДС по уменьшению стоимости реализации"

19.10 "НДС, уплаченный при импорте из Таможенного союза"

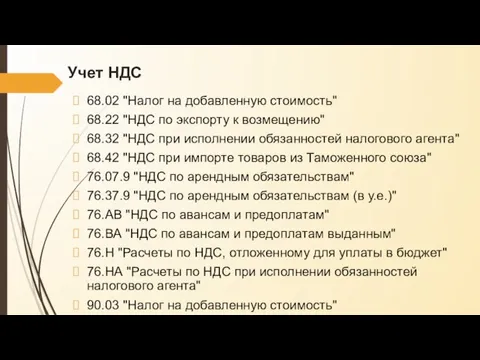

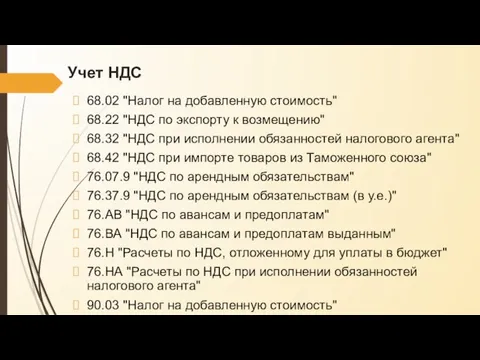

Слайд 35Учет НДС

68.02 "Налог на добавленную стоимость"

68.22 "НДС по экспорту к возмещению"

68.32 "НДС

при исполнении обязанностей налогового агента"

68.42 "НДС при импорте товаров из Таможенного союза"

76.07.9 "НДС по арендным обязательствам"

76.37.9 "НДС по арендным обязательствам (в у.е.)"

76.АВ "НДС по авансам и предоплатам"

76.ВА "НДС по авансам и предоплатам выданным"

76.Н "Расчеты по НДС, отложенному для уплаты в бюджет"

76.НА "Расчеты по НДС при исполнении обязанностей налогового агента"

90.03 "Налог на добавленную стоимость"

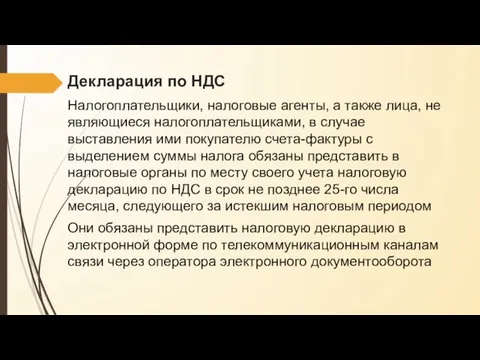

Слайд 42Декларация по НДС

Налогоплательщики, налоговые агенты, а также лица, не являющиеся налогоплательщиками, в случае

выставления ими покупателю счета-фактуры с выделением суммы налога обязаны представить в налоговые органы по месту своего учета налоговую декларацию по НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом

Они обязаны представить налоговую декларацию в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота

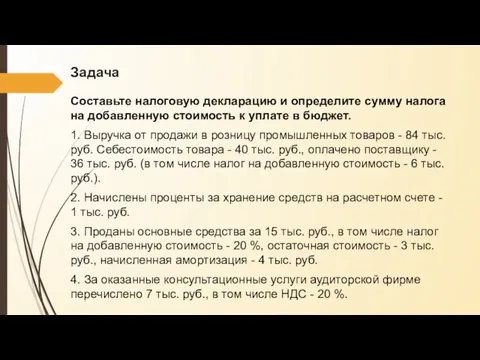

Слайд 43Задача

Составьте налоговую декларацию и определите сумму налога на добавленную стоимость к

уплате в бюджет.

1. Выручка от продажи в розницу промышленных товаров - 84 тыс. руб. Себестоимость товара - 40 тыс. руб., оплачено поставщику - 36 тыс. руб. (в том числе налог на добавленную стоимость - 6 тыс. руб.).

2. Начислены проценты за хранение средств на расчетном счете - 1 тыс. руб.

3. Проданы основные средства за 15 тыс. руб., в том числе налог на добавленную стоимость - 20 %, остаточная стоимость - 3 тыс. руб., начисленная амортизация - 4 тыс. руб.

4. За оказанные консультационные услуги аудиторской фирме перечислено 7 тыс. руб., в том числе НДС - 20 %.

THE CHRISTIAN WORKER

THE CHRISTIAN WORKER 1665678763032__30ro86

1665678763032__30ro86 Агрессия (4 класс)

Агрессия (4 класс) 1.1 + 1.2

1.1 + 1.2 История носового платка

История носового платка Поля листа

Поля листа Вкусное и красивое лакомство для неожиданных гостей

Вкусное и красивое лакомство для неожиданных гостей Добро пожаловать

Добро пожаловать Независимое распределение затрат в управленческом и регламентированном учете

Независимое распределение затрат в управленческом и регламентированном учете Абсолютные показатели оценки риска

Абсолютные показатели оценки риска Кипение

Кипение Страны Северной Европы

Страны Северной Европы Конструкция головы человека и её пропорции (6 класс)

Конструкция головы человека и её пропорции (6 класс) Энтеровирусная инфекция

Энтеровирусная инфекция Конвекция

Конвекция САНИТАРНО-ЭПИДЕМИОЛОГИЧЕСКИЕ ТРЕБОВАНИЯ К УСЛОВИЯМИ ОРГАНИЗАЦИИ ОБУЧЕНИЯ В ОБЩЕОБРАЗОВАТЕЛЬНЫХ УЧРЕЖДЕНИЯХ

САНИТАРНО-ЭПИДЕМИОЛОГИЧЕСКИЕ ТРЕБОВАНИЯ К УСЛОВИЯМИ ОРГАНИЗАЦИИ ОБУЧЕНИЯ В ОБЩЕОБРАЗОВАТЕЛЬНЫХ УЧРЕЖДЕНИЯХ Ассоциация «МЫ»

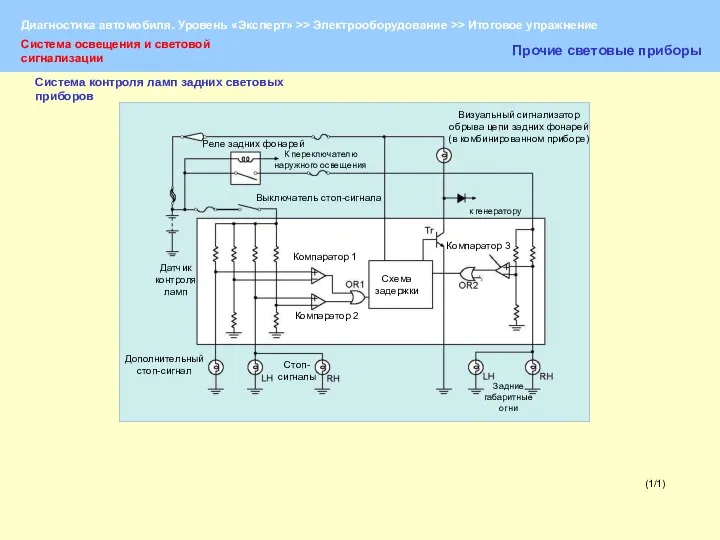

Ассоциация «МЫ» Диагностика автомобиля. Диагностирование осветительных приборов

Диагностика автомобиля. Диагностирование осветительных приборов Денис Васильевич Давыдов

Денис Васильевич Давыдов Рекомендую как пособие по медицинской генетике

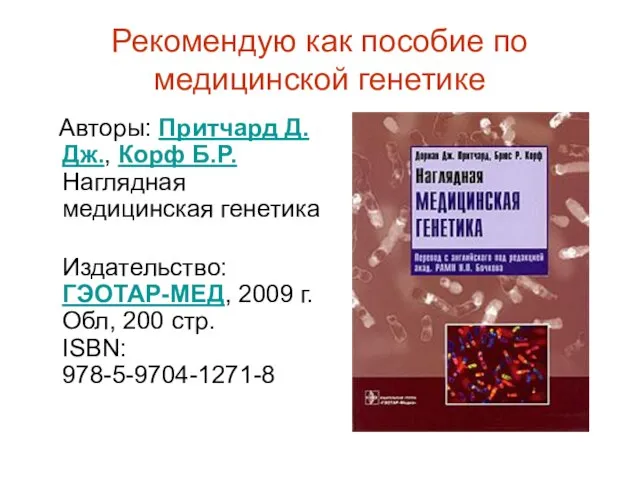

Рекомендую как пособие по медицинской генетике Любимый семейный завтрак семьи Пьянковых

Любимый семейный завтрак семьи Пьянковых Доброта

Доброта О РЕЗУЛЬТАТАХ ЕГЭ в г. Сочи в 2011 ГОДУ

О РЕЗУЛЬТАТАХ ЕГЭ в г. Сочи в 2011 ГОДУ Психологические закономерности формирования личности в тренировочном процессе.

Психологические закономерности формирования личности в тренировочном процессе. Базовый межшкольный методический центр 26311

Базовый межшкольный методический центр 26311 Сложение и вычитание двузначных чисел 2 класс

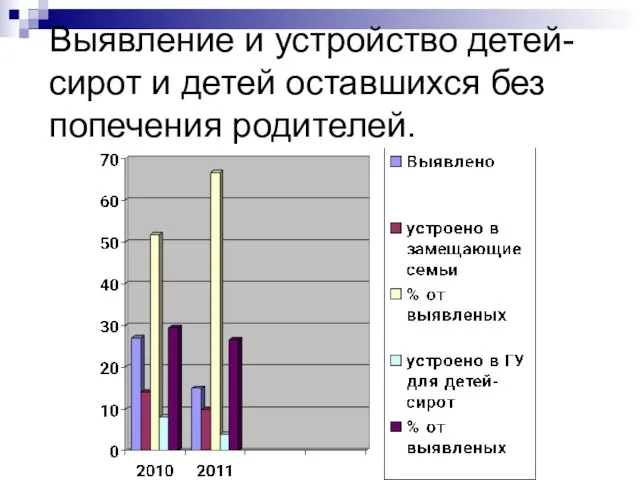

Сложение и вычитание двузначных чисел 2 класс Выявление и устройство детей-сирот и детей оставшихся без попечения родителей.

Выявление и устройство детей-сирот и детей оставшихся без попечения родителей. Создание единого китайского государства

Создание единого китайского государства