Содержание

- 2. Заработная плата ТК РФ Статья 129. Заработная плата (оплата труда работника) - вознаграждение за труд в

- 3. НАЛОГ НК РФ Статья 8. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и

- 4. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Налог на доходы физических лиц (НДФЛ, подоходный налог) является основным из

- 5. ПЛАТЕЛЬЩИКИ НДФЛ И ОБЪЕКТЫ НАЛОГООБЛАЖЕНИЯ Для целей налогообложения плательщики НДФЛ подразделяются на две группы: Физические лица,

- 6. Текущие ставки НДФЛ за 2018 год граждане Российской Федерации, получающие зарплату, уплачивают НДФЛ в размере 13%

- 7. Налог на доходы физических лиц Налог на доходы физических лиц (НДФЛ) - неотъемлемая часть функционирования экономики

- 8. Вывод: Таким образом , однозначно оценить процесс совершенствования налога на доходы физических лиц довольно сложно. Несмотря

- 10. Скачать презентацию

Слайд 2Заработная плата

ТК РФ Статья 129.

Заработная плата (оплата труда работника) -

Заработная плата

ТК РФ Статья 129.

Заработная плата (оплата труда работника) -

Слайд 3НАЛОГ

НК РФ Статья 8.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с

НАЛОГ

НК РФ Статья 8.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с

Слайд 4НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Налог на доходы физических лиц (НДФЛ, подоходный налог)

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Налог на доходы физических лиц (НДФЛ, подоходный налог)

Слайд 5ПЛАТЕЛЬЩИКИ НДФЛ И ОБЪЕКТЫ НАЛОГООБЛАЖЕНИЯ

Для целей налогообложения плательщики НДФЛ подразделяются на

ПЛАТЕЛЬЩИКИ НДФЛ И ОБЪЕКТЫ НАЛОГООБЛАЖЕНИЯ

Для целей налогообложения плательщики НДФЛ подразделяются на

Физические лица, являющиеся налоговыми резидентами РФ (находящиеся на российской территории более 182 календарных дней в течение года).

Не являющиеся резидентами Российской Федерации лица, получившие доход на территории РФ.

Слайд 6Текущие ставки НДФЛ за 2018 год

граждане Российской Федерации, получающие зарплату, уплачивают НДФЛ

Текущие ставки НДФЛ за 2018 год

граждане Российской Федерации, получающие зарплату, уплачивают НДФЛ

физические лица, получившие доход в виде дивидендов, также отчисляют в бюджет 13% сбора;

граждане Белоруссии, Киргизии, Казахстана и Армении – стран, входящих в состав ЕАЭС, официально трудящиеся в России, являются плательщиками сбора в 13%;

такую же ставку (13%) должны уплачивать личности, относящиеся к категориям беженцев и иммигрантов;

жители страны, получившие выигрыш или осуществившие вложение, должны отчислить 35% с данного дохода;

нерезиденты, осуществляющие трудовую или предпринимательскую деятельность в России, уплачивают налог в размере 30% с доходов.

Слайд 7Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) - неотъемлемая

Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) - неотъемлемая

НДФЛ самый перспективный в смысле его продуктивности. При прочих равных условиях он легче других налогов контролируется налоговыми органами, от его уплаты сложнее уклониться недобросовестным налогоплательщикам.

Одновременно с этим именно в подоходном налоге с физических лиц наглядно реализуются такие важнейшие принципы построения налоговой системы, как всеобщность и равномерность налоговых обязанностей.

Слайд 8Вывод:

Таким образом , однозначно оценить процесс совершенствования налога на доходы физических лиц

Вывод:

Таким образом , однозначно оценить процесс совершенствования налога на доходы физических лиц

Нженерно-геологические условия участка и проект инженерно-геологических изысканий для строительства жилого дома

Нженерно-геологические условия участка и проект инженерно-геологических изысканий для строительства жилого дома Расы и народы Земли

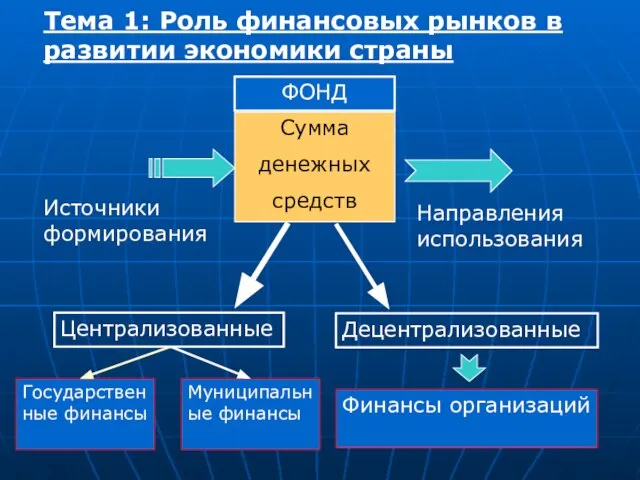

Расы и народы Земли Тема 1: Роль финансовых рынков в развитии экономики страны

Тема 1: Роль финансовых рынков в развитии экономики страны Чудо Рождества

Чудо Рождества Фёдор Иванович Шаляпин

Фёдор Иванович Шаляпин 12 психотипов, которые живут рядом с нами

12 психотипов, которые живут рядом с нами Программа Президиума РАН Отделение нанотехнологий и информационных технологий Проект № 27.4«Физические основы электронно-пучков

Программа Президиума РАН Отделение нанотехнологий и информационных технологий Проект № 27.4«Физические основы электронно-пучков Волк с Уолл-стрит

Волк с Уолл-стрит Культура как область проектной деятельности. Тема 1.1

Культура как область проектной деятельности. Тема 1.1 Проект благоустройства территории велодрома по улицам Северная, Юрасова и Академика Филатова

Проект благоустройства территории велодрома по улицам Северная, Юрасова и Академика Филатова Гражданский иск в уголовном процессе

Гражданский иск в уголовном процессе ГИБРИДНАЯ МОДЕЛЬ УПРАВЛЕНИЯ ПРОИЗВОДСТВОМ ДЕРЕВООБРАБОТКИ (в условиях перехода от массового производства к позаказному)

ГИБРИДНАЯ МОДЕЛЬ УПРАВЛЕНИЯ ПРОИЗВОДСТВОМ ДЕРЕВООБРАБОТКИ (в условиях перехода от массового производства к позаказному) Поддержка Электронного Правительства в Российской Федерации EuropeAid/126204/SER/RU Нормативная и методическая база электронного правител

Поддержка Электронного Правительства в Российской Федерации EuropeAid/126204/SER/RU Нормативная и методическая база электронного правител Издательство настольных игр

Издательство настольных игр Екатерина II Великая

Екатерина II Великая Trường đại học bách khoa tp hồ chí minh khoa khoa học ứng dụng môn cơ sở kỹ thuật y sinh

Trường đại học bách khoa tp hồ chí minh khoa khoa học ứng dụng môn cơ sở kỹ thuật y sinh Творческая лаборатория. Современный урок в рамках новых подходов в обучении и преподавании

Творческая лаборатория. Современный урок в рамках новых подходов в обучении и преподавании Разминка: гимнастические упражнения

Разминка: гимнастические упражнения В. Г. Короленко

В. Г. Короленко Чарли Чаплин

Чарли Чаплин Муниципальное общеобразовательное учреждение основная общеобразовательная школа № 15 г.о. Новокуйбышевск Самарской области Жды

Муниципальное общеобразовательное учреждение основная общеобразовательная школа № 15 г.о. Новокуйбышевск Самарской области Жды Атдт

Атдт Электромагнитная природа света

Электромагнитная природа света МО учителей русского языка и литературы МОУ СОШ № 15

МО учителей русского языка и литературы МОУ СОШ № 15 Этимология названий птиц

Этимология названий птиц Универсальный бой. Яшкино

Универсальный бой. Яшкино Презентация на тему Опустынивание

Презентация на тему Опустынивание Презентация на тему Как возникает туман

Презентация на тему Как возникает туман