Содержание

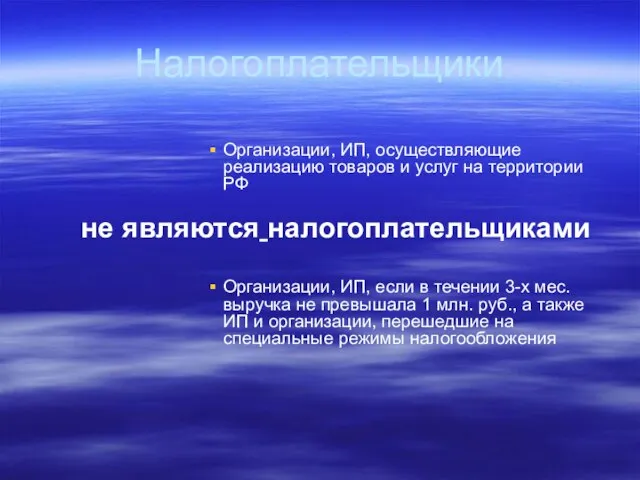

- 2. Налогоплательщики Организации, ИП, осуществляющие реализацию товаров и услуг на территории РФ не являются налогоплательщиками Организации, ИП,

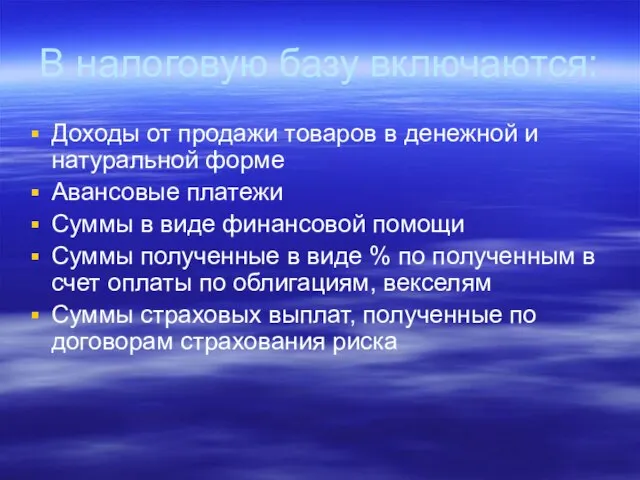

- 3. В налоговую базу включаются: Доходы от продажи товаров в денежной и натуральной форме Авансовые платежи Суммы

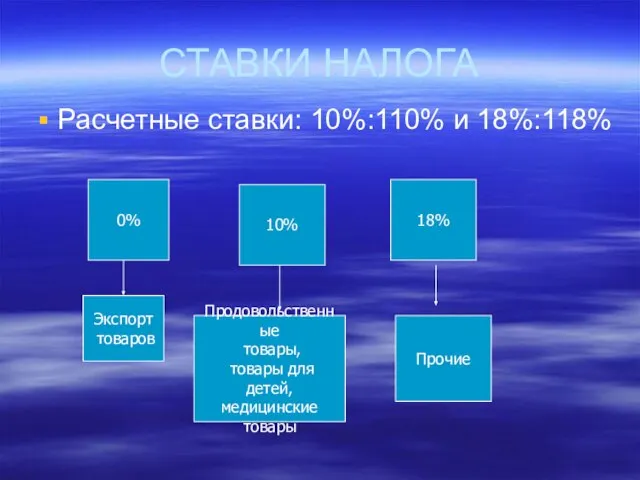

- 4. СТАВКИ НАЛОГА Расчетные ставки: 10%:110% и 18%:118% 0% 10% 18% Экспорт товаров Продовольственные товары, товары для

- 5. Объект обложения Операции, признающиеся реализацией в целях налогообложения Операции, не признающиеся реализацией в целях налогообложения

- 6. Операции, не подлежащие налогообложению РЕАЛИЗАЦИЯ ТОВАРОВ, ПРИМЕНЕНИЕ ЛЬГОТ ЯВЛЯЕТСЯ ОБЯЗАТЕЛЬНЫМ РЕАЛИЗАЦИЯ ТОВАРОВ, ОТ ПРИМЕНЕНИЯ ЛЬГОТ МОЖНО

- 7. Порядок исчисления налога СУММА НАЛОГА = СУММА НАЛОГА, ИСЧИСЛЕННАЯ К УПЛАТЕ - СУММА НАЛОГА, ПРЕДЪЯВЛЕННАЯ ПРОДАВЦОМ

- 8. Порядок и сроки уплаты налога Сумма налога Срок уплаты – 20-е число месяца, следующего за налоговым

- 9. Порядок оформления счетов – фактур, книги покупок и продаж Все налогоплательщики НДС при совершении операций, признаваемых

- 10. КНИГА ПРОДАЖ Предназначена для регистрации счетов –фактур и составляется продавцом при совершении операций, признаваемых объектом обложения

- 11. КНИГА ПОКУПОК Предназначена для регистрации счетов –фактур выставленных продавцами, для определения суммы НДС, подлежащей зачету и

- 12. Счет - фактура Является одним из важнейших финансовых документов, на основании которых налоговые органы осуществляют контроль

- 13. Налог на прибыль Значение: Фискальное Регулирующее Контролирующее Федеральный налог Прямой налог

- 14. Плательщики Признаются: Российские организации, включая коммерческие банки Страховые организации Негосударственные пенсионные фонды Постоянные представительства иностранных организаций

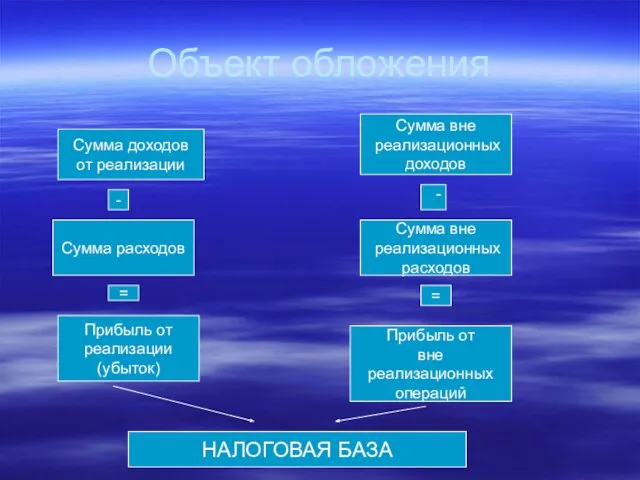

- 15. Объект обложения Сумма доходов от реализации Сумма расходов Прибыль от реализации (убыток) - = Сумма вне

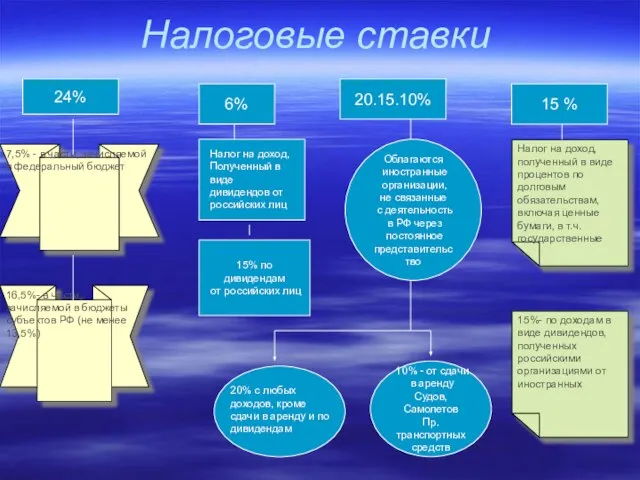

- 16. Налоговые ставки 24% 6% 20.15.10% 15 % Налог на доход, полученный в виде процентов по долговым

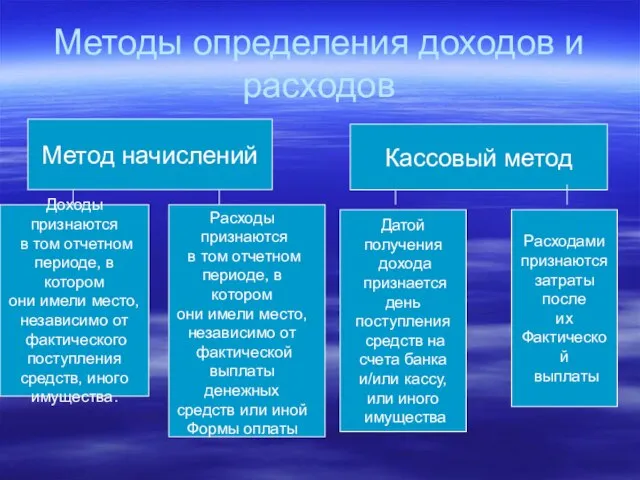

- 17. Методы определения доходов и расходов Метод начислений Кассовый метод Доходы признаются в том отчетном периоде, в

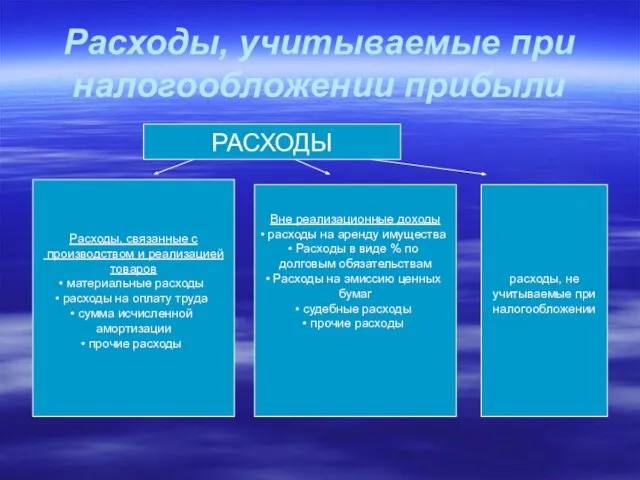

- 18. Расходы, учитываемые при налогообложении прибыли РАСХОДЫ Расходы, связанные с производством и реализацией товаров материальные расходы расходы

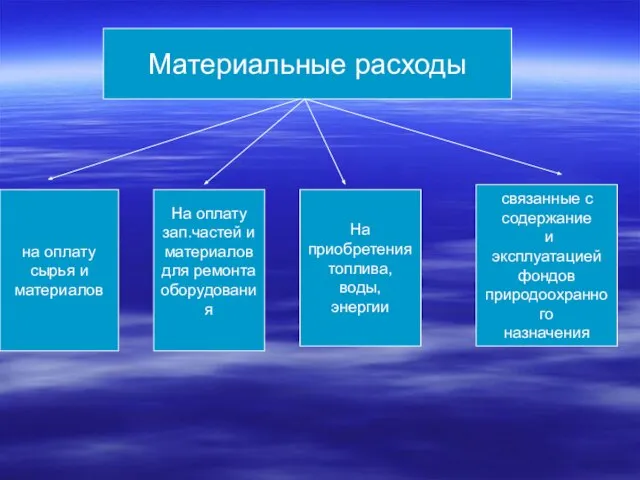

- 19. Материальные расходы на оплату сырья и материалов На оплату зап.частей и материалов для ремонта оборудования На

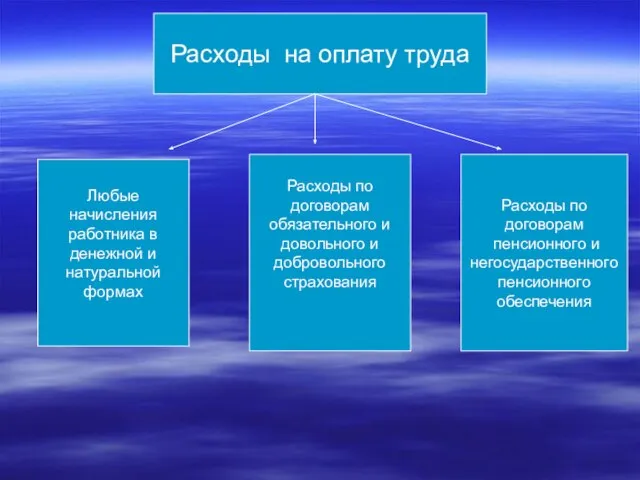

- 20. Расходы на оплату труда Любые начисления работника в денежной и натуральной формах Расходы по договорам обязательного

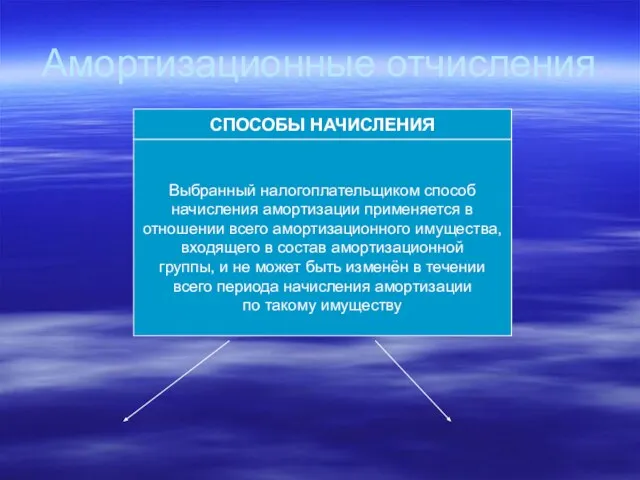

- 21. Амортизационные отчисления Выбранный налогоплательщиком способ начисления амортизации применяется в отношении всего амортизационного имущества, входящего в состав

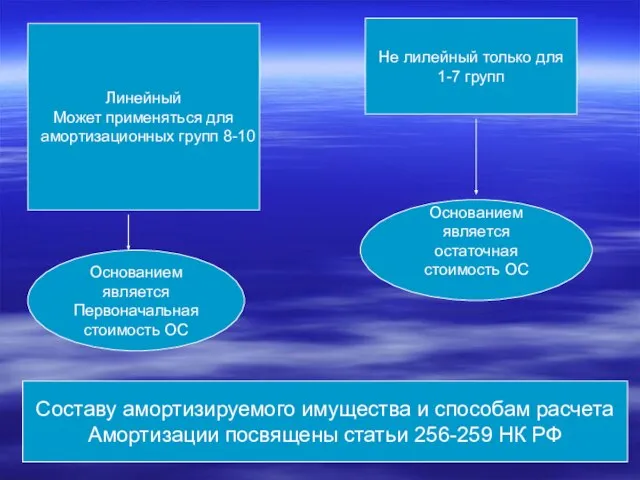

- 22. Линейный Может применяться для амортизационных групп 8-10 Не лилейный только для 1-7 групп Основанием является Первоначальная

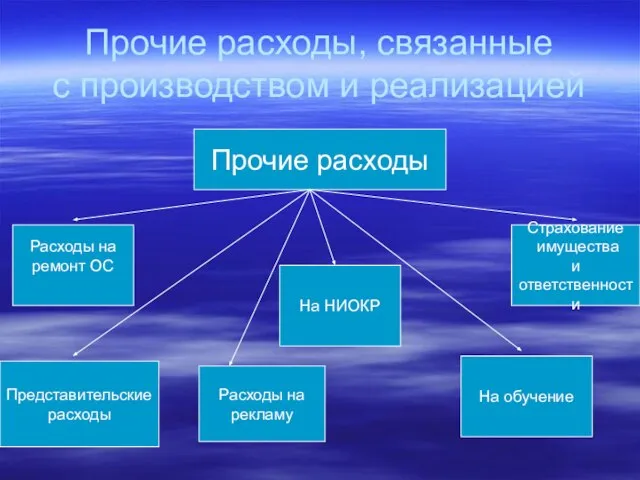

- 23. Прочие расходы, связанные с производством и реализацией Прочие расходы Расходы на ремонт ОС На обучение Страхование

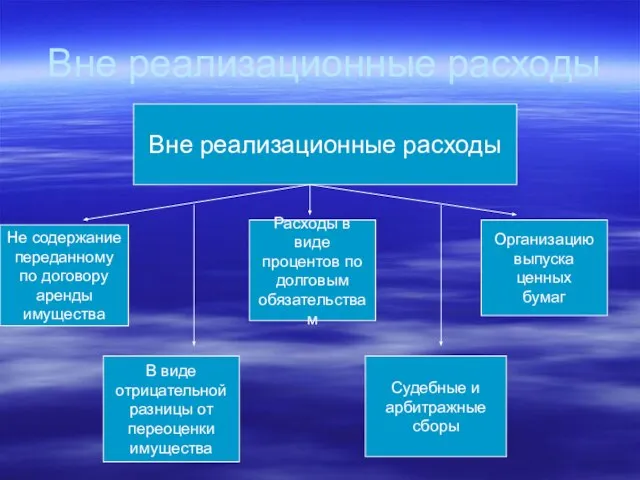

- 24. Вне реализационные расходы Вне реализационные расходы Не содержание переданному по договору аренды имущества Расходы в виде

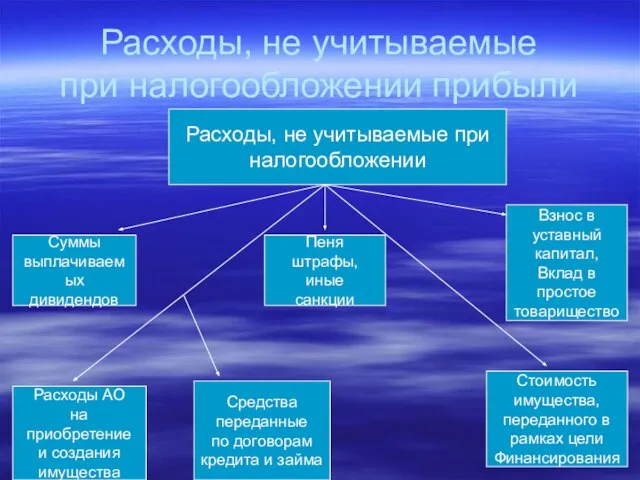

- 25. Расходы, не учитываемые при налогообложении прибыли Расходы, не учитываемые при налогообложении Суммы выплачиваемых дивидендов Пеня штрафы,

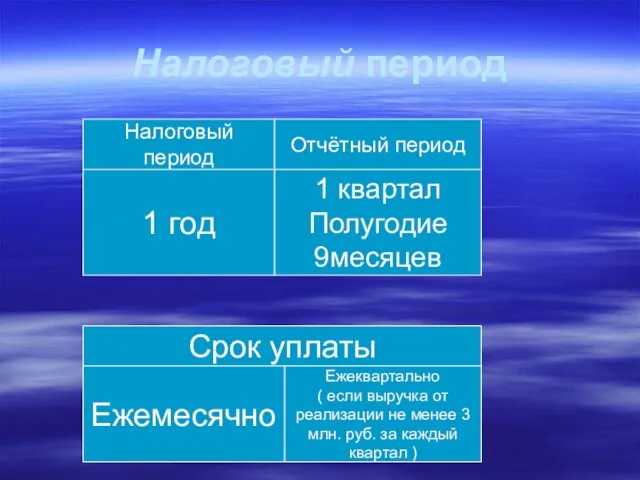

- 26. Налоговый период Налоговый период Отчётный период 1 год 1 квартал Полугодие 9месяцев Срок уплаты Ежемесячно Ежеквартально

- 27. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Способы уплаты налога: - У источника получения дохода – путем удержания

- 28. Налог исчисляется и уплачивается на основании гл.23 ч. II НК РФ

- 29. НАЛОГОПЛАТЕЛЬЩИКИ Плательщикам налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами РФ Физические лица,

- 30. Объект налогообложения Являются доходы от источников в РФ и доходы от источников за пределами РФ

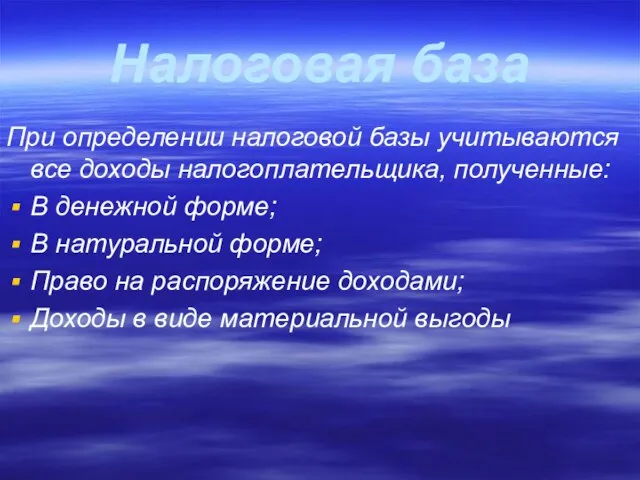

- 31. Налоговая база При определении налоговой базы учитываются все доходы налогоплательщика, полученные: В денежной форме; В натуральной

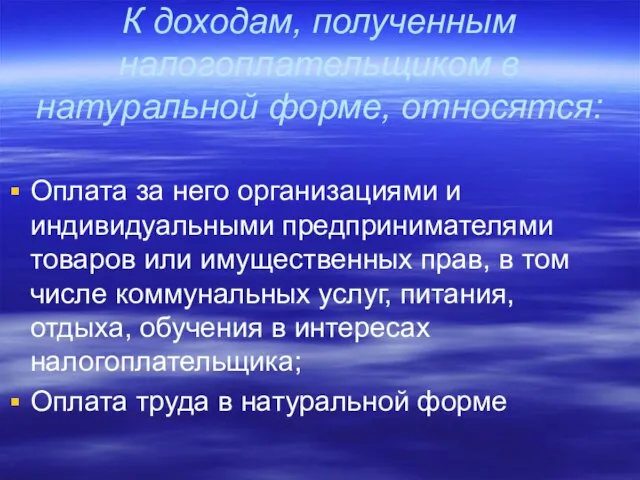

- 32. К доходам, полученным налогоплательщиком в натуральной форме, относятся: Оплата за него организациями и индивидуальными предпринимателями товаров

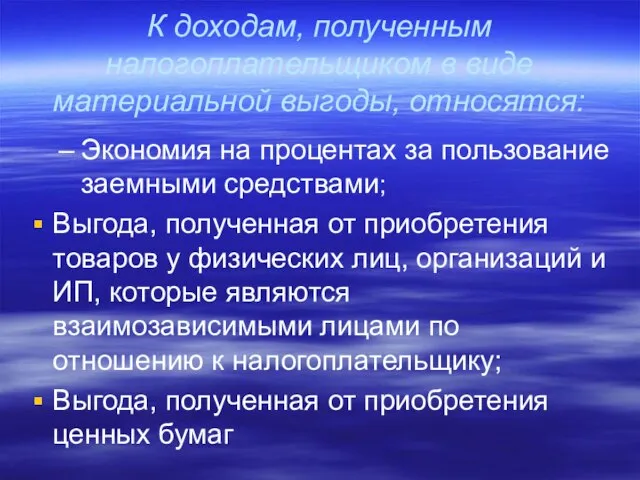

- 33. К доходам, полученным налогоплательщиком в виде материальной выгоды, относятся: Экономия на процентах за пользование заемными средствами;

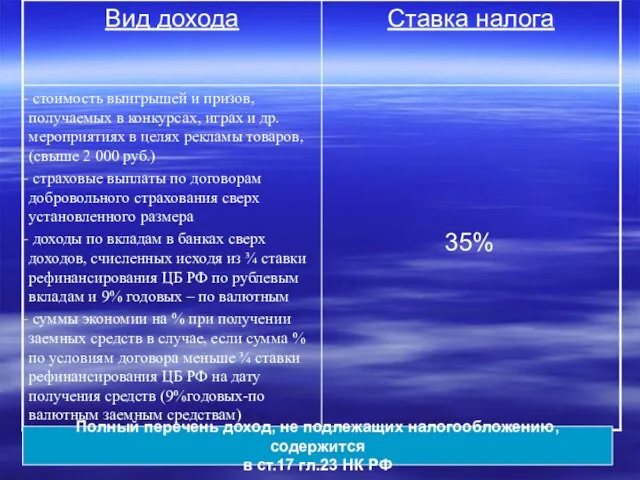

- 35. Полный перечень доход, не подлежащих налогообложению, содержится в ст.17 гл.23 НК РФ

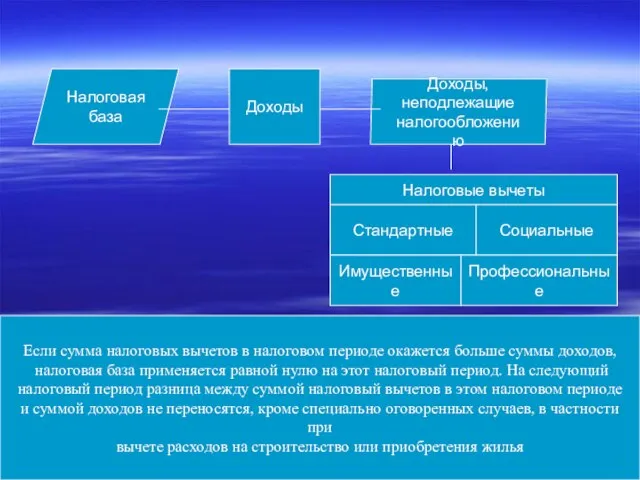

- 36. Налоговая база Доходы Доходы, неподлежащие налогообложению Налоговые вычеты Стандартные Социальные Имущественные Профессиональные Если сумма налоговых вычетов

- 37. СТАНДАРТНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ При определении налоговой базы, подлежащей налогообложению по ставке 13%, налогоплательщик имеет право на

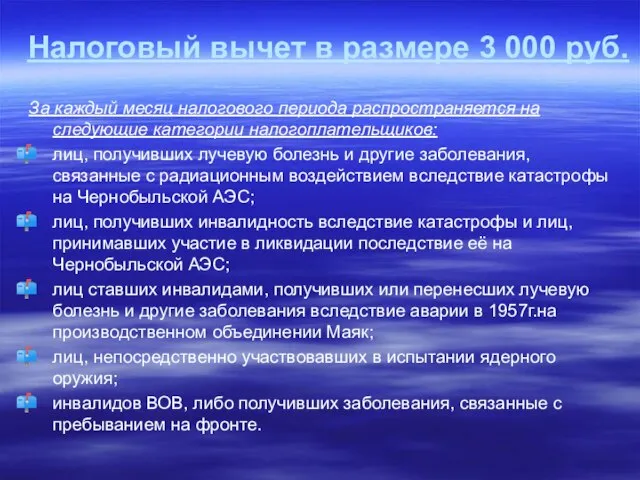

- 38. Налоговый вычет в размере 3 000 руб. За каждый месяц налогового периода распространяется на следующие категории

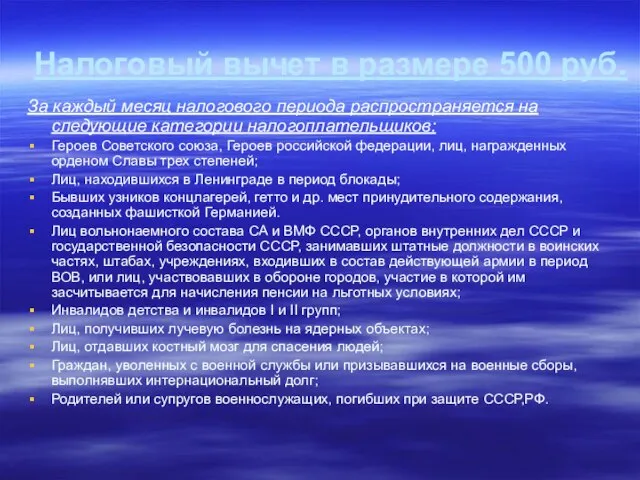

- 39. Налоговый вычет в размере 500 руб. За каждый месяц налогового периода распространяется на следующие категории налогоплательщиков:

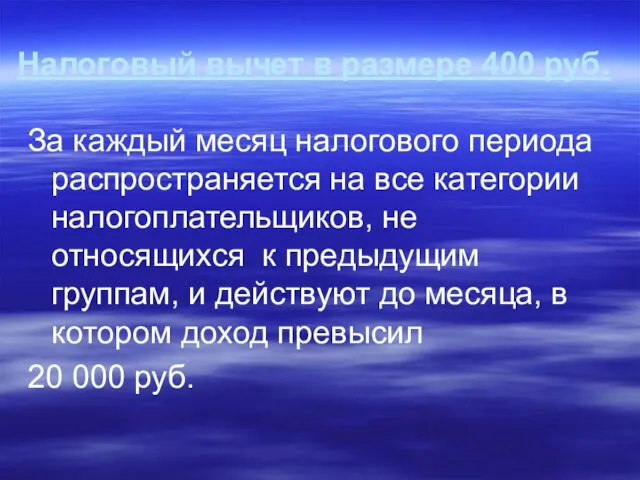

- 40. Налоговый вычет в размере 400 руб. За каждый месяц налогового периода распространяется на все категории налогоплательщиков,

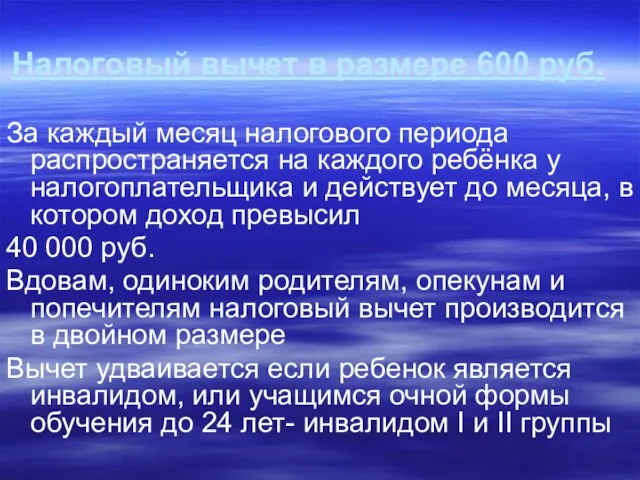

- 41. Налоговый вычет в размере 600 руб. За каждый месяц налогового периода распространяется на каждого ребёнка у

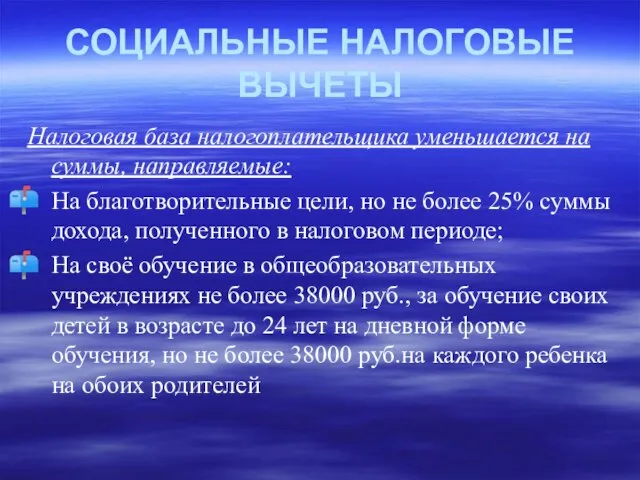

- 42. СОЦИАЛЬНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ Налоговая база налогоплательщика уменьшается на суммы, направляемые: На благотворительные цели, но не более

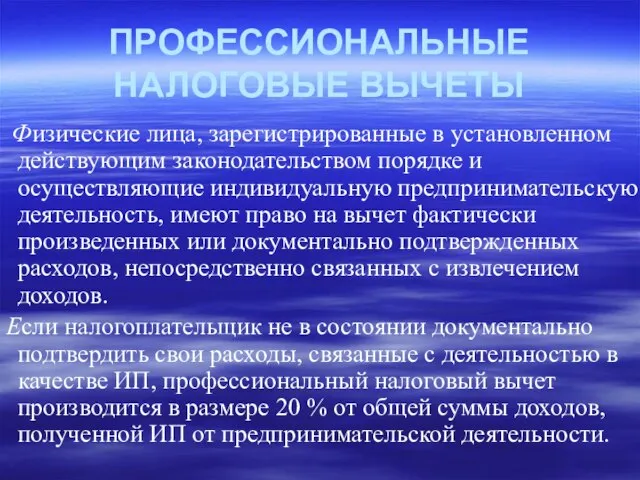

- 43. ПРОФЕССИОНАЛЬНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ Физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие индивидуальную предпринимательскую деятельность,

- 45. Скачать презентацию

Принципы системного подхода в управлении

Принципы системного подхода в управлении Окказиональные слова как стилистическая особенность фантастических рассказов Артура Конан Дойла

Окказиональные слова как стилистическая особенность фантастических рассказов Артура Конан Дойла Встречаем масленицу. Печем блины

Встречаем масленицу. Печем блины Моя малая родина. Поморы

Моя малая родина. Поморы Методы психологии

Методы психологии ожоги и обморожения 6 класс

ожоги и обморожения 6 класс Презентация на тему Логические законы

Презентация на тему Логические законы Современные войны

Современные войны Юбилей

Юбилей Лизинговые сделки в Эстонии

Лизинговые сделки в Эстонии 12-я Международная выставка оборудования и технологий для нефтегазового комплексаЭКСПОЦЕНТР, 2008

12-я Международная выставка оборудования и технологий для нефтегазового комплексаЭКСПОЦЕНТР, 2008 Qatar airways

Qatar airways Эксклюзивная дилерская конференция на завод PORSCHE EXCLUSIVE ACTION & ACTIVITY PROGRAMM

Эксклюзивная дилерская конференция на завод PORSCHE EXCLUSIVE ACTION & ACTIVITY PROGRAMM Буква У 1 класс

Буква У 1 класс Картографирование социальных проблем города на уровне муниципального образования: гендерное измерение

Картографирование социальных проблем города на уровне муниципального образования: гендерное измерение Банк как поставщик ликвидности. Шоки ликвидности. Набеги вкладчиков. Лекции 3-4

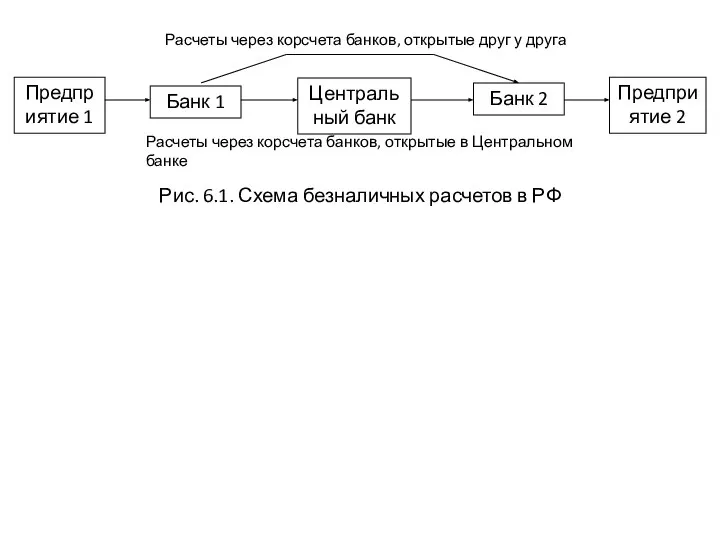

Банк как поставщик ликвидности. Шоки ликвидности. Набеги вкладчиков. Лекции 3-4 Безнал. Расчеты через корсчета банков

Безнал. Расчеты через корсчета банков Способы преодоления профессиональной деформации

Способы преодоления профессиональной деформации Презентация на тему Домашние любимцы и комнатные растения

Презентация на тему Домашние любимцы и комнатные растения  Государственное регулирование предпринимательства

Государственное регулирование предпринимательства  «Показательная функция»

«Показательная функция» Интерактивная игра. Воспитатель XXI века - кто он

Интерактивная игра. Воспитатель XXI века - кто он My World of Music

My World of Music Архитектура. Объект и пространство

Архитектура. Объект и пространство Профессиональная деятельность учителя физики МОУ « СОШ №3 п.Советский»

Профессиональная деятельность учителя физики МОУ « СОШ №3 п.Советский» Презентация на тему Пираты и пиратство

Презентация на тему Пираты и пиратство  Лидерство. Производство результатов

Лидерство. Производство результатов Парфенова Татьяна Александровна, учитель биологии школы №97 Санкт-Петербурга

Парфенова Татьяна Александровна, учитель биологии школы №97 Санкт-Петербурга