Содержание

- 2. Конъюнктура рынка До сентября 2008 года Начиная с 2001 года рынок публичного долга рос в среднем

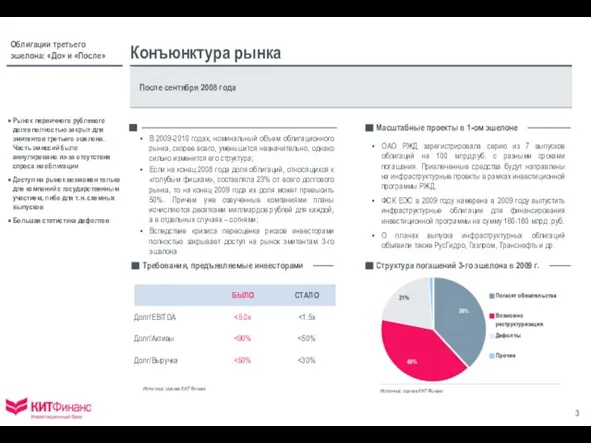

- 3. После сентября 2008 года Рынок первичного рублевого долга полностью закрыт для эмитентов третьего эшелона. Часть эмиссий

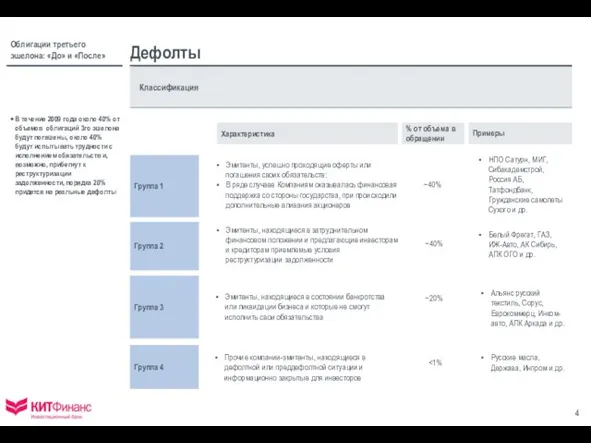

- 4. Классификация Дефолты Группа 1 В течение 2009 года около 40% от объемов облигаций 3го эшелона будут

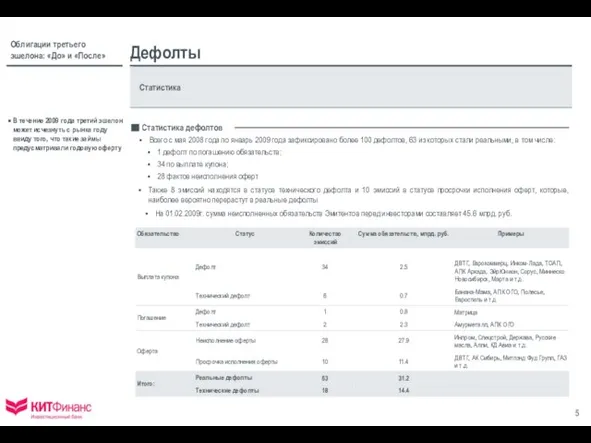

- 5. Дефолты Статистика В течение 2009 года третий эшелон может исчезнуть с рынка году ввиду того, что

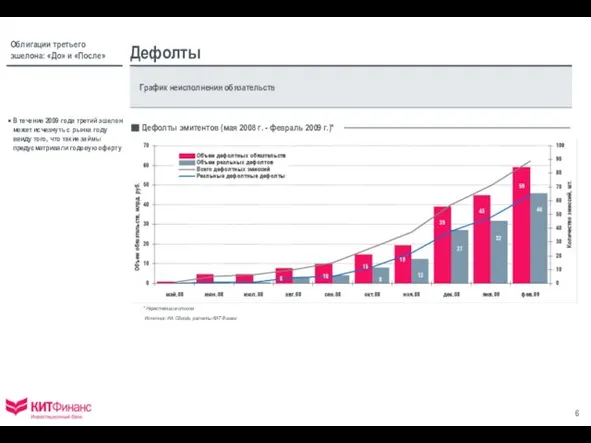

- 6. Дефолты График неисполнения обязательств В течение 2009 года третий эшелон может исчезнуть с рынка году ввиду

- 7. Дефолты Облигации третьего эшелона График погашения облигаций третьего эшелона в 2009 году* Источник: оценка КИТ Финанс

- 8. Дефолты Облигации третьего эшелона По итогам 2009 года мы прогнозируем сокращение доли облигаций 3-го эшелона, находящихся

- 9. Практика применения Реструктуризация Белый Фрегат-01об ТОП-книга-02об АК Сибирь-01об АПК ОГО-02об ИЖ-Авто-02об

- 10. Облигации третьего эшелона в 2010 году ВЫВОДЫ С мая 2008 года по февраль 2009 года зафиксировано

- 12. Скачать презентацию

Слайд 2Конъюнктура рынка

До сентября 2008 года

Начиная с 2001 года рынок публичного долга рос

Конъюнктура рынка

До сентября 2008 года

Начиная с 2001 года рынок публичного долга рос

Рост рынка в 2006-2007 гг. преимущественно за счет выпусков облигаций 3-го эшелона

В отсутствии реальных дефолтов кредитному качеству эмитентов не уделялось должного внимания, вследствие чего происходил бесконтрольный рост долговой нагрузки компаний

Объемы облигаций в обращении, млрд. руб.

Статистика рынка

Источник: ИА CBonds

На конец 2008 года на ММВБ торговалось 780 выпусков облигаций 518 эмитентов. Совокупный номинальный объем обращающихся облигаций составлял около 1.8 трлн. руб.

В 2008 г. размещено 123 выпуска корпоративных облигаций на общую сумму 451 млрд рублей, что соответствует уровню 2006 г. – 456 млрд. руб. и 2007 г. – 458 млрд. руб.

Средневзвешенная эффективная доходность в период с 2006 года по 1 пг. 2008 года находилась на уровне 7-9% годовых

В структуре выпусков (до кризиса) на долю первоклассных заемщиков приходилось около 23%, на эмитентов 2го эшелона – 27%, на эмитентов 3го – 50%

Эшелонирование корпоративных облигаций

Структура выпусков корпоративных бумаг

Источник: оценка КИТ Финанс

Слайд 3После сентября 2008 года

Рынок первичного рублевого долга полностью закрыт для эмитентов третьего

После сентября 2008 года

Рынок первичного рублевого долга полностью закрыт для эмитентов третьего

Доступ на рынок возможен только для компаний с государственным участием, либо для т.н. схемных выпусков

Большая статистика дефолтов

Требования, предъявляемые инвесторами

Конъюнктура рынка

Источник: оценка КИТ Финанс

В 2009-2010 годах, номинальный объем облигационного рынка, скорее всего, уменьшится незначительно, однако сильно изменится его структура;

Если на конец 2008 года доля облигаций, относящихся к

«голубым фишкам», составляла 23% от всего долгового рынка, то на конец 2009 года их доля может превысить 50%. Причем уже озвученные компаниями планы исчисляются десятками миллиардов рублей для каждой, а в отдельных случаях – сотнями;

Вследствие кризиса переоценка рисков инвесторами полностью закрывает доступ на рынок эмитентам 3-го эшелона

Масштабные проекты в 1-ом эшелоне

ОАО РЖД зарегистрировала серию из 7 выпусков облигаций на 100 млрд.руб. с разными сроками погашения. Привлеченные средства будут направлены на инфраструктурные проекты в рамках инвестиционной программы РЖД.

ФСК ЕЭС в 2009 году намерена в 2009 году выпустить инфраструктурные облигации для финансирования инвестиционной программы на сумму 160-180 млрд .руб.

О планах выпуска инфраструктурных облигаций объявили также РусГидро, Газпром, Транснефть и др.

Структура погашений 3-го эшелона в 2009 г.

Источник: оценка КИТ Финанс

Слайд 4Классификация

Дефолты

Группа 1

В течение 2009 года около 40% от объемов облигаций 3го эшелона

Классификация

Дефолты

Группа 1

В течение 2009 года около 40% от объемов облигаций 3го эшелона

Группа 2

Группа 3

Группа 4

Эмитенты, успешно проходящие оферты или погашения своих обязательств;

В ряде случаев Компаниям оказывалась финансовая поддержка со стороны государства, при происходили дополнительные вливания акционеров

НПО Сатурн, МИГ, Сибакадемстрой, Россия АБ, Татфондбанк, Гружданские самолеты Сухого и др.

Характеристика

Примеры

Эмитенты, находящиеся в затруднительном финансовом положении и предлагающие инвесторам и кредиторам приемлемые условия реструктуризации задолженности

Белый Фрегат, ГАЗ, ИЖ-Авто, АК Сибирь, АПК ОГО и др.

Эмитенты, находящиеся в состоянии банкротства или ликвидации бизнеса и которые не смогут исполнить свои обязательства

Альянс русский текстиль, Сорус, Еврокоммерц, Инком-авто, АПК Аркада и др.

Прочие компании-эмитенты, находящиеся в дефолтной или преддефолтной ситуации и информационно закрытые для инвесторов

Русские масла, Держава, Инпром и др.

% от объема в обращении

~40%

~40%

~20%

<1%

Слайд 5Дефолты

Статистика

В течение 2009 года третий эшелон может исчезнуть с рынка году ввиду

Дефолты

Статистика

В течение 2009 года третий эшелон может исчезнуть с рынка году ввиду

Статистика дефолтов

Всего с мая 2008 года по январь 2009 года зафиксировано более 100 дефолтов, 63 из которых стали реальными, в том числе:

На 01.02.2009г. сумма неисполненных обязательств Эмитентов перед инвесторами составляет 45.6 млрд. руб.

1 дефолт по погашению обязательств;

34 по выплате купона;

28 фактов неисполнения оферт

Также 8 эмиссий находятся в статусе технического дефолта и 10 эмиссий в статусе просрочки исполнения оферт, которые, наиболее вероятно перерастут в реальные дефолты

Слайд 6Дефолты

График неисполнения обязательств

В течение 2009 года третий эшелон может исчезнуть с рынка

Дефолты

График неисполнения обязательств

В течение 2009 года третий эшелон может исчезнуть с рынка

Дефолты эмитентов (мая 2008 г. - февраль 2009 г.)*

Источник: ИА CBonds, расчеты КИТ Финанс

* Нарастающим итогом

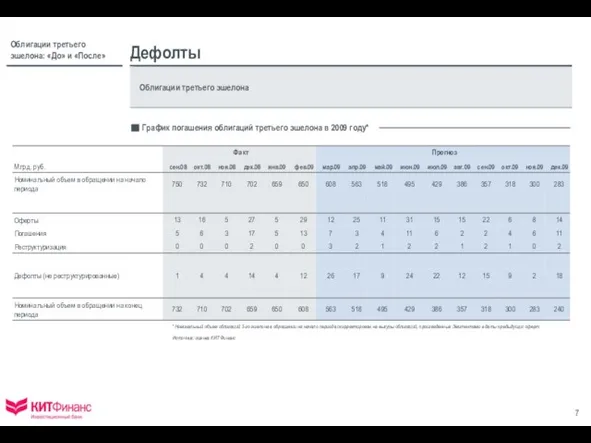

Слайд 7Дефолты

Облигации третьего эшелона

График погашения облигаций третьего эшелона в 2009 году*

Источник: оценка КИТ

Дефолты

Облигации третьего эшелона

График погашения облигаций третьего эшелона в 2009 году*

Источник: оценка КИТ

* Номинальный объем облигаций 3-го эшелона в обращении на начало периода скорректирован на выкупы облигаций, произведенные Эмитентами в даты предыдущих оферт

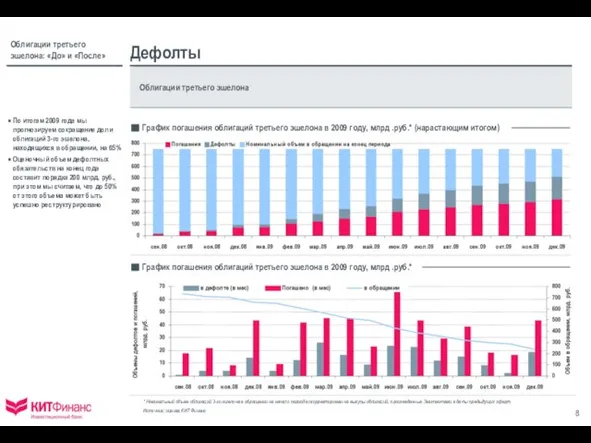

Слайд 8Дефолты

Облигации третьего эшелона

По итогам 2009 года мы прогнозируем сокращение доли облигаций 3-го

Дефолты

Облигации третьего эшелона

По итогам 2009 года мы прогнозируем сокращение доли облигаций 3-го

Оценочный объем дефолтных обязательств на конец года составит порядка 200 млрд. руб., при этом мы считаем, что до 50% от этого объема может быть успешно реструктурировано

График погашения облигаций третьего эшелона в 2009 году, млрд .руб.* (нарастающим итогом)

Источник: оценка КИТ Финанс

* Номинальный объем облигаций 3-го эшелона в обращении на начало периода скорректирован на выкупы облигаций, произведенные Эмитентами в даты предыдущих оферт

График погашения облигаций третьего эшелона в 2009 году, млрд .руб.*

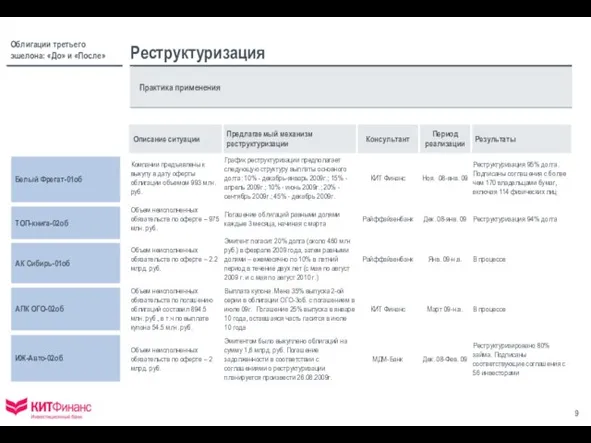

Слайд 9Практика применения

Реструктуризация

Белый Фрегат-01об

ТОП-книга-02об

АК Сибирь-01об

АПК ОГО-02об

ИЖ-Авто-02об

Практика применения

Реструктуризация

Белый Фрегат-01об

ТОП-книга-02об

АК Сибирь-01об

АПК ОГО-02об

ИЖ-Авто-02об

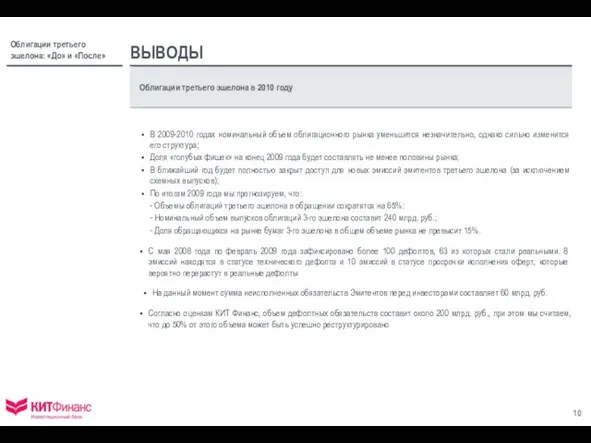

Слайд 10Облигации третьего эшелона в 2010 году

ВЫВОДЫ

С мая 2008 года по февраль 2009

Облигации третьего эшелона в 2010 году

ВЫВОДЫ

С мая 2008 года по февраль 2009

На данный момент сумма неисполненных обязательств Эмитентов перед инвесторами составляет 60 млрд. руб.

В 2009-2010 годах номинальный объем облигационного рынка уменьшится незначительно, однако сильно изменится его структура;

Доля «голубых фишек» на конец 2009 года будет составлять не менее половины рынка;

В ближайший год будет полностью закрыт доступ для новых эмиссий эмитентов третьего эшелона (за исключением схемных выпусков);

По итогам 2009 года мы прогнозируем, что:

- Объемы облигаций третьего эшелона в обращении сократятся на 65%;

- Номинальный объем выпусков облигаций 3-го эшелона составит 240 млрд. руб.;

- Доля обращающихся на рынке бумаг 3-го эшелона в общем объеме рынка не превысит 15%.

Согласно оценкам КИТ Финанс, объем дефолтных обязательств составит около 200 млрд. руб., при этом мы считаем, что до 50% от этого объема может быть успешно реструктурировано

Открытый конкурс инновационных и бизнес-идей среди учащихся. СТАРТ

Открытый конкурс инновационных и бизнес-идей среди учащихся. СТАРТ Винни-Пух и все-все-все

Винни-Пух и все-все-все 3D фотографии

3D фотографии Презентация на тему Математическая викторина

Презентация на тему Математическая викторина Его величество –Домашнее Задание

Его величество –Домашнее Задание Самоанализ результатов управленческой деятельности Заместитель директора по учебно-воспитательной работе МБОУ «Школа иску

Самоанализ результатов управленческой деятельности Заместитель директора по учебно-воспитательной работе МБОУ «Школа иску Подростковый возраст и подростковый кризис

Подростковый возраст и подростковый кризис Атлас 7кл. Нов.в

Атлас 7кл. Нов.в Маркировка: нормативное регулирование

Маркировка: нормативное регулирование Реклама кетчупа Heinz

Реклама кетчупа Heinz Народы и традиции

Народы и традиции Подарок

Подарок Районный конкурс

Районный конкурс Феодализм

Феодализм Презентация на тему Королевство Бутан

Презентация на тему Королевство Бутан Суринов Александр Евгеньевич Руководитель Федеральной службы государственной статистики

Суринов Александр Евгеньевич Руководитель Федеральной службы государственной статистики Модели практикоориентированого обучения в зарубежных вузах

Модели практикоориентированого обучения в зарубежных вузах Рисунок – основа изобразительного искусства

Рисунок – основа изобразительного искусства МОУ Атемарская средняя общеобразовательная школа - обладатель Гранта Президента Российской Федерации

МОУ Атемарская средняя общеобразовательная школа - обладатель Гранта Президента Российской Федерации Итоговое повторение "Южная Америка"

Итоговое повторение "Южная Америка" Презентация на тему Семя его строение и значение

Презентация на тему Семя его строение и значение Presentation1

Presentation1 Симптомы кризиса 3-х лет

Симптомы кризиса 3-х лет Структура проектной заявки

Структура проектной заявки Презентация на тему Какие бывают автомобили (для детей)

Презентация на тему Какие бывают автомобили (для детей)  МОДЕЛЬ ПОРТФОЛИО УЧЕНИКА

МОДЕЛЬ ПОРТФОЛИО УЧЕНИКА autopokraska

autopokraska Управление рисками и контроль выполнения политики безопасности с помощью системы ІР-Guard

Управление рисками и контроль выполнения политики безопасности с помощью системы ІР-Guard