Оценка устойчивости российского банковского сектора с использованием системы опережающих индикаторов

Содержание

- 2. Цели исследования: оценка вероятности дестабилизации банковского сектора в перспективе до 2012 г. определение значимости конкретных видов

- 3. Рамки анализа: Макроэкономические факторы системных рисков без учета политических факторов и «информационного фона» Анализ вероятности системных

- 4. Методы и инструменты

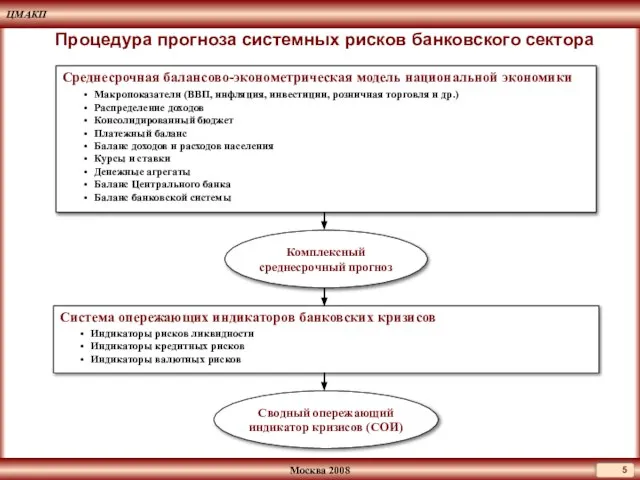

- 5. Среднесрочная балансово-эконометрическая модель национальной экономики Макропоказатели (ВВП, инфляция, инвестиции, розничная торговля и др.) Распределение доходов Консолидированный

- 6. Инструменты: система опережающих индикаторов банковских кризисов Концептуальная модель банковских кризисов, на которой базируется разработанная система опережающих

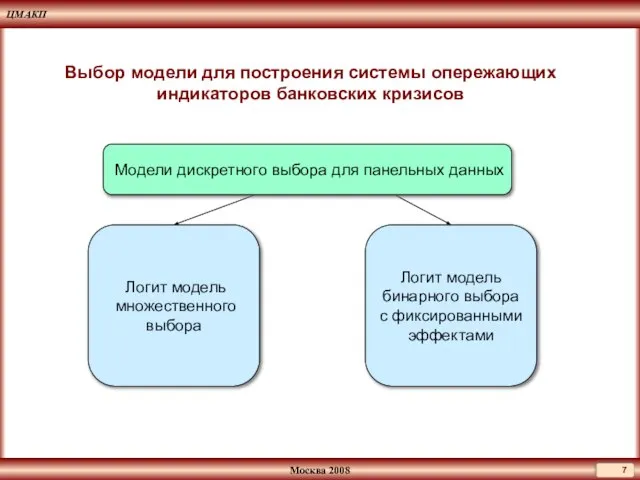

- 7. Выбор модели для построения системы опережающих индикаторов банковских кризисов Логит модель бинарного выбора с фиксированными эффектами

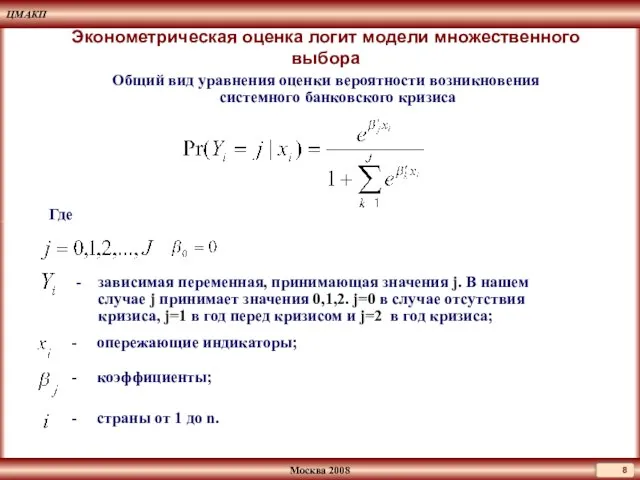

- 8. Эконометрическая оценка логит модели множественного выбора Где опережающие индикаторы; зависимая переменная, принимающая значения j. В нашем

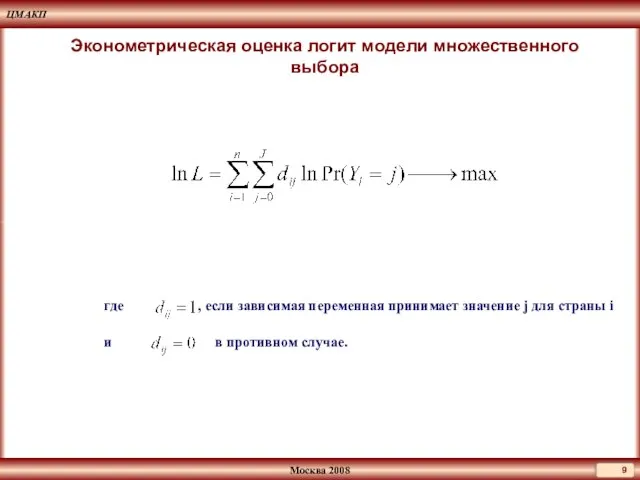

- 9. Эконометрическая оценка логит модели множественного выбора где , если зависимая переменная принимает значение j для страны

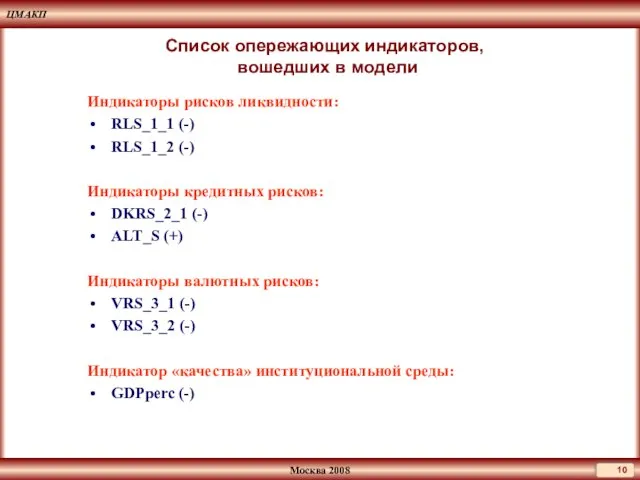

- 10. Список опережающих индикаторов, вошедших в модели Индикаторы рисков ликвидности: RLS_1_1 (-) RLS_1_2 (-) Индикаторы кредитных рисков:

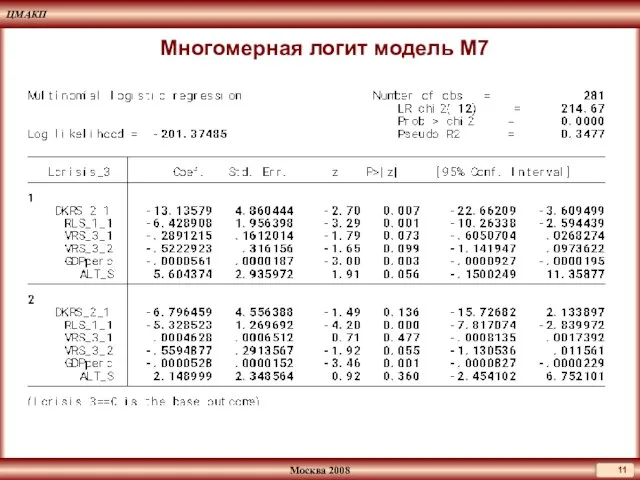

- 11. Многомерная логит модель М7

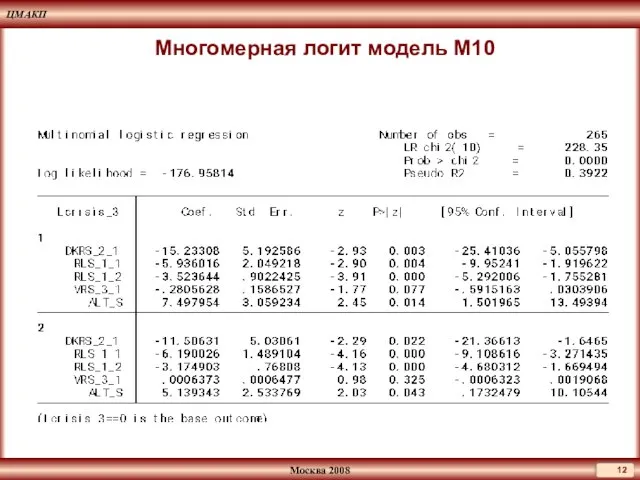

- 12. Многомерная логит модель М10

- 13. Оценка вероятности возникновения кризиса для России в период 1994-2003гг. Здесь и далее: Pr1M7 – вероятность системного

- 14. Результаты оценки вероятности возникновения кризиса по странам выборки

- 15. Результаты оценки вероятности возникновения кризиса по странам выборки

- 16. Результаты оценки вероятности возникновения кризиса по странам выборки

- 17. Предварительный анализ факторов риска

- 18. Отношение накопления и потребления в реальном секторе и домашних хозяйствах к их доходам (%, среднее за

- 19. Динамика реальных располагаемых доходов и потребления населения (темпы прироста к аналогичному периоду предшествующего года, %) Темпы

- 20. Динамика валовой прибыли и инвестиций в основной капитал (темпы прироста к аналогичному периоду предшествующего года, %)

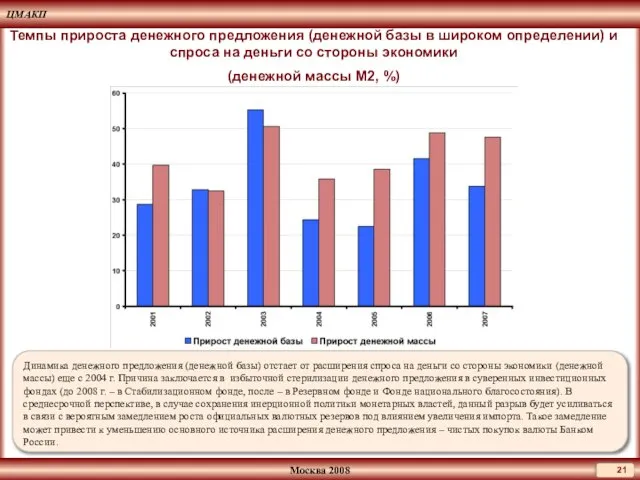

- 21. Темпы прироста денежного предложения (денежной базы в широком определении) и спроса на деньги со стороны экономики

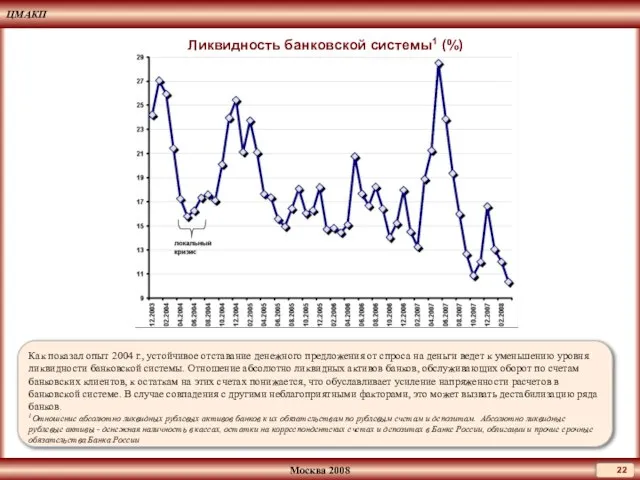

- 22. Ликвидность банковской системы1 (%) Как показал опыт 2004 г., устойчивое отставание денежного предложения от спроса на

- 23. Внешний долг негосударственного сектора (в % к объему экспорта товаров и услуг) Внешний долг предприятий и

- 24. Сценарный прогноз системных рисков: условия прогноза

- 25. Экзогенные параметры для трех сценариев

- 26. Экзогенные параметры для трех сценариев

- 27. Экзогенные параметры для трех сценариев

- 28. Экзогенные параметры для трех сценариев

- 29. Сценарный прогноз системных рисков: результаты

- 30. Динамика сводного опережающего индикатора в рамках инерционного сценария Сводный опережающий индикатор (СОИ) начинает быстро расти с

- 31. Динамика сводного опережающего индикатора в рамках сценария «мягкой посадки» В сценарии «мягкой посадки» ситуация аналогична инерционному

- 32. Динамика сводного опережающего индикатора в рамках сценария «жесткой посадки» СОИ в сценарии «жесткой посадки» ведет себя

- 33. Динамика частных индикаторов в рамках инерционного сценария Кредитные риски резко возрастают. Причина состоит в росте расходов

- 34. Динамика частных индикаторов в рамках сценария «мягкой посадки» В сценарии «мягкой посадки» кредитные риски и риски

- 36. Скачать презентацию

Материалы для подготовки к контрольной работе по теме Греция

Материалы для подготовки к контрольной работе по теме Греция Управление человеческими ресурсами

Управление человеческими ресурсами Администрирование почтового сервера

Администрирование почтового сервера Загробная жизнь в Древнем Египте: гробницы и саркофаги.

Загробная жизнь в Древнем Египте: гробницы и саркофаги. Учимся письменному пересказу

Учимся письменному пересказу ОБЩЕСТВЕННАЯ ПАЛАТА ОМСКОЙ ОБЛАСТИ ОБЩЕСТВЕННЫЕ СЛУШАНИЯ «ОБ УСТАНОВКЕ ПАМЯТНИКА А.В. КОЛЧАКУ В г. ОМСКЕ» 19 июля 2012 года

ОБЩЕСТВЕННАЯ ПАЛАТА ОМСКОЙ ОБЛАСТИ ОБЩЕСТВЕННЫЕ СЛУШАНИЯ «ОБ УСТАНОВКЕ ПАМЯТНИКА А.В. КОЛЧАКУ В г. ОМСКЕ» 19 июля 2012 года  2.1.1. Содержание и последствия промышленного переворота для мировой экономики. 2.1.2. Англия – родина промышленной революции. 2.1.3. Кап

2.1.1. Содержание и последствия промышленного переворота для мировой экономики. 2.1.2. Англия – родина промышленной революции. 2.1.3. Кап Отношение к красоте человеческого тела как к великой ценности, данной природой, на протяжении многовековой истории человеческого

Отношение к красоте человеческого тела как к великой ценности, данной природой, на протяжении многовековой истории человеческого  Михаил Тариелович Лорис-Меликов

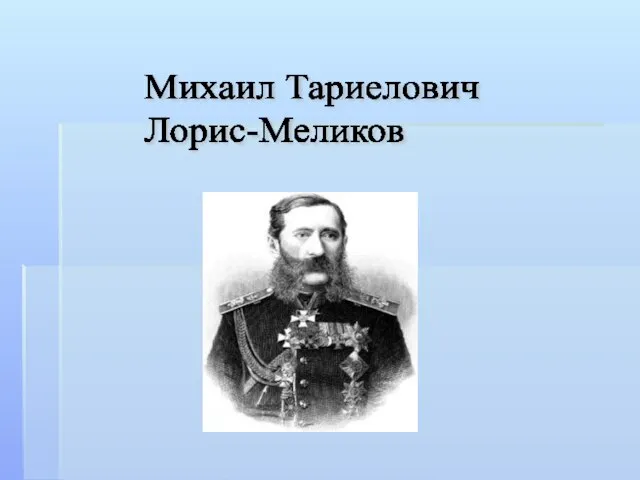

Михаил Тариелович Лорис-Меликов 11. Четвертый шаг – планирование исследования. Во всяком деле, чтобы добиться успеха, нужна некоторая доля безумия. Шекспир Уилья

11. Четвертый шаг – планирование исследования. Во всяком деле, чтобы добиться успеха, нужна некоторая доля безумия. Шекспир Уилья Презентация на тему Московский Кремль

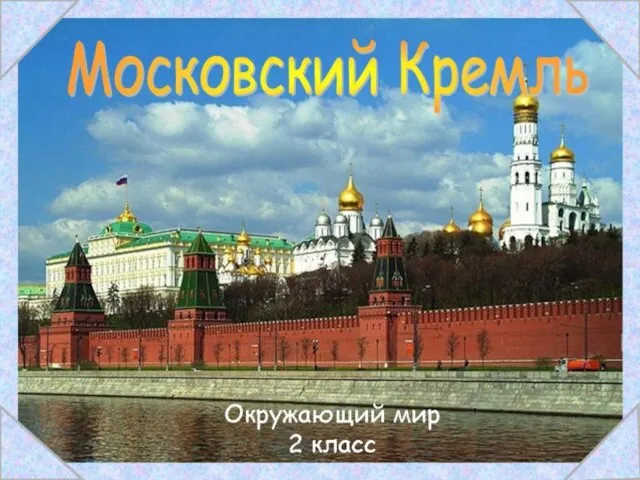

Презентация на тему Московский Кремль  МК-Малая академия-2019 (новые филиалы без ЛЛ) (4)

МК-Малая академия-2019 (новые филиалы без ЛЛ) (4) Спирты и фенолы

Спирты и фенолы Что такое биомеханика

Что такое биомеханика  Презентация на тему Природная зональность

Презентация на тему Природная зональность  Урок-олимпиада «Кто хочет стать грамотным?»

Урок-олимпиада «Кто хочет стать грамотным?» Анализ социального института собеседования при приеме на работу

Анализ социального института собеседования при приеме на работу Nightrider

Nightrider Г.Цыферов «Как цыплёнок впервые сочинил сказку»

Г.Цыферов «Как цыплёнок впервые сочинил сказку» Якутское национальное блюдо саламат

Якутское национальное блюдо саламат Wildlife of the UK

Wildlife of the UK Что мы знаем о Солнце?

Что мы знаем о Солнце? Роль баскетбола в развитии физического качества ловкость у учащихся среднего школьного возраста

Роль баскетбола в развитии физического качества ловкость у учащихся среднего школьного возраста САПР

САПР Компонентная среда разработки инструментария нагрузочного тестирования

Компонентная среда разработки инструментария нагрузочного тестирования Компетентность, универсальные учебные действия и практика проектирования учебного процесса

Компетентность, универсальные учебные действия и практика проектирования учебного процесса Изменение климата

Изменение климата Тема 2.2 Поводження із психічно хворими людьми

Тема 2.2 Поводження із психічно хворими людьми