Содержание

- 2. Подходы к оценке компаний Затратный (анализируются активы и обязательства); Доходный (анализируется доходность компании); Сравнительный (анализируются показатели

- 3. Затратный подход Метод чистых активов (метод накопления активов); Метод ликвидационной стоимости; Метод замещения.

- 4. Доходный подход Метод капитализации денежного потока; Метод дисконтированных денежных потоков (ДДП)

- 5. Сравнительный подход Метод рынка капитала; Метод сделок; Метод отраслевых коэффициентов.

- 6. Факторы выбора подхода Тип бизнеса и история предприятия с момента его основания Экономические перспективы в целом,

- 7. Затратный подход – Метод чистых активов Компания владеет значительными материальными активами, а нематериальные активы несущественны; Труд

- 8. Метод чистых активов Суть метода накопления активов заключается в расчете собственного капитала компании по формуле: СК=Активы-Обязательства

- 9. Расчет чистых активов «… Под стоимостью чистых активов акционерного общества понимается величина, определяемая путем вычитания из

- 10. Алгоритм метода откорректированных чистых активов Составление аналитического баланса компании на дату оценки или возможно близкую к

- 11. Корректировка активов и их оценка. Нематериальные активы Признаки нематериальных активов: а) отсутствие материально - вещественной (физической)

- 12. Корректировка активов и их оценка. Нематериальные активы При оценке НМА необходимо получить перечень НМА. Проверить соблюдение

- 13. Корректировка активов и их оценка. Основные средства и незавершенное строительство Идентификация активов Сбор информации об основных

- 14. Корректировка активов и их оценка. Долгосрочные финансовые вложения Для вложений в другие компании Сбор и анализ

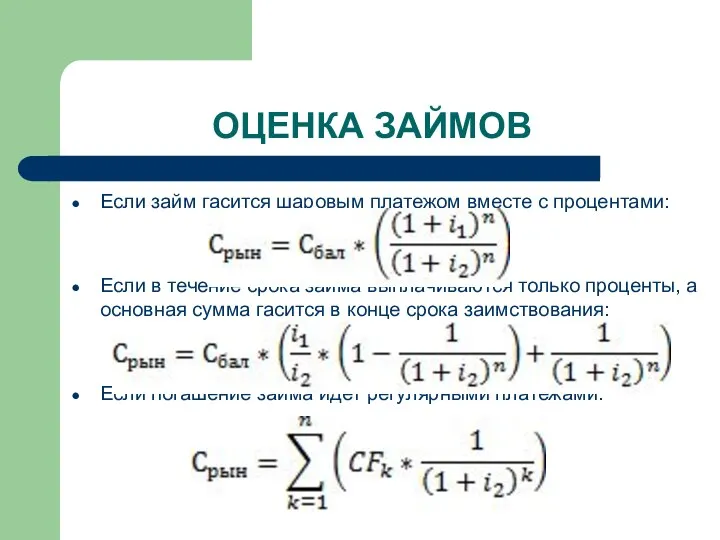

- 15. ОЦЕНКА ЗАЙМОВ Если займ гасится шаровым платежом вместе с процентами: Если в течение срока займа выплачиваются

- 16. Корректировка активов и их оценка. Запасы: структура Сырье, материалы и другие аналогичные ценности Животные на выращивании

- 17. Корректировка активов и их оценка. Запасы Анализ запасов Выявление «неликвидных», «просроченных» Корректировка на «удаление» вышеупомянутых Корректировка

- 18. Корректировка активов и их оценка. Дебиторская задолженность Анализ дебиторов Корректировка на «безнадежную» Корректировка ДЗ по срокам

- 19. Информация, которую желательно собрать о дебиторах Наименование дебитора Сумма задолженности, существующая на момент оценки Дата возникновения

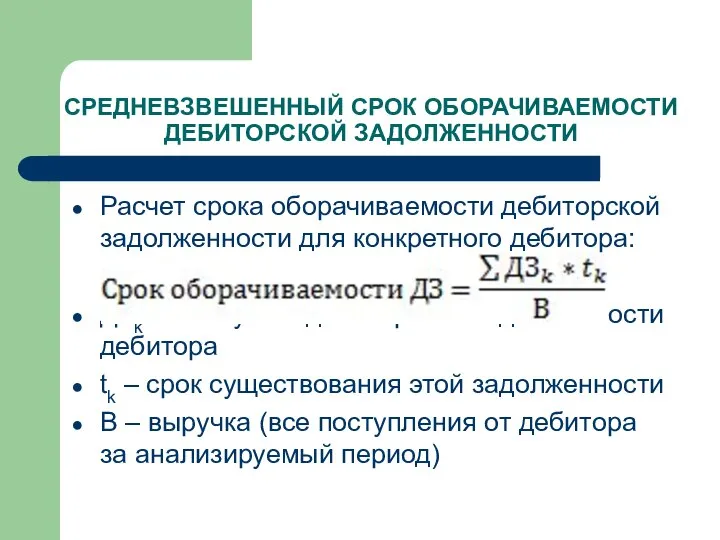

- 20. СРЕДНЕВЗВЕШЕННЫЙ СРОК ОБОРАЧИВАЕМОСТИ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ Расчет срока оборачиваемости дебиторской задолженности для конкретного дебитора: ДЗk - k-я

- 21. Корректировка активов и их оценка. Краткосрочные финансовые вложения Как правило, не корректируются В ряде случаев необходимо

- 22. Корректировка активов и их оценка. Денежные средства Денежные средства не корректируются

- 23. Корректировка пассивов и их оценка Обязательства, принимаемые к расчету в рамках метода чистых активов, как правило,

- 24. Доходный подход - Метод ДДП Отношение прибыли к потоку денежных средств существенно оказывается на стоимости компании.

- 25. Метод ДДП учитывает: Размеры потоков доходов, которые владелец активов рассчитывает получить в будущем. Сроки получения доходов.

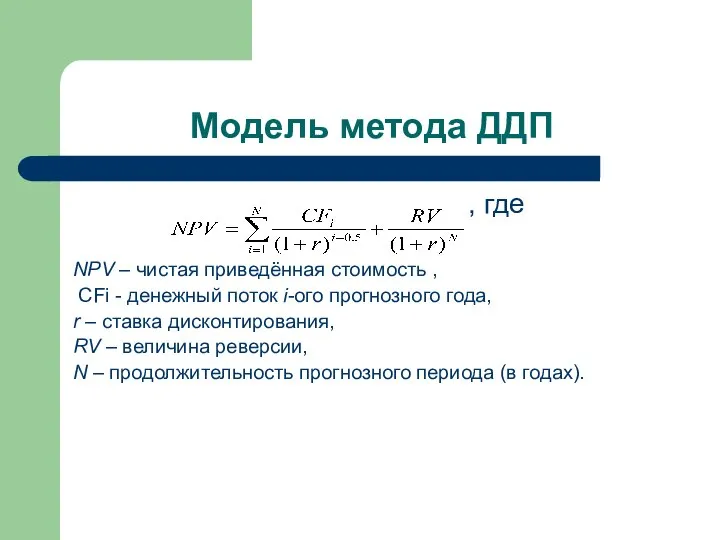

- 26. Модель метода ДДП , где NPV – чистая приведённая стоимость , СFi - денежный поток i-ого

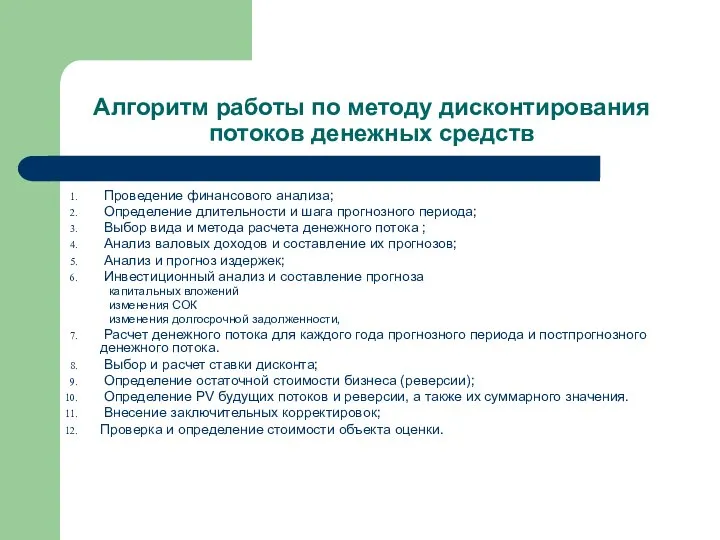

- 27. Алгоритм работы по методу дисконтирования потоков денежных средств Проведение финансового анализа; Определение длительности и шага прогнозного

- 28. Проведение финансового анализа Оценка ликвидности , платежеспособности, Оценка финансовой устойчивости (тип и относительные показатели устойчивости) Оценка

- 29. Определение длительности и шага прогнозного периода Последний год прогнозного периода - точка, после которой доходы, по

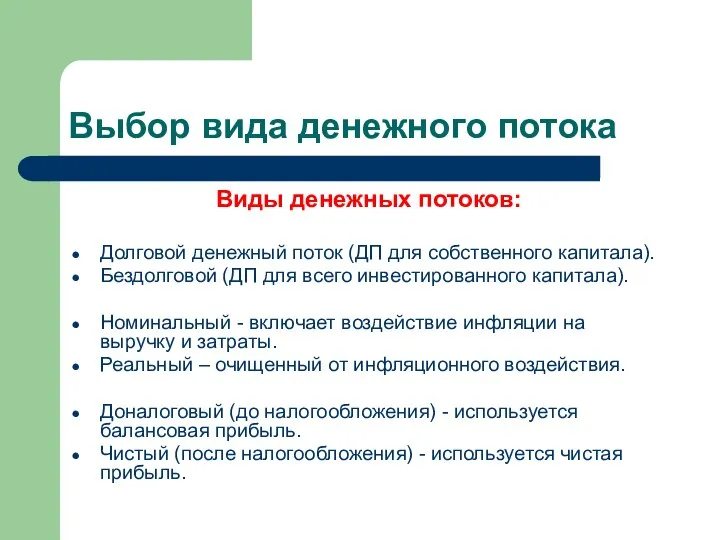

- 30. Выбор вида денежного потока Виды денежных потоков: Долговой денежный поток (ДП для собственного капитала). Бездолговой (ДП

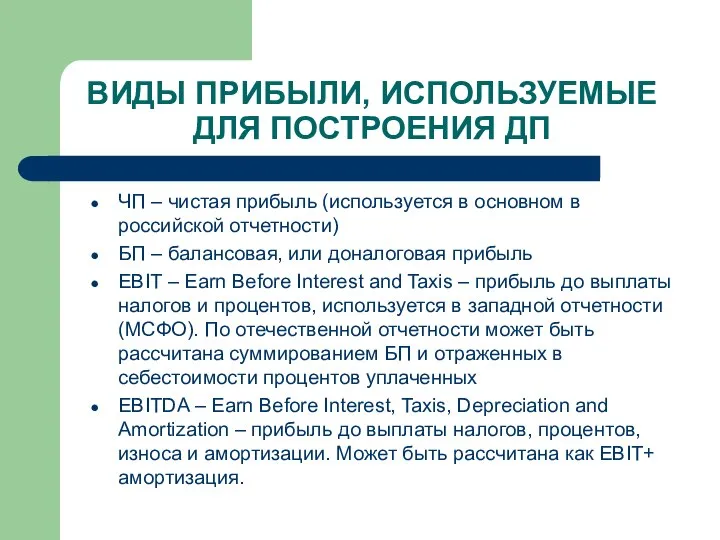

- 31. ВИДЫ ПРИБЫЛИ, ИСПОЛЬЗУЕМЫЕ ДЛЯ ПОСТРОЕНИЯ ДП ЧП – чистая прибыль (используется в основном в российской отчетности)

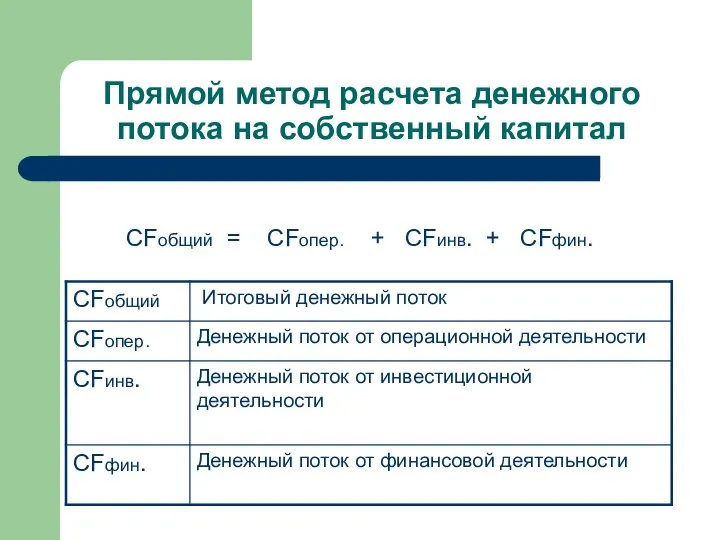

- 32. Прямой метод расчета денежного потока на собственный капитал CFобщий = CFопер. + CFинв. + CFфин.

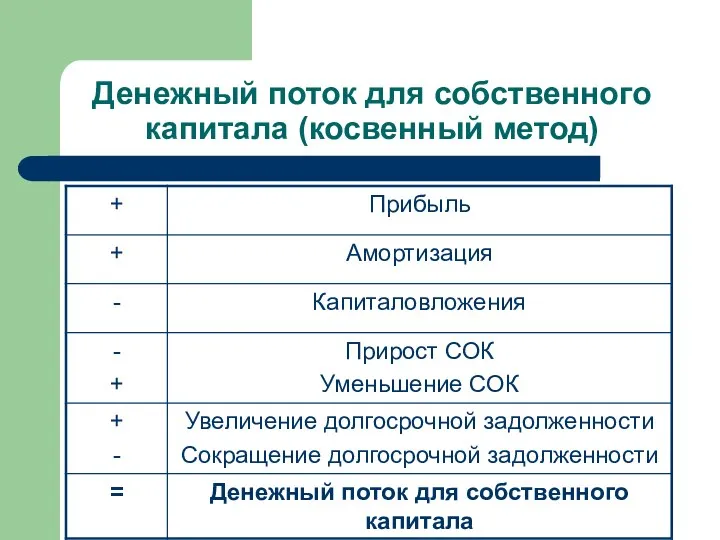

- 33. Денежный поток для собственного капитала (косвенный метод)

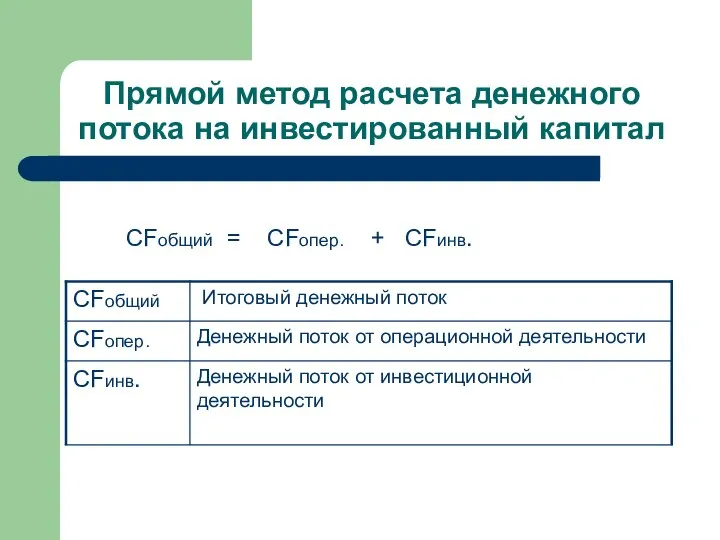

- 34. Прямой метод расчета денежного потока на инвестированный капитал CFобщий = CFопер. + CFинв.

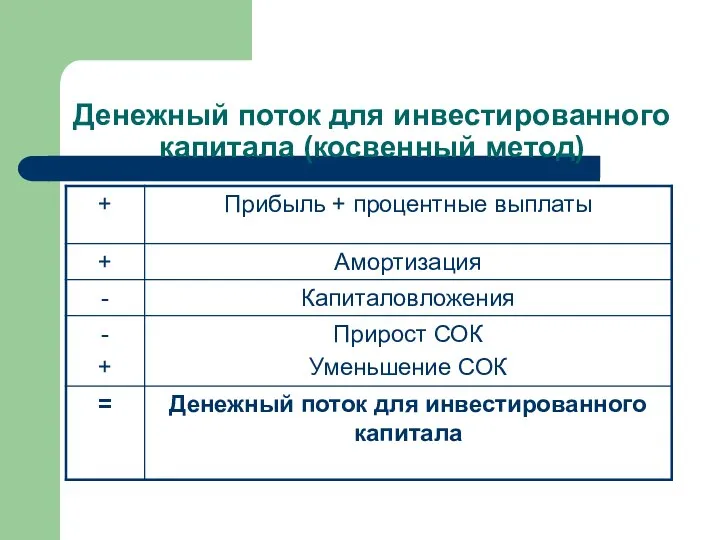

- 35. Денежный поток для инвестированного капитала (косвенный метод)

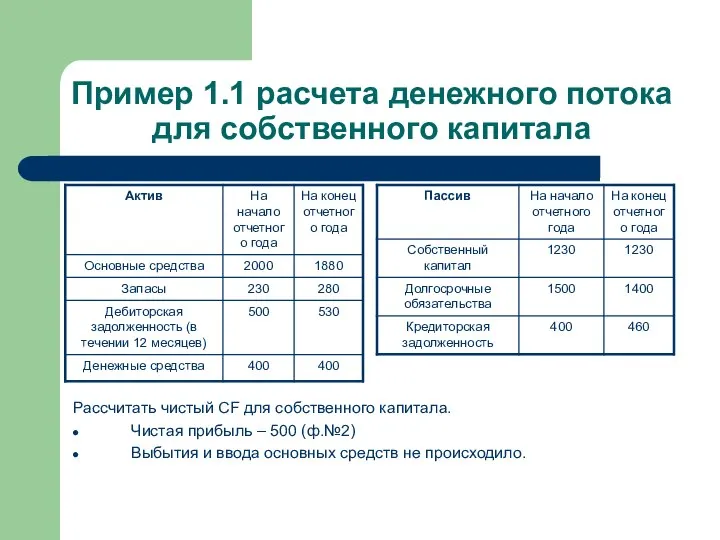

- 36. Пример 1.1 расчета денежного потока для собственного капитала Рассчитать чистый CF для собственного капитала. Чистая прибыль

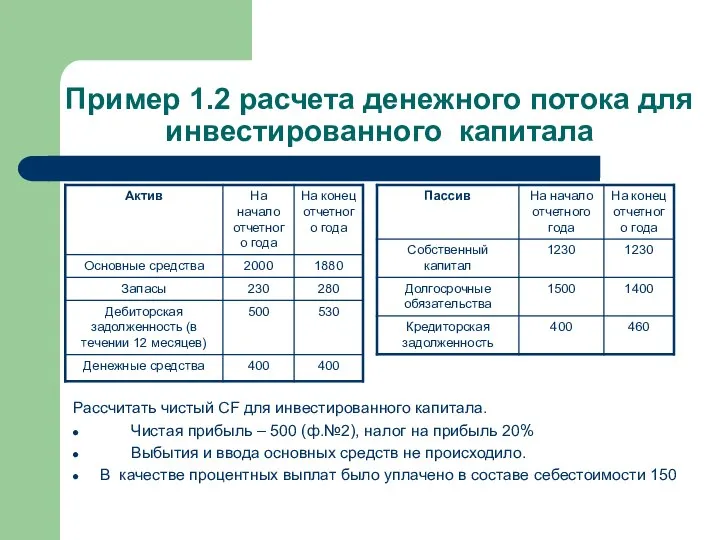

- 37. Пример 1.2 расчета денежного потока для инвестированного капитала Рассчитать чистый CF для инвестированного капитала. Чистая прибыль

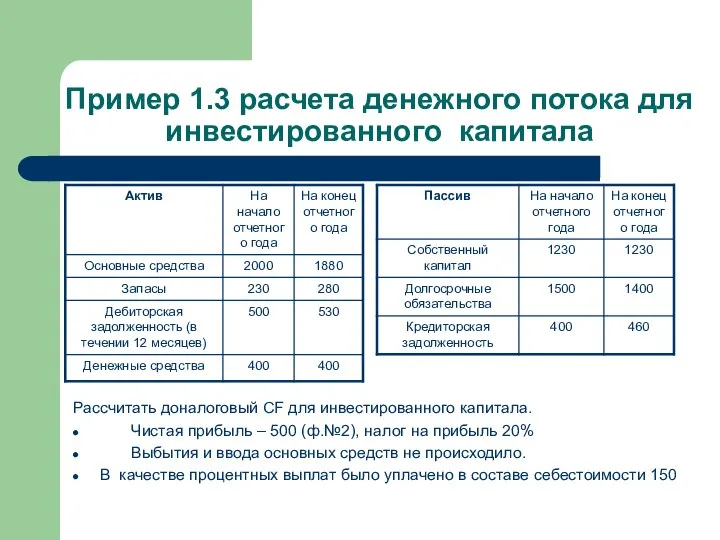

- 38. Пример 1.3 расчета денежного потока для инвестированного капитала Рассчитать доналоговый CF для инвестированного капитала. Чистая прибыль

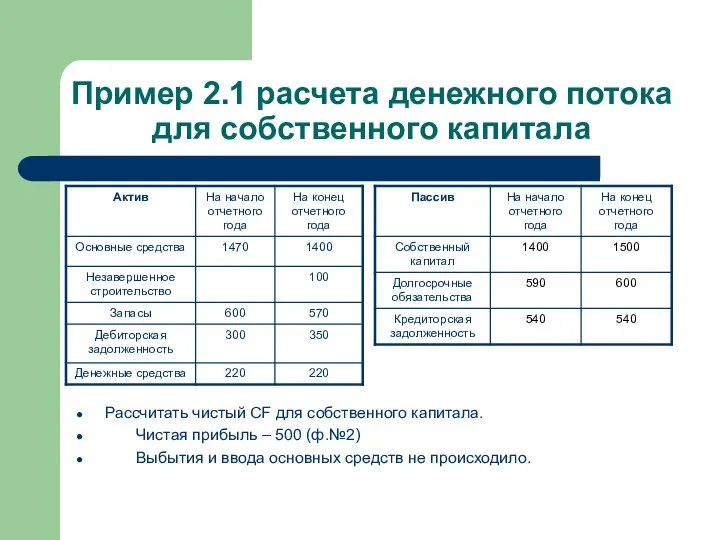

- 39. Пример 2.1 расчета денежного потока для собственного капитала Рассчитать чистый CF для собственного капитала. Чистая прибыль

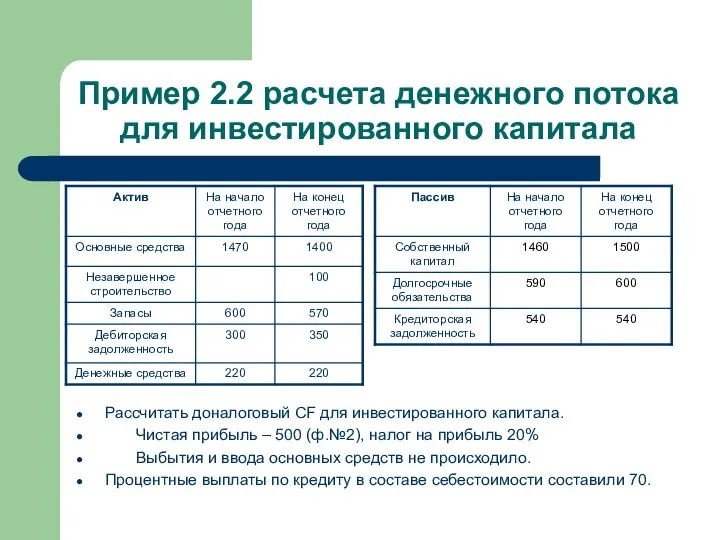

- 40. Пример 2.2 расчета денежного потока для инвестированного капитала Рассчитать доналоговый CF для инвестированного капитала. Чистая прибыль

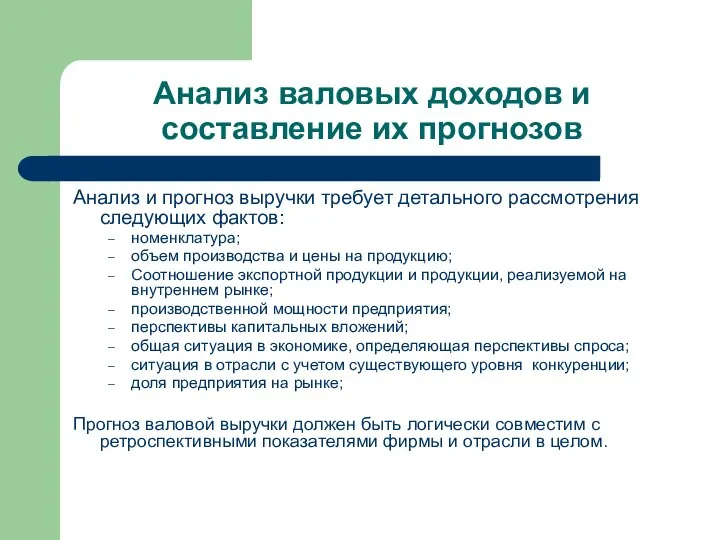

- 41. Анализ валовых доходов и составление их прогнозов Анализ и прогноз выручки требует детального рассмотрения следующих фактов:

- 42. Анализ и прогноз издержек Анализ и прогноз расходов требует детального рассмотрения следующих фактов: - Изучить соотношение

- 43. Инвестиционный анализ Инвестиционный анализ включает три направления: I.Прогноз капитальных вложений с целью замены активов предприятия по

- 44. Расчет ставки дисконтирования Ставка дисконта – процентная ставка для пересчета будущих денежных потоков к текущей стоимости,

- 45. Расчет ставки дисконтирования Существуют различные методики расчета ставки дисконта, из них наиболее распространенными являются следующие: ДП

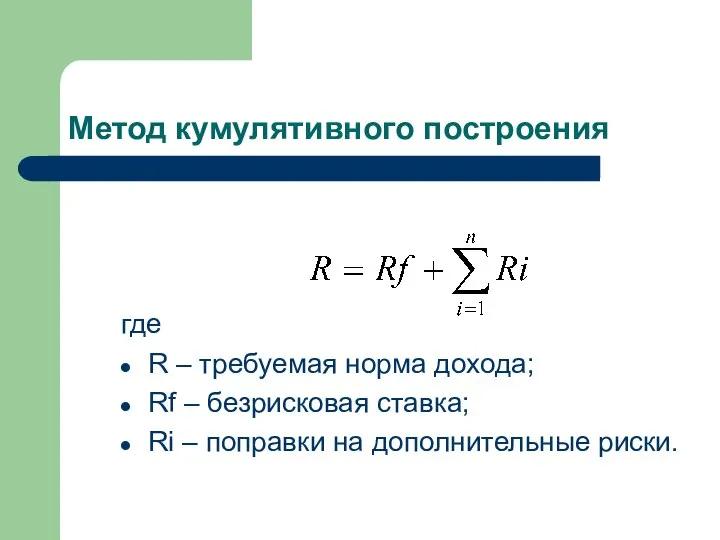

- 46. Метод кумулятивного построения где R – требуемая норма дохода; Rf – безрисковая ставка; Ri – поправки

- 47. Поправки на дополнительные риски Размер предприятия. Риск финансовой структуры Риск диверсификации клиентуры Риск производственной и территориальной

- 48. Классификация инвестиционных рисков Объединяя различные финансовые инструменты в портфель, инвестор стремится максимально диверсифицировать риск, то есть

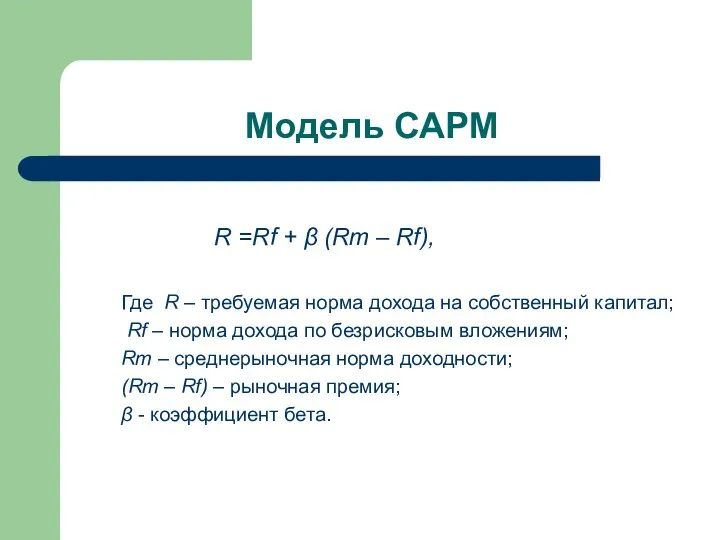

- 49. Модель САРМ R =Rf + β (Rm – Rf), Где R – требуемая норма дохода на

- 50. Модель САРМ Основная посылка модели заключается в том, что инвестор не приемлет риск и готов идти

- 51. Коэффициент ß Чувствительность ценной бумаги по отношению к движению рынка в целом и измеряется коэффициентом бета.

- 52. Коэффициент ß Средний коэффициент ß для всех компаний равен 1. Это значит, что систематический риск вложений

- 53. Коэффициент ß Бета-коэффициент – это показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг. Является мерой

- 54. Коэффициент ß Бета-коэффициент – это показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг. Является мерой

- 55. Коэффициент ß Например, если значение коэффициента бета=-1,7, то это означает следующее: в изменениях доходностей акций портфеля

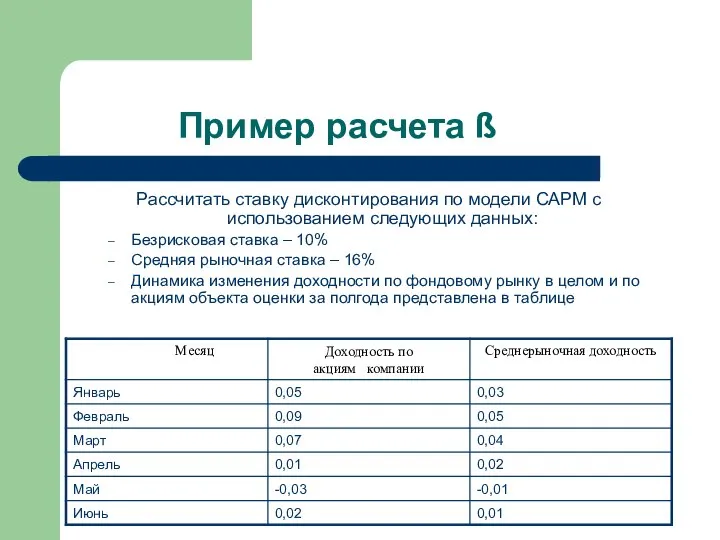

- 56. Пример расчета ß Рассчитать ставку дисконтирования по модели САРМ с использованием следующих данных: Безрисковая ставка –

- 57. Пример расчета ß Коэфффициент ß рассчитывается как отношение ковариации показателей доходности оцениваемой компании и среднерыночной доходности

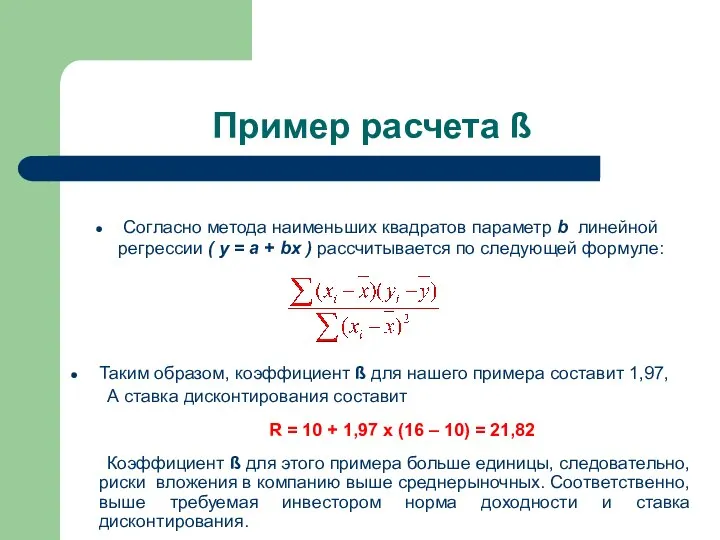

- 58. Пример расчета ß Согласнo метода наименьших квадратов параметр b линейной регрессии ( у = а +

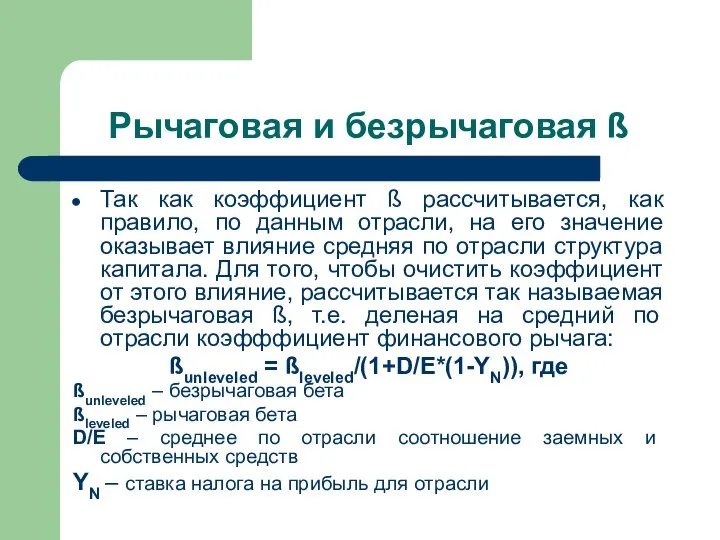

- 59. Рычаговая и безрычаговая ß Так как коэффициент ß рассчитывается, как правило, по данным отрасли, на его

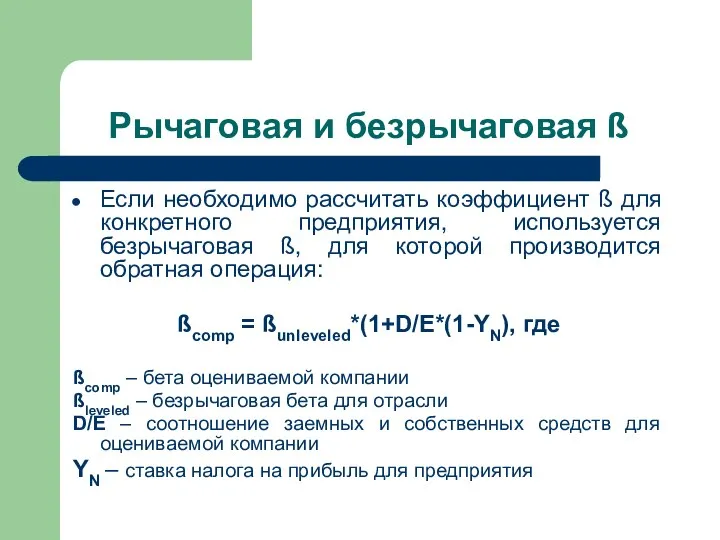

- 60. Рычаговая и безрычаговая ß Если необходимо рассчитать коэффициент ß для конкретного предприятия, используется безрычаговая ß, для

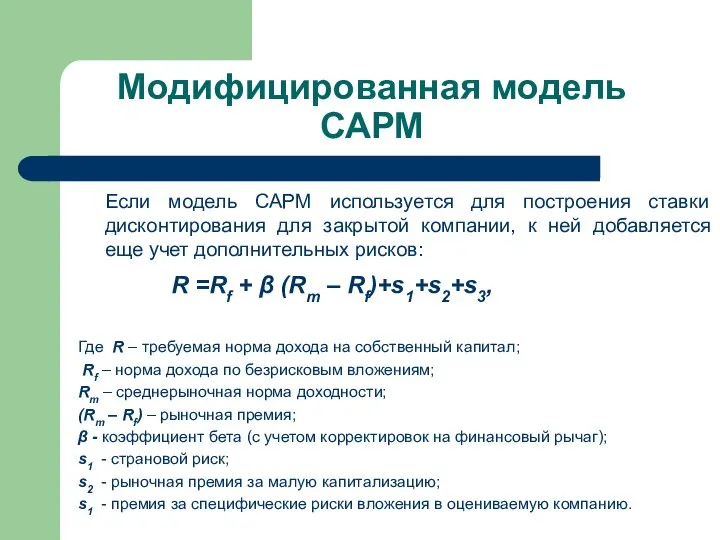

- 61. Модифицированная модель САРМ Если модель САРМ используется для построения ставки дисконтирования для закрытой компании, к ней

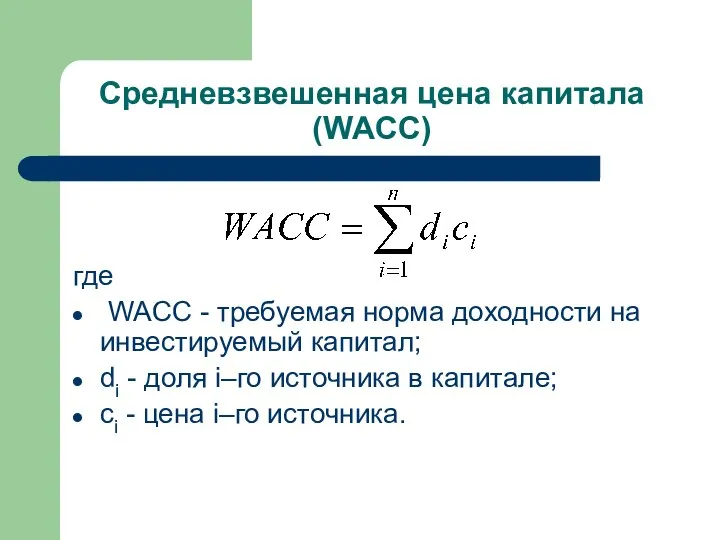

- 62. Средневзвешенная цена капитала (WACC) где WACC - требуемая норма доходности на инвестируемый капитал; di - доля

- 63. Алгоритм расчета WACC Определяем, какие источники входят в состав инвестированного капитала (ИК). Делим сумму по каждому

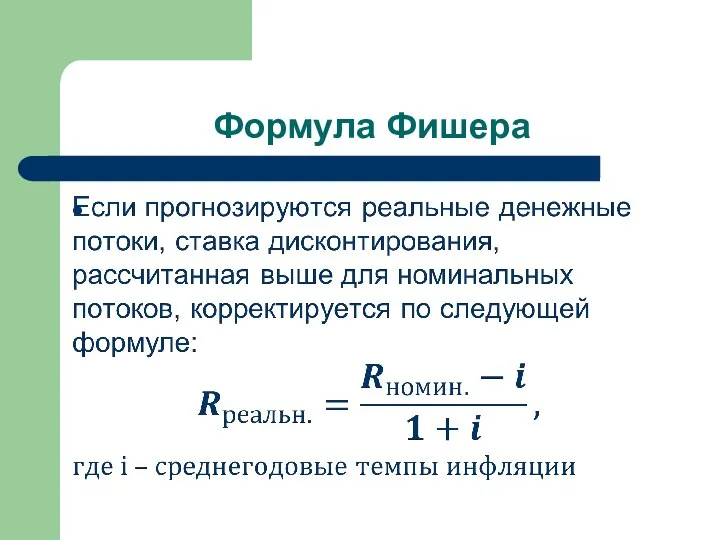

- 64. Формула Фишера

- 65. Формула Фишера

- 66. Паритет процентных ставок Паритет процентных ставок (процентный паритет) — условие равновесного состояния, при котором инвесторы воспринимают

- 67. Паритет процентных ставок: допущения Наличие паритета предполагает следующие допущения: мобильность капитала, то есть способность и готовность

- 68. Паритет процентных ставок: следствия из допущения При этих допущениях инвесторы будут приобретать наиболее доходные активы, отечественные

- 69. Паритет покупательной способности Паритет покупательной способности — соотношение двух или нескольких денежных единиц, валют разных стран,

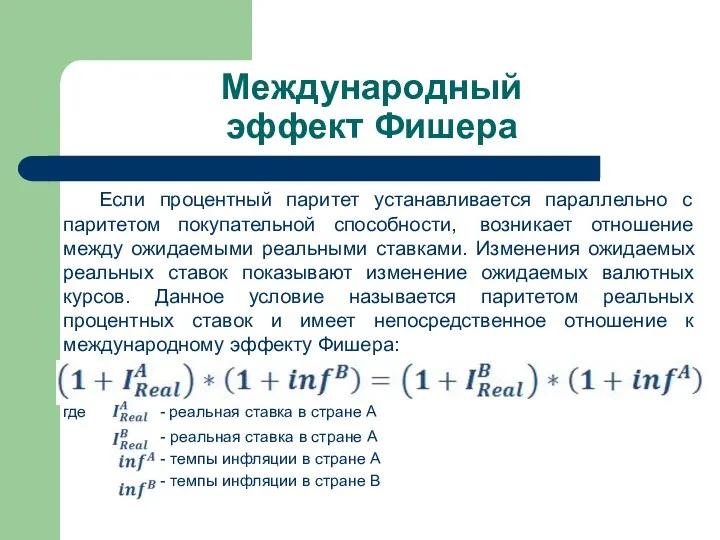

- 70. Международный эффект Фишера Если процентный паритет устанавливается параллельно с паритетом покупательной способности, возникает отношение между ожидаемыми

- 71. Международный эффект Фишера Концепция паритета реальных ставок базируется на нескольких допущениях, в том числе: об эффективных

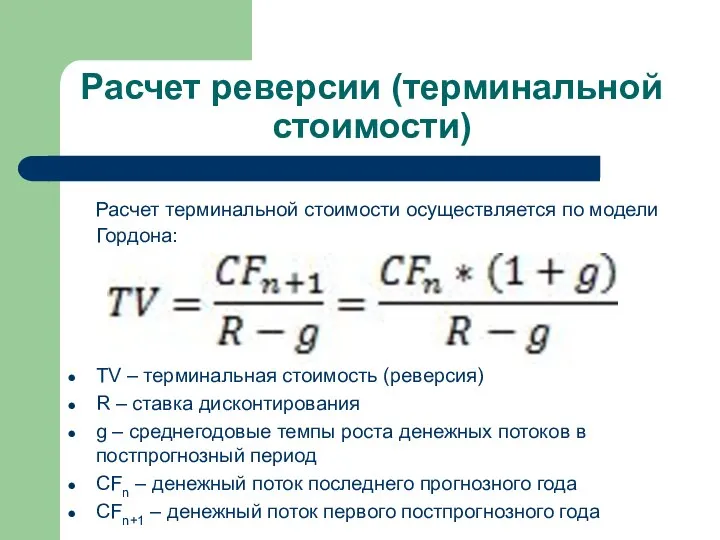

- 72. Расчет реверсии (терминальной стоимости) Расчет терминальной стоимости осуществляется по модели Гордона: TV – терминальная стоимость (реверсия)

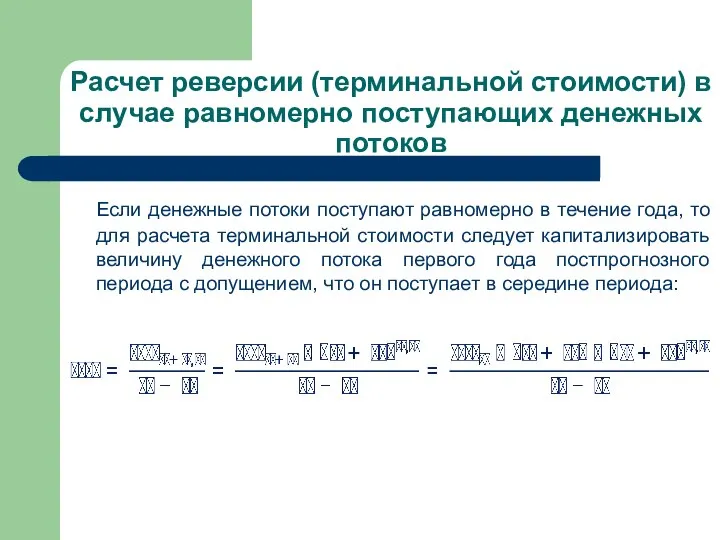

- 73. Расчет реверсии (терминальной стоимости) в случае равномерно поступающих денежных потоков Если денежные потоки поступают равномерно в

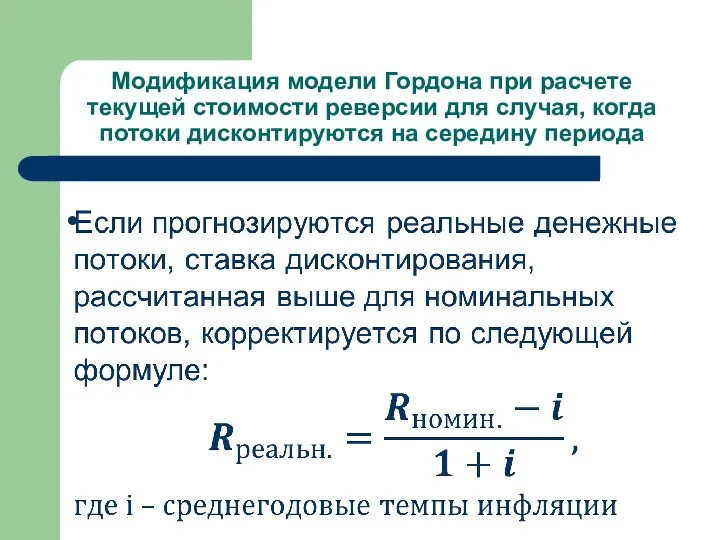

- 74. Модификация модели Гордона при расчете текущей стоимости реверсии для случая, когда потоки дисконтируются на середину периода

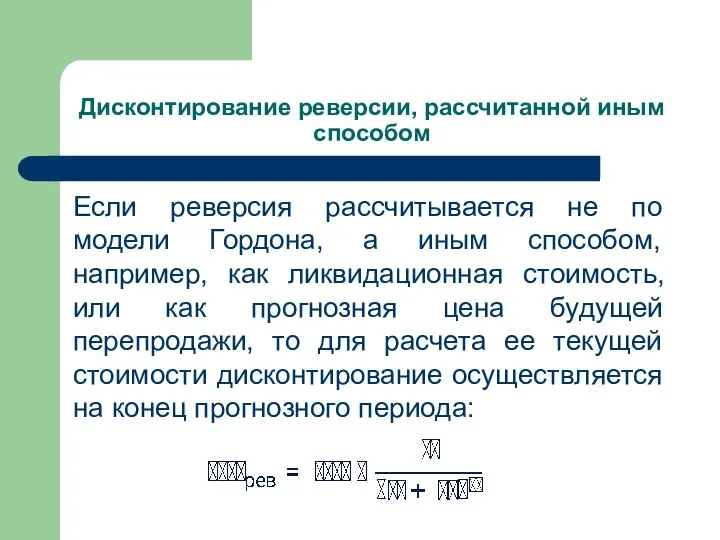

- 75. Дисконтирование реверсии, рассчитанной иным способом Если реверсия рассчитывается не по модели Гордона, а иным способом, например,

- 76. Корректировки к результату в рамках доходного подхода Корректировка на избыток (+) или недостаток (-) СОК Корректировка

- 77. СРАВНИТЕЛЬНЫЙ ПОДХОД Теоретические основы сравнительного подхода Оценщик использует в качестве ориентира реально сформированные рынком цены на

- 78. НЕДОСТАТКИ И СЛОЖНОСТИ ПРИМЕНЕНИЯ СРАВНИТЕЛЬНОГО ПОДХОДА Сложность подбора аналогов Сложность получения финансовой информации и ее ретроспективный

- 79. Метод рынка капитала Основан на использовании цен, сформированных открытым фондовым рынком для миноритарных (неконтрольных) пакетов акций.

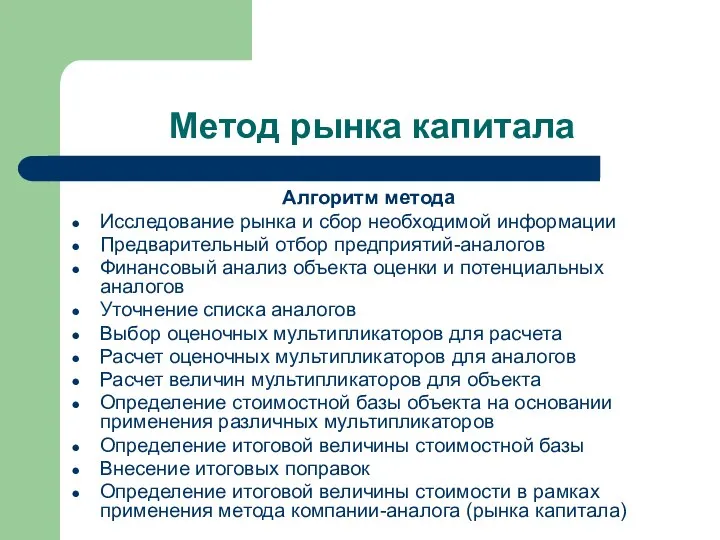

- 80. Метод рынка капитала Алгоритм метода Исследование рынка и сбор необходимой информации Предварительный отбор предприятий-аналогов Финансовый анализ

- 81. Исследование рынка и сбор необходимой информации Предполагает сбор рыночной (ценовой) и финансовой информации. Рыночная информация представляет

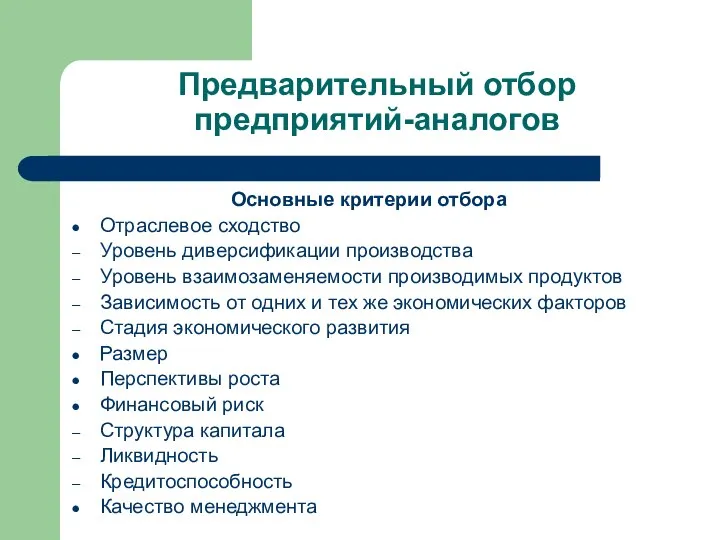

- 82. Предварительный отбор предприятий-аналогов Основные критерии отбора Отраслевое сходство Уровень диверсификации производства Уровень взаимозаменяемости производимых продуктов Зависимость

- 83. Финансовый анализ объекта оценки и потенциальных аналогов Сравнительный подход к оценке бизнеса использует все традиционные приемы

- 84. ВЫБОР АНАЛОГОВ В ЗАВИСИМОСТИ ОТ СТРУКТУРЫ КАПИТАЛА

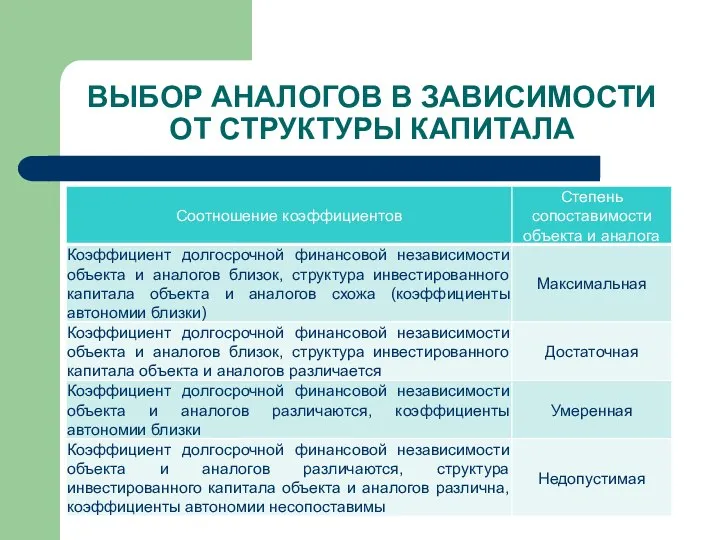

- 85. Уточнение списка аналогов После проведения финансового анализа первоначальный список аналогов может быть уточнен, если ряд предприятий-аналогов

- 86. Расчет оценочных мультипликаторов для аналогов Ценовой мультипликатор – отношение стоимостной базы компании (рыночной цены, рыночной капитализации

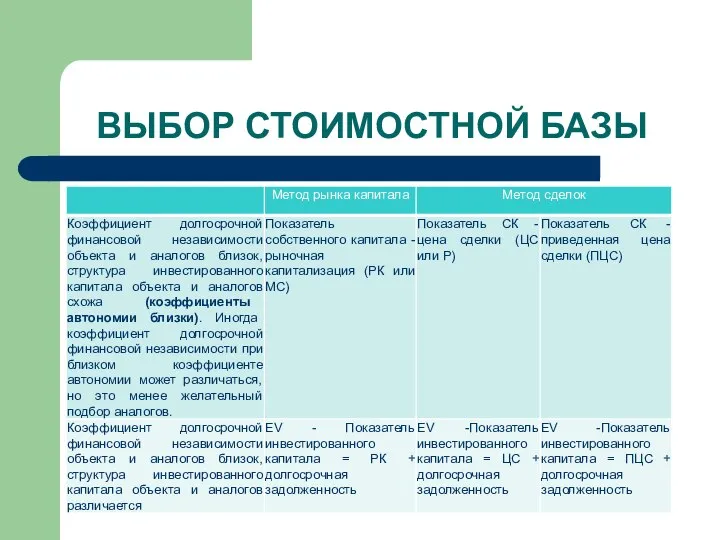

- 87. ВЫБОР СТОИМОСТНОЙ БАЗЫ

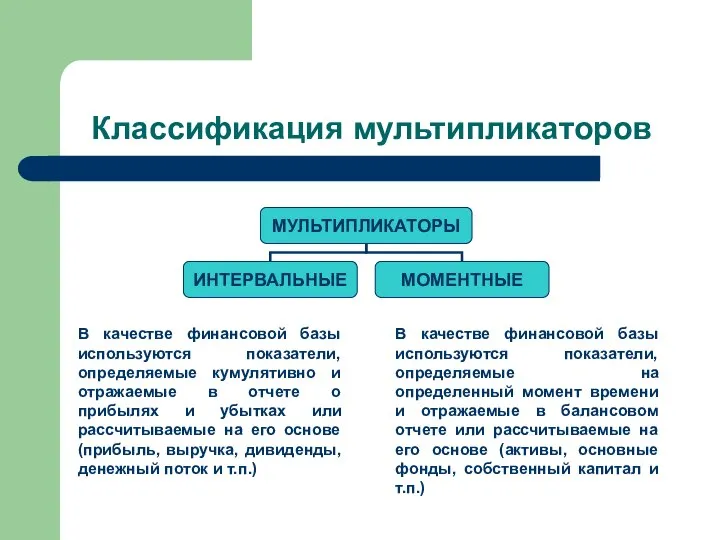

- 88. Классификация мультипликаторов

- 89. Выбор мультипликаторов для оценки объекта Выбор применимых видов мультипликаторов производится с учетом отраслевой, инвестиционной и финансовой

- 90. Расчет величин мультипликаторов для объекта Величины мультипликаторов для объекта рассчитываются на основе величин мультипликаторов предприятий-аналогов Если

- 91. Понятие рыночной капитализации Рыночная капитализация – это произведение цены одной акции в миноритарном пакете на количество

- 92. Определение стоимостной базы объекта на основании применения различных мультипликаторов Величины стоимостной базы рассчитываются путем умножения величины

- 93. Определение стоимостной базы Итоговая величина стоимостной базы определяется путем расчета среднего арифметического или средневзвешенного из величин,

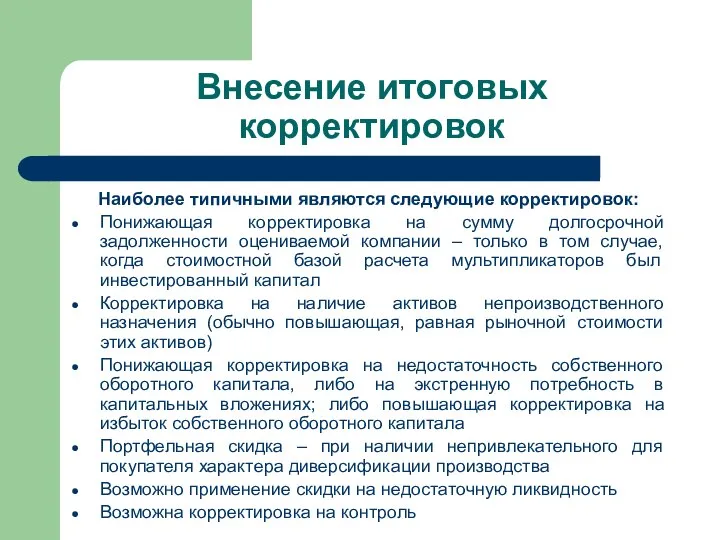

- 94. Внесение итоговых корректировок Наиболее типичными являются следующие корректировок: Понижающая корректировка на сумму долгосрочной задолженности оцениваемой компании

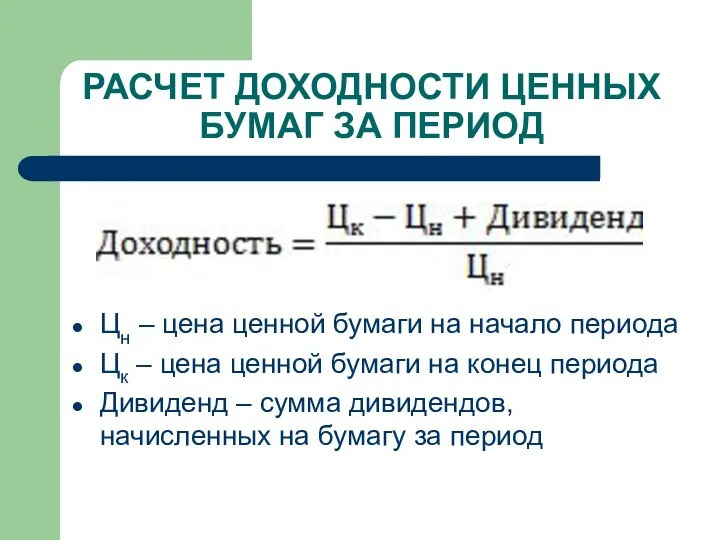

- 95. РАСЧЕТ ДОХОДНОСТИ ЦЕННЫХ БУМАГ ЗА ПЕРИОД Цн – цена ценной бумаги на начало периода Цк –

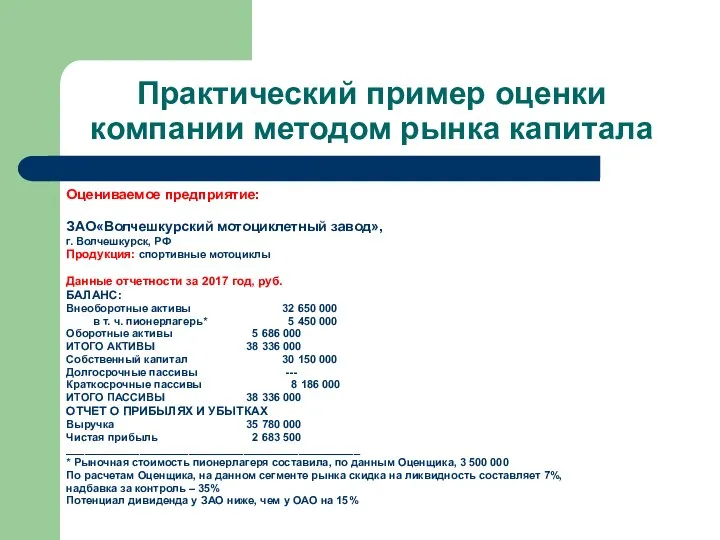

- 96. Практический пример оценки компании методом рынка капитала Оцениваемое предприятие: ЗАО«Волчешкурский мотоциклетный завод», г. Волчешкурск, РФ Продукция:

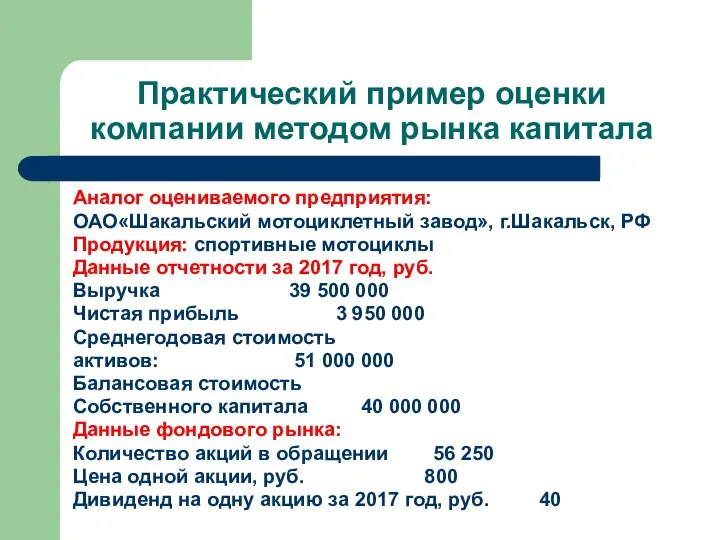

- 97. Практический пример оценки компании методом рынка капитала Аналог оцениваемого предприятия: ОАО«Шакальский мотоциклетный завод», г.Шакальск, РФ Продукция:

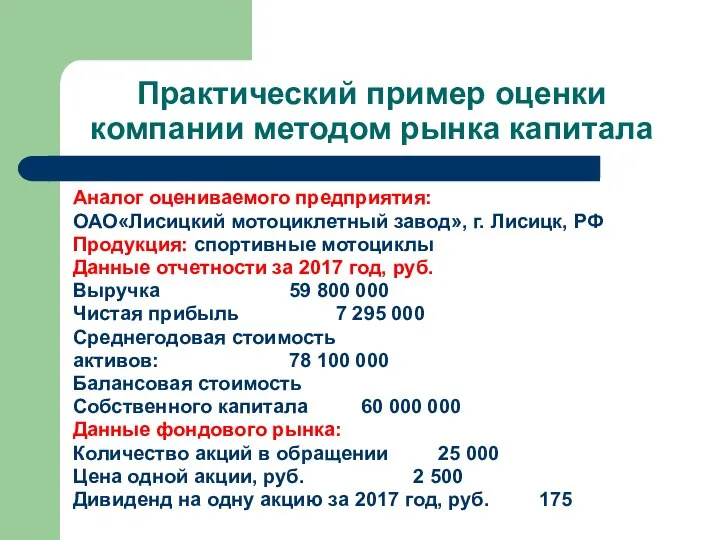

- 98. Практический пример оценки компании методом рынка капитала Аналог оцениваемого предприятия: ОАО«Лисицкий мотоциклетный завод», г. Лисицк, РФ

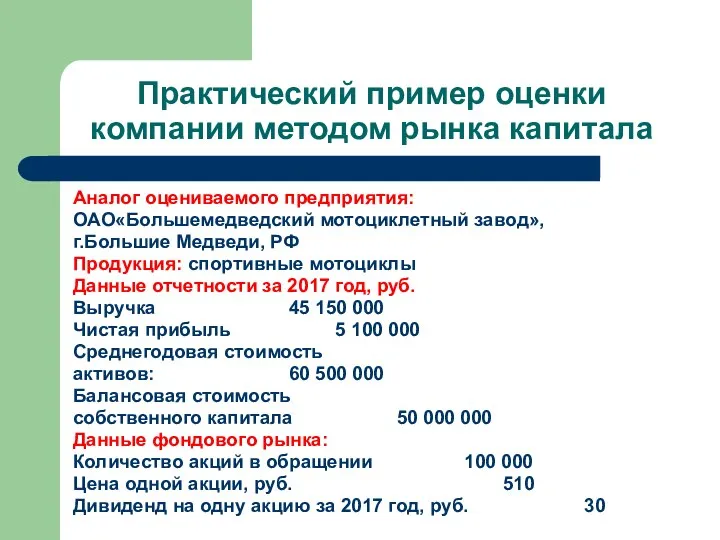

- 99. Практический пример оценки компании методом рынка капитала Аналог оцениваемого предприятия: ОАО«Большемедведский мотоциклетный завод», г.Большие Медведи, РФ

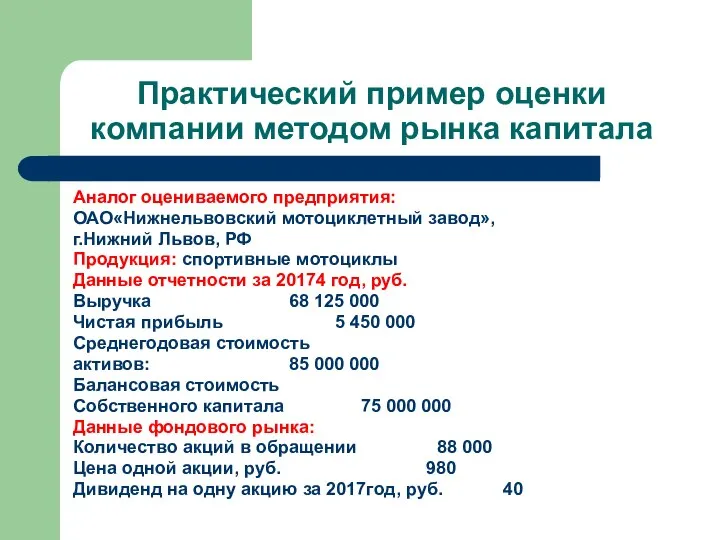

- 100. Практический пример оценки компании методом рынка капитала Аналог оцениваемого предприятия: ОАО«Нижнельвовский мотоциклетный завод», г.Нижний Львов, РФ

- 101. Практический пример оценки компании методом рынка капитала В результате были рассчитаны следующие мультипликаторы и величины рыночной

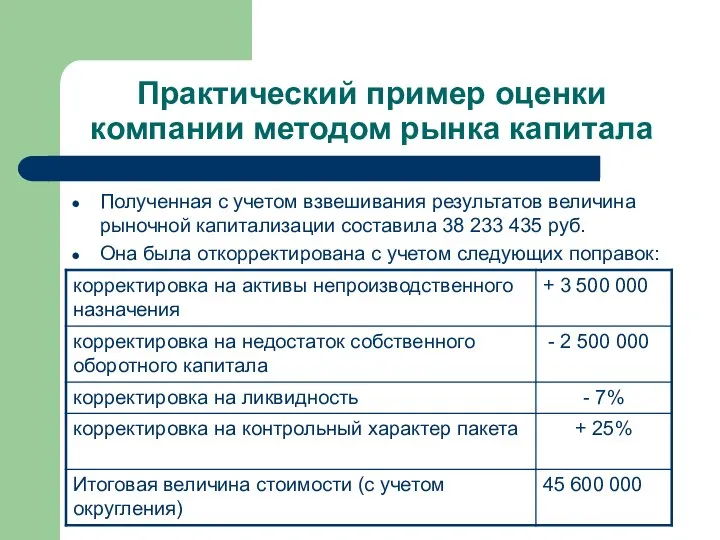

- 102. Практический пример оценки компании методом рынка капитала Полученная с учетом взвешивания результатов величина рыночной капитализации составила

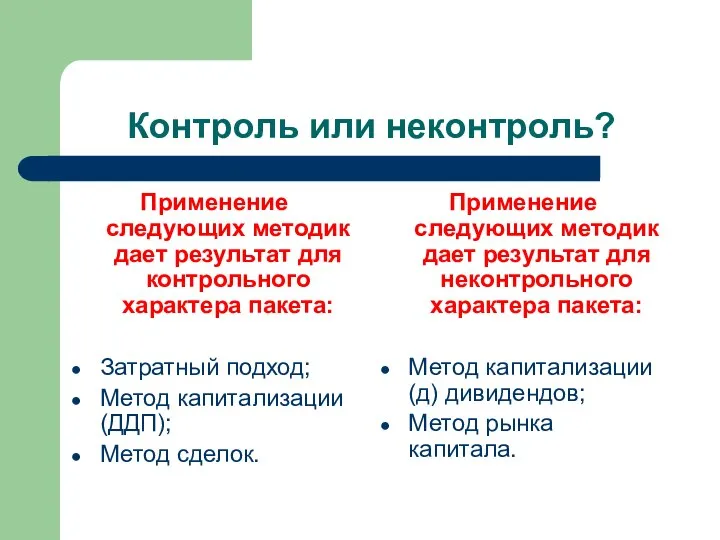

- 103. Контроль или неконтроль? Применение следующих методик дает результат для контрольного характера пакета: Затратный подход; Метод капитализации

- 104. Цена контроля Средняя контрольная премия колеблется в пределах 30 - 40 %, а скидка со стоимости

- 105. Цена ликвидности 5-10% минимальная скидка для закрытых компаний (контрольный пакет); 50% максимальная скидка для закрытых компаний

- 107. Скачать презентацию

Охрана Безопасности Жизнедеятельности

Охрана Безопасности Жизнедеятельности Презентация на тему Открытый урок математики в 5 классе

Презентация на тему Открытый урок математики в 5 классе  В военной истории всегда находились герои которые могли защитить Отечество!

В военной истории всегда находились герои которые могли защитить Отечество! Презентация на тему Детские поделки на Пасху

Презентация на тему Детские поделки на Пасху 1C-Рейтинг: Алкомониторинг Сопроводительные накладные, декларации по производству и обороту этилового спирта и алкогольной прод

1C-Рейтинг: Алкомониторинг Сопроводительные накладные, декларации по производству и обороту этилового спирта и алкогольной прод Надежность программных продуктов. Контроль принимаемых решений

Надежность программных продуктов. Контроль принимаемых решений Презентация

Презентация 403030

403030 ШКОЛА РАЗВИТИЯ

ШКОЛА РАЗВИТИЯ Основные теории происхождения языка

Основные теории происхождения языка Презентация рабочих программ

Презентация рабочих программ Понятие о машине и механизме

Понятие о машине и механизме Презентация на тему Уроки нравственности Толстого

Презентация на тему Уроки нравственности Толстого Презентация на тему Теории происхождения права

Презентация на тему Теории происхождения права  Внешняя память компьютера

Внешняя память компьютера  Презентация на тему Формы поверхности суши (4 класс)

Презентация на тему Формы поверхности суши (4 класс) Техника ручной дуговой сварки

Техника ручной дуговой сварки Жанры в изобразительном искусстве

Жанры в изобразительном искусстве Каковы особенности взросления в подростковом возрасте

Каковы особенности взросления в подростковом возрасте Презентация на тему Действительные причастия настоящего времени

Презентация на тему Действительные причастия настоящего времени г.8_ВНР_ПС ОО_22

г.8_ВНР_ПС ОО_22 Результаты применения полимерных микрогелевых композицй ПАО Татнефть

Результаты применения полимерных микрогелевых композицй ПАО Татнефть Презентация "Художественная культура Древней Америки" - скачать презентации по МХК

Презентация "Художественная культура Древней Америки" - скачать презентации по МХК Работа медицинского отдела

Работа медицинского отдела Перпендикулярность в пространстве

Перпендикулярность в пространстве Кодирование графической информации

Кодирование графической информации Презентация на тему Атомы химических элементов

Презентация на тему Атомы химических элементов  Супервизия в психологическом консультировании и рилив-терапии. Техника Предмет в теле

Супервизия в психологическом консультировании и рилив-терапии. Техника Предмет в теле