Слайд 2Риск

это ситуативная характеристика деятельности любого производителя, в том числе банка, отображающая

неопределенность ее исхода и возможные неблагоприятные последствия в случае неуспеха

Слайд 3Уровень риска увеличивается, если:

- проблемы возникают внезапно и вопреки ожиданиям;

- поставлены

новые задачи, не соответствующие прошлому опыту банка;

- руководство не в состоянии принять необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению возможностей получения необходимой и/или дополнительной прибыли);

- существующий порядок деятельности банка или несовершенство законодательства мешает принятию некоторых оптимальных для конкретной ситуации мер.

Слайд 5Виды рисков по финансовым последствиям:

риск, влекущий только экономические потери.

При этом

виде риска финансовые последствия могут быть только отрицательными (потеря дохода и капитала);

риск, влекущий упущенную выгоду.

Он характеризует ситуацию, когда банк в силу сложившихся объективных и субъективных обстоятельств не может осуществить запланированную банковскую операцию;

риск, влекущий как экономические потери, так и дополнительные доходы.

К данному виду риска относятся риски, связанные с осуществлением спекулятивных (агрессивных) банковских операций, а также другие риски (например, риск реализации инвестиционного проекта, доходность которого в эксплутационной стадии может быть ниже или выше расчетного уровня).

Слайд 6По возможности предвидения банковские риски:

прогнозируемый банковский риск.

Он характеризует те виды

рисков, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового риска, предсказуемым развитием конкуренции ит.п. Предсказуемость рисков носит относительный характер, так как прогнозирование со 100 %-ным результатом исключает рассматриваемое явление из категории рисков. Примером прогнозируемых рисков являются инфляционный, процентный, кредитный риски, риск курсовых потерь и некоторые другие виды

непрогнозируемый банковский риск.

Он характеризует виды банковских рисков, отличающихся полной непредсказуемостью проявления. Примером таких рисков выступают риски форс-мажорной групп, законодательный риск и некоторые другие.

Слайд 7По возможности страхования финансовые риски:

страхуемый банковский риск.

К ним относятся риски,

которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям (в соответствии с номенклатурой банковских рисков, принимаемых ими к страхованию);

не страхуемый банковский риск.

К ним относятся те их виды, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке.

Слайд 8

Количественный анализ риска преследует цель численно определить, т.е. формализовать степень риска.

Слайд 9В количественном анализе можно выделить условно несколько блоков

1. выбор критериев оценки степени

риска;

2. определение допустимого для банка уровня отдельных видов риска;

3. определение фактической степени риска на основе отдельных методов;

4. оценка возможности увеличения или снижения риска в дальнейшем.

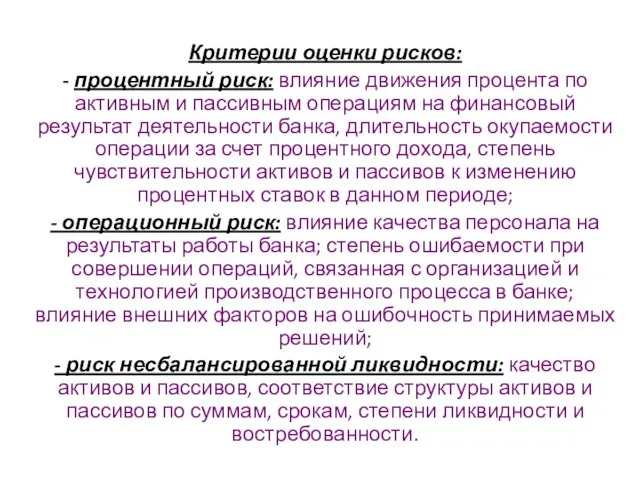

Слайд 10Критерии оценки рисков:

- процентный риск: влияние движения процента по активным и пассивным

операциям на финансовый результат деятельности банка, длительность окупаемости операции за счет процентного дохода, степень чувствительности активов и пассивов к изменению процентных ставок в данном периоде;

- операционный риск: влияние качества персонала на результаты работы банка; степень ошибаемости при совершении операций, связанная с организацией и технологией производственного процесса в банке; влияние внешних факторов на ошибочность принимаемых решений;

- риск несбалансированной ликвидности: качество активов и пассивов, соответствие структуры активов и пассивов по суммам, срокам, степени ликвидности и востребованности.

Слайд 11Допустимый размер рисков фиксируется через стандарты

Лимиты

Нормативные показатели

Слайд 12Методы регулирования банковских рисков:

1. методы предотвращения рисков;

2. методы перевода рисков;

3.

методы распределения рисков;

4. методы поглощения рисков.

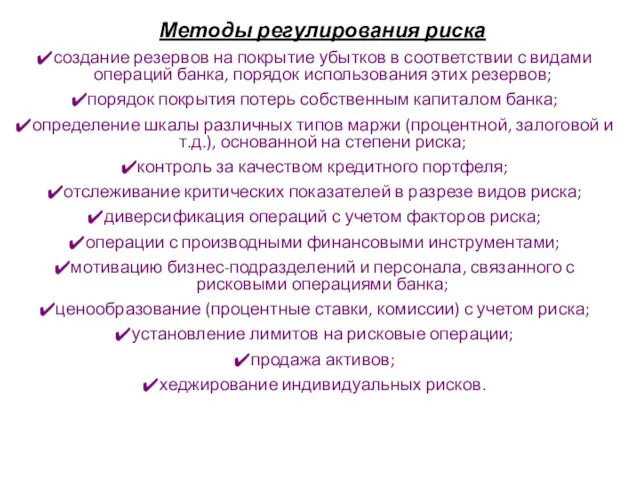

Слайд 13Методы регулирования риска

создание резервов на покрытие убытков в соответствии с видами

операций банка, порядок использования этих резервов;

порядок покрытия потерь собственным капиталом банка;

определение шкалы различных типов маржи (процентной, залоговой и т.д.), основанной на степени риска;

контроль за качеством кредитного портфеля;

отслеживание критических показателей в разрезе видов риска;

диверсификация операций с учетом факторов риска;

операции с производными финансовыми инструментами;

мотивацию бизнес-подразделений и персонала, связанного с рисковыми операциями банка;

ценообразование (процентные ставки, комиссии) с учетом риска;

установление лимитов на рисковые операции;

продажа активов;

хеджирование индивидуальных рисков.

Слайд 14Система управления банковскими рисками

это совокупность приемов (способов и методов) работы персонала банка,

позволяющих обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий

©

© МЕХАНИЗИРОВАННЫЙ КОМПЛЕКС КОНТРОЛЯ КАЧЕСТВА УГОЛЬНОЙ ПРОДУКЦИИ

МЕХАНИЗИРОВАННЫЙ КОМПЛЕКС КОНТРОЛЯ КАЧЕСТВА УГОЛЬНОЙ ПРОДУКЦИИ Презентация на тему Дробные рациональные уравнения

Презентация на тему Дробные рациональные уравнения A, B, C

A, B, C Благоустройство сквера у памятника погибшим воинам

Благоустройство сквера у памятника погибшим воинам The culture of ancient India

The culture of ancient India Презентация на тему Древний Мир-рождение первых цивилизаций

Презентация на тему Древний Мир-рождение первых цивилизаций  Герои Советского Союза Петуховского района к 65- летию Великой Победы

Герои Советского Союза Петуховского района к 65- летию Великой Победы Строительные конструкции

Строительные конструкции Скоро Новый год!

Скоро Новый год! Проведение ГИА 2021 с использованием механизма демонстрационного экзамена, защиты ВКР и оценки квалификаций

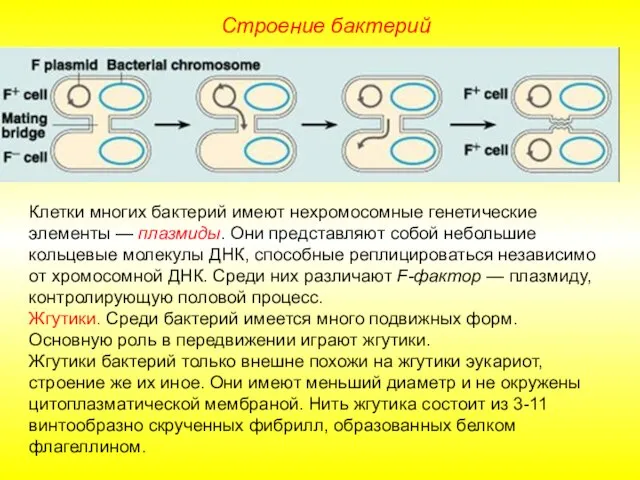

Проведение ГИА 2021 с использованием механизма демонстрационного экзамена, защиты ВКР и оценки квалификаций Строение бактерий

Строение бактерий уголок живой природы

уголок живой природы Сувенирные открытки (ИЗО)

Сувенирные открытки (ИЗО) Dārzeņu salāti

Dārzeņu salāti Искусство как специфическая форма познания мира

Искусство как специфическая форма познания мира Напряжения и деформации в сварных швах

Напряжения и деформации в сварных швах Облака (6 класс)

Облака (6 класс) Замысел ученического проекта. Конструирование темы и проблемы проекта (10 класс)

Замысел ученического проекта. Конструирование темы и проблемы проекта (10 класс) Искусство Византии. Заключение

Искусство Византии. Заключение Презентация на тему Роль игры в развитии речи дошкольника

Презентация на тему Роль игры в развитии речи дошкольника  Презентация на тему:«Священная Римская империя»

Презентация на тему:«Священная Римская империя» своя ИГРА

своя ИГРА АВТОМАТИЗАЦИЯ ДЕКАНАТА НА ОСНОВЕ «1С: ПРЕДПРИЯТИЕ 8»

АВТОМАТИЗАЦИЯ ДЕКАНАТА НА ОСНОВЕ «1С: ПРЕДПРИЯТИЕ 8» Русский национальный костюм

Русский национальный костюм 1

1 Информационные указатели Варианты размещения на информационных указателях:

Информационные указатели Варианты размещения на информационных указателях: Что это? Школьные принадлежности

Что это? Школьные принадлежности