Содержание

- 2. Какую актуальную проблему адресует проект ? Каков масштаб проблемы? Приведите ключевые данные ● Объективно обусловленные тенденции

- 3. Каковы целевые эффекты от реализации? Какие показатели изменятся, в какой мере? ЦЕЛЬ ПРОЕКТА: ● Имплементировать в

- 4. Краткое описание предлагаемого решения. ● Проявившиеся в момент финансового кризиса 2008 года фундаментальные проблемы современной экономики

- 5. На какие сегменты населения\рынка ориентирован проект и его продукт? Укажите размер целевой аудитории – текущий и

- 6. Какие материальные и нематериальные объекты, продукты и (или) услуги мы создадим в рамках проекта. Краткосрочные и

- 7. Чем ваш замысел отличается от аналогов и существующих решений? ● Усложнение траекторий развития пост-пандемической экономики предопределяет

- 8. Идея ⟶ Наличие прототипа/макета/опытного образца ⟶ Наличие экспертизы/поддержки сообщества и спонсоров/договоренностей/ресурсной базы ⟶ Реализованный пилот или

- 9. Какой рынок создает, развивает реализация проекта? Какой эффект даст реализация проекта вне системы заявителя, а не

- 10. Заказчик или лицо, выполняющее функцию заказчика (=владелец продукта, приёмщик результата проекта), функциональный заказчик (=пользователь продукта проекта),

- 11. Основные этапы проекта, контрольные точки, ведущие к достижению промежуточных и конечных результатов. ● Заинтересованность в диалоге

- 12. Источники финансирования, наличие команды, инфраструктура и т.д. ● В целях реализации проекта необходимо создание «Аналитического Центра

- 13. Перечень ключевых рисков. ● Правовые риски. ● Материальные риски при отсутствии обязательного страхования банковских вкладов. ●

- 14. По срокам, по стоимости, по технологиям, по безопасности, по географии и т.д. Изначальные ограничения должны быть

- 16. Скачать презентацию

Слайд 2Какую актуальную проблему адресует проект ? Каков масштаб проблемы? Приведите ключевые данные

●

Какую актуальную проблему адресует проект ? Каков масштаб проблемы? Приведите ключевые данные

●

● Недоступность необеспеченных кредитов отсекает от финансовых источников значительную часть мелкого и среднего бизнеса, в том числе стартапы, а процентные ставки по обеспеченным кредитам так же часто превышают маржинальность кредитуемого бизнеса. Отсутствие «дешевых денег» и общая незаинтересованность кредиторов в успехе заемщика при наличии ликвидного обеспечения кредита тормозят развитие предпринимательской активности.

● Из-за санкций доступ крупных российских компаний к западным рынкам капитала ограничен, что ставит под удар их позиции на мировом рынке.

ПРОБЛЕМА

Слайд 3Каковы целевые эффекты от реализации? Какие показатели изменятся, в какой мере?

ЦЕЛЬ ПРОЕКТА:

●

Каковы целевые эффекты от реализации? Какие показатели изменятся, в какой мере?

ЦЕЛЬ ПРОЕКТА:

●

ЦЕЛЕВЫЕ ЭФФЕКТЫ ОТ РЕАЛИЗАЦИИ:

● Изучение зарубежного опыта функционирования финансовой системы без взимания ссудного процента и спекулятивных операций, и разработка на основе проведенных исследований законопроекта «Об инвестиционно-доверительной банковской деятельности» в целях создания институциональной среды для оказания банковских услуг на беспроцентной основе.

● Разделение банковского сектора на два автономных сектора: процентный сектор, являющийся формой движения ссудного капитала, и беспроцентный сектор, являющийся способом объединения материальных ресурсов на инвестиционно-доверительной основе.

● Создание «трастовых банков» не подпадающих под систему обязательного страхования вкладов, деятельность которых подлежит специальному регулированию.

● Итоговым целевым эффектом от реализации проекта станет привлечение в экономику инвестиций через беспроцентный банковский сектор.

ЦЕЛЬ ПРОЕКТА

Слайд 4Краткое описание предлагаемого решения.

● Проявившиеся в момент финансового кризиса 2008 года

Краткое описание предлагаемого решения.

● Проявившиеся в момент финансового кризиса 2008 года

● Процент в традиционном банкинге или есть, или нет. Понятие «a negative interest rate» противоречит экономической сущности «процентного капитализма». Соответственно, если процент с позитивной ставкой на практике отсутствует, то для функционирования экономики нужно создавать новую экономическую модель, а именно, модель «беспроцентной экономики» (Non-interest Economy).

● Практическое воплощение идеи отказа от взимания и выплаты банковского процента, как основы создания альтернативной финансовой системы, станет важным шагом на пути улучшения финансового климата и обеспечения устойчивого развития.

●Становление инвестиционно-доверительного банковского направления может стимулировать рынок внутренних инвестиций благодаря активному использованию свободных ресурсов населения.

СУТЬ ПРОЕКТА

Слайд 5На какие сегменты населения\рынка ориентирован проект и его продукт? Укажите размер целевой

На какие сегменты населения\рынка ориентирован проект и его продукт? Укажите размер целевой

● Проект ориентирован на:

- компании, представляющие реальный сектор экономики и сектор услуг;

- предпринимателей, ориентированных на устойчивое развитие;

- физических лиц, занятых в экономике;

- Поколение «Z» (New Silent Generation), родившихся с 2003 по 2023 г. (согласно классификации российской компании RuGenerations);

- коммерческие банки;

- федерального законодателя.

● Размер текущей целевой аудитории - от 70,3 млн человек до 107,3 млн человек.

● Размер целевой аудитории в перспективе (поколение «зуммеров») от 28,8 млн <

АНАЛИЗ РЫНКА, ЦЕЛЕВАЯ АУДИТОРИЯ

Слайд 6Какие материальные и нематериальные объекты, продукты и (или) услуги мы создадим в

Какие материальные и нематериальные объекты, продукты и (или) услуги мы создадим в

● При отказе от банковского процента работает принцип разделения прибыли и убытков (принцип участия), исходя из расчетов предполагаемой прибыли, а также принцип возмездности исходя из фиксированной наценки. В первом случае речь идет о совершении сделок участия, во-втором, - о меновых сделках.

● Предлагается разработка двух основных направлений банковских инвестиций: одно из них представляет собой кооперацию банка и клиента посредством сделок участия; другое — приобретение актива на имя банка и его последующую передачу клиенту в собственность либо пользование посредством совершения возмездных меновых сделок. Соответственно, «трастовые банки» разрабатывают банковские продукты с расчетом коэффициента прибыли, который может альтернативно зависеть, во-первых, от предполагаемой нормы прибыли (profite rate) конкретного инвестиционного проекта либо от подлежащей разделу прибыли от доли прямого участия в капитале; во-вторых, от размера торговой прибыли, получаемой за счет отчуждения конкретного объекта инвестиций или от заранее зафиксированной выручки, добавляемой к первоначальной цене актива в случае купли-продажи с согласованной наценкой, или от размера арендной платы за передачу объекта в пользование. При совершении сделок участия выгода банка образуется в результате распределения чистой прибыли на основе показателей финансовой отчетности конкретного инвестиционного проекта или хозяйственной деятельности компании, а при совершении возмездных меновых сделок — в результате разницы между первоначальной ценой и ценой перепродажи объекта инвестиций или платы за передачу права пользования на него. Результатом реализации проекта станет разработка «финансовой архитектуры» беспроцентного финансирования, воплощенной в проекте Федерального закона, и ее последующее внедрение.

КЛЮЧЕВЫЕ РЕЗУЛЬТАТЫ (ПРОДУКТЫ) ПРОЕКТА

Слайд 7Чем ваш замысел отличается от аналогов и существующих решений?

● Усложнение траекторий развития

Чем ваш замысел отличается от аналогов и существующих решений?

● Усложнение траекторий развития

● Инициатива «Отказ от банковского процента – импульс для пост-пандемической экономики» предполагает банковское обслуживание юридических лиц, а также физических лиц занятых в экономике, на беспроцентной основе вне контекста их конфессиональной принадлежности.

● Отказ от банковского процента на законодательном уровне предоставит возможность поддержать внутренний рынок, открывая при «трастовых банках» специальные счета для размещения средств на «инвестиционно-доверительной» основе в целях извлечения инвестиционной прибыли, а не фиксированного дохода. В отличие от «социально-преобразующих инвестиций» в том смысле, как это понятие используется на Западе, и от уже существующих в России «индивидуальных инвестиционных счетов» (ИИС), такой механизм инвестиций исключает получение дохода от спекулятивных операций, от «роста денег», а равно от вложений в рисковые ценные бумаги.

НОВИЗНА РЕШЕНИЯ

Слайд 8Идея ⟶ Наличие прототипа/макета/опытного образца ⟶ Наличие экспертизы/поддержки сообщества и спонсоров/договоренностей/ресурсной базы

Идея ⟶ Наличие прототипа/макета/опытного образца ⟶ Наличие экспертизы/поддержки сообщества и спонсоров/договоренностей/ресурсной базы

● Прототипы: прототипами являются исламский банкинг, устойчивый банкинг, иные правовые формы обеспечения финансирования на беспроцентной основе и на основе разделения рисков, которые можно найти в историческом опыте различных обществ прошлого и настоящего.

● Макет: Разработана Структура ФЗ «Об инвестиционно-доверительной банковской деятельности».

● Реализованный пилот или локальное внедрение: отдельные элементы беспроцентного финансирования в форме «исламского банкинга» внедрены в последние годы в ряде государств-участников СНГ и в странах ЕС.

● С 2015 года со-авторы инициативы ведут научные исследования гражданско-правовых форм инвестиционной деятельности исламских банков.

ТЕКУЩАЯ СТАДИЯ ЗРЕЛОСТИ

Слайд 9Какой рынок создает, развивает реализация проекта? Какой эффект даст реализация проекта вне

Какой рынок создает, развивает реализация проекта? Какой эффект даст реализация проекта вне

● Создание здоровой конкуренции между процентным (конвенциональным) и беспроцентным (трастовым) подходами к ведению банковского дела и приведение банковского регулирования в соответствие с Конституцией РФ (часть 1 статьи 8, статья 34).

● Удовлетворение потребности в преодолении кризиса доверия между бизнесом и населением, в частности, посредством разработки механизмов более тесного сотрудничества в рамках беспроцентной финансовой парадигмы.

● Построение предпринимательской «экосистемы» подобной «халяльной экономике» в исламском мире.

● Минимизация последствий «долговой нагрузки», с которой неизбежно придется иметь дело будущим поколениям, совершенно непричастным к тому, что совершается ныне. Чтобы сохранить для них надежду на восстановление устойчивости, необходимо создавать современное банковское регулирование, позволяющее заложить фундамент для постепенного перехода финансовых организаций на функционал работы в условиях беспроцентной экономики.

● Выстраивание полноценной беспроцентной банковской системы может способствовать появлению ряда других потенциальных возможностей, в том числе созданию необходимых условий для углубления внешних корпоративных отношений (Investor relations) между частными российскими компаниями и компаниями из исламских юрисдикций, а также развитию российскими коммерческими банками сегмента private banking для обслуживания активов, принадлежащих состоятельным резидентам (Highnet-worth individual) из стран — членов Исламского Банка Развития, исповедующим ислам.

СИСТЕМНЫЕ ЭФФЕКТЫ ОТ РЕАЛИЗАЦИИ ПРОЕКТА

Слайд 10Заказчик или лицо, выполняющее функцию заказчика (=владелец продукта, приёмщик результата проекта), функциональный

Заказчик или лицо, выполняющее функцию заказчика (=владелец продукта, приёмщик результата проекта), функциональный

● Заказчик или лицо, выполняющее функцию заказчика (=владелец продукта, приёмщик результата проекта) – учредители Неправительственного Фонда «Аналитический Центр устойчивого финансового развития» (АЦУФР).

● Функциональный заказчик (=пользователь продукта проекта) – представители реального сектора экономики и сектора услуг, физ. лица, занятые в экономики, коммерческие банки.

● Держатель бюджета – Фонд АЦУФР.

● Куратор проекта - независимый советник по вопросам финансового права ЕС и исламского банковского дела, LL.M, PhD Candidate Тенберга Инесе (Tenberga Inese).

● Руководитель проекта - член коллегии Sapientes специализированного государственного Суда по трастам и фидуциарным отношениям Республики Сан-Марино, д.ю.н. Рудоквас Антон Дмитриевич.

● Администратор проекта – к.ф.-м.н Чокаев Бекхан Вахаевич.

● Cтейкхолдеры - ВЭБ.РФ, Российский союз промышленников и предпринимателей, Торгово-промышленная палата, Ассоциация банков России, Общероссийская общественная организация «Деловая Россия».

КОМАНДА ПРОЕКТА: МАТРИЦА РОЛЕЙ И КЛЮЧЕВЫХ УЧАСТНИКОВ

Слайд 11Основные этапы проекта, контрольные точки, ведущие к достижению промежуточных и конечных результатов.

●

Основные этапы проекта, контрольные точки, ведущие к достижению промежуточных и конечных результатов.

●

● Реализация:

- Обсуждение (научное сообщество&бизнес) → разработка законопроекта → обсуждение (научное сообщество& власть&бизнес&банки) → внедрение;

- Использование GR технологий – обратная связь с исполнительной властью, представляющей экономический и финансовый блок.

ПЛАН РЕАЛИЗАЦИИ

Слайд 12Источники финансирования, наличие команды, инфраструктура и т.д.

● В целях реализации проекта необходимо

Источники финансирования, наличие команды, инфраструктура и т.д.

● В целях реализации проекта необходимо

● Компетенции для обеспечения разработки планируемых решений включают формирование по принципу barn-raising Экспертного Совета из российских, узбекских и европейских (преимущественно итальянских) специалистов. Предположительно, в состав экспертов будут входить 21 человек, в частности, юристы, математики, экономисты, социологи, арабисты, исламоведы, способные в установленные сроки обеспечить экспертную поддержку разработки законопроекта ФЗ «Об инвестиционно-доверительной банковской деятельности» и выхода «трастовых банков» на финансовый рынок в Российской Федерации.

РЕСУРСНОЕ ОБЕСПЕЧЕНИЕ ПРОЕКТА

Слайд 13Перечень ключевых рисков.

● Правовые риски.

● Материальные риски при отсутствии обязательного страхования

Перечень ключевых рисков.

● Правовые риски.

● Материальные риски при отсутствии обязательного страхования

● Дефицит доверия в обществе.

РИСКИ

Слайд 14По срокам, по стоимости, по технологиям, по безопасности, по географии и т.д.

По срокам, по стоимости, по технологиям, по безопасности, по географии и т.д.

● Срок: реализация проекта конец 2023 года – начало 2024 года.

● Стоимость: 511,1 млн рублей.

● География: Россия (Cанкт-Петербург) - Республика Узбекистан (Ташкент) - Итальянская Республика (Рим).

ОГРАНИЧЕНИЯ

Презентация на тему Табличные информационные модели

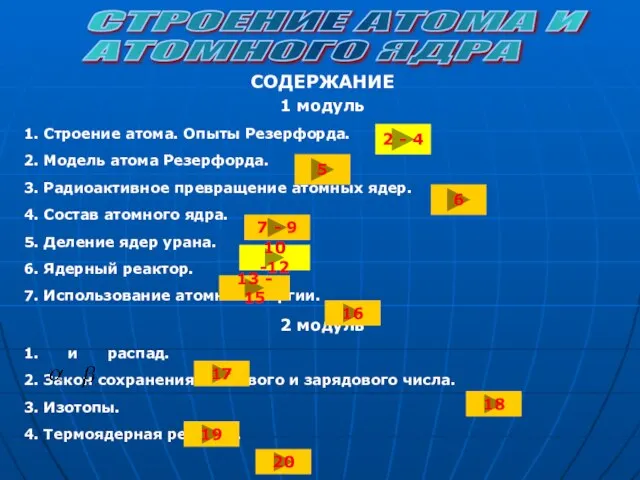

Презентация на тему Табличные информационные модели Презентация на тему Строение атома и атомного ядра

Презентация на тему Строение атома и атомного ядра Презентация на тему Культура и Цивилизация

Презентация на тему Культура и Цивилизация Состав риэлторской услуги в кризис

Состав риэлторской услуги в кризис Ювенальная юстиция Австралии

Ювенальная юстиция Австралии Presentation Title

Presentation Title  Православная служба добровольцев при приходе Свято-Троицкого кафедрального собора

Православная служба добровольцев при приходе Свято-Троицкого кафедрального собора Дизайн пакет

Дизайн пакет ДЕТИ НА ДОРОГАХпрограмма Российского Фонда Мира

ДЕТИ НА ДОРОГАХпрограмма Российского Фонда Мира Закрепление букв алфавита

Закрепление букв алфавита Презентация на тему Дружба Чехова и Левитана

Презентация на тему Дружба Чехова и Левитана  TOYS electronic game toy gun

TOYS electronic game toy gun Опыт работы Объединенного бюро кредитных историй (ОБКИ). Докладчик: Иванова Т.В.

Опыт работы Объединенного бюро кредитных историй (ОБКИ). Докладчик: Иванова Т.В. Презентация на тему Эволюция звезд

Презентация на тему Эволюция звезд Электрические явления. Электризация тел. Электроскоп

Электрические явления. Электризация тел. Электроскоп Жизнь без агрессии

Жизнь без агрессии Устройства памяти компьютера Носители информации

Устройства памяти компьютера Носители информации Программа строительства и реконструкции котельных муниципальных образований Московской области - приоритетный инвестиционный п

Программа строительства и реконструкции котельных муниципальных образований Московской области - приоритетный инвестиционный п День российской науки

День российской науки THE POLITICAL AND ECONOMIC ENVIRONMENT

THE POLITICAL AND ECONOMIC ENVIRONMENT  Большая буква в словах

Большая буква в словах Работа с бланками ГИА - 9

Работа с бланками ГИА - 9 Совместная акция Coca-Cola & Namba Food

Совместная акция Coca-Cola & Namba Food Требования к психолого-педагогическим условиям реализации ООП ДО. Лекция1

Требования к психолого-педагогическим условиям реализации ООП ДО. Лекция1 с 1992 года

с 1992 года Требования к содержанию рабочих чертежей по благоустройству и озеленению объекта

Требования к содержанию рабочих чертежей по благоустройству и озеленению объекта Действия с высказываниями. Сложные высказывания

Действия с высказываниями. Сложные высказывания Первобытные люди (5 класс)

Первобытные люди (5 класс)