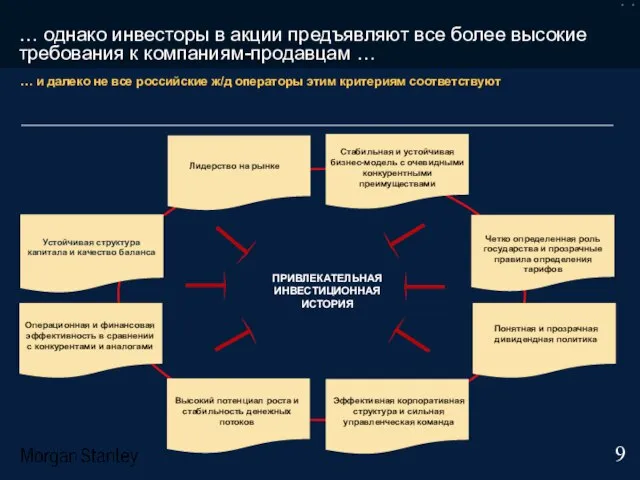

падению стоимости подвижного состава, что создало привлекательную инвестиционную возможность

Источник: Factiva, РЖД, экспертные оценки

Сокращение на 6 тыс. вагонов за 6 мес. 2009 г.

Российский парк грузовых вагонов

(тыс. ед.)

Средний срок службы парка грузовых вагонов РЖД

(лет)

Источник: РЖД, AT Kearney

Низкая стоимость вагонов создает уникальную возможность для наращивания парка

Падение стоимости вагона: - 60%

Источник: Bloomberg, Factiva, экспертные оценки

Средняя стоимость полувагона у некоторых российских производителей и индекс РТС

(US$ тыс.) (п.)

22.0

32.0

26.0

26.0

Срок службы вагонов РЖД в 2008 году

(лет)

Средний срок службы

Оставшийся срок службы

Эта возможность может исчезнуть в ближайшие 12-18 месяцев по мере достижения реальным сектором экономики уровня, соответствующего ожиданиям фондового рынка и отражаемого ростом цен на акции…

Цена полувагона

РТС

Село Новожилкино Усольского района

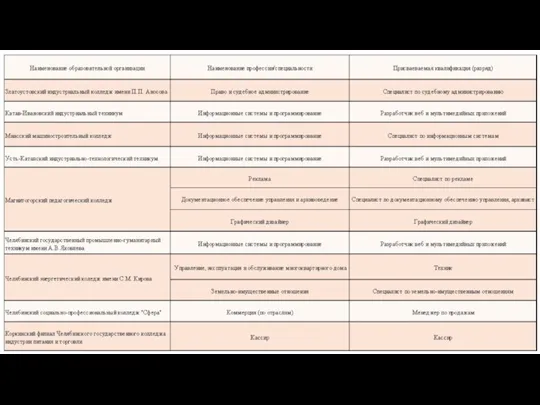

Село Новожилкино Усольского района Образовательные организации

Образовательные организации 2011-2012 год

2011-2012 год Презентация на тему Великий Шелковый путь

Презентация на тему Великий Шелковый путь  Герменевтика искусства

Герменевтика искусства 1.4 Преимущества успешного внедрения ИКТ

1.4 Преимущества успешного внедрения ИКТ Стандартизация. История развития

Стандартизация. История развития Энергетический обмен

Энергетический обмен Повесть о Петре и Февронии Муромских

Повесть о Петре и Февронии Муромских Контроль за исполнением управленческих решений

Контроль за исполнением управленческих решений Труд:право или обязанность?Трудовые права несовершеннолетних.

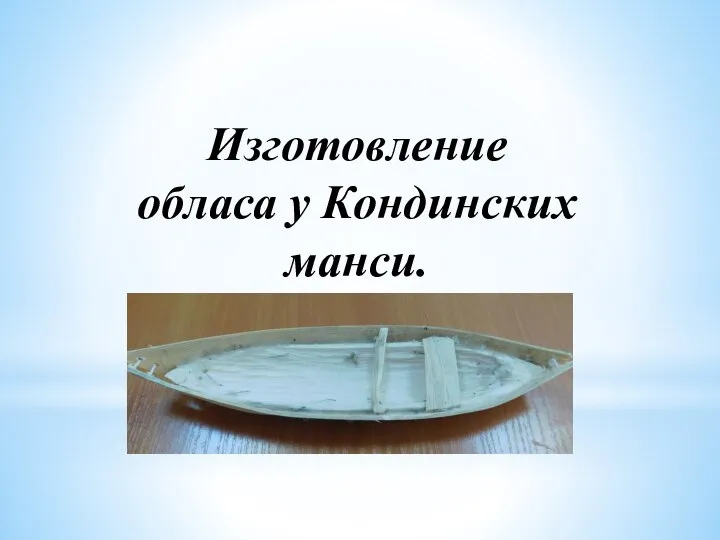

Труд:право или обязанность?Трудовые права несовершеннолетних. Изготовление обласа у Кондинских манси

Изготовление обласа у Кондинских манси Today you are going camping

Today you are going camping Час занимательной математики

Час занимательной математики БУКВА Д

БУКВА Д Мемориальный комплекс «Крепость-герой»

Мемориальный комплекс «Крепость-герой» Презентация на тему Ребусы, загадки, упражнения и вопросы

Презентация на тему Ребусы, загадки, упражнения и вопросы Аффективные психические образования

Аффективные психические образования Табличные вычисления на компьютере

Табличные вычисления на компьютере Презентация на тему Конфликтные ситуации: причины и пути их решения

Презентация на тему Конфликтные ситуации: причины и пути их решения Дорожно-строительные машины

Дорожно-строительные машины Понятия об индивидуальности и личности. Иерархия потребностей человека

Понятия об индивидуальности и личности. Иерархия потребностей человека Презентация на тему Звездное небо

Презентация на тему Звездное небо  Сергей Мясоедов ИБДА РАНХ при Президенте РФ

Сергей Мясоедов ИБДА РАНХ при Президенте РФ ТЕАТРАЛЬНОЕ ИСКУССТВО ЭПОХИ ВОЗРОЖДЕНИЯ

ТЕАТРАЛЬНОЕ ИСКУССТВО ЭПОХИ ВОЗРОЖДЕНИЯ Организация продаж. Сегмент B2C

Организация продаж. Сегмент B2C Профориентационный марафон

Профориентационный марафон Плоды и овощи.Томаты

Плоды и овощи.Томаты