Содержание

- 2. Риск проекта – это неопределенное событие или условие, которое в случае возникновения имеет воздействие (позитивное или

- 3. Классификация проектных рисков По формам проявления : 1. Риски реального инвестирования, которые могут быть связаны со

- 4. По сферам проявления: финансовые риски; маркетинговые (коммерческие) риски; технологические риски; риски участников проекта; политические риски; юридические

- 5. По характеру последствий - Чистые риски - всегда несут в себе потери для предпринимательской деятельности. Причины

- 6. По степени приемлемости Допустимый риск – угроза потери предпринимательской прибыли в размере меньшем ожидаемой прибыли. Сделка

- 8. Специфические риски реализации проекта

- 9. Оценка риска – это совокупность регулярных процедур анализа риска, идентификации источников возникновения риска, определения возможных масштабов

- 10. Анализ риска может производиться в последовательности

- 11. Качественный анализ подразумевает выявление рисков, присущих проекту, их описание и группировку. В ходе его устанавливается перечень

- 12. 1. Метод экспертных оценок представляет собой комплекс логических и математических процедур, направленных на получение заключения эксперта

- 14. «Спираль» рисков

- 15. SWOT-АНАЛИЗ. (анализ сильных и слабых сторон инвестиционного проекта). Привлекаются эксперты, которые: формируют перечень рисков (опасностей), связанных

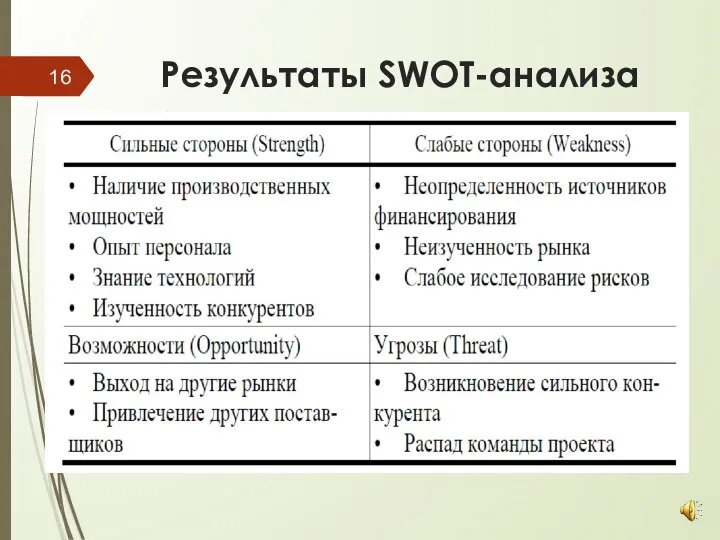

- 16. Результаты SWOT-анализа

- 17. 2. использование аналогов (используется по часто повторяющимся проектам; исследуется накопленный опыт по аналогичным проектам для определения

- 18. Качественный анализ рисков: результаты Риски, сгруппированные по категориям. Причины рисков или области проекта, требующие особого внимания.

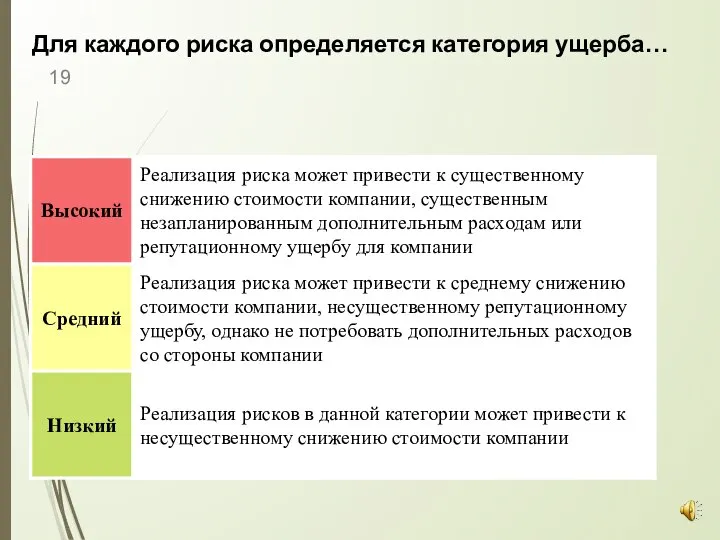

- 19. Для каждого риска определяется категория ущерба…

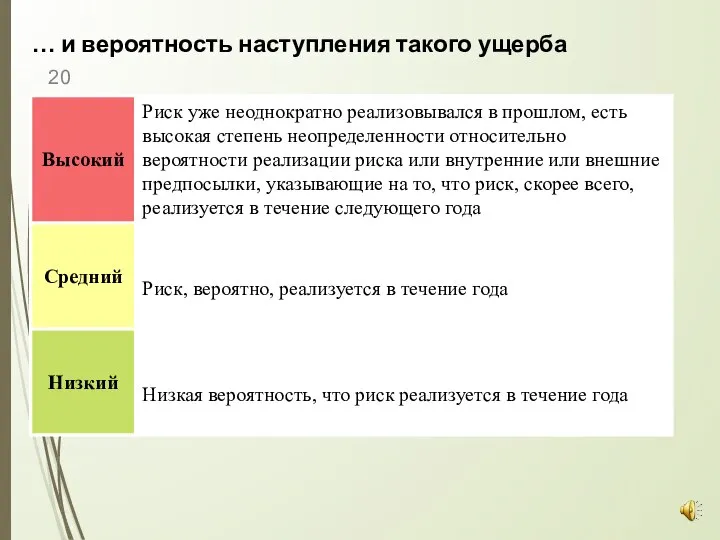

- 20. … и вероятность наступления такого ущерба

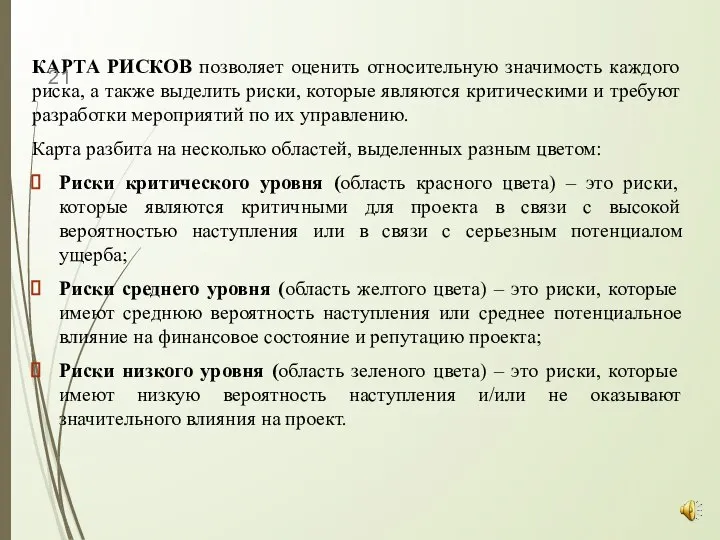

- 21. КАРТА РИСКОВ позволяет оценить относительную значимость каждого риска, а также выделить риски, которые являются критическими и

- 22. На основании критериев оценки формируется карта рисков Карта рисков позволяет: Представить общую картину руководству компании Правильно

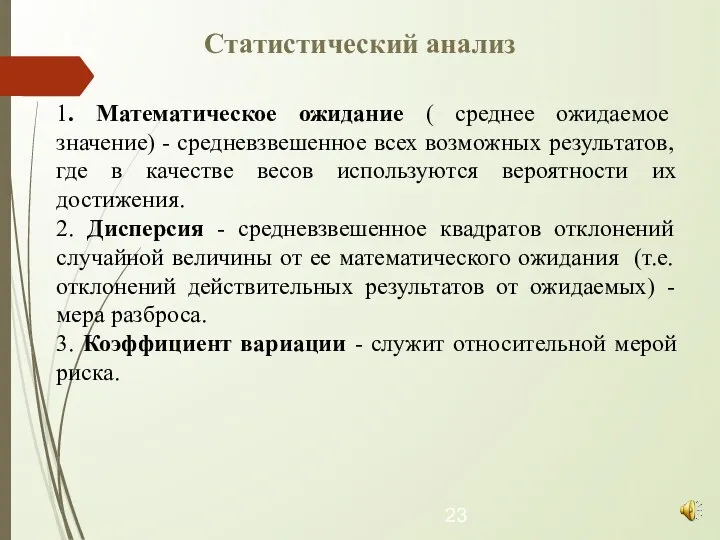

- 23. Статистический анализ 1. Математическое ожидание ( среднее ожидаемое значение) - средневзвешенное всех возможных результатов, где в

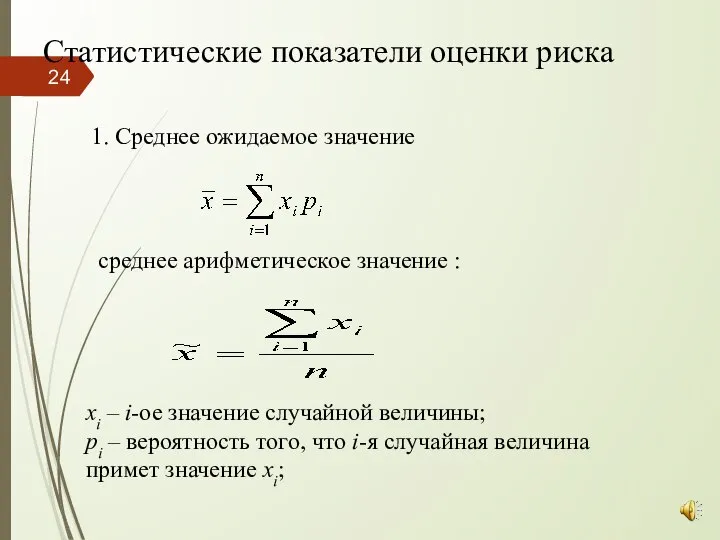

- 24. Статистические показатели оценки риска 1. Среднее ожидаемое значение среднее арифметическое значение : хi – i-ое значение

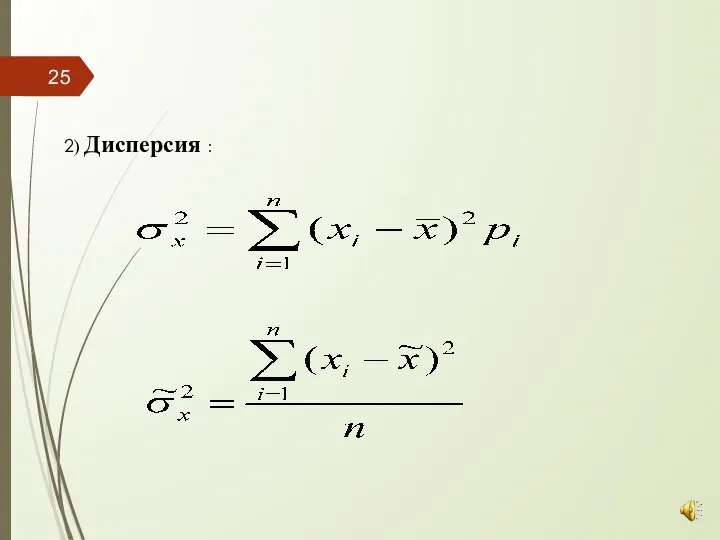

- 25. 2) Дисперсия :

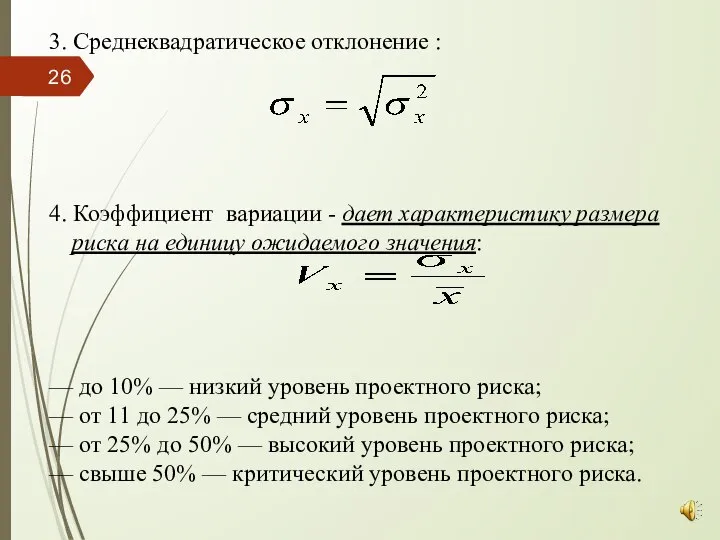

- 26. 3. Среднеквадратическое отклонение : 4. Коэффициент вариации - дает характеристику размера риска на единицу ожидаемого значения:

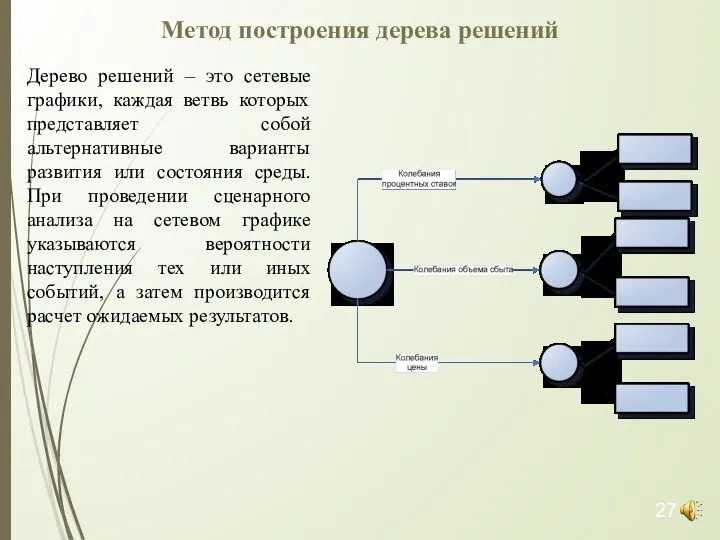

- 27. Метод построения дерева решений Дерево решений – это сетевые графики, каждая ветвь которых представляет собой альтернативные

- 28. Для каждого разветвления неопределенности рассчитывается вероятность, а в конце каждой финальной ветви указывается ожидаемая выплата. При

- 29. Анализ чувствительности Расчет и оценка влияния изменения важнейших показателей экономической эффективности проекта при возможных отклонениях условий

- 30. Последовательность анализа Выбирается показатель эффективности инвестиций, относительно которого проверяется отзывчивость проекта на изменение того или иного

- 31. Одна из переменных изменяется на единицу (на 10%), после чего рассчитывается новое значение показателя (критерия) эффективности

- 32. Факторы устойчивости проекта Факторами, влияющими на показатели эффективности, могут выступать: Объем продаж (в натуральных и денежных

- 34. Анализ чувствительности проекта Преимущества метода: - относительная простота в использовании и понимании - дает представление о

- 35. Метод сценариев представляет собой развитие методики анализа чувствительности проекта. При его проведении переменные, проверяемые на риск,

- 36. Последовательность применения Разрабатываются оптимистический, пессимистический и наиболее реальный вариант (сценарий) развития событий. Для каждого варианта рассчитываются

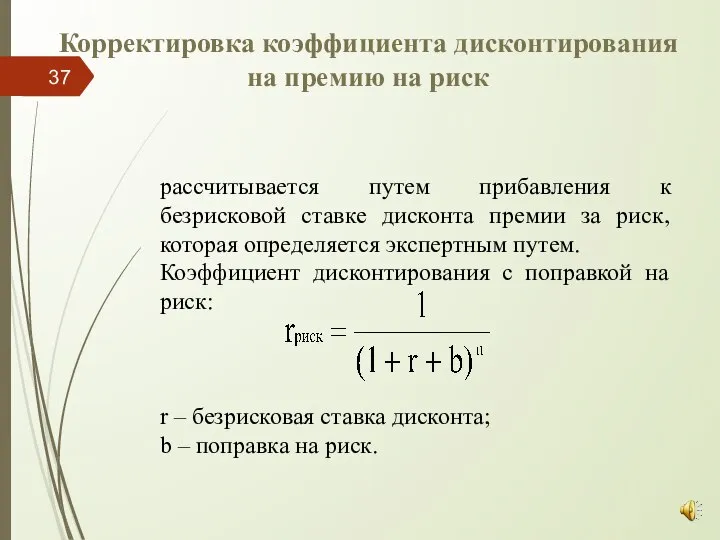

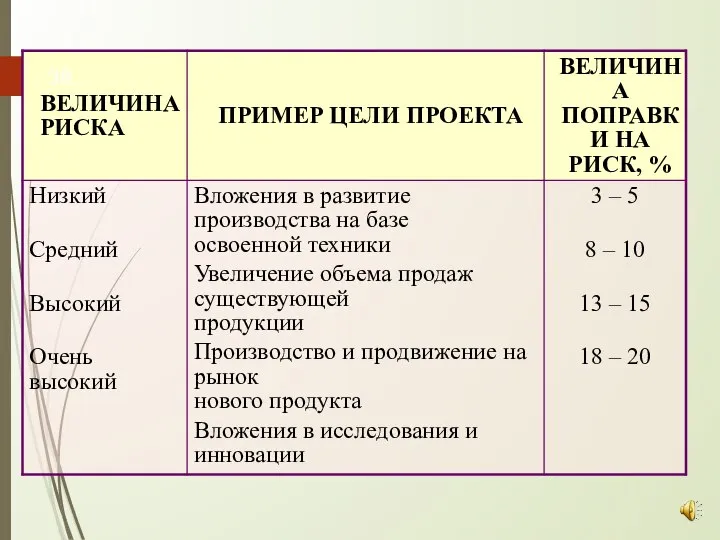

- 37. Корректировка коэффициента дисконтирования на премию на риск рассчитывается путем прибавления к безрисковой ставке дисконта премии за

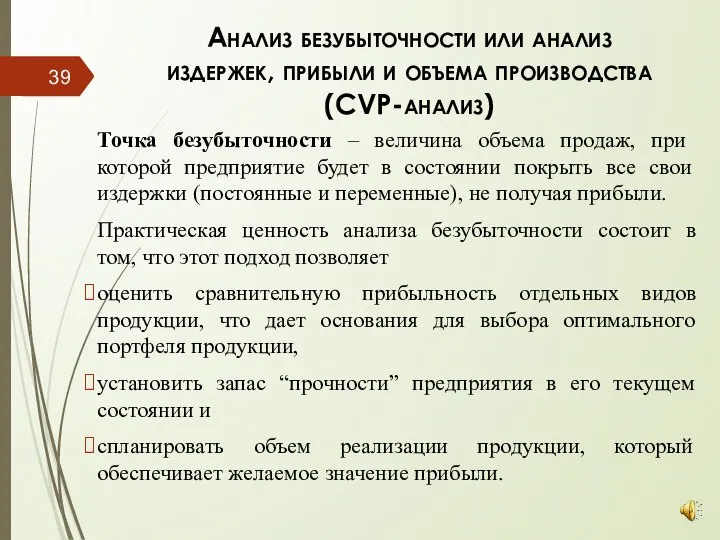

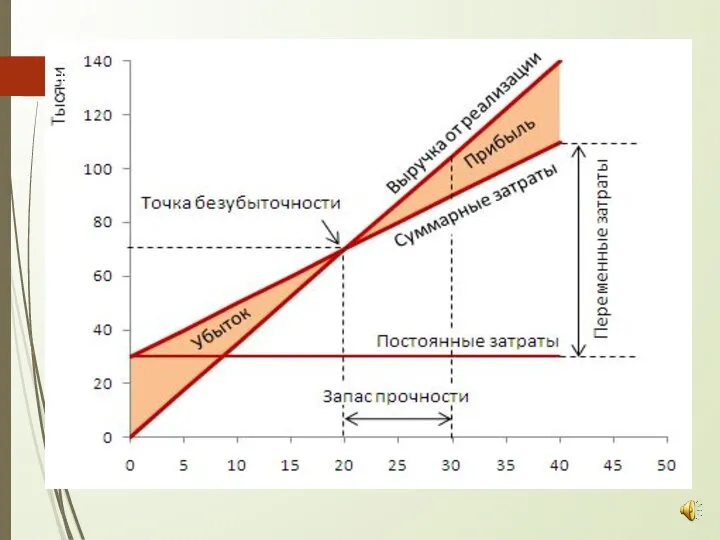

- 39. Анализ безубыточности или анализ издержек, прибыли и объема производства (CVP-анализ) Точка безубыточности – величина объема продаж,

- 42. Скачать презентацию

Цель и задачи

Цель и задачи Источники права в Японии

Источники права в Японии Храм Рождества Христова и преподобного Сергея Радонежского

Храм Рождества Христова и преподобного Сергея Радонежского Динамика участия учителей округа в первом туре конкурса «Педагогический дебют» Учебный год2007/082008/09 количество учителей-участнико

Динамика участия учителей округа в первом туре конкурса «Педагогический дебют» Учебный год2007/082008/09 количество учителей-участнико Волей

Волей Я шагаю по Москве

Я шагаю по Москве «Образ Воронежа в стихотворениях О.Э.Мандельштама и А.А.Ахматовой»

«Образ Воронежа в стихотворениях О.Э.Мандельштама и А.А.Ахматовой» Work and Travel USA

Work and Travel USA Перекупка товаров

Перекупка товаров Моя малая Родина

Моя малая Родина День открытых дверей Банка России

День открытых дверей Банка России Сочинение о роли абзаца

Сочинение о роли абзаца ДОМОХОЗЯЙСТВА

ДОМОХОЗЯЙСТВА Белгородский государственный технологический университет им. В.Г. Шухова

Белгородский государственный технологический университет им. В.Г. Шухова Прощай,АЗБУКА!

Прощай,АЗБУКА! Сонячний дух Коляда

Сонячний дух Коляда Спряжение глаголов

Спряжение глаголов Золотое Кольцо России

Золотое Кольцо России В бескрайнем море книг и журналов

В бескрайнем море книг и журналов Отделение ПОЧВОВЕДЕНИЯ приветствует вас – наших абитуриентов

Отделение ПОЧВОВЕДЕНИЯ приветствует вас – наших абитуриентов Називні речення

Називні речення Моё здоровье - в моих руках

Моё здоровье - в моих руках Презентация на тему Disney Princesses Strategic marketing

Презентация на тему Disney Princesses Strategic marketing  Развитие творческих способностей как средство самореализации личности

Развитие творческих способностей как средство самореализации личности STARS Среди своих 5770/2009

STARS Среди своих 5770/2009 Проблема бездуховности в повести М. А. Булгакова «Собачье сердце»

Проблема бездуховности в повести М. А. Булгакова «Собачье сердце» Латвия

Латвия Упорядковуємо та фільтруємо дані в таблицях

Упорядковуємо та фільтруємо дані в таблицях