Содержание

- 2. Компания создана, чтобы энергию природных ресурсов обратить во благо человека; Способствовать в регионах деятельности Компании долгосрочному

- 3. увеличение выпуска экологичных видов топлива, соответствующих европейским стандартам; эффективное управление выбросами парниковых газов; рациональное использование природных

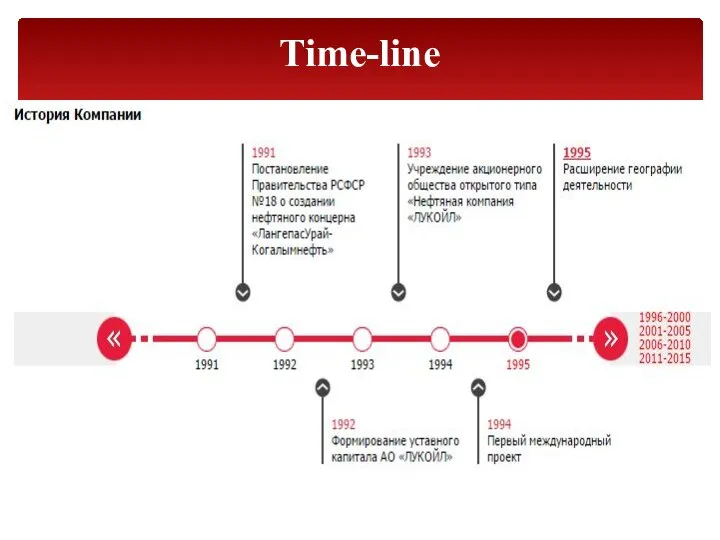

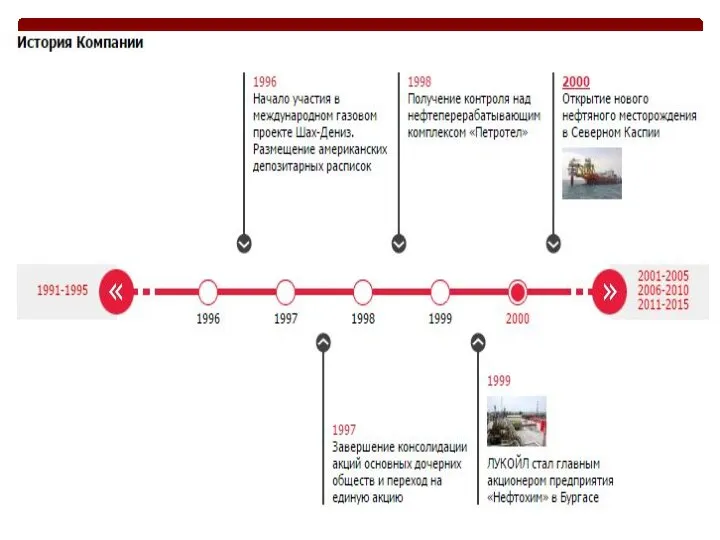

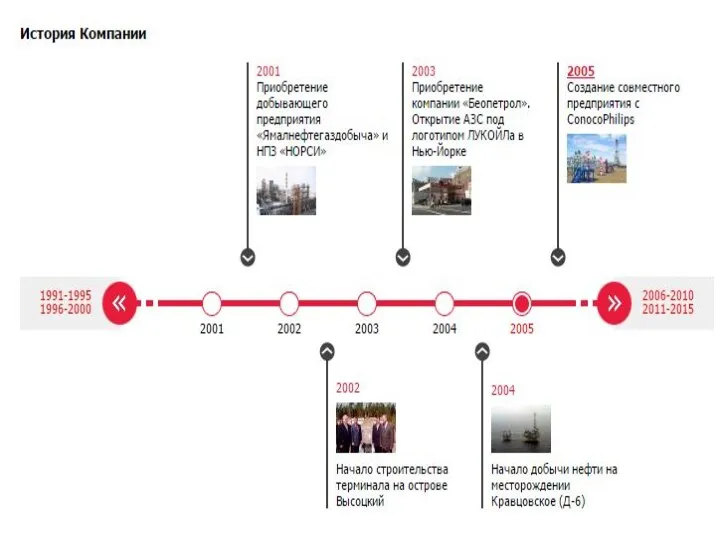

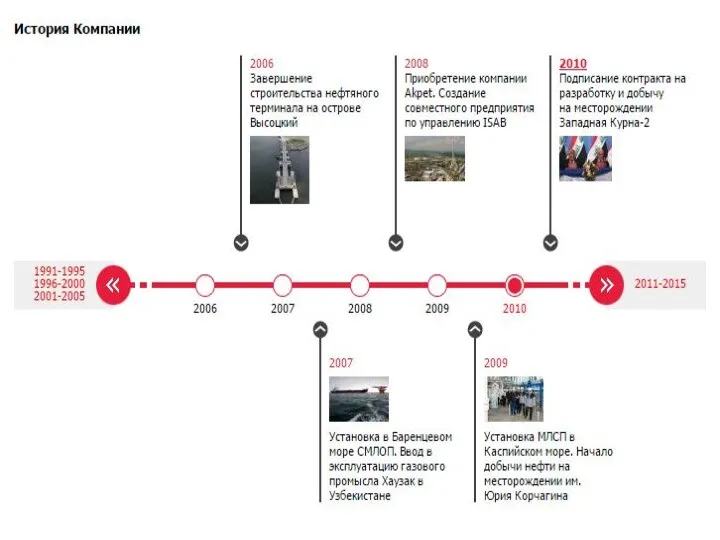

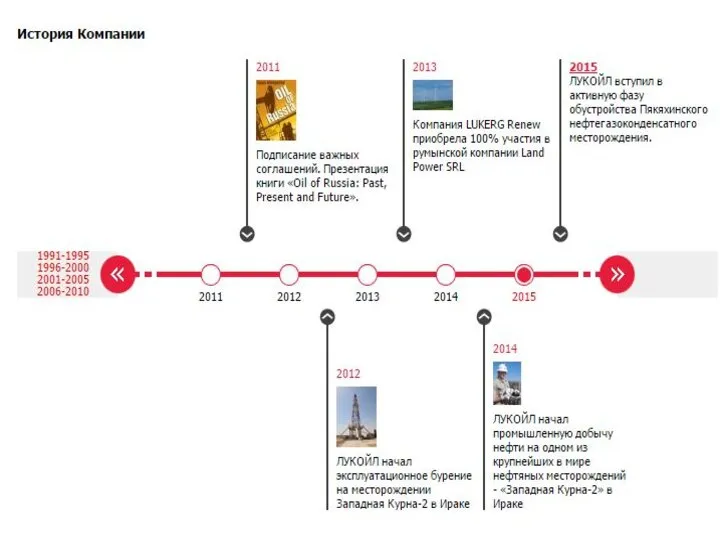

- 4. Time-line

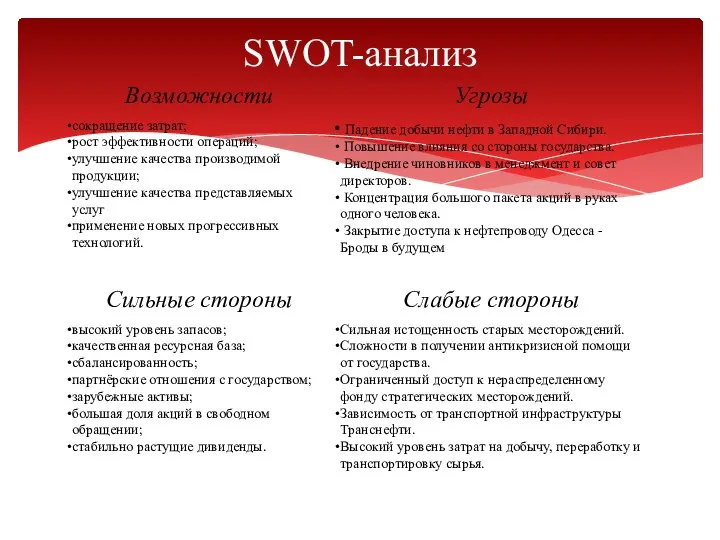

- 9. SWOT-анализ

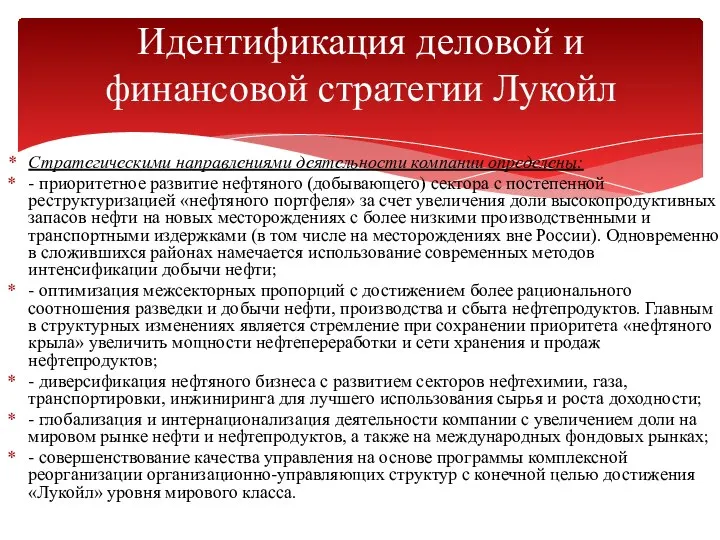

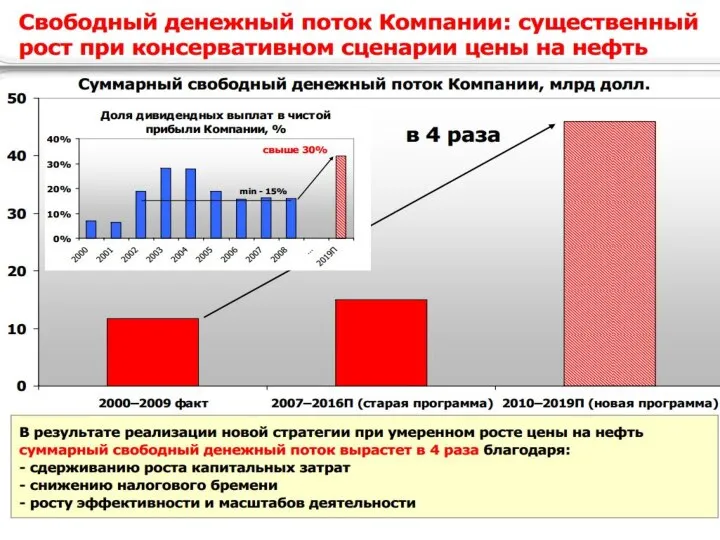

- 10. Стратегическими направлениями деятельности компании определены: - приоритетное развитие нефтяного (добывающего) сектора с постепенной реструктуризацией «нефтяного портфеля»

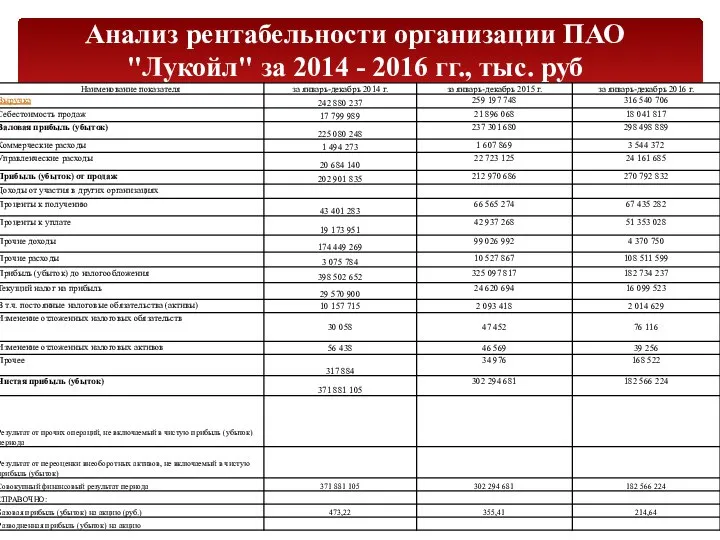

- 15. Анализ рентабельности организации ПАО "Лукойл" за 2014 - 2016 гг., тыс. руб

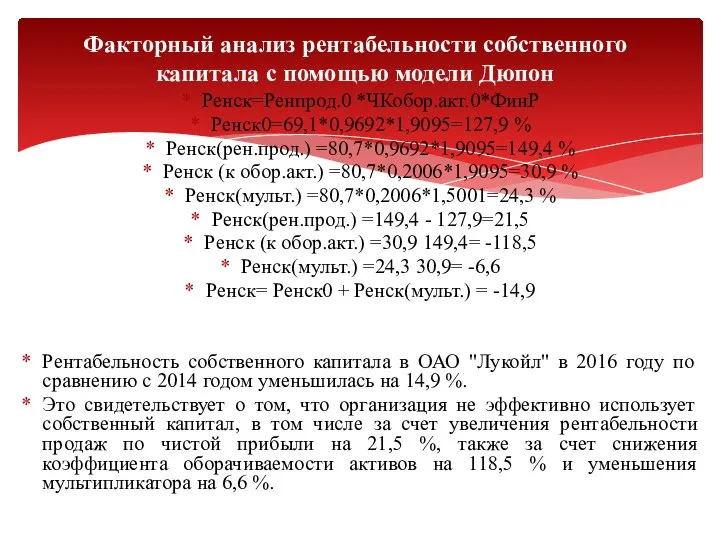

- 16. Ренск=Ренпрод.0 *ЧКобор.акт.0*ФинР Ренск0=69,1*0,9692*1,9095=127,9 % Ренск(рен.прод.) =80,7*0,9692*1,9095=149,4 % Ренск (к обор.акт.) =80,7*0,2006*1,9095=30,9 % Ренск(мульт.) =80,7*0,2006*1,5001=24,3 % Ренск(рен.прод.)

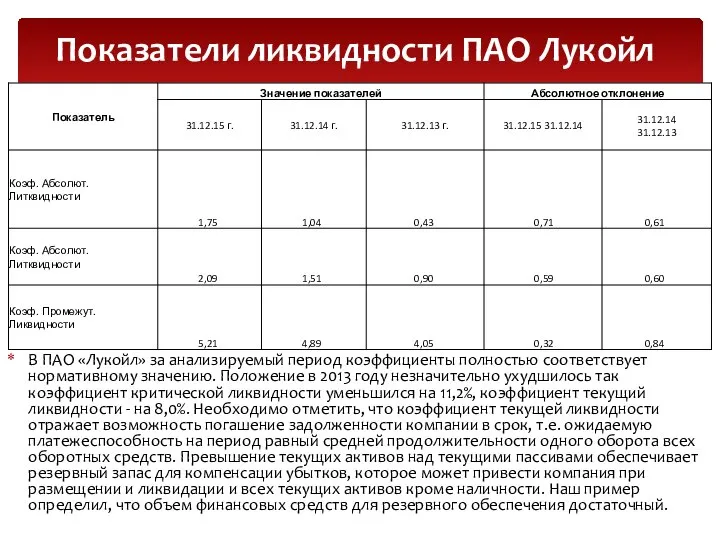

- 17. Анализ ликвидности ПАО Лукойл

- 18. Показатели ликвидности ПАО Лукойл В ПАО «Лукойл» за анализируемый период коэффициенты полностью соответствует нормативному значению. Положение

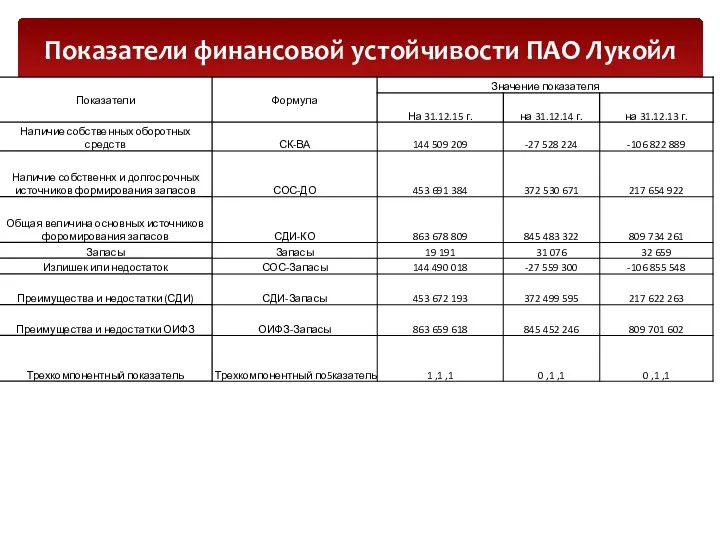

- 19. Показатели финансовой устойчивости ПАО Лукойл

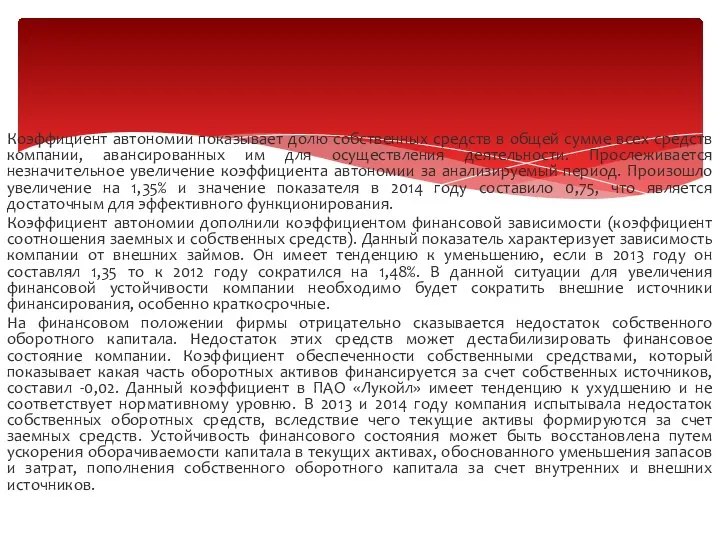

- 20. Коэффициент автономии показывает долю собственных средств в общей сумме всех средств компании, авансированных им для осуществления

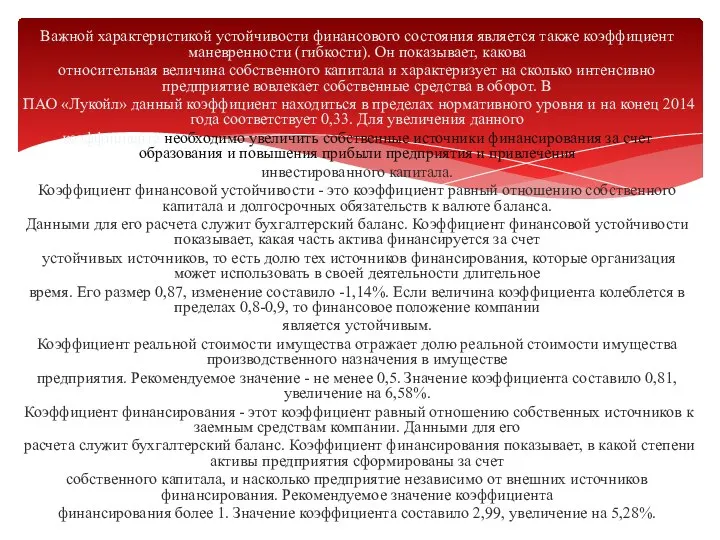

- 21. Важной характеристикой устойчивости финансового состояния является также коэффициент маневренности (гибкости). Он показывает, какова относительная величина собственного

- 23. Скачать презентацию

Слайд 2 Компания создана, чтобы энергию природных ресурсов обратить во благо человека;

Способствовать

Компания создана, чтобы энергию природных ресурсов обратить во благо человека;

Способствовать

Обеспечить стабильный и долгосрочный рост бизнеса, трансформировать ЛУКОЙЛ в лидирующую мировую энергетическую компанию. Быть надежным поставщиком углеводородных ресурсов на глобальном рынке энергопотребления;

Миссия компании

Слайд 3увеличение выпуска экологичных видов топлива, соответствующих европейским стандартам;

эффективное управление выбросами парниковых

увеличение выпуска экологичных видов топлива, соответствующих европейским стандартам;

эффективное управление выбросами парниковых

рациональное использование природных ресурсов, как вовлекаемых в производство, так и находящихся в регионах деятельности организаций Группы «ЛУКОЙЛ», за счет внедрения ресурсосберегающих и энергоэффективных технологий, применения альтернативных источников энергии;

последовательное снижение негативного воздействия на окружающую среду, за счет внедрения наилучших доступных технологий, оборудования, материалов и повышения уровня автоматизации управления технологическими процессами;

увеличение коэффициента полезного использования попутного нефтяного газа;

применение принципа «нулевого сброса» при разработке шельфовых месторождений;

Цели компании

Слайд 4Time-line

Time-line

Слайд 9SWOT-анализ

SWOT-анализ

Слайд 10Стратегическими направлениями деятельности компании определены:

- приоритетное развитие нефтяного (добывающего) сектора с постепенной

Стратегическими направлениями деятельности компании определены:

- приоритетное развитие нефтяного (добывающего) сектора с постепенной

- оптимизация межсекторных пропорций с достижением более рационального соотношения разведки и добычи нефти, производства и сбыта нефтепродуктов. Главным в структурных изменениях является стремление при сохранении приоритета «нефтяного крыла» увеличить мощности нефтепереработки и сети хранения и продаж нефтепродуктов;

- диверсификация нефтяного бизнеса с развитием секторов нефтехимии, газа, транспортировки, инжиниринга для лучшего использования сырья и роста доходности;

- глобализация и интернационализация деятельности компании с увеличением доли на мировом рынке нефти и нефтепродуктов, а также на международных фондовых рынках;

- совершенствование качества управления на основе программы комплексной реорганизации организационно-управляющих структур с конечной целью достижения «Лукойл» уровня мирового класса.

Идентификация деловой и финансовой стратегии Лукойл

Слайд 15Анализ рентабельности организации ПАО "Лукойл" за 2014 - 2016 гг., тыс. руб

Анализ рентабельности организации ПАО "Лукойл" за 2014 - 2016 гг., тыс. руб

Слайд 16Ренск=Ренпрод.0 *ЧКобор.акт.0*ФинР

Ренск0=69,1*0,9692*1,9095=127,9 %

Ренск(рен.прод.) =80,7*0,9692*1,9095=149,4 %

Ренск (к обор.акт.) =80,7*0,2006*1,9095=30,9 %

Ренск(мульт.) =80,7*0,2006*1,5001=24,3 %

Ренск(рен.прод.) =149,4 - 127,9=21,5

Ренск (к обор.акт.) =30,9 149,4=

Ренск=Ренпрод.0 *ЧКобор.акт.0*ФинР

Ренск0=69,1*0,9692*1,9095=127,9 %

Ренск(рен.прод.) =80,7*0,9692*1,9095=149,4 %

Ренск (к обор.акт.) =80,7*0,2006*1,9095=30,9 %

Ренск(мульт.) =80,7*0,2006*1,5001=24,3 %

Ренск(рен.прод.) =149,4 - 127,9=21,5

Ренск (к обор.акт.) =30,9 149,4=

Ренск(мульт.) =24,3 30,9= -6,6

Ренск= Ренск0 + Ренск(мульт.) = -14,9

Рентабельность собственного капитала в ОАО "Лукойл" в 2016 году по сравнению с 2014 годом уменьшилась на 14,9 %.

Это свидетельствует о том, что организация не эффективно использует собственный капитал, в том числе за счет увеличения рентабельности продаж по чистой прибыли на 21,5 %, также за счет снижения коэффициента оборачиваемости активов на 118,5 % и уменьшения мультипликатора на 6,6 %.

Факторный анализ рентабельности собственного капитала с помощью модели Дюпон

Слайд 17Анализ ликвидности ПАО Лукойл

Анализ ликвидности ПАО Лукойл

Слайд 18Показатели ликвидности ПАО Лукойл

В ПАО «Лукойл» за анализируемый период коэффициенты полностью соответствует

Показатели ликвидности ПАО Лукойл

В ПАО «Лукойл» за анализируемый период коэффициенты полностью соответствует

Слайд 19Показатели финансовой устойчивости ПАО Лукойл

Показатели финансовой устойчивости ПАО Лукойл

Слайд 20Коэффициент автономии показывает долю собственных средств в общей сумме всех средств компании,

Коэффициент автономии показывает долю собственных средств в общей сумме всех средств компании,

Коэффициент автономии дополнили коэффициентом финансовой зависимости (коэффициент соотношения заемных и собственных средств). Данный показатель характеризует зависимость компании от внешних займов. Он имеет тенденцию к уменьшению, если в 2013 году он составлял 1,35 то к 2012 году сократился на 1,48%. В данной ситуации для увеличения финансовой устойчивости компании необходимо будет сократить внешние источники финансирования, особенно краткосрочные.

На финансовом положении фирмы отрицательно сказывается недостаток собственного оборотного капитала. Недостаток этих средств может дестабилизировать финансовое состояние компании. Коэффициент обеспеченности собственными средствами, который показывает какая часть оборотных активов финансируется за счет собственных источников, составил -0,02. Данный коэффициент в ПАО «Лукойл» имеет тенденцию к ухудшению и не соответствует нормативному уровню. В 2013 и 2014 году компания испытывала недостаток собственных оборотных средств, вследствие чего текущие активы формируются за счет заемных средств. Устойчивость финансового состояния может быть восстановлена путем ускорения оборачиваемости капитала в текущих активах, обоснованного уменьшения запасов и затрат, пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Слайд 21Важной характеристикой устойчивости финансового состояния является также коэффициент маневренности (гибкости). Он показывает,

Важной характеристикой устойчивости финансового состояния является также коэффициент маневренности (гибкости). Он показывает,

относительная величина собственного капитала и характеризует на сколько интенсивно предприятие вовлекает собственные средства в оборот. В

ПАО «Лукойл» данный коэффициент находиться в пределах нормативного уровня и на конец 2014 года соответствует 0,33. Для увеличения данного

коэффициента необходимо увеличить собственные источники финансирования за счет образования и повышения прибыли предприятия и привлечения

инвестированного капитала.

Коэффициент финансовой устойчивости - это коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса.

Данными для его расчета служит бухгалтерский баланс. Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет

устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное

время. Его размер 0,87, изменение составило -1,14%. Если величина коэффициента колеблется в пределах 0,8-0,9, то финансовое положение компании

является устойчивым.

Коэффициент реальной стоимости имущества отражает долю реальной стоимости имущества производственного назначения в имуществе

предприятия. Рекомендуемое значение - не менее 0,5. Значение коэффициента составило 0,81, увеличение на 6,58%.

Коэффициент финансирования - этот коэффициент равный отношению собственных источников к заемным средствам компании. Данными для его

расчета служит бухгалтерский баланс. Коэффициент финансирования показывает, в какой степени активы предприятия сформированы за счет

собственного капитала, и насколько предприятие независимо от внешних источников финансирования. Рекомендуемое значение коэффициента

финансирования более 1. Значение коэффициента составило 2,99, увеличение на 5,28%.

Презентация на тему Предложения с вводными конструкциями (8 класс)

Презентация на тему Предложения с вводными конструкциями (8 класс) Салон красоты De’Paris. Издержки

Салон красоты De’Paris. Издержки ВЛАСТЬ и НАРОД в сатире М.Е.Салтыкова-Щедрина «История одного города»

ВЛАСТЬ и НАРОД в сатире М.Е.Салтыкова-Щедрина «История одного города» The system of State bodies of India

The system of State bodies of India Генерация идей и оценка их привлекательности

Генерация идей и оценка их привлекательности ГИПЕРЛИПИДЕМИЯ

ГИПЕРЛИПИДЕМИЯ  Семья и школа

Семья и школа Электронное портфолиоили Персональный сайт учителя

Электронное портфолиоили Персональный сайт учителя ВиртуализацияMicrosoft Application Virtualization 4.6(ранее SoftGrid)Демонстрация.

ВиртуализацияMicrosoft Application Virtualization 4.6(ранее SoftGrid)Демонстрация. Технологическое оборудование

Технологическое оборудование Шаблон проекта

Шаблон проекта Переформулировки поисковых запросов в Яндексе

Переформулировки поисковых запросов в Яндексе Чершкало Светлана Сергеевна

Чершкало Светлана Сергеевна Презентация на тему Малайзия (малайск. Malaysia)

Презентация на тему Малайзия (малайск. Malaysia) 点击添加相关文字内容

点击添加相关文字内容 Click to edit Master title style Click to edit Master subtitle style

Click to edit Master title style Click to edit Master subtitle style  Задачи по теме

Задачи по теме Новогодние игрушки и поделки (2 часть)

Новогодние игрушки и поделки (2 часть) Методические особенности развития прыгучести у волейболистов

Методические особенности развития прыгучести у волейболистов .

. Пирĕн тăрăхри йывăçсем

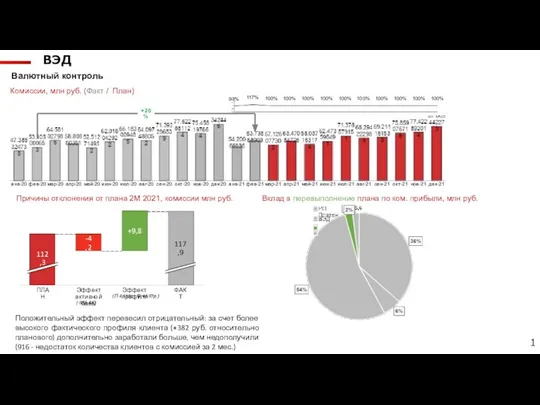

Пирĕн тăрăхри йывăçсем Валютный контроль

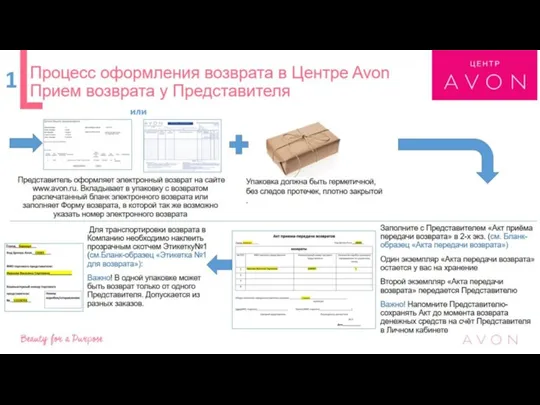

Валютный контроль Прием возвратов у представителя в центре Avon

Прием возвратов у представителя в центре Avon Параолимпийцы Оренбургской области

Параолимпийцы Оренбургской области Презентация на тему Оптика Атомная и ядерная физика

Презентация на тему Оптика Атомная и ядерная физика Вироби зі скла. Сходи

Вироби зі скла. Сходи Алан Милн

Алан Милн Я - иллюстратор детских книг

Я - иллюстратор детских книг