Содержание

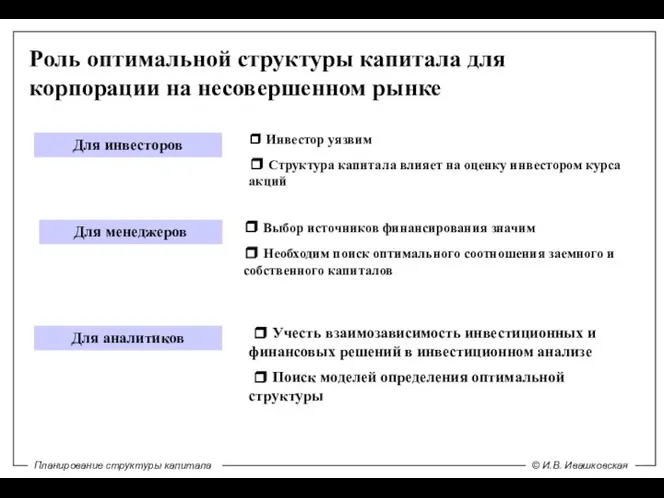

- 2. Роль оптимальной структуры капитала для корпорации на несовершенном рынке Для инвесторов Для менеджеров Для аналитиков ❒

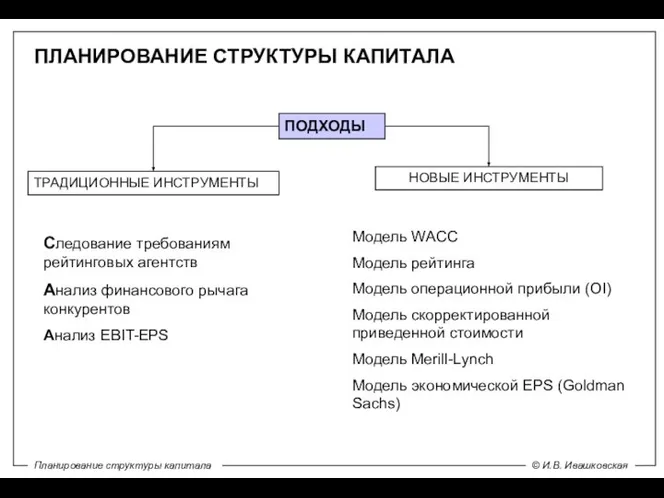

- 3. ПЛАНИРОВАНИЕ СТРУКТУРЫ КАПИТАЛА ПОДХОДЫ ТРАДИЦИОННЫЕ ИНСТРУМЕНТЫ НОВЫЕ ИНСТРУМЕНТЫ Следование требованиям рейтинговых агентств Анализ финансового рычага конкурентов

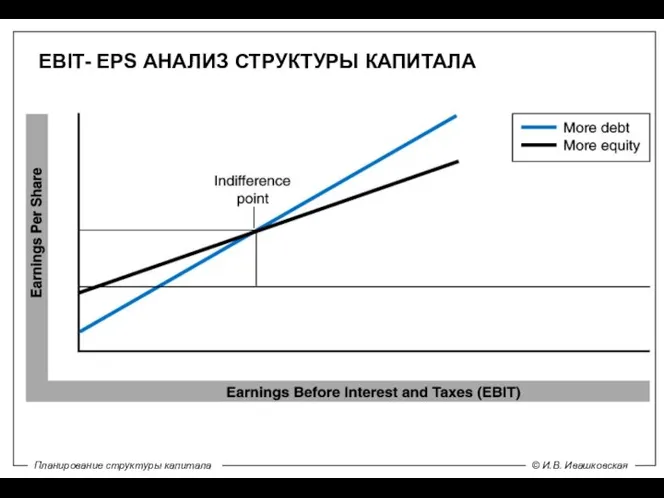

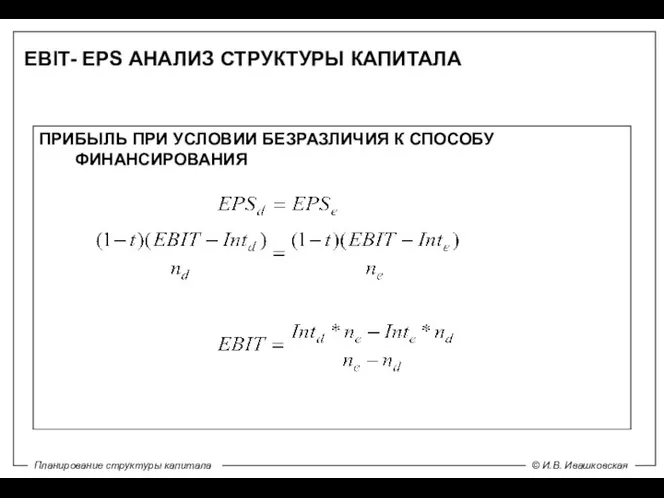

- 4. EBIT- EPS АНАЛИЗ СТРУКТУРЫ КАПИТАЛА

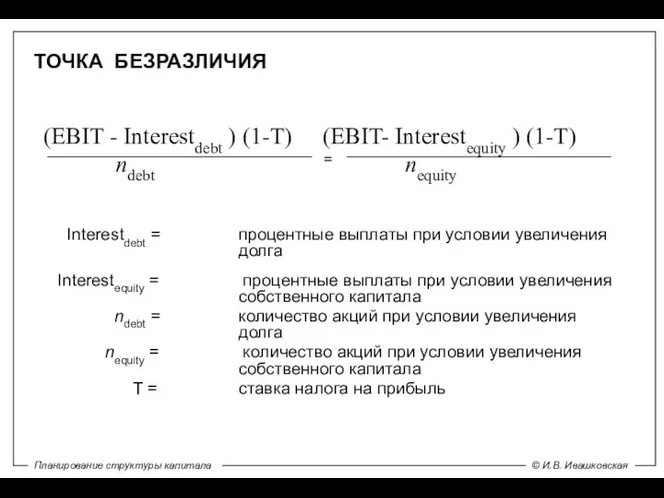

- 5. Interestdebt = процентные выплаты при условии увеличения долга Interestequity = процентные выплаты при условии увеличения собственного

- 6. EBIT- EPS АНАЛИЗ СТРУКТУРЫ КАПИТАЛА ПРИБЫЛЬ ПРИ УСЛОВИИ БЕЗРАЗЛИЧИЯ К СПОСОБУ ФИНАНСИРОВАНИЯ EBIT = Indifference level

- 7. ПЛАНИРОВАНИЕ СТРУКТУРЫ КАПИТАЛА : МОДЕЛЬ РЕЙТИНГА A.DAMODARAN I. ПРЕДПОЛАГАЕМЫЙ КРЕДИТНЫЙ РЕЙТИНГ ПОСЛЕ ИЗМЕНЕНИЯ СТРУКТУРЫ КАПИТАЛА (допущения)

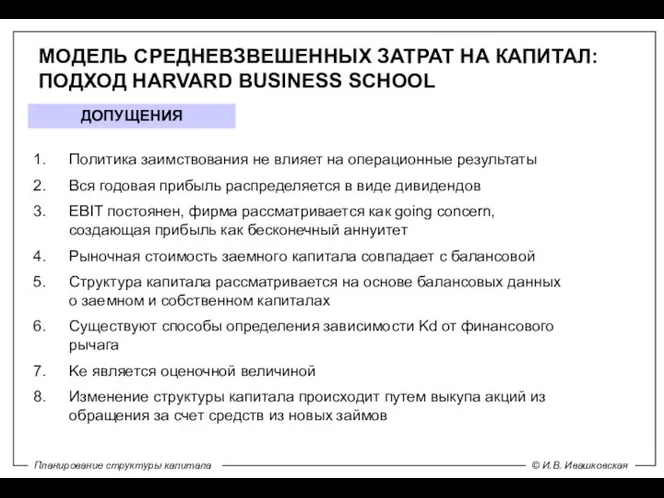

- 8. МОДЕЛЬ СРЕДНЕВЗВЕШЕННЫХ ЗАТРАТ НА КАПИТАЛ: ПОДХОД HARVARD BUSINESS SCHOOL ДОПУЩЕНИЯ Политика заимствования не влияет на операционные

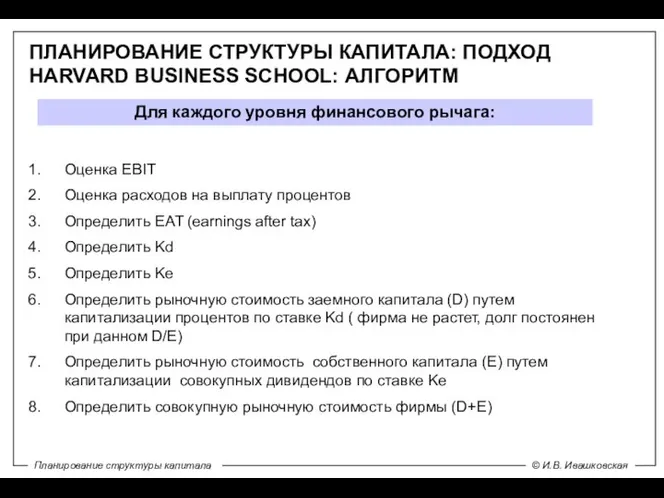

- 9. ПЛАНИРОВАНИЕ СТРУКТУРЫ КАПИТАЛА: ПОДХОД HARVARD BUSINESS SCHOOL: АЛГОРИТМ Оценка EBIT Оценка расходов на выплату процентов Определить

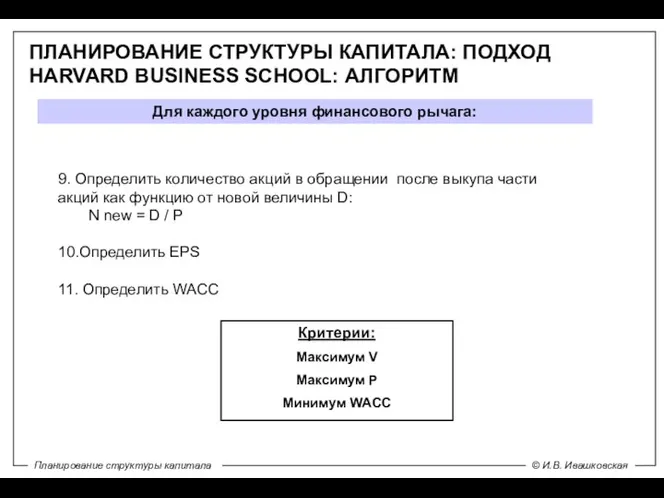

- 10. ПЛАНИРОВАНИЕ СТРУКТУРЫ КАПИТАЛА: ПОДХОД HARVARD BUSINESS SCHOOL: АЛГОРИТМ Для каждого уровня финансового рычага: Критерии: Максимум V

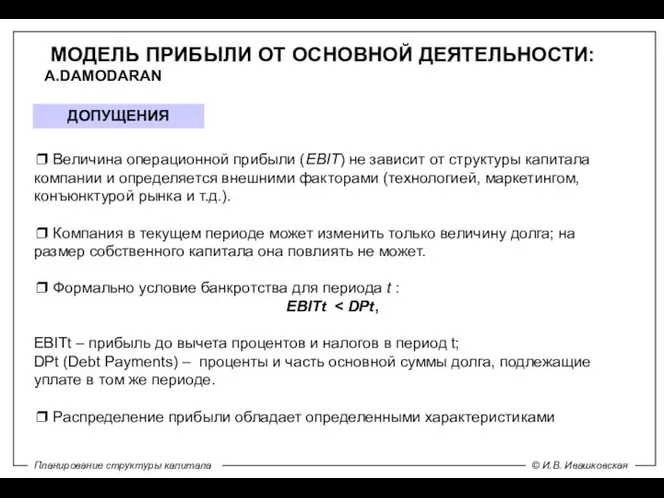

- 11. ❒ Величина операционной прибыли (EBIT) не зависит от структуры капитала компании и определяется внешними факторами (технологией,

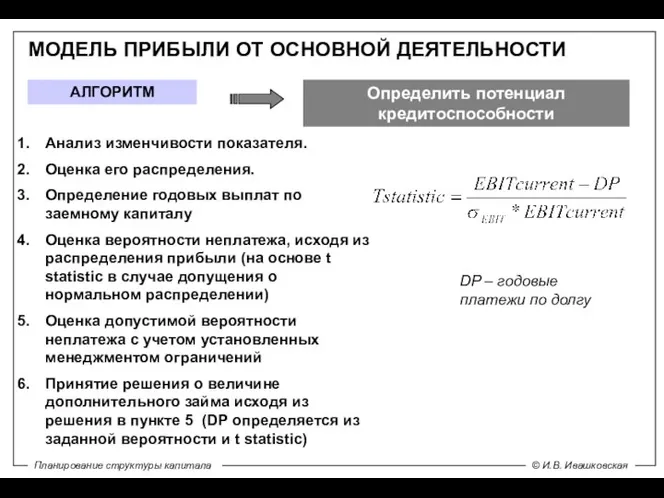

- 12. МОДЕЛЬ ПРИБЫЛИ ОТ ОСНОВНОЙ ДЕЯТЕЛЬНОСТИ Анализ изменчивости показателя. Оценка его распределения. Определение годовых выплат по заемному

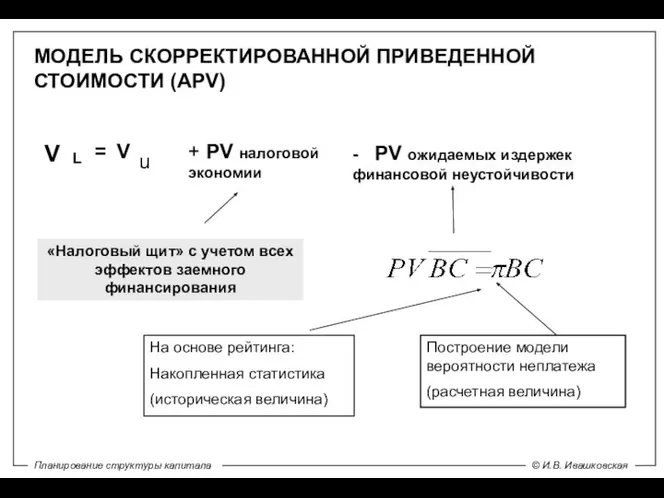

- 13. МОДЕЛЬ СКОРРЕКТИРОВАННОЙ ПРИВЕДЕННОЙ СТОИМОСТИ (APV) V L V u + PV налоговой экономии - PV ожидаемых

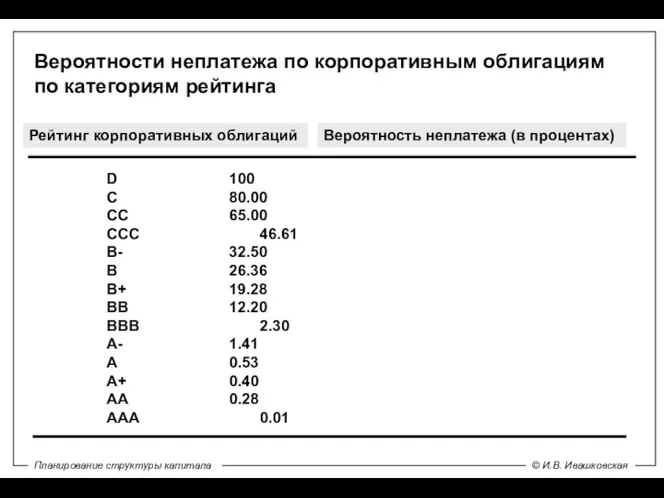

- 14. Вероятности неплатежа по корпоративным облигациям по категориям рейтинга D 100 С 80.00 СС 65.00 ССС 46.61

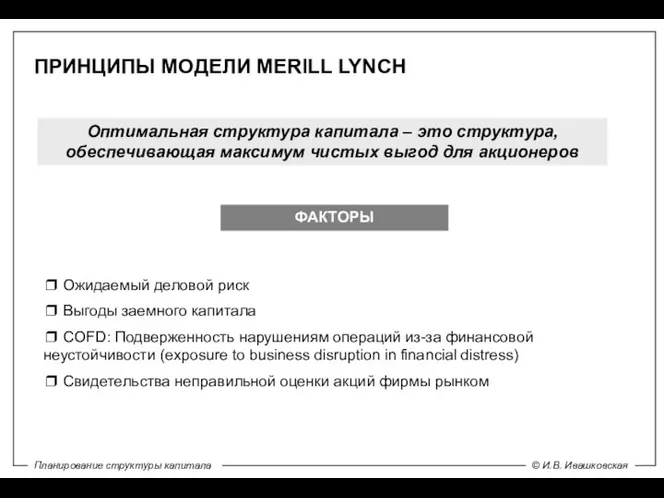

- 15. ПРИНЦИПЫ МОДЕЛИ MERILL LYNCH Оптимальная структура капитала – это структура, обеспечивающая максимум чистых выгод для акционеров

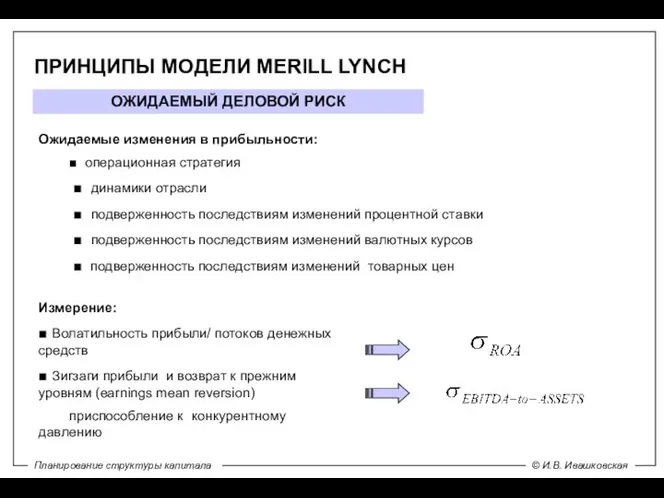

- 16. ПРИНЦИПЫ МОДЕЛИ MERILL LYNCH ОЖИДАЕМЫЙ ДЕЛОВОЙ РИСК Ожидаемые изменения в прибыльности: ■ операционная стратегия ■ динамики

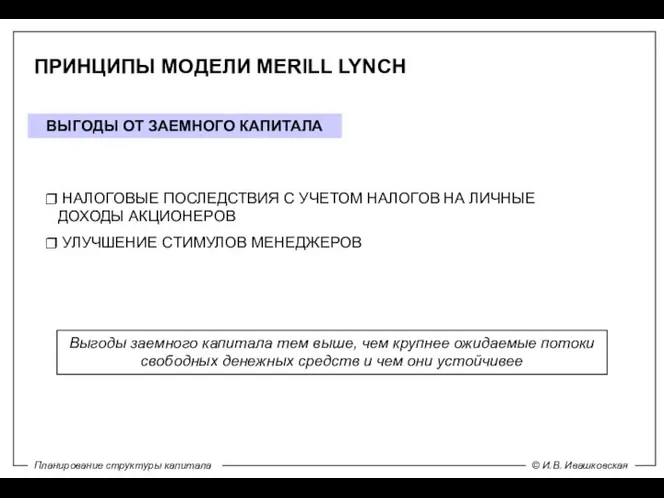

- 17. ПРИНЦИПЫ МОДЕЛИ MERILL LYNCH ВЫГОДЫ ОТ ЗАЕМНОГО КАПИТАЛА НАЛОГОВЫЕ ПОСЛЕДСТВИЯ С УЧЕТОМ НАЛОГОВ НА ЛИЧНЫЕ ДОХОДЫ

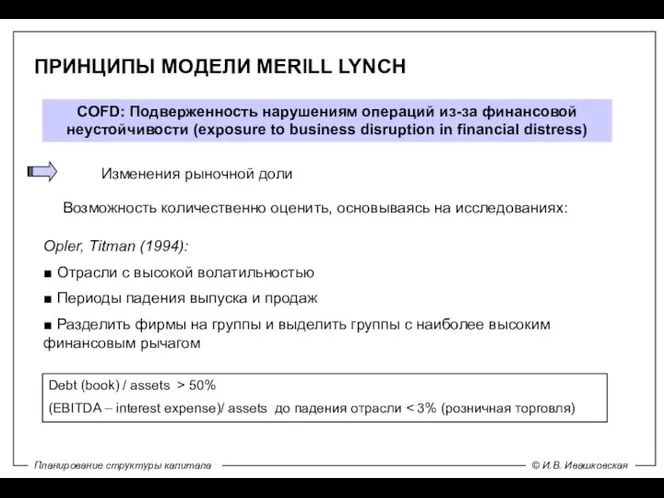

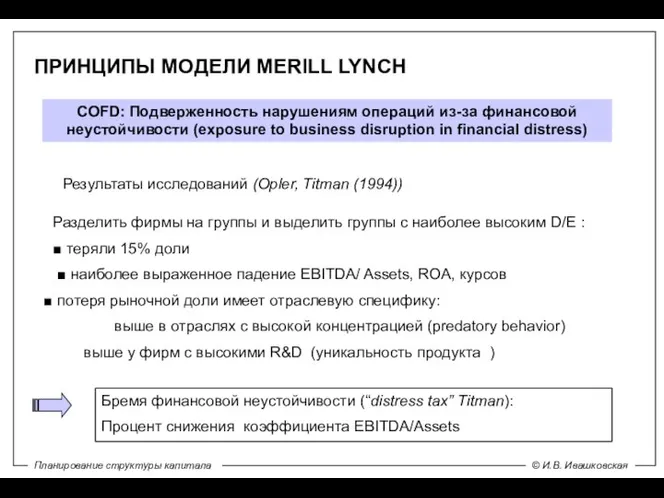

- 18. ПРИНЦИПЫ МОДЕЛИ MERILL LYNCH СOFD: Подверженность нарушениям операций из-за финансовой неустойчивости (exposure to business disruption in

- 19. ПРИНЦИПЫ МОДЕЛИ MERILL LYNCH СOFD: Подверженность нарушениям операций из-за финансовой неустойчивости (exposure to business disruption in

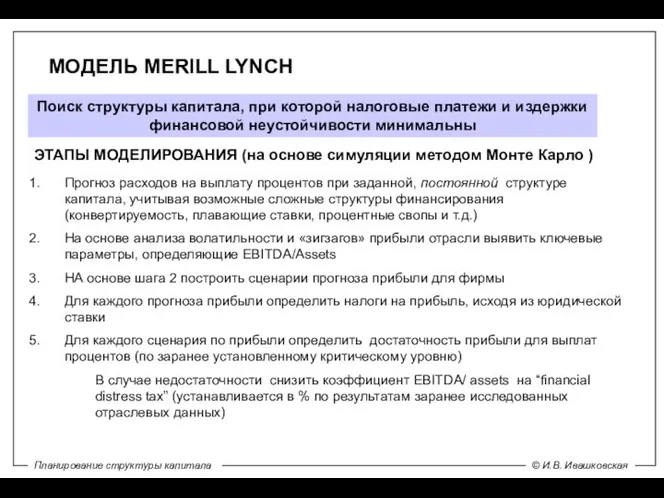

- 20. МОДЕЛЬ MERILL LYNCH Поиск структуры капитала, при которой налоговые платежи и издержки финансовой неустойчивости минимальны ЭТАПЫ

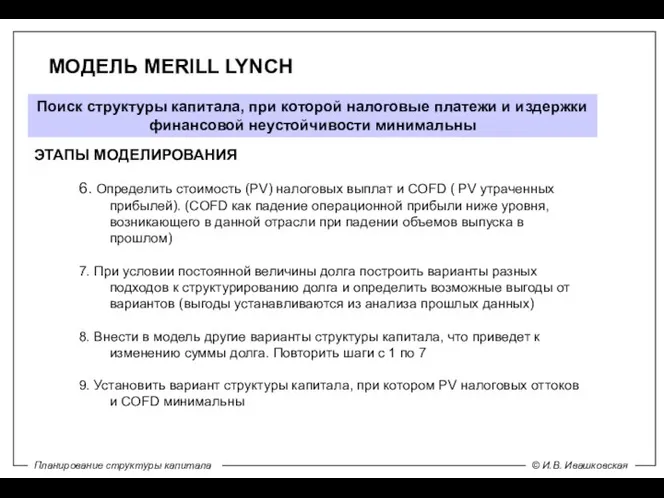

- 21. МОДЕЛЬ MERILL LYNCH Поиск структуры капитала, при которой налоговые платежи и издержки финансовой неустойчивости минимальны ЭТАПЫ

- 22. Структура капитала как стратегическое решение Cохранить Внешнее давление Двигаться к оптимальной 1 Быстро Постепенно Изменение комбинации

- 23. Cхема принятия решения о долгосрочном финансировании Является фактическая структура капитала близкой к оптимальной? Фактическое D/E выше

- 24. ФИНАНСОВАЯ ГИБКОСТЬ КОМПАНИИ Выбрать целевое минимально допустимое значение кредитного рейтинга Определить D/E (по балансовой стоимости), соответствующее

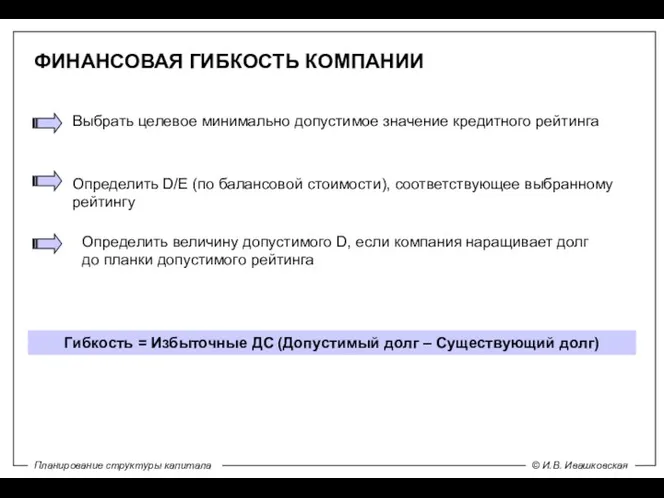

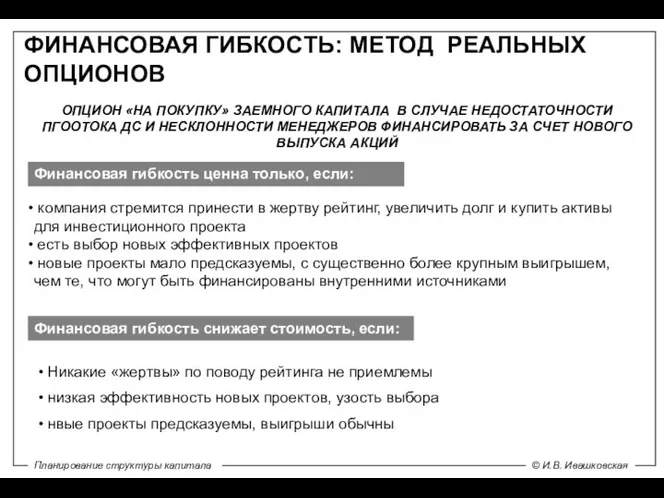

- 25. ФИНАНСОВАЯ ГИБКОСТЬ: МЕТОД РЕАЛЬНЫХ ОПЦИОНОВ Финансовая гибкость ценна только, если: компания стремится принести в жертву рейтинг,

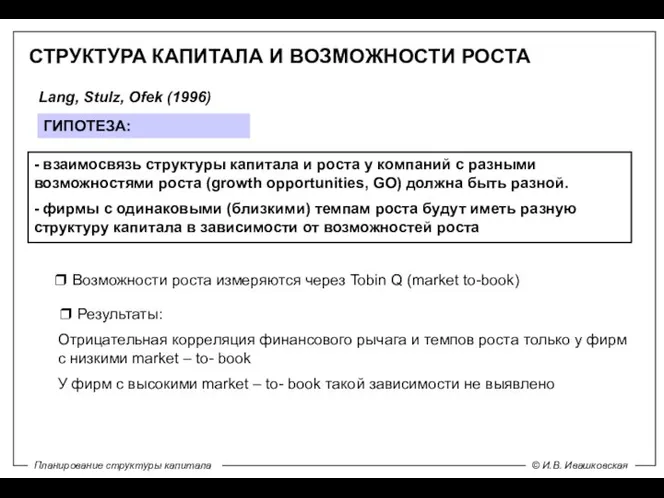

- 26. СТРУКТУРА КАПИТАЛА И ВОЗМОЖНОСТИ РОСТА Lang, Stulz, Ofek (1996) - взаимосвязь структуры капитала и роста у

- 28. Скачать презентацию

ВСПОМНИМ ВСЕХ ПОИМЁННО

ВСПОМНИМ ВСЕХ ПОИМЁННО Контроль знаний на уроках истории и обществознания

Контроль знаний на уроках истории и обществознания Проблема лесов

Проблема лесов Пищевые добавки в воде

Пищевые добавки в воде Правописание слов с сочетаниями чк - чн

Правописание слов с сочетаниями чк - чн Муниципальное образовательного учреждения Варшавская Средняя общеобразовательная Школа Презентация: «Комсомольская организаци

Муниципальное образовательного учреждения Варшавская Средняя общеобразовательная Школа Презентация: «Комсомольская организаци Презентация на тему Во что верили наши предки 3 класс

Презентация на тему Во что верили наши предки 3 класс Презентация на тему Великие математики

Презентация на тему Великие математики Подростковый возраст

Подростковый возраст Общеметодологические вопросы оценки эффективности инвестиций

Общеметодологические вопросы оценки эффективности инвестиций Технология несъемной опалубки

Технология несъемной опалубки Характеристика товара. Логистическая технология хранения готовой продукции

Характеристика товара. Логистическая технология хранения готовой продукции Применение гранулированного материала с закрытой пористой структурой для сокращения потерь нефтепродуктов

Применение гранулированного материала с закрытой пористой структурой для сокращения потерь нефтепродуктов Презентация на тему Загадки и чудеса Рафаэля

Презентация на тему Загадки и чудеса Рафаэля  Презентация на тему: Писать никогда не рано

Презентация на тему: Писать никогда не рано Руководство по проведению соревнований Часть 2 Гонки флота 4е издание Февраль 2006 С учетом изменений ППГ 2009-2012

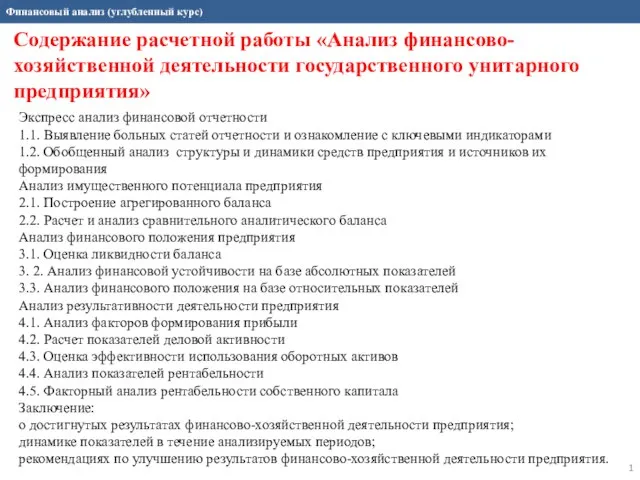

Руководство по проведению соревнований Часть 2 Гонки флота 4е издание Февраль 2006 С учетом изменений ППГ 2009-2012 Содержание расчетной работы Анализ финансово-хозяйственной деятельности государственного унитарного предприятия

Содержание расчетной работы Анализ финансово-хозяйственной деятельности государственного унитарного предприятия Подготовка к ГИА 9 класс

Подготовка к ГИА 9 класс Развитие критического мышления для формирования мыслительной деятельности

Развитие критического мышления для формирования мыслительной деятельности Взаимодействующие параллельные процессы

Взаимодействующие параллельные процессы Презентация на тему Органы пищеварения

Презентация на тему Органы пищеварения  Символы государственной власти

Символы государственной власти Подготовка и проведение совещаний

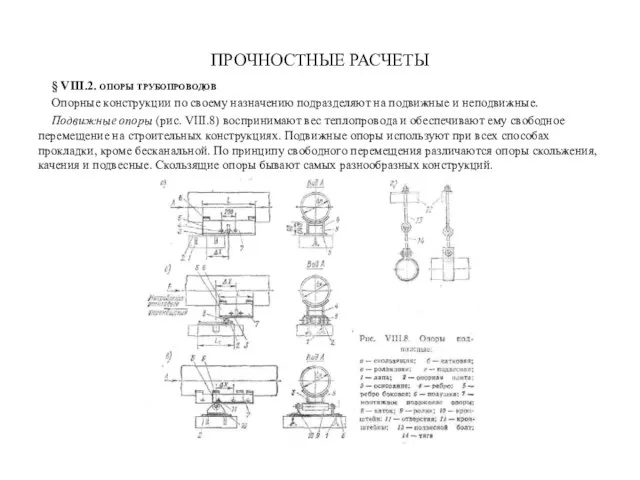

Подготовка и проведение совещаний  ПРОЧНОСТНЫЕ РАСЧЕТЫ

ПРОЧНОСТНЫЕ РАСЧЕТЫ ПЗ 91.Третий шаг

ПЗ 91.Третий шаг Поэту, гражданину, педагогу.

Поэту, гражданину, педагогу. Презентация на тему Рыцари средневековья

Презентация на тему Рыцари средневековья  Презентация на тему: Составь слово

Презентация на тему: Составь слово