Содержание

- 2. Институт проблем предпринимательства (ИПП) – один из ведущих российских консалтинговых холдингов, предоставляющий индивидуальные комплексные решения для

- 3. Начиная с 2012 г. законодательно установлены основные положения о налогообложении сделок между взаимозависимыми лицами, новые принципы

- 4. Согласно «Налоговому кодексу Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 28.12.2016) на территории

- 5. 1. Работа «на опережение»: Всего 30 дней отводится на представление в налоговый орган документации по контролируемым

- 6. Ответственность по контролируемым сделкам: 1. За неподачу Уведомления в установленный срок – штраф 5 000 руб.

- 7. Анализ применяемого ценообразования при заключении сделок между взаимозависимыми лицами: определение перечня взаимозависимых лиц и контролируемых сделок;

- 8. Подготовка пакета документов, содержащего: уведомление о контролируемых сделках (согласно статьи 105.16 НК РФ); рабочую документацию (согласно

- 9. 3. Полный комплект документации, готовый к представлению в ФНС России Комплект документации по контролируемым сделкам полностью

- 11. Скачать презентацию

Слайд 2Институт проблем предпринимательства (ИПП) – один из ведущих российских консалтинговых холдингов, предоставляющий

Институт проблем предпринимательства (ИПП) – один из ведущих российских консалтинговых холдингов, предоставляющий

Нашими клиентами являются крупнейшие компании России, государственные корпорации, федеральные органы государственной власти, а также международные холдинги и предприятия среднего бизнеса.

Работа ИПП – это индивидуальное комплексное решение Ваших проблем и профессионализм опытных экспертов

Слайд 3Начиная с 2012 г. законодательно установлены основные положения о налогообложении сделок между

Начиная с 2012 г. законодательно установлены основные положения о налогообложении сделок между

Для подготовки к возможной проверке, а также снижения рисков по неоднозначным сделкам необходимы специальные навыки, знания, опыт, объективность и независимость суждений, которыми обладают привлеченные внешние специалисты.

Выполнение проектов по трансфертному ценообразованию для частных компаний и холдингов, разработка единых внутренних стандартов трансфертного ценообразования проводится группой специалистов, в которую включены финансовые аналитики, управленческие консультанты, юристы в областях корпоративного, финансового и налогового права, аттестованные аудиторы. Все специалисты строго соблюдают требования конфиденциальности, независимости, правовые и этические нормы.

Слайд 4Согласно «Налоговому кодексу Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред.

Согласно «Налоговому кодексу Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред.

Организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 %;

Физическое лицо и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25 %;

Организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25 %

Физические лица в случае, если одно физическое лицо подчиняется другому физическому лицу по должностному положению.

На внутреннем рынке действие правил трансфертного ценообразования распространяется на сделки между взаимозависимыми лицами только в том случае, если общая сумма таких сделок превышает 1 млрд. руб. К международным сделкам между взаимозависимыми лицами правила трансфертного ценообразования применяются всегда, отграничения по суммам таких сделок законодательно не установлены (ст. 105.14 НК РФ).

Слайд 51. Работа «на опережение»:

Всего 30 дней отводится на представление в налоговый орган

1. Работа «на опережение»:

Всего 30 дней отводится на представление в налоговый орган

Подготовить документацию в такой короткий срок, не имея опыта такой подготовки, практически невозможно.

2. Информированность о своих налоговых рисках:

В 40% случаях при подготовке документации выявляются отклонения цен или показателей рентабельности от рыночных интервалов.

3. Своевременное внесение коррективы в ценовую политику

В ходе подготовки документации за один налоговый период выявляется в среднем от 35% до 47% контролируемых сделок, цены в которых не соответствуют рыночному интервалу.

Без изменения финансовых показателей компаний в следующих налоговых периодах можно значительно снизить данный показатель, а часто вообще исключить возможные корректировки налоговой базы компании.

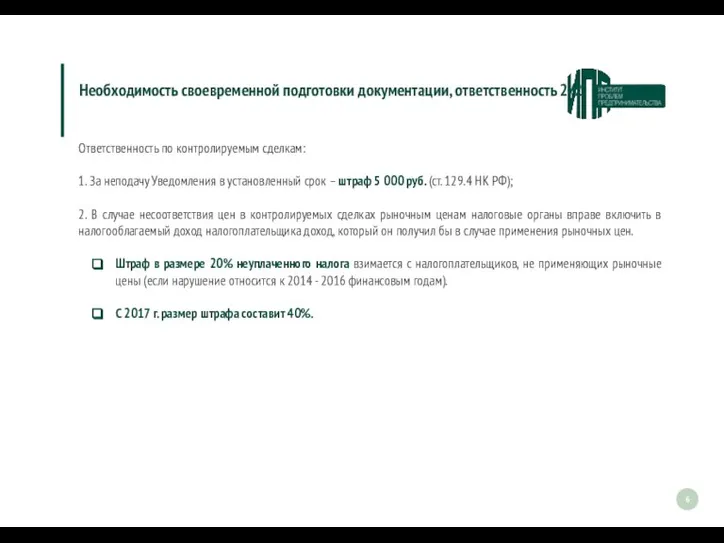

Слайд 6Ответственность по контролируемым сделкам:

1. За неподачу Уведомления в установленный срок – штраф

Ответственность по контролируемым сделкам:

1. За неподачу Уведомления в установленный срок – штраф

2. В случае несоответствия цен в контролируемых сделках рыночным ценам налоговые органы вправе включить в налогооблагаемый доход налогоплательщика доход, который он получил бы в случае применения рыночных цен.

Штраф в размере 20% неуплаченного налога взимается с налогоплательщиков, не применяющих рыночные цены (если нарушение относится к 2014 - 2016 финансовым годам).

С 2017 г. размер штрафа составит 40%.

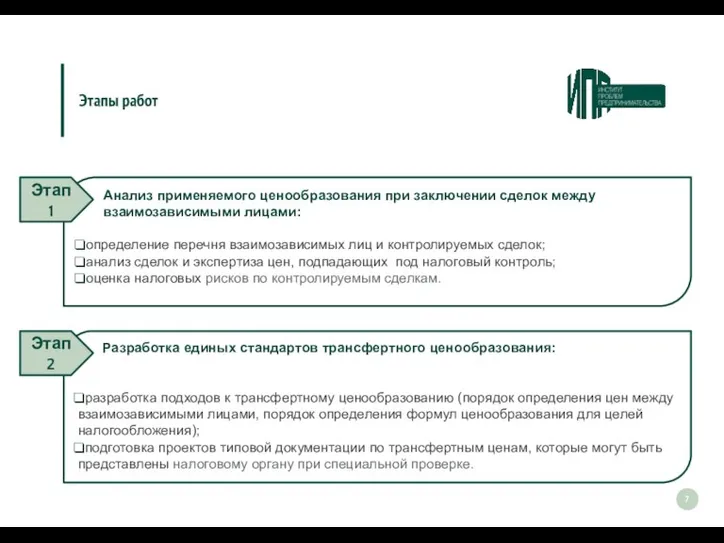

Слайд 7Анализ применяемого ценообразования при заключении сделок между взаимозависимыми лицами:

определение перечня взаимозависимых лиц

Анализ применяемого ценообразования при заключении сделок между взаимозависимыми лицами:

определение перечня взаимозависимых лиц

анализ сделок и экспертиза цен, подпадающих под налоговый контроль;

оценка налоговых рисков по контролируемым сделкам.

Этап 1

Разработка единых стандартов трансфертного ценообразования:

разработка подходов к трансфертному ценообразованию (порядок определения цен между взаимозависимыми лицами, порядок определения формул ценообразования для целей налогообложения);

подготовка проектов типовой документации по трансфертным ценам, которые могут быть представлены налоговому органу при специальной проверке.

Этап 2

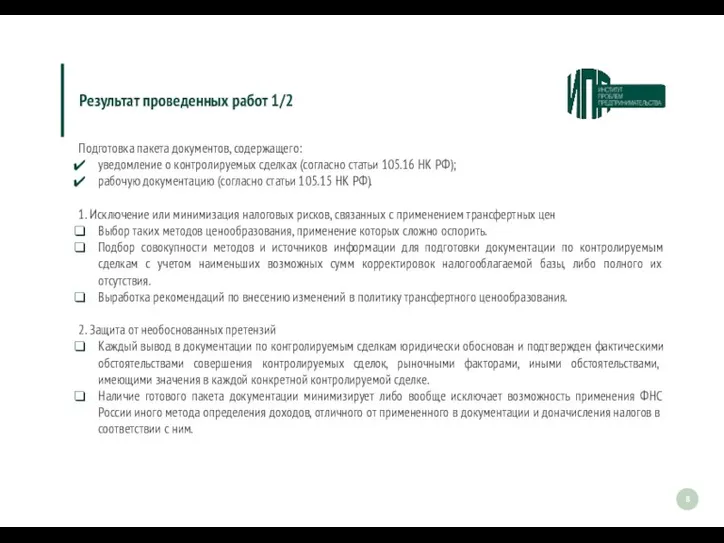

Слайд 8Подготовка пакета документов, содержащего:

уведомление о контролируемых сделках (согласно статьи 105.16 НК РФ);

рабочую

Подготовка пакета документов, содержащего:

уведомление о контролируемых сделках (согласно статьи 105.16 НК РФ);

рабочую

1. Исключение или минимизация налоговых рисков, связанных с применением трансфертных цен

Выбор таких методов ценообразования, применение которых сложно оспорить.

Подбор совокупности методов и источников информации для подготовки документации по контролируемым сделкам с учетом наименьших возможных сумм корректировок налогооблагаемой базы, либо полного их отсутствия.

Выработка рекомендаций по внесению изменений в политику трансфертного ценообразования.

2. Защита от необоснованных претензий

Каждый вывод в документации по контролируемым сделкам юридически обоснован и подтвержден фактическими обстоятельствами совершения контролируемых сделок, рыночными факторами, иными обстоятельствами, имеющими значения в каждой конкретной контролируемой сделке.

Наличие готового пакета документации минимизирует либо вообще исключает возможность применения ФНС России иного метода определения доходов, отличного от примененного в документации и доначисления налогов в соответствии с ним.

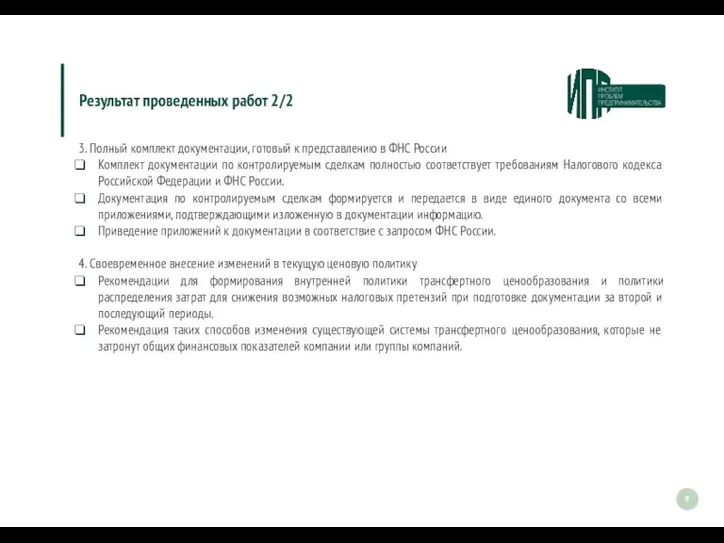

Слайд 93. Полный комплект документации, готовый к представлению в ФНС России

Комплект документации по

3. Полный комплект документации, готовый к представлению в ФНС России

Комплект документации по

Документация по контролируемым сделкам формируется и передается в виде единого документа со всеми приложениями, подтверждающими изложенную в документации информацию.

Приведение приложений к документации в соответствие с запросом ФНС России.

4. Своевременное внесение изменений в текущую ценовую политику

Рекомендации для формирования внутренней политики трансфертного ценообразования и политики распределения затрат для снижения возможных налоговых претензий при подготовке документации за второй и последующий периоды.

Рекомендация таких способов изменения существующей системы трансфертного ценообразования, которые не затронут общих финансовых показателей компании или группы компаний.

Реши кроссворд

Реши кроссворд Фотосессия продукции ТМ Черноголовка

Фотосессия продукции ТМ Черноголовка "Сложноподчиненное предложение с придаточными определительными».Подготовила учитель русского языка и литературы МОУ СОШ № 2 Не

"Сложноподчиненное предложение с придаточными определительными».Подготовила учитель русского языка и литературы МОУ СОШ № 2 Не МДОТ-202

МДОТ-202 куала

куала Происхождение государства и права

Происхождение государства и права Plasma display panel. Основные принципы

Plasma display panel. Основные принципы Информационный проект нового поколения Электронно-библиотечная система Образовательные и просветительские

Информационный проект нового поколения Электронно-библиотечная система Образовательные и просветительские  Работу выполнила ученица 6"б" класса МОУ СОШ№1 Саратовская область р.п.Лысые Горы Амен Татьяна

Работу выполнила ученица 6"б" класса МОУ СОШ№1 Саратовская область р.п.Лысые Горы Амен Татьяна главный металл

главный металл Проект KOBZA. Парк- отель на Кавказе

Проект KOBZA. Парк- отель на Кавказе презентация

презентация «Мысль народная» в романе Л.Н.Толстого «Война и мир»

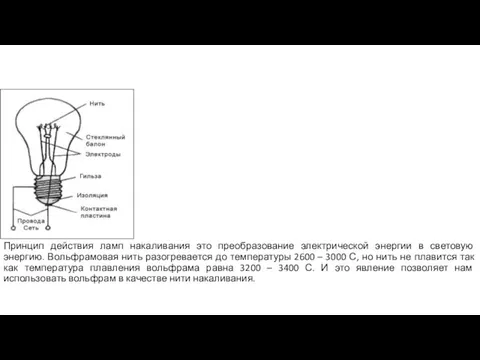

«Мысль народная» в романе Л.Н.Толстого «Война и мир» Презентация на тему Принцип действия ламп накаливания

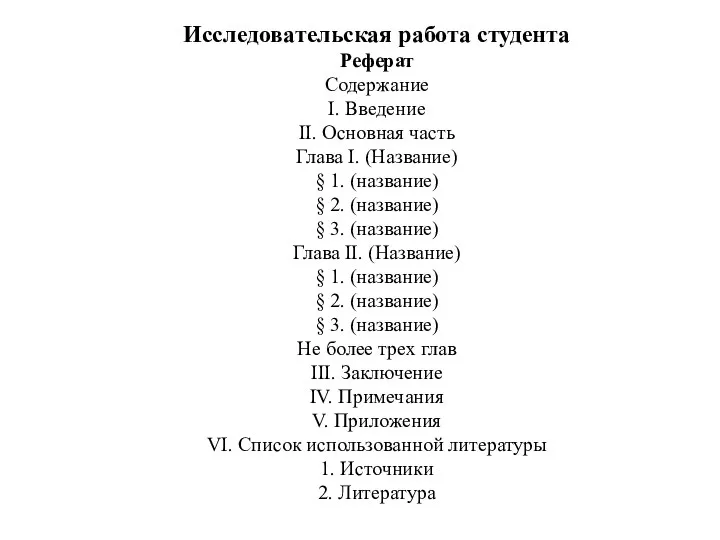

Презентация на тему Принцип действия ламп накаливания Исследовательская работа студента. Реферат. Рекомендации к оформлению

Исследовательская работа студента. Реферат. Рекомендации к оформлению Основные теги HTML

Основные теги HTML Обзор решения «Транспортная логистика и экспедирование»

Обзор решения «Транспортная логистика и экспедирование» Понятие движения 9 класс

Понятие движения 9 класс Строение насекомого

Строение насекомого ЮниКредитБанк. Для наставника

ЮниКредитБанк. Для наставника Презентация на тему Радиационный фон школьных помещений

Презентация на тему Радиационный фон школьных помещений  Правоохранительные органы Российской Федерации. Материал для самоподготовки (7 класс)

Правоохранительные органы Российской Федерации. Материал для самоподготовки (7 класс) Довлатов Сергей Донатович

Довлатов Сергей Донатович Целое и части

Целое и части Духовные ценности человечества

Духовные ценности человечества Конкурс малюнку « Польща в Європейському Союзі”

Конкурс малюнку « Польща в Європейському Союзі” Животные как биоиндикаторы

Животные как биоиндикаторы  НАИМЕНОВАНИЕ БИЗНЕС ПРОЕКТА СМСП – инициатор проекта

НАИМЕНОВАНИЕ БИЗНЕС ПРОЕКТА СМСП – инициатор проекта