Содержание

- 2. Взносы учредителей Кредитование Необходимость финансирования для роста Нет необходимости прозрачности для третьих лиц Начальная стадия –

- 3. Максимизация стоимости акций до и после размещения Соответствие основным требованиям к размещению и отчетности Действуют высокие

- 4. Процесс подготовки До 3-х лет от даты IPO Дизайн прозрачной структуры Незавершенная структура, не определен «контур»

- 5. Риски на стадии подготовки Трансформация корпоративного управления Внедрение новых процедур финансовой отчетности Управление процессом подготовки Стоимость

- 6. Известные препятствия Неадекватные ресурсы Излишне агрессивные сроки Низкое качество документации Недостаток юридического опыта Неадекватные процедуры финансовой

- 7. Максимизация инвестиционной привлекательности (1 из 3) Диалог менеджмента и акционеров готовность и расположенность Председателя Совета Директоров

- 8. Максимизация инвестиционной привлекательности (2 из 3) Управление информацией: своевременное информирование участников рынка и инвестиционного сообщества об

- 9. Максимизация инвестиционной привлекательности (3 из 3) Специалисты по взаимоотношениям с инвесторами предварительное взаимодействие с институциональными инвесторами/аналитиками

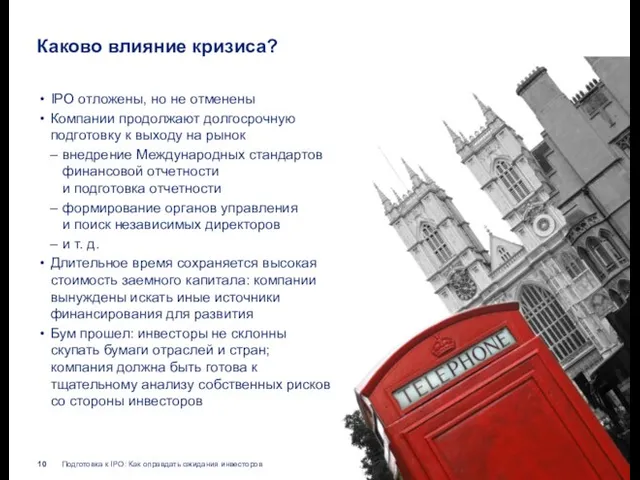

- 10. IPO отложены, но не отменены Компании продолжают долгосрочную подготовку к выходу на рынок внедрение Международных стандартов

- 11. Наши клиенты Ниже перечислены наши основные клиенты, осуществившие IPO на российском, английском или американском рынках капитала:

- 13. Скачать презентацию

Современные возможности пробиотической терапии в клинике внутренних болезней

Современные возможности пробиотической терапии в клинике внутренних болезней Территория смыслов

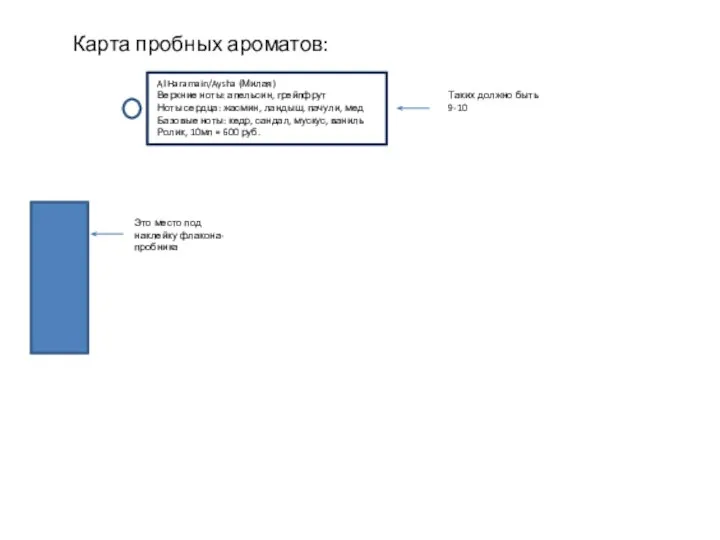

Территория смыслов Карта пробных ароматов: Al Haramain/Aysha (милая)

Карта пробных ароматов: Al Haramain/Aysha (милая) Понятие мониторинга

Понятие мониторинга Прием письменного вычитания в случаях вида 50-24

Прием письменного вычитания в случаях вида 50-24 Акварельные зарисовки

Акварельные зарисовки Русские народные сказки

Русские народные сказки Красная книга растений

Красная книга растений Биография. Шаблон

Биография. Шаблон Дифференциальная диагностика и принципы лечения синдрома Корнелии Де ЛАНГЕ

Дифференциальная диагностика и принципы лечения синдрома Корнелии Де ЛАНГЕ Презентация на тему Телескоп

Презентация на тему Телескоп Презентация Сушильникова Н.И. Экологическая сказка

Презентация Сушильникова Н.И. Экологическая сказка Телеметрическая платформа M2MGate Solution

Телеметрическая платформа M2MGate Solution Китайский клуб МИИТа

Китайский клуб МИИТа Тема выпускной квалификационной работы. Шаблон

Тема выпускной квалификационной работы. Шаблон Морской порт Санкт-Петербург. Отчет по результатам линейного обхода

Морской порт Санкт-Петербург. Отчет по результатам линейного обхода С днем рождения!!!

С днем рождения!!! Муниципальное дошкольное образовательное учреждение «Детский сад № 15» г. Чебоксары

Муниципальное дошкольное образовательное учреждение «Детский сад № 15» г. Чебоксары Презентация на тему Климат Африки

Презентация на тему Климат Африки Коммуникативный практикум

Коммуникативный практикум Государство. Понятие. Теории происхождения

Государство. Понятие. Теории происхождения Жизнь прекрасна

Жизнь прекрасна Измерение расхода. FR — лидер в новейшей высокоточной технологии измерения расхода

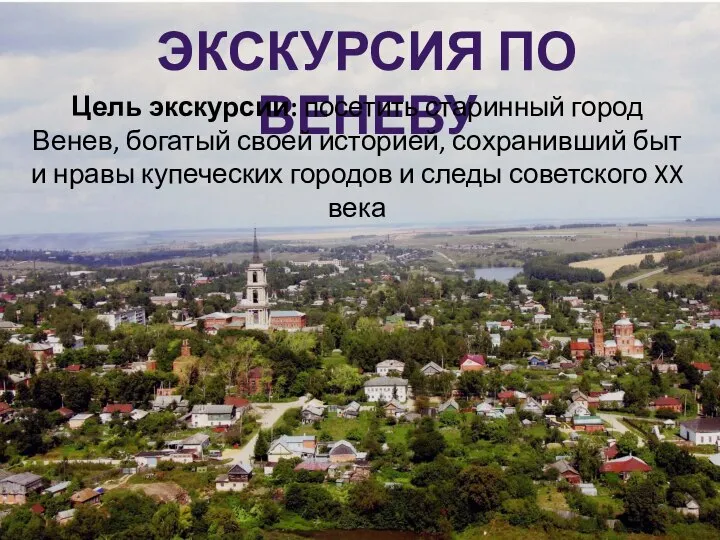

Измерение расхода. FR — лидер в новейшей высокоточной технологии измерения расхода Венев

Венев ПУТЕШЕСТВИЕ ПО МАТЕРИКАМ

ПУТЕШЕСТВИЕ ПО МАТЕРИКАМ Экономия водоснабжения

Экономия водоснабжения Рифмоплёт

Рифмоплёт Вареники с картошкой

Вареники с картошкой