Слайд 2Почему нужна разработка этапа выплат?

При обязательной пенсии пенсионеры не должны получать все

свои пенсионные сбережения сразу одной суммой (только если это не совсем маленькая сумма).

Целью является обеспечение дохода после выхода не пенсию, поэтому выплаты должны производиться поэтапно для достижения данной цели и должны служить дополнением к любым государственным пенсионным фондам, чтобы обеспечить коэффициент замещения целевого дохода.

Такие инструменты как аннуитеты необходимо строго регулировать, так как они связаны с большим актуарным риском для поставщика.

Слайд 3Виды выплат

Поэтапное получение средств: заранее определенный способ выплаты пенсионных средств (например: по

5% в течение 20 лет или на основе иных формулы на базе меняющейся доли от оставшейся суммы).

Риск поэтапного получения средств связан с платежами в случае «пережития» (риск долголетия).

Слайд 4Инструменты страхования пенсии

Преимуществом является то, что страхование пенсии покрывает риск долголетия (риск,

который берет на себя компания, осуществляющая страхование пенсии), и что при достаточно большом числе участников такая компания (страховая компания или пенсионный фонд) может воспользоваться актуарным «средним» прогнозом смертности и лучше покрыть риски.

Недостатком является то, что за вышеуказанную «услугу» компания, осуществляющая страхование пенсии, взимают плату для покрытия расходов, рисков и получения прибыли, что требует регулирования и прозрачности.

Слайд 5Виды страхования пенсии

Фиксированные аннуитеты – фиксированные платежи в течение всей жизни бенефициара.

Легко сравнить предложения разных компаний – самая лучшая цена является самым высоким аннуитетом. Недостаток – при отсутствии индексации на инфляцию снижается покупательная способность.

Индексируемый на инфляцию аннуитет – более оптимальный вариант. Но для этого требуется долговой рынок индексируемых на инфляцию инструментов. Можно ли создать рынок долгосрочных индексируемых облигаций в России?

Слайд 6Переменные аннуитеты

Возрастающие аннуитеты: обещание заранее установленного ежегодного увеличения (например: на 2%).

Аннуитеты

с гарантией и с участием в прибыли (бонусные): гарантируется минимальный уровень плюс ежегодное участие в прибыли. Труднее контролировать/регулировать и сравнивать «переменные» цены.

Рыночные аннуитеты: переменные выплаты в зависимости от инвестиционных доходов паевых фондов/паевых фондов. Выплачиваются всю жизнь, но не дают никакой защиты от рыночного риска.

Слайд 7Другие варианты/возможности

Срочные аннуитеты: Контракт на определенный период (на любой вид аннуитета). Однако,

существует риск долголетия.

Отсроченные аннуитеты: контракт на аннуитет, оговоренный задолго до того, как будут производиться выплаты в течение пенсионного периода. Обеспечивает поставщику определенную защиту и больший размер портфеля, но их труднее оценить; скорее всего, они окажется более дорогими и консервативными.

Слайд 8Некоторые институциональные вопросы

Децентрализованные (рыночные) поставщики или использование централизованной системы.

Децентрализованная система может принимать

различные формы, но при отсутствии должного регулирования может оказаться дорогой для пенсионеров (из-за более низких выплат).

При централизованной системе легче объединить в один пул риски долголетия и снизить управленческие расходы.

Слайд 9Выбор пользователя и регулирование

Централизованный вариант может быть автоматически принят «по умолчанию» на

этапе аккумуляции инвестиций ПФР-ВЭБ .

При некоторых вариантах аннуитета может быть предоставлен выбор управления активами/инвестициями (как в случае ПФР – Управление активами).

Этап аннуитетов представляет собой страховую операцию, поэтому необходим технически грамотный независимый поставщик.

Слайд 10Другие вопросы

Возможна схема рыночного поставщика (страховые компании, пенсионные фонды), но при этом

требуется строгое регулирование такое же, как на этапе инвестирования.

Возможно дешевле будет обеспечить поэтапное получение средств без аннуитетов? Но пенсионер сталкивается с риском долголетия, инвестиционным и инфляционным риском. Поэтапные выплаты могут также осуществляться наряду с аннуитетными выплатами.

Слайд 11Нормативные требования

Если рынок предлагает фиксированные реальные аннуитеты, цена/ эффективность сопоставимы, но необходимо

наличие централизованной системы электронных котировок для бенефициаров, чтобы они моги сравнивать цены.

Необходимо регулирование технического резервирования, а именно: оценки смертности, хеджирование инфляционных рисков, правила инвестирования.

Поэтапное получение средств: ограниченные взносы, консервативные инвестиции, ежегодный перерасчет выплат.

Слайд 12Нормативные требования 2

Если предлагаются инструменты с переменным аннуитетом, проблемой является ценообразование, поскольку

отсутствует база прямого сопоставления. Необходимы резервные требования по «гарантированному» уровню, а также сверхпрозрачность и справедливость при расчете компонента «участия в прибыли» (бонуса).

Должен ли пенсионер брать на себя часть изменяющегося риска долголетия или этот риск полностью ложится на поставщика?

ставропольская государственная медицинская академия

ставропольская государственная медицинская академия О реализации плана мероприятий по снижению уровня общей безработицы до 7% в разрезе муниципальных образований

О реализации плана мероприятий по снижению уровня общей безработицы до 7% в разрезе муниципальных образований Габдулла Тукай – Величайший татарский поэт

Габдулла Тукай – Величайший татарский поэт Презентация на тему Великие о математике

Презентация на тему Великие о математике  Презентация на тему Европейский Север Факторы формирования района

Презентация на тему Европейский Север Факторы формирования района Социально-экономическое обоснование строительства Перинатального центра

Социально-экономическое обоснование строительства Перинатального центра Источники финансирования проекта

Источники финансирования проекта ProQuest Dissertations and Theses: Крупнейшая полнотекстовая база данных научных диссертаций

ProQuest Dissertations and Theses: Крупнейшая полнотекстовая база данных научных диссертаций Асинхронные машины специального назначения

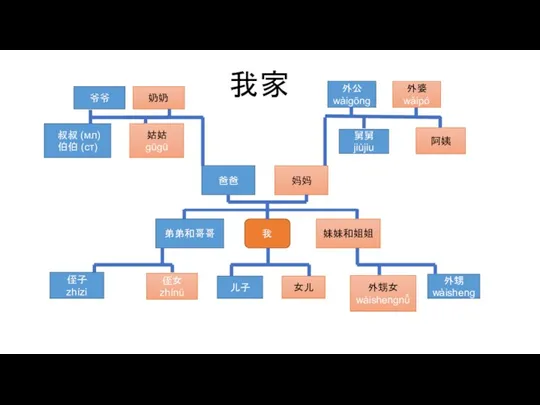

Асинхронные машины специального назначения 一个家族

一个家族 Промо-программа -30% на смеситель при покупке тумбы

Промо-программа -30% на смеситель при покупке тумбы Абстракціоні́зм, абстрактне мистецтво, безпредметне мистецтво, конфігуративне мистецтво

Абстракціоні́зм, абстрактне мистецтво, безпредметне мистецтво, конфігуративне мистецтво Needs to be updated after tv unit design space planning

Needs to be updated after tv unit design space planning Группы безударных гласных в корне

Группы безударных гласных в корне Виды политических режимов

Виды политических режимов ПРОДВИЖЕНИЕУСЛУГ МТС

ПРОДВИЖЕНИЕУСЛУГ МТС Династический кризис 1825

Династический кризис 1825 Народов дружная семья

Народов дружная семья Учёт особенностей поведения младших школьников в процессе обучения и воспитания

Учёт особенностей поведения младших школьников в процессе обучения и воспитания Презентация на тему 7 чудес России

Презентация на тему 7 чудес России 100 технік масажу

100 технік масажу  Политические партии современной России

Политические партии современной России Методические рекомендации для студентов по подготовке и защите курсовой работы

Методические рекомендации для студентов по подготовке и защите курсовой работы Презентация на тему Деревья леса

Презентация на тему Деревья леса Возможность CorelDRAW X3

Возможность CorelDRAW X3 Интернет-портал «Мобильные новости»Mnovosti.ru

Интернет-портал «Мобильные новости»Mnovosti.ru Альбом ППС 82 км

Альбом ППС 82 км Многогранники в архитектуре

Многогранники в архитектуре