Содержание

- 3. В ряде субъектов Российской Федерации в качестве эксперимента введён новый специальный налоговый режим «Налог на профессиональный

- 4. ТЕРРИТОРИЯ ПРИМЕНЕНИЯ НАЛОГА НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД С 1 января 2019 г. НПД применяется в 4 субъектах

- 5. Особенности нового специального налогового режима Основные особенности: -взаимодействие с налоговым органом через мобильное приложение; -не нужно

- 6. Кто вправе применять НПД Применение НПД допускается, если размер доходов от самостоятельной хозяйственной деятельности не превышает

- 7. Место осуществления деятельности Новый налоговый режим вправе использовать физические лица и индивидуальные предприниматели, местом ведения деятельности

- 8. Сферы применения НПД Типичные виды деятельности «самозанятых»: дизайн и ремонт помещений; изготовление ключей; консультационные услуги (кроме

- 9. Способы оформить самозанятость: через мобильное приложение «Мой налог»; в личном кабинете на сайте федеральной налоговой службы

- 10. Через приложение «Мой налог» Это официальное мобильное приложение для самозанятых от ФНС, оно бесплатное. Скачать приложение

- 11. В личном кабинете на сайте ФНС Этот способ может быть удобным, если нет смартфона или не

- 12. Через банк Зарегистрироваться самозанятым можно и в банке. На сайте налоговой есть список банков, которые предоставляют

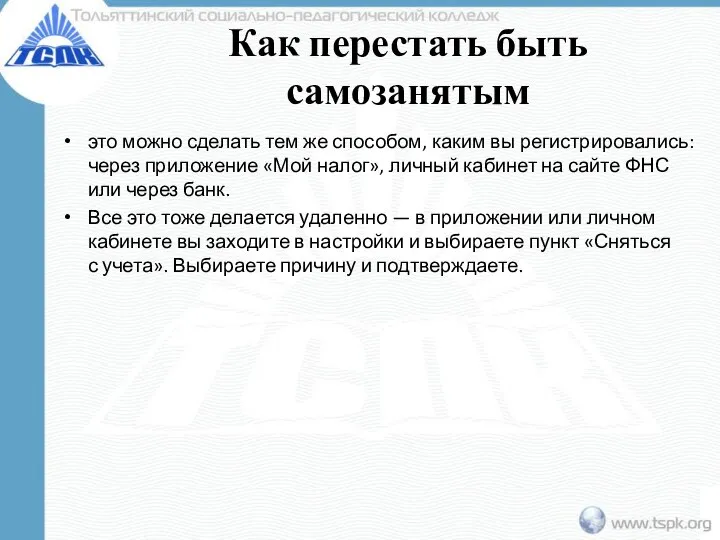

- 13. Как перестать быть самозанятым это можно сделать тем же способом, каким вы регистрировались: через приложение «Мой

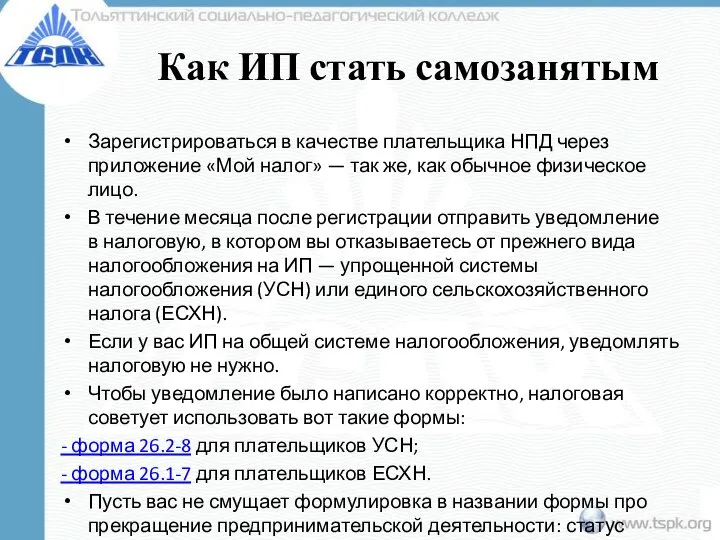

- 14. Как ИП стать самозанятым Зарегистрироваться в качестве плательщика НПД через приложение «Мой налог» — так же,

- 16. Скачать презентацию

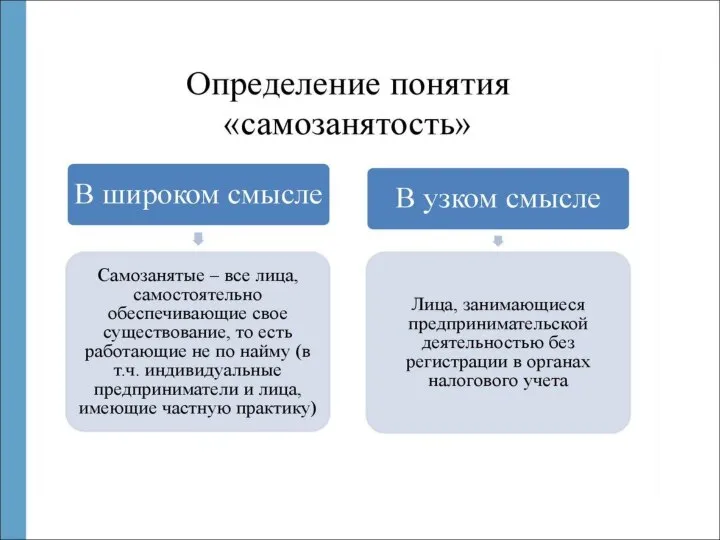

Слайд 3В ряде субъектов Российской Федерации в качестве эксперимента

введён новый специальный налоговый режим

«Налог

В ряде субъектов Российской Федерации в качестве эксперимента

введён новый специальный налоговый режим

«Налог

НПД предназначен для лиц:

которых принято называть самозанятыми

кто получает доход от использования имущества или от самостоятельной деятельности, при ведении которых нет работодателя и наёмных работников.

Применение этого налогового режима позволяет:

не заполнять налоговую декларацию

Не оформлять какие-либо иные отчетные документы в бумажном виде.

При этом ставка НПД:

значительно ниже по сравнению

с налогом на доходы физических лиц, упрощённой системой налогообложения и другими налоговыми режимами,

не требуется уплачивать страховые взносы, а взаимодействие

с налоговой службой происходит через мобильное приложение.

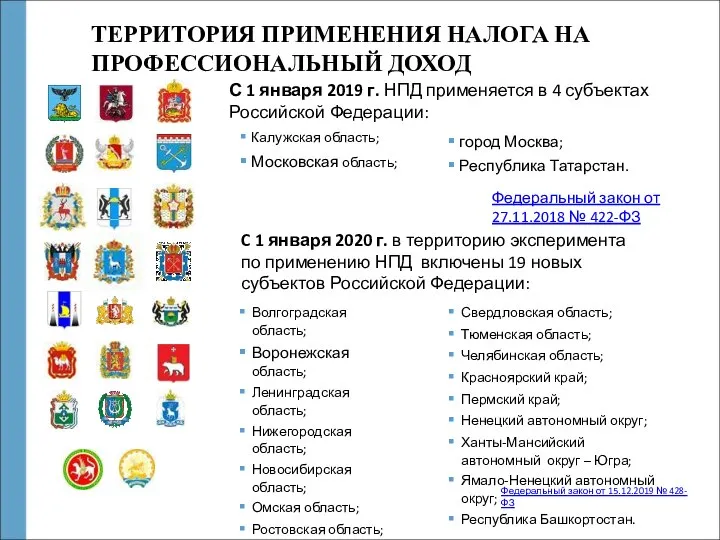

Слайд 4ТЕРРИТОРИЯ ПРИМЕНЕНИЯ НАЛОГА НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

С 1 января 2019 г. НПД применяется

ТЕРРИТОРИЯ ПРИМЕНЕНИЯ НАЛОГА НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

С 1 января 2019 г. НПД применяется

Волгоградская область;

Воронежская область;

Ленинградская область;

Нижегородская область;

Новосибирская область;

Омская область;

Ростовская область;

Самарская область;

Санкт-Петербург;

Сахалинская область;

Свердловская область;

Тюменская область;

Челябинская область;

Красноярский край;

Пермский край;

Ненецкий автономный округ;

Ханты-Мансийский автономный округ – Югра;

Ямало-Ненецкий автономный округ;

Республика Башкортостан.

C 1 января 2020 г. в территорию эксперимента по применению НПД включены 19 новых субъектов Российской Федерации:

Федеральный закон от 15.12.2019 № 428-ФЗ

город Москва;

Республика Татарстан.

Федеральный закон от 27.11.2018 № 422-ФЗ

Калужская область;

Московская область;

Слайд 5Особенности нового специального налогового режима

Основные особенности:

-взаимодействие с налоговым органом через мобильное приложение;

-не

Особенности нового специального налогового режима

Основные особенности:

-взаимодействие с налоговым органом через мобильное приложение;

-не

-не требуется кассовый аппарат;

-нет налоговых деклараций;

-низкие налоговые ставки (4 % и 6%);

-оптимизация страховых взносов.

Налог на профессиональный доход (НПД) является самым простым (за счёт автоматизации) и выгодным, поскольку налоговая ставка низкая и нет обязательных страховых взносов.

При этом партнёры плательщиков НПД не должны удерживать НДФЛ (как налоговые агенты) и уплачивать за них страховые взносы.

Слайд 6Кто вправе применять НПД

Применение НПД допускается, если размер доходов от самостоятельной хозяйственной

Кто вправе применять НПД

Применение НПД допускается, если размер доходов от самостоятельной хозяйственной

Если сумма доходов превысит 2,4 миллиона рублей до истечения года со дня перехода на НПД, можно перейти на иной режим, например, на упрощённую систему налогообложения. При этом не потребуется пересчёт уплаченных сумм НПД.

ч. 6 ст. 15 Федеральный закон от 27.11.2018 № 422-ФЗ

Для применения НПД физическому лицу не требуется регистрация в качестве индивидуального предпринимателя, но индивидуальные предприниматели также вправе этот специальный налоговый режим.

Ранее зарегистрированные индивидуальные предприниматели, применяющие УСН, ЕСХН, ЕНВД или общий режим налогообложения также вправе перейти на НПД.

ч. 3 и 7 ст. 15 Федеральный закон от 27.11.2018 № 422-ФЗ

Плательщиками налога на профессиональный доход могут стать граждане Российской Федерации и граждане других государств Евразийского экономического союза (Армения, Белоруссия, Казахстан и Киргизия).

ч. 3 и 5 ст. 5 Федеральный закон от 27.11.2018 № 422-ФЗ

2,4

Слайд 7Место осуществления деятельности

Новый налоговый режим вправе использовать физические лица и индивидуальные предприниматели,

Место осуществления деятельности

Новый налоговый режим вправе использовать физические лица и индивидуальные предприниматели,

При ведении деятельности в нескольких субъектах Российской Федерации следует выбрать один из них при постановке на учёт в качестве плательщика НПД.

Плательщик НПД вправе изменять место ведения деятельности не чаще

одного раза в календарный год.

ч. 1-5 ст. 2 Федеральный закон от 27.11.2018 № 422-ФЗ

В законе не конкретизировано, что понимается под словосочетанием

«место ведения деятельности». В данном случае таким местом может быть и жилое помещение, и несколько мест, в которых оказываются услуги или выполняются работы.

Слайд 8Сферы применения НПД

Типичные виды деятельности «самозанятых»:

дизайн и ремонт помещений;

изготовление ключей;

консультационные услуги (кроме

Сферы применения НПД

Типичные виды деятельности «самозанятых»:

дизайн и ремонт помещений;

изготовление ключей;

консультационные услуги (кроме

парикмахерские и косметологические услуги;

перевозки пассажиров и грузов;

программирование и дизайн web-страниц;

реализация продукции собственного изготовления;

ремонт бытовой техники и электроники;

ремонт обуви и различных вещей;

сдача в аренду (наём) жилых помещений;

уборка и прочие бытовые услуги;

услуги инструктора;

услуги переводчика;

услуги репетитора;

услуги фотографа и другие.

Не допускается применение налога на профессиональный доход

при осуществлении любого из следующих видов деятельности:

реализация подакцизных товаров;

реализация товаров, подлежащих обязательной маркировке;

добыча или реализация полезных ископаемых;

перепродажа товаров или имущественных прав;

деятельность в интересах других лиц.

ч. 2 ст. 4, ч. 2 ст. 6 Федеральный закон от 27.11.2018 № 422-ФЗ

Слайд 9Способы оформить самозанятость:

через мобильное приложение «Мой налог»;

в личном кабинете на сайте федеральной налоговой службы —

Способы оформить самозанятость:

через мобильное приложение «Мой налог»;

в личном кабинете на сайте федеральной налоговой службы —

через банк, который регистрирует самозанятых.

через портал госуслуг

При любом способе регистрации налоговая рассматривает заявку до 6 дней, а принимать оплату и формировать чеки можно сразу после регистрации.

Слайд 10Через приложение

«Мой налог»

Это официальное мобильное приложение для самозанятых от ФНС, оно бесплатное. Скачать

Через приложение

«Мой налог»

Это официальное мобильное приложение для самозанятых от ФНС, оно бесплатное. Скачать

? Будьте внимательны: загружайте официальное приложение с эмблемой налоговой и от разработчика ФГУП ГНИВЦ ФНС России.

В приложении есть несколько способов регистрации:

по паспорту — нужно будет сделать селфи с паспортом;

через аккаунт на портале госуслуг — но нужна подтвержденная учетная запись;

через личный кабинет налогоплательщика, если он у вас есть — нужен ИНН и пароль от кабинета.

Слайд 11В личном кабинете на сайте ФНС

Этот способ может быть удобным, если нет смартфона или

В личном кабинете на сайте ФНС

Этот способ может быть удобным, если нет смартфона или

Заходим в личный кабинет плательщика НПД.

Есть два варианта регистрации как самозанятый:

по своему ИНН и паролю от кабинета налогоплательщика (если он у вас есть)

либо с помощью подтвержденной учетной записи на портале госуслуг.

Перед тем как приступить к регистрации, нужно принять правила пользования приложением и согласиться на обработку персональных данных

Слайд 12Через банк

Зарегистрироваться самозанятым можно и в банке. На сайте налоговой есть список банков, которые предоставляют такую

Через банк

Зарегистрироваться самозанятым можно и в банке. На сайте налоговой есть список банков, которые предоставляют такую

Такой способ может быть удобен для тех:

у кого уже открыт счет в банке

кто хочет заодно воспользоваться сервисами для малого бизнеса

фрилансеров — часто в банках есть специальные стартовые пакеты для самозанятых.

Например, кто-то предлагает бесплатные консультации юристов и учет клиентов. Детали и подробности зависят от выбранного банка. Возможность формировать чеки дают все банки, которые регистрируют самозанятых.

Если вы клиент банка, плюс этого способа в том, что для регистрации не нужно вводить личные данные — они у банка уже есть. Нужно только выбрать вид деятельности и регион. Дальше банк отправит вашу заявку в ФНС и пришлет ответ в течение недели.

Слайд 13Как перестать быть самозанятым

это можно сделать тем же способом, каким вы регистрировались: через приложение

Как перестать быть самозанятым

это можно сделать тем же способом, каким вы регистрировались: через приложение

Все это тоже делается удаленно — в приложении или личном кабинете вы заходите в настройки и выбираете пункт «Сняться с учета». Выбираете причину и подтверждаете.

Слайд 14Как ИП стать самозанятым

Зарегистрироваться в качестве плательщика НПД через приложение «Мой налог» — так же,

Как ИП стать самозанятым

Зарегистрироваться в качестве плательщика НПД через приложение «Мой налог» — так же,

В течение месяца после регистрации отправить уведомление в налоговую, в котором вы отказываетесь от прежнего вида налогообложения на ИП — упрощенной системы налогообложения (УСН) или единого сельскохозяйственного налога (ЕСХН).

Если у вас ИП на общей системе налогообложения, уведомлять налоговую не нужно.

Чтобы уведомление было написано корректно, налоговая советует использовать вот такие формы:

- форма 26.2-8 для плательщиков УСН;

- форма 26.1-7 для плательщиков ЕСХН.

Пусть вас не смущает формулировка в названии формы про прекращение предпринимательской деятельности: статус ИП сохраняется.

Конкурентная стратегия

Конкурентная стратегия Экстрасенсорное общение

Экстрасенсорное общение Презентация без названия

Презентация без названия Дистанционный конкурс на лучший школьный инновационный проект «Инновации рождаются в школе» НП «Телешкола»

Дистанционный конкурс на лучший школьный инновационный проект «Инновации рождаются в школе» НП «Телешкола» Повторение понятий

Повторение понятий Михаил Врубель Ведь женщины

Михаил Врубель Ведь женщины Бережно ласкающий гель, обволакивающий аромат, заботливая мягкость. Что еще нужно, чтобы почувствовать легкость. Окунуться в мир б

Бережно ласкающий гель, обволакивающий аромат, заботливая мягкость. Что еще нужно, чтобы почувствовать легкость. Окунуться в мир б Базы данных EBSCO по бизнесу и экономике Андрей Соколов

Базы данных EBSCO по бизнесу и экономике Андрей Соколов Культура Древнего Египта

Культура Древнего Египта Путешествие в мир искусства

Путешествие в мир искусства Lektsia_1

Lektsia_1 Почему важно помнить героев, их подвиги

Почему важно помнить героев, их подвиги Литературное чтение

Литературное чтение Как подготовиться к ЭССЕ?

Как подготовиться к ЭССЕ? Акулы и человек

Акулы и человек Фильтры/кондиционеры охлаждающей жидкости

Фильтры/кондиционеры охлаждающей жидкости Портфолио методического объединения учителей информатики и ИКТ за 2011-2012 учебный год Руководитель МО – Заломина Е.Ю.

Портфолио методического объединения учителей информатики и ИКТ за 2011-2012 учебный год Руководитель МО – Заломина Е.Ю. Спинной мозг, структуры и функции

Спинной мозг, структуры и функции  Плавающие подсвечники

Плавающие подсвечники Проблема компенсации в специальной психологии

Проблема компенсации в специальной психологии Виктор Петрович Астафьев

Виктор Петрович Астафьев Презентация на тему Общие закономерности развития науки

Презентация на тему Общие закономерности развития науки  Презентация на тему Измерение пространства и времени

Презентация на тему Измерение пространства и времени Презентация на тему Простые вещества металлы 8 класс

Презентация на тему Простые вещества металлы 8 класс  Прибыль. Финансы и кредит

Прибыль. Финансы и кредит Международный день птиц

Международный день птиц Сертификация QA

Сертификация QA “Внутренний контроль качества образования. Поиск оптимальной модели. Опыт работы по организации внутришкольного контроля ”

“Внутренний контроль качества образования. Поиск оптимальной модели. Опыт работы по организации внутришкольного контроля ”