Содержание

- 2. План презентации Конструкция СДД в модели ОРЭМ Хеджирование продавца и покупателя на РСВ Использование СДД в

- 3. СДД на РСВ Продавец по СДД – как генератор, так и потребитель Покупатель по СДД –

- 4. СДД и цены в ГТП 60 р. 40 р. На результат исполнения договора влияет только цена

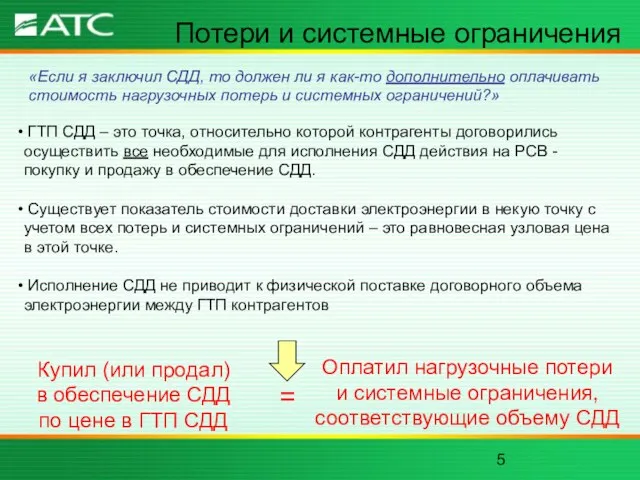

- 5. Потери и системные ограничения ГТП СДД – это точка, относительно которой контрагенты договорились осуществить все необходимые

- 6. Риски участников РСВ Равновесная цена РСВ обладает значительной волатильностью Хеджирование – это комплекс мероприятий, направленных на

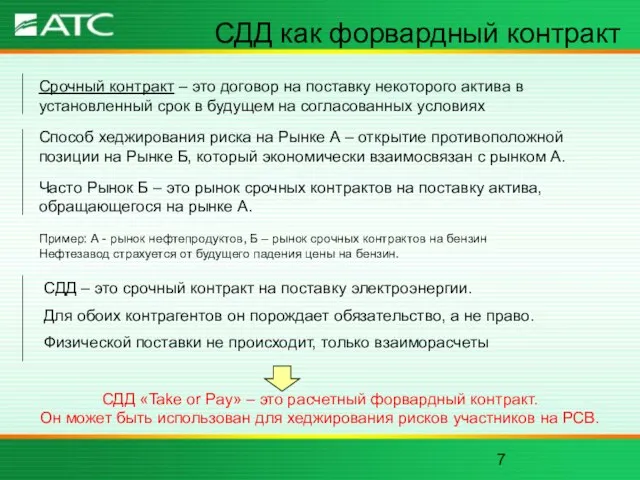

- 7. СДД как форвардный контракт Способ хеджирования риска на Рынке А – открытие противоположной позиции на Рынке

- 8. Хедж продавца и покупателя Хедж покупателя Цель: застраховаться от риска покупки по высокой цене на РСВ

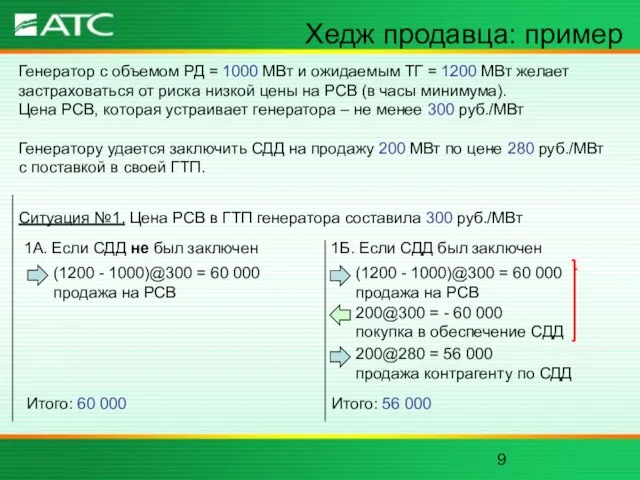

- 9. Хедж продавца: пример Генератор с объемом РД = 1000 МВт и ожидаемым ТГ = 1200 МВт

- 10. Хедж продавца: пример Ситуация №2. Цена РСВ в ГТП генератора составила 100 руб./МВт 2А. Если СДД

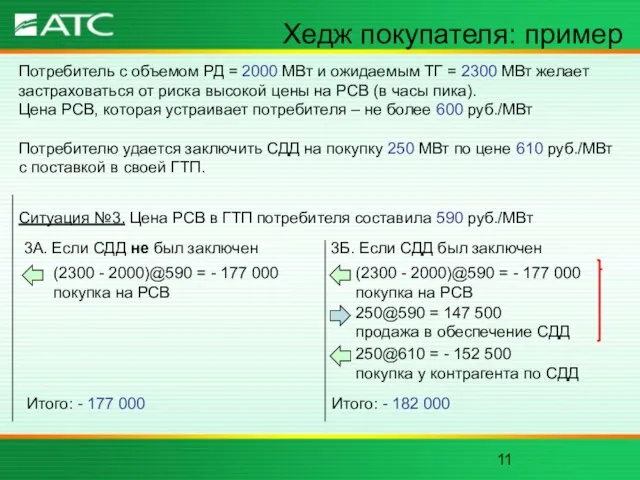

- 11. Хедж покупателя: пример Потребитель с объемом РД = 2000 МВт и ожидаемым ТГ = 2300 МВт

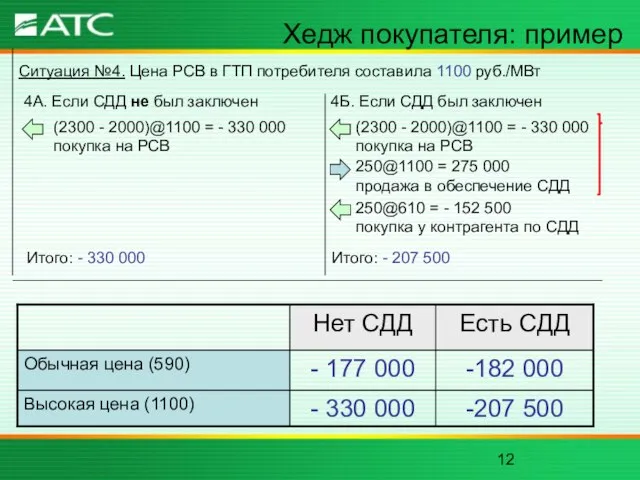

- 12. Хедж покупателя: пример Ситуация №4. Цена РСВ в ГТП потребителя составила 1100 руб./МВт 4А. Если СДД

- 13. Спекуляция продавца 1В. Если цена РСВ = 300 руб./МВт и по СДД было продано 400 МВт

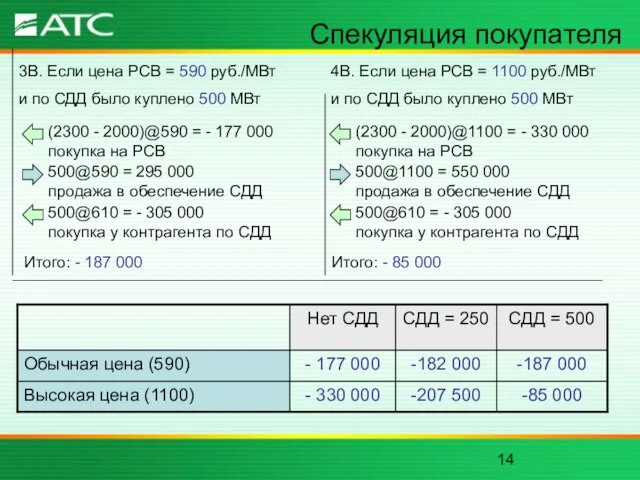

- 14. Спекуляция покупателя 3В. Если цена РСВ = 590 руб./МВт и по СДД было куплено 500 МВт

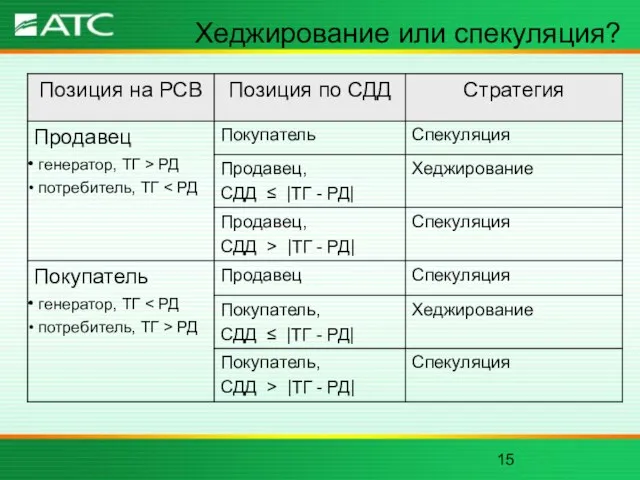

- 15. Хеджирование или спекуляция?

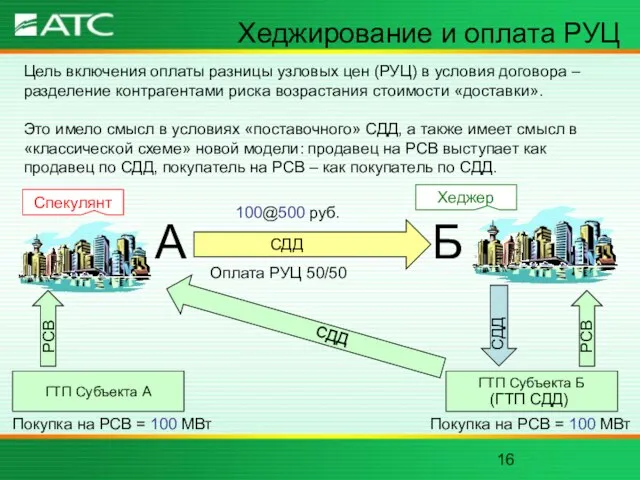

- 16. Хеджирование и оплата РУЦ Цель включения оплаты разницы узловых цен (РУЦ) в условия договора – разделение

- 17. Хеджирование и оплата РУЦ Ситуация №1. Цена А = 400 руб./МВт, цена Б = 1000 руб./МВт

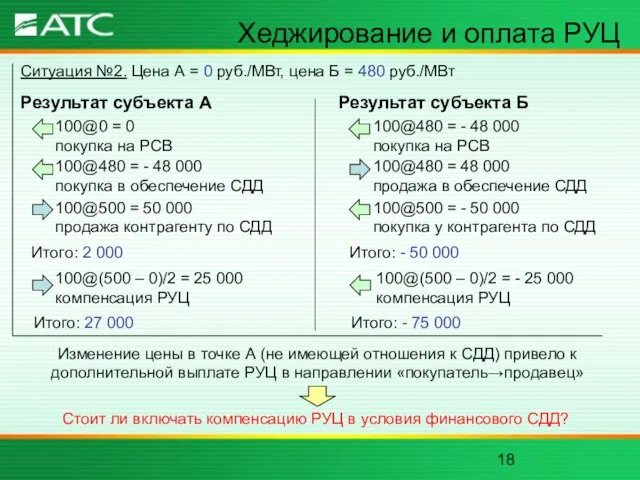

- 18. Хеджирование и оплата РУЦ Ситуация №2. Цена А = 0 руб./МВт, цена Б = 480 руб./МВт

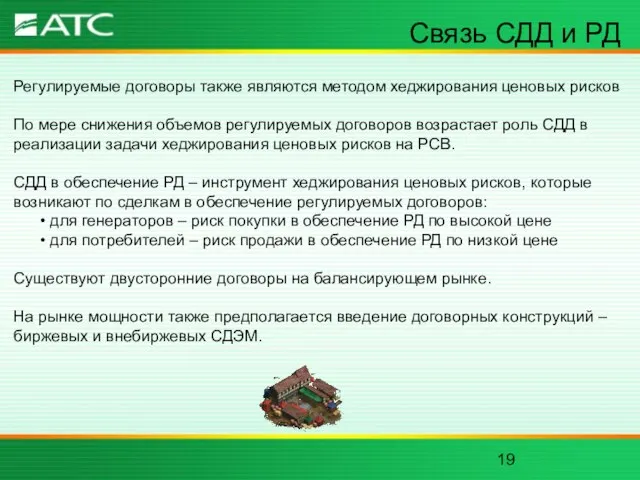

- 19. Связь СДД и РД Регулируемые договоры также являются методом хеджирования ценовых рисков По мере снижения объемов

- 21. Скачать презентацию

Useless Inventions

Useless Inventions  Моделирование объектов и систем

Моделирование объектов и систем Личное благовестие

Личное благовестие Презентация на тему: Работа классного руководителя с родителями

Презентация на тему: Работа классного руководителя с родителями 2_5325994725348481395

2_5325994725348481395 Организация туриндустрии. Комплекс услуг предприятий питания и его роль в туризме

Организация туриндустрии. Комплекс услуг предприятий питания и его роль в туризме Организация внеурочной деятельности при реализации федерального государственного образовательного стандарта начального общего

Организация внеурочной деятельности при реализации федерального государственного образовательного стандарта начального общего Презентация на тему Формы взаимодействия педагогов с семьей ребенка дошкольного возраста с особыми образовательными потребностя

Презентация на тему Формы взаимодействия педагогов с семьей ребенка дошкольного возраста с особыми образовательными потребностя К вопросу о цикличности развития диатомовых водорослей Байкала

К вопросу о цикличности развития диатомовых водорослей Байкала О мерах, направленных на снижение темпов роста потребительских цен

О мерах, направленных на снижение темпов роста потребительских цен «Своя игра»

«Своя игра» ГУО Туринский учебно-педагогический комплекс детский сад – базовая школа

ГУО Туринский учебно-педагогический комплекс детский сад – базовая школа Презентация на тему Удельный период русской истории (6 класс)

Презентация на тему Удельный период русской истории (6 класс) Красная книга Курганской области

Красная книга Курганской области Презентация на тему have to - must

Презентация на тему have to - must Что такое ДМС страхование? Полис(пластиковый, эл. вариант, бумажный)

Что такое ДМС страхование? Полис(пластиковый, эл. вариант, бумажный) Производство бумаги

Производство бумаги Конкурс курсовых проектов (КМИП)

Конкурс курсовых проектов (КМИП) Менеджмент. Организация, мотивации, контроль, понятие регулирования и его место в системе управления (Часть 3)

Менеджмент. Организация, мотивации, контроль, понятие регулирования и его место в системе управления (Часть 3) Лаборатория 812 – это содружество людей, абсолютно разных, но уже состоявшихся в своих профессиональных сферах. Художники, психолог

Лаборатория 812 – это содружество людей, абсолютно разных, но уже состоявшихся в своих профессиональных сферах. Художники, психолог Должность и прием персонала

Должность и прием персонала Возникновение головных уборов

Возникновение головных уборов Почва – важнейшая часть экосистемы 3 класс

Почва – важнейшая часть экосистемы 3 класс Свойства и функции белков

Свойства и функции белков  Самопрезентация учителя начальных классов

Самопрезентация учителя начальных классов Демонстрационный эксперимент по геометрической оптике

Демонстрационный эксперимент по геометрической оптике Презентация на тему Предложения с вводными конструкциями (8 класс)

Презентация на тему Предложения с вводными конструкциями (8 класс)