Содержание

- 2. Для вас выступают Владислав Донченко Партнер налоговой практики ЮК «Лекс Альянс» E: [email protected] T: +7 (991)

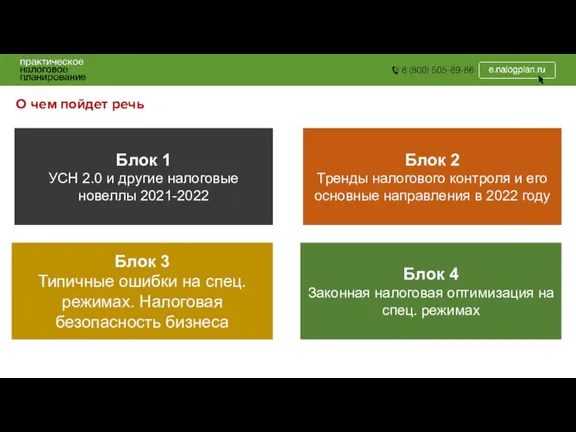

- 3. О чем пойдет речь Блок 1 УСН 2.0 и другие налоговые новеллы 2021-2022 Блок 3 Типичные

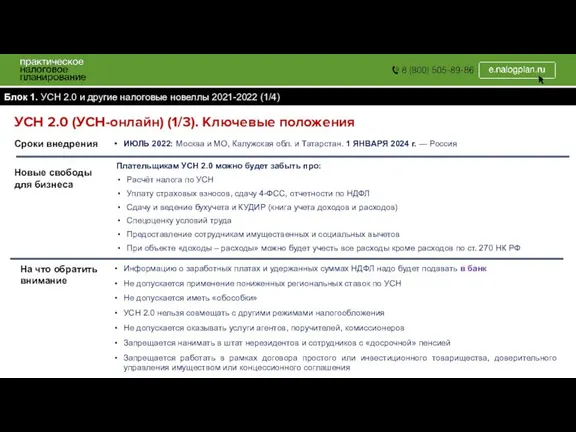

- 4. Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (1/4) УСН 2.0 (УСН-онлайн) (1/3). Ключевые положения

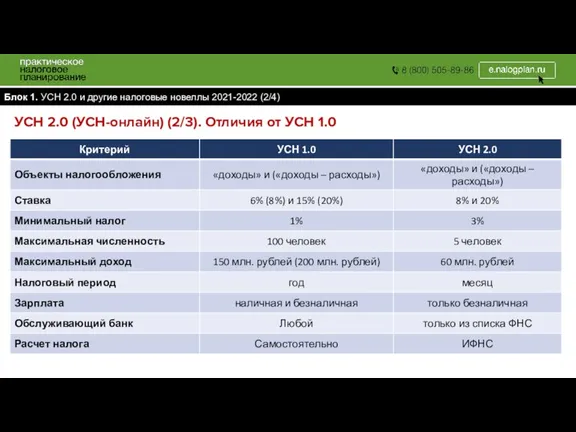

- 5. Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (2/4) УСН 2.0 (УСН-онлайн) (2/3). Отличия от

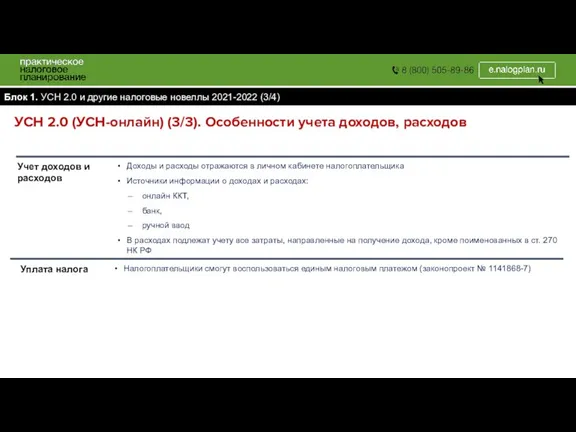

- 6. Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (3/4) УСН 2.0 (УСН-онлайн) (3/3). Особенности учета

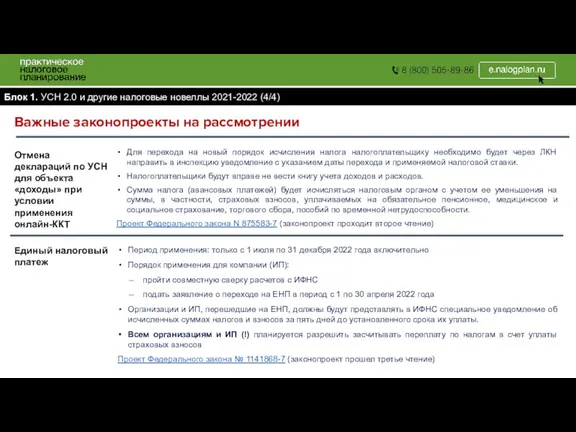

- 7. Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (4/4) Важные законопроекты на рассмотрении

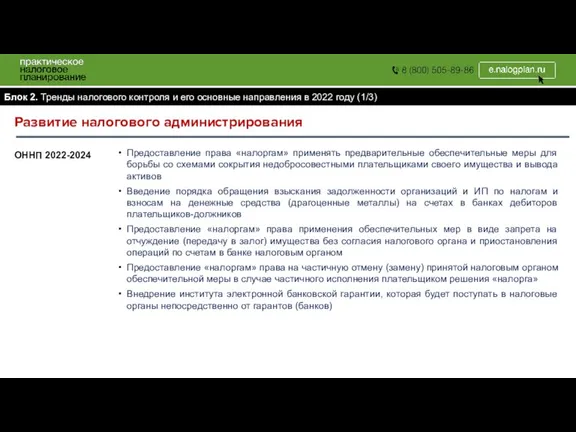

- 8. Блок 2. Тренды налогового контроля и его основные направления в 2022 году (1/3) Развитие налогового администрирования

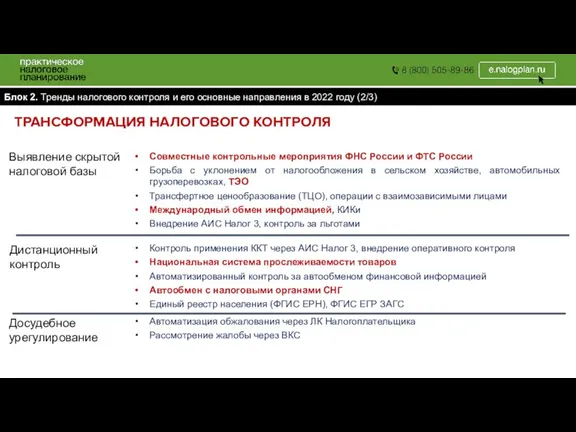

- 9. Блок 2. Тренды налогового контроля и его основные направления в 2022 году (2/3) Выявление скрытой налоговой

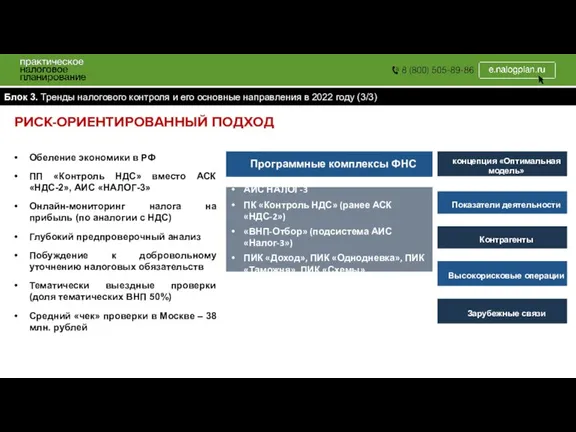

- 10. Блок 3. Тренды налогового контроля и его основные направления в 2022 году (3/3) РИСК-ОРИЕНТИРОВАННЫЙ ПОДХОД Обеление

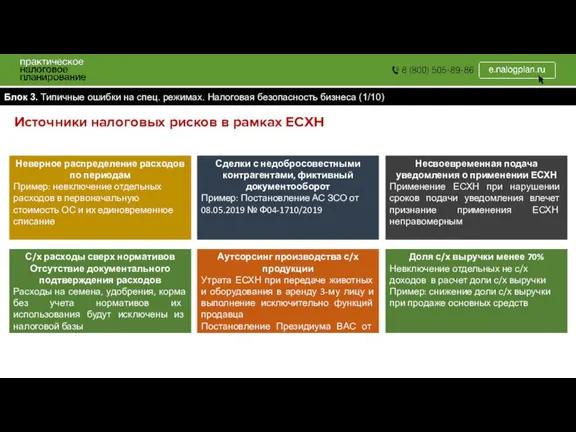

- 11. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (1/10) Неверное распределение расходов по периодам

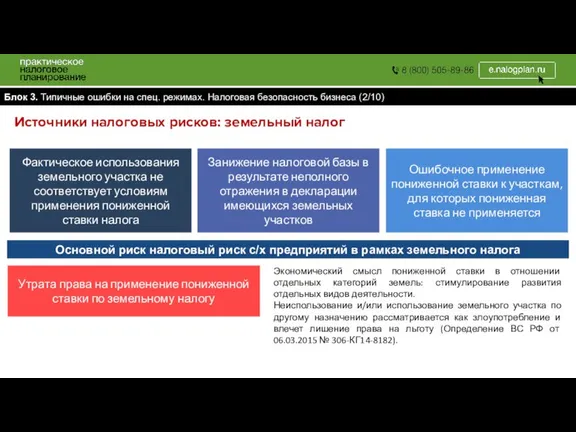

- 12. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (2/10) Фактическое использования земельного участка не

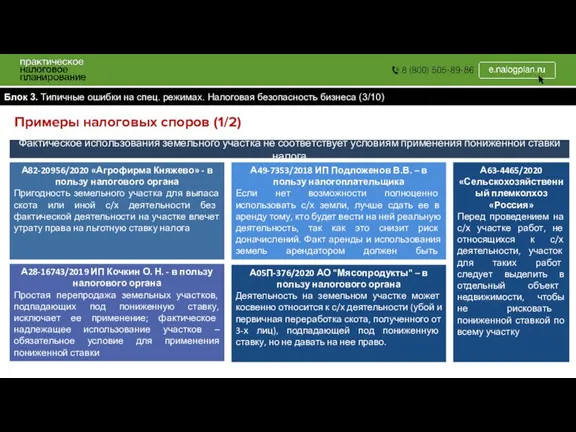

- 13. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (3/10) Фактическое использования земельного участка не

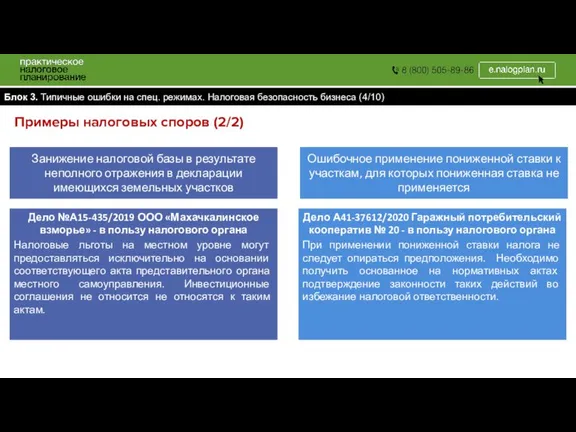

- 14. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (4/10) Занижение налоговой базы в результате

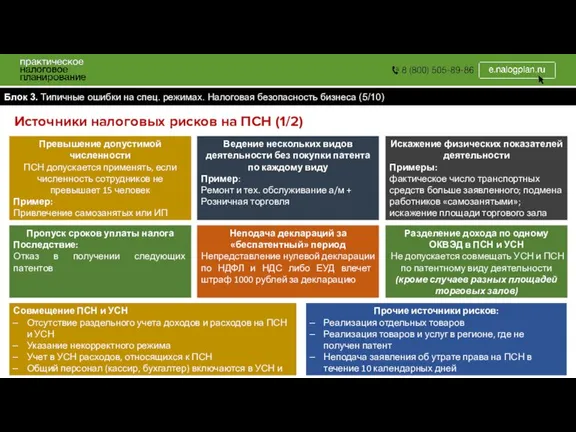

- 15. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (5/10) Превышение допустимой численности ПСН допускается

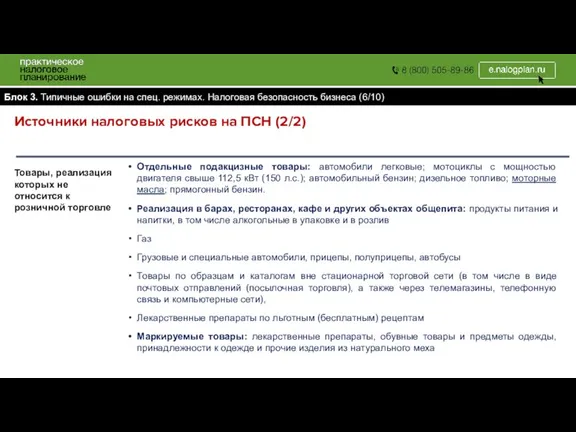

- 16. Источники налоговых рисков на ПСН (2/2) Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса

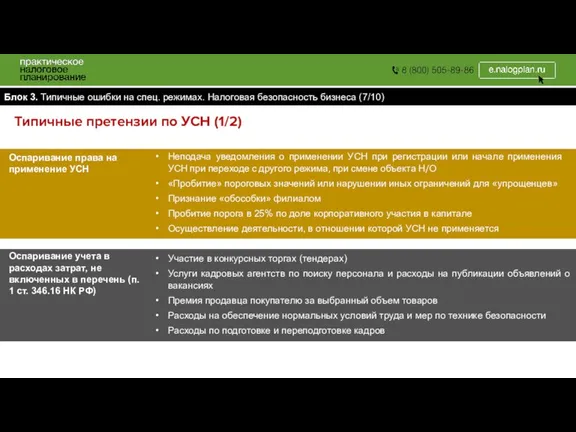

- 17. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (7/10) Источники налоговых рисков в рамках

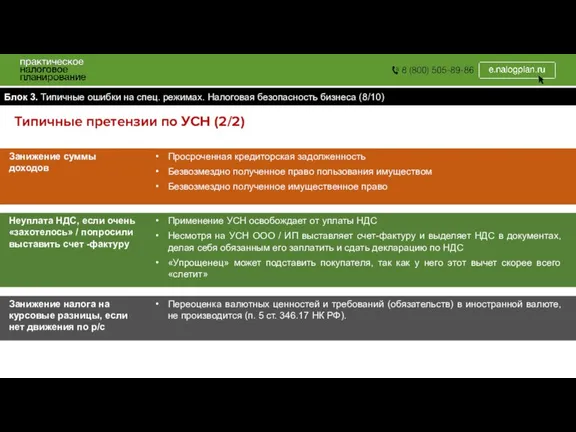

- 18. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (8/10) Типичные претензии по УСН Занижение

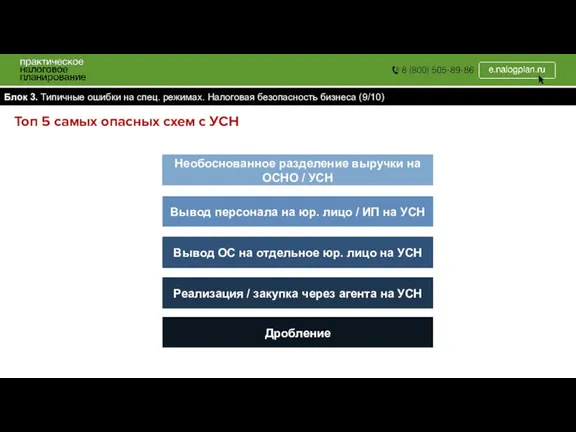

- 19. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (9/10) Необоснованное разделение выручки на ОСНО

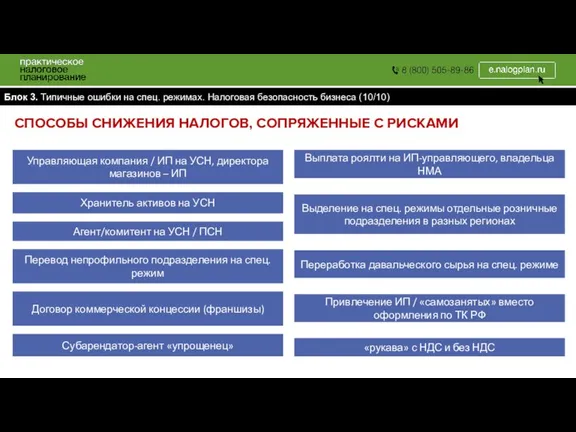

- 20. Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (10/10) Управляющая компания / ИП на

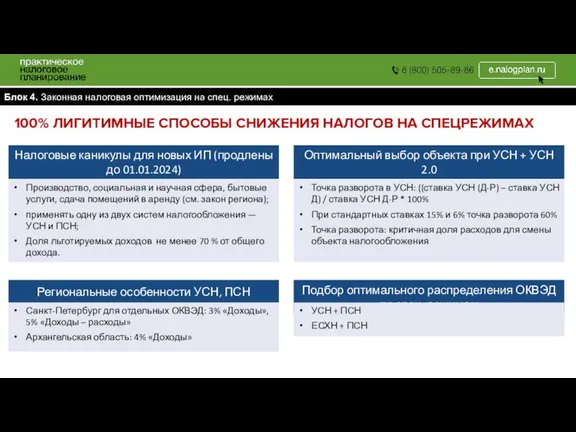

- 21. Блок 4. Законная налоговая оптимизация на спец. режимах Налоговые каникулы для новых ИП (продлены до 01.01.2024)

- 23. Скачать презентацию

Слайд 2Для вас выступают

Владислав Донченко

Партнер налоговой практики ЮК «Лекс Альянс»

E: [email protected]

T: +7 (991)

Для вас выступают

Владислав Донченко

Партнер налоговой практики ЮК «Лекс Альянс»

E: [email protected]

T: +7 (991)

Артур Леер

Управляющий партнер ЮК «Лекс Альянс»

E: [email protected]

T: +7 (968) 868-88-89

Эксперт по российскому и международному налогообложению

Эксперт Ассоциации международных налоговых консультантов (AITC)

Член правового комитета Ассоциации экспортеров и импортеров

Эксперт по российскому и международному налоговому и корпоративному праву

Член Ассоциации юристов России

Председатель правового комитета Ассоциации экспортеров и импортеров

Слайд 3О чем пойдет речь

Блок 1

УСН 2.0 и другие налоговые новеллы 2021-2022

Блок 3

Типичные

О чем пойдет речь

Блок 1

УСН 2.0 и другие налоговые новеллы 2021-2022

Блок 3

Типичные

Блок 2

Тренды налогового контроля и его основные направления в 2022 году

Блок 4

Законная налоговая оптимизация на спец. режимах

Слайд 4Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (1/4)

УСН 2.0 (УСН-онлайн)

Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (1/4)

УСН 2.0 (УСН-онлайн)

Слайд 5Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (2/4)

УСН 2.0 (УСН-онлайн)

Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (2/4)

УСН 2.0 (УСН-онлайн)

Слайд 6Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (3/4)

УСН 2.0 (УСН-онлайн)

Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (3/4)

УСН 2.0 (УСН-онлайн)

Слайд 7Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (4/4)

Важные законопроекты на

Блок 1. УСН 2.0 и другие налоговые новеллы 2021-2022 (4/4)

Важные законопроекты на

Слайд 8Блок 2. Тренды налогового контроля и его основные направления в 2022 году

Блок 2. Тренды налогового контроля и его основные направления в 2022 году

Развитие налогового администрирования

ОННП 2022-2024

Предоставление права «налоргам» применять предварительные обеспечительные меры для борьбы со схемами сокрытия недобросовестными плательщиками своего имущества и вывода активов

Введение порядка обращения взыскания задолженности организаций и ИП по налогам и взносам на денежные средства (драгоценные металлы) на счетах в банках дебиторов плательщиков-должников

Предоставление «налоргам» права применения обеспечительных мер в виде запрета на отчуждение (передачу в залог) имущества без согласия налогового органа и приостановления операций по счетам в банке налоговым органом

Предоставление «налоргам» права на частичную отмену (замену) принятой налоговым органом обеспечительной меры в случае частичного исполнения плательщиком решения «налорга»

Внедрение института электронной банковской гарантии, которая будет поступать в налоговые органы непосредственно от гарантов (банков)

Слайд 9Блок 2. Тренды налогового контроля и его основные направления в 2022 году

Блок 2. Тренды налогового контроля и его основные направления в 2022 году

Выявление скрытой налоговой базы

Совместные контрольные мероприятия ФНС России и ФТС России

Борьба с уклонением от налогообложения в сельском хозяйстве, автомобильных грузоперевозках, ТЭО

Трансфертное ценообразование (ТЦО), операции с взаимозависимыми лицами

Международный обмен информацией, КИКи

Внедрение АИС Налог 3, контроль за льготами

Дистанционный контроль

Контроль применения ККТ через АИС Налог 3, внедрение оперативного контроля

Национальная система прослеживаемости товаров

Автоматизированный контроль за автообменом финансовой информацией

Автообмен с налоговыми органами СНГ

Единый реестр населения (ФГИС ЕРН), ФГИС ЕГР ЗАГС

Досудебное урегулирование

Автоматизация обжалования через ЛК Налогоплательщика

Рассмотрение жалобы через ВКС

ТРАНСФОРМАЦИЯ НАЛОГОВОГО КОНТРОЛЯ

Слайд 10Блок 3. Тренды налогового контроля и его основные направления в 2022 году

Блок 3. Тренды налогового контроля и его основные направления в 2022 году

РИСК-ОРИЕНТИРОВАННЫЙ ПОДХОД

Обеление экономики в РФ

ПП «Контроль НДС» вместо АСК «НДС-2», АИС «НАЛОГ-3»

Онлайн-мониторинг налога на прибыль (по аналогии с НДС)

Глубокий предпроверочный анализ

Побуждение к добровольному уточнению налоговых обязательств

Тематически выездные проверки (доля тематических ВНП 50%)

Средний «чек» проверки в Москве – 38 млн. рублей

Программные комплексы ФНС

АИС НАЛОГ-3

ПК «Контроль НДС» (ранее АСК «НДС-2»)

«ВНП-Отбор» (подсистема АИС «Налог-3»)

ПИК «Доход», ПИК «Однодневка», ПИК «Таможня», ПИК «Схемы»

Показатели деятельности

Контрагенты

Высокорисковые операции

Зарубежные связи

концепция «Оптимальная модель»

Слайд 11Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (1/10)

Неверное распределение

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (1/10)

Неверное распределение

Пример: невключение отдельных расходов в первоначальную стоимость ОС и их единовременное списание

Сделки с недобросовестными контрагентами, фиктивный документооборот

Пример: Постановление АС ЗСО от 08.05.2019 № Ф04-1710/2019

Несвоевременная подача уведомления о применении ЕСХН

Применение ЕСХН при нарушении сроков подачи уведомления влечет признание применения ЕСХН неправомерным

Доля с/х выручки менее 70%

Невключение отдельных не с/х доходов в расчет доли с/х выручки

Пример: снижение доли с/х выручки при продаже основных средств

Аутсорсинг производства с/х продукции

Утрата ЕСХН при передаче животных и оборудования в аренду 3-му лицу и выполнение исключительно функций продавца

Постановление Президиума ВАС от 22.01.2013 № 9790/12

С/х расходы сверх нормативов

Отсутствие документального подтверждения расходов

Расходы на семена, удобрения, корма без учета нормативов их использования будут исключены из налоговой базы

Источники налоговых рисков в рамках ЕСХН

Слайд 12Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (2/10)

Фактическое использования

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (2/10)

Фактическое использования

Занижение налоговой базы в результате неполного отражения в декларации имеющихся земельных участков

Ошибочное применение пониженной ставки к участкам, для которых пониженная ставка не применяется

Основной риск налоговый риск с/х предприятий в рамках земельного налога

Утрата права на применение пониженной ставки по земельному налогу

Экономический смысл пониженной ставки в отношении отдельных категорий земель: стимулирование развития отдельных видов деятельности.

Неиспользование и/или использование земельного участка по другому назначению рассматривается как злоупотребление и влечет лишение права на льготу (Определение ВС РФ от 06.03.2015 № 306-КГ14-8182).

Источники налоговых рисков: земельный налог

Слайд 13Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (3/10)

Фактическое использования

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (3/10)

Фактическое использования

А82-20956/2020 «Агрофирма Княжево» - в пользу налогового органа

Пригодность земельного участка для выпаса скота или иной с/х деятельности без фактической деятельности на участке влечет утрату права на льготную ставку налога

А49-7353/2018 ИП Подложенов В.В. – в пользу налогоплательщика

Если нет возможности полноценно использовать с/х земли, лучше сдать ее в аренду тому, кто будет вести на ней реальную деятельность, так как это снизит риск доначислений. Факт аренды и использования земель арендатором должен быть подтвержден.

А05П-376/2020 АО "Мясопродукты" – в пользу налогового органа

Деятельность на земельном участке может косвенно относится к с/х деятельности (убой и первичная переработка скота, полученного от 3-х лиц), подпадающей под пониженную ставку, но не давать на нее право.

А28-16743/2019 ИП Кочкин О. Н. - в пользу налогового органа

Простая перепродажа земельных участков, подпадающих под пониженную ставку, исключает ее применение; фактическое надлежащее использование участков – обязательное условие для применения пониженной ставки

А63-4465/2020 «Сельскохозяйственный племколхоз «Россия»

Перед проведением на с/х участке работ, не относящихся к с/х деятельности, участок для таких работ следует выделить в отдельный объект недвижимости, чтобы не рисковать пониженной ставкой по всему участку

Примеры налоговых споров (1/2)

Слайд 14Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (4/10)

Занижение налоговой

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (4/10)

Занижение налоговой

Ошибочное применение пониженной ставки к участкам, для которых пониженная ставка не применяется

Дело №А15-435/2019 ООО «Махачкалинское взморье» - в пользу налогового органа

Налоговые льготы на местном уровне могут предоставляться исключительно на основании соответствующего акта представительного органа местного самоуправления. Инвестиционные соглашения не относится не относятся к таким актам.

Дело А41-37612/2020 Гаражный потребительский кооператив № 20 - в пользу налогового органа

При применении пониженной ставки налога не следует опираться предположения. Необходимо получить основанное на нормативных актах подтверждение законности таких действий во избежание налоговой ответственности.

Примеры налоговых споров (2/2)

Слайд 15Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (5/10)

Превышение допустимой

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (5/10)

Превышение допустимой

ПСН допускается применять, если численность сотрудников не превышает 15 человек

Пример:

Привлечение самозанятых или ИП вместо сотрудников

Ведение нескольких видов деятельности без покупки патента по каждому виду

Пример:

Ремонт и тех. обслуживание а/м +

Розничная торговля

Искажение физических показателей деятельности

Примеры:

фактическое число транспортных средств больше заявленного; подмена работников «самозанятыми»; искажение площади торгового зала (>50 кв. м.)

Разделение дохода по одному ОКВЭД в ПСН и УСН

Не допускается совмещать УСН и ПСН по патентному виду деятельности

(кроме случаев разных площадей торговых залов)

Неподача деклараций за «беспатентный» период

Непредставление нулевой декларации по НДФЛ и НДС либо ЕУД влечет штраф 1000 рублей за декларацию

Пропуск сроков уплаты налога

Последствие:

Отказ в получении следующих патентов

Совмещение ПСН и УСН

Отсутствие раздельного учета доходов и расходов на ПСН и УСН

Указание некорректного режима

Учет в УСН расходов, относящихся к ПСН

Общий персонал (кассир, бухгалтер) включаются в УСН и ПСН

Доходы по ИП превысили 60 млн. руб. (!)

Прочие источники рисков:

Реализация отдельных товаров

Реализация товаров и услуг в регионе, где не получен патент

Неподача заявления об утрате права на ПСН в течение 10 календарных дней

Источники налоговых рисков на ПСН (1/2)

Слайд 16Источники налоговых рисков на ПСН (2/2)

Блок 3. Типичные ошибки на спец. режимах.

Источники налоговых рисков на ПСН (2/2)

Блок 3. Типичные ошибки на спец. режимах.

Слайд 17Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (7/10)

Источники налоговых

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (7/10)

Источники налоговых

Оспаривание права на применение УСН

Неподача уведомления о применении УСН при регистрации или начале применения УСН при переходе с другого режима, при смене объекта Н/О

«Пробитие» пороговых значений или нарушении иных ограничений для «упрощенцев»

Признание «обособки» филиалом

Пробитие порога в 25% по доле корпоративного участия в капитале

Осуществление деятельности, в отношении которой УСН не применяется

Оспаривание учета в расходах затрат, не включенных в перечень (п. 1 ст. 346.16 НК РФ)

Участие в конкурсных торгах (тендерах)

Услуги кадровых агентств по поиску персонала и расходы на публикации объявлений о вакансиях

Премия продавца покупателю за выбранный объем товаров

Расходы на обеспечение нормальных условий труда и мер по технике безопасности

Расходы по подготовке и переподготовке кадров

Типичные претензии по УСН (1/2)

Слайд 18Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (8/10)

Типичные претензии

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (8/10)

Типичные претензии

Занижение суммы доходов

Просроченная кредиторская задолженность

Безвозмездно полученное право пользования имуществом

Безвозмездно полученное имущественное право

Неуплата НДС, если очень «захотелось» / попросили выставить счет -фактуру

Применение УСН освобождает от уплаты НДС

Несмотря на УСН ООО / ИП выставляет счет-фактуру и выделяет НДС в документах, делая себя обязанным его заплатить и сдать декларацию по НДС

«Упрощенец» может подставить покупателя, так как у него этот вычет скорее всего «слетит»

Занижение налога на курсовые разницы, если нет движения по р/с

Переоценка валютных ценностей и требований (обязательств) в иностранной валюте, не производится (п. 5 ст. 346.17 НК РФ).

Типичные претензии по УСН (2/2)

Слайд 19Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (9/10)

Необоснованное разделение

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (9/10)

Необоснованное разделение

Вывод персонала на юр. лицо / ИП на УСН

Вывод ОС на отдельное юр. лицо на УСН

Реализация / закупка через агента на УСН

Дробление

Топ 5 самых опасных схем с УСН

Слайд 20Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (10/10)

Управляющая компания

Блок 3. Типичные ошибки на спец. режимах. Налоговая безопасность бизнеса (10/10)

Управляющая компания

Хранитель активов на УСН

Агент/комитент на УСН / ПСН

Перевод непрофильного подразделения на спец. режим

Договор коммерческой концессии (франшизы)

Субарендатор-агент «упрощенец»

Выплата роялти на ИП-управляющего, владельца НМА

Выделение на спец. режимы отдельные розничные подразделения в разных регионах

Переработка давальческого сырья на спец. режиме

Привлечение ИП / «самозанятых» вместо оформления по ТК РФ

«рукава» с НДС и без НДС

СПОСОБЫ СНИЖЕНИЯ НАЛОГОВ, СОПРЯЖЕННЫЕ С РИСКАМИ

Слайд 21Блок 4. Законная налоговая оптимизация на спец. режимах

Налоговые каникулы для новых ИП

Блок 4. Законная налоговая оптимизация на спец. режимах

Налоговые каникулы для новых ИП

Региональные особенности УСН, ПСН

Производство, социальная и научная сфера, бытовые услуги, сдача помещений в аренду (см. закон региона);

применять одну из двух систем налогообложения — УСН и ПСН;

Доля льготируемых доходов не менее 70 % от общего дохода.

Санкт-Петербург для отдельных ОКВЭД: 3% «Доходы», 5% «Доходы – расходы»

Архангельская область: 4% «Доходы»

Оптимальный выбор объекта при УСН + УСН 2.0

Точка разворота в УСН: ((ставка УСН (Д-Р) – ставка УСН Д) / ставка УСН Д-Р * 100%

При стандартных ставках 15% и 6% точка разворота 60%

Точка разворота: критичная доля расходов для смены объекта налогообложения

Подбор оптимального распределения ОКВЭД по спец. режимам

УСН + ПСН

ЕСХН + ПСН

100% ЛИГИТИМНЫЕ СПОСОБЫ СНИЖЕНИЯ НАЛОГОВ НА СПЕЦРЕЖИМАХ

Здоровье – богатство на все времена

Здоровье – богатство на все времена Навыки проведения интервью

Навыки проведения интервью Усиление железобетонных конструкций. Часть 2

Усиление железобетонных конструкций. Часть 2 Встречи на Методическом Олимпе. Формирование исследовательской культуры студентов

Встречи на Методическом Олимпе. Формирование исследовательской культуры студентов Имидж школьной библиотеки

Имидж школьной библиотеки Симметричное вырезание из бумаги (1 класс)

Симметричное вырезание из бумаги (1 класс) Новый Год и его особенности

Новый Год и его особенности Прежде, чем развивать бизнес, необходимо знать: есть ли рынки сбыта? Ювелирная промышленность: потенциал роста есть, и он заключае

Прежде, чем развивать бизнес, необходимо знать: есть ли рынки сбыта? Ювелирная промышленность: потенциал роста есть, и он заключае Ділові папери як засіб писемної професійної комунікації

Ділові папери як засіб писемної професійної комунікації Современный рынок женской кожаной обуви

Современный рынок женской кожаной обуви ДВНЗ Криворізький національний університет. Кафедра геодезії

ДВНЗ Криворізький національний університет. Кафедра геодезії Презентация на тему Кавказ

Презентация на тему Кавказ Презентация на тему Сокровища Земли под охраной человечества (4 класс)

Презентация на тему Сокровища Земли под охраной человечества (4 класс) Электрическая энергия, ее особенности и область применения

Электрическая энергия, ее особенности и область применения Таможенная процедура «Выпуск для внутреннего потребления» Подготовили: Студентки юридического факультета Учебной группы Ю-113б

Таможенная процедура «Выпуск для внутреннего потребления» Подготовили: Студентки юридического факультета Учебной группы Ю-113б  Экономическая оценка инвестиций. Производство свечей

Экономическая оценка инвестиций. Производство свечей ИССЛЕДОВАНИЕ ЗАВИСИМОСТИ ГРУЗОПОДЪЕМНОСТИ МОДЕЛИ МОНГОЛЬФЬЕРА ОТ ТЕМПЕРАТУРЫ ВНУТРЕННЕГО ВОЗДУХА 2010 г.

ИССЛЕДОВАНИЕ ЗАВИСИМОСТИ ГРУЗОПОДЪЕМНОСТИ МОДЕЛИ МОНГОЛЬФЬЕРА ОТ ТЕМПЕРАТУРЫ ВНУТРЕННЕГО ВОЗДУХА 2010 г. Беседа об этикете поведения детей и взрослых

Беседа об этикете поведения детей и взрослых Основы алгоритмизации

Основы алгоритмизации Барабанная энциклопедия

Барабанная энциклопедия Плетеные изделия из ивовой лозы

Плетеные изделия из ивовой лозы Экономическая теория

Экономическая теория Я держу в ладошках солнце. Загадки о правах

Я держу в ладошках солнце. Загадки о правах Подготовка детей к школе в условиях внедрения ФГОС

Подготовка детей к школе в условиях внедрения ФГОС Урок алгебры 10 класс Учитель математики Калита Н.А.

Урок алгебры 10 класс Учитель математики Калита Н.А. Риск - ориентированный надзор. Информационная открытость

Риск - ориентированный надзор. Информационная открытость Наша будущая специальность – Учет и аудит

Наша будущая специальность – Учет и аудит Презентация на тему Психологическое воздействие на аудиторию

Презентация на тему Психологическое воздействие на аудиторию