Содержание

- 2. С230 1 . ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И КЛАССИФИКАЦИЯ СТРАХОВАНИЯ а) граждан и организаций б) государства образование совокупного

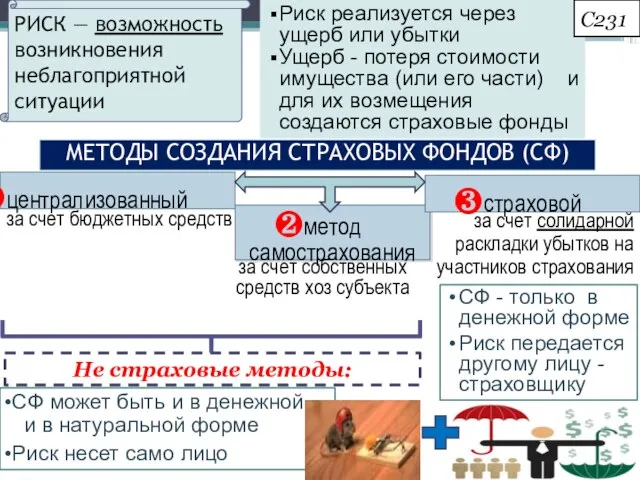

- 3. СФ может быть и в денежной, и в натуральной форме Риск несет само лицо МЕТОДЫ СОЗДАНИЯ

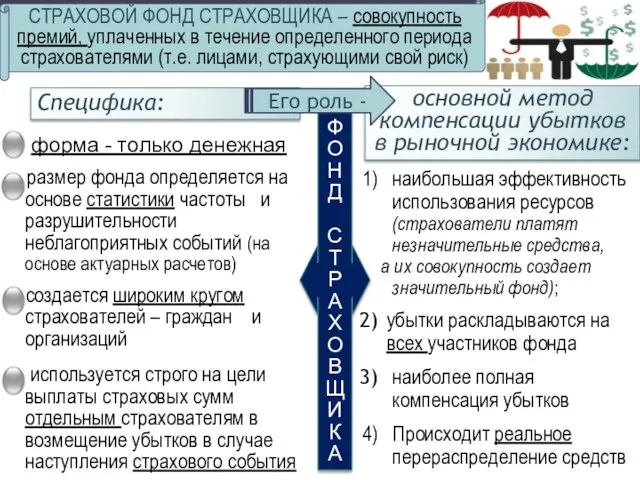

- 4. размер фонда определяется на основе статистики частоты и разрушительности неблагоприятных событий (на основе актуарных расчетов) создается

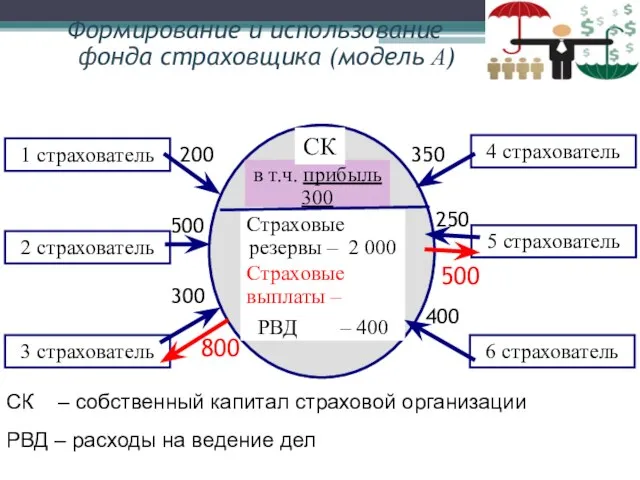

- 5. СК СК – собственный капитал страховой организации РВД – расходы на ведение дел Формирование и использование

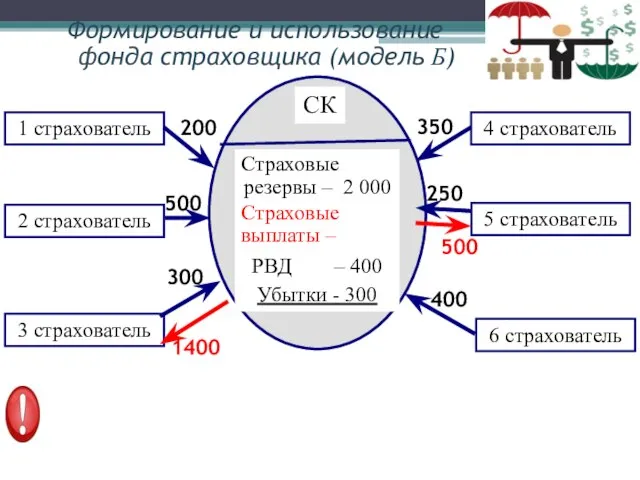

- 6. СК Формирование и использование фонда страховщика (модель Б)

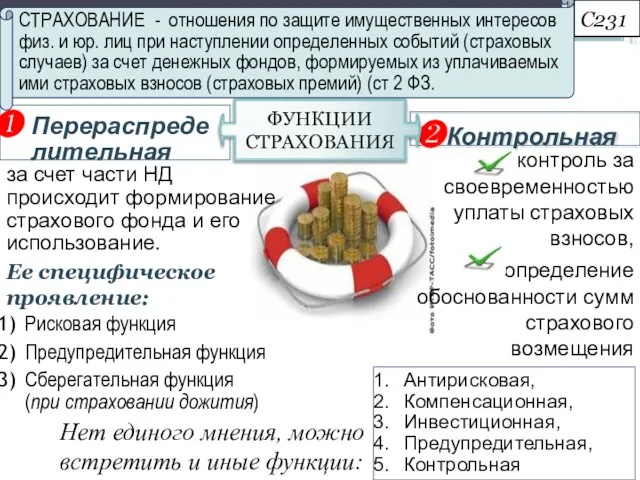

- 7. Перераспреде лительная за счет части НД происходит формирование страхового фонда и его использование. Ее специфическое проявление:

- 8. С232 ОСОБЕННОСТИ СТРАХОВАНИЯ КАК ФИНАНСОВОЙ КАТЕГОРИИ Распределительный характер отношений, НО они связаны только с перераспределением НД

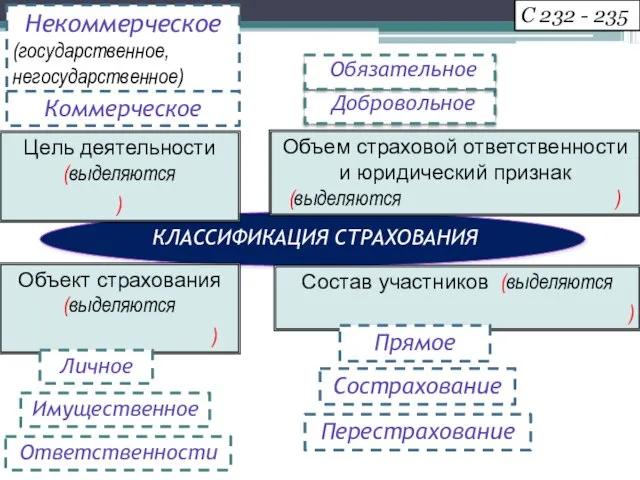

- 9. С 232 - 235 Цель деятельности (выделяются ) КЛАССИФИКАЦИЯ СТРАХОВАНИЯ Некоммерческое (государственное, негосударственное) Объем страховой ответственности

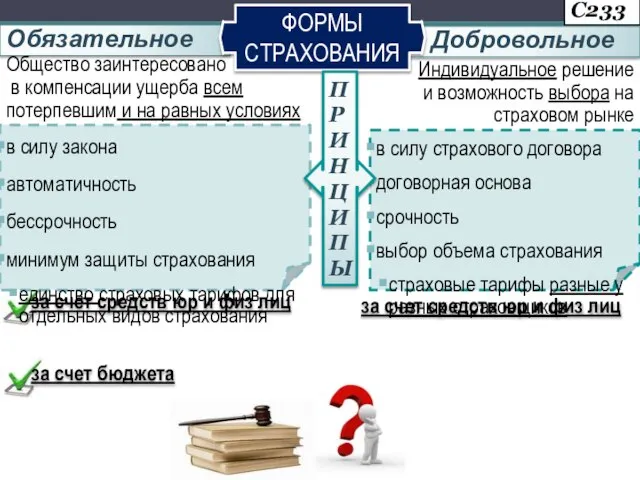

- 10. Обязательное в силу закона автоматичность бессрочность минимум защиты страхования единство страховых тарифов для отдельных видов страхования

- 11. участники договора участники договора Прямое страхование Со страхование С234 СПОСОБЫ КОММЕРЧЕСКОГО СТРАХОВАНИЯ Пере страхование Страховщик Страхователь

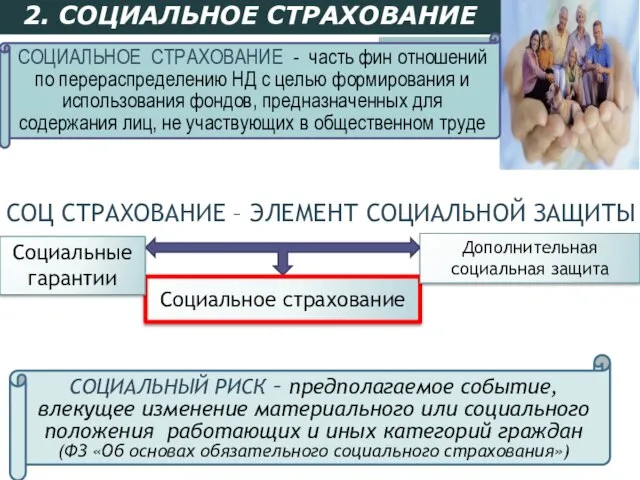

- 12. 2. СОЦИАЛЬНОЕ СТРАХОВАНИЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ - часть фин отношений по перераспределению НД с целью формирования и

- 13. Материнство Трудовое увечье и проф. заболевание Временная нетрудоспособность Потеря кормильца Инвалидность Наступление старости Смерть застрахованного Потеря

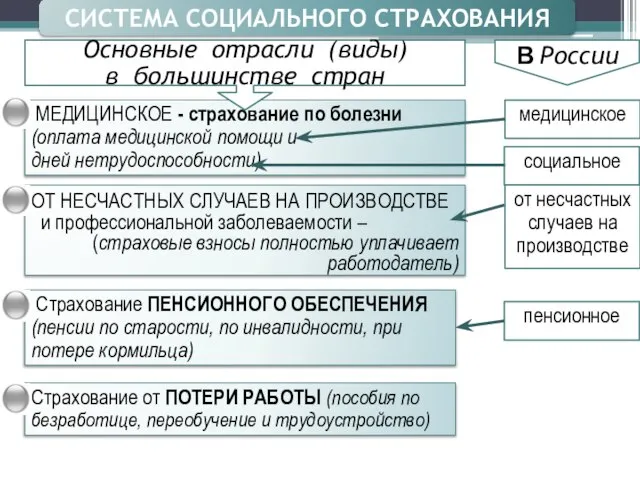

- 14. МЕДИЦИНСКОЕ - страхование по болезни (оплата медицинской помощи и дней нетрудоспособности) ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ

- 15. Страховщики ГОСУДАРСТВЕННЫЕ Фонды (в системе обязательного страхования): один, осуществляет страхование всех категорий застрахованных от соц. рисков

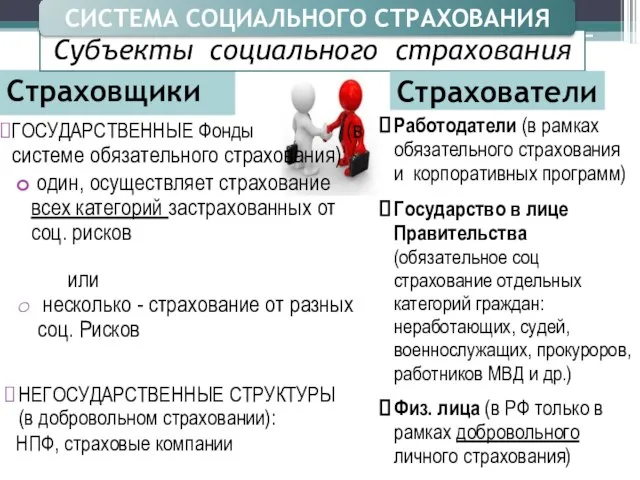

- 16. Коллективная солидарность (равные условия и размеры страховых выплат по отдельным видам соц. страхования при различной сумме

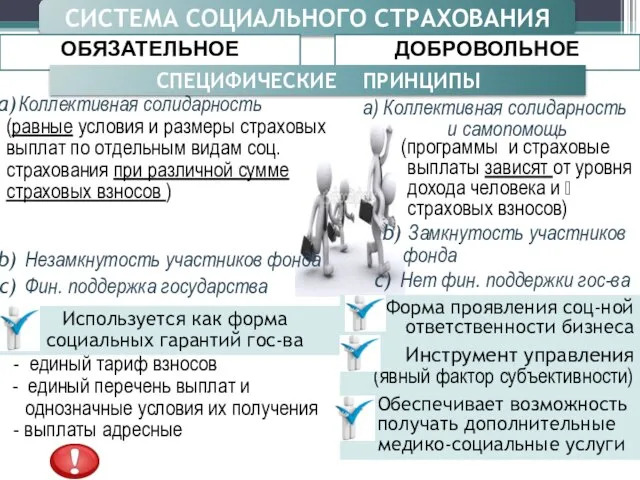

- 17. Расширен круг плательщиков. Отменена регрессивная шкала, но введена предельная база начисления страховых взносов (ежегодно индексируется) ФИНАНСОВАЯ

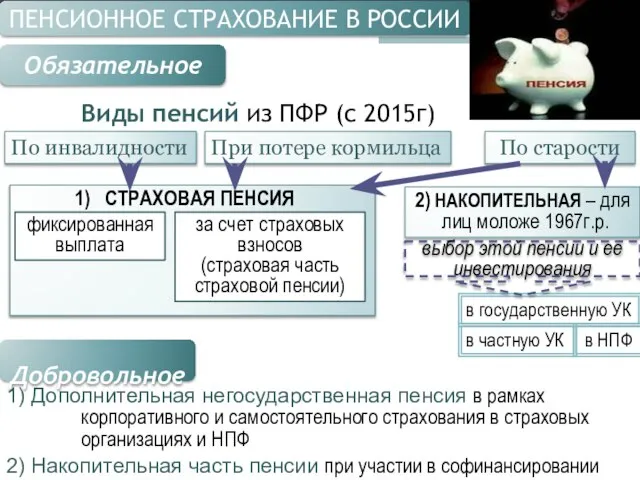

- 18. в НПФ ПЕНСИОННОЕ СТРАХОВАНИЕ В РОССИИ Обязательное Виды пенсий из ПФР (с 2015г) По старости По

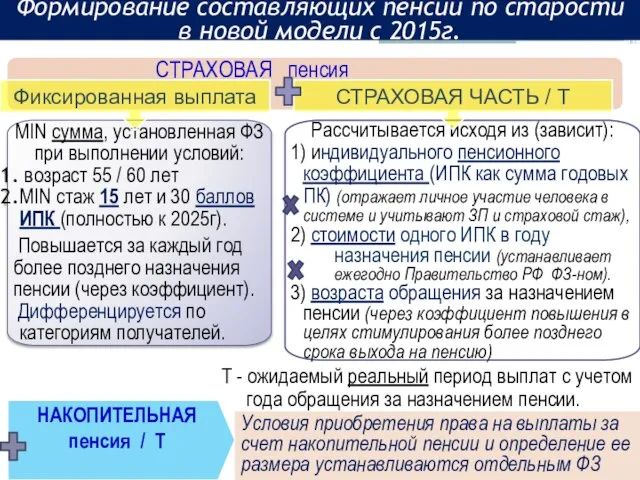

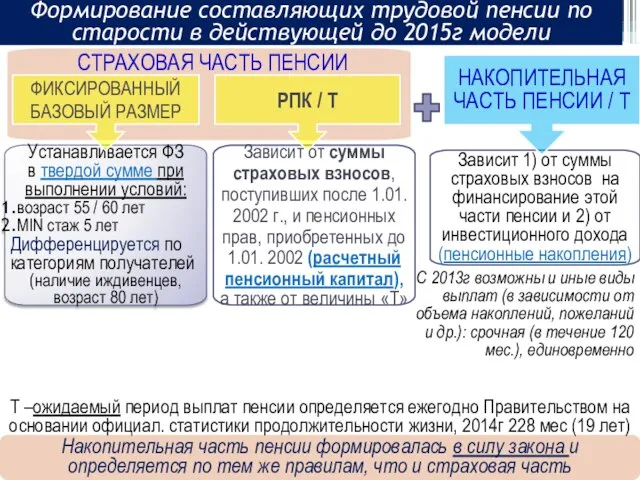

- 19. МIN сумма, установленная ФЗ при выполнении условий: возраст 55 / 60 лет MIN стаж 15 лет

- 20. С 2013г возможны и иные виды выплат (в зависимости от объема накоплений, пожеланий и др.): срочная

- 21. Виды пособий в рамках социального страхования из ФСС По временной нетрудоспособности при общих заболеваниях В связи

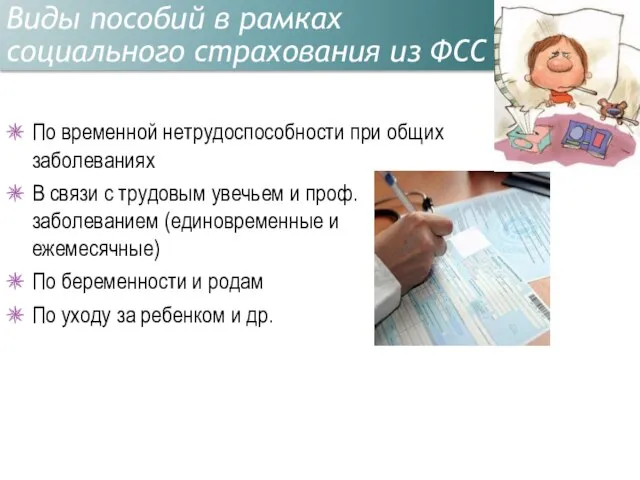

- 22. Участники обязательного мед страхования ОМС Страхователи (для работающих граждан – организации; для неработающих – органы исполнительной

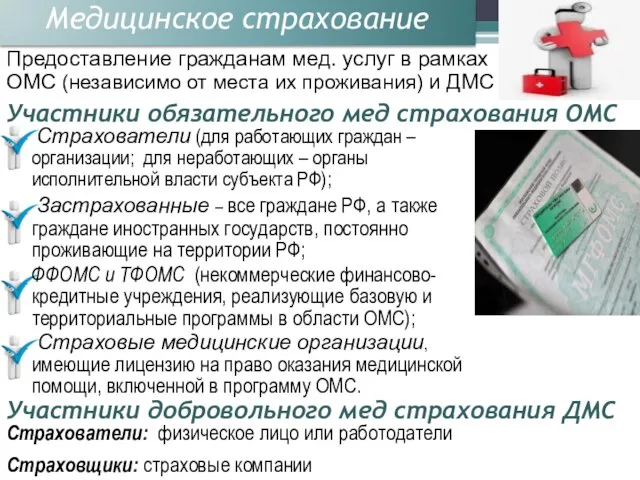

- 23. 3. ОСНОВЫ ОРГАНИЗАЦИИ СТРАХОВОГО РЫНКА В РОССИИ государственное социальное страхование, на принципах коллективной солидарности и бесприбыльности

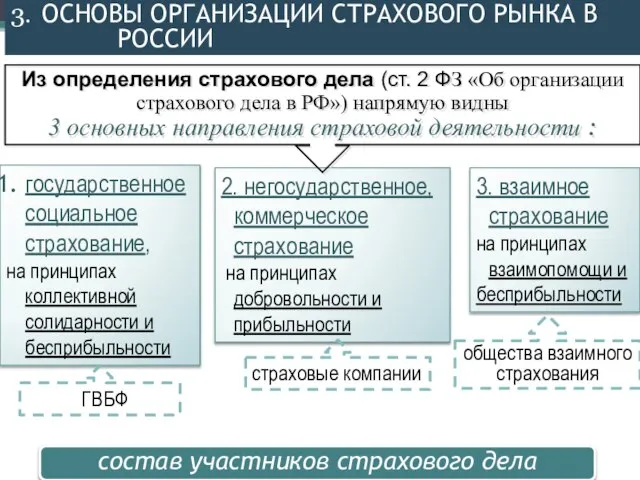

- 24. 3) СТРАХОВЩИКИ и ПЕРЕСТРАХОВЩИКИ УЧАСТНИКИ СТРАХОВОГО РЫНКА 1) СТРАХОВАТЕЛИ СТРАХОВОЙ БРОКЕР — действует от своего имени

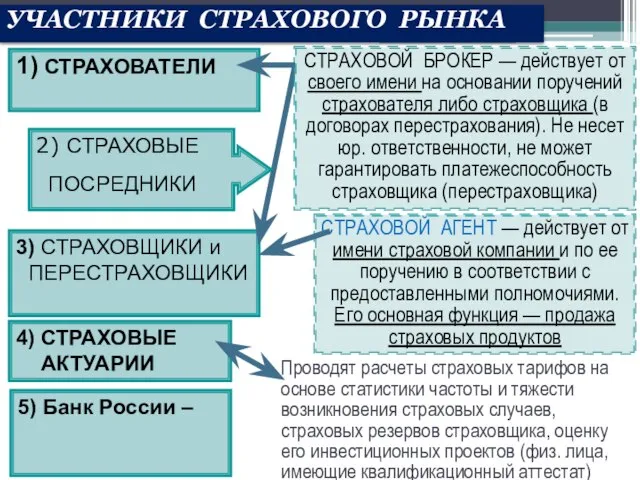

- 25. ЦЕНА СТРАХОВОЙ УСЛУГИ как товара выражается в страховом взносе (премии), который страхователь уплачивает страховщику СТРАХОВОЙ ТАРИФ

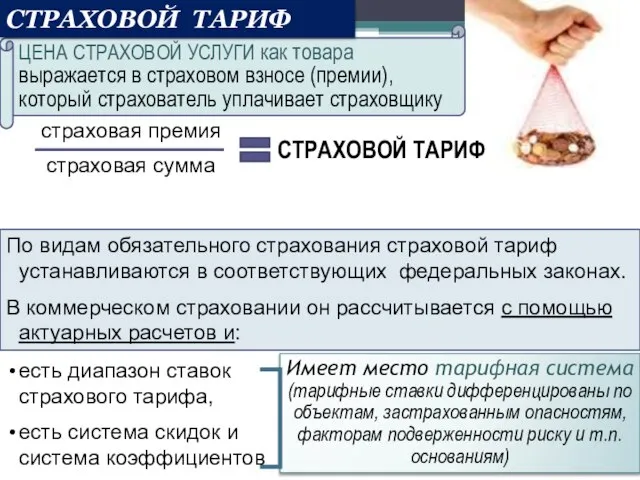

- 26. Структура тарифной ставки Определяется на основе статистики ущерба путем актуарных расчетов. Используется на выплаты страхового возмещения

- 27. Место страхового рынка в финансовой системе В силу самой объективной потребности в страховании страховой рынок непосредственно

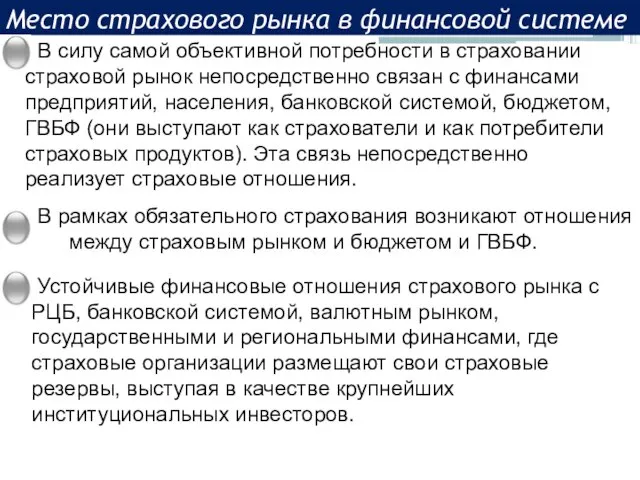

- 28. Мала доля страхования жизни (собранные страховые премии – это долгосрочные ресурсы фин рынка) (ок 9% от

- 29. Рыночная концентрация (и ее усиление) из-за усиления конкуренции: основные объемы бизнеса сконцентрированы вокруг компаний, входящих в

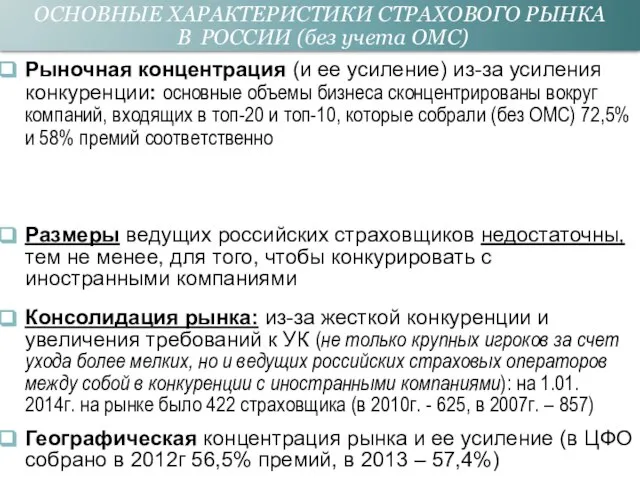

- 30. Развитие добровольного страхования (новые рыночные ниши) Повышение доверия, в т.ч. прозрачные и понятные правила и стандарты,

- 31. www.minfin.ru Министерство финансов www.сbr.ru Банк России (мета-регулятор фин рынка) www.consultant.ru Справочная правовая система «КонсультантПлюс» www.ins-forum.ru Информационный

- 33. Скачать презентацию

Презентация Урок мужества «крепость на волге.сталинградская битва»

Презентация Урок мужества «крепость на волге.сталинградская битва» Разработка сверхэкономичной светодиодной лампы

Разработка сверхэкономичной светодиодной лампы Как написать продающий пост

Как написать продающий пост Проект «Школа логики»

Проект «Школа логики» Моя будущая специальность. Технология освоения специальности

Моя будущая специальность. Технология освоения специальности Курсовой проект по дисциплине Современные проблемы аграрной экономики и менеджмента

Курсовой проект по дисциплине Современные проблемы аграрной экономики и менеджмента Юбилей школы №32. Встреча одноклассников

Юбилей школы №32. Встреча одноклассников Минутка чистописания Словарь-эстафета Исследование 1.

Минутка чистописания Словарь-эстафета Исследование 1. История психопатологии за рубежом

История психопатологии за рубежом Школьный краеведческий музей МОУ «Медведская основная общеобразовательная школа»

Школьный краеведческий музей МОУ «Медведская основная общеобразовательная школа» Стартапы и СМИ. - презентация

Стартапы и СМИ. - презентация Экзистенциализм

Экзистенциализм Бумага и картон

Бумага и картон Библиотечный урок

Библиотечный урок Презентация услуг ООО “Охранное агентство “Бейлиф”

Презентация услуг ООО “Охранное агентство “Бейлиф” Краткий курс по подготовке выступления на Science Slam

Краткий курс по подготовке выступления на Science Slam Презентация для учеников 8-11 классов «Стань заметным!»

Презентация для учеников 8-11 классов «Стань заметным!» Презентация по КНЯ по теме “флора и фауна ямала”

Презентация по КНЯ по теме “флора и фауна ямала” У истоков российской государственности Виртуальная книжная выставка

У истоков российской государственности Виртуальная книжная выставка Риск банков, эндогенный для выбора стратегического управления Мантос Д. Делис, Ифтехар Хасан, Эфтимиос Г. Ционас

Риск банков, эндогенный для выбора стратегического управления Мантос Д. Делис, Ифтехар Хасан, Эфтимиос Г. Ционас оформление реферата

оформление реферата Управление рисками проекта

Управление рисками проекта Новые экономические механизмы

Новые экономические механизмы Углерод.

Углерод. Международные и национальные стандарты в области свободы выражения мнений и доступа к информации Вячеслав Абрамов, Международный

Международные и национальные стандарты в области свободы выражения мнений и доступа к информации Вячеслав Абрамов, Международный Учитель технологии Мелкумян Сергей Рубенович

Учитель технологии Мелкумян Сергей Рубенович ПЛАВУЧАЯ ЛАБОРАТОРИЯ ДЛЯ ИЗУЧЕНИЯ ХИМИЧЕСКИХ И ФИЗИЧЕСКИХ ПАРАМЕТРОВ ВОДЫ.

ПЛАВУЧАЯ ЛАБОРАТОРИЯ ДЛЯ ИЗУЧЕНИЯ ХИМИЧЕСКИХ И ФИЗИЧЕСКИХ ПАРАМЕТРОВ ВОДЫ. Времена года. Saisons

Времена года. Saisons