Содержание

- 2. Для оценки эффективности долгосрочных инвестиционных проектов используются различные показатели, наиболее известные из которых: Чистая текущая стоимость

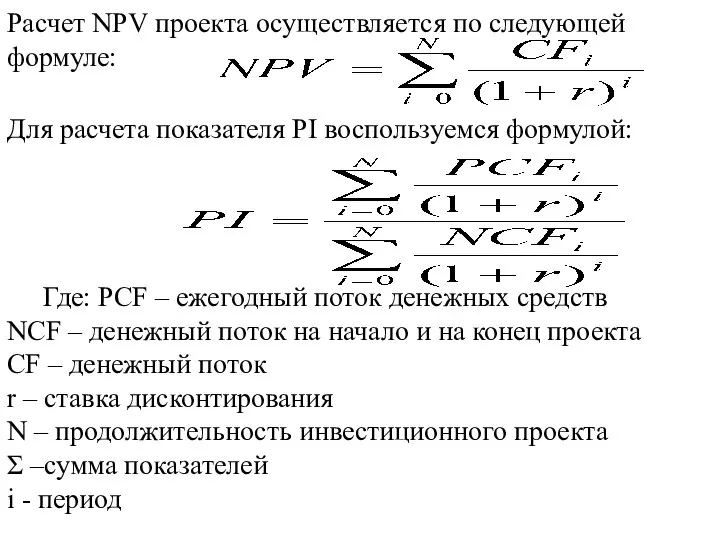

- 3. Расчет NPV проекта осуществляется по следующей формуле: Для расчета показателя PI воспользуемся формулой: Где: PCF –

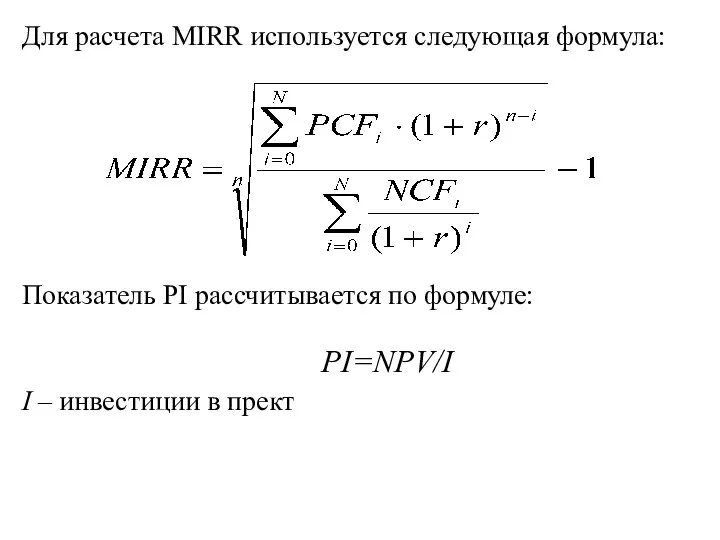

- 4. Для расчета MIRR используется следующая формула: Показатель PI рассчитывается по формуле: I – инвестиции в прект

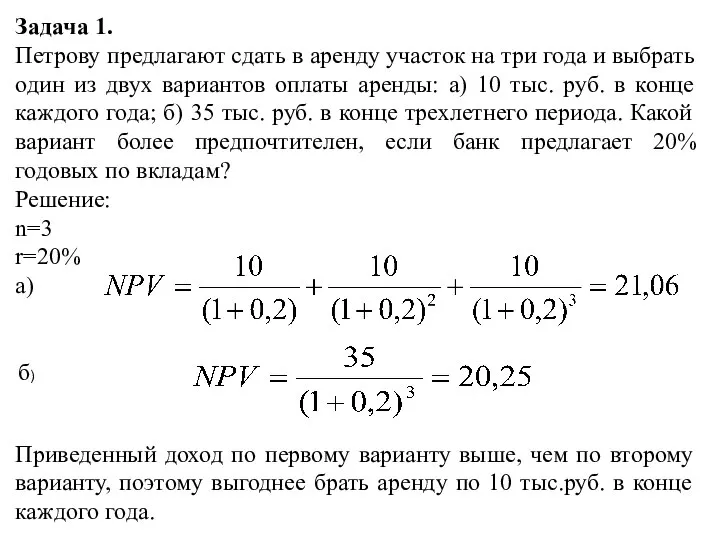

- 5. Задача 1. Петрову предлагают сдать в аренду участок на три года и выбрать один из двух

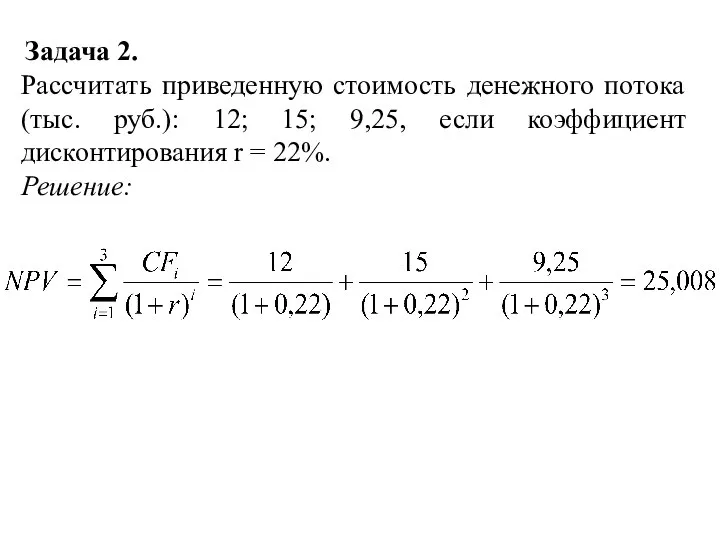

- 6. Задача 2. Рассчитать приведенную стоимость денежного потока (тыс. руб.): 12; 15; 9,25, если коэффициент дисконтирования r

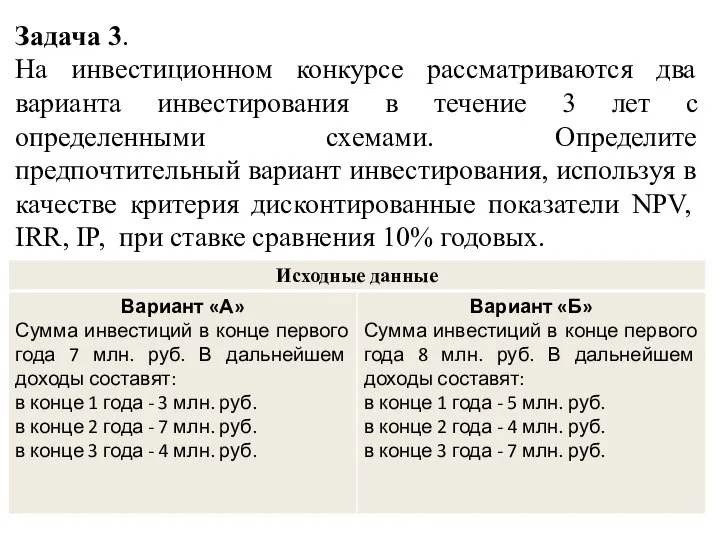

- 7. Задача 3. На инвестиционном конкурсе рассматриваются два варианта инвестирования в течение 3 лет с определенными схемами.

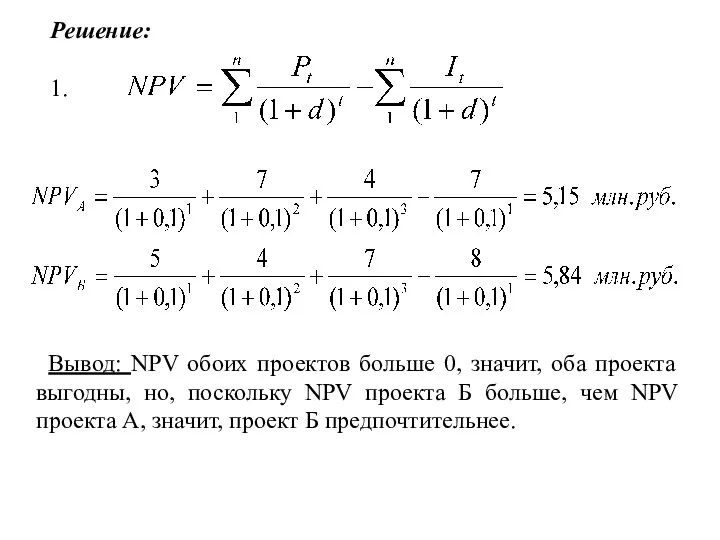

- 8. Решение: 1. Вывод: NPV обоих проектов больше 0, значит, оба проекта выгодны, но, поскольку NPV проекта

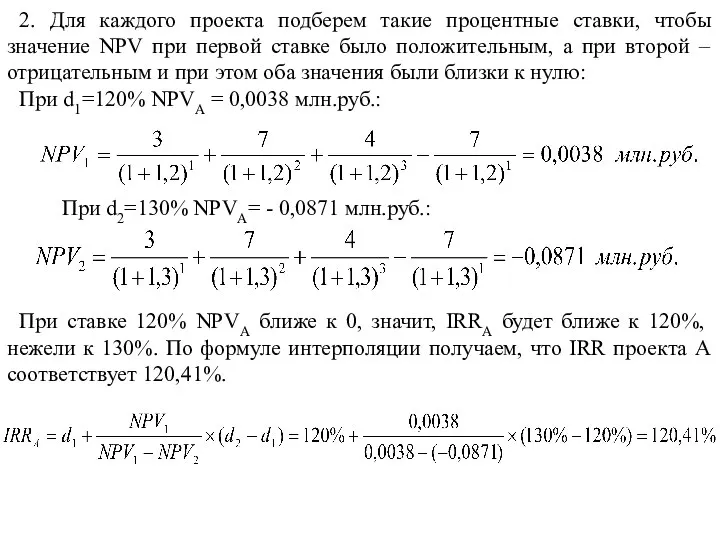

- 9. 2. Для каждого проекта подберем такие процентные ставки, чтобы значение NPV при первой ставке было положительным,

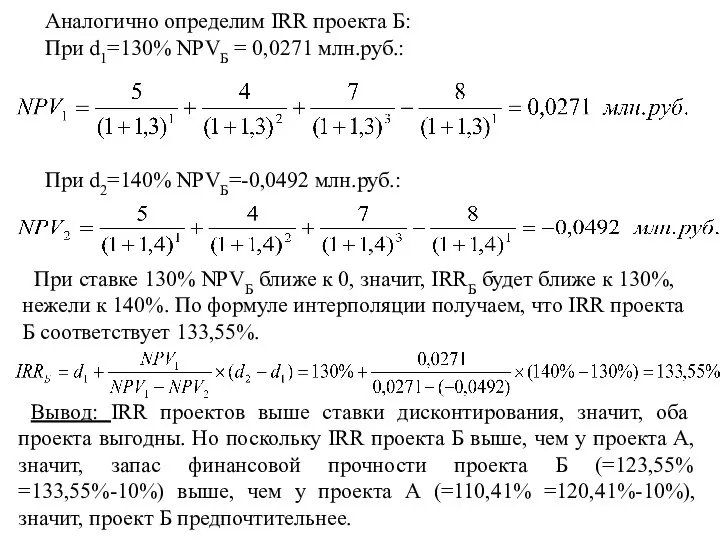

- 10. Аналогично определим IRR проекта Б: При d1=130% NPVБ = 0,0271 млн.руб.: При d2=140% NPVБ=-0,0492 млн.руб.: При

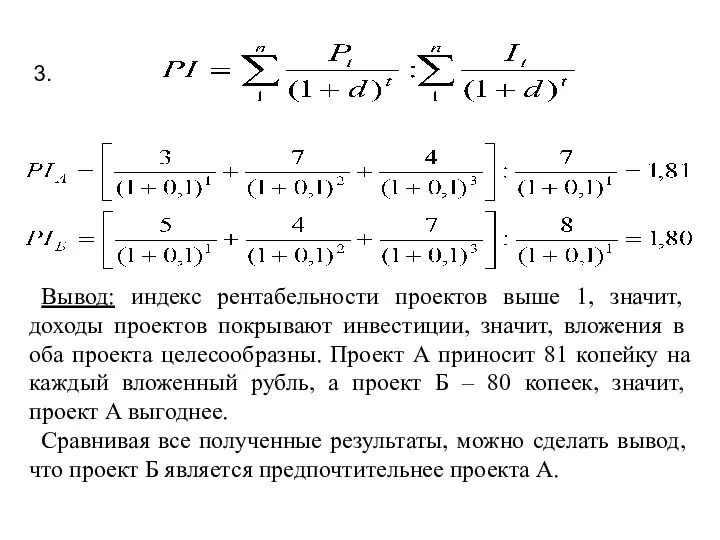

- 11. 3. Вывод: индекс рентабельности проектов выше 1, значит, доходы проектов покрывают инвестиции, значит, вложения в оба

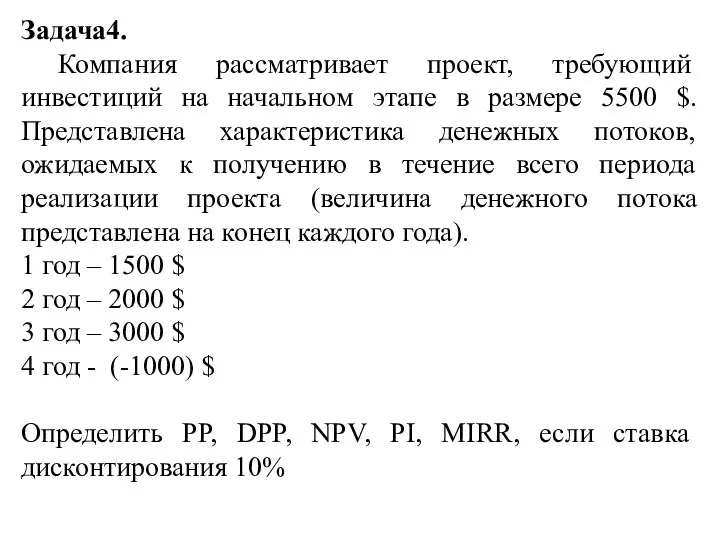

- 12. Задача4. Компания рассматривает проект, требующий инвестиций на начальном этапе в размере 5500 $. Представлена характеристика денежных

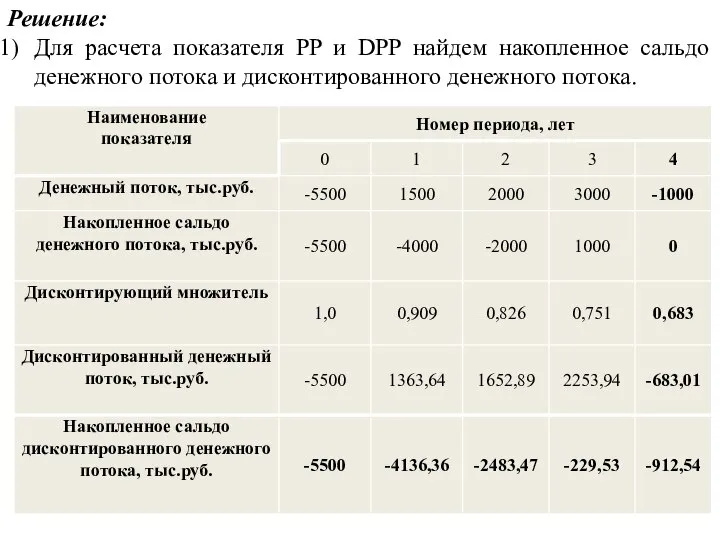

- 13. Решение: Для расчета показателя PP и DPP найдем накопленное сальдо денежного потока и дисконтированного денежного потока.

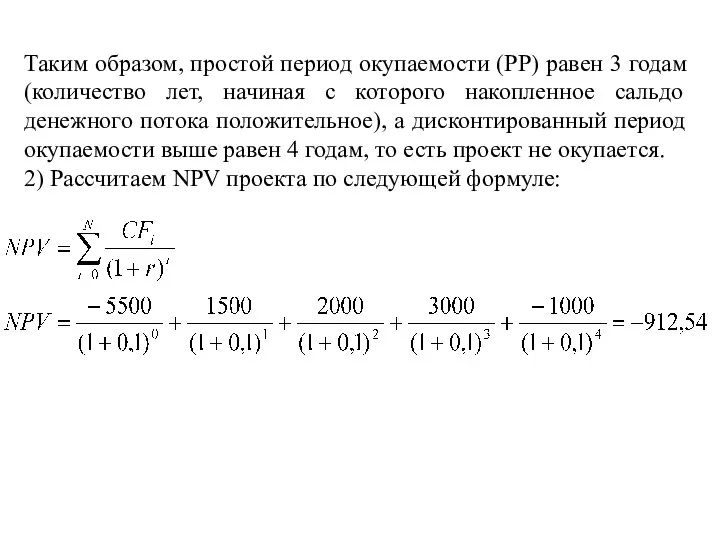

- 14. Таким образом, простой период окупаемости (РР) равен 3 годам (количество лет, начиная с которого накопленное сальдо

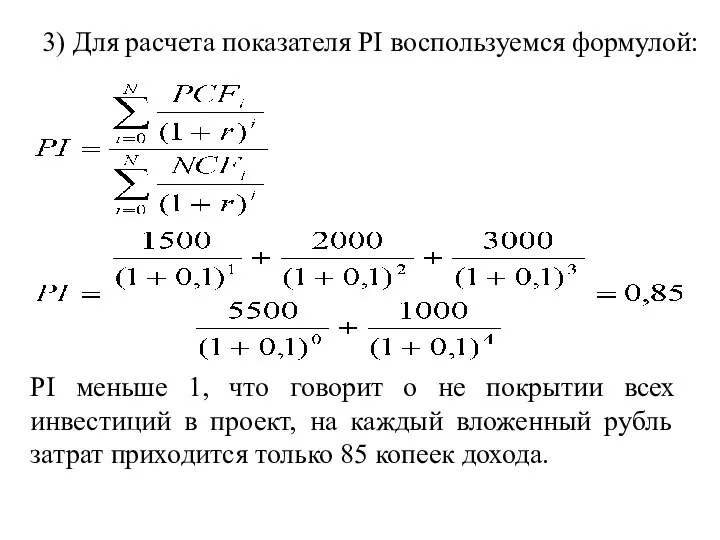

- 15. 3) Для расчета показателя PI воспользуемся формулой: PI меньше 1, что говорит о не покрытии всех

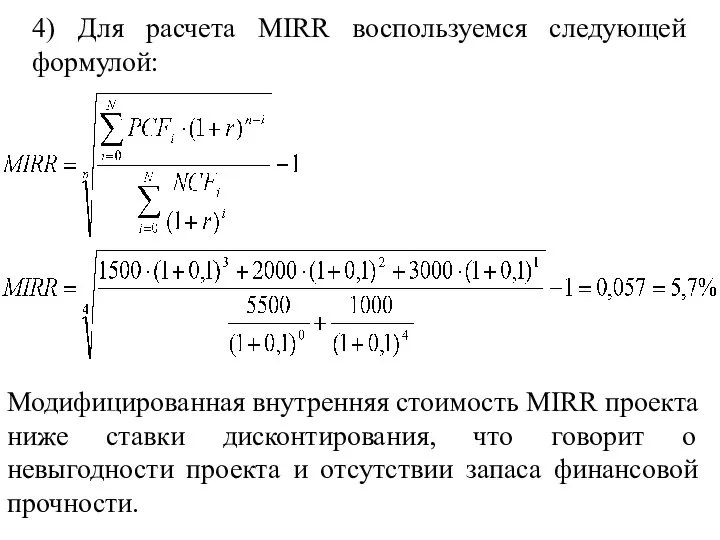

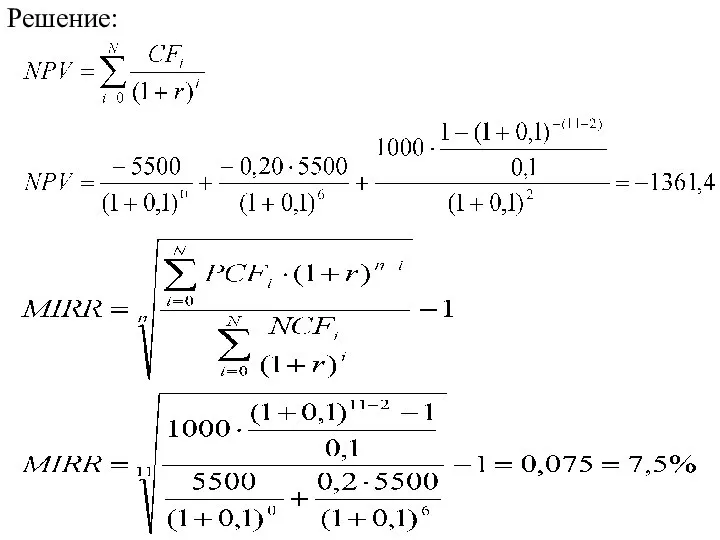

- 16. 4) Для расчета MIRR воспользуемся следующей формулой: Модифицированная внутренняя стоимость MIRR проекта ниже ставки дисконтирования, что

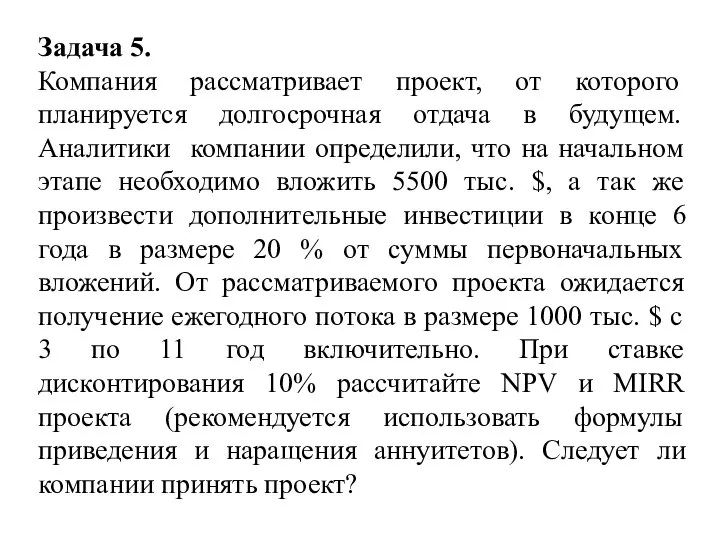

- 17. Задача 5. Компания рассматривает проект, от которого планируется долгосрочная отдача в будущем. Аналитики компании определили, что

- 18. Решение:

- 20. Скачать презентацию

Tarbiya fani o‘qituvchisining o‘quv-me’yoriy xujjatlari

Tarbiya fani o‘qituvchisining o‘quv-me’yoriy xujjatlari Разработка технологического процесса по содержанию сигналов и сигнальных знаков

Разработка технологического процесса по содержанию сигналов и сигнальных знаков Проблемы формирования суда присяжных Мосляков Андрей

Проблемы формирования суда присяжных Мосляков Андрей «Донбас без тютюнового диму»

«Донбас без тютюнового диму» Презентация на тему Сенегал

Презентация на тему Сенегал БАРС.Web-Информационная Система ТФОМС

БАРС.Web-Информационная Система ТФОМС 虎牌2018产品型录

虎牌2018产品型录 Ирис. Композиция в технике оригами

Ирис. Композиция в технике оригами Конус

Конус Волевые качества у участников походной группы и у обычных” людей

Волевые качества у участников походной группы и у обычных” людей Информация

Информация Презентация на тему Королева Виктория

Презентация на тему Королева Виктория Обобщенные классы в C# Киньзибаев Рашид. - презентация

Обобщенные классы в C# Киньзибаев Рашид. - презентация Культура Японии

Культура Японии Презентация на тему Подобные слагаемые 6 класс

Презентация на тему Подобные слагаемые 6 класс Презентация на тему Государство на берегах реки Нил - Египет

Презентация на тему Государство на берегах реки Нил - Египет  Гармонизация российских и международных стандартов в ходе реформирования системы технического регулирования Член правления РА

Гармонизация российских и международных стандартов в ходе реформирования системы технического регулирования Член правления РА Стратегия развития ТГК-2

Стратегия развития ТГК-2 Оказание первой медицинской помощи при кровотечении

Оказание первой медицинской помощи при кровотечении Высокое искусство перевода годовых отчетов: как сохранить концепцию, передать смысл и не потерять словаМосква 2011

Высокое искусство перевода годовых отчетов: как сохранить концепцию, передать смысл и не потерять словаМосква 2011 Презентация на тему: Закон и подросток

Презентация на тему: Закон и подросток Творчество — мое хобби

Творчество — мое хобби Презентация на тему История психологии

Презентация на тему История психологии Понятие и структура обучающего тренинга

Понятие и структура обучающего тренинга Our favorite group

Our favorite group Социальная структура

Социальная структура Россия Федерациясе Дәүләт флагы көне билгеләп үтелә

Россия Федерациясе Дәүләт флагы көне билгеләп үтелә ТРОПЫ И ФИГУРЫ

ТРОПЫ И ФИГУРЫ