Слайд 2

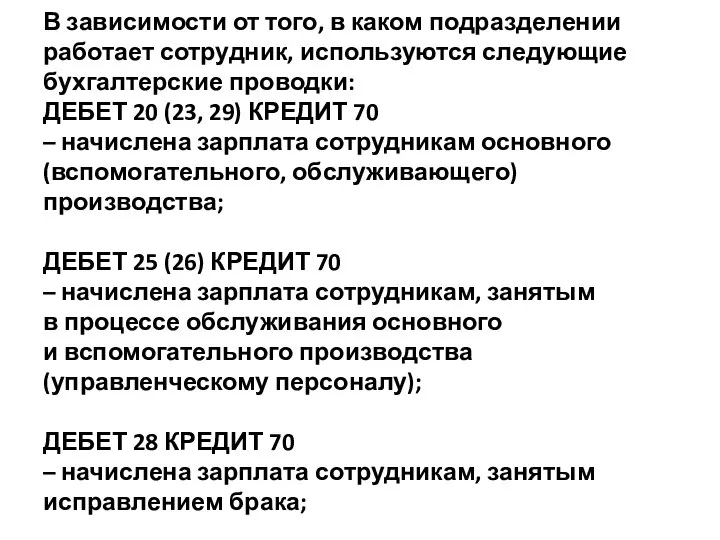

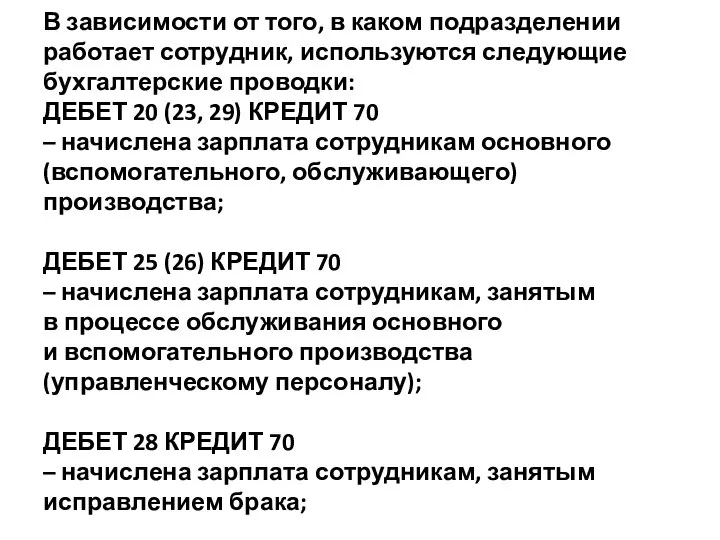

В зависимости от того, в каком подразделении работает сотрудник, используются следующие бухгалтерские проводки:

ДЕБЕТ 20

(23, 29) КРЕДИТ 70

– начислена зарплата сотрудникам основного (вспомогательного, обслуживающего) производства;

ДЕБЕТ 25 (26) КРЕДИТ 70

– начислена зарплата сотрудникам, занятым в процессе обслуживания основного и вспомогательного производства (управленческому персоналу);

ДЕБЕТ 28 КРЕДИТ 70

– начислена зарплата сотрудникам, занятым исправлением брака;

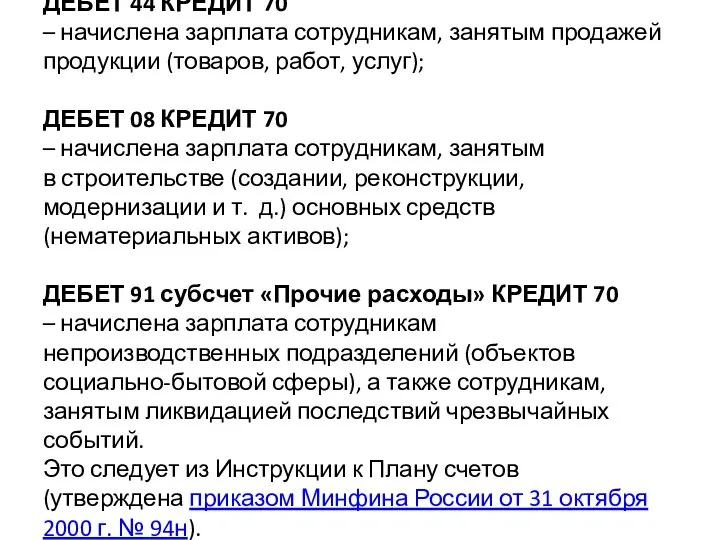

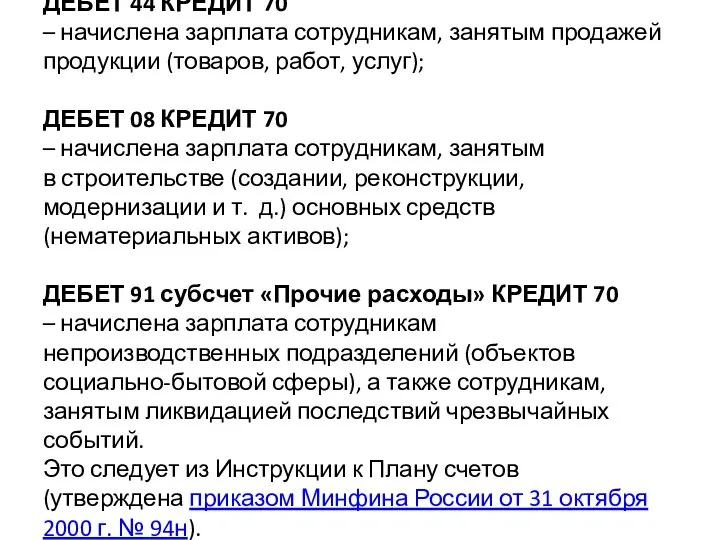

Слайд 3ДЕБЕТ 44 КРЕДИТ 70

– начислена зарплата сотрудникам, занятым продажей продукции (товаров, работ,

услуг);

ДЕБЕТ 08 КРЕДИТ 70

– начислена зарплата сотрудникам, занятым в строительстве (создании, реконструкции, модернизации и т. д.) основных средств (нематериальных активов);

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 70

– начислена зарплата сотрудникам непроизводственных подразделений (объектов социально-бытовой сферы), а также сотрудникам, занятым ликвидацией последствий чрезвычайных событий.

Это следует из Инструкции к Плану счетов (утверждена приказом Минфина России от 31 октября 2000 г. № 94н).

Слайд 4

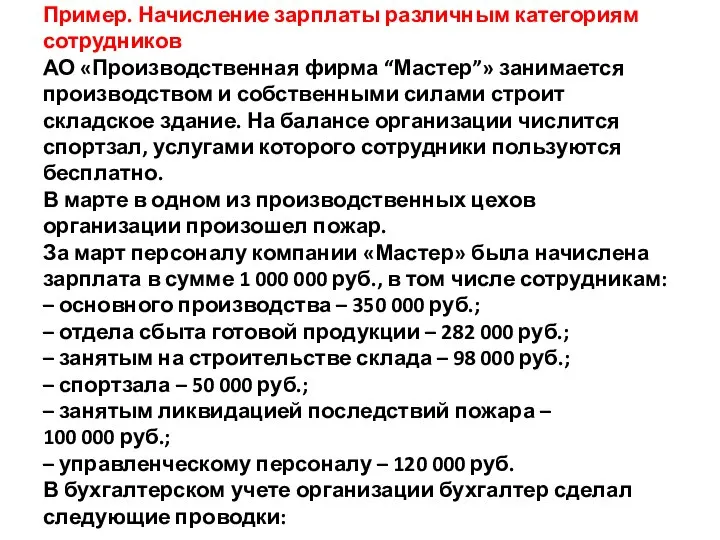

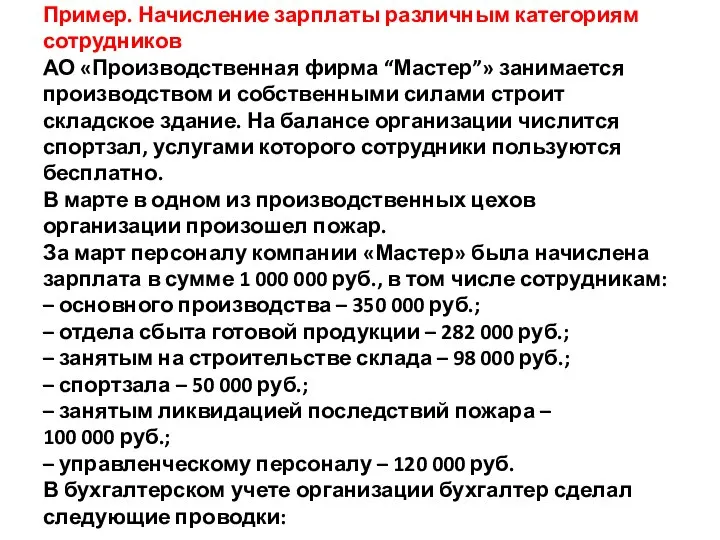

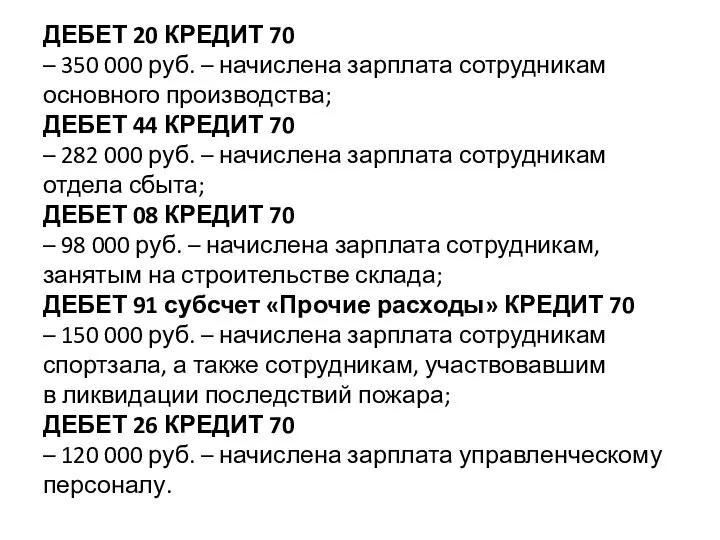

Пример. Начисление зарплаты различным категориям сотрудников

АО «Производственная фирма “Мастер”» занимается производством и собственными

силами строит складское здание. На балансе организации числится спортзал, услугами которого сотрудники пользуются бесплатно.

В марте в одном из производственных цехов организации произошел пожар.

За март персоналу компании «Мастер» была начислена зарплата в сумме 1 000 000 руб., в том числе сотрудникам:

– основного производства – 350 000 руб.;

– отдела сбыта готовой продукции – 282 000 руб.;

– занятым на строительстве склада – 98 000 руб.;

– спортзала – 50 000 руб.;

– занятым ликвидацией последствий пожара – 100 000 руб.;

– управленческому персоналу – 120 000 руб.

В бухгалтерском учете организации бухгалтер сделал следующие проводки:

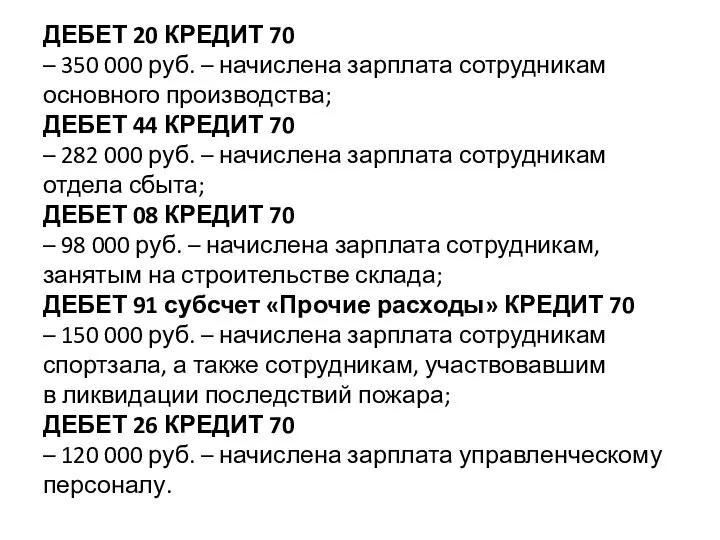

Слайд 5ДЕБЕТ 20 КРЕДИТ 70

– 350 000 руб. – начислена зарплата сотрудникам основного производства;

ДЕБЕТ 44 КРЕДИТ

70

– 282 000 руб. – начислена зарплата сотрудникам отдела сбыта;

ДЕБЕТ 08 КРЕДИТ 70

– 98 000 руб. – начислена зарплата сотрудникам, занятым на строительстве склада;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 70

– 150 000 руб. – начислена зарплата сотрудникам спортзала, а также сотрудникам, участвовавшим в ликвидации последствий пожара;

ДЕБЕТ 26 КРЕДИТ 70

– 120 000 руб. – начислена зарплата управленческому персоналу.

Слайд 6Ситуация: нужно ли начислять зарплату единственному сотруднику, если организация только что зарегистрирована и никакой

деятельности не ведет?

Да, нужно.

Обязанность работодателя начислять сотруднику зарплату не зависит от того, ведет ли организация какую-либо деятельность и есть ли у нее выручка. Такой порядок установлен статьей 56 Трудового кодекса РФ.

Слайд 7

5. Выплата зарплаты

Сколько раз в месяц выплачивать заработную плату?

Организация должна выплачивать своим сотрудникам

зарплату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ).

С 3 октября 2016 года выдавать зарплату нужно по новым правилам – не позднее 15-го числа следующего месяца (Федеральный закон от 3 июля 2016 г. № 272-ФЗ).

Слайд 8

Внимание

Указывайте во внутренних документах четкие сроки выплаты зарплаты, а не диапазон.

Например, пропишите, что

20-го числа выдаете зарплату за первую часть месяца, а 5-го числа – за вторую. Не используйте фразы «не позднее», «до конца месяца» (письма Роструда от 20 июня 2014 г. № ПГ/6310-6-1 и от 28 ноября 2013 г. № 14-2-242). Необязательно оговаривать сроки во всех локальных актах компании. Достаточно прописать их в одном из них (письмо Минтруда России от 23 сентября 2016 г. № 14-1/ООГ-8532).

Слайд 9

Ситуация: нужно ли платить аванс по зарплате при сдельной системе оплаты труда?

Да, зарплату всем

сотрудникам нужно выплачивать не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ). Никаких исключений для сдельной системы оплаты труда в законодательстве не установлено.

Ситуация: можно ли выплачивать зарплату один раз в месяц, если от сотрудников поступили письменные заявления о согласии на такой порядок?

Нет, нельзя.

Периодичность выдачи зарплаты напрямую установлена Трудовым кодексом РФ. Поэтому выплата зарплаты не реже чем каждые полмесяца – это не право, а обязанность организации (ч. 6 ст. 136 ТК РФ).

Слайд 10

Какими способами можно определить размер аванса?

Есть два метода, по которым можно посчитать сумму

аванса. В одном учитываются выходные и праздничные дни, а в другом нет.

Первый способ: считается аванс без учета выходных и праздников

(Оклад (тарифная ставка) + Доплаты, надбавки) × 50% = Сумма аванса.

Второй способ: определяется сумма аванса исходя из числа рабочих дней в первой половине месяца

(Оклад (тарифная ставка) + Доплаты, надбавки) : Норма рабочего времени за полный месяц × Норма рабочего времени за первую половину месяца = Сумма аванса

Слайд 11При выплате аванса наличными деньгами ведомость по форме № Т-49 не составляется. Эта форма предназначена для

учета начислений, выплат и удержаний за полный месяц. А аванс выплачивают только за часть месяца.

Поэтому выдачу аванса наличными деньгами оформляется ведомостью по форме № Т-53 или расходными кассовыми ордерами по форме № КО-2.

Слайд 12

Бухучет. Сумма выплаченного аванса не является расходом (п. 3 ПБУ 10/99).

При выплате аванса

наличными необходимо сделать проводку:

ДЕБЕТ 70 КРЕДИТ 50

– выплачен аванс из кассы.

Перечисление аванса на счет сотрудника в банке отражается проводками:

ДЕБЕТ 76 КРЕДИТ 51

– переведены деньги в счет выплаты аванса по зарплате;

ДЕБЕТ 70 КРЕДИТ 76

– перечислены банком деньги на зарплатные карты сотрудников компании.

Слайд 13При перечислении аванса на индивидуальный счет сотрудника необходимо сделать проводку:

ДЕБЕТ 70 КРЕДИТ 51

–

перечислен аванс сотруднику отдельным платежным поручением.

При выдаче аванса готовой продукцией или товарами необходимо сделать проводки:

ДЕБЕТ 70 КРЕДИТ 90 субсчет «Выручка»

– отражена выручка от передачи готовой продукции (товаров, работ, услуг) в счет аванса по зарплате;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 43 (41, 20, 23)

– списана стоимость готовой продукции (товаров, работ, услуг), передаваемой в счет аванса по зарплате.

Слайд 14

Как выдать зарплату из кассы?

Заработную плату через кассу можно выдавать по следующим документам:

–

по расчетно-платежной (платежной) ведомости;

– по расходному кассовому ордеру.

Если организация выдает зарплату по ведомости, применяются ведомость по форме № Т-49 или № Т-53. Типовые формы этих документов утверждены постановлением Госкомстата России от 5 января 2004 г. № 1.

Слайд 15Ведомость по форме № Т-53 нужно зарегистрировать в журнале (форма № Т-53а). Типовая форма журнала утверждена

постановлением Госкомстата России от 5 января 2004 г. № 1.

Зарплату можно выдавать и по расходным кассовым ордерам. В этом случае ордера по форме № КО-2 заполняются на каждого сотрудника отдельно.

Слайд 16Внимание

Отсутствие подписи получателя денег в ведомости или расходном ордере расценивается как недостача в кассе.

Слайд 17

При выдаче зарплаты наличными деньгами в бухучете необходимо сделать проводку:

ДЕБЕТ 70 КРЕДИТ 50

–

выплачена зарплата из кассы.

Слайд 18Депонирование. Срок выдачи наличных денег на выплату зарплаты руководитель организации определяет самостоятельно, но его продолжительность

не может превышать пять рабочих дней (включая день получения наличных с банковского счета).

Слайд 19Если сотрудник не получил зарплату в течение установленного срока, то невыплаченную сумму нужно депонировать. Сделать

это необходимо в последний день выдачи зарплаты.

Для учета депонированной зарплаты предназначен счет 76 субсчет 4 «Расчеты по депонированным суммам». При депонировании зарплаты необходимо сделать проводки проводки:

ДЕБЕТ 70 КРЕДИТ 76-4

– депонирована не полученная сотрудником зарплата;

ДЕБЕТ 51 КРЕДИТ 50

– зачислена сумма депонированной зарплаты обратно на счет.

Слайд 20

Депонированную зарплату сотрудник вправе получить в течение срока исковой давности. После этого задолженность

организации можно списать.

Если в течение трех лет сумма задолженности по зарплате так и не будет востребована сотрудником, она подлежит списанию в состав прочих доходов компании в связи с истечением срока исковой давности.

Датой окончания срока давности будет дата начала срока исковой давности, только тремя годами позже (абз. 1 п. 1 ст. 192 ГК РФ).

Слайд 21ДЕБЕТ 76-4 КРЕДИТ 91 субсчет «Прочие доходы»

– включена невостребованная зарплата в состав прочих

доходов.

Такой порядок следует из пункта 78 Положения по ведению бухгалтерского учета и отчетности и пунктов 7, 10.4, 16 ПБУ 9/99.

Списание депонированной зарплаты не меняет сумму исчисленных с нее взносов. НДФЛ удерживают только при фактической выплате. Поскольку зарплата выплачена не будет, исчисленный налог нужно сторнировать.

Слайд 22

Порядок бухучета безналичной выплаты зарплаты зависит от того, куда она поступает:

– на счет банка,

в котором открыты зарплатные карты сотрудников;

– на индивидуальные счета сотрудников, открытые ими в разных банках.

В первом случае выплату зарплаты отражают следующими проводками:

ДЕБЕТ 76 КРЕДИТ 51

– переведены деньги в счет выплаты зарплаты (на основании выписки о списании денег со счета организации);

ДЕБЕТ 70 КРЕДИТ 76

– зачислены деньги на зарплатные карты сотрудников (на основании второго экземпляра реестра с отметкой банка об исполнении).

Слайд 23

Во втором случае выплату зарплаты отражают проводкой:

ДЕБЕТ 70 КРЕДИТ 51

– перечислена зарплата

на индивидуальный счет сотрудника (на основании выписки о списании денег со счета организации).

Слайд 24Если организация переводит зарплату на банковские карты сотрудников, НДФЛ и страховые взносы нужно перечислить

в следующие сроки:

– НДФЛ – не позднее следующего дня (п. 6 ст. 226 НК РФ);

– взносы на обязательное пенсионное (социальное, медицинское) страхование – не позднее 15-го числа месяца, следующего за месяцем начисления выплат и вознаграждений (п. 3 ст. 431 НК РФ);

Слайд 25

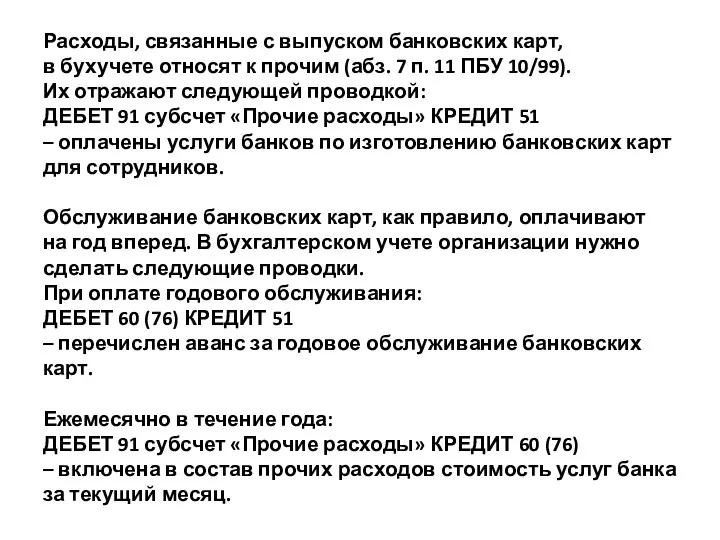

Расходы, связанные с выпуском банковских карт, в бухучете относят к прочим (абз. 7 п. 11

ПБУ 10/99). Их отражают следующей проводкой:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 51

– оплачены услуги банков по изготовлению банковских карт для сотрудников.

Обслуживание банковских карт, как правило, оплачивают на год вперед. В бухгалтерском учете организации нужно сделать следующие проводки.

При оплате годового обслуживания:

ДЕБЕТ 60 (76) КРЕДИТ 51

– перечислен аванс за годовое обслуживание банковских карт.

Ежемесячно в течение года:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 60 (76)

– включена в состав прочих расходов стоимость услуг банка за текущий месяц.

Слайд 26

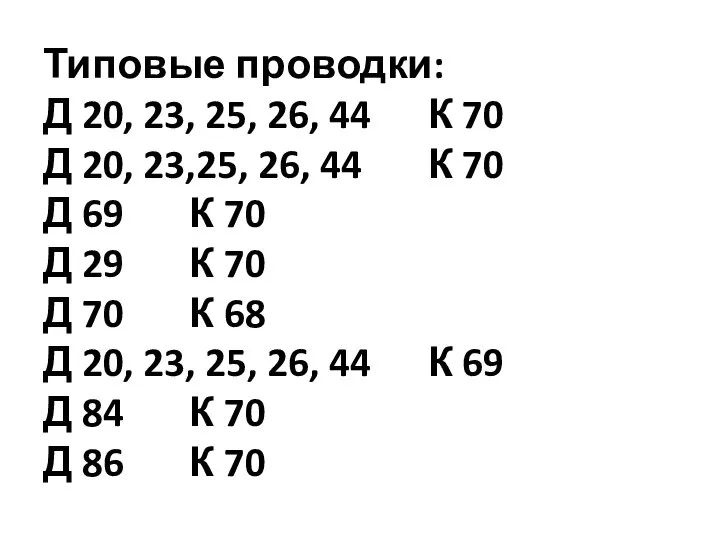

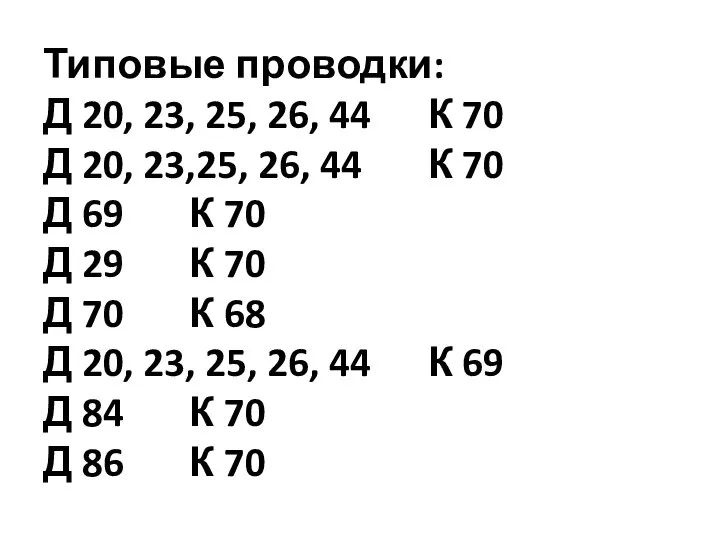

Типовые проводки:

Д 20, 23, 25, 26, 44 К 70

Д 20, 23,25, 26,

44 К 70

Д 69 К 70

Д 29 К 70

Д 70 К 68

Д 20, 23, 25, 26, 44 К 69

Д 84 К 70

Д 86 К 70

Учебный курсдля учащихся 4 классов

Учебный курсдля учащихся 4 классов Теории творчества и креативности

Теории творчества и креативности Русская трапеза

Русская трапеза ?

? Экслибрис. Задание по прикладной композиции

Экслибрис. Задание по прикладной композиции Большие гонки

Большие гонки Умники и умницы

Умники и умницы Презентация на тему Внешнее и внутреннее строение насекомого

Презентация на тему Внешнее и внутреннее строение насекомого Формула сайта:Успешный интернет-магазин от А до Я

Формула сайта:Успешный интернет-магазин от А до Я Управление Росприроднадзора по Свердловской области ОАО Уральский центр энергосбережения и экологии Сохранение и обустройство

Управление Росприроднадзора по Свердловской области ОАО Уральский центр энергосбережения и экологии Сохранение и обустройство  Основы тайм-менеджмента

Основы тайм-менеджмента Экслибрис – искусство книжного знака

Экслибрис – искусство книжного знака Securities fraud

Securities fraud Цикл менеджмента. Планирование

Цикл менеджмента. Планирование История возникновения логарифмов

История возникновения логарифмов Was ist in Deutschland

Was ist in Deutschland  Особенности делового этикета в Японии

Особенности делового этикета в Японии Социально-значимая деятельность школьников

Социально-значимая деятельность школьников Добро пожаловать в наш Педагогический колледж! Университетский Педагогический колледж №16 – это авторитетное, современное, дина

Добро пожаловать в наш Педагогический колледж! Университетский Педагогический колледж №16 – это авторитетное, современное, дина Управление проектами Тема 1 – введение в управление проектами Проф., д.т.н. А.А. Дульзон

Управление проектами Тема 1 – введение в управление проектами Проф., д.т.н. А.А. Дульзон Метапредметный подход при преподавании математики: использование технологии метапредмета «Задача»

Метапредметный подход при преподавании математики: использование технологии метапредмета «Задача» Питание и органы пищеварения

Питание и органы пищеварения Презентация на тему Конструирование текстов, предложений (2 класс)

Презентация на тему Конструирование текстов, предложений (2 класс) Божественный идеал в религиях мира (Буддизм)

Божественный идеал в религиях мира (Буддизм) Организация и проведение мероприятий направленных на привлечение детей занятиями лыжным спортом

Организация и проведение мероприятий направленных на привлечение детей занятиями лыжным спортом Совы

Совы Вглядываясь в человека. Портрет

Вглядываясь в человека. Портрет Визитная карточка начальной школы ГУО «Гимназия №20 г.Минска»

Визитная карточка начальной школы ГУО «Гимназия №20 г.Минска»