Содержание

- 2. РИСК И НЕОПРЕДЕЛЕННОСТЬ Неопределенность связана с неясностью ситуации, невозможностью предсказать результата деятельности или событий, связанные с

- 3. КЛАССИФИКАЦИЯ РИСКА В литературе представлено более 40 критериев классификаций рисков различного характера и более 220 видов

- 4. КЛАССИФИКАЦИЯ РИСКА В процессе осуществления инвестиционной деятельность формируется инвестиционный риск, он связан с инвестированием капитала. В

- 6. МЕТОДЫ ОЦЕНКИ РИСКА И ДОХОДНОСТИ В теории и практике управления финансовыми инвестициями (портфелем ценных бумаг) сегодня

- 8. Методы оценки рисков можно разделить на две группы: 1 – объективные (количественные), основанные на обработке статистических

- 11. Скачать презентацию

Слайд 2РИСК И НЕОПРЕДЕЛЕННОСТЬ

Неопределенность связана с неясностью ситуации, невозможностью предсказать результата деятельности или

РИСК И НЕОПРЕДЕЛЕННОСТЬ

Неопределенность связана с неясностью ситуации, невозможностью предсказать результата деятельности или

событий, связанные с ними затраты, что обосновано, прежде всего, недостаточностью информации. Однако, помимо недостатка информации, неопределенность способны вызывать такие факторы, как случайность, действия контрагентов, недостаточная квалификация менеджмента.

Риск – это величина измеряемая, он оценивается по статистике наблюдений и позволяет сделать выводы о вероятности возникновения событий и, более того, о величине максимально и минимально возможного отклонения от ожидаемого результата, в частности, возникновения ущерба.

Риск – это величина измеряемая, он оценивается по статистике наблюдений и позволяет сделать выводы о вероятности возникновения событий и, более того, о величине максимально и минимально возможного отклонения от ожидаемого результата, в частности, возникновения ущерба.

Слайд 3КЛАССИФИКАЦИЯ РИСКА

В литературе представлено более 40 критериев классификаций рисков различного характера и

КЛАССИФИКАЦИЯ РИСКА

В литературе представлено более 40 критериев классификаций рисков различного характера и

более 220 видов риска, остановимся на некоторых из них.

В зависимости от величины ущерба, как правило, выделяют минимальный риск – потеря части прибыли; допустимый – потеря прибыли, критический – потеря выручки; катастрофический – потеря всего вложенного капитала (возможно, всего имущества).

По степени периодичности принято выделять систематический риск, он связан с цикличностью развития экономики, и несистематический риск.

В зависимости от вида источников возникновения риска можно выделить следующие виды риска: предпринимательский, кредитный, валютный, инфляционный, процентный, инвестиционный И Т.П.

В зависимости от величины ущерба, как правило, выделяют минимальный риск – потеря части прибыли; допустимый – потеря прибыли, критический – потеря выручки; катастрофический – потеря всего вложенного капитала (возможно, всего имущества).

По степени периодичности принято выделять систематический риск, он связан с цикличностью развития экономики, и несистематический риск.

В зависимости от вида источников возникновения риска можно выделить следующие виды риска: предпринимательский, кредитный, валютный, инфляционный, процентный, инвестиционный И Т.П.

Слайд 4КЛАССИФИКАЦИЯ РИСКА

В процессе осуществления инвестиционной деятельность формируется инвестиционный риск, он связан с

КЛАССИФИКАЦИЯ РИСКА

В процессе осуществления инвестиционной деятельность формируется инвестиционный риск, он связан с

инвестированием капитала. В частности, деятельность на фондовом рынке подвержена финансовым рискам связанным с изменением:

1) покупательной способности денег, в частности: инфляционные и дефляционные риски, валютные риски, риск ликвидности;

2) с инвестиционными рисками, связанными с деятельностью на бирже, под ними понимают возможность (вероятность) неполучения ожидаемого дохода от портфеля, к этому виду рисков относятся риск упущенной выгоды, риски снижения доходности (кредитные, налоговые и процентные риски), риски прямых финансовых потерь (биржевые, селективные, волатильности, риски банкротства).

инвестиционный проектный риск это совокупность, рисков угрожающих реализации инвестиционного проекта или способных снизить его эффективность (коммерческую, экономическую, бюджетную, социальную).

1) покупательной способности денег, в частности: инфляционные и дефляционные риски, валютные риски, риск ликвидности;

2) с инвестиционными рисками, связанными с деятельностью на бирже, под ними понимают возможность (вероятность) неполучения ожидаемого дохода от портфеля, к этому виду рисков относятся риск упущенной выгоды, риски снижения доходности (кредитные, налоговые и процентные риски), риски прямых финансовых потерь (биржевые, селективные, волатильности, риски банкротства).

инвестиционный проектный риск это совокупность, рисков угрожающих реализации инвестиционного проекта или способных снизить его эффективность (коммерческую, экономическую, бюджетную, социальную).

Слайд 6МЕТОДЫ ОЦЕНКИ РИСКА И ДОХОДНОСТИ

В теории и практике управления финансовыми инвестициями (портфелем

МЕТОДЫ ОЦЕНКИ РИСКА И ДОХОДНОСТИ

В теории и практике управления финансовыми инвестициями (портфелем

ценных бумаг) сегодня существует два основных подхода: традиционный и современный. Первый основывается на фундаментальном и техническом анализе, второй чаще опирается только на технический.

Однако в обоих случаях главными параметрами при управлении инвестиционным портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск.

Однако в обоих случаях главными параметрами при управлении инвестиционным портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск.

Слайд 8Методы оценки рисков можно разделить на две группы:

1 – объективные (количественные),

Методы оценки рисков можно разделить на две группы:

1 – объективные (количественные),

основанные на обработке статистических показателей и представляют собой количественную оценку рисков. К ним относятся статистические методы, анализ чувствительности, сценарный подход, имитационное моделирование (метод Монте-Карло), оценка гарантированных денежных потоков, укрупненная оценка устойчивости проекта, дерево решений и т.п.(особенно значительный спектр разнообразных количественных методов используется для оценки рисков инвестиционных проектов);

2 – субъективные (качественные), основанные на личном опыте оценки экспертов, мнении финансовых консультантов и других специалистов. Среди них – метод Дельфи, экспертные оценки, метод аналогий, роза рисков, вопросники и т.п.

2 – субъективные (качественные), основанные на личном опыте оценки экспертов, мнении финансовых консультантов и других специалистов. Среди них – метод Дельфи, экспертные оценки, метод аналогий, роза рисков, вопросники и т.п.

- Предыдущая

Музыкальные загадкиСледующая -

Образование и карьера в сфере АПК

THE CHRISTIAN WORKER

THE CHRISTIAN WORKER 1665678763032__30ro86

1665678763032__30ro86 Агрессия (4 класс)

Агрессия (4 класс) 1.1 + 1.2

1.1 + 1.2 История носового платка

История носового платка Поля листа

Поля листа Вкусное и красивое лакомство для неожиданных гостей

Вкусное и красивое лакомство для неожиданных гостей Добро пожаловать

Добро пожаловать Независимое распределение затрат в управленческом и регламентированном учете

Независимое распределение затрат в управленческом и регламентированном учете Абсолютные показатели оценки риска

Абсолютные показатели оценки риска Кипение

Кипение Страны Северной Европы

Страны Северной Европы Конструкция головы человека и её пропорции (6 класс)

Конструкция головы человека и её пропорции (6 класс) Энтеровирусная инфекция

Энтеровирусная инфекция Конвекция

Конвекция САНИТАРНО-ЭПИДЕМИОЛОГИЧЕСКИЕ ТРЕБОВАНИЯ К УСЛОВИЯМИ ОРГАНИЗАЦИИ ОБУЧЕНИЯ В ОБЩЕОБРАЗОВАТЕЛЬНЫХ УЧРЕЖДЕНИЯХ

САНИТАРНО-ЭПИДЕМИОЛОГИЧЕСКИЕ ТРЕБОВАНИЯ К УСЛОВИЯМИ ОРГАНИЗАЦИИ ОБУЧЕНИЯ В ОБЩЕОБРАЗОВАТЕЛЬНЫХ УЧРЕЖДЕНИЯХ Ассоциация «МЫ»

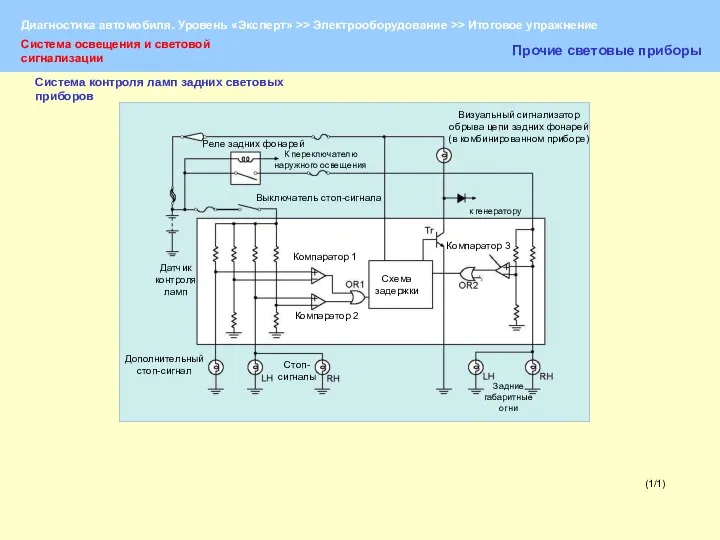

Ассоциация «МЫ» Диагностика автомобиля. Диагностирование осветительных приборов

Диагностика автомобиля. Диагностирование осветительных приборов Денис Васильевич Давыдов

Денис Васильевич Давыдов Рекомендую как пособие по медицинской генетике

Рекомендую как пособие по медицинской генетике Любимый семейный завтрак семьи Пьянковых

Любимый семейный завтрак семьи Пьянковых Доброта

Доброта О РЕЗУЛЬТАТАХ ЕГЭ в г. Сочи в 2011 ГОДУ

О РЕЗУЛЬТАТАХ ЕГЭ в г. Сочи в 2011 ГОДУ Психологические закономерности формирования личности в тренировочном процессе.

Психологические закономерности формирования личности в тренировочном процессе. Базовый межшкольный методический центр 26311

Базовый межшкольный методический центр 26311 Сложение и вычитание двузначных чисел 2 класс

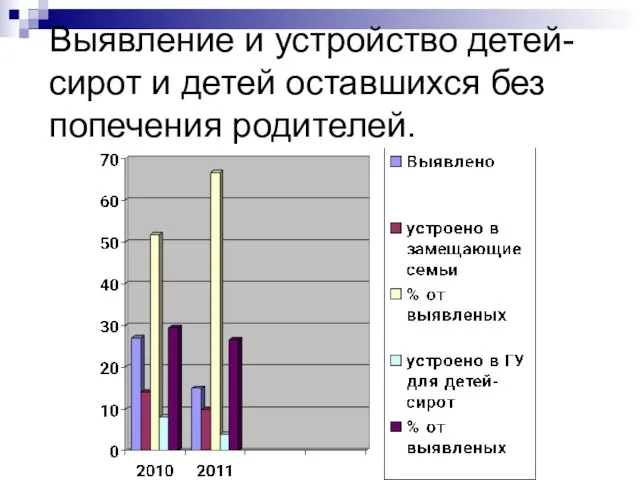

Сложение и вычитание двузначных чисел 2 класс Выявление и устройство детей-сирот и детей оставшихся без попечения родителей.

Выявление и устройство детей-сирот и детей оставшихся без попечения родителей. Создание единого китайского государства

Создание единого китайского государства