Слайд 21.Валютные условия контрактов

Валютные условия – главный элемент внешнеторговой сделки.

Участники ВЭД при

определении валютных условий должны учитывать:

Наличие межправительственных платежных соглашений.

Положения международных конвенций, регулирующих валютные отношения.

Международные правила и обычаи.

Нормы валютного и банковского законодательства.

Необходимо учитывать противоположность интересов экспортеров и импортеров.

Валютные условия устанавливаются по договоренности между сторонами и предусматривают:

1) Валюту цены товара и ее определения.

2) Валюту платежа.

3) Курс пересчета валюты цены в валюту платежа или способ определения курса, если валюты не совпадают.

4) Оговорки, защищающие интересы сторон от возможных потерь в ходе исполнения контракта.

Слайд 3Валюта цены

Валюта цены может быть определена в валюте экспортера, импортера или третьей

страны.

На выбор валюты цены влияют:

конъюнктура мировых товарных рынков;

состояние отдельных валют, в которых принято устанавливать цены на определенные товары;

традиции торговли данным товаром;

наличие типовых стандартных условий поставки.

Одновременно с установлением валюты цены стороны определяют способы установления и фиксации цен.

Слайд 4Валюта платежа

Валюта платежа может совпадать или не совпадать с валютой цены.

Если не совпадает, то встает вопрос о курсе пересчета валют.

При выборе валюты для установления цены и осуществления платежа необходимо учитывать следующие факторы:

1) Конкурентоспособность продаваемых товаров и услуг. Наличие альтернативных рынков купли-продажи.

2) Воздействие данного вида товара и географии рынков на валютные условия сделки.

Выбор валют и расчетов должен удовлетворять 2-м требованиям:

1) Позволить добиться оптимальной цены при выбранной валюте расчетов.

2) Устранить или свести к минимуму возможные валютные потери.

Слайд 5Валюта платежа

Необходимость установления курса пересчета валют объясняется тем, что:

1) Курсы валюты цены

и валюты платежа имеют на рынках различные соотношения. В связи с этим, во внешнеторговом контракте необходимо определять валютный рынок экспортера, импортера или 3-ей страны, котировка валюты которой будет использоваться для пересчета валюты цены в валюту платежа по данному контракту. (Как правило в качестве базисного валютного рынка выбирается валютный рынок страны валюты платежа.)

2) Курс зависит от вида платежного инструмента, с помощью которого производится платеж (банковский перевод, чек, вексель).

3) Иностранные коммерческие банки продают и покупают валюту не по единому курсу, а по курсам продавца и покупателя.

4) Валютный курс изменяется во времени, поэтому необходимо определить день, когда должен быть произведен расчет.

Слайд 6Валюта платежа и защитные оговорки

Виды валют:

Обратимая, свободно конвертируемая валюта – может быть

беспрепятственно обменена на другую валюту.

Частично конвертируемая валюта – национальная валюта стран, в которых применяются валютные ограничения для резидентов и по отдельным видам операций.

Блокированная (замкнутая), неконвертируемая валюта – национальная валюта, оборот которой контролируется правительством. Используется для платежей внутри страны и не обменивается ни на какие другие.

Резервная валюта – валюта какой-либо страны, наиболее часто применяемая для расчетов по внешнеторговым операциям, используемая в качестве резерва международных платежных средств.

Твердая валюта – валюта, устойчивая по отношению к собственному номиналу, а также курсам других валют, обеспеченная золотом или другими ценностями.

Слайд 7Валюта платежа и защитные оговорки

Валютная оговорка(защитная) – условие контракта, фиксирующее курс

одной валюты относительно другой, во избежание потерь от изменений курса валют. Валютная оговорка может содержать соглашения партнеров о разрешении вопросов платежей при изменении курсов валют контракта.

Валютные ограничения – системы экономических, правовых, организационных мер, регламентирующих операции с национальной и иностранной валютой, золотом и т.п.

Система валютных ограничений включает:

Ограничения и определения порядка платежей по внешнеторговым и финансовым операциям.

Частичное или полное запрещение свободной купли-продажи иностранной валюты.

Слайд 82. Финансовые условия контракта

Понятие финансовых условий

Выбор финансовых условий контракта зависит от

следующих обстоятельств:

От состояния конъюнктуры на том или ином мировом товарном рынке.

От установившихся международных торговых правил и обычаев купли-продажи отдельных товаров.

От действующих норм международного валютного и финансового права, а также от норм национального валютного и финансового законодательства.

От наличия в межправительственных соглашениях положений, определяющих валютно-финансовые взаимоотношения сторон.

От валютно-финансового положения зарубежного партнера.

От личных контактов между договаривающимися сторонами и др.

Слайд 9Финансовые условия контракта

Финансовые условия контрактов предусматривают:

1) Условия расчетов (способ платежа).

2)

Формы расчетов.

3) Средства платежа, используемые в расчетах (вексель, переводной вексель, чек).

4) Меры, предусматривающие финансовую ответственность сторон за ненадлежащее исполнение или неисполнение условий контракта.

5) Порядок оплаты сторонами банковских расходов и банковской комиссии, таможенных сборов и других сборов, связанных с исполнением внешнеторговой сделки.

Слайд 10Условия расчетов

Условия расчетов (способ платежа)

Условия расчетов предусматривают на какой стадии движения

товара должна быть проведена его оплата. Платеж должен быть произведен единовременно или путем нескольких взносов.

Способы платежа определяют, когда производится оплата товара по отношению к его фактической поставке.

Основные способы платежа:

1) Наличный платеж.

2) Платеж авансом.

3) Платеж в кредит.

Условия расчетов (способ платежа)

Условия расчетов предусматривают на какой стадии движения товара должна быть проведена его оплата. Платеж должен быть произведен единовременно или путем нескольких взносов.

Способы платежа определяют, когда производится оплата товара по отношению к его фактической поставке.

Основные способы платежа:

1) Наличный платеж.

2) Платеж авансом.

3) Платеж в кредит.

Слайд 11Условия расчетов

Платеж может быть осуществлен при посредничестве банка или непосредственно между участниками

сделки.

Наличный платеж предполагает оплату товара в срок его готовности для экспорта, или в момент перехода товара в распоряжение покупателя или, против передачи экспортером в распоряжение покупателя товаросопроводительных документов.

Под расчетом в кредит понимается продажа товара на условиях рассрочки платежа.

Платеж авансом означает оплату товара до его отгрузки.

Слайд 12Формы расчетов

Аккредитив;

Инкассо;

Банковский перевод.

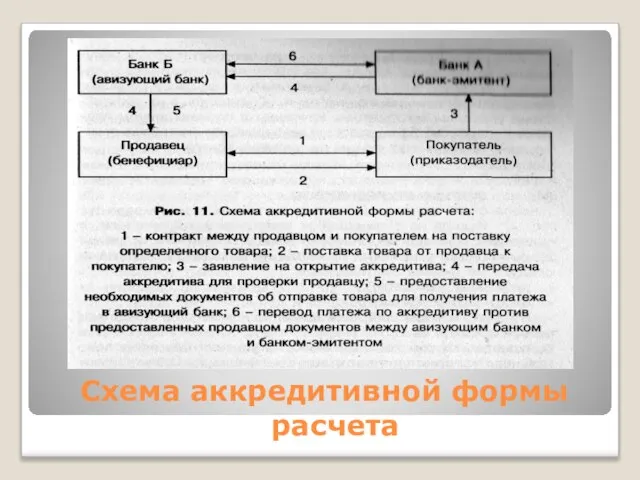

1) Аккредитив – одностороннее денежное обязательство банка,

выдаваемое им по поручению покупателя (приказодателя) в пользу продавца (бенефициара), по которому банк должен произвести платеж, при соблюдении условий, указанных в аккредитиве.

Для импортера: аккредитив гарантирует покупателю, что экспортер не получит оплату до передачи товаросопроводительных документов.

Для экспортера: аккредитив гарантирует, что продавец не начинает отгрузку до получения извещения из своего банка об открытии аккредитива на условиях, оговоренных в контракте.

Свои отношения с банком приказодатель оформляет с помощью заявления об открытии аккредитива, где содержатся основные условия, предусмотренные контрактом.

Если условия аккредитива не соблюдены экспортером, банк не выплачивает ему предназначенной суммы.

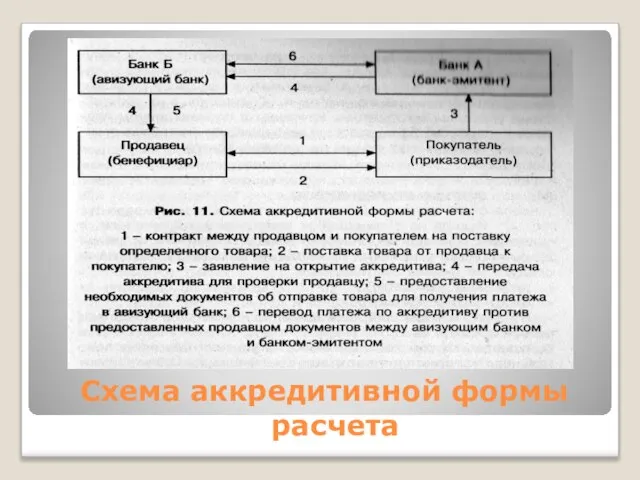

Слайд 13Схема аккредитивной формы расчета

Слайд 14Формы расчетов

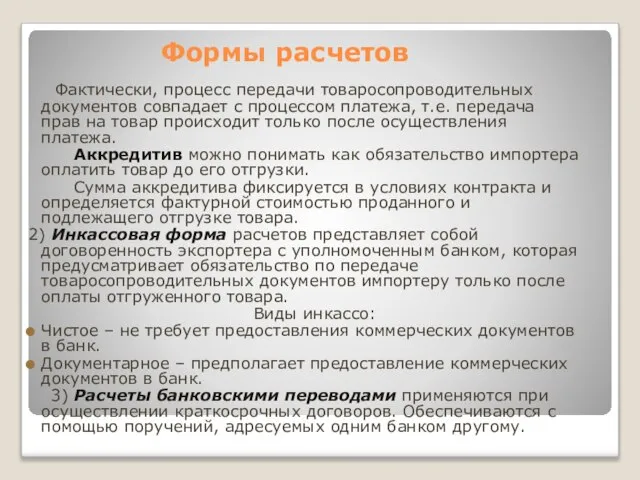

Фактически, процесс передачи товаросопроводительных документов совпадает с процессом платежа, т.е.

передача прав на товар происходит только после осуществления платежа.

Аккредитив можно понимать как обязательство импортера оплатить товар до его отгрузки.

Сумма аккредитива фиксируется в условиях контракта и определяется фактурной стоимостью проданного и подлежащего отгрузке товара.

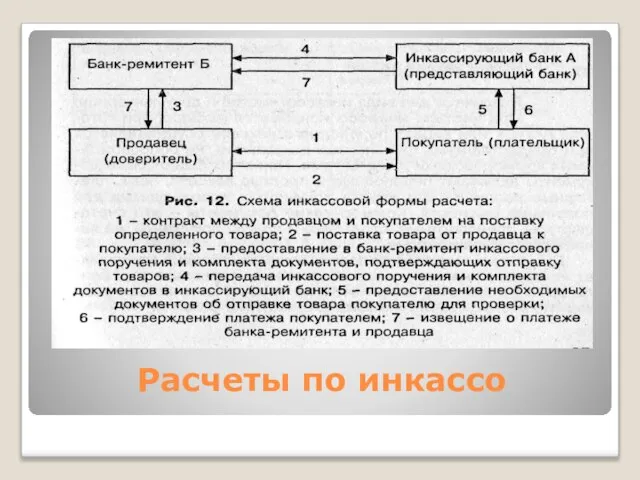

2) Инкассовая форма расчетов представляет собой договоренность экспортера с уполномоченным банком, которая предусматривает обязательство по передаче товаросопроводительных документов импортеру только после оплаты отгруженного товара.

Виды инкассо:

Чистое – не требует предоставления коммерческих документов в банк.

Документарное – предполагает предоставление коммерческих документов в банк.

3) Расчеты банковскими переводами применяются при осуществлении краткосрочных договоров. Обеспечиваются с помощью поручений, адресуемых одним банком другому.

Акциз практика

Акциз практика Сила трения 7 класс

Сила трения 7 класс Тема: Где и как переходить дорогу Классный час в 3 и 4 классе 2009-2010 уч. год

Тема: Где и как переходить дорогу Классный час в 3 и 4 классе 2009-2010 уч. год МАТЕМАТИКА В НАШЕЙ ШКОЛЕ

МАТЕМАТИКА В НАШЕЙ ШКОЛЕ БАД «Корень солодки»«Licorice root»

БАД «Корень солодки»«Licorice root» Презентация на тему Казачья хата (2 класс)

Презентация на тему Казачья хата (2 класс) Асфальтосмесительные установки Ardent

Асфальтосмесительные установки Ardent Информационные технологии в интегративной реабилитации детей в рамках ранней помощи

Информационные технологии в интегративной реабилитации детей в рамках ранней помощи Дружба

Дружба Основы цветоведения. Наука о цвете

Основы цветоведения. Наука о цвете Лига золото. Жидкая поталь

Лига золото. Жидкая поталь АВТОРСКИЕ ПРАВА основные понятия

АВТОРСКИЕ ПРАВА основные понятия Операционная деятельность в логистике. ГБПОУ Бурятский аграрный колледж им. М.Н. Ербанова. Ангаев Дмитрий

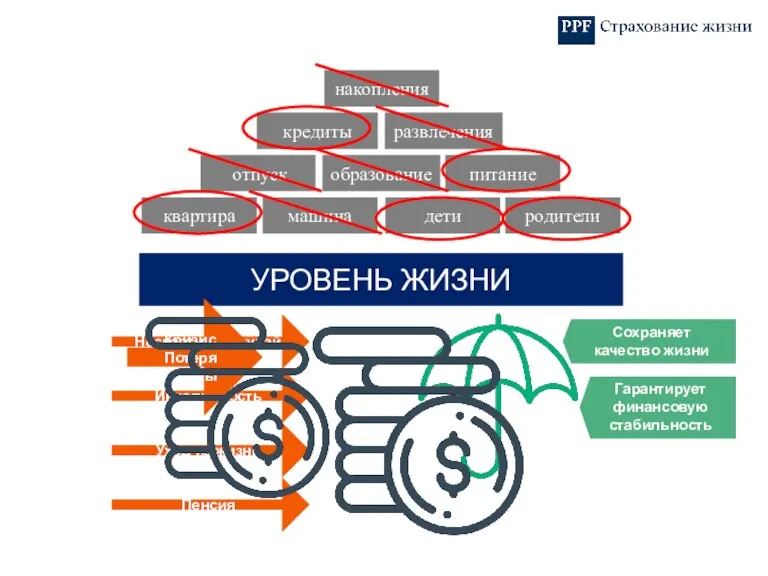

Операционная деятельность в логистике. ГБПОУ Бурятский аграрный колледж им. М.Н. Ербанова. Ангаев Дмитрий Защита уровня жизни. PPF Страхование жизни

Защита уровня жизни. PPF Страхование жизни Озорной Финдус

Озорной Финдус Возможности сервисов Google в организации современного урока

Возможности сервисов Google в организации современного урока Материнские платы Biostar

Материнские платы Biostar Тренды 2009

Тренды 2009 Общешкольное родительское собрание. Итоги учебной деятельности

Общешкольное родительское собрание. Итоги учебной деятельности Права ребёнка

Права ребёнка Кровоостанавливающие растения

Кровоостанавливающие растения Научный доклад

Научный доклад Вы готовы к занятию по технологии?

Вы готовы к занятию по технологии? 10.09 ИСиП-20-11-1

10.09 ИСиП-20-11-1 Профилактика правонарушений. Профилактика вредных привычек

Профилактика правонарушений. Профилактика вредных привычек Язык культуры разнообразен

Язык культуры разнообразен Проведение государственной (итоговой) аттестации обучающихся9,11классовв 2011-12 уч. году

Проведение государственной (итоговой) аттестации обучающихся9,11классовв 2011-12 уч. году Физическая культура. Волейбол

Физическая культура. Волейбол