Содержание

- 2. Содержание Нормативные акты Аудиторская программа по проверке внебалансовых счетов Условные обязательства кредитного характера Аккредитивы: общее представление

- 3. Нормативные акты Конвенция ООН о независимых гарантиях и резервных аккредитивах Гражданский кодекс РФ, гл. 23, параграф

- 4. Унифицированные правила и обычаи для документарных аккредитивов (UCP №600) IAS 1 Presentation of Financial Statements IAS

- 5. Аудиторская программа по проверке внебалансовых счетов Объем процедур и их характер по внебалансовым счетам должен быть

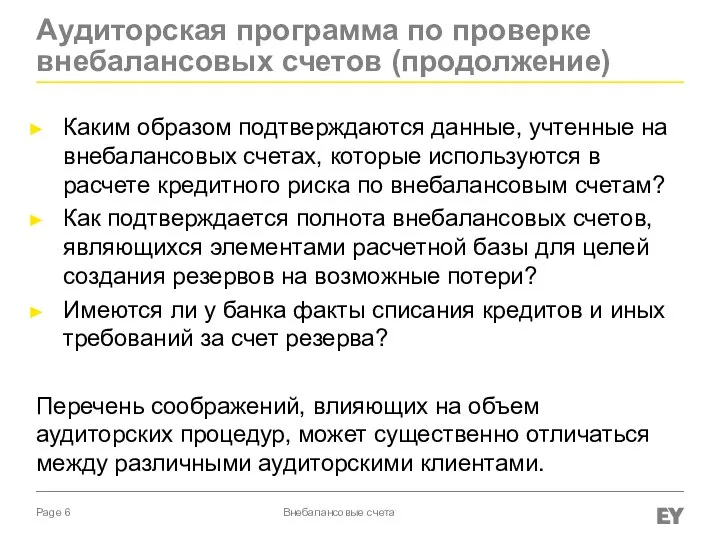

- 6. Аудиторская программа по проверке внебалансовых счетов (продолжение) Каким образом подтверждаются данные, учтенные на внебалансовых счетах, которые

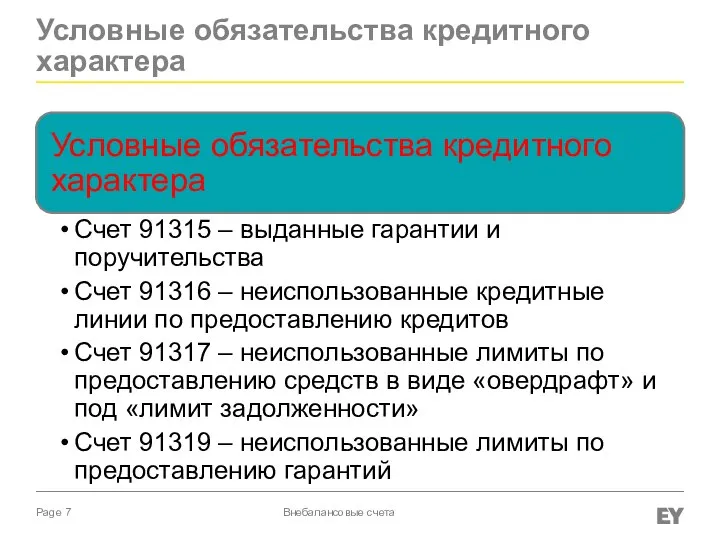

- 7. Условные обязательства кредитного характера Внебалансовые счета

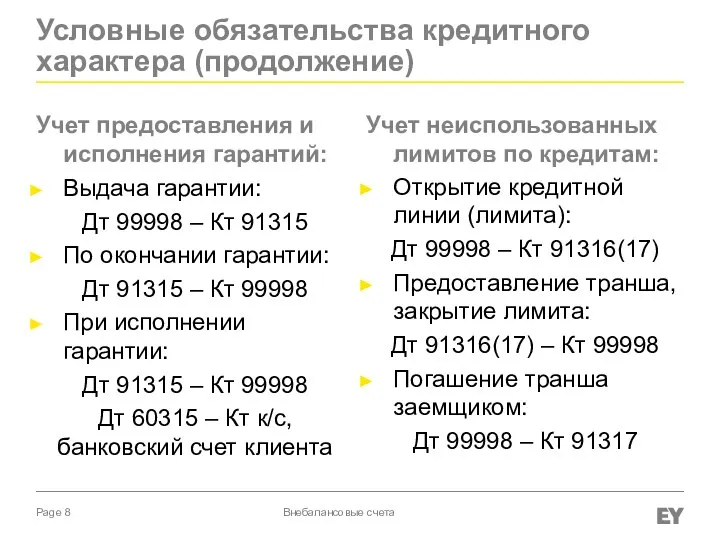

- 8. Условные обязательства кредитного характера (продолжение) Выдача гарантии: Дт 99998 – Кт 91315 По окончании гарантии: Дт

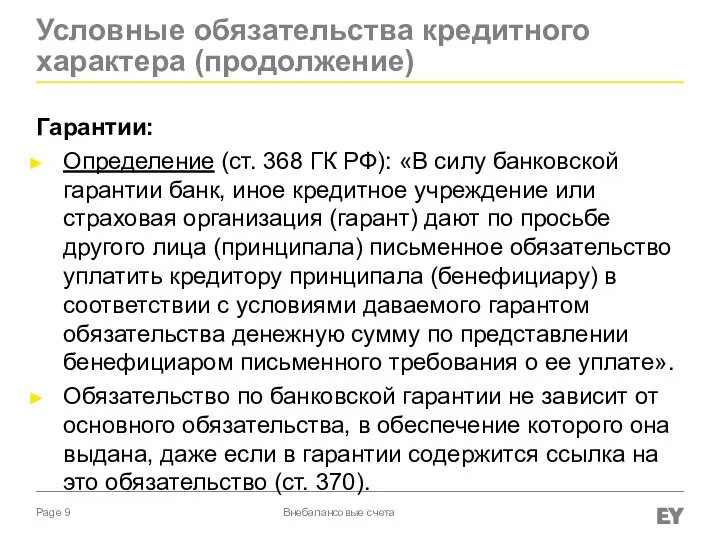

- 9. Условные обязательства кредитного характера (продолжение) Гарантии: Определение (ст. 368 ГК РФ): «В силу банковской гарантии банк,

- 10. Условные обязательства кредитного характера (продолжение) Гарантии (продолжение): Право гаранта требовать от принципала в порядке регресса возмещения

- 11. Условные обязательства кредитного характера (продолжение) Гарантии (продолжение): выданные гарантии являются элементом расчетной базы по Положению ЦБ

- 12. Аккредитивы: общее представление и учет Ст. 867 ГК «Общие положения о расчетах по аккредитиву» При расчетах

- 13. Плательщик Получатель Банк-эмитент Исполняющий банк (1) Договор (2) Открытие аккредитива (4) Предоставление права оплаты по аккредитиву

- 14. Аккредитивы: общее представление и учет (продолжение) Аккредитив обособлен и независим от основного договора. Исполнение аккредитива осуществляется

- 15. Аккредитивы: общее представление и учет (продолжение) В аккредитиве должна быть указана следующая обязательная информация (продолжение): вид

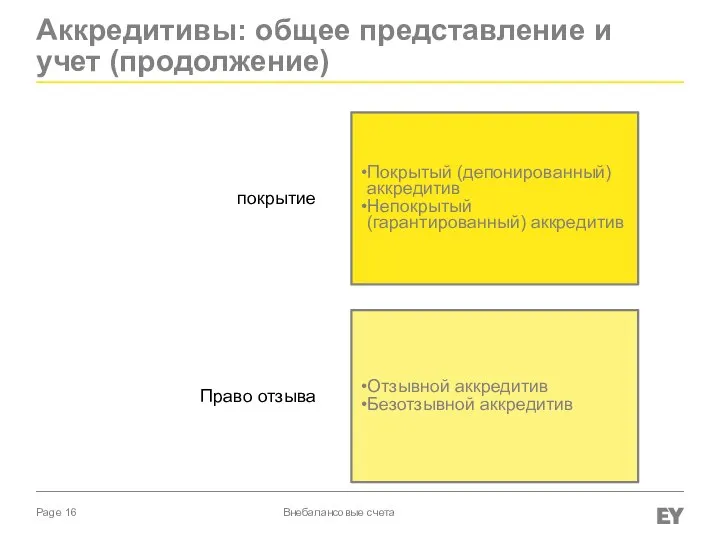

- 16. Аккредитивы: общее представление и учет (продолжение) покрытие Покрытый (депонированный) аккредитив Непокрытый (гарантированный) аккредитив Право отзыва Отзывной

- 17. Аккредитивы: общее представление и учет (продолжение) Закрытие аккредитива в исполняющем банке производится: по истечении срока аккредитива;

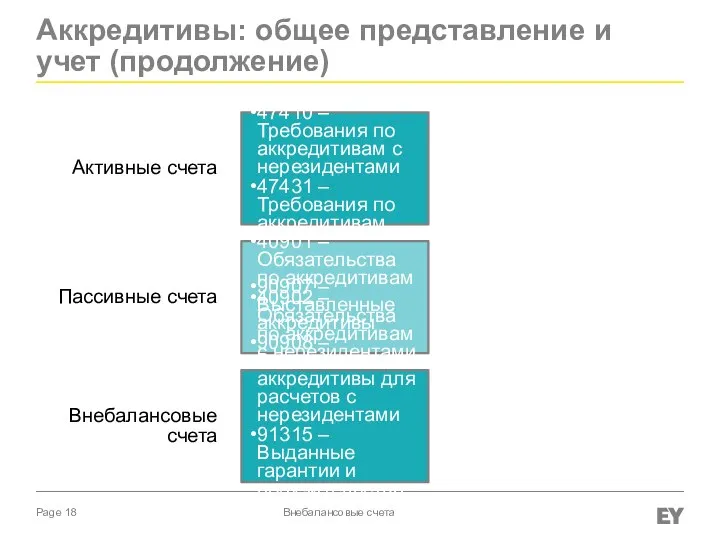

- 18. Аккредитивы: общее представление и учет (продолжение) Активные счета 47410 – Требования по аккредитивам с нерезидентами 47431

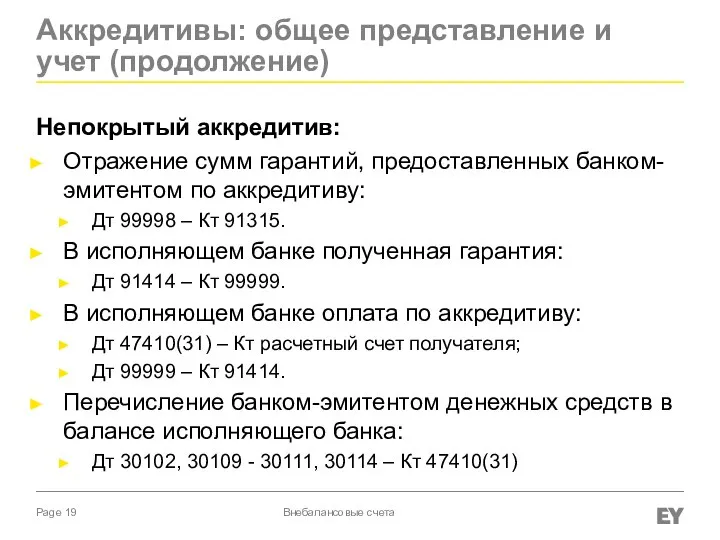

- 19. Аккредитивы: общее представление и учет (продолжение) Непокрытый аккредитив: Отражение сумм гарантий, предоставленных банком-эмитентом по аккредитиву: Дт

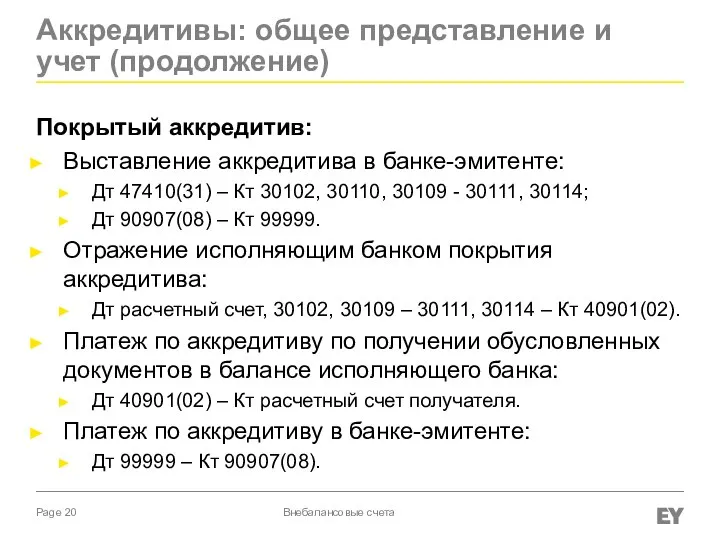

- 20. Аккредитивы: общее представление и учет (продолжение) Покрытый аккредитив: Выставление аккредитива в банке-эмитенте: Дт 47410(31) – Кт

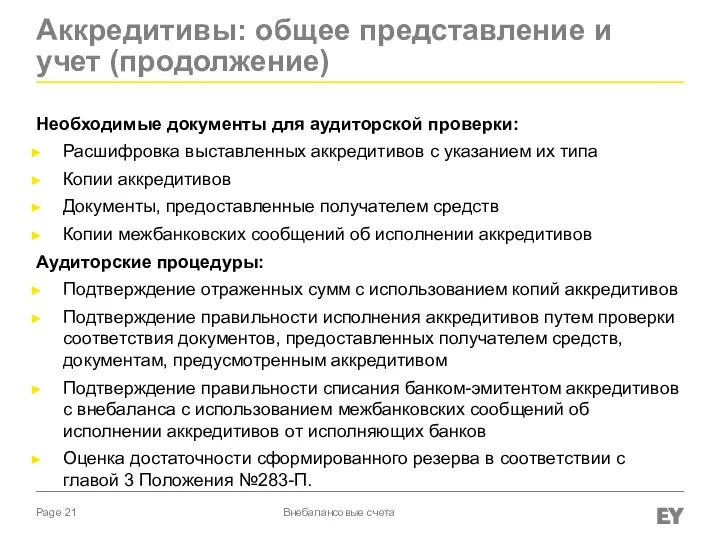

- 21. Аккредитивы: общее представление и учет (продолжение) Необходимые документы для аудиторской проверки: Расшифровка выставленных аккредитивов с указанием

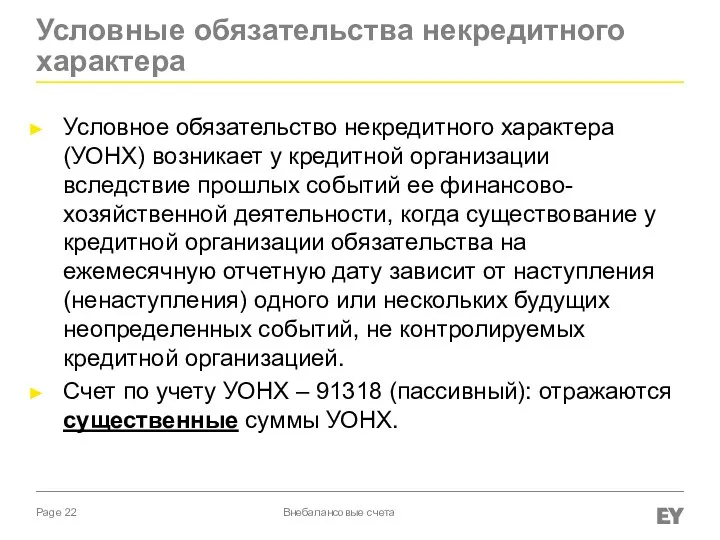

- 22. Условные обязательства некредитного характера Условное обязательство некредитного характера (УОНХ) возникает у кредитной организации вследствие прошлых событий

- 23. Условные обязательства некредитного характера (продолжение) Виды УОНХ: подлежащие уплате суммы по не урегулированным на отчетную дату

- 24. Условные обязательства некредитного характера (продолжение) Виды УОНХ (продолжение): суммы, подлежащие оплате при продаже или прекращении какого-либо

- 25. Условные обязательства некредитного характера (продолжение) Идентификация УОНХ Если существенная сумма, - отражение на счете 91318 Если

- 26. IFRS issues A provision is a liability of uncertain timing or amount. A contingent liability is:

- 27. IFRS issues (continued) A contingent asset is a possible asset that arises from past events and

- 28. IFRS issues (continued) A provision shall be recognised when: (a) an entity has a present obligation

- 29. IFRS issues (continued) For the IFRS purposes, off balance sheet items are disclosed in financial statements

- 30. IFRS issues (continued) All items stated above are reported in IFRS financial statements at statutory book

- 31. IFRS issues (continued) During our audit we review the most significant off balance sheet items (credit

- 32. Case Study 13-01 Case Study S1_Credit_related_contingencies BANK_2Q2015.xlsx Provide analytical procedures: identify the most significant issues of

- 34. Скачать презентацию

СЕГОДНЯ 9.12.2009 года Читает лекцию по философии учитель-дефектолог Куницкая Светлана Вячеславовна на тему Моя философия образовани

СЕГОДНЯ 9.12.2009 года Читает лекцию по философии учитель-дефектолог Куницкая Светлана Вячеславовна на тему Моя философия образовани Пейзаж и его роль в романе М.Ю.Лермонтова «Герой нашего времени»

Пейзаж и его роль в романе М.Ю.Лермонтова «Герой нашего времени» Класс олимпийского резерва 4 «Н»

Класс олимпийского резерва 4 «Н» Технология конструктивного общения

Технология конструктивного общения Тематические педсоветы

Тематические педсоветы Опыт использования свободного ПО для гибкого менеджмента проектов

Опыт использования свободного ПО для гибкого менеджмента проектов Шаблон проекта

Шаблон проекта Тема учебного проекта: «Употребление артикля. Правило согласования времен. Особенности употребления Present and Past Subjunctive Mood» Творческ

Тема учебного проекта: «Употребление артикля. Правило согласования времен. Особенности употребления Present and Past Subjunctive Mood» Творческ Медициналық ортадағы кикілжің

Медициналық ортадағы кикілжің Общественное сознание

Общественное сознание Научно-исследовательская работа: Что мы едим? Автор: Карп Наталья, З класс, МКОУ «Чемашинская СОШ – детский сад». Руководитель: По

Научно-исследовательская работа: Что мы едим? Автор: Карп Наталья, З класс, МКОУ «Чемашинская СОШ – детский сад». Руководитель: По Интерьер бального зала

Интерьер бального зала Ревитализация объектов промышленного наследия в г. Санкт - Петербурге. Тенденции и перспективы

Ревитализация объектов промышленного наследия в г. Санкт - Петербурге. Тенденции и перспективы Мониторинг образовательных достижений обучающихся как технология управления качеством образования в специальной ( коррекционно

Мониторинг образовательных достижений обучающихся как технология управления качеством образования в специальной ( коррекционно Владимирская столбушка

Владимирская столбушка Урок японского языка

Урок японского языка Государство и право

Государство и право Реализация реальных инвестиционных проектов

Реализация реальных инвестиционных проектов Буква С

Буква С Федеральный государственный образовательный стандарт

Федеральный государственный образовательный стандарт Мышцы и их функции

Мышцы и их функции Музыкальная живопись и живописная музыка

Музыкальная живопись и живописная музыка Kontrakt_zhiznennogo_tsikla

Kontrakt_zhiznennogo_tsikla Национальный режим в сфере закупок (статья 14 44-ФЗ)

Национальный режим в сфере закупок (статья 14 44-ФЗ) Презентация на тему Великие открытия и Изобретения Леонардо да Винчи

Презентация на тему Великие открытия и Изобретения Леонардо да Винчи  Запуск 18 кампании 2021 года

Запуск 18 кампании 2021 года Табиғатты пайдалану түрлерінің қоршаған ортаға әсері

Табиғатты пайдалану түрлерінің қоршаған ортаға әсері Драгоценные камни. Интерактивная игра

Драгоценные камни. Интерактивная игра