Содержание

- 2. НКЦ – кредитная организация – Центральный контрагент на валютном рынке ММВБ Дата создания: 24 октября 2005

- 3. Система управления рисками – главный приоритет НКЦ как центрального контрагента. НКЦ –надежный партнер участников финансового рынка,

- 4. Финансовая устойчивость НКЦ – важный фактор стабильности финансового рынка. Финансовая устойчивость НКЦ как кредитной организации обеспечивается:

- 5. Финансовая устойчивость НКЦ –важный фактор стабильности финансового рынка. (продолжение) Для участников высокий уровень достаточности капитала ЦК

- 6. Центральный контрагент в условиях рыночной нестабильности. Российский опыт Опыт НКЦ: НКЦ с момента начала деятельности является

- 7. Роль ЦК на мировом финансовом рынке (По оценке Банка Финляндии) Главная цель создания и использования института

- 8. Совершенствование системы управления рисками НКЦ в соответствии с международными стандартами. Проведенная самооценка соответствия деятельности НКЦ Рекомендациям,

- 9. Перспективы развития деятельности НКЦ как ЦК на российском финансовом рынке В среднесрочной перспективе НКЦ планирует выход

- 11. Скачать презентацию

Слайд 2НКЦ – кредитная организация – Центральный контрагент на валютном рынке ММВБ

Дата создания:

НКЦ – кредитная организация – Центральный контрагент на валютном рынке ММВБ

Дата создания:

Организационно – правовая форма: закрытое акционерное общество.

Основной вид деятельности: оказание клиринговых услуг участникам финансового рынка.

Структура акционерного капитала:

ЗАО «Московская межбанковская валютная биржа» - 99,729%

НП «Национальный депозитарный центр» - 0,271 %

Уставный капитал:

уставный капитал 1 735 млн. руб. (на 01.08.09г. ~ 39 млн. евро)

объем собственных

средств 4 135 млн.руб. (на 01.08.09г. ~ 94 млн. евро)

Валюта баланса: 673 040 млн.руб. (на 01.08.09г. ~ 15 млрд. евро)

Лицензии:

На осуществление банковских операций.

Профессионального участника рынка ценных бумаг на осуществление клиринговой деятельности.

Дата начала операционной деятельности: 10 декабря 2007 года.

Слайд 3Система управления рисками – главный приоритет НКЦ как центрального контрагента.

НКЦ –надежный партнер

Система управления рисками – главный приоритет НКЦ как центрального контрагента.

НКЦ –надежный партнер

система внутреннего рейтингования ММВБ, на основании которой:

устанавливаются требования к участникам клиринга (требования к показателям финансовой устойчивости и эффективности деятельности);

устанавливаются лимиты нетто операций участникам клиринга.

наличие Фонда покрытия рисков объёмом 14,4 млн. долларов США (на 01.08.09 г);

расчеты с участниками клиринга по принципу PVP;

контроль обеспеченности сделок (механизм предварительного депонирования);

установление границ допустимых однодневных курсовых колебаний ( по согласованию с ЦБ РФ);

механизм проведения дополнительной сессии с участием Банка России в случае невыполнения обязательств недобросовестным участником.

Слайд 4Финансовая устойчивость НКЦ – важный фактор стабильности финансового рынка.

Финансовая устойчивость НКЦ как

Финансовая устойчивость НКЦ – важный фактор стабильности финансового рынка.

Финансовая устойчивость НКЦ как

Выполнением обязательных требований ЦБ РФ к капиталу:

по структуре капитала;

по минимальным объёмам капитала;

по достаточности капитала (норматив Н1).

Выполнением жестких требований ЦБ РФ к ликвидности по нормативам, установленным Инструкцией ЦБ РФ №110-И:

Н2 – норматив мгновенной ликвидности;

Н3 – норматив текущей ликвидности;

Н4 – норматив долгосрочной ликвидности.

Слайд 5Финансовая устойчивость НКЦ –важный фактор стабильности финансового рынка.

(продолжение)

Для участников высокий уровень

Финансовая устойчивость НКЦ –важный фактор стабильности финансового рынка.

(продолжение)

Для участников высокий уровень

На 01.08.09 собственные средства НКЦ составили 4,135 млрд. рублей

Планами НКЦ предусмотрено увеличение в ближайшее время совокупного капитала НКЦ до 6, 135 млрд. руб.

Слайд 6Центральный контрагент в условиях рыночной нестабильности. Российский опыт

Опыт НКЦ:

НКЦ с

Центральный контрагент в условиях рыночной нестабильности. Российский опыт

Опыт НКЦ:

НКЦ с

в период высокой волатильности финансовых рынков НКЦ стал стабилизатором валютного рынка, не допустив ни одного случая неисполнения своих обязательств перед добросовестными участниками;

НКЦ для поддержания стабильности на биржевом валютном рынке:

осуществляет мониторинг финансового состояния участников, ситуации на рынке и действий регуляторов;

изменяет нормативы депонирования на валютные торги на ЕТС различными инструментами в тесном взаимодействии с ЦБ РФ, исходя из текущей конъюнктуры рынка;

своевременно прекращает/изменяет условия клирингового обслуживания банков в случае существенного ухудшения финансового состояния и/или отзыва лицензий, неоднократного нарушения установленных сроков расчетов.

Коллапс рынка РЕПО в период острой фазы кризиса произошел в том числе и из - за отсутствия на этом рынке Центрального контрагента.

Слайд 7Роль ЦК на мировом финансовом рынке

(По оценке Банка Финляндии)

Главная цель создания

Роль ЦК на мировом финансовом рынке

(По оценке Банка Финляндии)

Главная цель создания

Деятельность ЦК на финансовом рынке:

приводит к сужению торговых спредов, что в свою очередь стимулирует рост торговой активности;

снижает кредитный риск контрагентов по сделке;

позволяет участникам снижать издержки, повышая доходность от операций;

способствует снижению операций бэк-офисов участников, тем самым минимизирует операционные риски.

По оценке Европейской Ассоциации Центральных Контрагентов (EACH),

ЦК в период острой фазы кризиса обеспечили выполнение своих обязательств в рамках осуществляемой ими системы управления рисками.

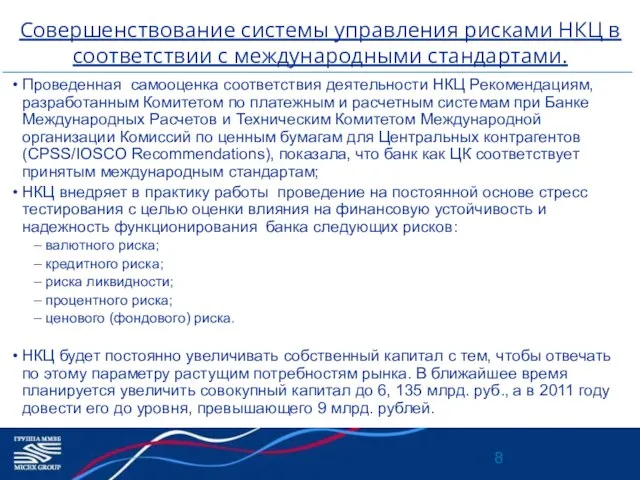

Слайд 8Совершенствование системы управления рисками НКЦ в соответствии с международными стандартами.

Проведенная самооценка

Совершенствование системы управления рисками НКЦ в соответствии с международными стандартами.

Проведенная самооценка

НКЦ внедряет в практику работы проведение на постоянной основе стресс тестирования с целью оценки влияния на финансовую устойчивость и надежность функционирования банка следующих рисков:

валютного риска;

кредитного риска;

риска ликвидности;

процентного риска;

ценового (фондового) риска.

НКЦ будет постоянно увеличивать собственный капитал с тем, чтобы отвечать по этому параметру растущим потребностям рынка. В ближайшее время планируется увеличить совокупный капитал до 6, 135 млрд. руб., а в 2011 году довести его до уровня, превышающего 9 млрд. рублей.

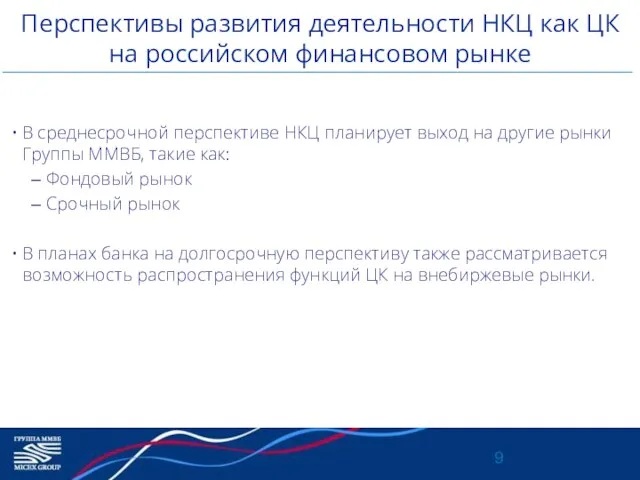

Слайд 9Перспективы развития деятельности НКЦ как ЦК на российском финансовом рынке

В среднесрочной

Перспективы развития деятельности НКЦ как ЦК на российском финансовом рынке

В среднесрочной

Фондовый рынок

Срочный рынок

В планах банка на долгосрочную перспективу также рассматривается возможность распространения функций ЦК на внебиржевые рынки.

Деепричастие

Деепричастие 7b88a4a7a1f30e5f

7b88a4a7a1f30e5f Кукла из фетра

Кукла из фетра Мастер-класс Жостовский поднос

Мастер-класс Жостовский поднос Плавание - вид спорта

Плавание - вид спорта Три склонения имён существительных

Три склонения имён существительных Поправки в Закон № 57-ФЗ

Поправки в Закон № 57-ФЗ Закат накатки

Закат накатки Как сохранить здоровье ребенка? 7 класс

Как сохранить здоровье ребенка? 7 класс Продажи услуг Hi-Technic ЧТ магазина А230

Продажи услуг Hi-Technic ЧТ магазина А230 Диарея. Типы диареи

Диарея. Типы диареи Презентация на тему Надёжная защита организма (3 класс)

Презентация на тему Надёжная защита организма (3 класс) Создание благоприятного имиджа (образа) творческого объединения в сети интернет

Создание благоприятного имиджа (образа) творческого объединения в сети интернет Клиническая психология

Клиническая психология «1С:Предприятие 8. Логистика: Управление перевозками »

«1С:Предприятие 8. Логистика: Управление перевозками » J. D. Salinger And The Catcher in the Rye

J. D. Salinger And The Catcher in the Rye Родительское собрание. 9 класс

Родительское собрание. 9 класс Поисковые исследования: Вторичная информация

Поисковые исследования: Вторичная информация Școala de iarnă a cadrelor didactice

Școala de iarnă a cadrelor didactice Методическая презентацияТема учебного проекта:Перенаселение планеты

Методическая презентацияТема учебного проекта:Перенаселение планеты Разработка проекта нефтеналивного танкера для акватории Каспийского моря

Разработка проекта нефтеналивного танкера для акватории Каспийского моря Безопасность во время военной службы

Безопасность во время военной службы Социальное проектирование как технология развития ключевых компетентностей школьника

Социальное проектирование как технология развития ключевых компетентностей школьника Система питания ПК

Система питания ПК Билет в будущее. Проект Образование в Красноярском крае

Билет в будущее. Проект Образование в Красноярском крае Волейбол

Волейбол Рамки для фото из кожи

Рамки для фото из кожи Омские храмы, связанные с именем Сильвестра Ольшевского

Омские храмы, связанные с именем Сильвестра Ольшевского