Содержание

- 2. «Фильтры» для трендовых торговых алгоритмов

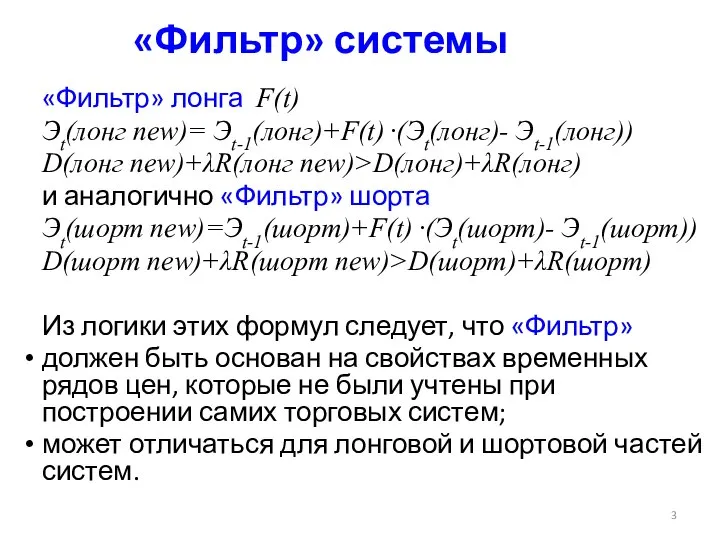

- 3. «Фильтр» системы «Фильтр» лонга F(t) Эt(лонг new)= Эt-1(лонг)+F(t) ·(Эt(лонг)- Эt-1(лонг)) D(лонг new)+λR(лонг new)>D(лонг)+λR(лонг) и аналогично «Фильтр»

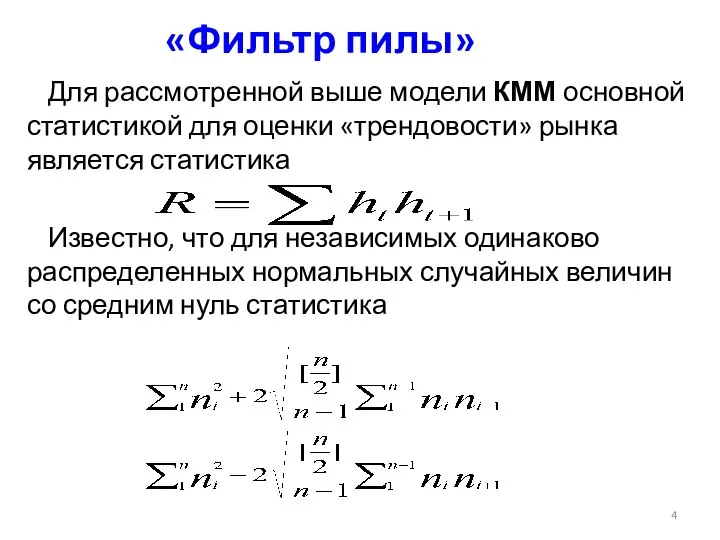

- 4. «Фильтр пилы» Для рассмотренной выше модели КММ основной статистикой для оценки «трендовости» рынка является статистика Известно,

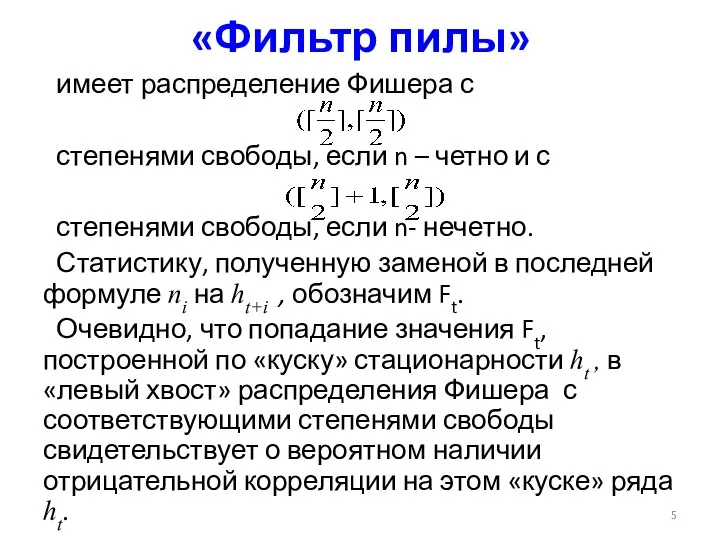

- 5. «Фильтр пилы» имеет распределение Фишера с степенями свободы, если n – четно и с степенями свободы,

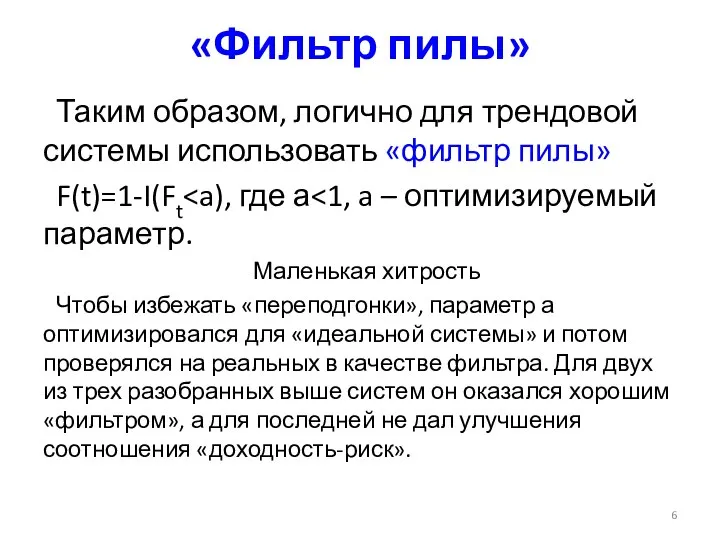

- 6. «Фильтр пилы» Таким образом, логично для трендовой системы использовать «фильтр пилы» F(t)=1-I(Ft Маленькая хитрость Чтобы избежать

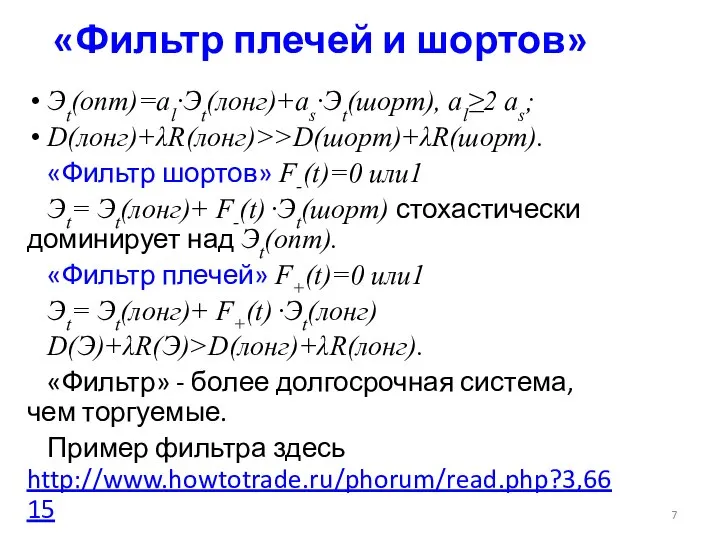

- 7. «Фильтр плечей и шортов» Эt(опт)=аl·Эt(лонг)+аs·Эt(шорт), аl≥2 аs; D(лонг)+λR(лонг)>>D(шорт)+λR(шорт). «Фильтр шортов» F-(t)=0 или1 Эt= Эt(лонг)+ F-(t) ·Эt(шорт)

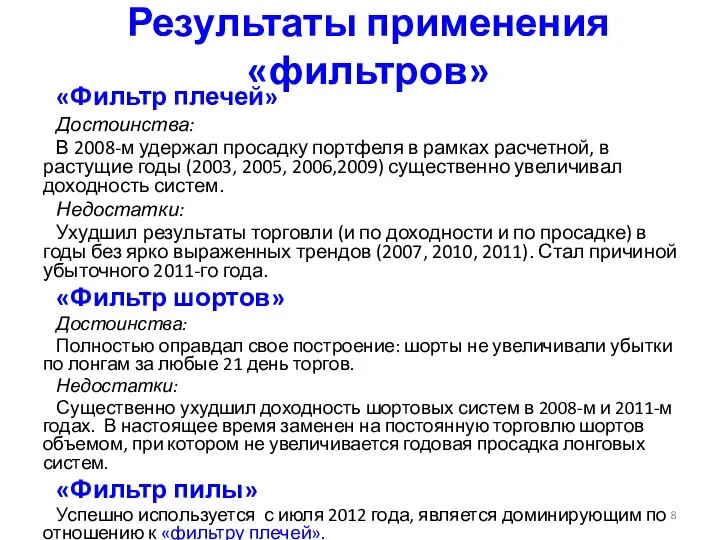

- 8. Результаты применения «фильтров» «Фильтр плечей» Достоинства: В 2008-м удержал просадку портфеля в рамках расчетной, в растущие

- 9. Примеры контртрендовых торговых алгоритмов

- 10. «Тренд» или «контртренд»? «Тренд+Контртренд» на одних движениях = НУЛЬ Что делать? Проверять статистическое преимущество «трендов» и

- 11. Контртрендовая система Как было написано выше, тренд и контртренд торговать на одних движениях нельзя, поэтому в

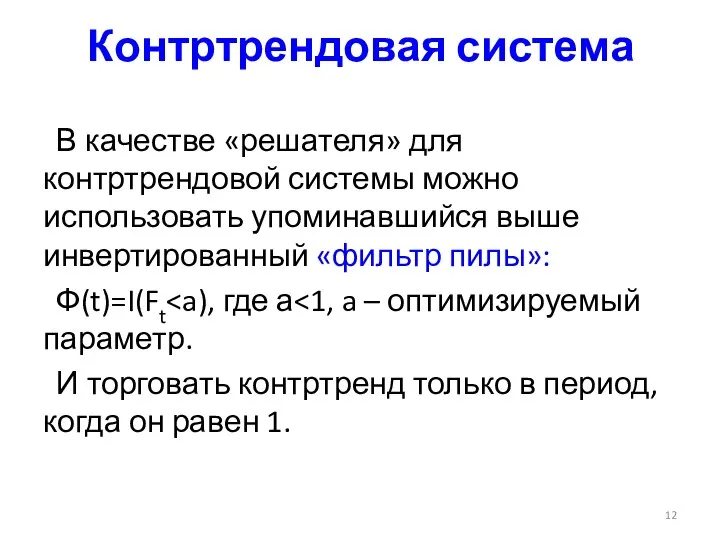

- 12. Контртрендовая система В качестве «решателя» для контртрендовой системы можно использовать упоминавшийся выше инвертированный «фильтр пилы»: Ф(t)=I(Ft

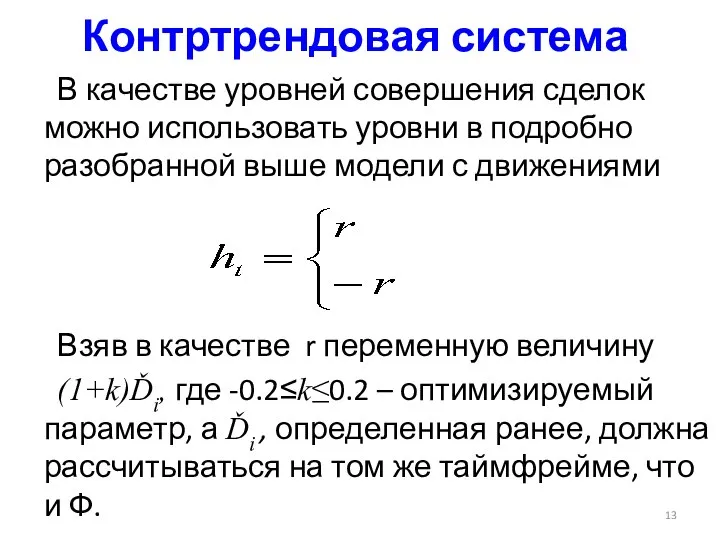

- 13. Контртрендовая система В качестве уровней совершения сделок можно использовать уровни в подробно разобранной выше модели с

- 14. Контртрендовая система Усреднение позиции нужно производить по оптимизируемой последовательности v1≤v2≤… ≤ vn, где n – максимальное

- 15. Контртрендовая система Ставить стопы или нет? Возможны два варианта: стопление всей позиции при переходе Ф(t) с

- 16. Контртрендовая система Оптимизация и отбор параметров a, k, усреднения v1≤v2≤… ≤ vn, и выбор между вариантами

- 17. Maximum Profit System для опционов Через g*(x) обозначим функцию Е*max(x-d,0), где Е* –среднее по распределению P*

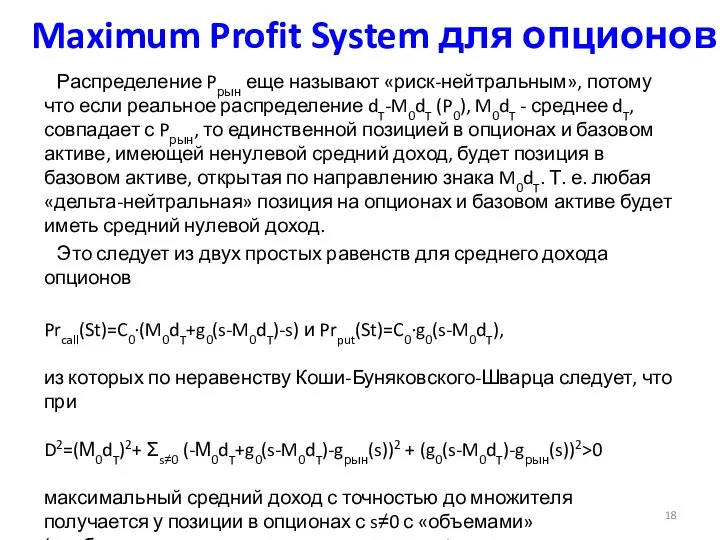

- 18. Maximum Profit System для опционов Распределение Pрын еще называют «риск-нейтральным», потому что если реальное распределение dT-M0dT

- 19. Maximum Profit System для опционов Vcall(St)=V·(М0dT+ g0(s-M0dT)- gрын(s))/D и Vput(St)=V·(g0(s-M0dT)-gрын(s))/D плюс позиция базовом активе с «объемом»

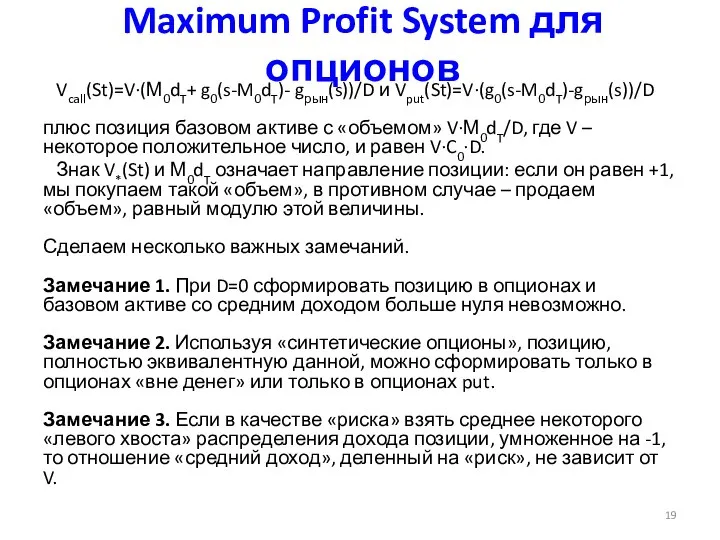

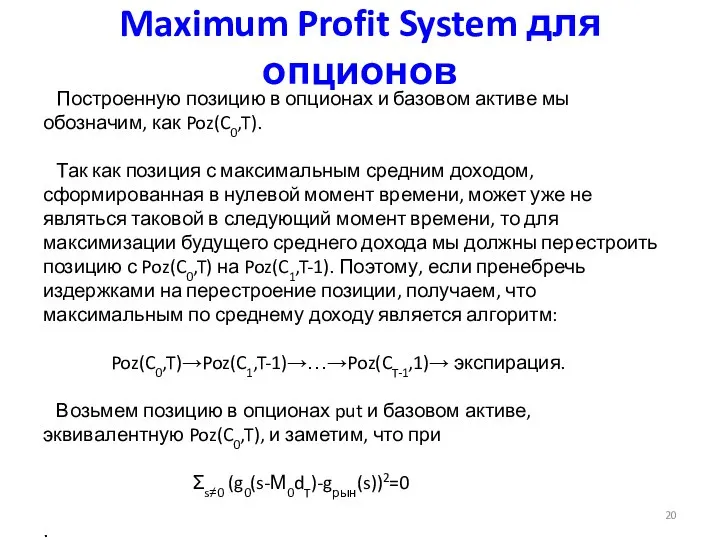

- 20. Maximum Profit System для опционов Построенную позицию в опционах и базовом активе мы обозначим, как Poz(C0,T).

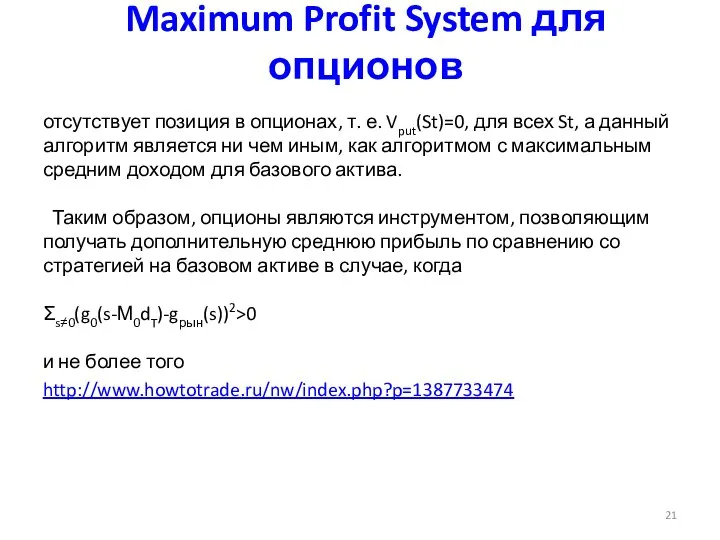

- 21. Maximum Profit System для опционов отсутствует позиция в опционах, т. е. Vput(St)=0, для всех St, а

- 23. Скачать презентацию

Вода. Обеспеченность крупных регионов ресурсами речного стока

Вода. Обеспеченность крупных регионов ресурсами речного стока Розничный товарооборот организаций торговли и экономический механизм его обоснования

Розничный товарооборот организаций торговли и экономический механизм его обоснования Индустриальная экономика

Индустриальная экономика Роль развитых стран в мировой экономике

Роль развитых стран в мировой экономике Study of modern methodological approaches to the development of competitive strategy on example “Rostelecom” company

Study of modern methodological approaches to the development of competitive strategy on example “Rostelecom” company Здравоохранение в рыночных условиях

Здравоохранение в рыночных условиях Проблемы теплоэнергетики. Технологии производства базальтовой ваты

Проблемы теплоэнергетики. Технологии производства базальтовой ваты Развивающиеся страны и их основные признаки

Развивающиеся страны и их основные признаки Мировой опыт определения целевых показателей по стратегическим направлениям Умного города

Мировой опыт определения целевых показателей по стратегическим направлениям Умного города Основные фонды и оборотные средства строительных организаций

Основные фонды и оборотные средства строительных организаций ВВП на душу населения(по ППС)

ВВП на душу населения(по ППС) Сравнительная характеристика понятий экономическая диагностика и экономический анализ

Сравнительная характеристика понятий экономическая диагностика и экономический анализ Особенности антибиотиков в г. Кострома

Особенности антибиотиков в г. Кострома Введение в микроэкономическую теорию

Введение в микроэкономическую теорию Экономический аспект Арабской весны в Египте

Экономический аспект Арабской весны в Египте Понятие рисков и угроз экономической безопасности Астраханской области

Понятие рисков и угроз экономической безопасности Астраханской области Производственное предпринимательство

Производственное предпринимательство Анализ внутренней среды региона. Лекция № 4

Анализ внутренней среды региона. Лекция № 4 Виды затрат и их экономическое значение

Виды затрат и их экономическое значение Identification de marché et analyse swot

Identification de marché et analyse swot Валютный курс: виды и методы воздействия Выполнили: белоглазова ю., бондарева е.

Валютный курс: виды и методы воздействия Выполнили: белоглазова ю., бондарева е. Семинар. Экономика

Семинар. Экономика Последствия и способы борьбы с инфляцией

Последствия и способы борьбы с инфляцией Основные эффекты коммуникаций

Основные эффекты коммуникаций Методология исследования рыночных структур

Методология исследования рыночных структур Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России

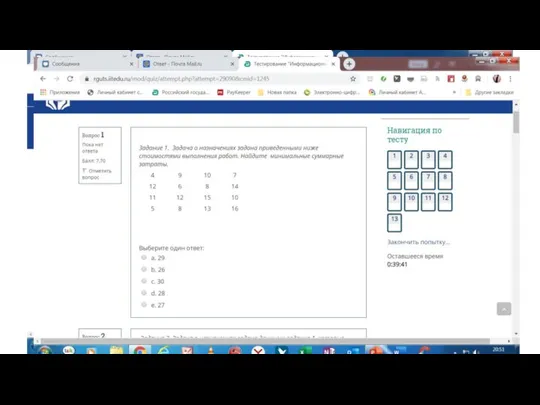

Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России Задания по экономике (вопросы 1-3)

Задания по экономике (вопросы 1-3) Экономическая теория. Совокупный спрос и совокупное предложение

Экономическая теория. Совокупный спрос и совокупное предложение