Содержание

- 2. Литература 1. Теплова Т.В. 7 ступеней анализа инвестиций в реальные активы. Российский опыт/Т.В. Теплова. – М.:

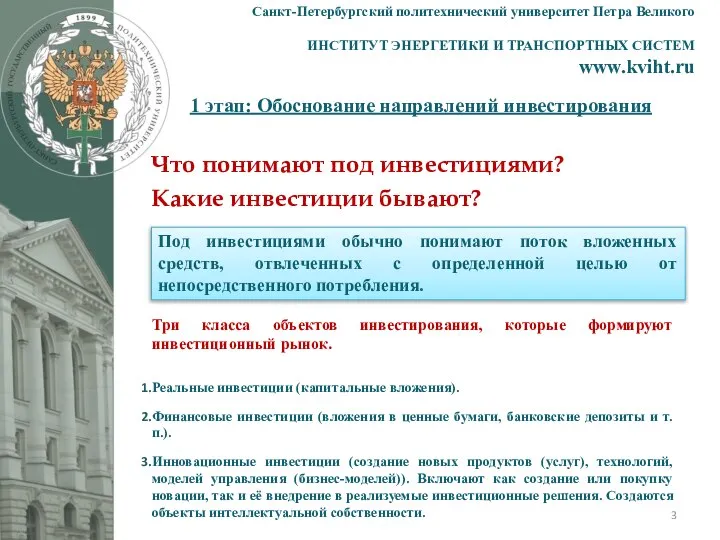

- 3. 1 этап: Обоснование направлений инвестирования Что понимают под инвестициями? Какие инвестиции бывают? Санкт-Петербургский политехнический университет Петра

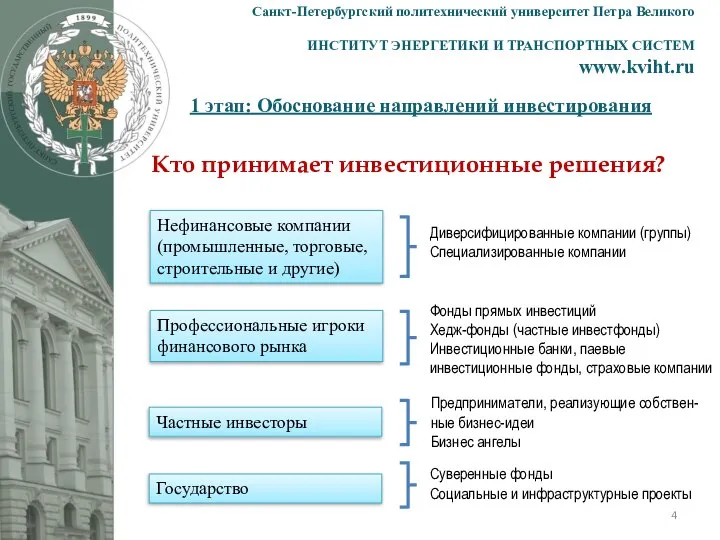

- 4. 1 этап: Обоснование направлений инвестирования Кто принимает инвестиционные решения? Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ

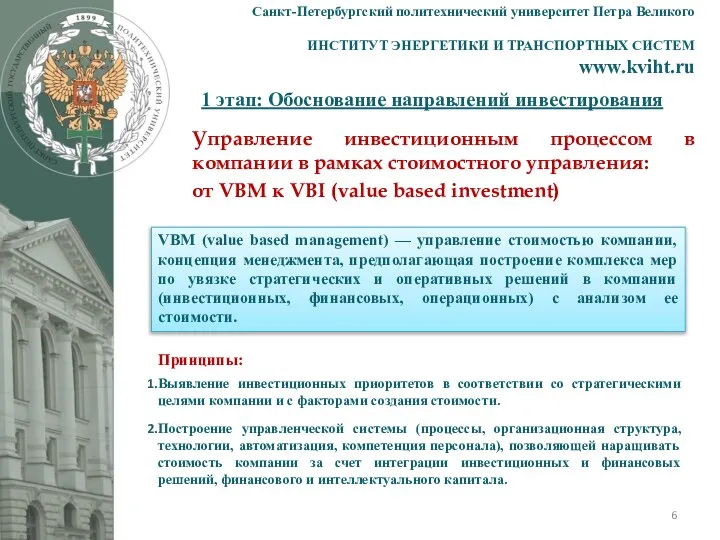

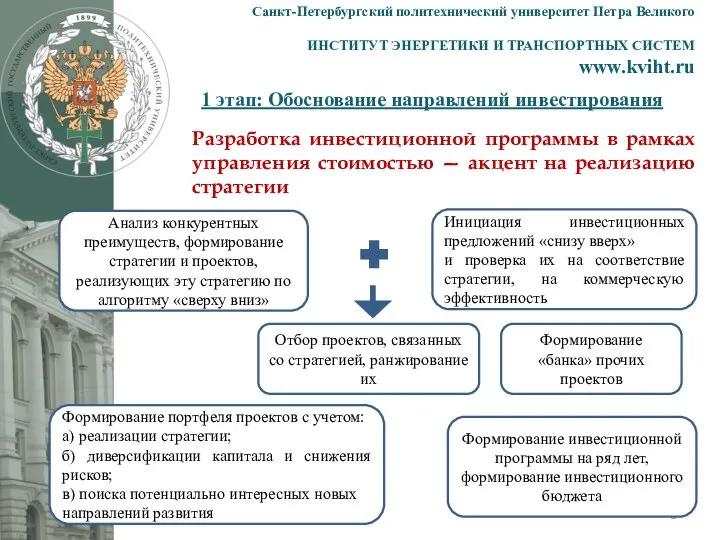

- 5. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 6. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

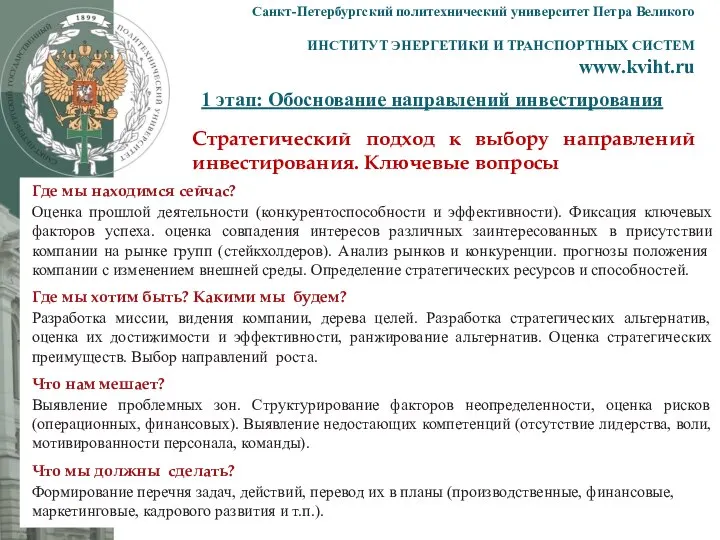

- 7. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 8. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 9. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 10. Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru При формализации целей бизнес-идеи, требующей

- 11. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 12. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

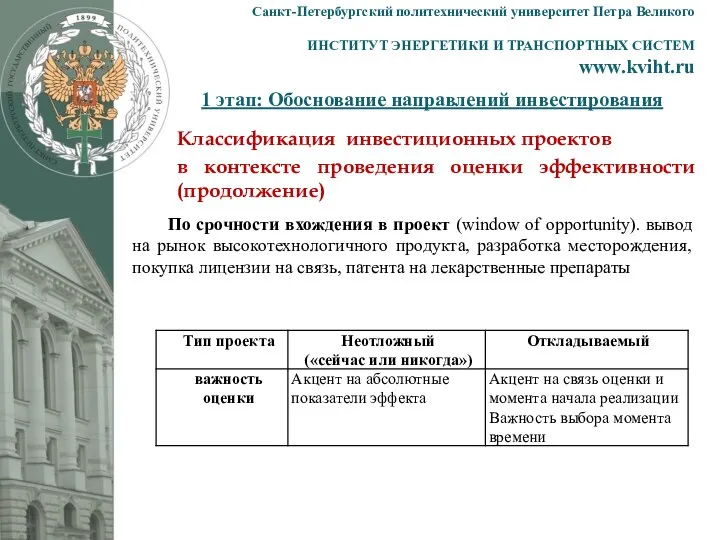

- 13. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 14. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

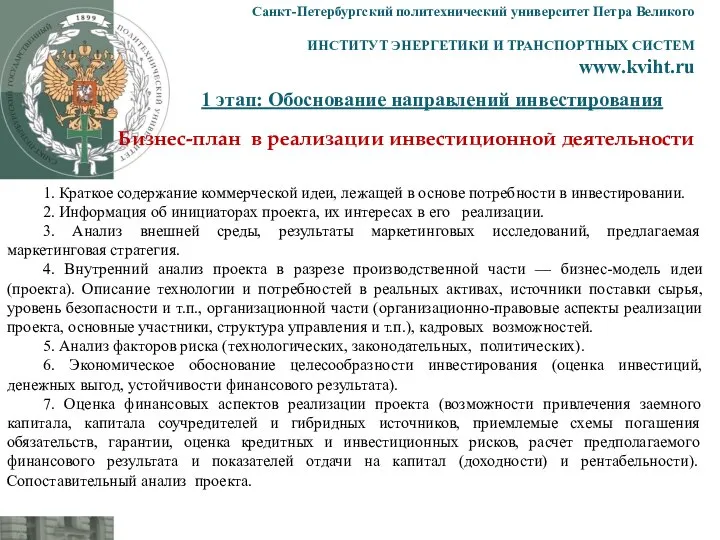

- 15. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 16. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 17. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 18. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 19. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 20. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 21. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 22. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 23. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 24. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 25. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

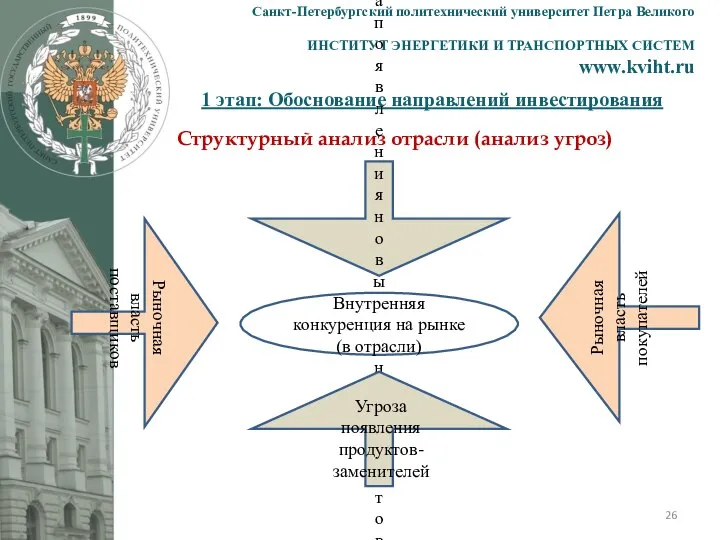

- 26. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 27. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

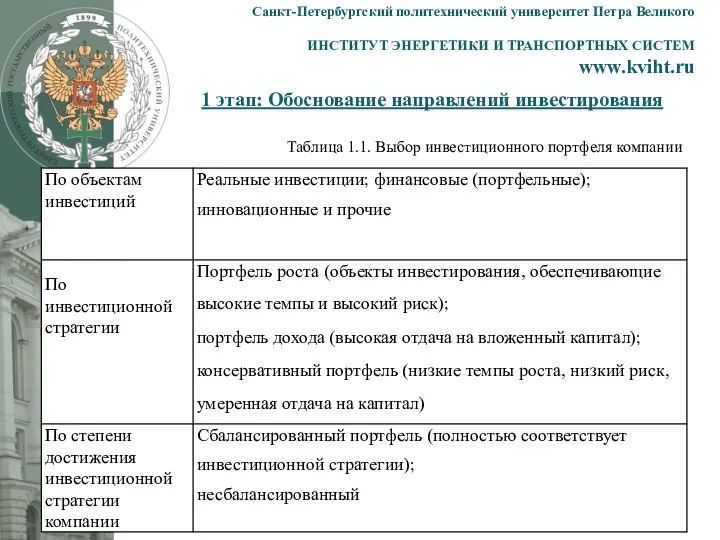

- 28. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

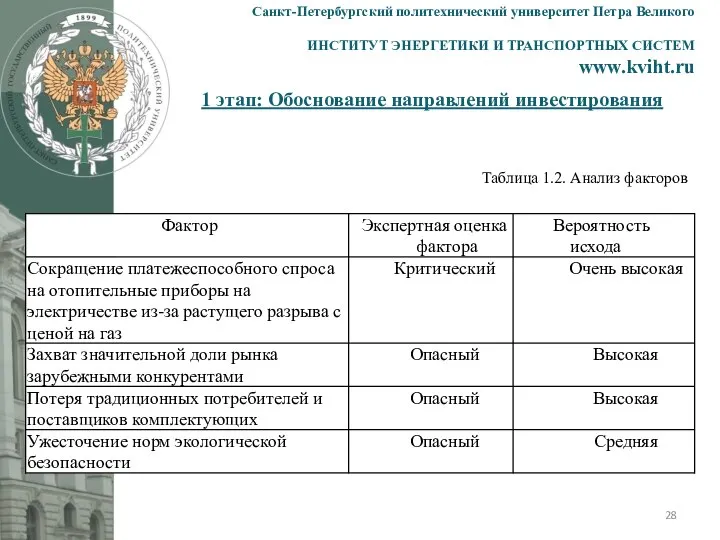

- 29. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

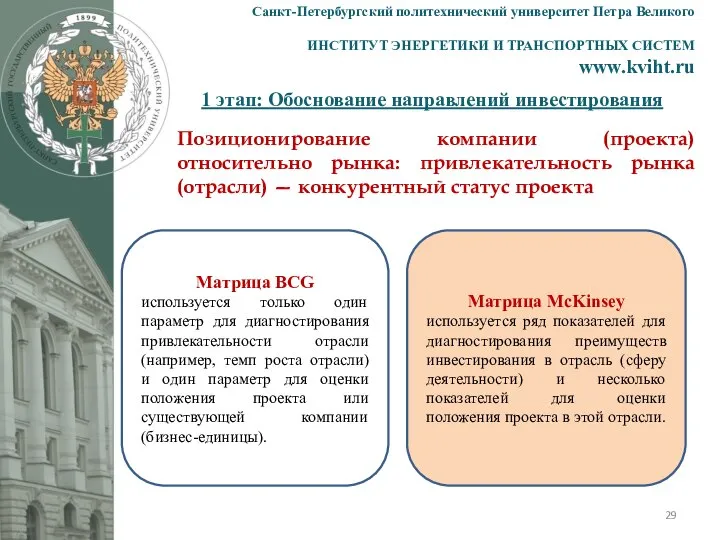

- 30. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 31. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

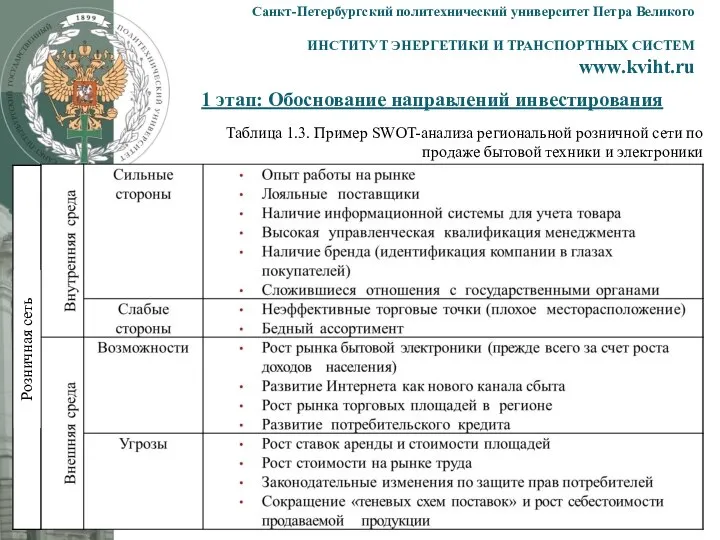

- 32. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

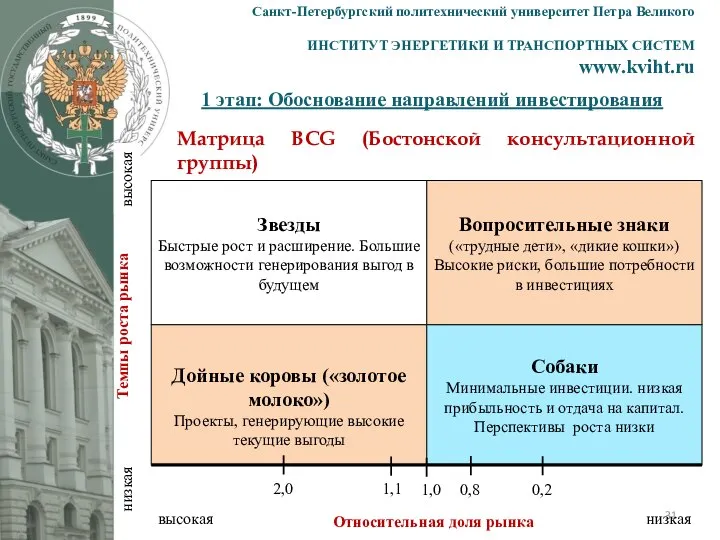

- 33. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

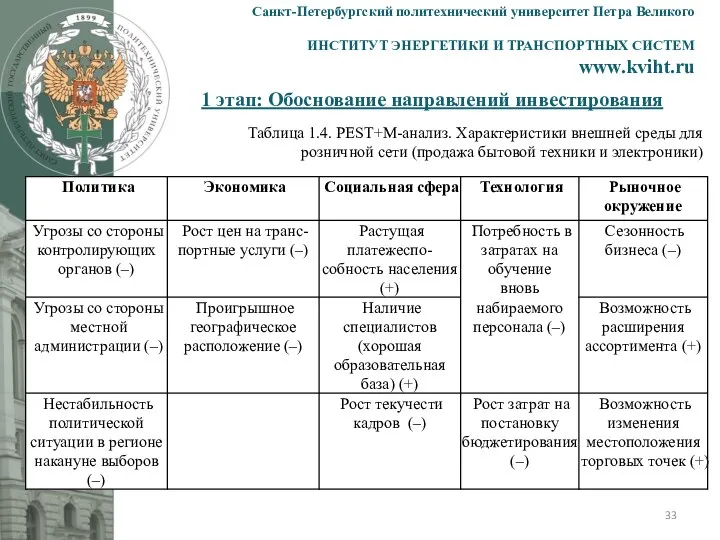

- 34. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

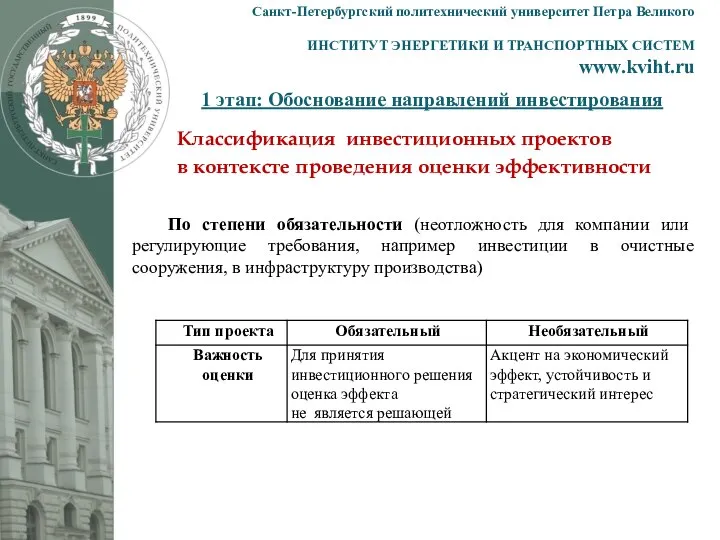

- 35. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 36. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 37. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 38. 1 этап: Обоснование направлений инвестирования Санкт-Петербургский политехнический университет Петра Великого ИНСТИТУТ ЭНЕРГЕТИКИ И ТРАНСПОРТНЫХ СИСТЕМ www.kviht.ru

- 40. Скачать презентацию

Традиционная (аграрная) экономика

Традиционная (аграрная) экономика Основные эффекты коммуникаций

Основные эффекты коммуникаций Кейнсианство. Кейнсианская теория

Кейнсианство. Кейнсианская теория Экономические циклы

Экономические циклы Общеэкономические основы развития современного общества. Тема 1

Общеэкономические основы развития современного общества. Тема 1 Ценообразование. Понятие цены. Классификация цен

Ценообразование. Понятие цены. Классификация цен Налоговый механизм: содержание и структура

Налоговый механизм: содержание и структура Инвестиционный потенциал Алтайского края

Инвестиционный потенциал Алтайского края Микроэкономика. Экономическая система

Микроэкономика. Экономическая система Процентная ставка и равновесие на денежном рынке. 11 класс

Процентная ставка и равновесие на денежном рынке. 11 класс Технологическая революция как кластер новых и динамичных технологий, продуктов и отраслей

Технологическая революция как кластер новых и динамичных технологий, продуктов и отраслей Падающая звезда

Падающая звезда Тарифное и нетарифное регулирование внешнеэкономической деятельности (Тема 4)

Тарифное и нетарифное регулирование внешнеэкономической деятельности (Тема 4) Экономический рост и цикличность экономического развития

Экономический рост и цикличность экономического развития Макросреда организации

Макросреда организации Политэкономическая группа теорий медиа

Политэкономическая группа теорий медиа 实验经济学 4

实验经济学 4 1_Rynok_truda

1_Rynok_truda Теория производства фирмы. Лекция 3

Теория производства фирмы. Лекция 3 Δειγματικός Χώρος - Ενδεχόμενα - Σύνολα

Δειγματικός Χώρος - Ενδεχόμενα - Σύνολα Экономика. Типы экономических систем

Экономика. Типы экономических систем Мобилизация недоиспользованных ресурсов на территории и…

Мобилизация недоиспользованных ресурсов на территории и… Инвестиции: сущность, классификация

Инвестиции: сущность, классификация Первые итоги внедрения Стандарта развития конкуренции в муниципальных образованиях Московской области

Первые итоги внедрения Стандарта развития конкуренции в муниципальных образованиях Московской области Ограниченность ресурсов

Ограниченность ресурсов Основные макроэкономические проблемы. Валовой внутренний продукт

Основные макроэкономические проблемы. Валовой внутренний продукт Великие предприниматели

Великие предприниматели Экономические циклы как следствие борьбы между трудом и капиталом. Модель Крафта-Вайзе

Экономические циклы как следствие борьбы между трудом и капиталом. Модель Крафта-Вайзе