Слайд 2МЕТОДЫ ПРОГНОЗИРОВАНИЯ

На практике применяются различные методы прогнозирования:

Экспертные оценки

Экстраполяция

Ситуационный анализ

Пропорциональные зависимости

Моделирование

Коэффициентный метод.

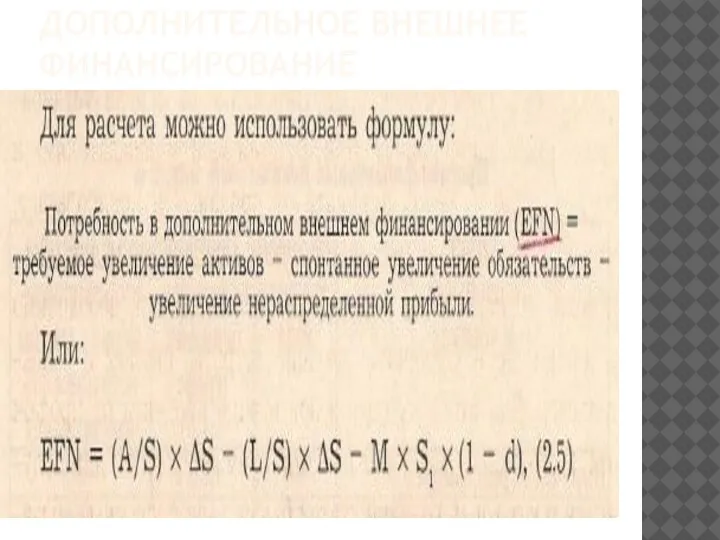

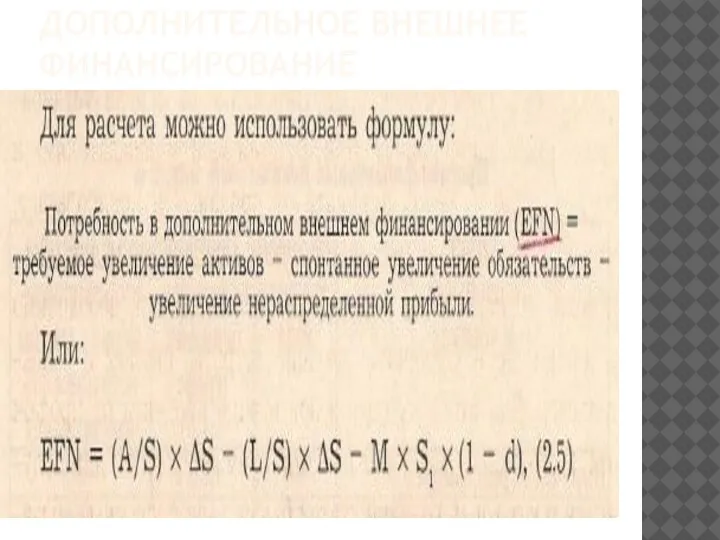

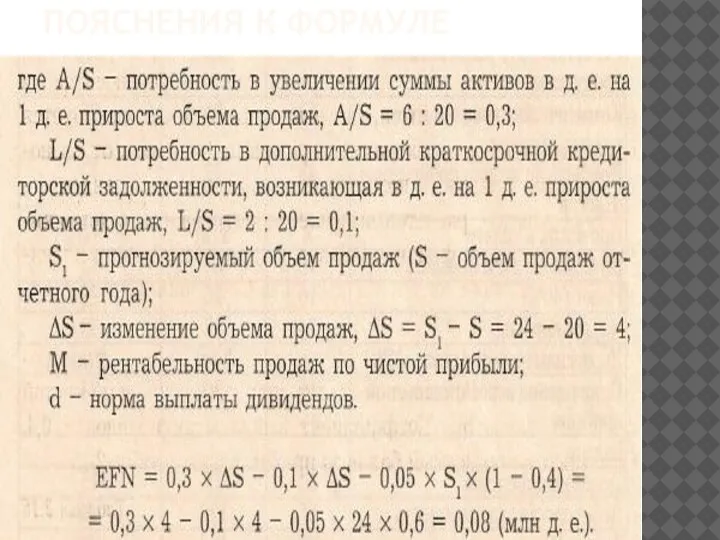

Слайд 5ДОПОЛНИТЕЛЬНОЕ ВНЕШНЕЕ ФИНАНСИРОВАНИЕ

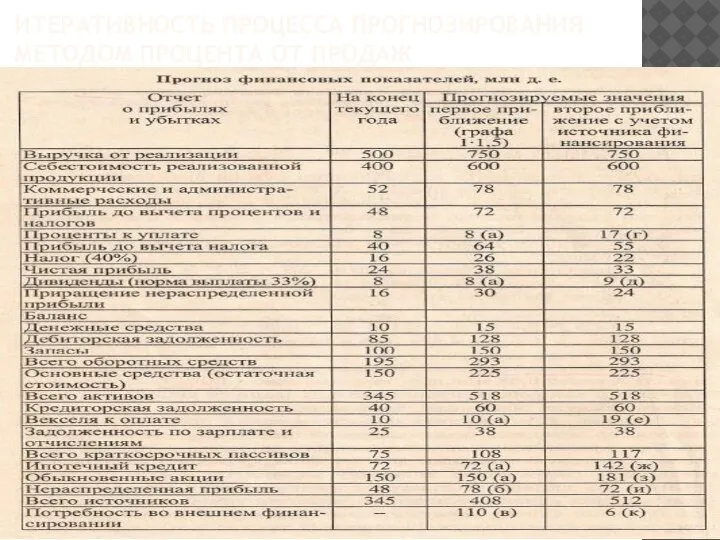

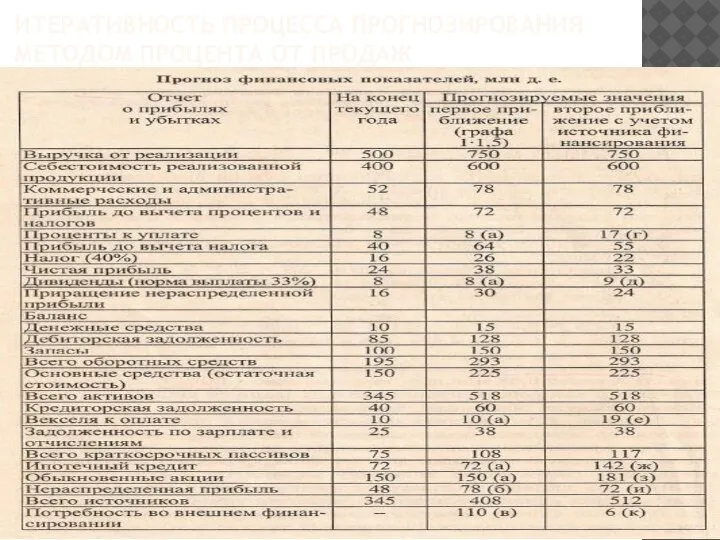

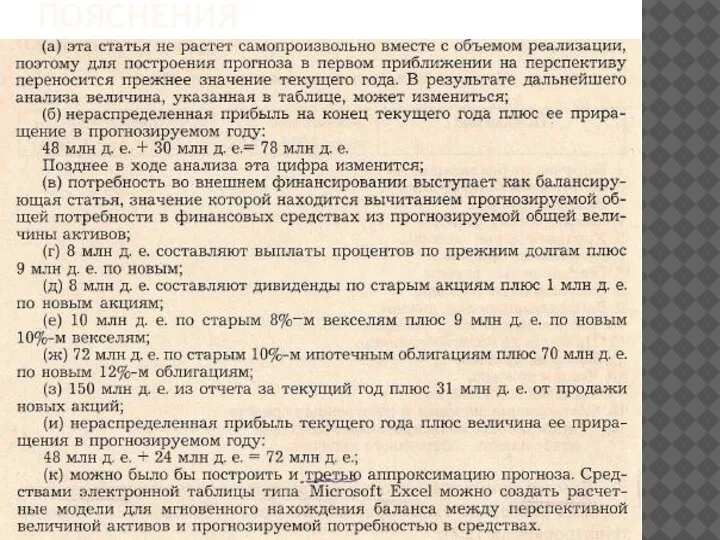

Слайд 7ИТЕРАТИВНОСТЬ ПРОЦЕССА ПРОГНОЗИРОВАНИЯ МЕТОДОМ ПРОЦЕНТА ОТ ПРОДАЖ

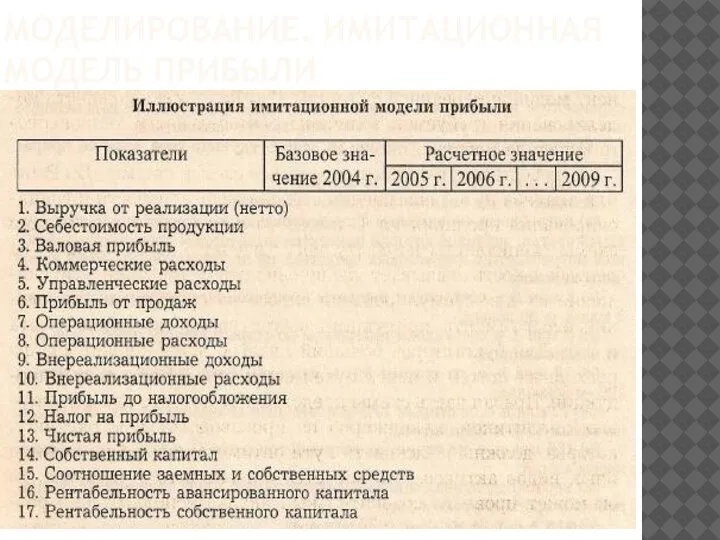

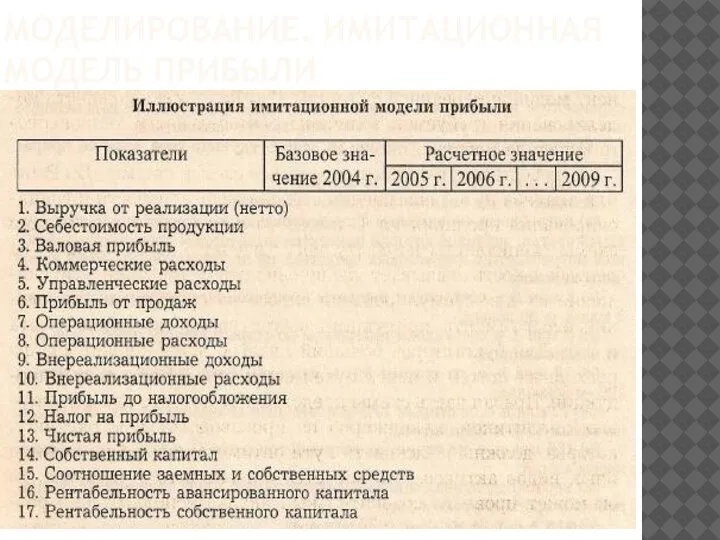

Слайд 9МОДЕЛИРОВАНИЕ. ИМИТАЦИОННАЯ МОДЕЛЬ ПРИБЫЛИ

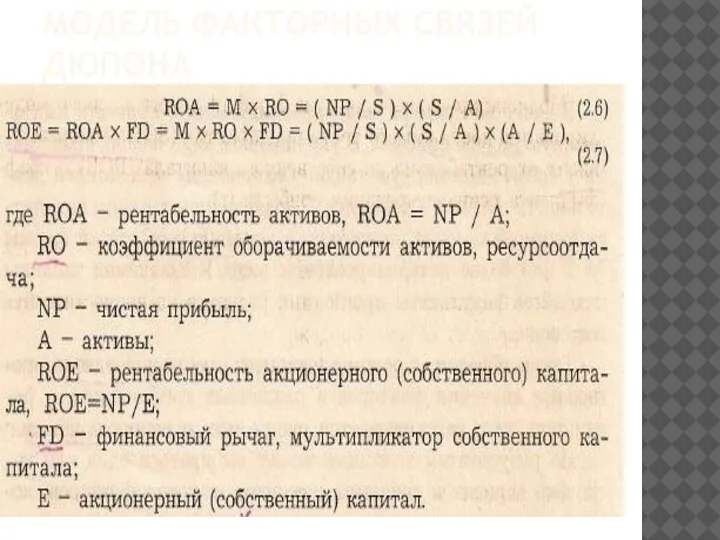

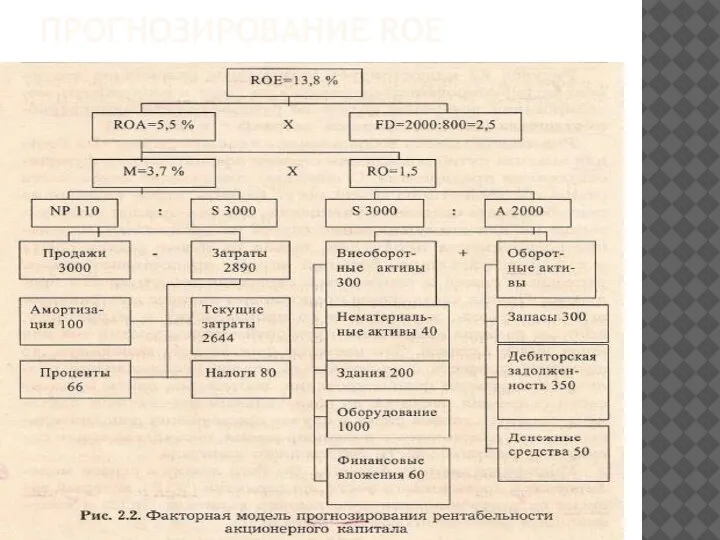

Слайд 11ПРОГНОЗ РЕНТАБЕЛЬНОСТИ СК

Подставляя в модель прогнозные значения таких факторов, как

объем продаж

себестоимость

основные

и оборотные средства

величина заемного капитала

можно представить прогноз двух важнейших показателей эффективности –рентабельности авансированного и собственного капитала.

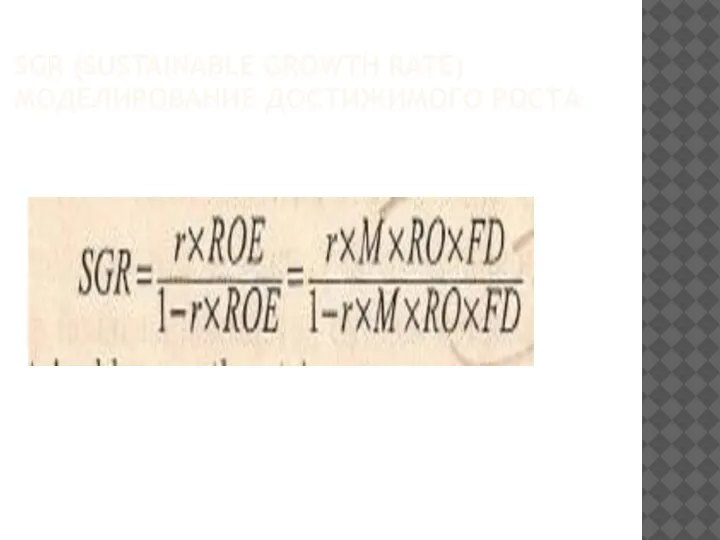

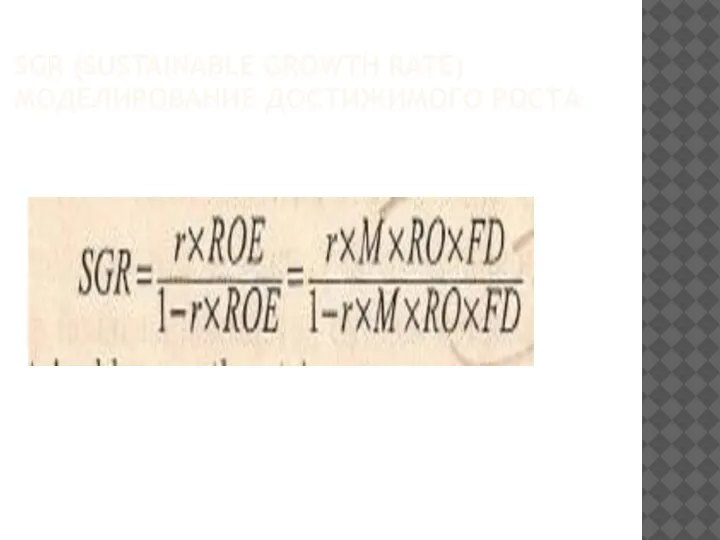

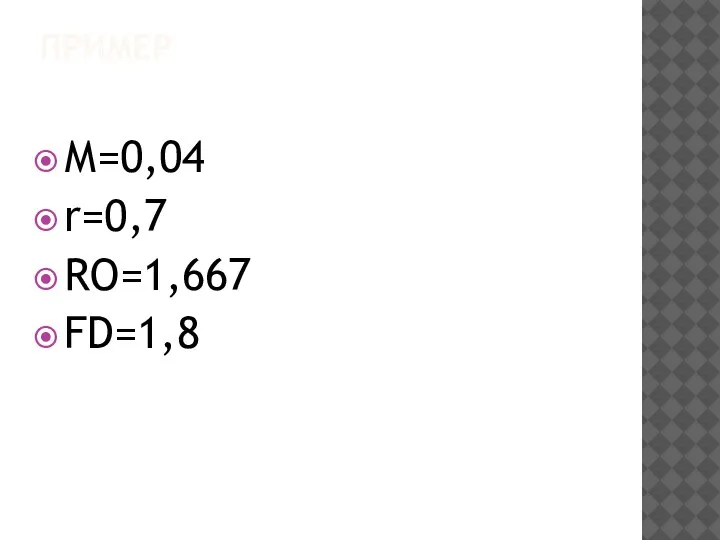

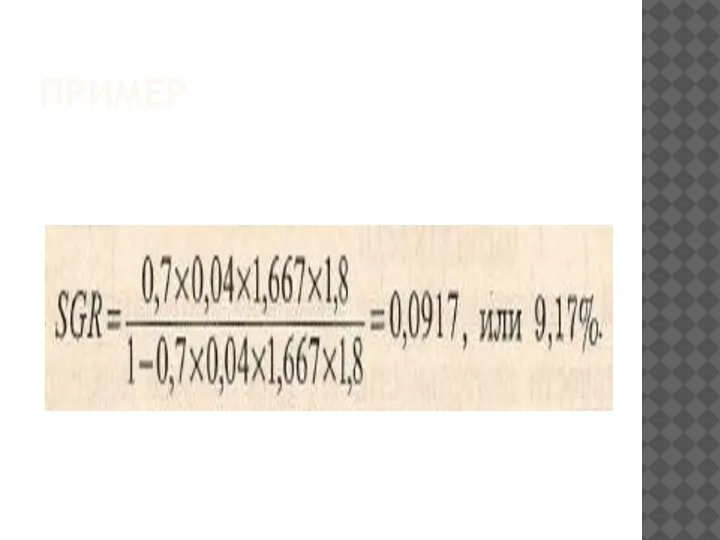

Слайд 13SGR (SUSTAINABLE GROWTH RATE)

МОДЕЛИРОВАНИЕ ДОСТИЖИМОГО РОСТА

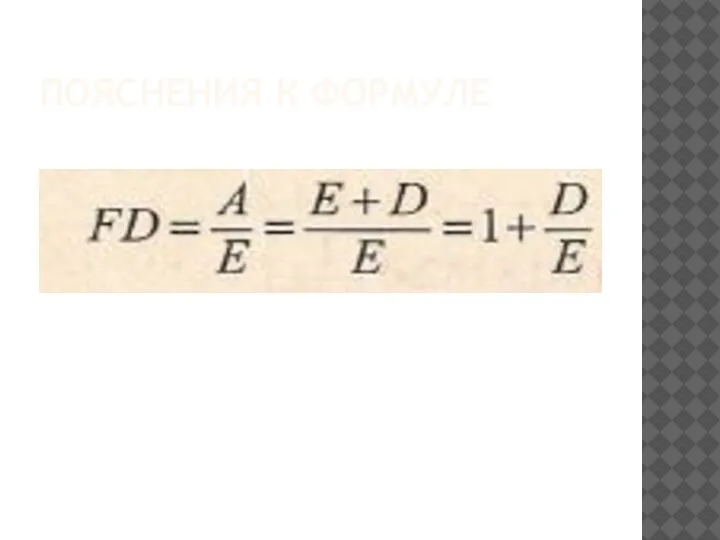

Слайд 14ПОЯСНЕНИЯ К ФОРМУЛЕ

r – целевое значение коэффициента реинвестирования

M –рентабельность продаж, ROS.

RO=S/A -

оборачиваемость активов.

Слайд 18SGR

Таким образом, 9,17% - это достижимый прирост объема продаж, если предприятие не

меняет сложившуюся структуру активов, источников средств, использования прибыли.

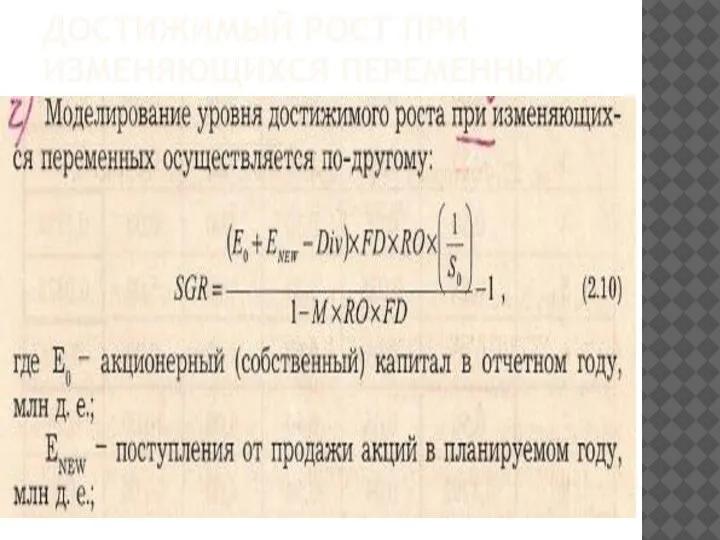

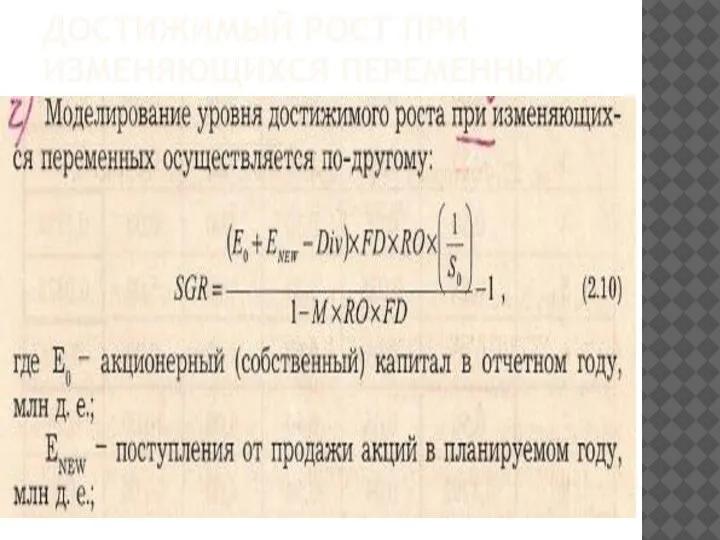

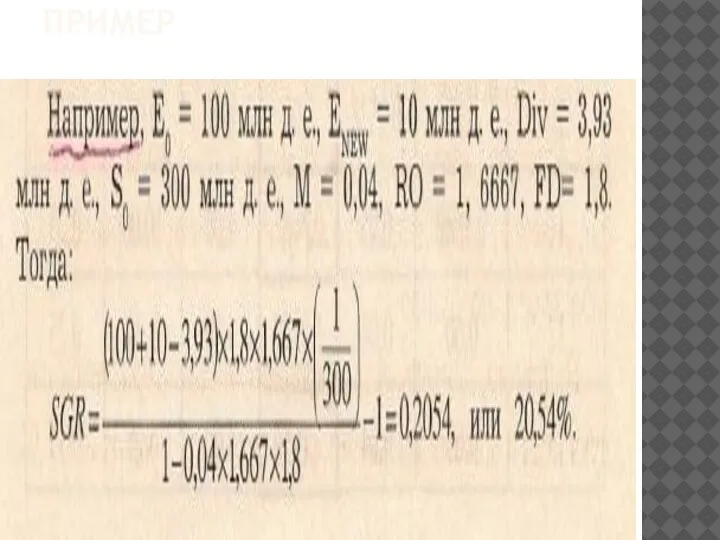

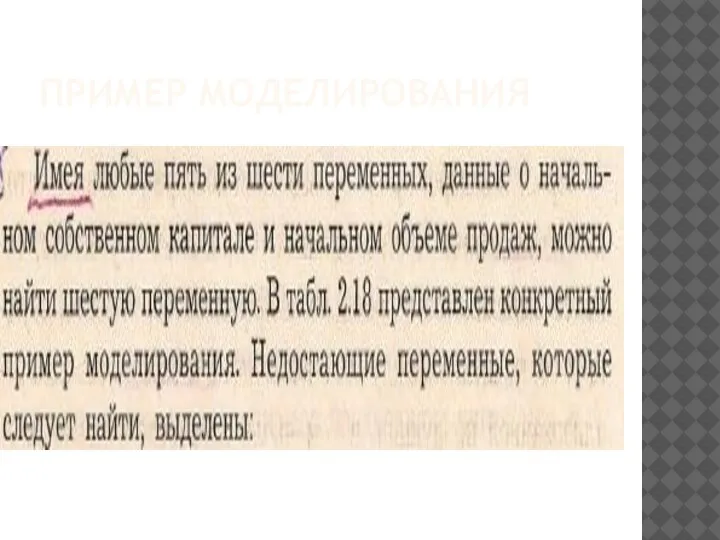

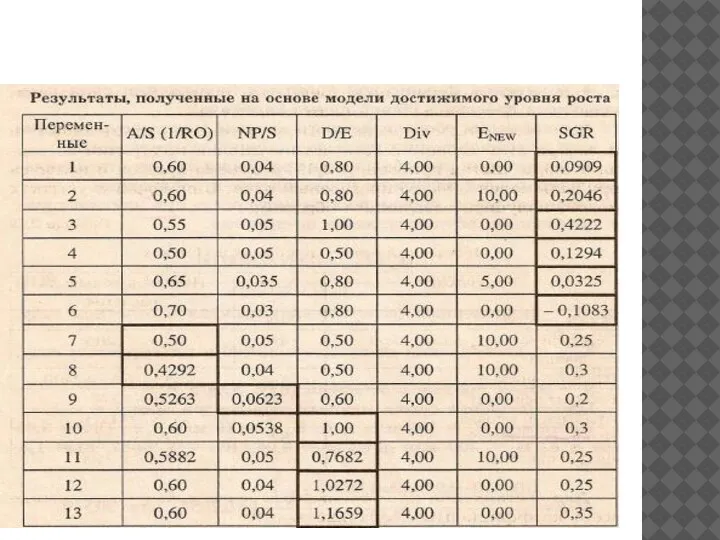

Слайд 19ДОСТИЖИМЫЙ РОСТ ПРИ ИЗМЕНЯЮЩИХСЯ ПЕРЕМЕННЫХ

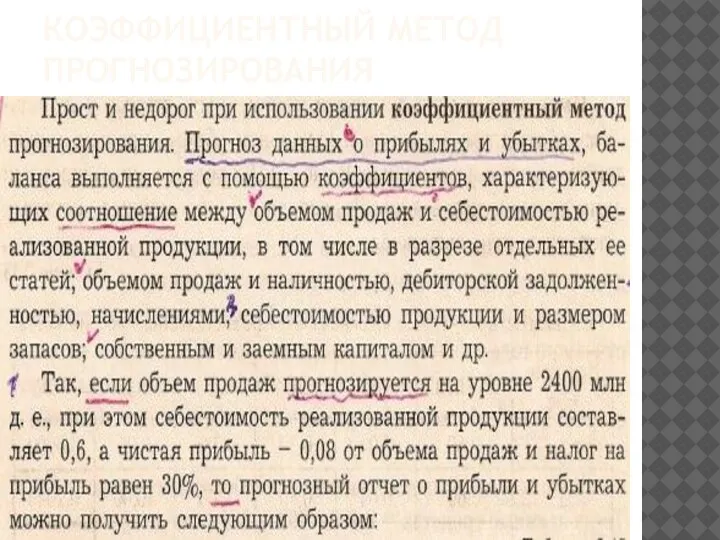

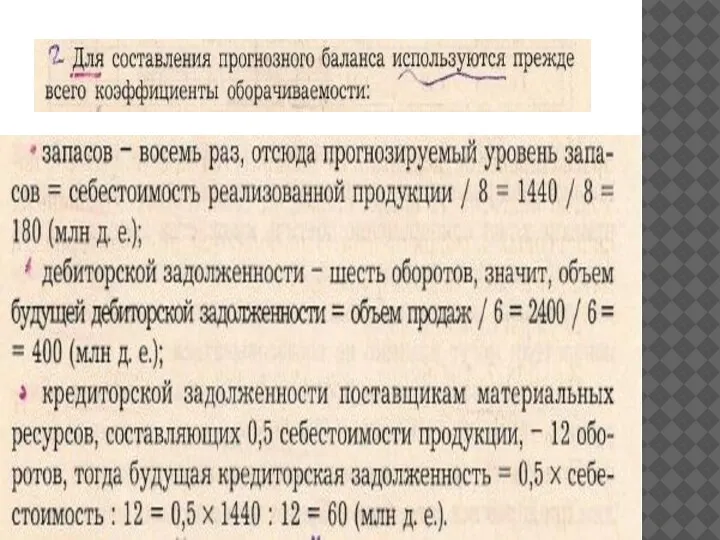

Слайд 23КОЭФФИЦИЕНТНЫЙ МЕТОД ПРОГНОЗИРОВАНИЯ

Слайд 24КОЭФФИЦИЕНТНЫЙ МЕТОД ПРОГНОЗИРОВАНИЯ

Прогноз данных о прибылях и убытках, баланса, выполняется с

помощью коэффициентов, характеризующих соотношение между:

объемом продаж и себестоимостью реализованной продукции, в том числе в разрезе отдельных ее статей;

объемом продаж и наличностью, дебиторской задолженностью, начислениями, себестоимостью продукции и размером запасов;

собственным и заемным капиталом и др.

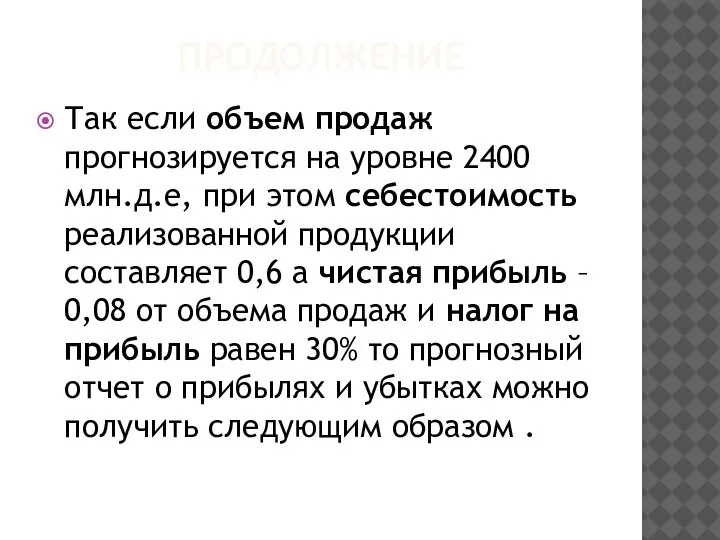

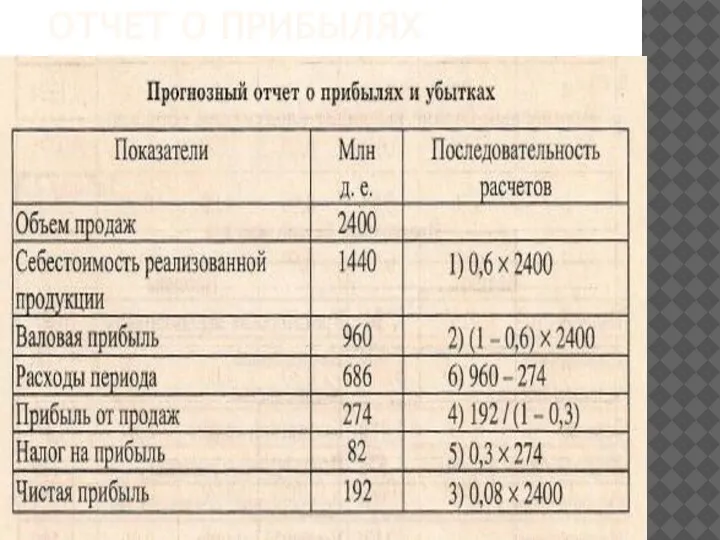

Слайд 25ПРОДОЛЖЕНИЕ

Так если объем продаж прогнозируется на уровне 2400 млн.д.е, при этом себестоимость

реализованной продукции составляет 0,6 а чистая прибыль – 0,08 от объема продаж и налог на прибыль равен 30% то прогнозный отчет о прибылях и убытках можно получить следующим образом .

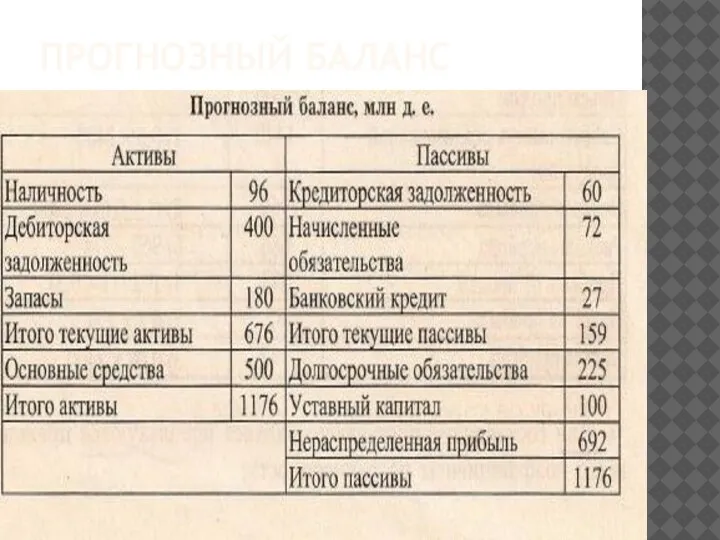

Слайд 28ПРОГНОЗНЫЙ БАЛАНС

Предположим наличность и начисленные обязательства характеризуются устойчивой зависимостью от объема продаж

– соответственно 4% и 3%, отсюда 96 млн. д.е. и 72 млн. д.е.

Основные средства поддерживаются на прежнем уровне – 500 млн. д.е., так как капиталовложения осуществляются в размере начисленной амортизации.

Слайд 29ПРОГНОЗНЫЙ БАЛАНС

Долгосрочные обязательства в отчетном периоде – 300 млн. д.е., к концу

года планируется уплатить 75 млн. д.е.

Уставный капитал – 100 млн. д.е. Нераспределенная прибыль отчетного года – 500 млн. д.е. плюс 192 млн. д.е. в плановом году (из отчета о прибылях и убытках), дивиденды отсутствуют. Всего собственный капитал = 100 + 500 + 192 = 792 млн. д.е.

Слайд 30ПРОГНОЗНЫЙ БАЛАНС

Плановое соотношение заемных и собственных средств 0,485. Тогда заемные средства =

0,485

* 792 = 384 (млн. д.е.),

в том числе краткосрочный банковский кредит = 384 – 225 – 60 – 72 = 27 (млн. д.е.)

Прогнозный баланс выглядит следующим образом:

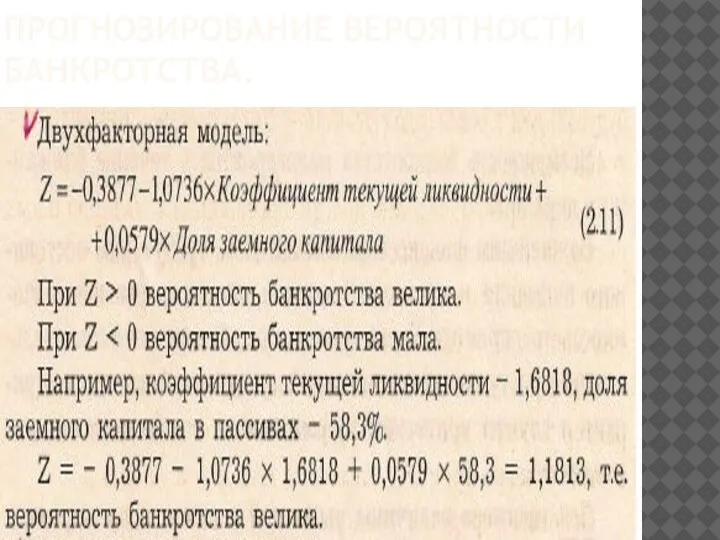

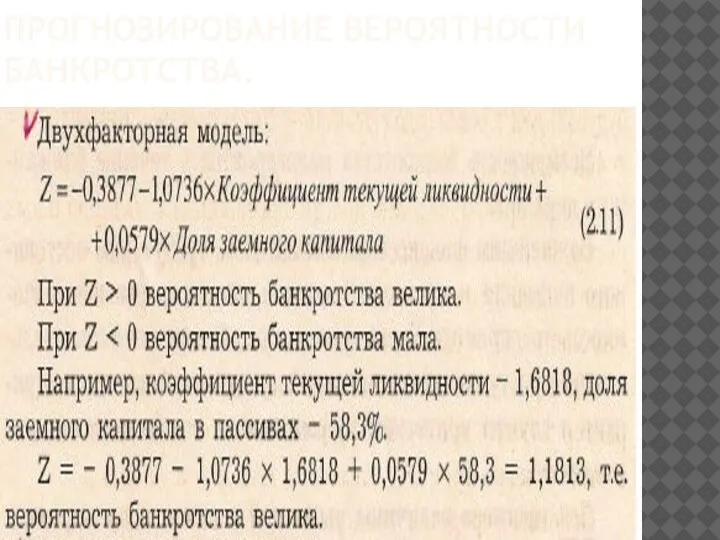

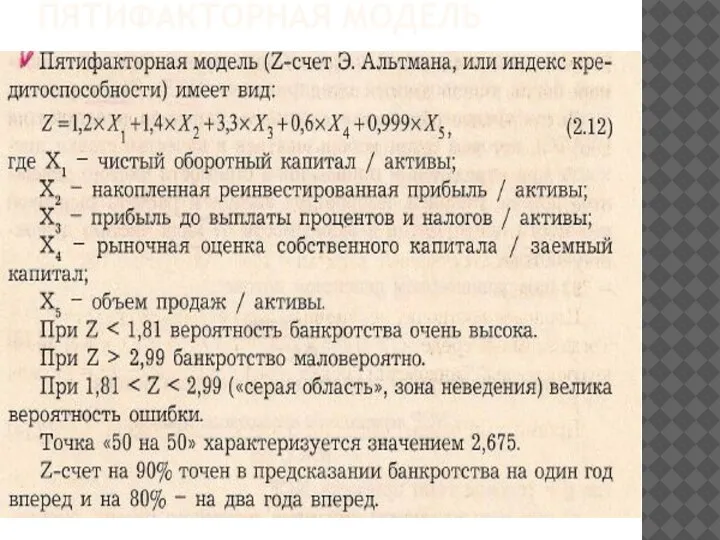

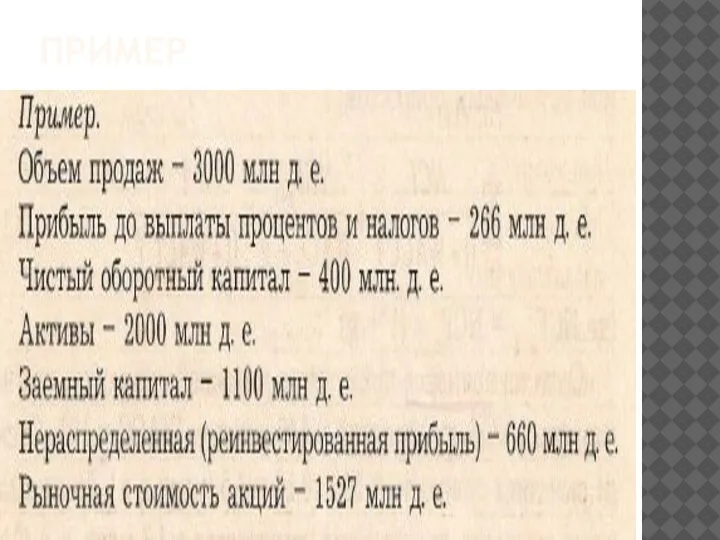

Слайд 32ПРОГНОЗИРОВАНИЕ ВЕРОЯТНОСТИ БАНКРОТСТВА.

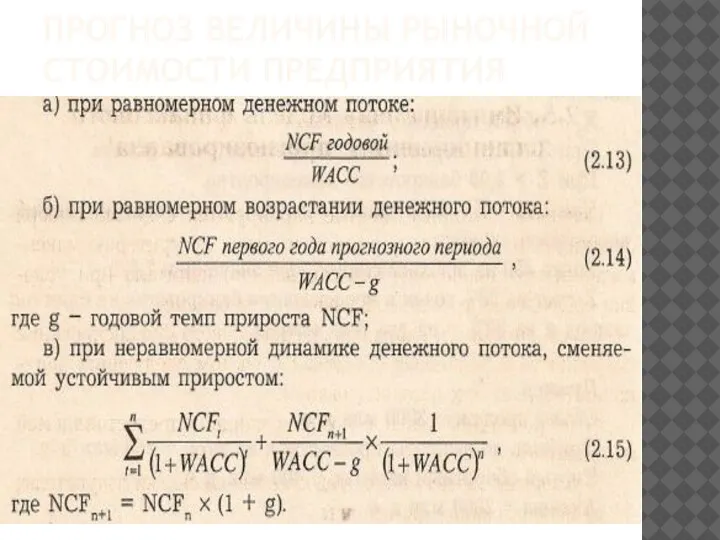

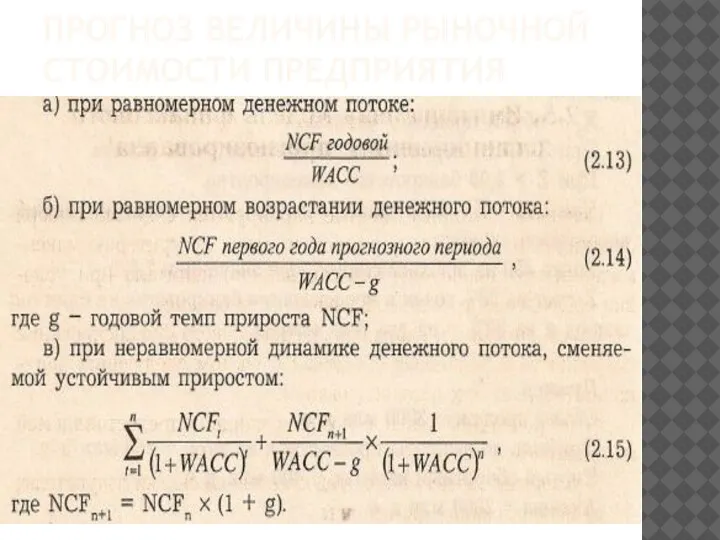

Слайд 36ПРОГНОЗ ВЕЛИЧИНЫ РЫНОЧНОЙ СТОИМОСТИ ПРЕДПРИЯТИЯ

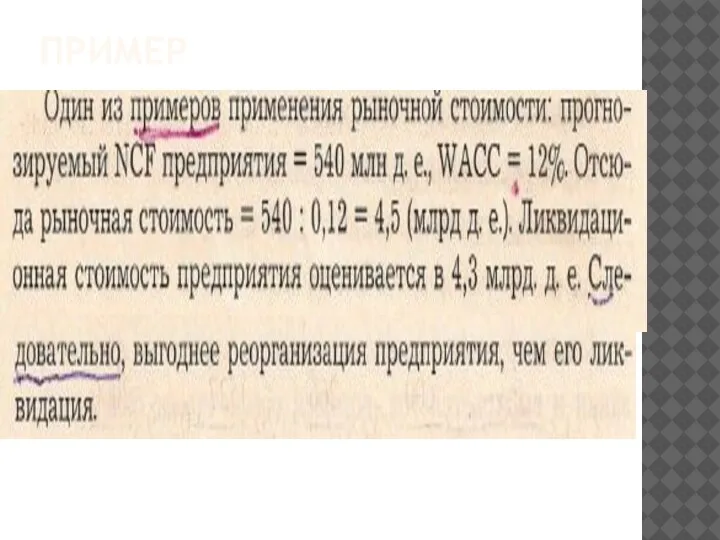

Слайд 39ПРИМЕР

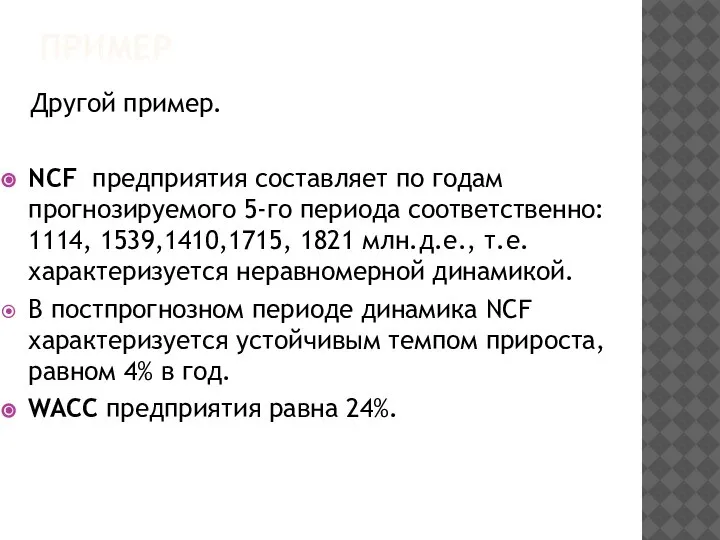

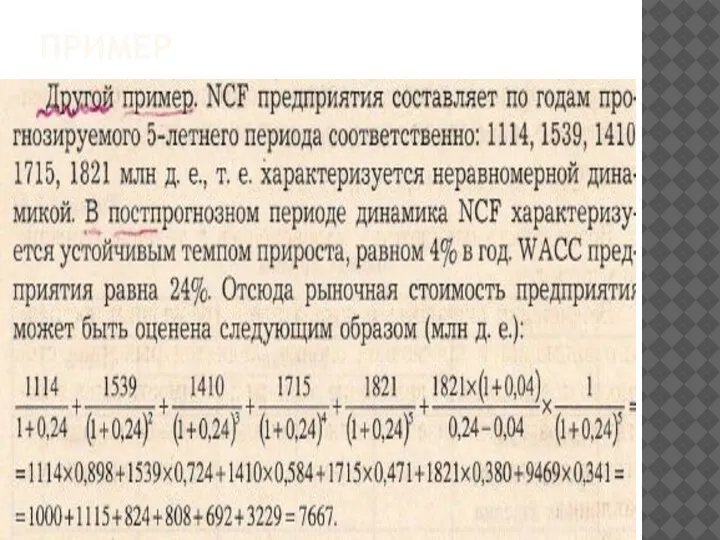

Другой пример.

NCF предприятия составляет по годам прогнозируемого 5-го периода соответственно: 1114,

1539,1410,1715, 1821 млн.д.е., т.е. характеризуется неравномерной динамикой.

В постпрогнозном периоде динамика NCF характеризуется устойчивым темпом прироста, равном 4% в год.

WACC предприятия равна 24%.

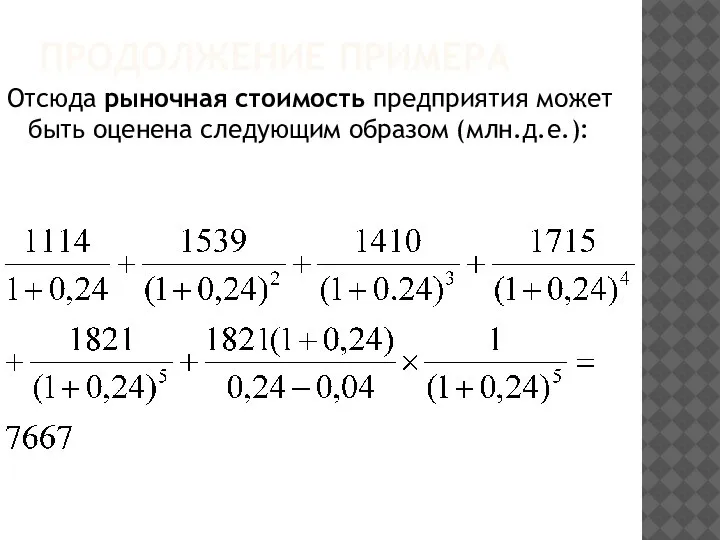

Слайд 40ПРОДОЛЖЕНИЕ ПРИМЕРА

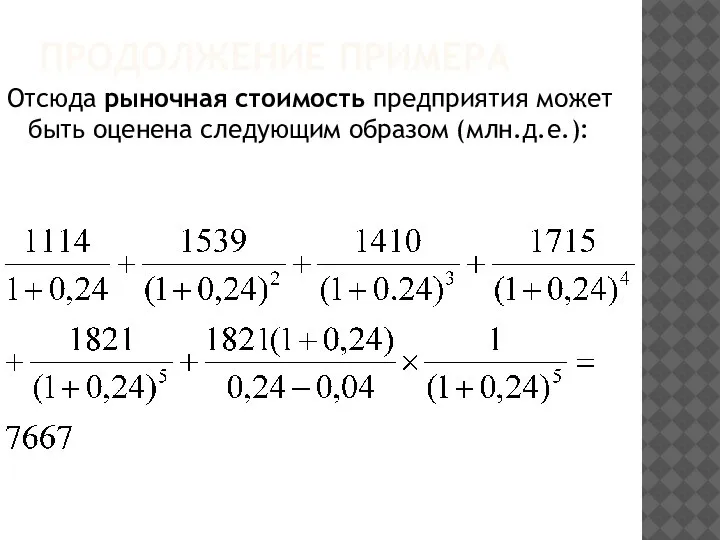

Отсюда рыночная стоимость предприятия может быть оценена следующим образом (млн.д.е.):

Социально-экономическая модель( по примеру СНГ Армения)

Социально-экономическая модель( по примеру СНГ Армения) Tihanovskaya in Brussels called on the EU to impose sanctions

Tihanovskaya in Brussels called on the EU to impose sanctions Мугалимдин эң мыкты деңгээлде өсүп-өнүгүшү билим берүүнүн сапатын

Мугалимдин эң мыкты деңгээлде өсүп-өнүгүшү билим берүүнүн сапатын Стуков Спартак Александрович

Стуков Спартак Александрович Экономика и ее роль в жизни общества

Экономика и ее роль в жизни общества Экономика

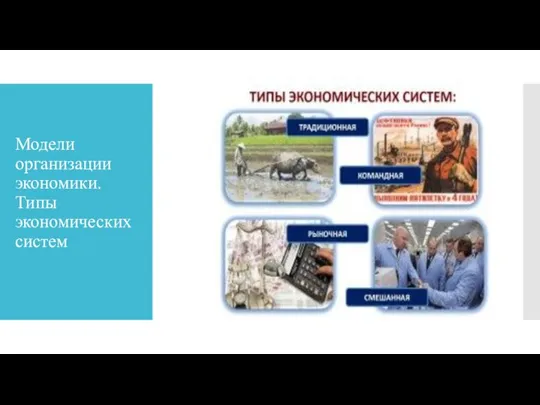

Экономика Модели организации экономики

Модели организации экономики Эвер Гивен в Суэцком канале. Авария контейнеровоза Эвер Гивен

Эвер Гивен в Суэцком канале. Авария контейнеровоза Эвер Гивен Пространственные и темпоральные структуры неравенства в суперурбанизированном мире

Пространственные и темпоральные структуры неравенства в суперурбанизированном мире Организация труда в обществе и в организации

Организация труда в обществе и в организации Организация объединенных наций Подготовила: Клеутина С., Группа МЭ-092

Организация объединенных наций Подготовила: Клеутина С., Группа МЭ-092 Анализ управления гостиничной сети Marriott International

Анализ управления гостиничной сети Marriott International Глобальные проблемы человечества

Глобальные проблемы человечества The Economics of Labor Markets. Chapter 18

The Economics of Labor Markets. Chapter 18 Понятие технологии

Понятие технологии Оценка бюджетной эффективности выставки

Оценка бюджетной эффективности выставки Спрос и предложение товаров, рыночная цена

Спрос и предложение товаров, рыночная цена Энергосбережение - ключ к возрождению России

Энергосбережение - ключ к возрождению России Собственность в экономической и системе общественных отношений

Собственность в экономической и системе общественных отношений Государственные программы развития

Государственные программы развития Экономическая культура

Экономическая культура Цена платной медицинской услуги

Цена платной медицинской услуги Анализ результатов перевалки в морских портах Украины за 9 месяцев 2019 года

Анализ результатов перевалки в морских портах Украины за 9 месяцев 2019 года Экономическая значимость и пути лучшего использования основных средств производства

Экономическая значимость и пути лучшего использования основных средств производства Предмет и методология общей экономической теории. Лекция 1

Предмет и методология общей экономической теории. Лекция 1 Деньги

Деньги Роль экономики в жизни общества

Роль экономики в жизни общества Формы расчетов, применяемые российскими организациями Подготовила: Назаренко Александра Сударкина Анастасия, ДС.01

Формы расчетов, применяемые российскими организациями Подготовила: Назаренко Александра Сударкина Анастасия, ДС.01