Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России

- Главная

- Экономика

- Оценка налогового механизма распределения добавленной стоимости как направление совершенствования налоговой системы России

Содержание

- 2. Формирование налогового механизма

- 3. Налоговый механизм на макро- и микроэкономическом уровнях

- 4. Базовые инструменты налогового механизма распределения добавленной стоимости

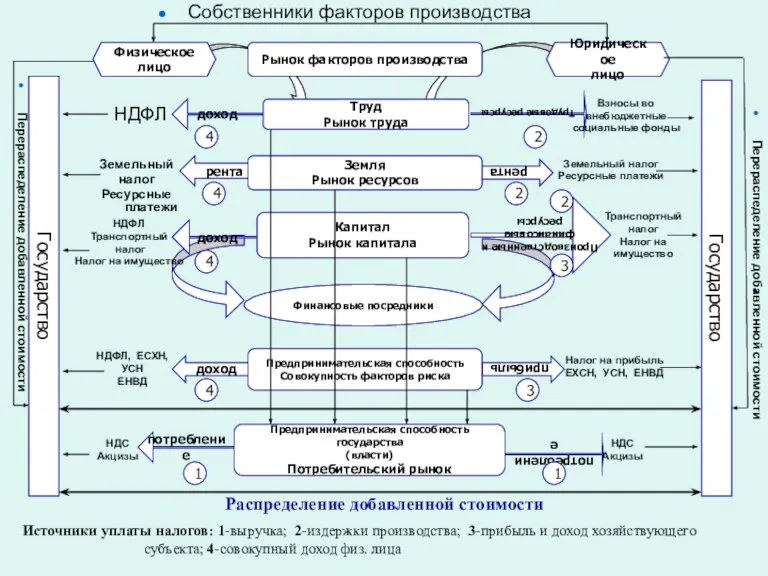

- 5. Собственники факторов производства Предпринимательская способность государства (власти) Потребительский рынок Государство Государство Физическое лицо Юридическое лицо доход

- 6. Модель распределения добавленной стоимости 1) ВДС = ВВ - МЗ 2) ВДС - Налоги на потребление:

- 7. Факторы совершенствования налогового механизма распределения добавленной стоимости общая направленность экономических реформ, осуществляемых в России, согласованных с

- 8. Эффективность налогового механизма распределения добавленной стоимости Оценка эффективности налогового механизма Критерии оценки: - достаточность обложения; -

- 10. Скачать презентацию

Слайд 3Налоговый механизм на макро- и микроэкономическом уровнях

Налоговый механизм на макро- и микроэкономическом уровнях

Слайд 4Базовые инструменты налогового механизма

распределения добавленной стоимости

Базовые инструменты налогового механизма

распределения добавленной стоимости

Слайд 5Собственники факторов производства

Предпринимательская способность государства

(власти)

Потребительский рынок

Государство

Государство

Физическое

лицо

Юридическое

лицо

доход

рента

доход

доход

потребление

Финансовые посредники

Трудовые ресурсы

рента

Производственные и

финансовые

ресурсы

прибыль

потребление

НДФЛ

Земельный

налог

Ресурсные

Собственники факторов производства

Предпринимательская способность государства

(власти)

Потребительский рынок

Государство

Государство

Физическое

лицо

Юридическое

лицо

доход

рента

доход

доход

потребление

Финансовые посредники

Трудовые ресурсы

рента

Производственные и

финансовые

ресурсы

прибыль

потребление

НДФЛ

Земельный

налог

Ресурсные

НДФЛ

Транспортный

налог

Налог на имущество

НДФЛ, ЕСХН,

УСН

ЕНВД

НДС

Акцизы

Рынок факторов производства

Труд

Рынок труда

Земля

Рынок ресурсов

Капитал

Рынок капитала

Предпринимательская способность

Совокупность факторов риска

Взносы во

внебюджетные

социальные фонды

Земельный налог

Ресурсные платежи

Транспортный

налог

Налог на

имущество

Налог на прибыль

ЕХСН, УСН, ЕНВД

НДС

Акцизы

Перераспеделение добавленной стоимости

Перераспеделение добавленной стоимости

4

4

4

4

1

2

2

2

3

1

3

Распределение добавленной стоимости

Источники уплаты налогов: 1-выручка; 2-издержки производства; 3-прибыль и доход хозяйствующего

субъекта; 4-совокупный доход физ. лица

Слайд 6Модель распределения добавленной стоимости

1) ВДС = ВВ - МЗ

2) ВДС -

Налоги на

Модель распределения добавленной стоимости

1) ВДС = ВВ - МЗ

2) ВДС -

Налоги на

= Валовой смешанный доход (ВСД)

Сокращение расходов увеличивает ДС

Распределение государству через увеличение потребления

3) Перераспределение добавленной стоимости

ВСД = ОТ + Н + А + Н + П

Доходы физ. лица

на себестоимость

потреб. основ. кап.

из прибыли

Налоги:

Доходы юридического лица

льгота по ускоренной амортизации уменьшает налогооблагаемую прибыль

налог на имущество, налог на прибыль или УСН, ЕСХН, ЕНВД

Взносы во внебюджетные фонды

на финансирование собственных расходов на социальные нужды через увеличение заработной платы

ПФ + ФСС

личные счета

соц. защита малоимущих

Валовой доход

(чистая добавленная стоимость)

ОТ + Чистая прибыль

Налоги из доходов физ. лиц: НДФЛ; земельный; транспортный; на имущество

Потребление

Рост доходов увеличивает налоги на потребление

Сбережения, инвестиции на финансовом рынке развивают финансовый сектор экономики

На дивиденды, %

Потребление

Развитие (накопление)

Работниками предприятия соц. пакет, лечение, обучение, мат. помощь

Социальная сфера юридического лица

уплата через местные целевые налоги или освобождение по налогу на прибыль

развитие

Источники уплаты налогов: 1-выручка; 2-издержки производства; 3-прибыль и доход хозяйствующего субъекта;

4-совокупный доход физ. лица

ВДС – валовая добавленная стоимость, ВВ – валовая выручка, МЗ – материальные затраты

земельный ресурсные транспортный

экологические

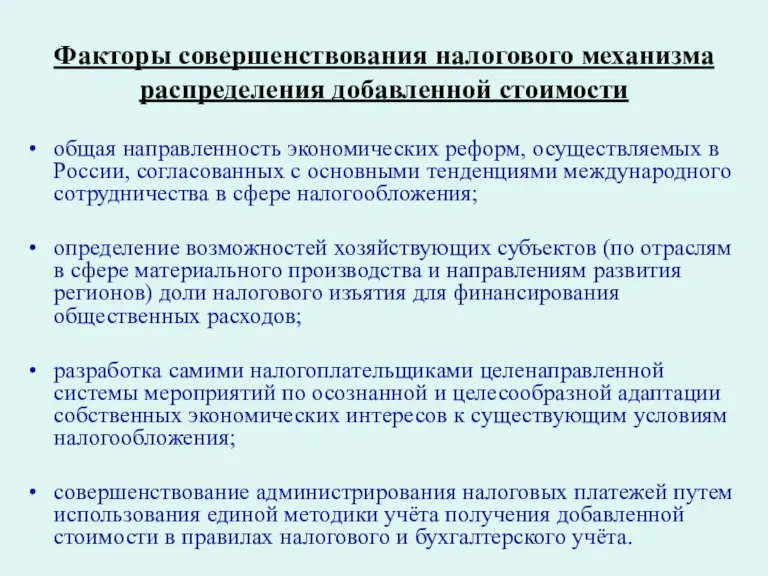

Слайд 7Факторы совершенствования налогового механизма распределения добавленной стоимости

общая направленность экономических реформ, осуществляемых

Факторы совершенствования налогового механизма распределения добавленной стоимости

общая направленность экономических реформ, осуществляемых

определение возможностей хозяйствующих субъектов (по отраслям в сфере материального производства и направлениям развития регионов) доли налогового изъятия для финансирования общественных расходов;

разработка самими налогоплательщиками целенаправленной системы мероприятий по осознанной и целесообразной адаптации собственных экономических интересов к существующим условиям налогообложения;

совершенствование администрирования налоговых платежей путем использования единой методики учёта получения добавленной стоимости в правилах налогового и бухгалтерского учёта.

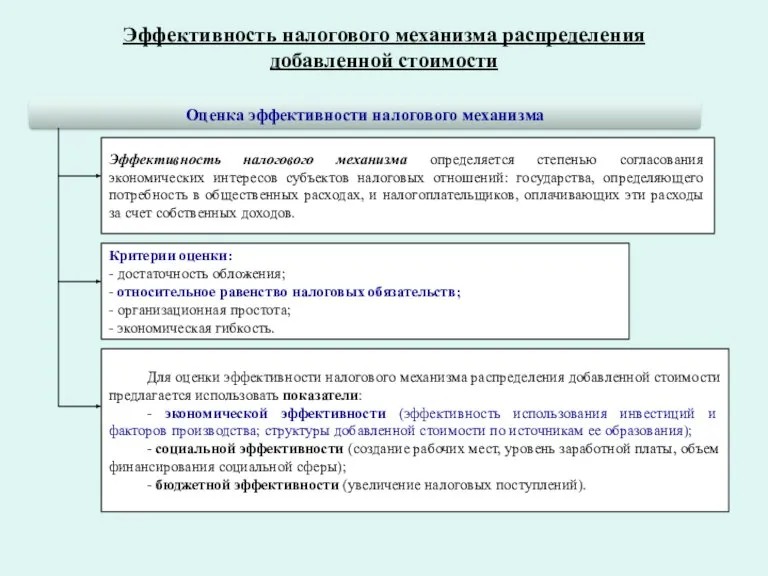

Слайд 8Эффективность налогового механизма распределения

добавленной стоимости

Оценка эффективности налогового механизма

Критерии оценки:

- достаточность обложения;

-

Эффективность налогового механизма распределения

добавленной стоимости

Оценка эффективности налогового механизма

Критерии оценки:

- достаточность обложения;

-

- организационная простота;

- экономическая гибкость.

Эффективность налогового механизма определяется степенью согласования экономических интересов субъектов налоговых отношений: государства, определяющего потребность в общественных расходах, и налогоплательщиков, оплачивающих эти расходы за счет собственных доходов.

Для оценки эффективности налогового механизма распределения добавленной стоимости предлагается использовать показатели:

- экономической эффективности (эффективность использования инвестиций и факторов производства; структуры добавленной стоимости по источникам ее образования);

- социальной эффективности (создание рабочих мест, уровень заработной платы, объем финансирования социальной сферы);

- бюджетной эффективности (увеличение налоговых поступлений).

Спрос. Кривая спроса. Факторы спроса

Спрос. Кривая спроса. Факторы спроса Предмет бухгалтерского учета. Группировка хозяйственных средств и источников образования

Предмет бухгалтерского учета. Группировка хозяйственных средств и источников образования Марксизм как экономическая, социально-политическая, философская теория

Марксизм как экономическая, социально-политическая, философская теория Д.М. Кейнс и его экономическое учение: исторический контекст

Д.М. Кейнс и его экономическое учение: исторический контекст Тенденции развития мирового рынка услуг на примере выставочно-ярмарочных услуг

Тенденции развития мирового рынка услуг на примере выставочно-ярмарочных услуг Способы накопления денежных средств

Способы накопления денежных средств Акцизы

Акцизы Макроэкономические понятия и цели. Часть 2. Тема 1

Макроэкономические понятия и цели. Часть 2. Тема 1 Экономика образования

Экономика образования Энергетический кризис

Энергетический кризис Понятия темы Экономика

Понятия темы Экономика Три сферы экономики

Три сферы экономики Безработица в России

Безработица в России 10 gestes essentiels pour économiser l'eau

10 gestes essentiels pour économiser l'eau Зеленые кварталы. Новое слово в инфраструктуре города. Альтернатива бетонным джунглям. Комфорт для жителей

Зеленые кварталы. Новое слово в инфраструктуре города. Альтернатива бетонным джунглям. Комфорт для жителей Типы рыночных структур: конкуренция и монополия. Тема 1

Типы рыночных структур: конкуренция и монополия. Тема 1 Основные принципы модели оптового рынка электрической энергии и мощности

Основные принципы модели оптового рынка электрической энергии и мощности Издержки производства

Издержки производства Экономический рост и развитие

Экономический рост и развитие Лекции_потребности

Лекции_потребности Собственность и экономические системы. Организационно-правовые формы предпринимательства

Собственность и экономические системы. Организационно-правовые формы предпринимательства Малотоннажные установки производства моторных топлив

Малотоннажные установки производства моторных топлив Роль образования в развитии экономики

Роль образования в развитии экономики Экономика ведущих стран третьего тысячелетия: Китай

Экономика ведущих стран третьего тысячелетия: Китай Монополия. От ценополучателя к ценоискателю

Монополия. От ценополучателя к ценоискателю Введение в экономическую теорию

Введение в экономическую теорию Домашнее хозяйство в современной экономике

Домашнее хозяйство в современной экономике Урок обобщения и повторения по теме Научно-техническая революция и мировое хозяйство

Урок обобщения и повторения по теме Научно-техническая революция и мировое хозяйство