Содержание

- 2. Акциз – это косвенный налог, взимаемый с налогоплательщиков, производящих и реализующих подакцизную продукцию, но фактически его

- 3. Функции акциза Три основных вида акцизов: традиционные акцизы — на алкоголь и табачные изделия. Взимание данного

- 4. Налогоплательщиками признаются: 1) организации; 2) индивидуальные предприниматели; 3) лица, признаваемые налогоплательщиками в связи с перемещением товаров

- 5. Подакцизные товары Круг товаров народного потребления, включенных в перечень подакцизных товаров, определен государством и строго ограничен.

- 6. Подакцизными товарами признаются: спирт этиловый из всех видов сырья, за исключением спирта коньячного; спиртосодержащая продукция (растворы,

- 7. Выбор ставки акцизов В сущности, выбор между специфической и адвалорной ставками налогообложения является выбором между налогообложением

- 8. Новые ставки акцизов с 2010 по 2012 год включительно

- 9. Внимание: в 2009 году значительно увеличится ставка акциза на прямогонный бензин. Она составит 3900 руб. за

- 10. Примеры ООО «Арарат» путем смешения бензина с октановым числом 80 с высокооктановыми присадками повышает октановое число

- 11. Налоговая база по подакцизным товарам. Налоговый период. Налоговая база согласно ст. 187 НК РФ определяется отдельно

- 12. Порядок исчисления и уплаты акцизов Сумма акциза по подакцизным товарам, в отношении которых установлены твердые (специфические)

- 13. Налоговые вычеты. Порядок применения налоговых вычетов. К вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком

- 14. Сумма акциза, подлежащая уплате Бывает, что сумма налоговых вычетов в каком-либо месяце превышает общую сумму акциза,

- 16. Скачать презентацию

Слайд 2Акциз – это косвенный налог, взимаемый с налогоплательщиков, производящих и реализующих подакцизную

Акциз – это косвенный налог, взимаемый с налогоплательщиков, производящих и реализующих подакцизную

Слайд 3Функции акциза

Три основных вида акцизов:

традиционные акцизы — на алкоголь и табачные изделия.

Функции акциза

Три основных вида акцизов:

традиционные акцизы — на алкоголь и табачные изделия.

акцизы на горюче-смазочные материалы, которые помимо фискальной функции выполняют еще и роль платежа за пользование автодорогами, и загрязнением окружающей среды.

акцизы на предмет роскоши. В большей степени данный вид акциза призван играть перераспределительную роль.

Слайд 4Налогоплательщиками признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением

Налогоплательщиками признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением

А так же организации и иные лица, указанные в настоящей статье 179 НК РФ, признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению в соответствии с настоящей главой.

Слайд 5Подакцизные товары

Круг товаров народного потребления, включенных в перечень подакцизных товаров, определен

Подакцизные товары

Круг товаров народного потребления, включенных в перечень подакцизных товаров, определен

Слайд 6Подакцизными товарами признаются:

спирт этиловый из всех видов сырья, за исключением спирта коньячного;

спиртосодержащая

Подакцизными товарами признаются:

спирт этиловый из всех видов сырья, за исключением спирта коньячного;

спиртосодержащая

алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов);

пиво;

табачная продукция;

автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с);

автомобильный бензин;

дизельное топливо;

моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей.

прямогонный бензин.

Не рассматриваются как подакцизные товары следующие товары:

лекарственные, лечебно-профилактические, диагностические средства;

препараты ветеринарного назначения;

парфюмерно-косметическая продукция;

подлежащие дальнейшей переработке и (или) использованию для технических целей отходы.

Слайд 7Выбор ставки акцизов

В сущности, выбор между специфической и адвалорной ставками налогообложения является

Выбор ставки акцизов

В сущности, выбор между специфической и адвалорной ставками налогообложения является

Наиболее существенные поправки внесены в статью 193 НК РФ, в которой определены ставки акцизов по различным подакцизным товарам.

Слайд 8Новые ставки акцизов с 2010 по 2012 год включительно

Новые ставки акцизов с 2010 по 2012 год включительно

Слайд 9Внимание: в 2009 году значительно увеличится ставка акциза на прямогонный бензин. Она

Внимание: в 2009 году значительно увеличится ставка акциза на прямогонный бензин. Она

Слайд 10Примеры

ООО «Арарат» путем смешения бензина с октановым числом 80 с высокооктановыми присадками

Примеры

ООО «Арарат» путем смешения бензина с октановым числом 80 с высокооктановыми присадками

Исходя из норм пункта 3 статьи 182 Налогового кодекса, ООО «Арарат» признается производителем автомобильного бензина с октановым числом 92 и, следовательно, при продаже этого бензина должно начислить акциз по ставке 3992 руб. за 1 тонну.

ООО «Карго» добавляет в автомобильный бензин с октановым числом 92 моющую присадку. Она улучшает потребительские свойства бензина, но не изменяет его октанового числа. Поэтому в данном случае организация не производит нового вида подакцизного товара. Однако на основании указанной нормы пункта 3 статьи 182 НК РФ, действующей в 2008 году, лицо, осуществляющее смешение бензина с моющей присадкой, является плательщиком акциза (поскольку признается производителем подакцизного товара).

Значит, ООО «Карго» обязано исчислить акциз на бензин улучшенного качества при его реализации по той же ставке, которая применялась на бензин, использованный в качестве сырья, — 3992 руб. за 1 тонну.

Если возникнет ситуация, изложенная в примере 1, то такой процесс смешения будет по-прежнему признан производством подакцизных товаров. ООО «Арарат» будет, как и раньше, являться плательщиком акцизов. Если возникнет ситуация, приведенная в примере 2, объекта обложения акцизами не возникнет. У ООО «Карго» не будет обязанности по начислению и уплате акциза. Значит, не важно, у кого именно приобретен подакцизный товар, использованный при смешении, — у непосредственного производителя или у перепродавца.

Слайд 11Налоговая база по подакцизным товарам. Налоговый период.

Налоговая база согласно ст. 187

Налоговая база по подакцизным товарам. Налоговый период.

Налоговая база согласно ст. 187

По подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки, ввезенным на таможенную территорию Российской Федерации до 31 декабря 2006 года включительно, не содержащим информации о максимальных розничных ценах, месяце и годе изготовления на упаковке и не находящимся в свободном обращении на 1 января 2007 года, расчетная стоимость определяется на основании максимальных розничных цен, указанных в уведомлении, предусмотренном пунктом 3 статьи 187.1.

Максимальная розничная цена представляет собой цену, выше которой единица потребительской упаковки (пачка) табачных изделий не может быть реализована потребителям предприятиями розничной торговли, общественного питания, сферы услуг, а также индивидуальными предпринимателями. Максимальная розничная цена устанавливается налогоплательщиком самостоятельно на единицу потребительской упаковки (пачку) табачных изделий отдельно по каждой марке (каждому наименованию) табачных изделий.

Налоговый период считается календарный месяц.

Слайд 12Порядок исчисления и уплаты акцизов

Сумма акциза по подакцизным товарам, в отношении которых

Порядок исчисления и уплаты акцизов

Сумма акциза по подакцизным товарам, в отношении которых

Сумма акциза по подакцизным товарам (в том числе при их ввозе на территорию РФ), в отношении которых установлены адвалорные (в процентах) налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма акциза по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля максимальной розничной цены таких товаров.

Сроки и порядок уплаты акциза при реализации подакцизных товаров установлены положениями статей 204 (по всем видам подакцизных товаров (за исключением операций с денатурированным этиловым спиртом и прямогонным бензином) уплачиваются по месту производства таких товаров), 205 НК РФ.

Организации, имеющие свидетельство на производство неспиртосодержащей продукции, по операциям, связанным с получением (оприходованием) денатурированного этилового спирта, уплачивают акциз по месту оприходования этого спирта.

Организации, имеющие свидетельство на переработку прямогонного бензина, по операциям, связанным с его получением, уплачивают акциз по месту нахождения организации.

Пример

Организация произвела спирт питьевой на территории Ярославской области и передала его для реализации своему обособленному подразделению, расположенному в Орловской области. Акциз на спирт начисляется в момент его реализации покупателям со склада, находящегося в Орловской области. Однако платить акциз и представлять налоговую декларацию следует по месту нахождения производства, то есть на территории Ярославской области.

Слайд 13Налоговые вычеты. Порядок применения налоговых вычетов.

К вычетам подлежат суммы акциза, предъявленные

Налоговые вычеты. Порядок применения налоговых вычетов.

К вычетам подлежат суммы акциза, предъявленные

Итак, воспользоваться правом на налоговые вычеты покупатель может, если:

приобретенные подакцизные товары оплачены и списаны на производство реализованных подакцизных товаров;

уплата акциза документально подтверждена;

в расчетных документах выделена сумма акциза.

Обратите внимание: вычет возможен только при единовременном соблюдении указанных требований. Если же списанное в производство сырье покупатель еще не оплатил, то вычет по акцизам производится в том периоде, когда будет погашена задолженность покупателя сырья.

ПРИМЕРЫ

Завод приобрел этиловый спирт для производства водки. Акциз по этому спирту составил 125 000 руб. Причем сумма акциза выделена отдельной строкой и в платежных документах, и в счетах-фактурах.

Приобретенный спирт полностью был отпущен в производство в январе 2006 года, а оплачен поставщику только в феврале 2006 года. В данном случае налоговый вычет по акцизам на этиловый спирт в размере 125 000 руб. завод вправе применить только в феврале 2006 года.

ЗАО «Пикап» выпускает водку. Напомним, что она производится на основе этилового спирта. Ставка акциза и по сырью, и по реализуемому товару установлена в расчете на одинаковую единицу измерения — 1 л безводного этилового спирта.

Таким образом, величину начисленного акциза по реализованной (переданной) водке ЗАО «Пикап» вправе уменьшить на сумму акциза по приобретенному этиловому спирту.

Слайд 14Сумма акциза, подлежащая уплате

Бывает, что сумма налоговых вычетов в каком-либо месяце

Сумма акциза, подлежащая уплате

Бывает, что сумма налоговых вычетов в каком-либо месяце

ПРИМЕР

За февраль 2006 года ликероводочный завод начислил по своей продукции акциз к уплате в бюджет в размере 28 500 руб. При этом к вычету по подакцизным товарам, использованным в производстве, причитается сумма акциза в размере 35 000 руб.

Таким образом, в феврале 2006 года ликероводочный завод не будет уплачивать акциз в бюджет. Сумму в размере 6500 руб. (35 000 руб. – 28 500 руб.) можно будет зачесть в счет уплаты акциза в следующем месяце (март 2006 года). Не зачтенная в течение трех налоговых периодов сумма акциза возвращается налогоплательщику по его заявлению. Порядок возврата налога предусмотрен в статье 203 Налогового кодекса.

Вычеты при возврате товара покупателем

Бывают так же, когда покупатель возвращает товар. Происходит это, если покупателю отгрузили товар несогласованного ассортимента или вообще некачественный. В этом случае производитель товара может принять сумму акциза на такой товар к вычету (п. 5 ст. 200 НК РФ). Но сделать это можно только в том случае, если акциз был начислен и отражен в налоговой декларации за тот период, когда товары были произведены и реализованы. Следовательно, вычет по подакцизному товару, который реализован покупателю и возвращен им в одном и том же месяце, может быть предоставлен поставщику только в месяце, следующем после реализации товара. В налоговую инспекцию нужно подать документы, подтверждающие возврат подакцизных товаров, указав их количество.

Обратите внимание: сумма акциза возмещается только при условии, что покупатель возвратил товар по основаниям, предусмотренным Гражданским кодексом или договором купли-продажи.

Кроме того, поставщик может принять к вычету только сумму акциза, начисленную им при реализации возвращенного впоследствии товара. А это означает, что производитель алкогольной продукции, которую он реализовал до 1 января 2006 года оптовой организации по цене, включающей акциз, рассчитанный в размере 20 или 35% от установленной ставки акциза, в случае возврата этих товаров может принять к вычету сумму акциза именно в этом размере.

ПРИМЕР

В декабре 2005 года на акцизный склад оптовой базы ликероводочный завод отгрузил 2000 бутылок водки. С суммы реализации завод начислил акциз в размере 35 280 руб. Эта величина была отражена в декларации, представленной ликероводочным заводом за декабрь 2005 года.

Из-за низкого качества вся партия водки была возвращена заводу в январе 2006 года. Следовательно, акциз в размере 35 280 руб. ликероводочный завод может возместить из бюджета (включить в вычет) в том же месяце.

Cущность и необходимость запасов на предприятии

Cущность и необходимость запасов на предприятии Мировая экономика

Мировая экономика Издержки производства, их виды и взаимосвязь с объемами выпуска

Издержки производства, их виды и взаимосвязь с объемами выпуска Regional economic business model of yacht tourism

Regional economic business model of yacht tourism Экономика профессиограмма

Экономика профессиограмма Ecological and economic assessment of agricultural land (for example Jambyl district Jualy region)

Ecological and economic assessment of agricultural land (for example Jambyl district Jualy region) Налоговые правонарушения _

Налоговые правонарушения _ Сущность менеджмента. Ключевые понятия

Сущность менеджмента. Ключевые понятия Рынок в экономической системе

Рынок в экономической системе Экономика. Экономическая теория

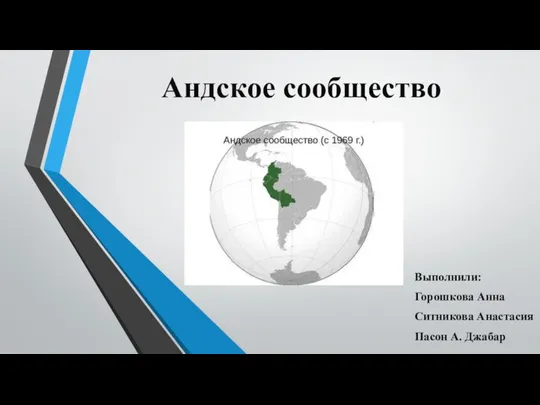

Экономика. Экономическая теория Андское сообщество

Андское сообщество Новая экономическая политика

Новая экономическая политика Мікроекономіка. Чинники виробництва та форми їх з’єднання

Мікроекономіка. Чинники виробництва та форми їх з’єднання Методика анализа хозяйственной деятельности (АХД)

Методика анализа хозяйственной деятельности (АХД) Снежный электро-генератор на базе элементов Зеебека

Снежный электро-генератор на базе элементов Зеебека Курс Микроэкономика. Эластичность

Курс Микроэкономика. Эластичность Спрос и предложение

Спрос и предложение Возможности политико-энергетического взаимодействия РФ и КНР в Центральной Азии

Возможности политико-энергетического взаимодействия РФ и КНР в Центральной Азии Тема 2.8. Статистика валовой, товарной и чистой продукции

Тема 2.8. Статистика валовой, товарной и чистой продукции Организация Объединенных Наций (ООН)

Организация Объединенных Наций (ООН) Наука гнома Эконома

Наука гнома Эконома Потребности человека. Главная задача экономики

Потребности человека. Главная задача экономики Экономические системы

Экономические системы Методы изучения покупательского спроса

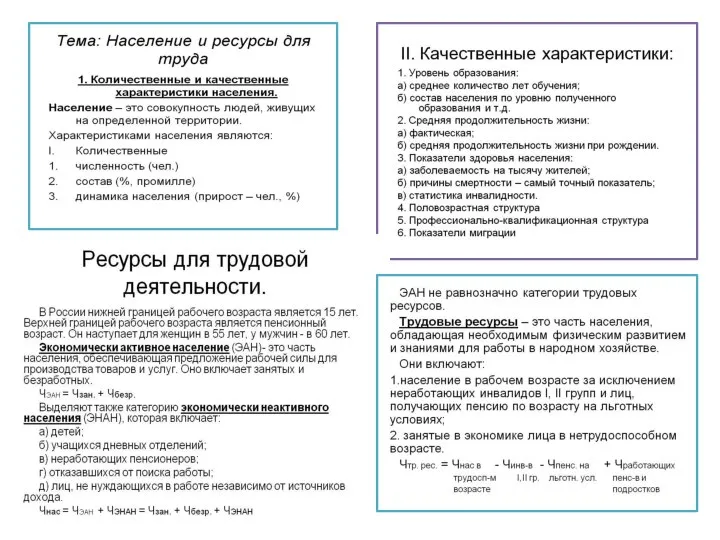

Методы изучения покупательского спроса Население и ресурсы для труда

Население и ресурсы для труда Международная молодежная научно-практическая конференция «Основные аспекты совершенствования таможенного дела в условиях форми

Международная молодежная научно-практическая конференция «Основные аспекты совершенствования таможенного дела в условиях форми Экономические основы деятельности фирмы

Экономические основы деятельности фирмы Новолипецкий металлургический комбинат www.themegallery.com

Новолипецкий металлургический комбинат www.themegallery.com