Содержание

- 2. РАЗДЕЛ 1. Базовые принципы экономики и экономического развития. основные понятия экономики: экономика, эффективность, потребности, блага, ресурсы,

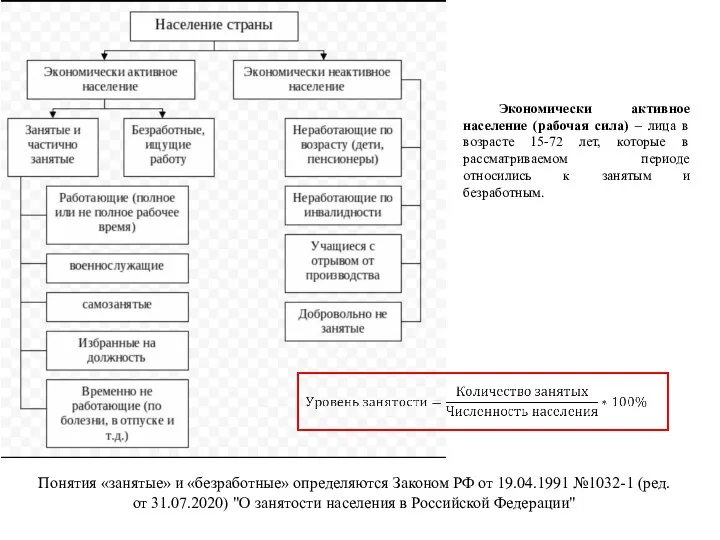

- 3. Экономически активное население (рабочая сила) – лица в возрасте 15-72 лет, которые в рассматриваемом периоде относились

- 4. БЕЗРАБОТИЦА – социально-экономическое явление, при котором часть рабочей силы не занята в производстве товаров и услуг.

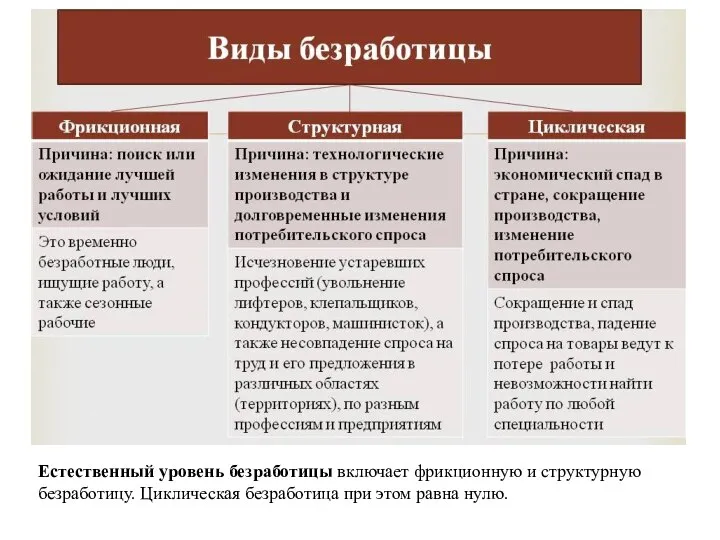

- 5. Естественный уровень безработицы включает фрикционную и структурную безработицу. Циклическая безработица при этом равна нулю.

- 6. Главное отрицательное экономическое последствие безработицы – недовыпущенная продукция – разница между потенциальным и фактическим ВВП. ЗАКОН

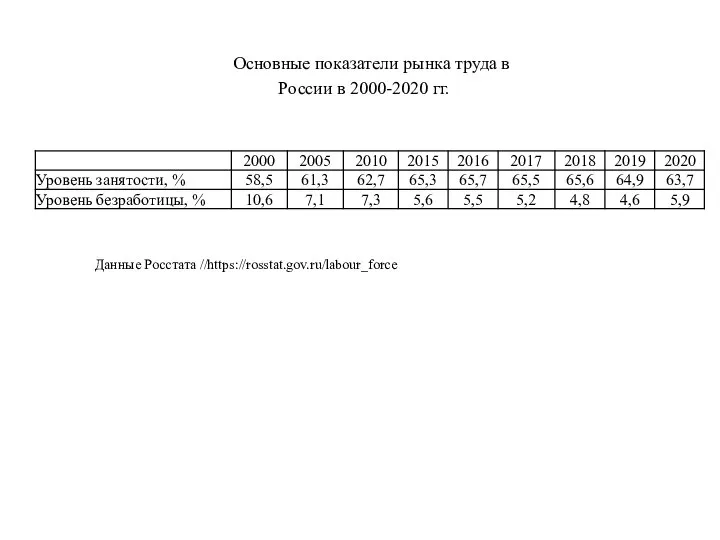

- 7. Основные показатели рынка труда в России в 2000-2020 гг. Данные Росстата //https://rosstat.gov.ru/labour_force

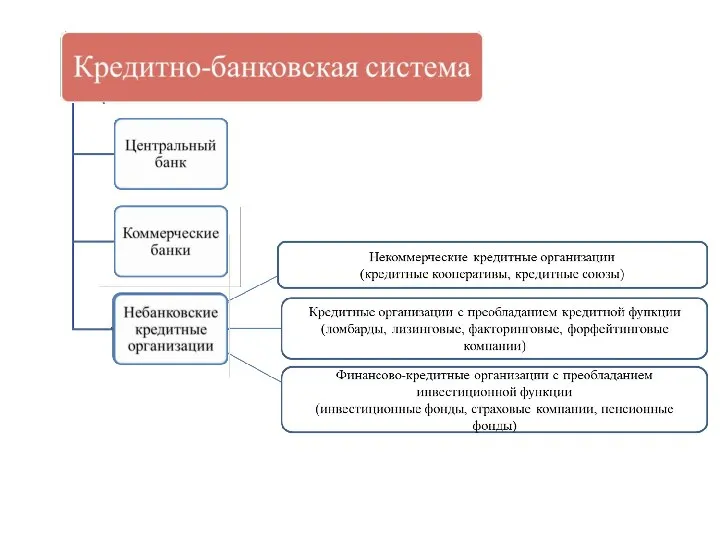

- 8. ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА – это система экономических отношений, связанных с денежным обращением и кредитом.

- 9. ДЕНЬГИ – всеобщий товарный эквивалент, который выражает стоимость всех товаров и служит посредником в их обмене.

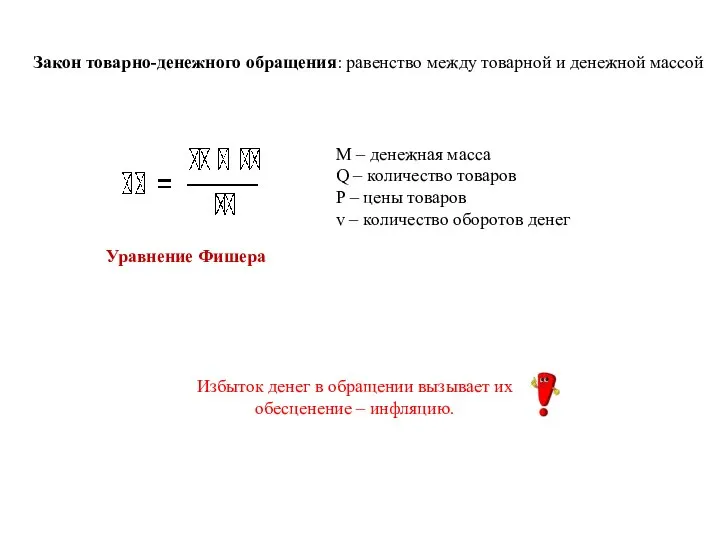

- 11. Закон товарно-денежного обращения: равенство между товарной и денежной массой M – денежная масса Q – количество

- 12. КРЕДИТ – предоставление денег (или товаров) в долг на гарантированных условиях возвратности, платности и срочности. Формы

- 14. Функции ЦБ: 1) Эмиссия – выпуск в обращение денег. 2) Кредитование коммерческих банков, предоставление кредитов и

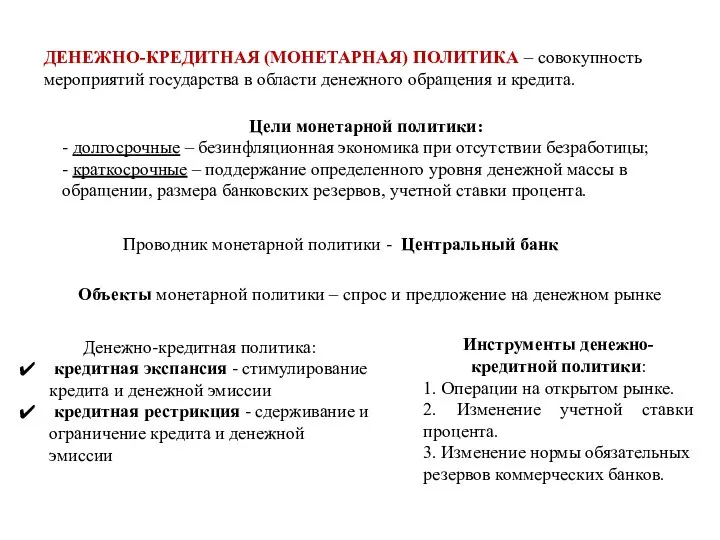

- 15. ДЕНЕЖНО-КРЕДИТНАЯ (МОНЕТАРНАЯ) ПОЛИТИКА – совокупность мероприятий государства в области денежного обращения и кредита. Цели монетарной политики:

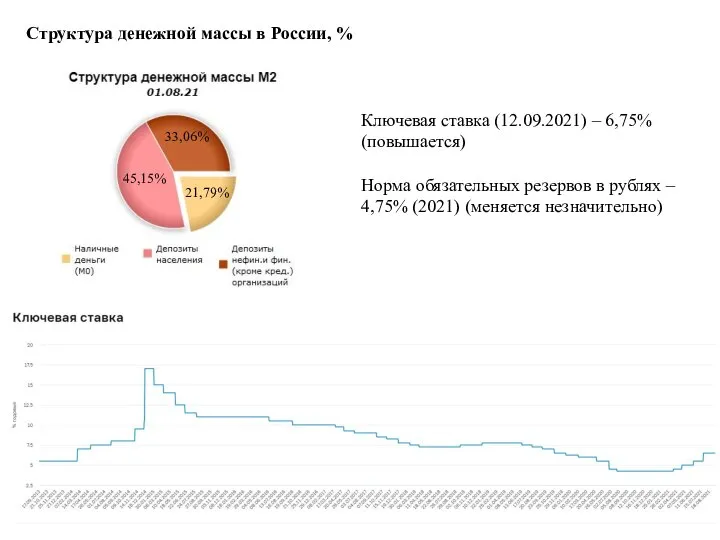

- 17. Структура денежной массы в России, % Ключевая ставка (12.09.2021) – 6,75% (повышается) Норма обязательных резервов в

- 18. понятие государственного бюджета, его уровни структура доходов и расходов государственного бюджета виды и функции налогов налоговые

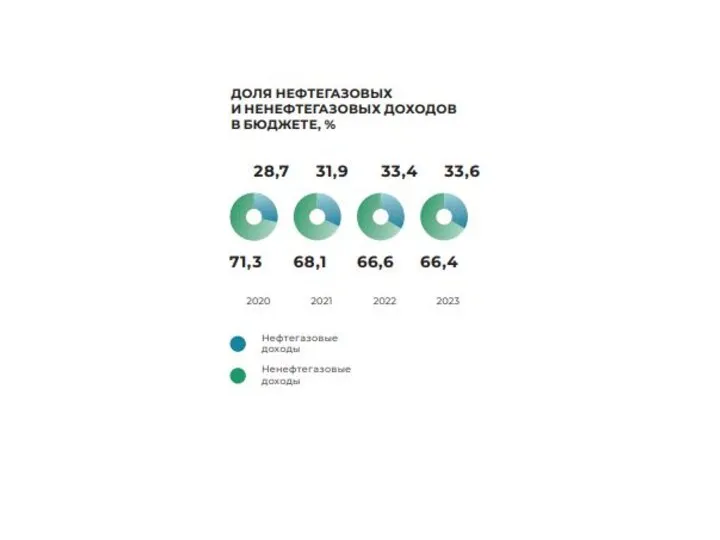

- 19. *Бюджет в переводе со старофранцузского языка – кошелек, прикрепленный к поясу ГОСУДАРСТВЕННЫЙ БЮДЖЕТ – централизованный фонд

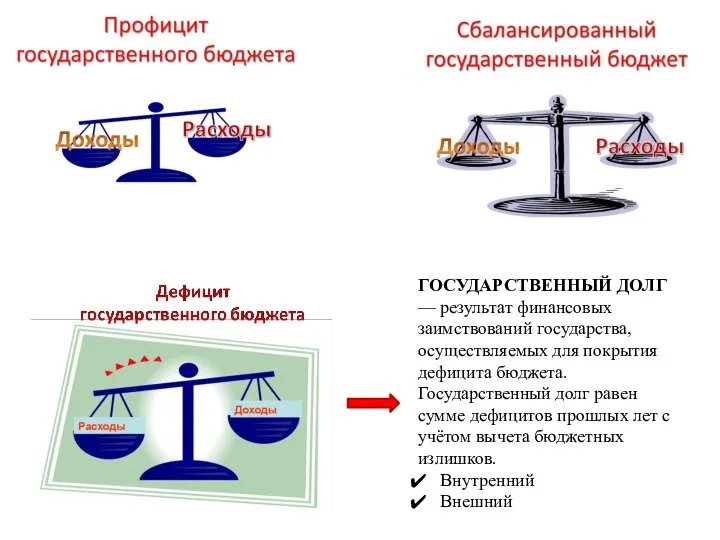

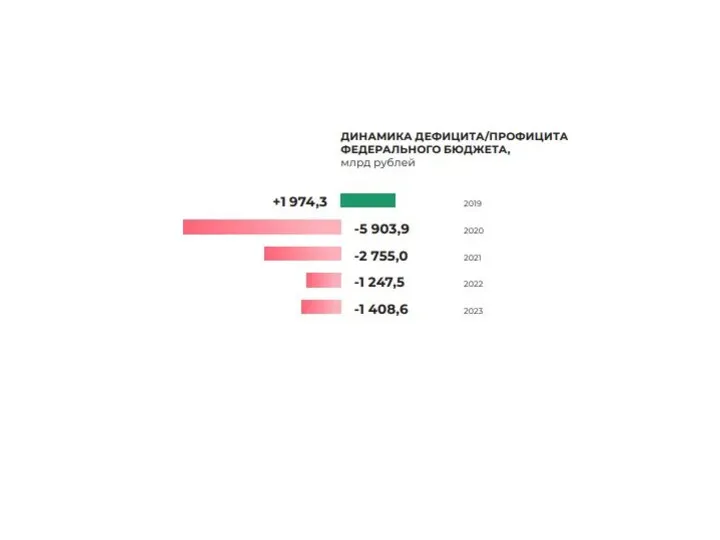

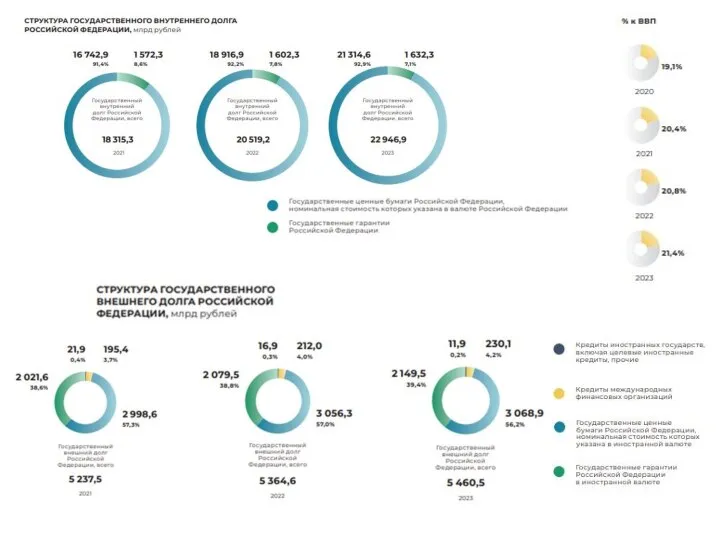

- 21. ГОСУДАРСТВЕННЫЙ ДОЛГ — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета. Государственный долг равен сумме

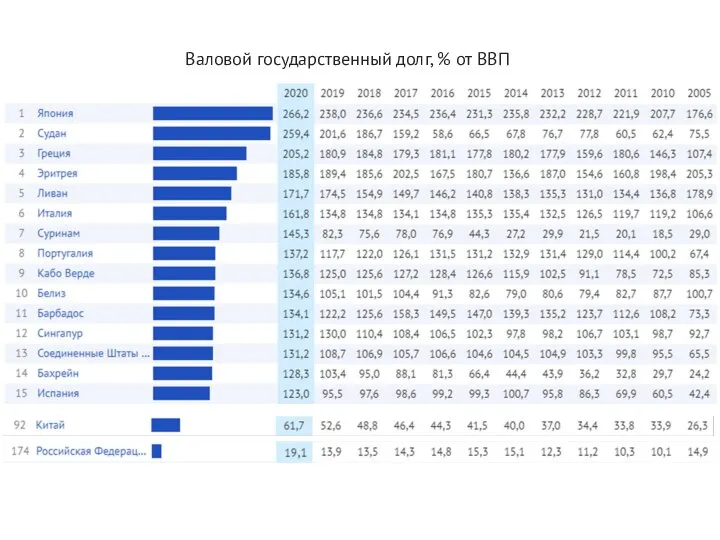

- 26. Валовой государственный долг, % от ВВП

- 27. Субъект налога – тот, кто должен платить налог, налогоплательщик. Объект налогообложения – это то, что облагается

- 28. Функции налогов: 1. Фискальная. Налоги обеспечивают пополнение госбюджета. 2. Социальная. Собранные в бюджете налоги идут на

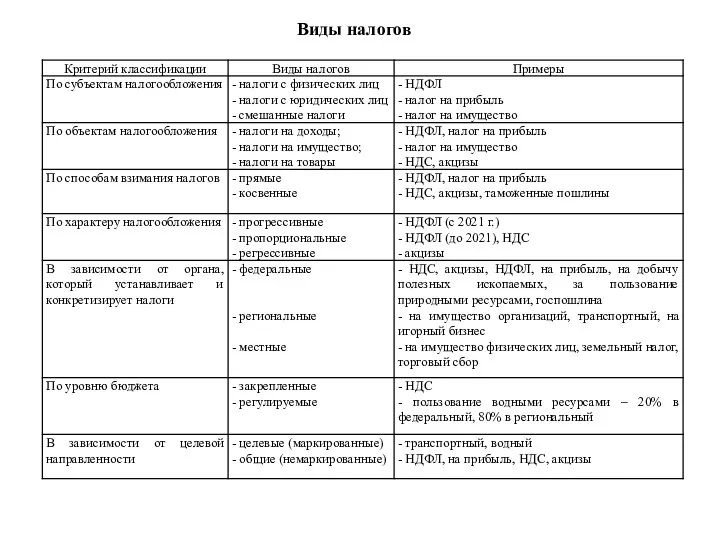

- 29. Виды налогов

- 30. Переложение налогового бремени. Возможность переложения налогового бремени, как правило, зависит от вида налога. Прямые налоги в

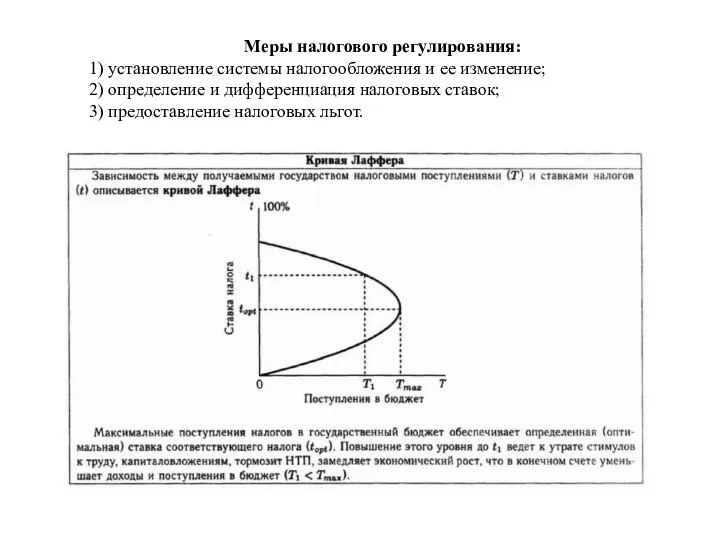

- 31. Меры налогового регулирования: 1) установление системы налогообложения и ее изменение; 2) определение и дифференциация налоговых ставок;

- 32. НАЛОГОВЫЙ ВЫЧЕТ — это сумма, на которую уменьшается налогооблагаемый доход. Чтобы воспользоваться правом на налоговый вычет

- 33. - Вычет в размере 500 рублей за каждый месяц для лиц, имеющих государственные награды либо особый

- 34. Можно получить при подаче налоговой декларации 3НДФЛ в налоговую инспекцию по месту жительства налогоплательщика по окончании

- 35. СОЦИАЛЬНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ 2) По расходам на обучение расходы на собственное обучение любой формы; расходы на

- 36. СОЦИАЛЬНЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ 3) По расходам на лечение расходы на собственное лечение; расходы на лечение супруга

- 37. 4) По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни Заключать такие

- 38. 5) По расходам на накопительную часть трудовой пенсии Данный вычет вправе применить налогоплательщик, который за свой

- 39. 6) По расходам за оценку квалификации Предоставляется в сумме, уплаченной в налоговом периоде налогоплательщиком за прохождение

- 40. "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 31.07.2020) НК РФ Статья

- 41. ИМУЩЕСТВЕННЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ 1) Имущественный вычет при приобретении имущества Вычет на приобретение имущества предоставляется по расходам:

- 42. ИМУЩЕСТВЕННЫЕ НАЛОГОВЫЕ ВЫЧЕТЫ 2) Имущественный вычет при продаже имущества Для объектов недвижимого имущества, приобретенных в собственность

- 43. Правом на инвестиционные налоговые вычеты обладает налогоплательщик, который осуществлял определенные операции, в частности: - с ценными

- 45. Скачать презентацию

Возникновение и развитие экономической теории

Возникновение и развитие экономической теории Расчет экспортной, импортной и внешнеторговой квоты за период с 2000 по 2012 года на примере США и Индонезии Подготовили студенты гр.Т-

Расчет экспортной, импортной и внешнеторговой квоты за период с 2000 по 2012 года на примере США и Индонезии Подготовили студенты гр.Т- Характеристика ПГП и ЭГП двух стран Европы. Практическая работа

Характеристика ПГП и ЭГП двух стран Европы. Практическая работа Предпринимательская этика и этикет

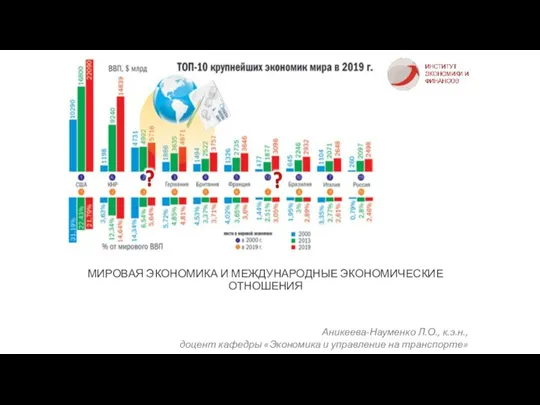

Предпринимательская этика и этикет Мировая экономика и международные экономические отношения

Мировая экономика и международные экономические отношения Экономика приусадебного (дачного) участка. 8 класс

Экономика приусадебного (дачного) участка. 8 класс Теоретические основы и тенденции урбанизации

Теоретические основы и тенденции урбанизации Разработка инвестиционных решений с использованием правила чистой приведённой стоимости

Разработка инвестиционных решений с использованием правила чистой приведённой стоимости Инфляция. Задания для выполнения

Инфляция. Задания для выполнения Экономика: сессия синхронизации

Экономика: сессия синхронизации Программа 500 дней

Программа 500 дней Тема экономические эффекты введения инструментов внешнеторговой политики для экономики страны импортная пошлина экспортная

Тема экономические эффекты введения инструментов внешнеторговой политики для экономики страны импортная пошлина экспортная Рыночное равновесие

Рыночное равновесие Основы рыночного хозяйства и его структур. Тема №2

Основы рыночного хозяйства и его структур. Тема №2 Исследование рынка недвижимости в Англии

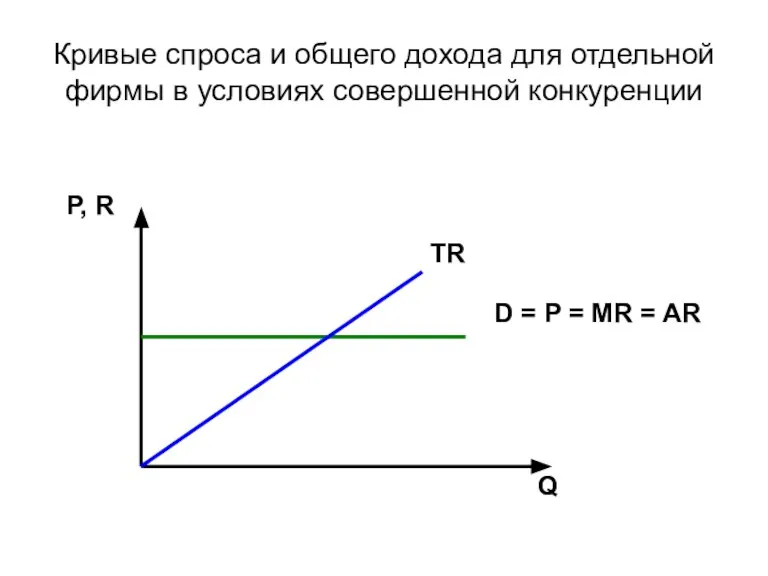

Исследование рынка недвижимости в Англии Кривые спроса и общего дохода для отдельной фирмы в условиях совершенной конкуренции

Кривые спроса и общего дохода для отдельной фирмы в условиях совершенной конкуренции Англия и Франция: девять веков соседства

Англия и Франция: девять веков соседства Примеры временных рядов

Примеры временных рядов Интернационализация и транснационализация мирового хозяйства

Интернационализация и транснационализация мирового хозяйства Автоматизированные информационные технологии в банковской деятельности

Автоматизированные информационные технологии в банковской деятельности Роль государства в экономике

Роль государства в экономике Мировая валютная система Подготовили Волчкова Алиса и Дёмина Ирина Группа МЭ092

Мировая валютная система Подготовили Волчкова Алиса и Дёмина Ирина Группа МЭ092 Проблемы и перспективы применения и реализации принципов управления и администрирования в условиях российской действительности

Проблемы и перспективы применения и реализации принципов управления и администрирования в условиях российской действительности Применения системы экономических понятий при анализе хозяйствования на разных уровнях

Применения системы экономических понятий при анализе хозяйствования на разных уровнях Экономика и её роль в жизни общества (8 класс)

Экономика и её роль в жизни общества (8 класс) Thinking like an economist

Thinking like an economist Теория экономического ландшафта А. Лёша

Теория экономического ландшафта А. Лёша Государственное регулирование экономики. Экономические функции правительства

Государственное регулирование экономики. Экономические функции правительства