Содержание

- 2. Основным налогом является корпоративный налог, который взимается с прибыли предприятия. Льготы по этому виду налога могут

- 3. Понижение налоговых ставок Предоставляемые льготы дифференцированы, в зависимости от вида предприятия и приоритетности отрасли, в которой

- 4. льготы по выплатам налогов на собственности, на налог с оборота, торгово-промышленный налог В свободной зоне Бразилии

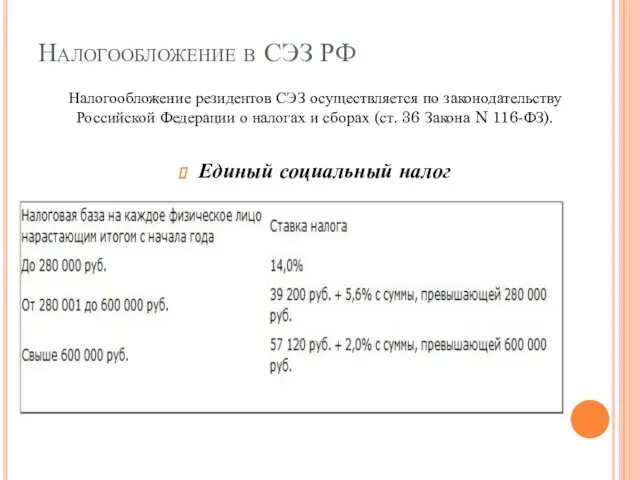

- 5. Налогообложение в СЭЗ РФ Единый социальный налог Налогообложение резидентов СЭЗ осуществляется по законодательству Российской Федерации о

- 6. Налог на прибыль На основании положений пп. 14 п. 1 ст. 251 НК РФ при определении

- 7. Налог на имущество В отношении налога на имущество НК РФ предусматривает льготирование в виде: освобождения от

- 8. Земельный налог На основании положений п. 9 ст. 395 НК РФ от обложения земельным налогом освобождаются

- 9. В целях дальнейшего стимулирования инновационной деятельности Правительство РФ планирует установить дополнительные льготы и внести дальнейшие изменения

- 11. Скачать презентацию

Основные фонды предприятия

Основные фонды предприятия Рынок, неравенство и стратификация

Рынок, неравенство и стратификация Деятельность банков на финансовом рынке

Деятельность банков на финансовом рынке Опыт применения современных энергосберегающих технологий в свиноводческих предприятиях различного типа

Опыт применения современных энергосберегающих технологий в свиноводческих предприятиях различного типа Экономика железнодорожного транспорта

Экономика железнодорожного транспорта Рынок факторов производства (Тема 4)

Рынок факторов производства (Тема 4) Микроэлектроника. Что же такое микроэлектроника?

Микроэлектроника. Что же такое микроэлектроника? Influence of trade on economy of the countries employees

Influence of trade on economy of the countries employees Безработица

Безработица Экономика мира. Структура международной экономики

Экономика мира. Структура международной экономики Натуральное хозяйство

Натуральное хозяйство Теория потребительского поведения

Теория потребительского поведения Почему в Удмуртии жить хорошо. Вперед, Удмуртия!

Почему в Удмуртии жить хорошо. Вперед, Удмуртия! Что такое экономика?

Что такое экономика? Исторические условия возникновения, общая характеристика и этапы Классической школы

Исторические условия возникновения, общая характеристика и этапы Классической школы Налоговая система Таиланда

Налоговая система Таиланда Кондратьев. Циклы (волны) развития общества

Кондратьев. Циклы (волны) развития общества Становление социально ориентированной рыночной экономики в странах западной Европы и в США

Становление социально ориентированной рыночной экономики в странах западной Европы и в США Методика выбора антикризисной стратегии и тактики

Методика выбора антикризисной стратегии и тактики Качество продукции как экономическая категория

Качество продукции как экономическая категория Инвестиционные мегапроекты

Инвестиционные мегапроекты ПАО Лукойл

ПАО Лукойл Этапы становления и развития экономической экспертизы как специальной отрасли экономических знаний

Этапы становления и развития экономической экспертизы как специальной отрасли экономических знаний Подготовка к экзамену по экономике. (Часть 2)

Подготовка к экзамену по экономике. (Часть 2) Тема 10 (9.1) (УСР) Государственное регулирование инновационной деятельности в республике Беларусь

Тема 10 (9.1) (УСР) Государственное регулирование инновационной деятельности в республике Беларусь Экономико-географическое положение Японии

Экономико-географическое положение Японии Бюджет семьи

Бюджет семьи Механизмы рынка. Спрос и Предложение

Механизмы рынка. Спрос и Предложение