Особенности применения налоговых вычетов при НДФЛ Подготовили: Безнощук Богдан, Белоглазова Юлия ДС-01 МЭ

- Главная

- Экономика

- Особенности применения налоговых вычетов при НДФЛ Подготовили: Безнощук Богдан, Белоглазова Юлия ДС-01 МЭ

Содержание

- 2. Порядок определения налоговой базы по НДФЛ Ст. 210 НК РФ при определении налоговой базы учитываются все

- 3. Порядок определения налоговой базы по НДФЛ Для доходов, в отношении которых предусмотрена 18% налоговая ставка, налоговая

- 4. Порядок определения налоговой базы по НДФЛ Если сумма налоговых вычетов в налоговом периоде окажется больше суммы

- 5. Порядок определения налоговой базы по НДФЛ В соответствии с п.4 ст.210 НК РФ, для доходов, в

- 6. Стандартные налоговые вычеты на детей Доходы физических лиц, имеющим детей, которые они получают от своей трудовой

- 7. Стандартные налоговые вычеты на детей Налоговый вычет предоставляется на каждого ребенка в возрасте до 18 лет,

- 8. Стандартные налоговые вычеты на детей В соответствии с требованиями ст.231 НК РФ, налоговый агент обязан сообщить

- 9. Стандартные налоговые вычеты на детей Лица, имеющие право на получение стандартных налоговых вычетов на детей. родителям

- 10. Налоговый вычет на детей в двойном размере Налоговый вычет предоставляется в двойном размере единственному: родителю, приемному

- 11. Стандартные налоговые вычеты, предоставляемые отдельным категориям налогоплательщиков Кроме стандартных вычетов на детей, отдельным категориям налогоплательщиков, предоставляются

- 13. Скачать презентацию

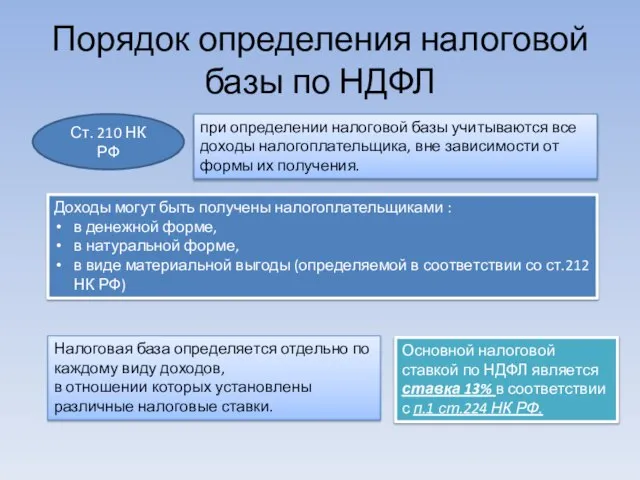

Слайд 2Порядок определения налоговой базы по НДФЛ

Ст. 210 НК РФ

при определении налоговой базы

Порядок определения налоговой базы по НДФЛ

Ст. 210 НК РФ

при определении налоговой базы

Доходы могут быть получены налогоплательщиками :

в денежной форме,

в натуральной форме,

в виде материальной выгоды (определяемой в соответствии со ст.212 НК РФ)

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Основной налоговой ставкой по НДФЛ является ставка 13% в соответствии с п.1 ст.224 НК РФ.

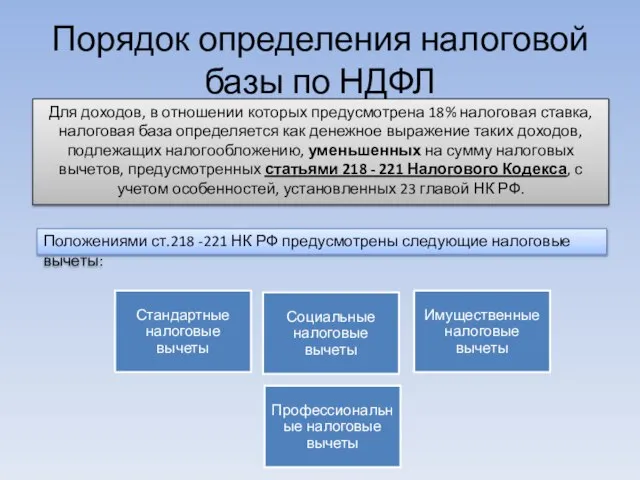

Слайд 3Порядок определения налоговой базы по НДФЛ

Для доходов, в отношении которых предусмотрена 18%

Порядок определения налоговой базы по НДФЛ

Для доходов, в отношении которых предусмотрена 18%

Положениями ст.218 -221 НК РФ предусмотрены следующие налоговые вычеты:

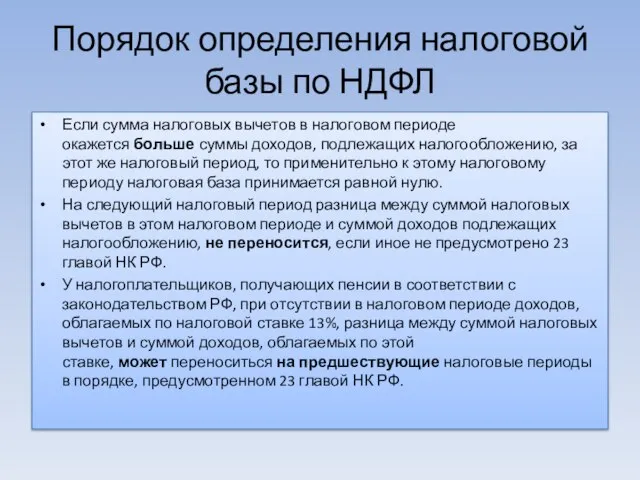

Слайд 4Порядок определения налоговой базы по НДФЛ

Если сумма налоговых вычетов в налоговом периоде

Порядок определения налоговой базы по НДФЛ

Если сумма налоговых вычетов в налоговом периоде

На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов подлежащих налогообложению, не переносится, если иное не предусмотрено 23 главой НК РФ.

У налогоплательщиков, получающих пенсии в соответствии с законодательством РФ, при отсутствии в налоговом периоде доходов, облагаемых по налоговой ставке 13%, разница между суммой налоговых вычетов и суммой доходов, облагаемых по этой ставке, может переноситься на предшествующие налоговые периоды в порядке, предусмотренном 23 главой НК РФ.

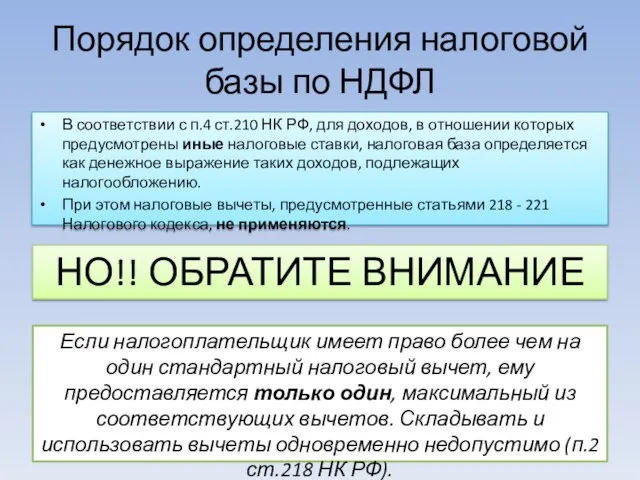

Слайд 5Порядок определения налоговой базы по НДФЛ

В соответствии с п.4 ст.210 НК РФ,

Порядок определения налоговой базы по НДФЛ

В соответствии с п.4 ст.210 НК РФ,

При этом налоговые вычеты, предусмотренные статьями 218 - 221 Налогового кодекса, не применяются.

НО!! ОБРАТИТЕ ВНИМАНИЕ

Если налогоплательщик имеет право более чем на один стандартный налоговый вычет, ему предоставляется только один, максимальный из соответствующих вычетов. Складывать и использовать вычеты одновременно недопустимо (п.2 ст.218 НК РФ).

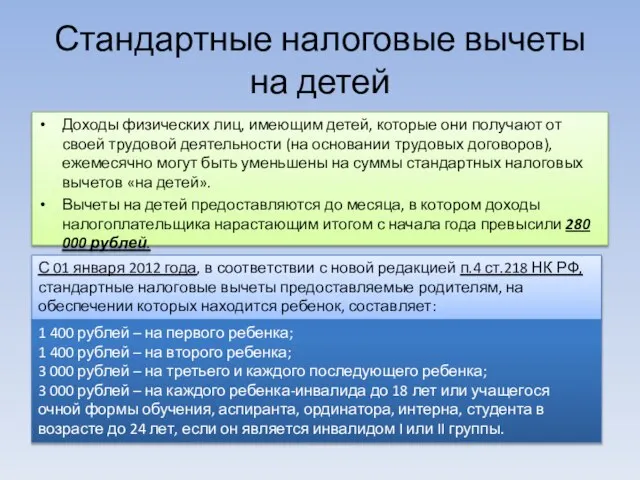

Слайд 6Стандартные налоговые вычеты на детей

Доходы физических лиц, имеющим детей, которые они получают

Стандартные налоговые вычеты на детей

Доходы физических лиц, имеющим детей, которые они получают

Вычеты на детей предоставляются до месяца, в котором доходы налогоплательщика нарастающим итогом с начала года превысили 280 000 рублей.

С 01 января 2012 года, в соответствии с новой редакцией п.4 ст.218 НК РФ, стандартные налоговые вычеты предоставляемые родителям, на обеспечении которых находится ребенок, составляет:

1 400 рублей – на первого ребенка;

1 400 рублей – на второго ребенка;

3 000 рублей – на третьего и каждого последующего ребенка;

3 000 рублей – на каждого ребенка-инвалида до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

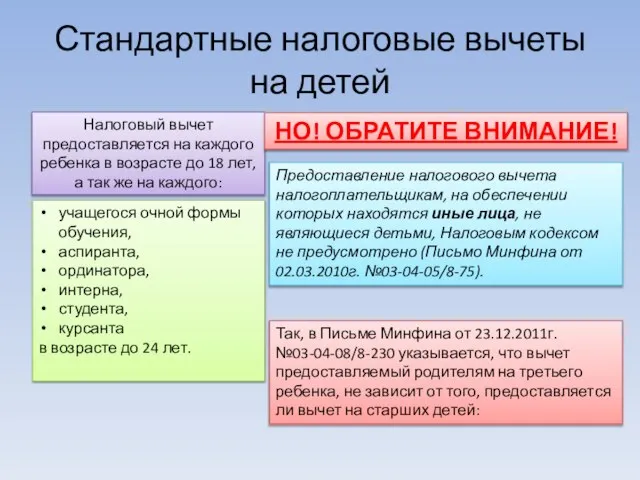

Слайд 7Стандартные налоговые вычеты на детей

Налоговый вычет предоставляется на каждого ребенка в возрасте

Стандартные налоговые вычеты на детей

Налоговый вычет предоставляется на каждого ребенка в возрасте

учащегося очной формы обучения,

аспиранта,

ординатора,

интерна,

студента,

курсанта

в возрасте до 24 лет.

НО! ОБРАТИТЕ ВНИМАНИЕ!

Предоставление налогового вычета налогоплательщикам, на обеспечении которых находятся иные лица, не являющиеся детьми, Налоговым кодексом не предусмотрено (Письмо Минфина от 02.03.2010г. №03-04-05/8-75).

Так, в Письме Минфина от 23.12.2011г. №03-04-08/8-230 указывается, что вычет предоставляемый родителям на третьего ребенка, не зависит от того, предоставляется ли вычет на старших детей:

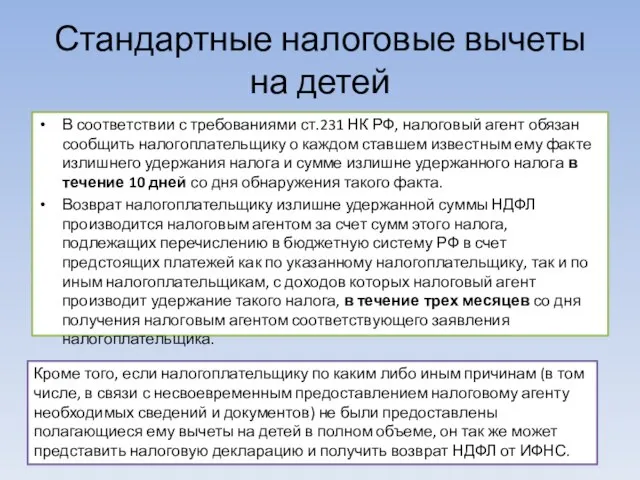

Слайд 8Стандартные налоговые вычеты на детей

В соответствии с требованиями ст.231 НК РФ, налоговый

Стандартные налоговые вычеты на детей

В соответствии с требованиями ст.231 НК РФ, налоговый

Возврат налогоплательщику излишне удержанной суммы НДФЛ производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

Кроме того, если налогоплательщику по каким либо иным причинам (в том числе, в связи с несвоевременным предоставлением налоговому агенту необходимых сведений и документов) не были предоставлены полагающиеся ему вычеты на детей в полном объеме, он так же может представить налоговую декларацию и получить возврат НДФЛ от ИФНС.

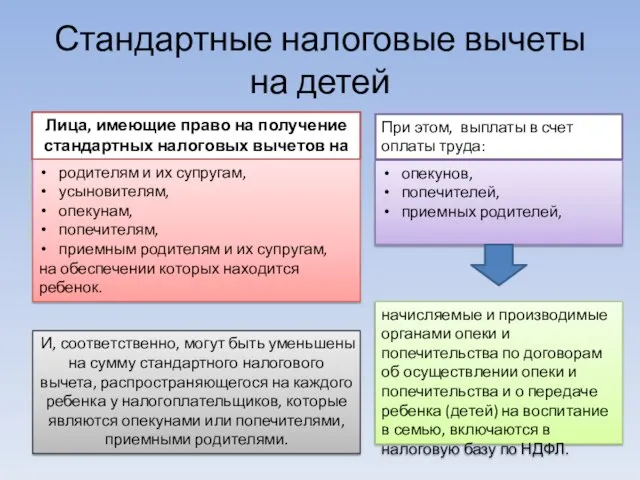

Слайд 9Стандартные налоговые вычеты на детей

Лица, имеющие право на получение стандартных налоговых вычетов

Стандартные налоговые вычеты на детей

Лица, имеющие право на получение стандартных налоговых вычетов

родителям и их супругам,

усыновителям,

опекунам,

попечителям,

приемным родителям и их супругам,

на обеспечении которых находится ребенок.

При этом, выплаты в счет оплаты труда:

опекунов,

попечителей,

приемных родителей,

начисляемые и производимые органами опеки и попечительства по договорам об осуществлении опеки и попечительства и о передаче ребенка (детей) на воспитание в семью, включаются в налоговую базу по НДФЛ.

И, соответственно, могут быть уменьшены на сумму стандартного налогового вычета, распространяющегося на каждого ребенка у налогоплательщиков, которые являются опекунами или попечителями, приемными родителями.

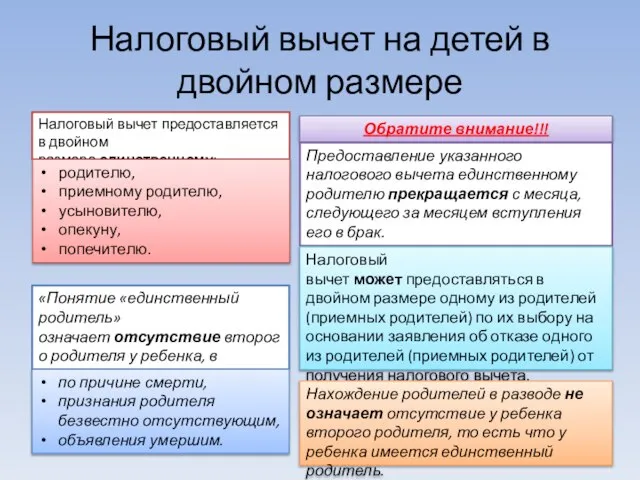

Слайд 10Налоговый вычет на детей в двойном размере

Налоговый вычет предоставляется в двойном размере единственному:

родителю,

приемному

Налоговый вычет на детей в двойном размере

Налоговый вычет предоставляется в двойном размере единственному:

родителю,

приемному

усыновителю,

опекуну,

попечителю.

Обратите внимание!!!

Предоставление указанного налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

«Понятие «единственный родитель» означает отсутствие второго родителя у ребенка, в частности:

по причине смерти,

признания родителя безвестно отсутствующим,

объявления умершим.

Нахождение родителей в разводе не означает отсутствие у ребенка второго родителя, то есть что у ребенка имеется единственный родитель.

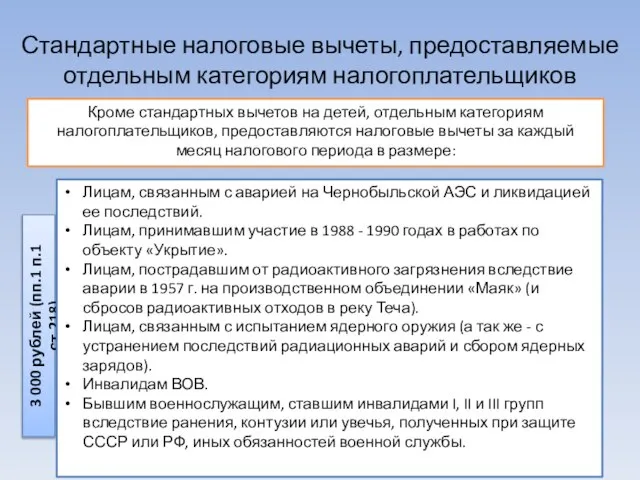

Слайд 11Стандартные налоговые вычеты, предоставляемые отдельным категориям налогоплательщиков

Кроме стандартных вычетов на детей, отдельным

Стандартные налоговые вычеты, предоставляемые отдельным категориям налогоплательщиков

Кроме стандартных вычетов на детей, отдельным

3 000 рублей (пп.1 п.1 ст.218)

Лицам, связанным с аварией на Чернобыльской АЭС и ликвидацией ее последствий.

Лицам, принимавшим участие в 1988 - 1990 годах в работах по объекту «Укрытие».

Лицам, пострадавшим от радиоактивного загрязнения вследствие аварии в 1957 г. на производственном объединении «Маяк» (и сбросов радиоактивных отходов в реку Теча).

Лицам, связанным с испытанием ядерного оружия (а так же - с устранением последствий радиационных аварий и сбором ядерных зарядов).

Инвалидам ВОВ.

Бывшим военнослужащим, ставшим инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР или РФ, иных обязанностей военной службы.

Удельный расход электроэнергии

Удельный расход электроэнергии История развития экономической теории

История развития экономической теории Экономико – правовые основы противодействия коррупции. Виктимологические факторы коррупции

Экономико – правовые основы противодействия коррупции. Виктимологические факторы коррупции Задачи ценообразования

Задачи ценообразования Теория потребительского поведения

Теория потребительского поведения Эко тимуровцы. Республиканский проект

Эко тимуровцы. Республиканский проект Становление экономической теории в России

Становление экономической теории в России Производство общественных благ. Тема 4

Производство общественных благ. Тема 4 Возможности политико-энергетического взаимодействия РФ и КНР в Центральной Азии

Возможности политико-энергетического взаимодействия РФ и КНР в Центральной Азии Экономика, часть 1

Экономика, часть 1 Концепция установления прожиточного минимума и минимального размера оплаты труда

Концепция установления прожиточного минимума и минимального размера оплаты труда Валютный рынок Подготовила Рудакова Татьяна , МЭ091

Валютный рынок Подготовила Рудакова Татьяна , МЭ091 Єдина платформа великих даних для громад. Економічний профайл громад та місцевий бізнес

Єдина платформа великих даних для громад. Економічний профайл громад та місцевий бізнес Анализ организации планирования трудоемкости производственной программы

Анализ организации планирования трудоемкости производственной программы Эффективность управленческих решений

Эффективность управленческих решений Андское сообщество

Андское сообщество Труд и экономика

Труд и экономика Организационно-экономическая характеристика отраслей инфраструктурного комплекса региона

Организационно-экономическая характеристика отраслей инфраструктурного комплекса региона Международные торги

Международные торги Спрос на ресурсы. Правила использования ресурсов

Спрос на ресурсы. Правила использования ресурсов turboworker1

turboworker1 Науково-технічний прогрес та інновації у конкурентній боротьбі

Науково-технічний прогрес та інновації у конкурентній боротьбі Методика расчета численности трудовых ресурсов города

Методика расчета численности трудовых ресурсов города Расчет экономической эффективности технологической схемы обогащения угля

Расчет экономической эффективности технологической схемы обогащения угля Участие США в международном движении капитала

Участие США в международном движении капитала Схемы использования аккредитива при сделках с недвижимостью

Схемы использования аккредитива при сделках с недвижимостью Человек и экономика

Человек и экономика Неравенство доходов в обществе

Неравенство доходов в обществе