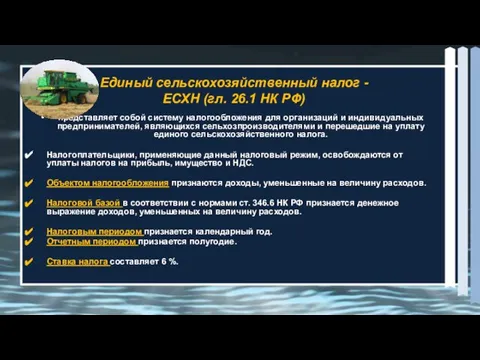

перешедшие на уплату единого сельскохозяйственного налога.

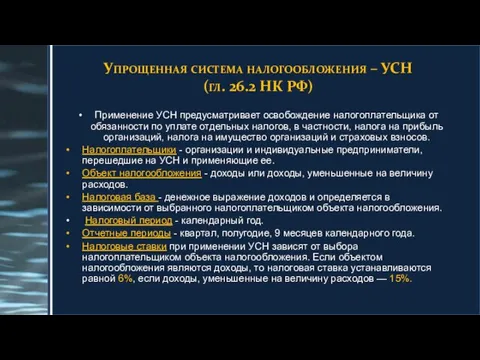

Налогоплательщики, применяющие данный налоговый режим, освобождаются от уплаты налогов на прибыль, имущество и НДС.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов.

Налоговой базой в соответствии с нормами ст. 346.6 НК РФ признается денежное выражение доходов, уменьшенных на величину расходов.

Налоговым периодом признается календарный год.

Отчетным периодом признается полугодие.

Ставка налога составляет 6 %.

Единый сельскохозяйственный налог - ЕСХН (гл. 26.1 НК РФ)

Торгово-промышленная палата Республики Карелия

Торгово-промышленная палата Республики Карелия Программа дисциплины (модуля) экономическая теория

Программа дисциплины (модуля) экономическая теория Потребление электроэнергии

Потребление электроэнергии Энергосбережение начинается с меня

Энергосбережение начинается с меня Государство Российская Федерация и его субъекты, как участники экономической деятельности. (Тема 5)

Государство Российская Федерация и его субъекты, как участники экономической деятельности. (Тема 5) Объективные условия принятия решений о ценообразовании: теория конкуренции

Объективные условия принятия решений о ценообразовании: теория конкуренции Стратегия формирования экономической безопасности

Стратегия формирования экономической безопасности Экономика потребителя

Экономика потребителя Экономический рост и развитие

Экономический рост и развитие Техники работы с АВС-анализом и XYZ-анализом, и совмещенный метод

Техники работы с АВС-анализом и XYZ-анализом, и совмещенный метод e10108629f3638742fbc9d17fd969eca-1 (2)

e10108629f3638742fbc9d17fd969eca-1 (2) Тест по Экономике

Тест по Экономике Обмен торговля реклама (7 класс)

Обмен торговля реклама (7 класс) Энергетический мост на основе умных сетей постоянно-переменного тока

Энергетический мост на основе умных сетей постоянно-переменного тока Равновесие в экономике (модель AD/AS)

Равновесие в экономике (модель AD/AS) Повышение национальной конкурентоспособности РФ в рамках Стратегии 2020 Выполнили: студентки экономического факультета группы МЭ0

Повышение национальной конкурентоспособности РФ в рамках Стратегии 2020 Выполнили: студентки экономического факультета группы МЭ0 Роль государственного сектора в экономике России

Роль государственного сектора в экономике России Программа развития сбалансированного рынка труда на 2020-2025 годы

Программа развития сбалансированного рынка труда на 2020-2025 годы Главные вопросы экономики. 9 класс

Главные вопросы экономики. 9 класс Взгляды Адама Смита на богатство и факторы его роста

Взгляды Адама Смита на богатство и факторы его роста Казахстанская модель экономического развития

Казахстанская модель экономического развития Макаров Антон МЭ091 ДС 01

Макаров Антон МЭ091 ДС 01 Маркетинг рабочей силы

Маркетинг рабочей силы Статистическое изучение качества продукции

Статистическое изучение качества продукции Джозеф Стиглиц Проблематика неравенства

Джозеф Стиглиц Проблематика неравенства Обмен. Рыночная экономика

Обмен. Рыночная экономика Структура финансово-экономической службы

Структура финансово-экономической службы Явление резонанса

Явление резонанса