1) осуществляющих выписку и получение счетов-фактур исключительно в электронной форме за налоговый период, по которому предъявлено требование о возврате суммы превышения;

2) по которым выявлены нарушения, взамен им направлять уведомление №7 (нарушения по камеральному контролю)

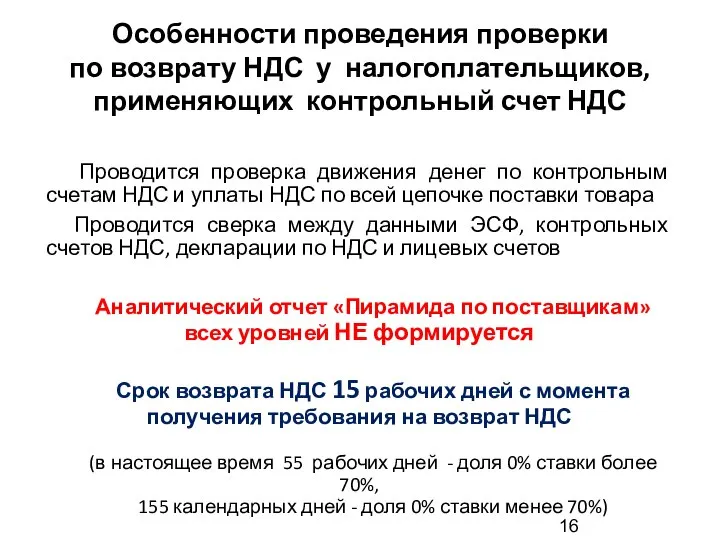

Отсчет сроков проведения тематических проверок по подтверждению достоверности превышения НДС начинать после сроков, предусмотренных для представления очередной декларации по НДС с учетом сроков продления. (По результатам отчета «Пирамида» формируется большое количество расхождений по причине того, что поставщики на момент формирования отчета еще не представили ФНО (воспользовались отсрочкой на 15 дней), а проверяемым НП представлено требование о возврате без использования отсрочки.

Действующая норма

В ходе налоговой проверки на возврат НДС из бюджета обязательная встречная проверка проводится по всем поставщикам по которым выявлены расхождения по отчету «Пирамида».

Оптимизация встречных проверок

Презентация по английскому PLURALS

Презентация по английскому PLURALS Quality is the Best Part.

Quality is the Best Part. Презентация на тему Степи

Презентация на тему Степи Идеальный газ в МКТ

Идеальный газ в МКТ Русская правда Ярослава Мудрого

Русская правда Ярослава Мудрого Сервантес и его роман «Дон Кихот»

Сервантес и его роман «Дон Кихот» Температура и ее значение для живых организмов и человека

Температура и ее значение для живых организмов и человека Применение ИКТ НА УРОКАХ ИЗО

Применение ИКТ НА УРОКАХ ИЗО Различные доказательства теоремы Пифагора

Различные доказательства теоремы Пифагора ПРОЕКТ ФЕДЕРАЛЬНОГО ЗАКОНА О порядке финансирования выплат накопительной части трудовой пенсии в Российской Федерации и особе

ПРОЕКТ ФЕДЕРАЛЬНОГО ЗАКОНА О порядке финансирования выплат накопительной части трудовой пенсии в Российской Федерации и особе Брендирование конференции

Брендирование конференции Управление изменениями. Лекция №1

Управление изменениями. Лекция №1 Армирование опор, монтаж консолей, кронштейнов. Тема 4

Армирование опор, монтаж консолей, кронштейнов. Тема 4 Нарушения родовой деятельности

Нарушения родовой деятельности ПортфолиоРязановой Натальи Тихоновны

ПортфолиоРязановой Натальи Тихоновны Rave Cosmology Today. Dying Death & Bardo

Rave Cosmology Today. Dying Death & Bardo THE EVOLUTION OF MANAGEMENT THEORY

THE EVOLUTION OF MANAGEMENT THEORY  У Ч Е Т А Р Е Н Д Ы

У Ч Е Т А Р Е Н Д Ы Лёгкая атлетика. История развития

Лёгкая атлетика. История развития зимние забавы

зимние забавы СОЛИ. СВОЙСТВА. ПОЛУЧЕНИЕ

СОЛИ. СВОЙСТВА. ПОЛУЧЕНИЕ МОДЕЛЬ САФБД - 2015

МОДЕЛЬ САФБД - 2015 «ЭНЕРГЕТИКА ДОМА».

«ЭНЕРГЕТИКА ДОМА». Лонгсливы для девочек

Лонгсливы для девочек Как ткани ткут и нити прядут

Как ткани ткут и нити прядут …Ум заключается не только в знании, но и в умении прилагать знание на деле. Аристотель

…Ум заключается не только в знании, но и в умении прилагать знание на деле. Аристотель Формирование процедуры инкассации дебиторской задолженности

Формирование процедуры инкассации дебиторской задолженности Мир дворянской усадьбы в русской культуре XIX века

Мир дворянской усадьбы в русской культуре XIX века