Содержание

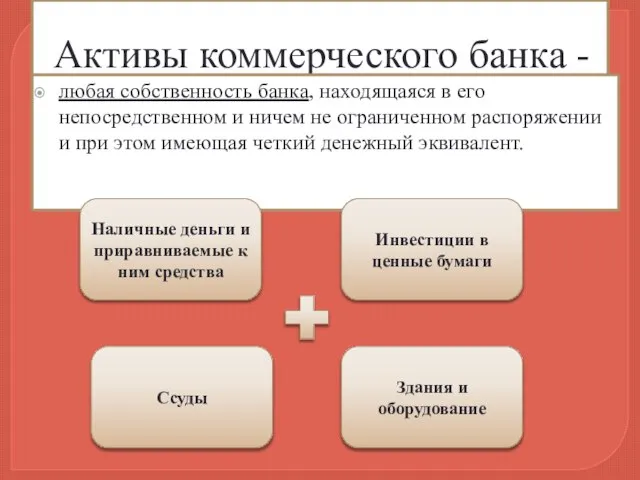

- 2. Активы коммерческого банка - любая собственность банка, находящаяся в его непосредственном и ничем не ограниченном распоряжении

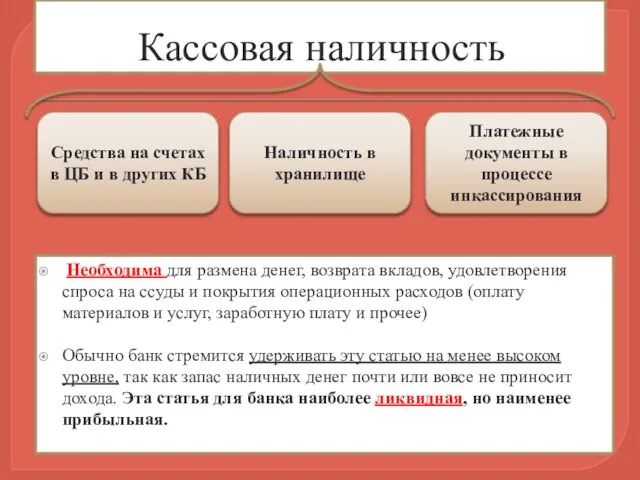

- 3. Кассовая наличность Необходима для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов

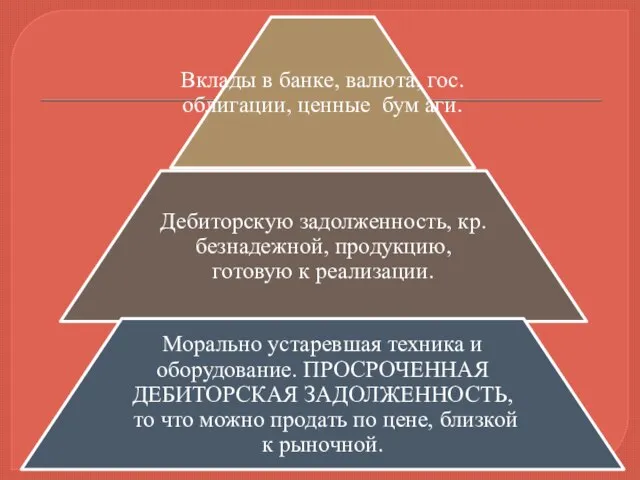

- 4. Ликвидность- способность материальных ресурсов быть реализованными за деньги по цене, близкой к рыночной, а степень ликвидности

- 5. Ликвидность-

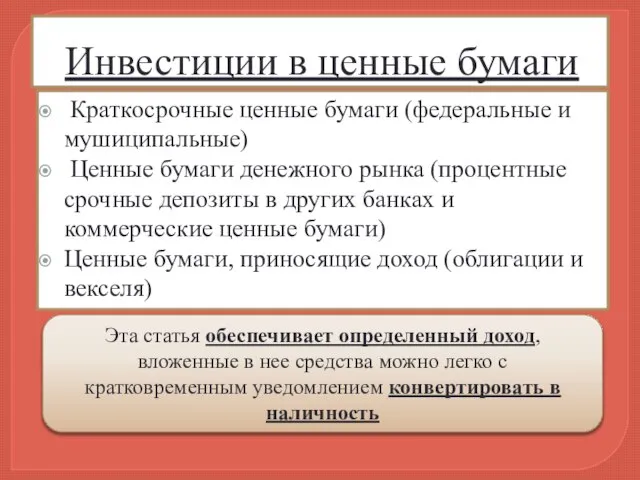

- 9. Инвестиции в ценные бумаги Краткосрочные ценные бумаги (федеральные и мушиципальные) Ценные бумаги денежного рынка (процентные срочные

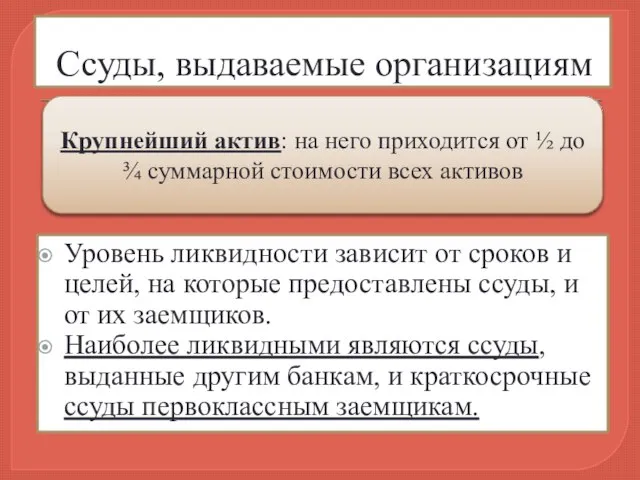

- 11. Ссуды, выдаваемые организациям Уровень ликвидности зависит от сроков и целей, на которые предоставлены ссуды, и от

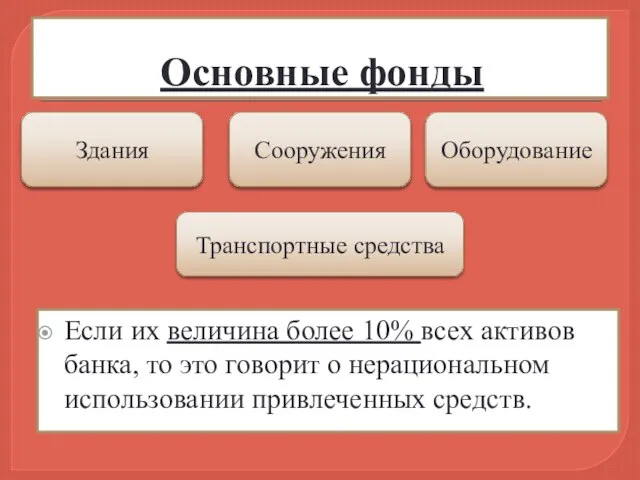

- 12. Основные фонды Здания Сооружения Оборудование Транспортные средства Если их величина более 10% всех активов банка, то

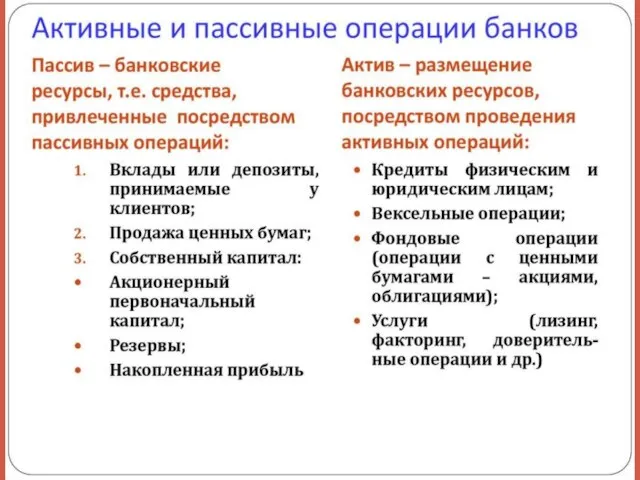

- 13. Пассивы коммерческого банка Собственный капитал Привлеченные средства Собственный капитал - брутто Собственный капитал - нетто

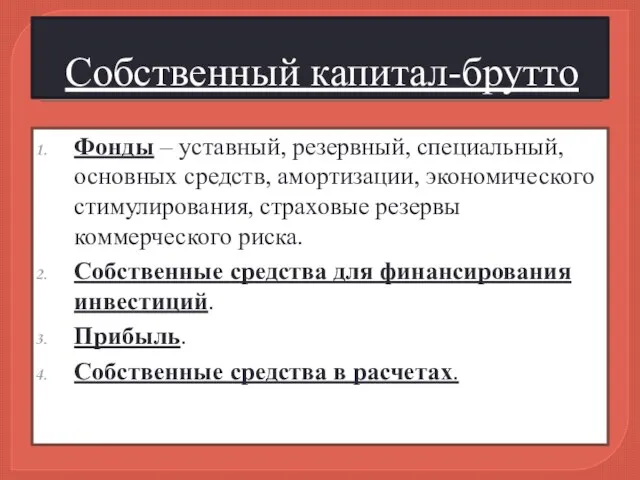

- 15. Собственный капитал-брутто Фонды – уставный, резервный, специальный, основных средств, амортизации, экономического стимулирования, страховые резервы коммерческого риска.

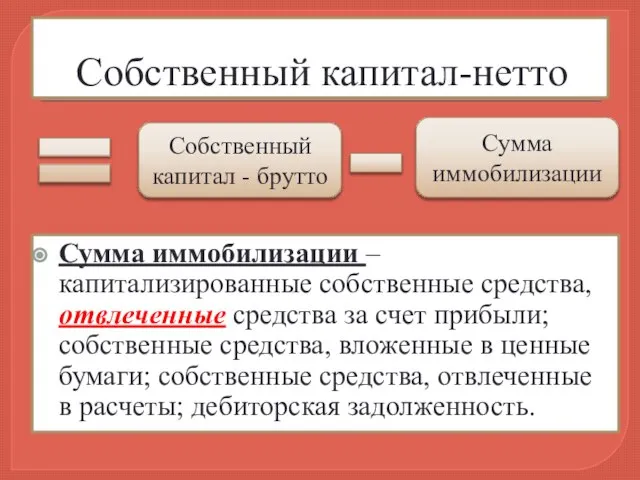

- 16. Собственный капитал-нетто Сумма иммобилизации – капитализированные собственные средства, отвлеченные средства за счет прибыли; собственные средства, вложенные

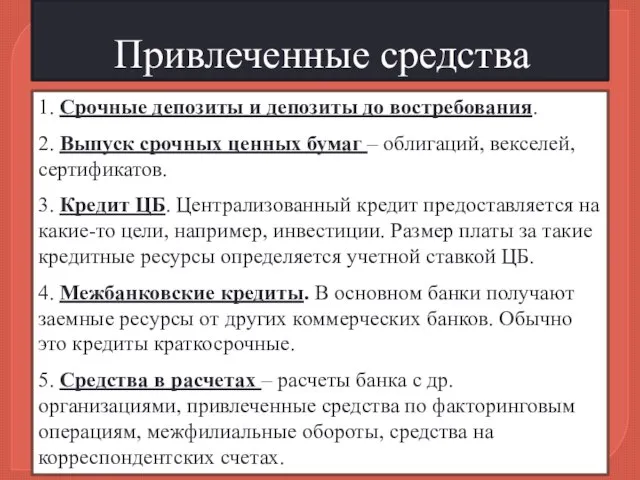

- 17. Привлеченные средства 1. Срочные депозиты и депозиты до востребования. 2. Выпуск срочных ценных бумаг – облигаций,

- 20. Скачать презентацию

Печатная реклама

Печатная реклама Презентация на тему Романтические образы в творчестве Шопена

Презентация на тему Романтические образы в творчестве Шопена  ООП на Delphi - 7

ООП на Delphi - 7 Мастер-класс на тему Формирование толерантности на уроках эрзянского языка в условиях поликультурного образования

Мастер-класс на тему Формирование толерантности на уроках эрзянского языка в условиях поликультурного образования Практикум по методам психологического исследования. Лабораторное занятие № 1

Практикум по методам психологического исследования. Лабораторное занятие № 1 Презентация на тему Сочинения учащихся о Великой Отечественной войне

Презентация на тему Сочинения учащихся о Великой Отечественной войне Праздник Пасхи

Праздник Пасхи Совершенствование финансового обеспечения медицинской помощи Директор Департамента развития медицинского страхования Владим

Совершенствование финансового обеспечения медицинской помощи Директор Департамента развития медицинского страхования Владим Тест по биографии А.А. Фета

Тест по биографии А.А. Фета Презентация на тему Герои русских былин

Презентация на тему Герои русских былин Doing Great Agency

Doing Great Agency English week Secondary school Toki 2009-2010

English week Secondary school Toki 2009-2010 Образование действительных и страдательных причастий

Образование действительных и страдательных причастий Тема урока: Движение Симметрия относительно точки О А А'А'

Тема урока: Движение Симметрия относительно точки О А А'А' Правовые и медицинские аспекты оборота табачной продукции.

Правовые и медицинские аспекты оборота табачной продукции. Межгосударственная практика урегулирования споров в отношении затонувших судов

Межгосударственная практика урегулирования споров в отношении затонувших судов Аппарат для приготовления и продажи кислородных коктейлей. Создание вендинговой сети.

Аппарат для приготовления и продажи кислородных коктейлей. Создание вендинговой сети. Презентация на тему Нефтяная промышленность США

Презентация на тему Нефтяная промышленность США Компания Keruen Media

Компания Keruen Media Презентация на тему Бутерброды

Презентация на тему Бутерброды Домовенок и птичка Счастья

Домовенок и птичка Счастья КРАСОТАчто это?

КРАСОТАчто это? Алексей Константинович Толстой

Алексей Константинович Толстой Законы Ньютона (урок-игра)

Законы Ньютона (урок-игра) Фёдоров Владимир Иванович

Фёдоров Владимир Иванович ЕЕ величество ботаника

ЕЕ величество ботаника Кроссфит. Развитие силы и выносливости

Кроссфит. Развитие силы и выносливости Творческий проект Фотоаппарат будущего

Творческий проект Фотоаппарат будущего