Содержание

- 2. WCDMA+HSPA/CDMA 1 x EV-DO preWiMAX/WiMAX/mobile WiMAX Wi-Fi DECT РРС FSO Спутник др. Структура рынка

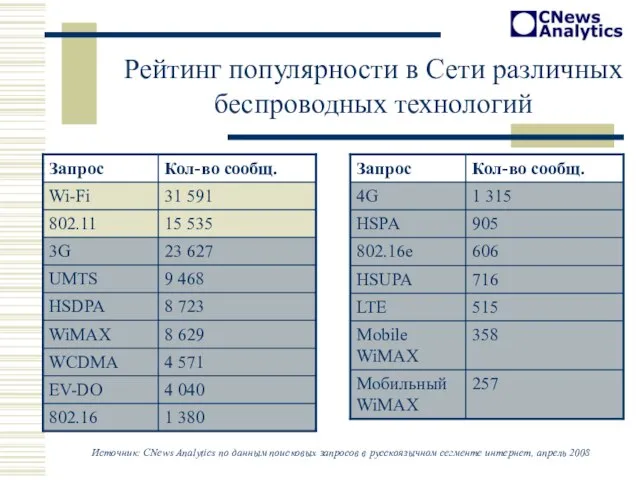

- 3. Рейтинг популярности в Сети различных беспроводных технологий Источник: CNews Analytics по данным поисковых запросов в русскоязычном

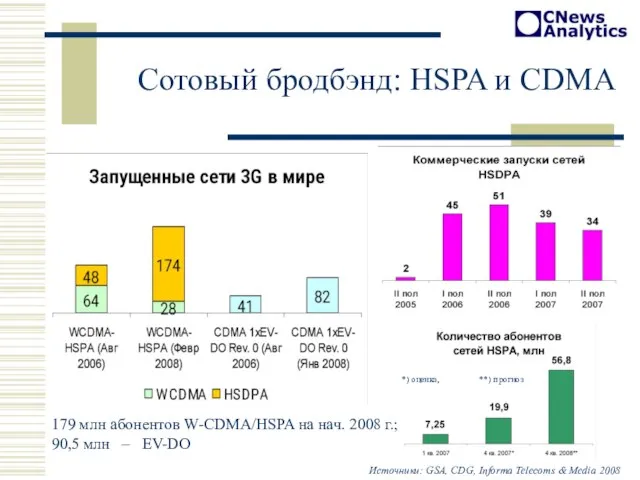

- 4. Сотовый бродбэнд: HSPA и CDMA Источники: GSA, CDG, Informa Telecoms & Media 2008 *) оценка, **)

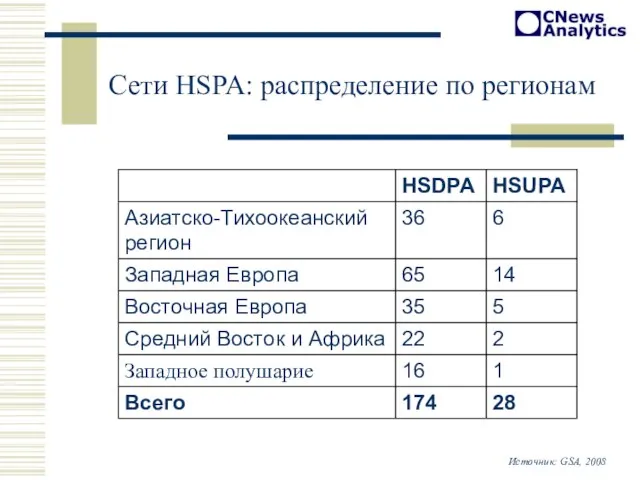

- 5. Сети HSPA: распределение по регионам Источник: GSA, 2008

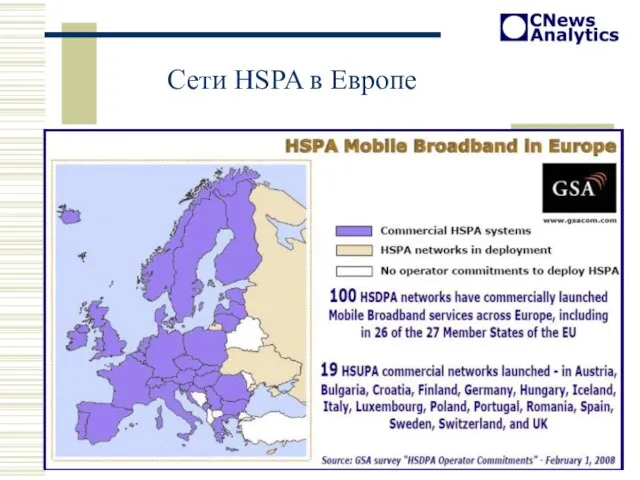

- 6. Сети HSPA в Европе

- 7. Customer experience! плавный переход от GPRS/EDGE; мировой опыт; наличие устройств низкие цены Почему HSDPA/HSUPA?

- 8. Устройства, поддерживающие 3G/HSPA WCDMA: > 800 абонентских устройств, > 90 поставщиков HSDPA: 403 устройства (окт. 2007

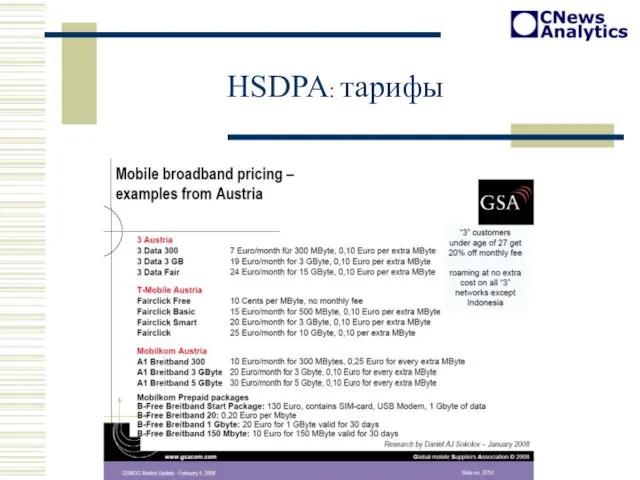

- 9. HSDPA: тарифы

- 10. CDMA2000 1xEV-DO в мире Количество пользователей EV-DO - с 55 млн до 90,5 млн в 2007

- 11. Мобильный доступ в России Объем рынка: $400 млн (2006 г.), $600 млн (2007 г.) +50% «Скай

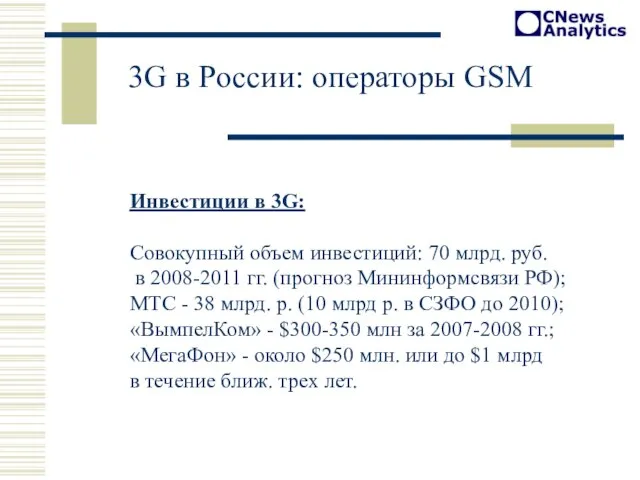

- 12. 3G в России: операторы GSM Инвестиции в 3G: Совокупный объем инвестиций: 70 млрд. руб. в 2008-2011

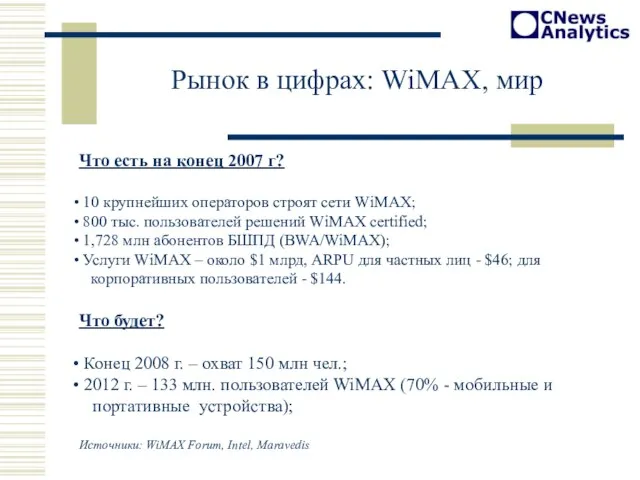

- 13. Рынок в цифрах: WiMAX, мир Что есть на конец 2007 г? 10 крупнейших операторов строят сети

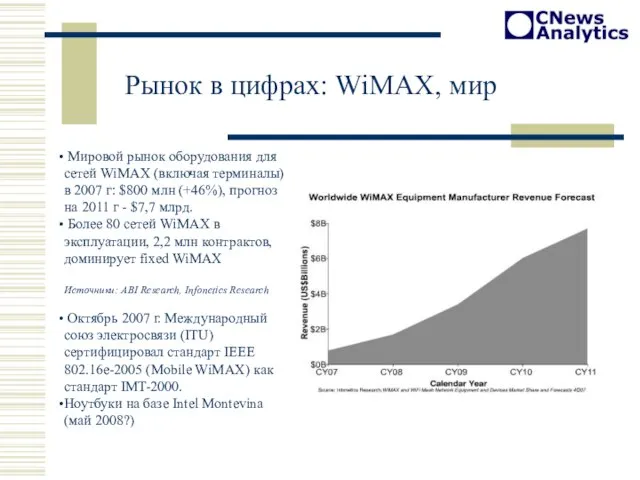

- 14. Рынок в цифрах: WiMAX, мир Мировой рынок оборудования для сетей WiMAX (включая терминалы) в 2007 г:

- 15. WiMAX, Россия Российский рынок БШПД за 2007 г - до $130 млн Доля БШПД в ШПД

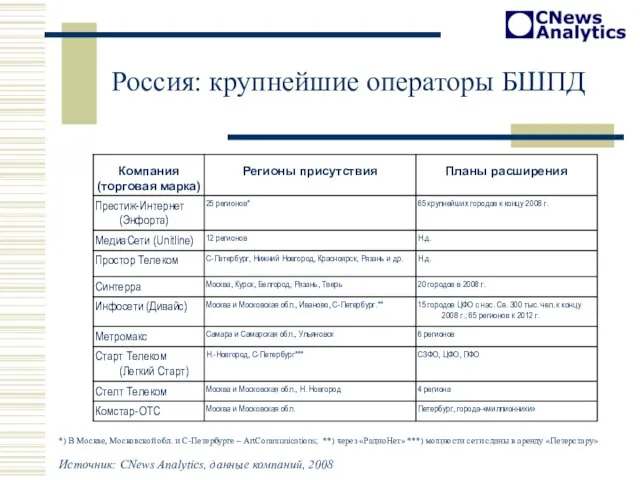

- 16. Россия: крупнейшие операторы БШПД *) В Москве, Московской обл. и С-Петербурге – ArtCommunications; **) через «РадиоНет»

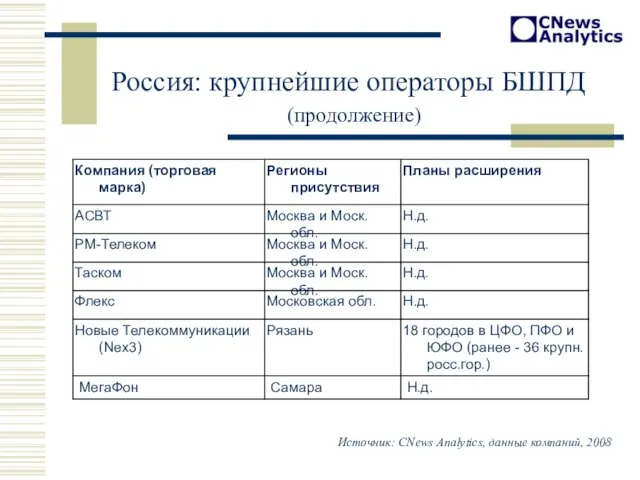

- 17. Россия: крупнейшие операторы БШПД (продолжение) Источник: CNews Analytics, данные компаний, 2008

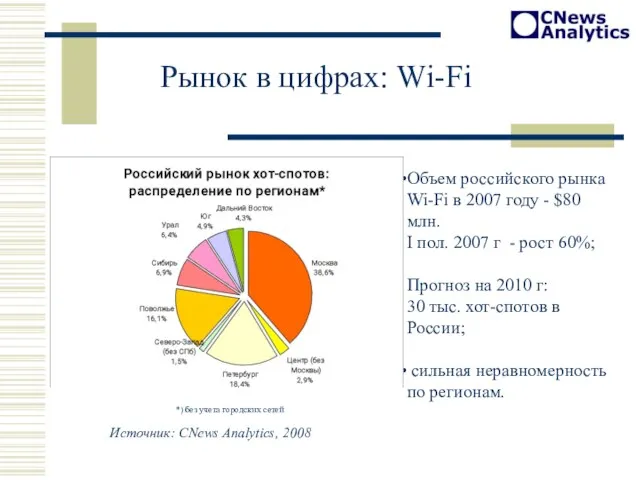

- 18. Рынок в цифрах: Wi-Fi Объем российского рынка Wi-Fi в 2007 году - $80 млн. I пол.

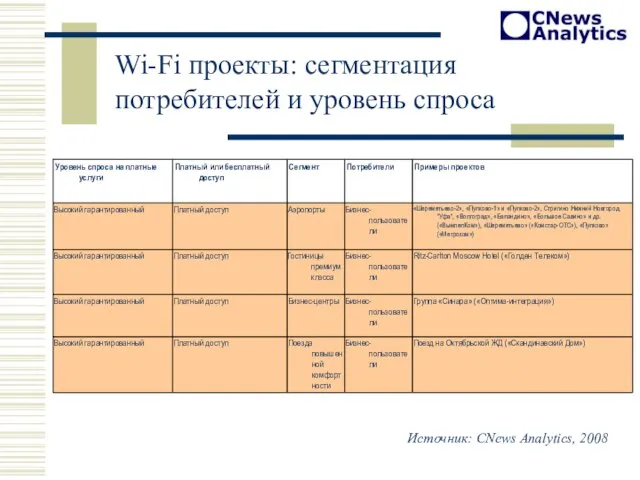

- 19. Wi-Fi проекты: сегментация потребителей и уровень спроса Источник: CNews Analytics, 2008

- 20. Wi-Fi проекты: сегментация потребителей и уровень спроса (продолжение) Источник: CNews Analytics, 2008

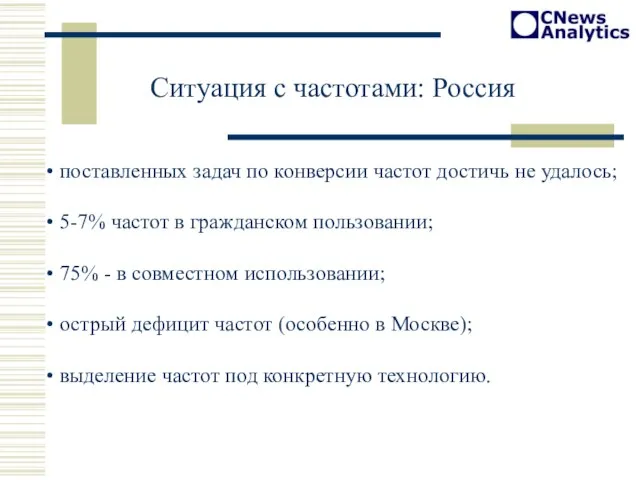

- 21. Ситуация с частотами: Россия поставленных задач по конверсии частот достичь не удалось; 5-7% частот в гражданском

- 22. Ситуация с частотами: Европа Основной тренд в частотном регулировании: принцип технологического нейтралитета; Норвегия, октябрь 2007 г.

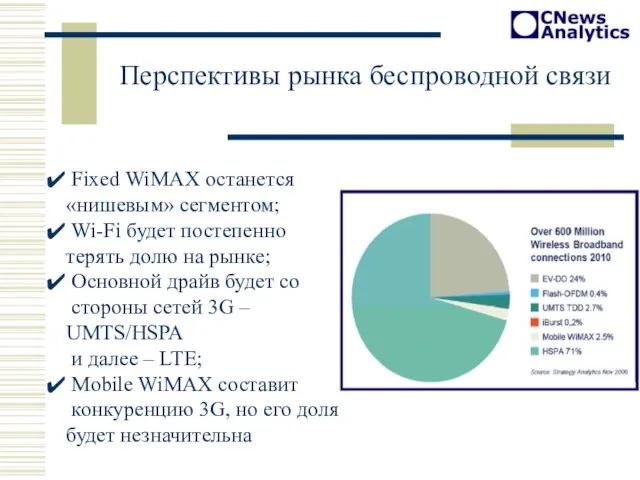

- 23. Fixed WiMAX останется «нишевым» сегментом; Wi-Fi будет постепенно терять долю на рынке; Основной драйв будет со

- 25. Скачать презентацию

Электронная сигарета

Электронная сигарета Контент-анализ на тему: Присоединение Крыма к России (2014 - 2017)

Контент-анализ на тему: Присоединение Крыма к России (2014 - 2017) Контейнеры. Оборудование для продажи

Контейнеры. Оборудование для продажи Разработка и изготовление платья с объемными рукавами

Разработка и изготовление платья с объемными рукавами Urok_117-120_Otsenka_kachestva_moloka_GOST_31449-2013

Urok_117-120_Otsenka_kachestva_moloka_GOST_31449-2013 Атомные электростанции

Атомные электростанции Акция

Акция  Конгресс США. Структура. Функции и формирование палат

Конгресс США. Структура. Функции и формирование палат Полупроводники

Полупроводники Роль школьной телестудии в образовательном и воспитательном процессе

Роль школьной телестудии в образовательном и воспитательном процессе Презентация на тему Чистая вода - залог жизни на Земле (4 класс)

Презентация на тему Чистая вода - залог жизни на Земле (4 класс) Нитяная графика

Нитяная графика «Оптимизация затрат при формировании библиотеки электронных образовательных ресурсов вуза».

«Оптимизация затрат при формировании библиотеки электронных образовательных ресурсов вуза». Свойства площадей. Площадь прямоугольника. Площадь параллелограмма

Свойства площадей. Площадь прямоугольника. Площадь параллелограмма Методы активизации участия муниципальных образований в развитии въездного и внутреннего туризма региона в контексте результатив

Методы активизации участия муниципальных образований в развитии въездного и внутреннего туризма региона в контексте результатив Альтернативное разрешение споров: система и принципы. Лекция 1

Альтернативное разрешение споров: система и принципы. Лекция 1 РДШ и Совет обучающихся. Объединить нельзя разделить

РДШ и Совет обучающихся. Объединить нельзя разделить Право на ошибку – важный атрибут учебной работы.

Право на ошибку – важный атрибут учебной работы. Урок изобразительного искусства. Ниткография

Урок изобразительного искусства. Ниткография СТРУКТУРНЫЕ И ТЕРРИТОРИАЛЬНЫЕ ОСОБЕННОСТИ ЕСТЕСТВЕННОГО И МЕХАНИЧЕСКОГО ДВИЖЕНИЯ НАСЕЛЕНИЯ БЕЛАРУСИ (1990-2006 ГГ.)

СТРУКТУРНЫЕ И ТЕРРИТОРИАЛЬНЫЕ ОСОБЕННОСТИ ЕСТЕСТВЕННОГО И МЕХАНИЧЕСКОГО ДВИЖЕНИЯ НАСЕЛЕНИЯ БЕЛАРУСИ (1990-2006 ГГ.) Конституционное право (схемы)

Конституционное право (схемы) Краеведение ЦДЮБ

Краеведение ЦДЮБ Презентация на тему Нахождение части от целого и целого по его части

Презентация на тему Нахождение части от целого и целого по его части  Организация адаптивного спорта за рубежем

Организация адаптивного спорта за рубежем Лирика Ли БО

Лирика Ли БО Алексей Мась «Украинская баннерая сеть» www.bannerka.ua www.ubn.ua Создание брендов в интернете парадоксы) - презентация

Алексей Мась «Украинская баннерая сеть» www.bannerka.ua www.ubn.ua Создание брендов в интернете парадоксы) - презентация Тема урока: Конституция Российской Федерации «Какая конституция самая лучшая? Та, которая лучше исполняется» Л.Берне (1786-183

Тема урока: Конституция Российской Федерации «Какая конституция самая лучшая? Та, которая лучше исполняется» Л.Берне (1786-183 История возникновения и развития игры в волейбол

История возникновения и развития игры в волейбол