Слайд 2Центральный Депозитарий – цели и преимущества

Миссия ЦД – осуществление на национальном уровне

централизованного хранения, клиринга и расчетов по сделкам с ценными бумагами

Стратегическая цель ЦД – снижение рисков, издержек и сроков расчетов для инвесторов

Преимущества ЦД – повышение эффективности, прозрачности, надежности, доступности рынка и, как следствие, улучшение инвестиционного климата в России

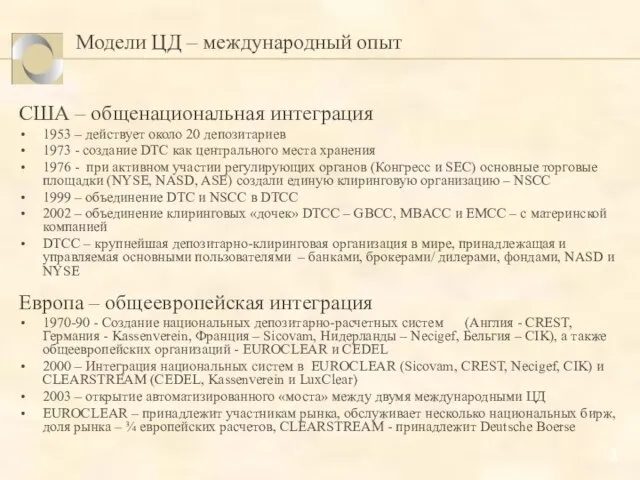

Слайд 3Модели ЦД – международный опыт

США – общенациональная интеграция

1953 – действует около 20

депозитариев

1973 - создание DTC как центрального места хранения

1976 - при активном участии регулирующих органов (Конгресс и SEC) основные торговые площадки (NYSE, NASD, ASE) создали единую клиринговую организацию – NSCC

1999 – объединение DTC и NSCC в DTCC

2002 – объединение клиринговых «дочек» DTCC – GBCC, MBACC и EMCC – с материнской компанией

DTCC – крупнейшая депозитарно-клиринговая организация в мире, принадлежащая и управляемая основными пользователями – банками, брокерами/ дилерами, фондами, NASD и NYSE

Европа – общеевропейская интеграция

1970-90 - Создание национальных депозитарно-расчетных систем (Англия - CREST, Германия - Kassenverein, Франция – Sicovam, Нидерланды – Necigef, Бельгия – CIK), а также общеевропейских организаций - EUROCLEAR и CEDEL

2000 – Интеграция национальных систем в EUROCLEAR (Sicovam, CREST, Necigef, CIK) и CLEARSTREAM (CEDEL, Kassenverein и LuxClear)

2003 – открытие автоматизированного «моста» между двумя международными ЦД

EUROCLEAR – принадлежит участникам рынка, обслуживает несколько национальных бирж, доля рынка – ¾ европейских расчетов, CLEARSTREAM - принадлежит Deutsche Boerse

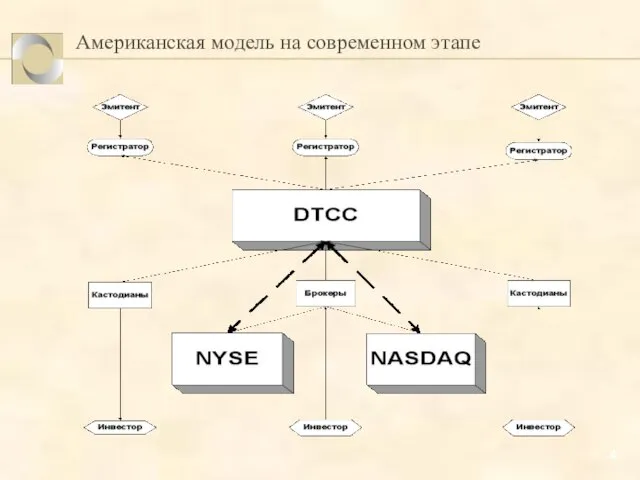

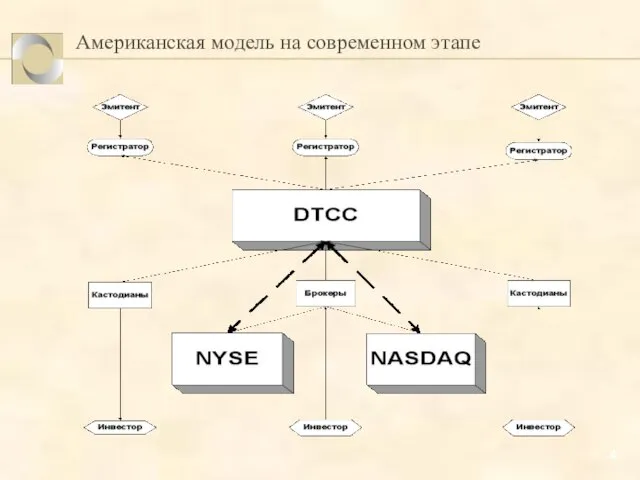

Слайд 4Американская модель на современном этапе

Слайд 5Европейская модель на современном этапе

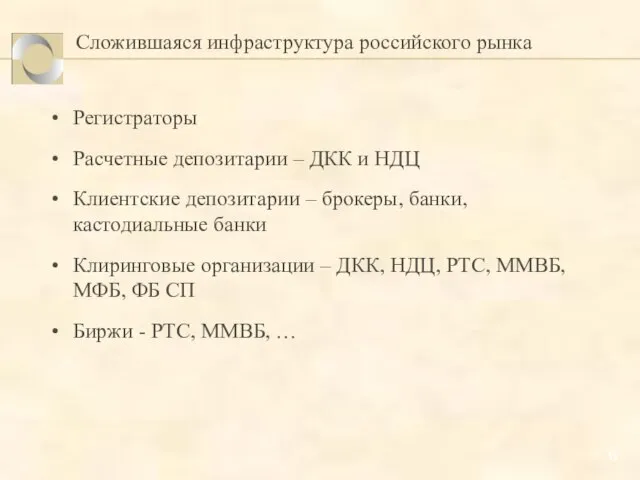

Слайд 6Сложившаяся инфраструктура российского рынка

Регистраторы

Расчетные депозитарии – ДКК и НДЦ

Клиентские депозитарии – брокеры,

банки, кастодиальные банки

Клиринговые организации – ДКК, НДЦ, РТС, ММВБ, МФБ, ФБ СП

Биржи - РТС, ММВБ, …

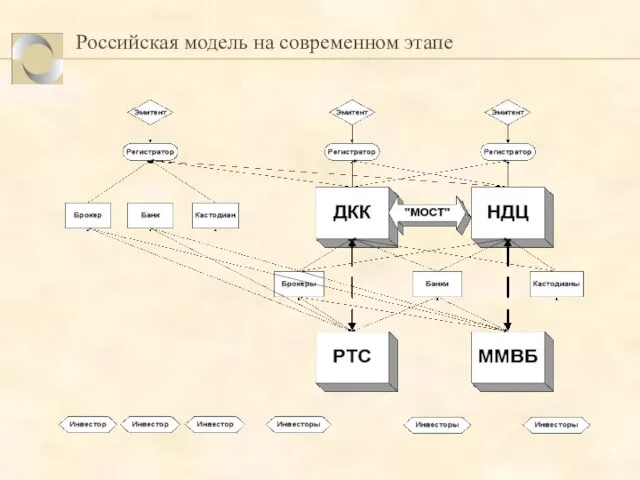

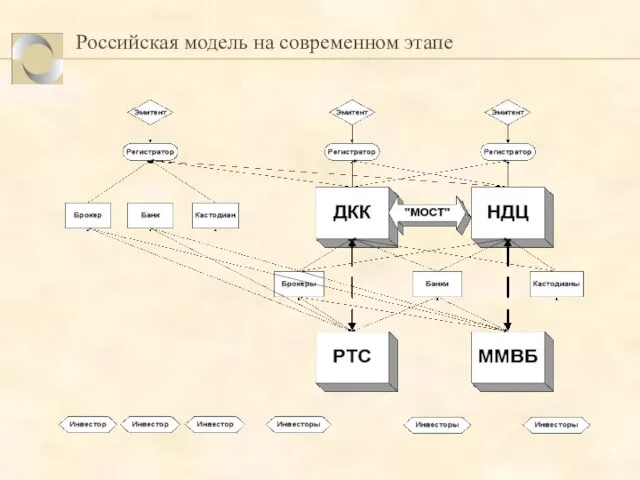

Слайд 7Российская модель на современном этапе

Слайд 8Перспективная инфраструктура российского рынка

Регистраторы

Центральный Депозитарий – единый номинальный держатель и расчетно-клиринговая организация

Клиентские

депозитарии

Биржи

Слайд 9Перспективная российская модель

Слайд 10Принципы построения Центрального Депозитария

Независимость

Прозрачность

Доступность

Некоммерческий характер деятельности

Соответствие международным стандартам

Единые тарифы и условия обслуживания

Государственная

поддержка

Слайд 11Варианты построения Центрального Депозитария

Создание ЦД «с нуля» в форме ГУП

Большие затраты

Длительный срок

создания

Отсутствие опыта и репутации

Возможная невостребованность рынком (пример Украины)

Создание ЦД на базе существующих расчетно-

депозитарных организаций (ДКК и НДЦ)

Отсутствие указанных выше недостатков

Необходимость объединения ДКК и НДЦ

Слайд 12Нормативная база и государственная поддержка

Признание необходимости создания в России Центрального Депозитария путем

принятия решений на законодательном уровне

Внесение в соответствующие нормативные акты положений, создающих предпосылки для интеграции существующих расчетно-депозитарных систем (ДКК и НДЦ)

Государственная поддержка функционирования Центрального Депозитария (участие в органах управления и/или капитале)

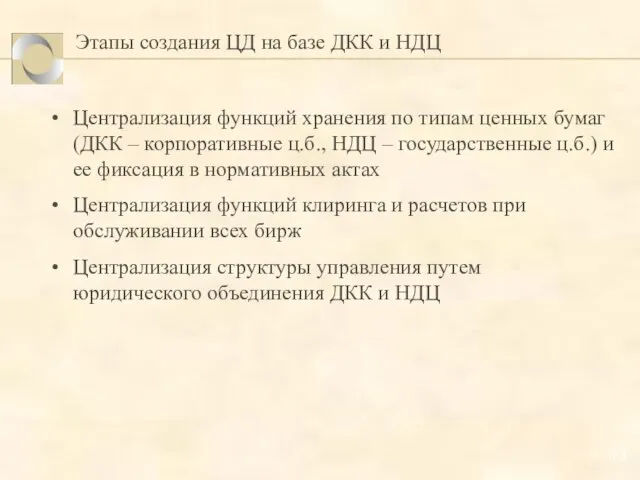

Слайд 13Этапы создания ЦД на базе ДКК и НДЦ

Централизация функций хранения по типам

ценных бумаг (ДКК – корпоративные ц.б., НДЦ – государственные ц.б.) и ее фиксация в нормативных актах

Централизация функций клиринга и расчетов при обслуживании всех бирж

Централизация структуры управления путем юридического объединения ДКК и НДЦ

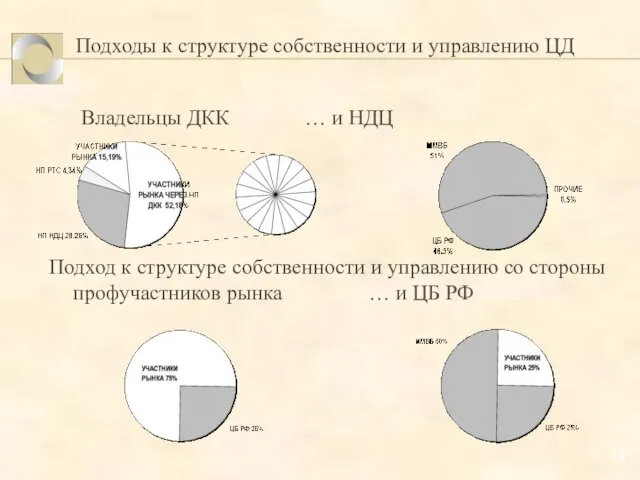

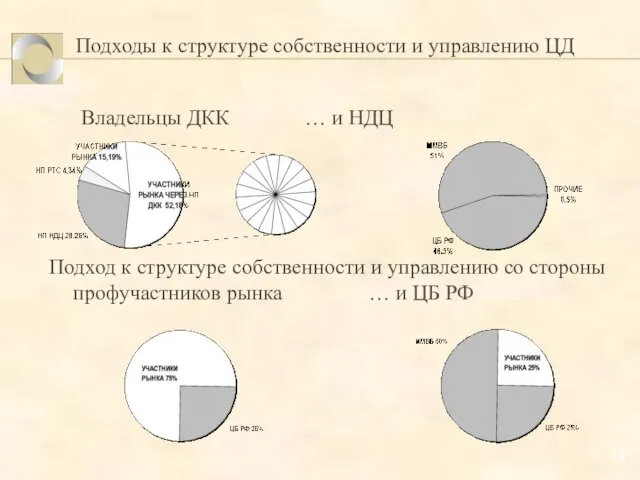

Слайд 14Подходы к структуре собственности и управлению ЦД

Владельцы ДКК … и НДЦ

Подход к

структуре собственности и управлению со стороны

профучастников рынка … и ЦБ РФ

Электрофильное замещение

Электрофильное замещение СОЛНЕЧНАЯ СИСТЕМА

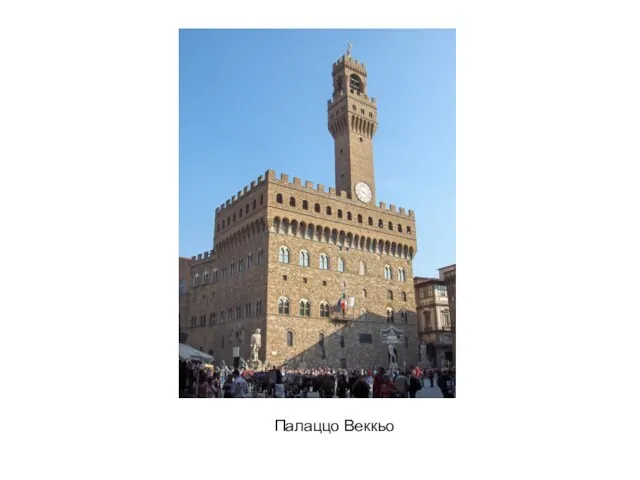

СОЛНЕЧНАЯ СИСТЕМА Архитектура Флоренции

Архитектура Флоренции Оборудование для измельчения и переработки шин

Оборудование для измельчения и переработки шин Гражданский процесс

Гражданский процесс Развитие общества

Развитие общества Женщины в жизни Александра Сергеевича Пушкина

Женщины в жизни Александра Сергеевича Пушкина Информация об организации летнего труда, оздоровления и отдыха детей и молодежи города Калининграда в 2009 году. А.Н. Силанов - п

Информация об организации летнего труда, оздоровления и отдыха детей и молодежи города Калининграда в 2009 году. А.Н. Силанов - п ДАТЧИК ПОЛОЖЕНИЯ КОЛЕНЧАТОГО ВАЛА

ДАТЧИК ПОЛОЖЕНИЯ КОЛЕНЧАТОГО ВАЛА Мы все учились понемногу

Мы все учились понемногу Сепаратизм в современном мире,

Сепаратизм в современном мире, Экскурсионный маршрут “Православные храмы Бежецка”

Экскурсионный маршрут “Православные храмы Бежецка” Организация работы железнодорожных станций. Регламент переговоров ДСП станции, машинистов и составителя поездов при работе

Организация работы железнодорожных станций. Регламент переговоров ДСП станции, машинистов и составителя поездов при работе Биография Бианки

Биография Бианки Определение синуса, косинуса, тангеса острого угла прямоугольного треугольника

Определение синуса, косинуса, тангеса острого угла прямоугольного треугольника Искусство объединяет народы

Искусство объединяет народы КУДА ПОЙТИ УЧИТЬСЯ?

КУДА ПОЙТИ УЧИТЬСЯ? Регламентация IT-процессов

Регламентация IT-процессов Перцептивные процессы в управленческой деятельности

Перцептивные процессы в управленческой деятельности СЛОВАРЬ СЛЕНГА

СЛОВАРЬ СЛЕНГА Конструктивное партнерство. Стелопластик

Конструктивное партнерство. Стелопластик Презентация на тему Общие закономерности реакционной способности органических соединений как химическая основа их биологическо

Презентация на тему Общие закономерности реакционной способности органических соединений как химическая основа их биологическо Презентация_Актион

Презентация_Актион Бизнес-план проекта Велопрокат

Бизнес-план проекта Велопрокат Pointillism

Pointillism Родина Ломоносова

Родина Ломоносова Презентация на тему Бедные

Презентация на тему Бедные  э

э