Слайд 23

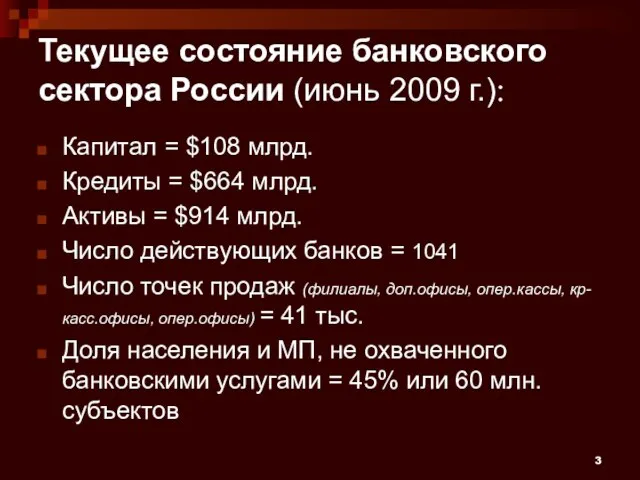

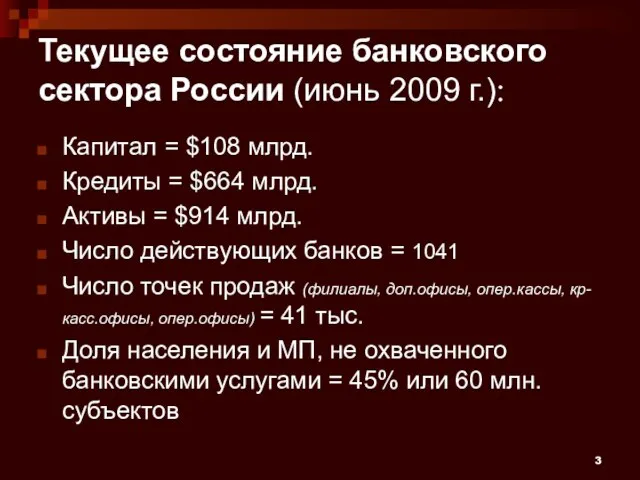

Текущее состояние банковского сектора России (июнь 2009 г.):

Капитал = $108 млрд.

Кредиты

= $664 млрд.

Активы = $914 млрд.

Число действующих банков = 1041

Число точек продаж (филиалы, доп.офисы, опер.кассы, кр-касс.офисы, опер.офисы) = 41 тыс.

Доля населения и МП, не охваченного банковскими услугами = 45% или 60 млн. субъектов

Слайд 3Региональные диспропорции в банковском обслуживании

В среднем обеспеченность банковскими услугами в регионах составляет

лишь 4% от уровня Москвы

Слайд 47

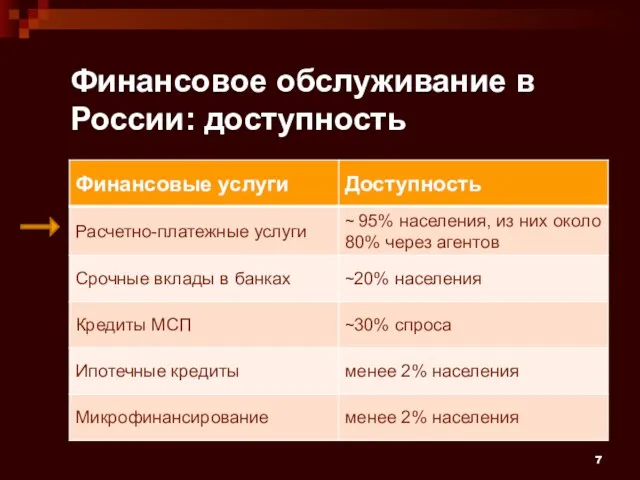

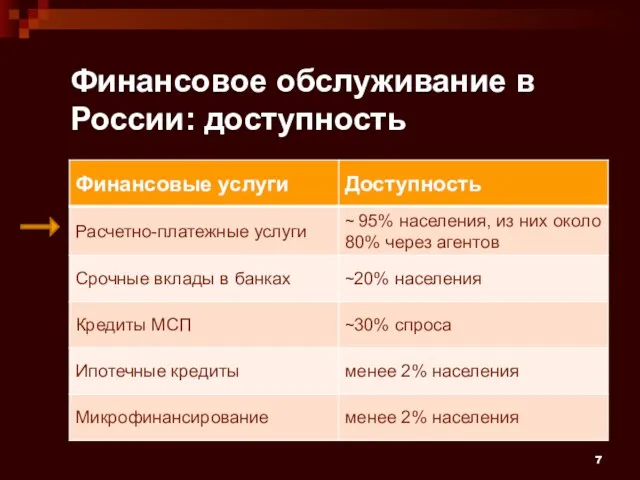

Финансовое обслуживание в России: доступность

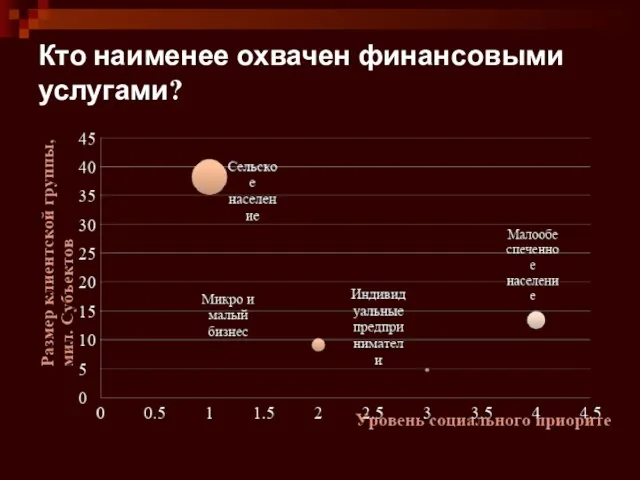

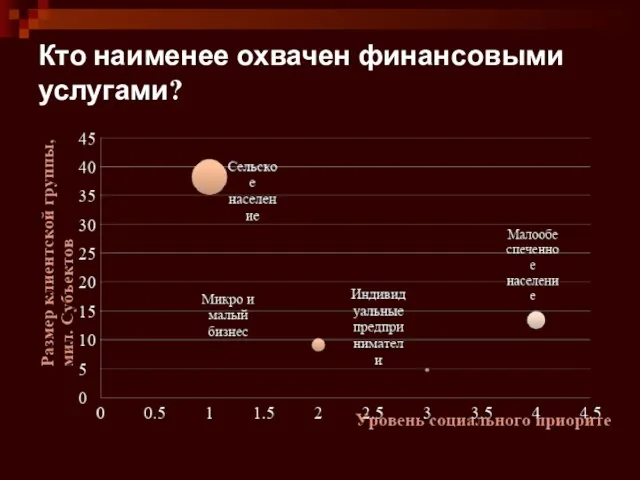

Слайд 5Кто наименее охвачен финансовыми услугами?

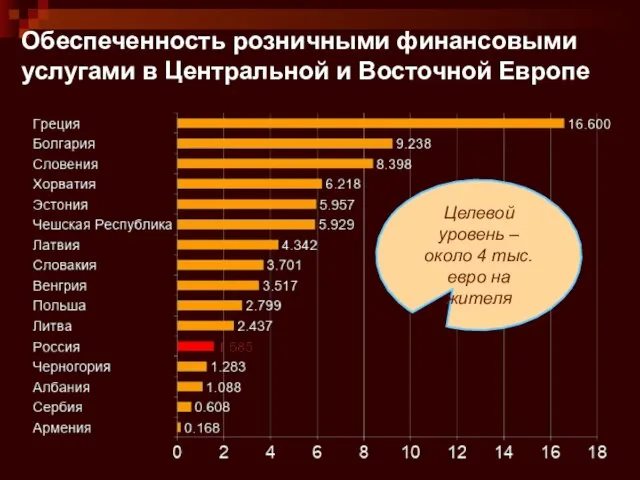

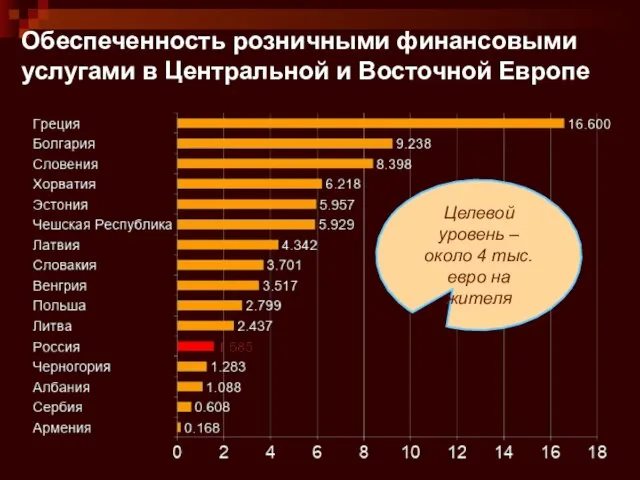

Слайд 6Обеспеченность розничными финансовыми услугами в Центральной и Восточной Европе

Целевой уровень – около

4 тыс. евро на жителя

Слайд 76

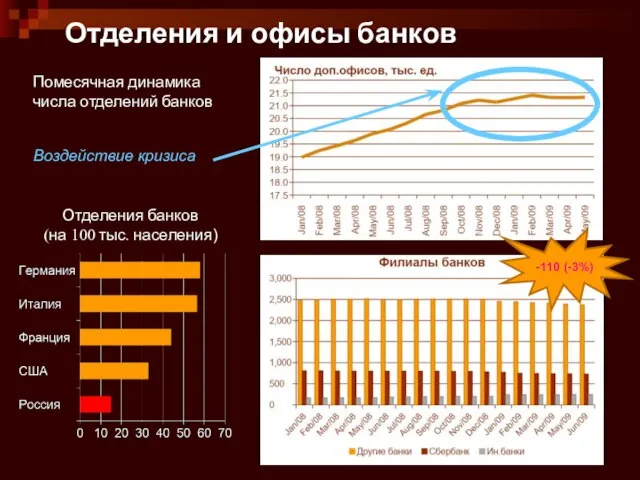

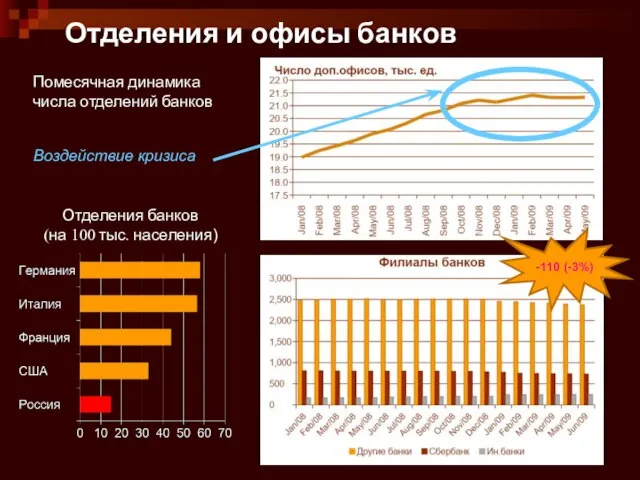

Отделения и офисы банков

Отделения банков

(на 100 тыс. населения)

Помесячная динамика числа отделений

банков

Воздействие кризиса

-110 (-3%)

Слайд 92

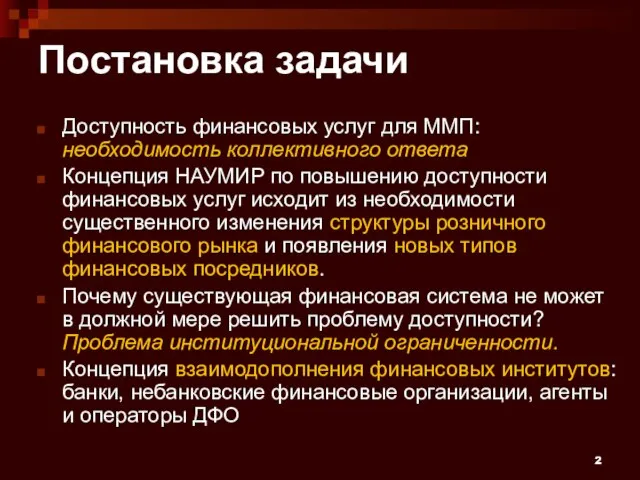

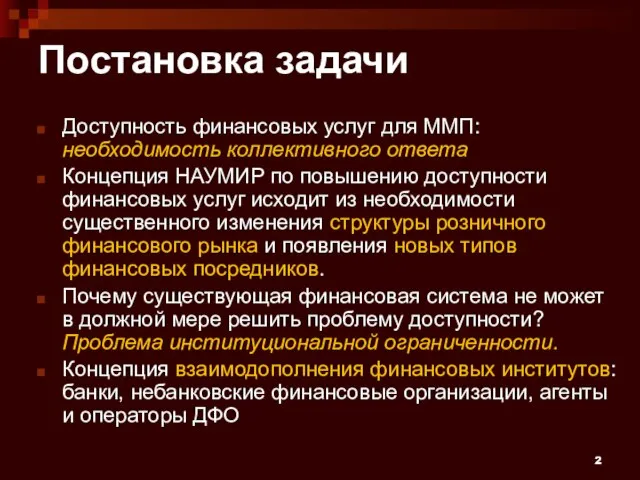

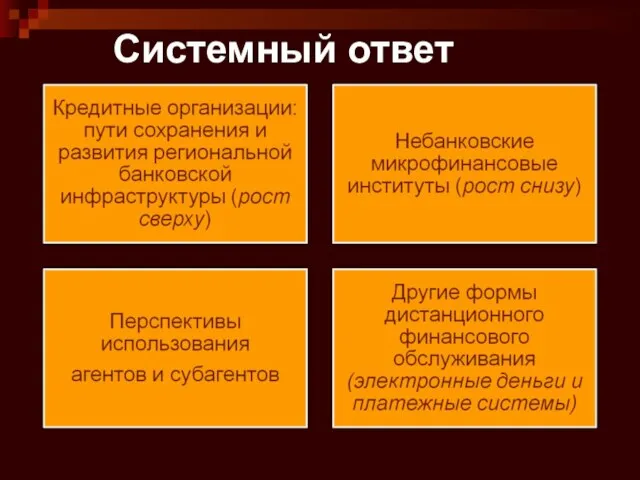

Постановка задачи

Доступность финансовых услуг для ММП: необходимость коллективного ответа

Концепция НАУМИР по повышению

доступности финансовых услуг исходит из необходимости существенного изменения структуры розничного финансового рынка и появления новых типов финансовых посредников.

Почему существующая финансовая система не может в должной мере решить проблему доступности? Проблема институциональной ограниченности.

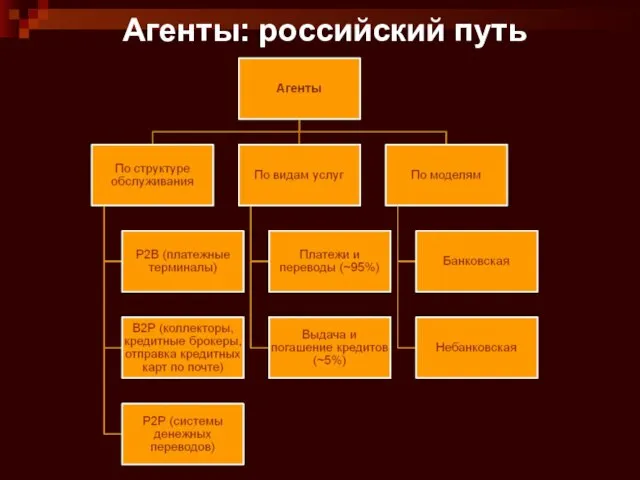

Концепция взаимодополнения финансовых институтов: банки, небанковские финансовые организации, агенты и операторы ДФО

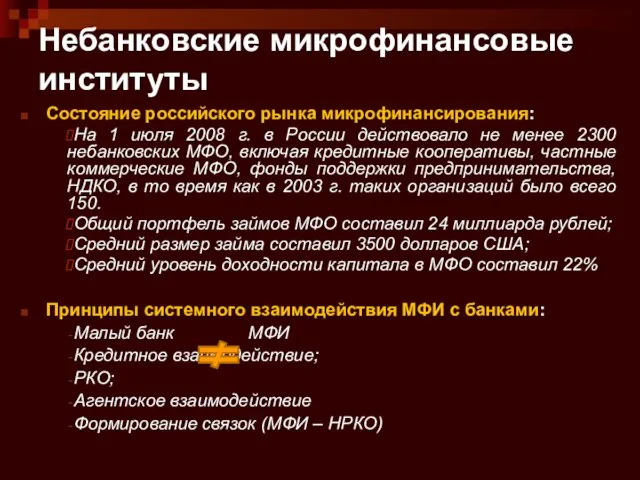

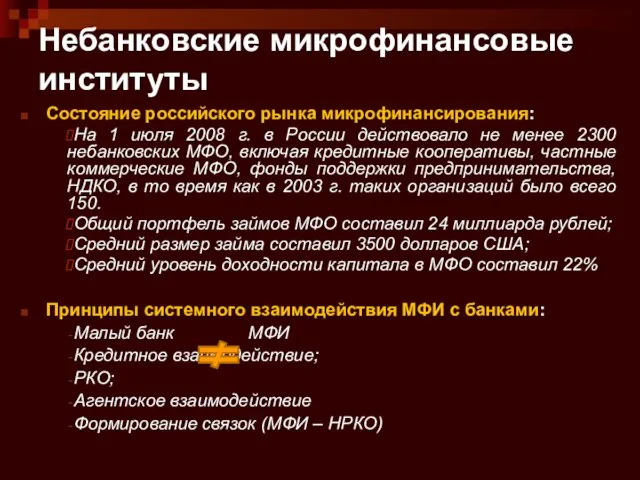

Слайд 13Небанковские микрофинансовые институты

Состояние российского рынка микрофинансирования:

На 1 июля 2008 г. в России

действовало не менее 2300 небанковских МФО, включая кредитные кооперативы, частные коммерческие МФО, фонды поддержки предпринимательства, НДКО, в то время как в 2003 г. таких организаций было всего 150.

Общий портфель займов МФО составил 24 миллиарда рублей;

Средний размер займа составил 3500 долларов США;

Средний уровень доходности капитала в МФО составил 22%

Принципы системного взаимодействия МФИ с банками:

Малый банк МФИ

Кредитное взаимодействие;

РКО;

Агентское взаимодействие

Формирование связок (МФИ – НРКО)

Слайд 14Результаты антикризисного мониторинга МФ рынка

Слайд 15

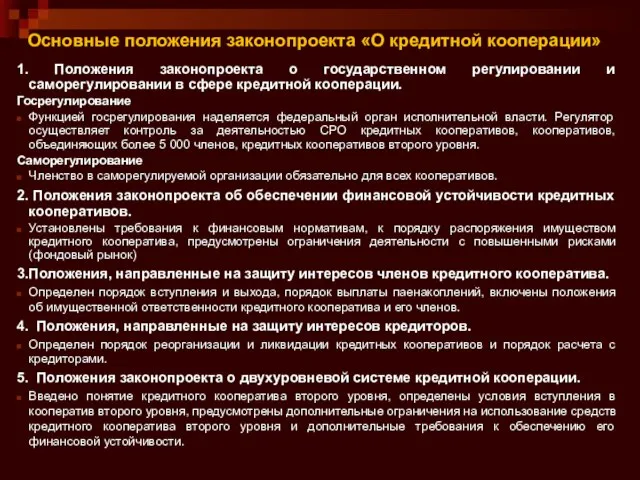

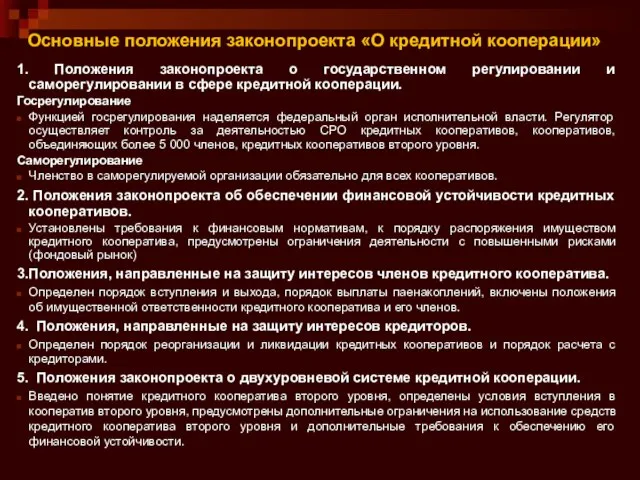

Основные положения законопроекта «О кредитной кооперации»

1. Положения законопроекта о государственном регулировании и

саморегулировании в сфере кредитной кооперации.

Госрегулирование

Функцией госрегулирования наделяется федеральный орган исполнительной власти. Регулятор осуществляет контроль за деятельностью СРО кредитных кооперативов, кооперативов, объединяющих более 5 000 членов, кредитных кооперативов второго уровня.

Саморегулирование

Членство в саморегулируемой организации обязательно для всех кооперативов.

2. Положения законопроекта об обеспечении финансовой устойчивости кредитных кооперативов.

Установлены требования к финансовым нормативам, к порядку распоряжения имуществом кредитного кооператива, предусмотрены ограничения деятельности с повышенными рисками (фондовый рынок)

3. Положения, направленные на защиту интересов членов кредитного кооператива.

Определен порядок вступления и выхода, порядок выплаты паенакоплений, включены положения об имущественной ответственности кредитного кооператива и его членов.

4. Положения, направленные на защиту интересов кредиторов.

Определен порядок реорганизации и ликвидации кредитных кооперативов и порядок расчета с кредиторами.

5. Положения законопроекта о двухуровневой системе кредитной кооперации.

Введено понятие кредитного кооператива второго уровня, определены условия вступления в кооператив второго уровня, предусмотрены дополнительные ограничения на использование средств кредитного кооператива второго уровня и дополнительные требования к обеспечению его финансовой устойчивости.

Слайд 16

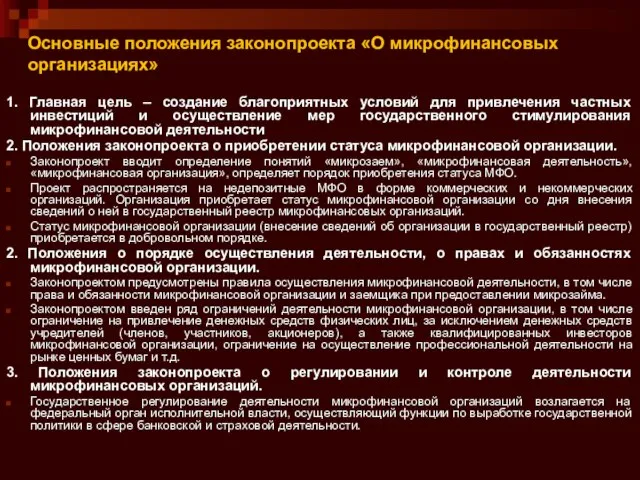

Основные положения законопроекта «О микрофинансовых организациях»

1. Главная цель – создание благоприятных условий

для привлечения частных инвестиций и осуществление мер государственного стимулирования микрофинансовой деятельности

2. Положения законопроекта о приобретении статуса микрофинансовой организации.

Законопроект вводит определение понятий «микрозаем», «микрофинансовая деятельность», «микрофинансовая организация», определяет порядок приобретения статуса МФО.

Проект распространяется на недепозитные МФО в форме коммерческих и некоммерческих организаций. Организация приобретает статус микрофинансовой организации со дня внесения сведений о ней в государственный реестр микрофинансовых организаций.

Статус микрофинансовой организации (внесение сведений об организации в государственный реестр) приобретается в добровольном порядке.

2. Положения о порядке осуществления деятельности, о правах и обязанностях микрофинансовой организации.

Законопроектом предусмотрены правила осуществления микрофинансовой деятельности, в том числе права и обязанности микрофинансовой организации и заемщика при предоставлении микрозайма.

Законопроектом введен ряд ограничений деятельности микрофинансовой организации, в том числе ограничение на привлечение денежных средств физических лиц, за исключением денежных средств учредителей (членов, участников, акционеров), а также квалифицированных инвесторов микрофинансовой организации, ограничение на осуществление профессиональной деятельности на рынке ценных бумаг и т.д.

3. Положения законопроекта о регулировании и контроле деятельности микрофинансовых организаций.

Государственное регулирование деятельности микрофинансовой организаций возлагается на федеральный орган исполнительной власти, осуществляющий функции по выработке государственной политики в сфере банковской и страховой деятельности.

Слайд 179

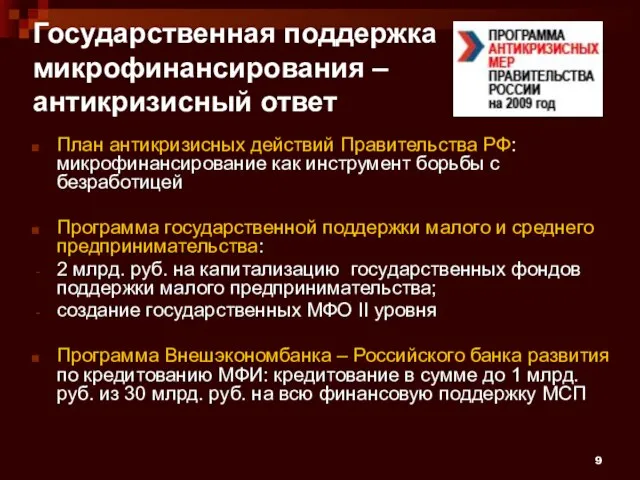

Государственная поддержка микрофинансирования –

антикризисный ответ

План антикризисных действий Правительства РФ: микрофинансирование как

инструмент борьбы с безработицей

Программа государственной поддержки малого и среднего предпринимательства:

2 млрд. руб. на капитализацию государственных фондов поддержки малого предпринимательства;

создание государственных МФО II уровня

Программа Внешэкономбанка – Российского банка развития по кредитованию МФИ: кредитование в сумме до 1 млрд. руб. из 30 млрд. руб. на всю финансовую поддержку МСП

Слайд 18Принципы институциональной структуры

Опасные места

Опасные места 20140317_merzlikinaip_doc

20140317_merzlikinaip_doc ВИЧ и СПИД

ВИЧ и СПИД Анатомия

Анатомия Электронный документооборот как инструмент борьбы с бюрократией

Электронный документооборот как инструмент борьбы с бюрократией Винсент Виллем ван Гог

Винсент Виллем ван Гог Как выполнить выгрузкуотчетности в электронном виде из программ системы 1С:Предприятие

Как выполнить выгрузкуотчетности в электронном виде из программ системы 1С:Предприятие Преобразования фигур в пространстве

Преобразования фигур в пространстве Предельные одноосновные карбоновые кислоты. Сложные эфиры

Предельные одноосновные карбоновые кислоты. Сложные эфиры Дизайн. Коллаборация. Цифровые технологии. Кейс №3 Перерождение одного изделия в другое

Дизайн. Коллаборация. Цифровые технологии. Кейс №3 Перерождение одного изделия в другое Презентация на тему ДЕЙСТВИЕ ТАБАКА НА ОРГАНИЗМ ЧЕЛОВЕКА

Презентация на тему ДЕЙСТВИЕ ТАБАКА НА ОРГАНИЗМ ЧЕЛОВЕКА  Where is the dog?

Where is the dog? . 1)Прочитать числа: 509, 6001, 90050, 7000850127, 620022. Назвать в каждом из чисел цифру в разряде десятков, сотен. Какие из чисел меньше 1000? 2)Найти

. 1)Прочитать числа: 509, 6001, 90050, 7000850127, 620022. Назвать в каждом из чисел цифру в разряде десятков, сотен. Какие из чисел меньше 1000? 2)Найти ООО ГарантСтройХаус

ООО ГарантСтройХаус Пончики Пончкофф (фотографии)

Пончики Пончкофф (фотографии) Определение культуры. Типы культур

Определение культуры. Типы культур Искусства бумагокручения

Искусства бумагокручения Технологический процесс ручной дуговой сварки листовых конструкций из стали (ст-3пс)

Технологический процесс ручной дуговой сварки листовых конструкций из стали (ст-3пс) МЫ СКОРО УЙДЁМ СО ШКОЛЬНОГО ДВОРА…

МЫ СКОРО УЙДЁМ СО ШКОЛЬНОГО ДВОРА… Эффективные приёмы запоминания учебного материала

Эффективные приёмы запоминания учебного материала Административно-правовой статус

Административно-правовой статус Развитие личности младшего школьника средствами учебного диалога

Развитие личности младшего школьника средствами учебного диалога БЭК-ОФИС СОЗДАНИЕ, РАЗВИТИЕ, АВТОМАТИЗАЦИЯ

БЭК-ОФИС СОЗДАНИЕ, РАЗВИТИЕ, АВТОМАТИЗАЦИЯ Внеурочная работа по математике

Внеурочная работа по математике Слайды

Слайды ГОГОЛЬ: знакомый и незнакомый

ГОГОЛЬ: знакомый и незнакомый The Cable News Network

The Cable News Network Сила. Основы методики ее воспитания

Сила. Основы методики ее воспитания