Содержание

- 2. Базовые требования к потенциальному заемщику Соответствие требованиям по структуре уставного капитала Выручка Не более 2 млрд

- 3. 1. Механизм гарантийной поддержки Корпорации Предоставление независимых гарантий Корпорации для обеспечения кредитов субъектов МСП в банках-партнерах

- 4. 7 Что такое независимая гарантия Корпорации? Оформленная в соответствии с требованиями действующего законодательства Российской Федерации независимая

- 5. Преимущества независимой гарантии Корпорации для субъекта МСП Возможность развития своего бизнеса Возможность снижения своих расходов Пониженные

- 6. 11 Виды независимых гарантий Корпорации Прямая гарантия для инвестиций Прямая гарантия для обеспечения кредитов для неторгового

- 7. 2. Программа стимулирования кредитования субъектов малого и среднего предпринимательства «ПРОГРАММА СТИМУЛИРОВАНИЯ КРЕДИТОВАНИЯ»

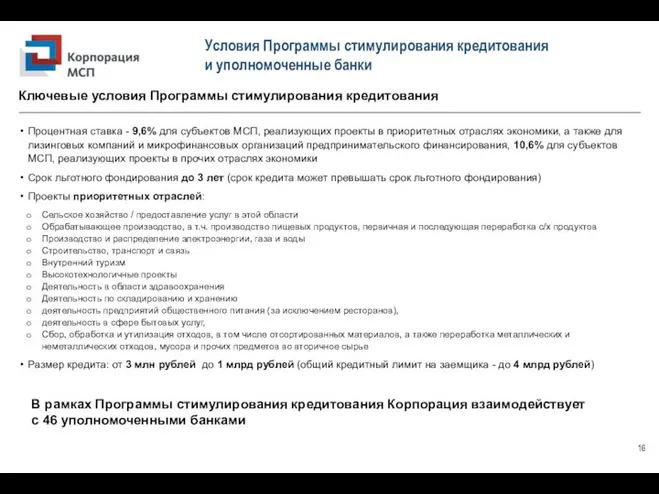

- 8. Условия Программы стимулирования кредитования и уполномоченные банки Процентная ставка - 9,6% для субъектов МСП, реализующих проекты

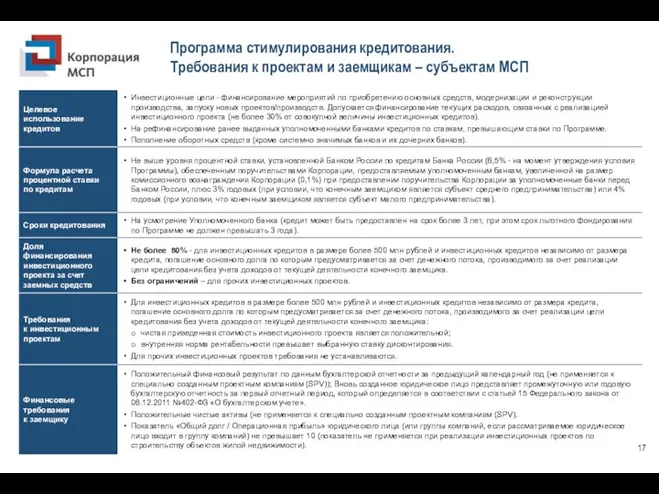

- 9. Программа стимулирования кредитования. Требования к проектам и заемщикам – субъектам МСП 17

- 10. 3. Совместная программа субсидирования Минэкономразвития России и Корпорации МСП в соответствии с постановлением Правительства РФ от

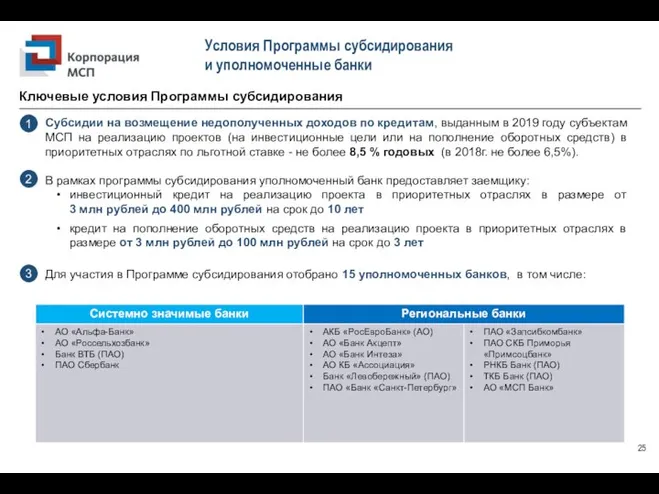

- 11. Условия Программы субсидирования и уполномоченные банки Ключевые условия Программы субсидирования 25 Субсидии на возмещение недополученных доходов

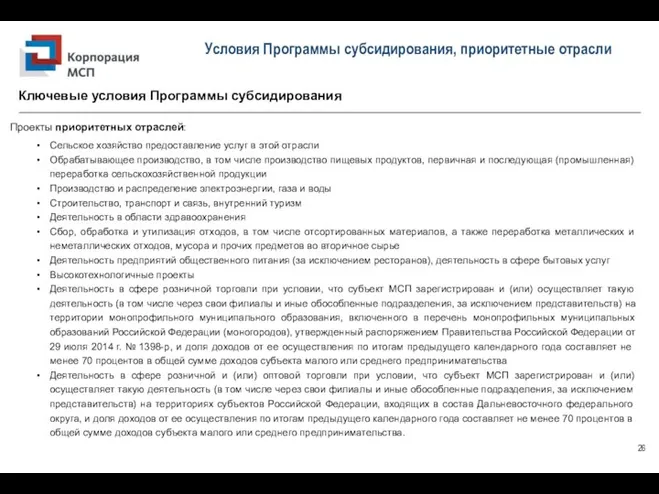

- 12. Условия Программы субсидирования, приоритетные отрасли Проекты приоритетных отраслей: Сельское хозяйство предоставление услуг в этой отрасли Обрабатывающее

- 13. 4. Условия программы льготного лизинга оборудования для субъектов индивидуального и малого предпринимательства, реализуемой региональными лизинговыми компаниями

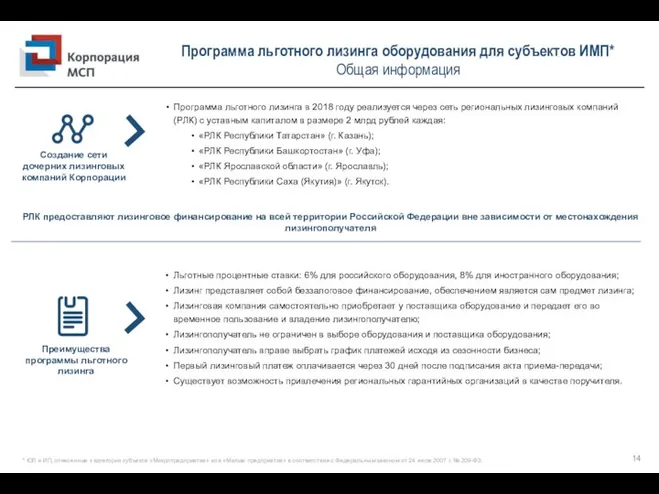

- 14. Программа льготного лизинга оборудования для субъектов ИМП* Общая информация Создание сети дочерних лизинговых компаний Корпорации Преимущества

- 15. Лизинговые продукты для приобретения оборудования в рамках Программы льготного лизинга * Максимальный лимит на одного лизингополучателя

- 17. Скачать презентацию

Слайд 2Базовые требования к потенциальному заемщику

Соответствие требованиям по структуре уставного капитала

Выручка

Не более 2

Базовые требования к потенциальному заемщику

Соответствие требованиям по структуре уставного капитала

Выручка

Не более 2

Персонал

Не более 250 человек

Игорный бизнес;

Производство и реализация подакцизных товаров (ст. 181 НК РФ);

Добыча и реализация полезных ископаемых (ст. 337 НК РФ);

Участники соглашений о разделе продукции;

Кредитные организации;

Страховые организации;

Инвестиционные фонды;

Негосударственные пенсионные фонды;

Профессиональные участники рынка ценных бумаг;

Ломбарды.

Поддержка НЕ оказывается

6

Слайд 31. Механизм гарантийной поддержки Корпорации

Предоставление независимых гарантий Корпорации

для обеспечения кредитов субъектов

1. Механизм гарантийной поддержки Корпорации Предоставление независимых гарантий Корпорации для обеспечения кредитов субъектов

Слайд 47

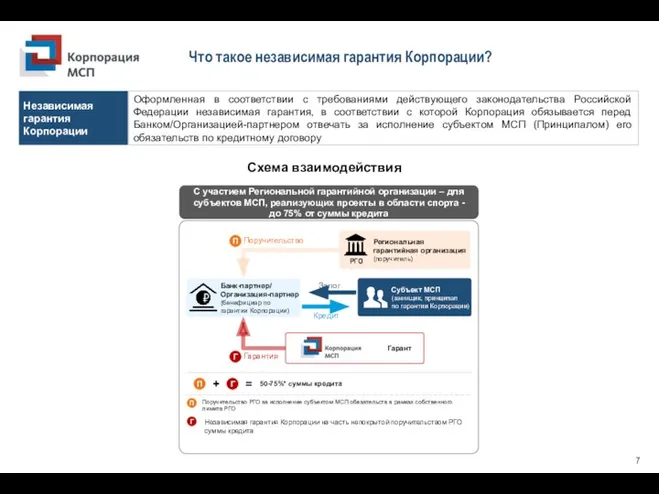

Что такое независимая гарантия Корпорации?

Оформленная в соответствии с требованиями действующего законодательства Российской

7

Что такое независимая гарантия Корпорации?

Оформленная в соответствии с требованиями действующего законодательства Российской

Независимая гарантия Корпорации

Схема взаимодействия

Региональная гарантийная организация

(поручитель)

С участием Региональной гарантийной организации – для субъектов МСП, реализующих проекты в области спорта -

до 75% от суммы кредита

Гарант

Гарантия

Г

Субъект МСП

(заемщик, принципал

по гарантии Корпорации)

Поручительство

П

Поручительство РГО за исполнение субъектом МСП обязательств в рамках собственного лимита РГО

П

Г

РГО

Независимая гарантия Корпорации на часть непокрытой поручительством РГО суммы кредита

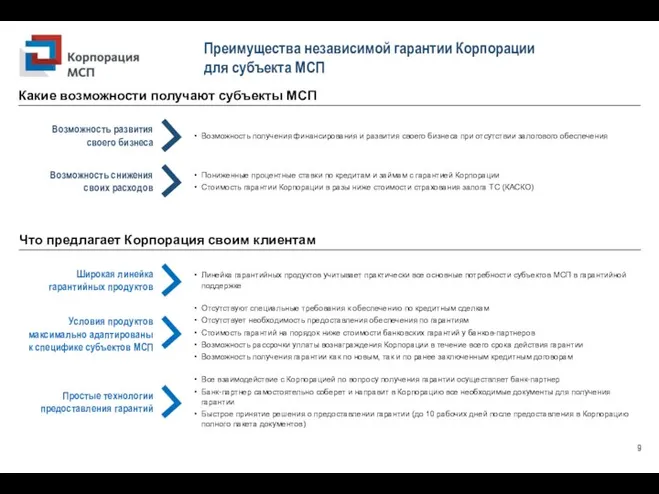

Слайд 5Преимущества независимой гарантии Корпорации

для субъекта МСП

Возможность развития своего бизнеса

Возможность снижения своих

Преимущества независимой гарантии Корпорации

для субъекта МСП

Возможность развития своего бизнеса

Возможность снижения своих

Пониженные процентные ставки по кредитам и займам с гарантией Корпорации

Стоимость гарантии Корпорации в разы ниже стоимости страхования залога ТС (КАСКО)

Возможность получения финансирования и развития своего бизнеса при отсутствии залогового обеспечения

Широкая линейка гарантийных продуктов

Линейка гарантийных продуктов учитывает практически все основные потребности субъектов МСП в гарантийной поддержке

Условия продуктов

максимально адаптированы к специфике субъектов МСП

Отсутствуют специальные требования к обеспечению по кредитным сделкам

Отсутствует необходимость предоставления обеспечения по гарантиям

Стоимость гарантий на порядок ниже стоимости банковских гарантий у банков-партнеров

Возможность рассрочки уплаты вознаграждения Корпорации в течение всего срока действия гарантии

Возможность получения гарантии как по новым, так и по ранее заключенным кредитным договорам

Простые технологии предоставления гарантий

Все взаимодействие с Корпорацией по вопросу получения гарантии осуществляет банк-партнер

Банк-партнер самостоятельно соберет и направит в Корпорацию все необходимые документы для получения гарантии

Быстрое принятие решения о предоставлении гарантии (до 10 рабочих дней после предоставления в Корпорацию полного пакета документов)

9

Слайд 611

Виды независимых гарантий Корпорации

Прямая гарантия для инвестиций

Прямая гарантия для обеспечения кредитов для

11

Виды независимых гарантий Корпорации

Прямая гарантия для инвестиций

Прямая гарантия для обеспечения кредитов для

Прямая гарантия для лизинга

Согарантия

Синдицированная гарантия

Основные продукты

(для субъектов МСП)

Прямая гарантия для обеспечения гарантии исполнения контракта

Прямая гарантия для обеспечения кредитов на исполнение контрактов

Продукты для участников государственных и муниципальных закупок (44-ФЗ и 223-ФЗ)

Прямая гарантия для застройщиков

Прямая гарантия для развития сельхозкооперации

Прямая гарантия для лизинга в сфере сельского хозяйства

Прямая гарантия для быстрорастущих инновационных, высокотехнологичных предприятий (газелей)

Прямая гарантия для стартапов

Прямая гарантия для начинающих предпринимателей старше 45 лет

Согарантия для развития спорта

Согарантия для экспортеров

Согарантия для сельхозкооперативов

Согарантия для быстрорастущих инновационных, высокотехнологичных предприятий (газелей)

Согарантия для занятости лиц старше 45 лет

Продукты для субъектов МСП в приоритетных сферах деятельности

Прямая гарантия для обеспечения кредитов предприятиям, зарегистрированным в Республике Крым или г. Севастополь

Согарантия для Дальнего Востока и моногородов

Продукты для субъектов МСП, зарегистрированных в приоритетных регионах и городах

Прямая гарантия для индустриальных парков

Прямая гарантия для микрофинансовых организаций

Прямая гарантия для факторинговых компаний

Согарантия (применяется для микрофинансовых организаций)

Продукты для организаций инфраструктуры поддержки субъектов МСП

Срок гарантии

до 15 лет

в зависимости от условий конкретного продукта

Вознаграждение за гарантию

0,75% годовых

от суммы гарантии за весь срок действия гарантии

Порядок уплаты вознаграждения

Единовременно / ежегодно /

1 раз в полгода / ежеквартально

Сумма гарантийного покрытия

до 50% от суммы кредита

до 60% от суммы кредита в рамках гарантии для развития сельхозкооперации

до 70% от суммы кредита в рамках продуктов для участников закупок, для «газелей» и для начинающих предпринимателей старше 45 лет, а также в рамках продукта «Согарантия»

до 75% в рамках продуктов

«Согарантия для развития спорта»

«Согарантия для Дальнего

Востока и моногородов», «Согарантия для экспортеров», «Согарантия для сельхозкооперативов»,

«Согарантия для «газелей»

«Согарантия для занятости лиц старше 45 лет»

до 100 % от суммы кредита в

рамках гарантии для стартапов

Обеспечение

не требуется

КРЫМ ДФО МОНОГОРОДА

ИНФРАСТРУКТУРА МСП

10

Продукты

Условия

Слайд 72. Программа стимулирования кредитования

субъектов малого и среднего предпринимательства

«ПРОГРАММА СТИМУЛИРОВАНИЯ КРЕДИТОВАНИЯ»

2. Программа стимулирования кредитования

субъектов малого и среднего предпринимательства

«ПРОГРАММА СТИМУЛИРОВАНИЯ КРЕДИТОВАНИЯ»

Слайд 8Условия Программы стимулирования кредитования

и уполномоченные банки

Процентная ставка - 9,6% для субъектов

Условия Программы стимулирования кредитования

и уполномоченные банки

Процентная ставка - 9,6% для субъектов

Срок льготного фондирования до 3 лет (срок кредита может превышать срок льготного фондирования)

Проекты приоритетных отраслей:

Сельское хозяйство / предоставление услуг в этой области

Обрабатывающее производство, в т.ч. производство пищевых продуктов, первичная и последующая переработка с/х продуктов

Производство и распределение электроэнергии, газа и воды

Строительство, транспорт и связь

Внутренний туризм

Высокотехнологичные проекты

Деятельность в области здравоохранения

Деятельность по складированию и хранению

деятельность предприятий общественного питания (за исключением ресторанов),

деятельность в сфере бытовых услуг,

Сбор, обработка и утилизация отходов, в том числе отсортированных материалов, а также переработка металлических и неметаллических отходов, мусора и прочих предметов во вторичное сырье

Размер кредита: от 3 млн рублей до 1 млрд рублей (общий кредитный лимит на заемщика - до 4 млрд рублей)

Ключевые условия Программы стимулирования кредитования

В рамках Программы стимулирования кредитования Корпорация взаимодействует

с 46 уполномоченными банками

16

Слайд 9Программа стимулирования кредитования.

Требования к проектам и заемщикам – субъектам МСП

17

Программа стимулирования кредитования.

Требования к проектам и заемщикам – субъектам МСП

17

Слайд 103. Совместная программа субсидирования Минэкономразвития России и Корпорации МСП в соответствии с

3. Совместная программа субсидирования Минэкономразвития России и Корпорации МСП в соответствии с

Слайд 11Условия Программы субсидирования

и уполномоченные банки

Ключевые условия Программы субсидирования

25

Субсидии на возмещение недополученных доходов

Условия Программы субсидирования

и уполномоченные банки

Ключевые условия Программы субсидирования

25

Субсидии на возмещение недополученных доходов

В рамках программы субсидирования уполномоченный банк предоставляет заемщику:

инвестиционный кредит на реализацию проекта в приоритетных отраслях в размере от 3 млн рублей до 400 млн рублей на срок до 10 лет

кредит на пополнение оборотных средств на реализацию проекта в приоритетных отраслях в размере от 3 млн рублей до 100 млн рублей на срок до 3 лет

Для участия в Программе субсидирования отобрано 15 уполномоченных банков, в том числе:

1

2

3

Слайд 12Условия Программы субсидирования, приоритетные отрасли

Проекты приоритетных отраслей:

Сельское хозяйство предоставление услуг в

Условия Программы субсидирования, приоритетные отрасли

Проекты приоритетных отраслей:

Сельское хозяйство предоставление услуг в

Обрабатывающее производство, в том числе производство пищевых продуктов, первичная и последующая (промышленная) переработка сельскохозяйственной продукции

Производство и распределение электроэнергии, газа и воды

Строительство, транспорт и связь, внутренний туризм

Деятельность в области здравоохранения

Сбор, обработка и утилизация отходов, в том числе отсортированных материалов, а также переработка металлических и неметаллических отходов, мусора и прочих предметов во вторичное сырье

Деятельность предприятий общественного питания (за исключением ресторанов), деятельность в сфере бытовых услуг

Высокотехнологичные проекты

Деятельность в сфере розничной торговли при условии, что субъект МСП зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территории монопрофильного муниципального образования, включенного в перечень монопрофильных муниципальных образований Российской Федерации (моногородов), утвержденный распоряжением Правительства Российской Федерации от 29 июля 2014 г. № 1398-р, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства

Деятельность в сфере розничной и (или) оптовой торговли при условии, что субъект МСП зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территориях субъектов Российской Федерации, входящих в состав Дальневосточного федерального округа, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства.

Ключевые условия Программы субсидирования

26

Слайд 134. Условия программы льготного лизинга оборудования для субъектов индивидуального и малого предпринимательства,

4. Условия программы льготного лизинга оборудования для субъектов индивидуального и малого предпринимательства,

Слайд 14Программа льготного лизинга оборудования для субъектов ИМП*

Общая информация

Создание сети дочерних лизинговых компаний

Программа льготного лизинга оборудования для субъектов ИМП*

Общая информация

Создание сети дочерних лизинговых компаний

Преимущества

программы льготного лизинга

* ЮЛ и ИП, отнесенные к категории субъекта «Микропредприятия» или «Малые предприятия» в соответствии с Федеральным законом от 24 июля 2007 г. № 209-ФЗ.

Программа льготного лизинга в 2018 году реализуется через сеть региональных лизинговых компаний (РЛК) с уставным капиталом в размере 2 млрд рублей каждая:

«РЛК Республики Татарстан» (г. Казань);

«РЛК Республики Башкортостан» (г. Уфа);

«РЛК Ярославской области» (г. Ярославль);

«РЛК Республики Саха (Якутия)» (г. Якутск).

РЛК предоставляют лизинговое финансирование на всей территории Российской Федерации вне зависимости от местонахождения лизингополучателя

Льготные процентные ставки: 6% для российского оборудования, 8% для иностранного оборудования;

Лизинг представляет собой беззалоговое финансирование, обеспечением является сам предмет лизинга;

Лизинговая компания самостоятельно приобретает у поставщика оборудование и передает его во временное пользование и владение лизингополучателю;

Лизингополучатель не ограничен в выборе оборудования и поставщика оборудования;

Лизингополучатель вправе выбрать график платежей исходя из сезонности бизнеса;

Первый лизинговый платеж оплачивается через 30 дней после подписания акта приема-передачи;

Существует возможность привлечения региональных гарантийных организаций в качестве поручителя.

Слайд 15Лизинговые продукты для приобретения оборудования в рамках Программы льготного лизинга

* Максимальный лимит

Лизинговые продукты для приобретения оборудования в рамках Программы льготного лизинга

* Максимальный лимит

Виды имущества вне рамок программы (финансирование не осуществляется)

оборудование, предназначенное для осуществления оптовой и розничной торговой деятельности;

водные суда;

воздушные суда и другая авиационная техника;

подвижной состав железнодорожного транспорта;

транспортные средства, самоходные машины и другие виды техники, на которые оформляются паспорт транспортного средства или паспорт самоходной машины и других видов техники (электронный паспорт транспортного средства или электронный паспорт самоходной машины и других видов техники), а также навесное, прицепное оборудование к указанным видам техники;

Величина дохода

До 800 млн руб.

Среднесписочная численность сотрудников

До 100 человек

Профиль клиента

Субъект индивидуального и малого предпринимательства (ИМП), в том числе поставщик крупнейших заказчиков, определяемых Правительством Российской Федерации, включенные в Единый реестр субъектов малого и среднего предпринимательства.

Место регистрации

Резидент РФ***

Наш край. Ханты-Мансийский Автономный Округ - Югра

Наш край. Ханты-Мансийский Автономный Округ - Югра Татарско-русский словарь

Татарско-русский словарь Планируемые маршруты по доставке сотрудников логистического центра

Планируемые маршруты по доставке сотрудников логистического центра Разбор местоимения как части речи

Разбор местоимения как части речи Правила заполнения бланков ЕГЭ

Правила заполнения бланков ЕГЭ Семинар на тему “Экодом в Сибири”. Тема № 9 “Сохранение тепла”

Семинар на тему “Экодом в Сибири”. Тема № 9 “Сохранение тепла” Устройство звуковой сигнализации отрыва полоза токоприемника от контактного провода УСО-Т

Устройство звуковой сигнализации отрыва полоза токоприемника от контактного провода УСО-Т КВАДРАТНЫЕ УРАВНЕНИЯ

КВАДРАТНЫЕ УРАВНЕНИЯ Функции, методические принципы, средства и методы физической культуры

Функции, методические принципы, средства и методы физической культуры  Министерство образования и науки Российской Федерации САРАТОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТИНСТИТУТ СОЦИАЛЬНОГ

Министерство образования и науки Российской Федерации САРАТОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТИНСТИТУТ СОЦИАЛЬНОГ Стимулирующие критерии на уровне ОУ

Стимулирующие критерии на уровне ОУ аналитическая система оптимизации государственных функций и услуг как инструмент совершенствования государственного управлени

аналитическая система оптимизации государственных функций и услуг как инструмент совершенствования государственного управлени Канонические диаграммы языка

Канонические диаграммы языка Презентация на тему Метод координат в пространстве

Презентация на тему Метод координат в пространстве Презентация на тему Законодательство о противодействии коррупции

Презентация на тему Законодательство о противодействии коррупции ЭКОНОМНОЕ ОТОПЛЕНИЕ ПОМЕЩЕНИЙ

ЭКОНОМНОЕ ОТОПЛЕНИЕ ПОМЕЩЕНИЙ Автоматизированная информационная система государственных закупокЛенинградской области

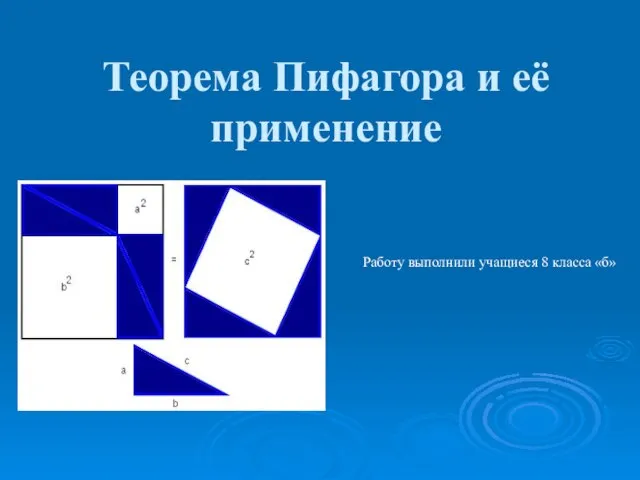

Автоматизированная информационная система государственных закупокЛенинградской области Теорема Пифагора и её применение

Теорема Пифагора и её применение Возможно ли целенаправленно сформировать у школьника ценностное отношение к сельскому образу жизни?На этот вопрос необходимо от

Возможно ли целенаправленно сформировать у школьника ценностное отношение к сельскому образу жизни?На этот вопрос необходимо от Медиа-безопасность

Медиа-безопасность Новый год в открытках Алексея Исакова

Новый год в открытках Алексея Исакова Презентация на тему Устройство римской республики

Презентация на тему Устройство римской республики  Телеграфная связь

Телеграфная связь GRANDECO TILEПроизводствоительDI CHEMICAL CO., LTD (Южная Корея)

GRANDECO TILEПроизводствоительDI CHEMICAL CO., LTD (Южная Корея) Внутриорганизационные принципы

Внутриорганизационные принципы Новые санитарно-эпидемиологические правила

Новые санитарно-эпидемиологические правила Оценка конкурентоспособности территориальных образований

Оценка конкурентоспособности территориальных образований Наследственная изменчивость 9 класс

Наследственная изменчивость 9 класс