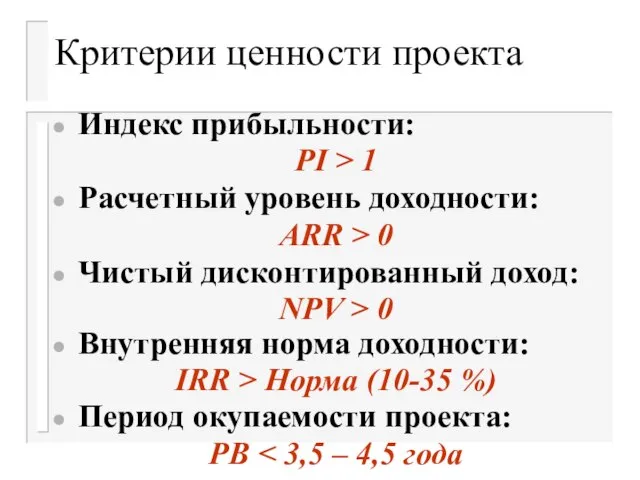

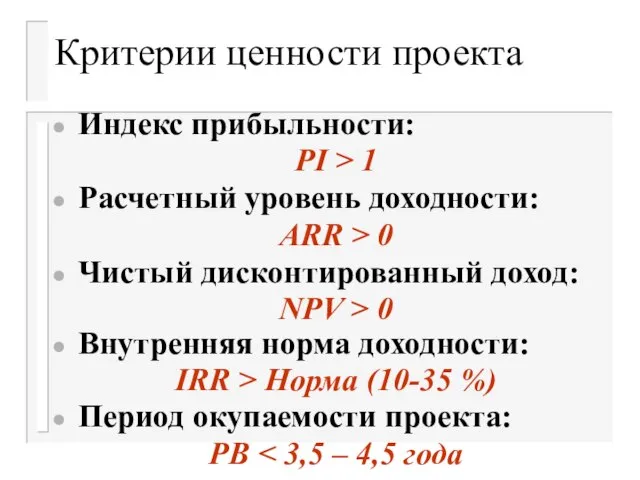

Слайд 2Критерии ценности проекта

Индекс прибыльности:

PI > 1

Расчетный уровень доходности:

ARR > 0

Чистый дисконтированный доход:

NPV

> 0

Внутренняя норма доходности:

IRR > Норма (10-35 %)

Период окупаемости проекта:

PB < 3,5 – 4,5 года

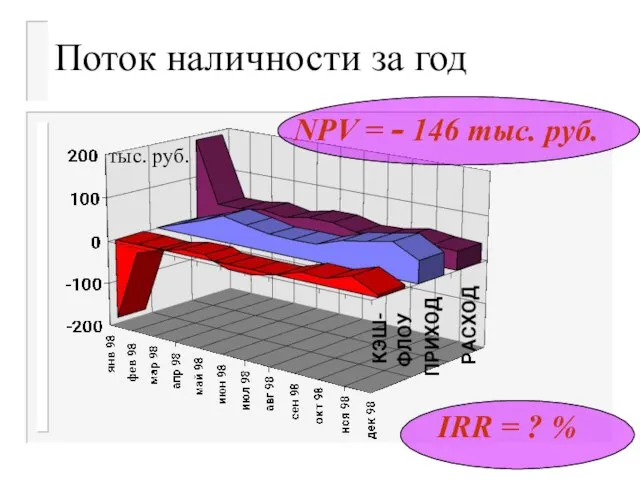

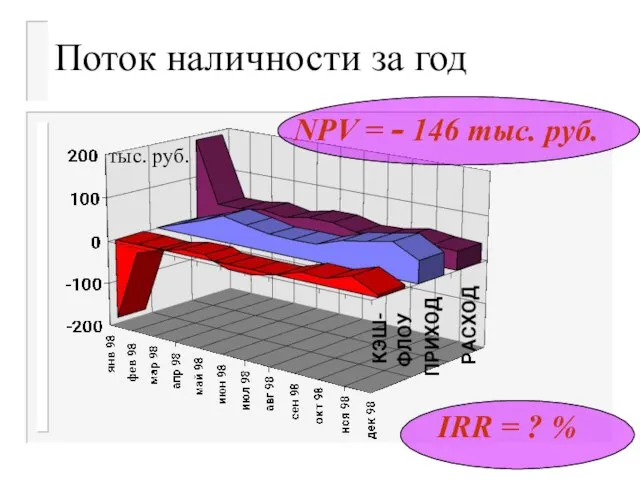

Слайд 3Поток наличности за год

NPV = - 146 тыс. руб.

IRR = ? %

тыс.

руб.

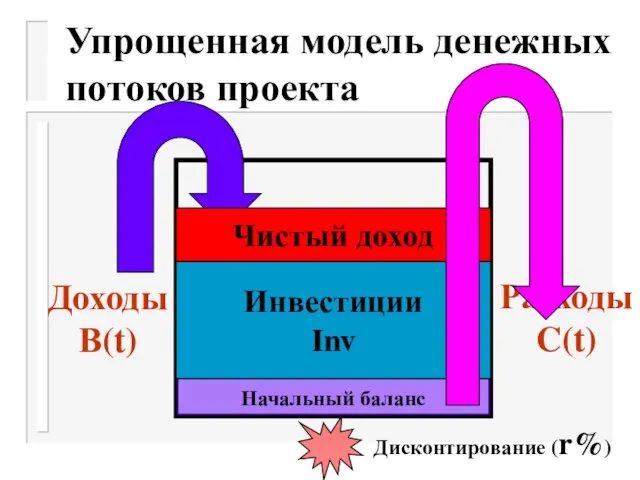

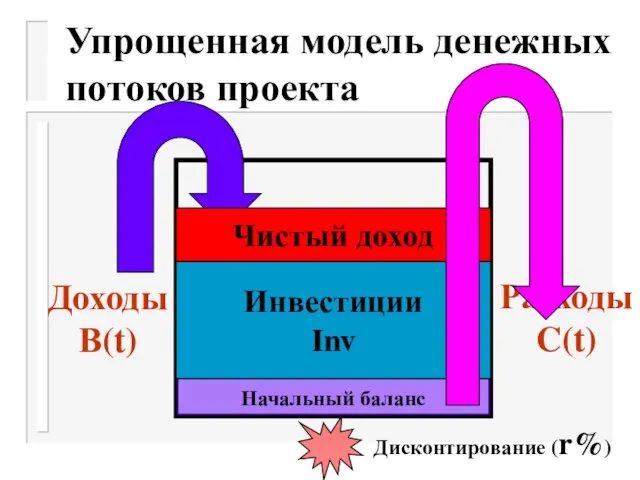

Слайд 4Упрощенная модель денежных потоков проекта

Начальный баланс

Инвестиции

Inv

Чистый доход

Дисконтирование (r%)

Доходы

В(t)

Расходы

C(t)

Слайд 5Расчет потока наличности (CF)

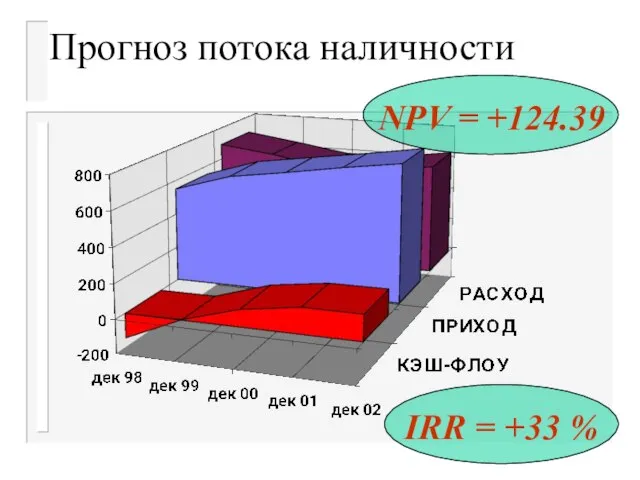

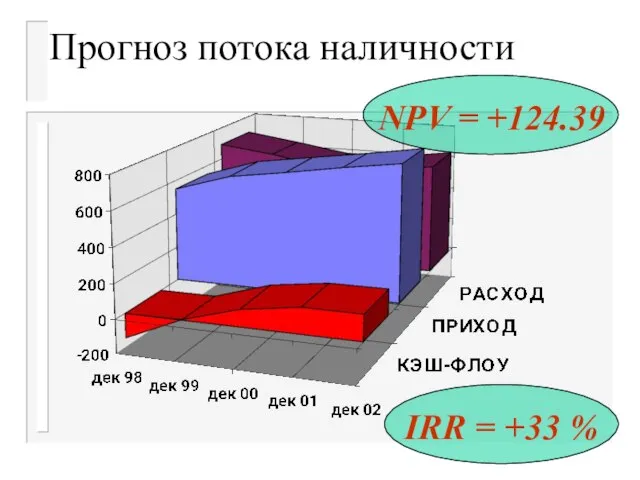

Слайд 6Прогноз потока наличности

NPV = +124.39

IRR = +33 %

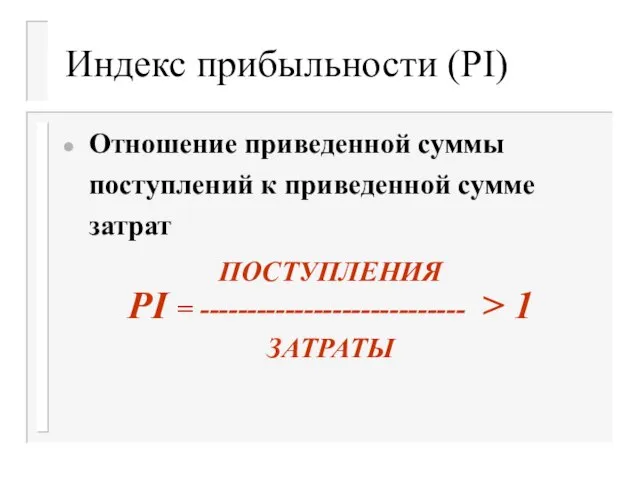

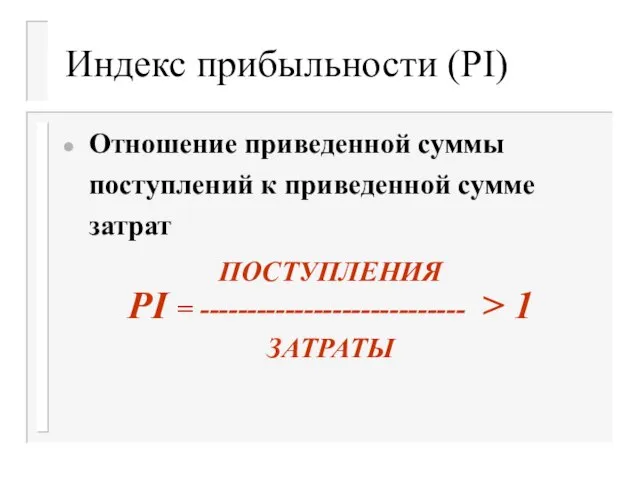

Слайд 7Индекс прибыльности (PI)

Отношение приведенной суммы поступлений к приведенной сумме затрат

ПОСТУПЛЕНИЯ

PI = ----------------------------

> 1

ЗАТРАТЫ

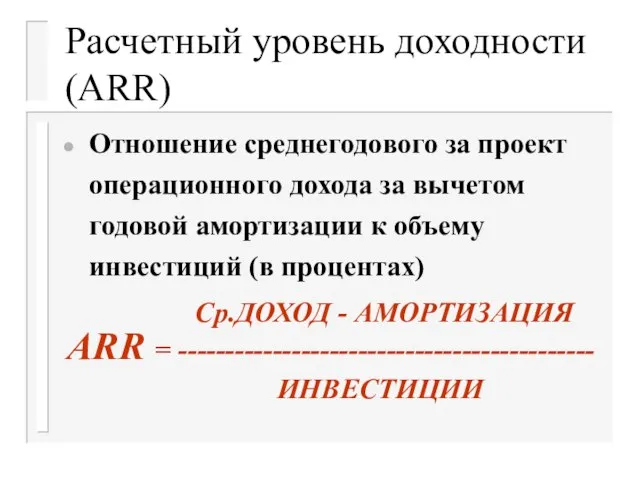

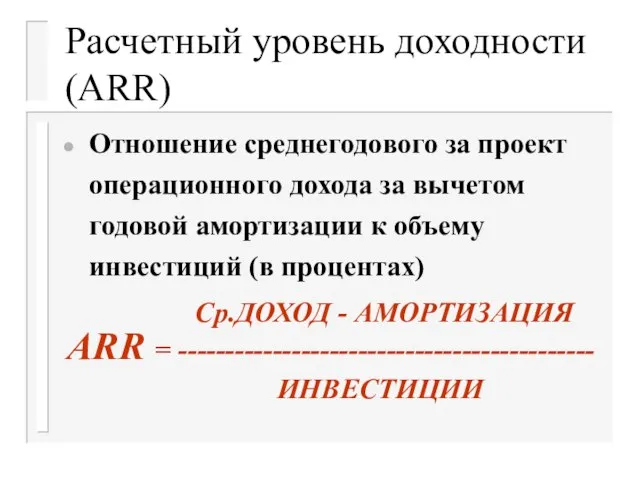

Слайд 8Расчетный уровень доходности (ARR)

Отношение среднегодового за проект операционного дохода за вычетом годовой

амортизации к объему инвестиций (в процентах)

Ср.ДОХОД - АМОРТИЗАЦИЯ

ARR = --------------------------------------------

ИНВЕСТИЦИИ

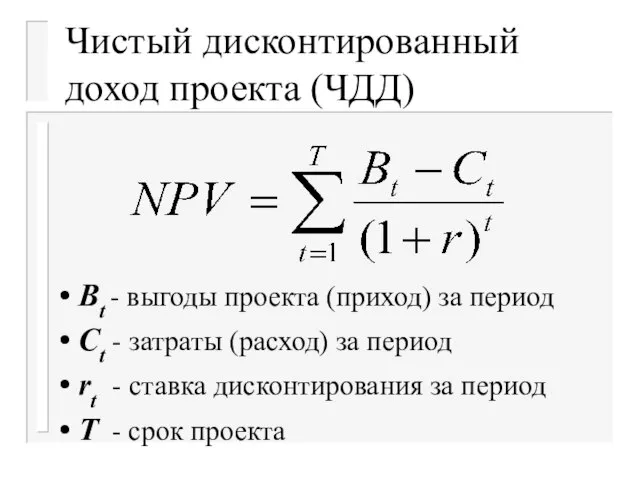

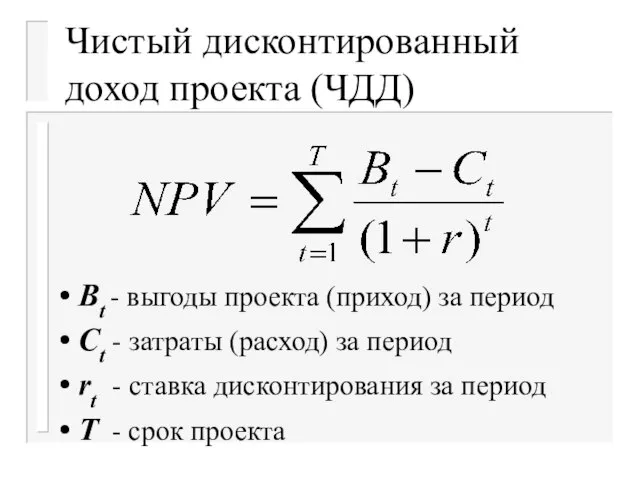

Слайд 9Чистый дисконтированный доход проекта (ЧДД)

Bt - выгоды проекта (приход) за период

Сt -

затраты (расход) за период

rt - ставка дисконтирования за период

T - срок проекта

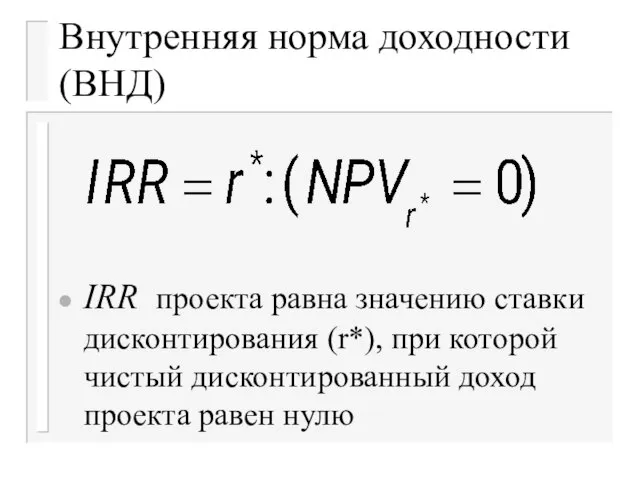

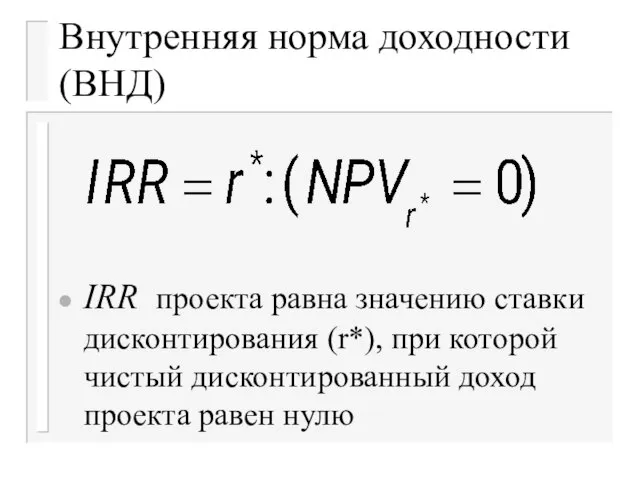

Слайд 10Внутренняя норма доходности (ВНД)

IRR проекта равна значению ставки дисконтирования (r*), при которой

чистый дисконтированный доход проекта равен нулю

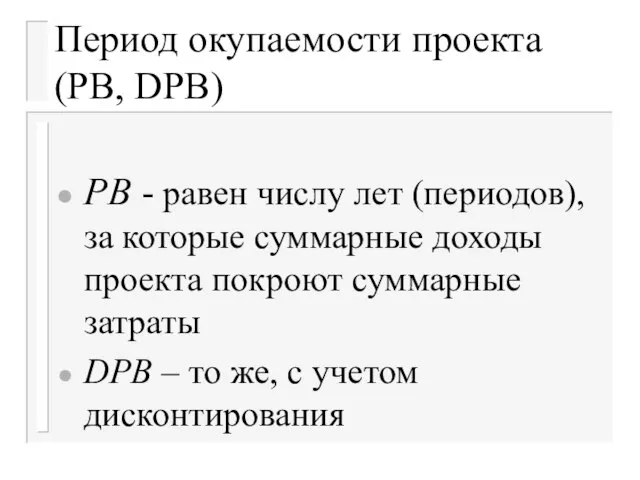

Слайд 11Период окупаемости проекта

(PB, DPB)

PB - равен числу лет (периодов),

за которые суммарные доходы

проекта покроют суммарные затраты

DPB – то же, с учетом дисконтирования

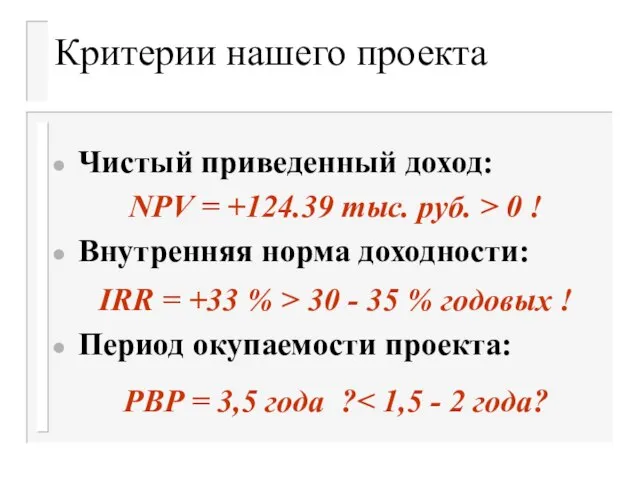

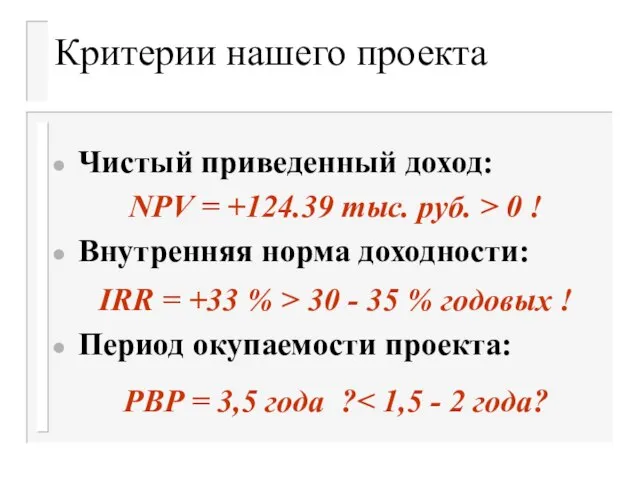

Слайд 12Критерии нашего проекта

Чистый приведенный доход:

NPV = +124.39 тыс. руб. > 0 !

Внутренняя

норма доходности:

IRR = +33 % > 30 - 35 % годовых !

Период окупаемости проекта:

PBP = 3,5 года ?< 1,5 - 2 года?

Слайд 13Терминология

СF (Cash flow) - поток наличности = поток денежных средств = движение

ДС

NCF (Net cash flow) - чистый поток денежных средств (без инвестиций)

DCF (Discounted cash flow) - дисконтированный поток наличности

NPV (Net present value) - чистый приведенный доход = ЧДД (чистый дисконтированный доход)

IRR (Internal rate of return) = ВНД - внутренняя норма доходности

PBP (Payback period) - срок окупаемости

Слайд 14Финансовые функции Excel

Для расчета NPV:

ЧПС (ставка дисконтирования за период, строка NetCF,1)

Для

расчета IRR:

ВCД (строка NetСF, предположение о норме доходности)

Слайд 15Чистый дисконтированный доход (NPV)

Доход от инвестирования определенной суммы денег в проект на

срок проекта на величину NPV больше дохода от вложения той же суммы денег на депозит при депозитной ставке, равной ставке дисконтирования.

Слайд 16Внутренняя норма доходности (IRR)

При депозитной банковской ставке, меньшей величины IRR, инвестиции в

проект выгоднее, чем депозитный вклад в банке (или проект дает IRR годовых в среднем за срок проекта)

Слайд 17Расчет экономической модели

Начальные условия и предположения

Инвестиционный план

Операционный план

Финансовый план

Экономическая эффективность

Анализ рисков и

чувствительности

Анализ сценариев реализации

Слайд 18Начальные условия

Горизонт планирования (дата начала и длительность проекта)

Перечень продукции и услуг

Детализация по

времени (помесячно, поквартально, по годам…)

Валюта проекта (основная, дополнительная)

Расчетная ставка дисконтирования

Внешнее факторы (инфляция, налоги)

Стартовый баланс

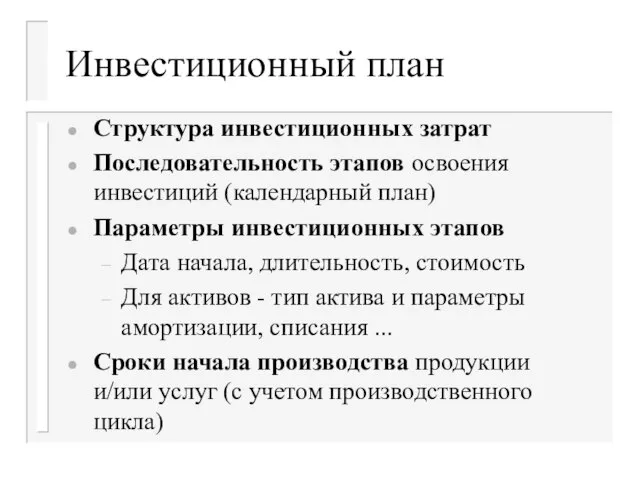

Слайд 19Инвестиционный план

Структура инвестиционных затрат

Последовательность этапов освоения инвестиций (календарный план)

Параметры инвестиционных этапов

Дата начала,

длительность, стоимость

Для активов - тип актива и параметры амортизации, списания ...

Сроки начала производства продукции

и/или услуг (с учетом производственного цикла)

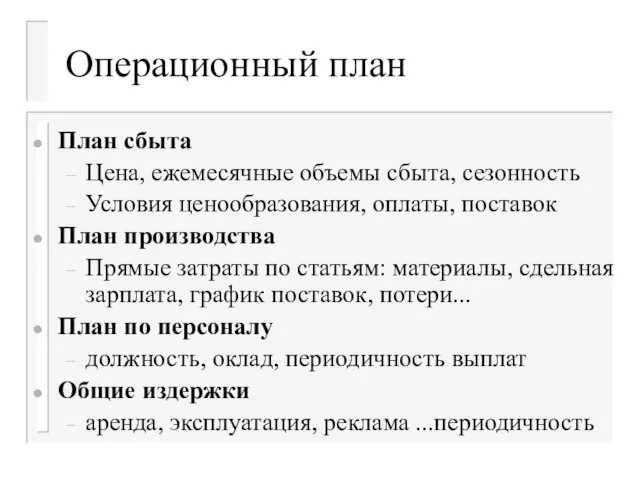

Слайд 20Операционный план

План сбыта

Цена, ежемесячные объемы сбыта, сезонность

Условия ценообразования, оплаты, поставок

План производства

Прямые

затраты по статьям: материалы, сдельная зарплата, график поставок, потери...

План по персоналу

должность, оклад, периодичность выплат

Общие издержки

аренда, эксплуатация, реклама ...периодичность

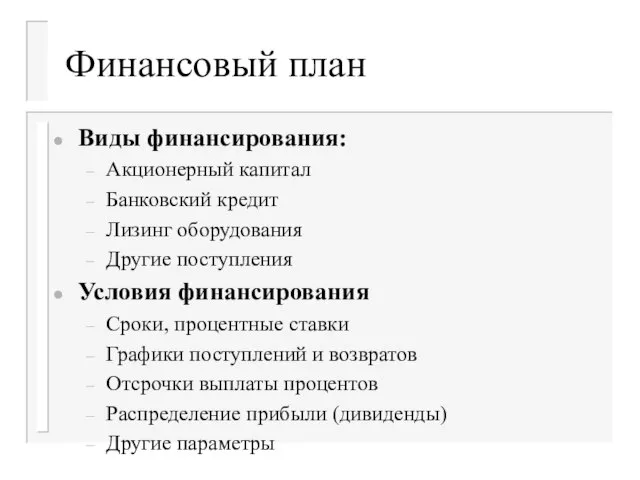

Слайд 21Финансовый план

Виды финансирования:

Акционерный капитал

Банковский кредит

Лизинг оборудования

Другие поступления

Условия финансирования

Сроки, процентные ставки

Графики поступлений

и возвратов

Отсрочки выплаты процентов

Распределение прибыли (дивиденды)

Другие параметры

Слайд 22Итерационный расчет финансовой модели

Контроль по результатам расчета потока денежных средств (потока наличности):

Таблица

потока наличности

График дифференциального потока от операционной (основной) деятельности

График баланса на конец (начало) периода

График окупаемости: зависимость NPV ( t )

Контроль по показателям эффективности (NPV, IRR, PBP…)

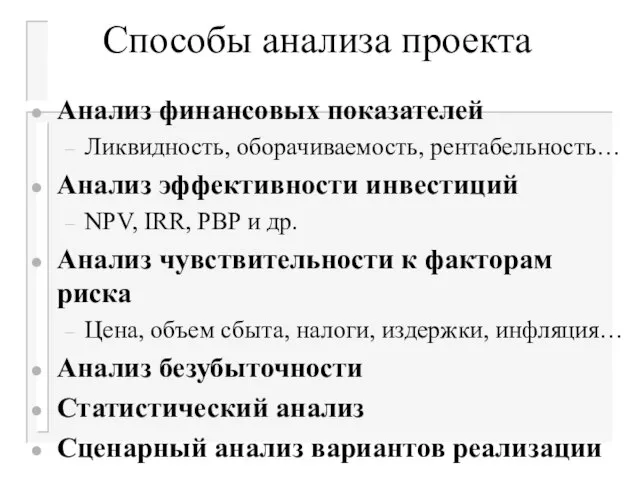

Слайд 23Способы анализа проекта

Анализ финансовых показателей

Ликвидность, оборачиваемость, рентабельность…

Анализ эффективности инвестиций

NPV, IRR, PBP и

др.

Анализ чувствительности к факторам риска

Цена, объем сбыта, налоги, издержки, инфляция…

Анализ безубыточности

Статистический анализ

Сценарный анализ вариантов реализации

Слайд 24Формирование отчета

Резюме (краткая справка)

Исходные данные и предположения

Инвестиционный план

Операционный план

Финансовый план

Результаты

Прогнозный отчет по

прибылям и убыткам

Прогноз движения денежных средств

Прогнозный баланс проекта

Показатели эффективности инвестиций

Слайд 25Вывод результатов

Выбор основных показателей и форм

Формирование выбранной зависимости из отчетных таблиц

Генерация графиков

зависимостей основных показателей

Импорт графиков в офисные программы

MS Word, MS PowerPoint и др.

Вывод графиков в файл

Печать графиков из Project Expert

Печать отчета в текстовый файл

Отдых в загородном оздоровительном лагере – это…

Отдых в загородном оздоровительном лагере – это… Учебно-методические комплексы и цифровые образовательные ресурсы по химии как составляющая часть подготовки к ГИА

Учебно-методические комплексы и цифровые образовательные ресурсы по химии как составляющая часть подготовки к ГИА Интерьер – средство создания пространственно-вещной среды интерьера

Интерьер – средство создания пространственно-вещной среды интерьера Staffing the Lodging

Staffing the Lodging История болезни. Клинический диагноз

История болезни. Клинический диагноз Телеканал РБК+

Телеканал РБК+ Книга образов Style book для Натальи Бакулевой. Курс Найди свой стиль

Книга образов Style book для Натальи Бакулевой. Курс Найди свой стиль Проектная деятельность как метод совершенствования коммуникативной компетентности младшего школьника.

Проектная деятельность как метод совершенствования коммуникативной компетентности младшего школьника. Проведение экспертной оценки качества хлеба реализуемого в магазинах торговых сетей Смак

Проведение экспертной оценки качества хлеба реализуемого в магазинах торговых сетей Смак Жизнь и приключения Дятла Вуди

Жизнь и приключения Дятла Вуди Реки Тамбовской области

Реки Тамбовской области Презентация на тему Законы Менделя

Презентация на тему Законы Менделя  Палеозой. Ордовик

Палеозой. Ордовик Школа правовой и финансовой грамотности Основа

Школа правовой и финансовой грамотности Основа Социальные нормы преступность

Социальные нормы преступность Клиника и диагностика хронического панкреатита Докладчик: Цивковский В.Ю. 6 курс, лечебный факультет.

Клиника и диагностика хронического панкреатита Докладчик: Цивковский В.Ю. 6 курс, лечебный факультет. Механизация уплотнения кормов и обработки корнеклубнеплодов

Механизация уплотнения кормов и обработки корнеклубнеплодов Персидская кошка

Персидская кошка BYK Факты & цифры

BYK Факты & цифры Аварийные службы Петербурга

Аварийные службы Петербурга Fit for partnership with Germany

Fit for partnership with Germany Титульный лист кадетка

Титульный лист кадетка Выпуск печатного издания «Наш мир» и оказание полиграфических услуг населению

Выпуск печатного издания «Наш мир» и оказание полиграфических услуг населению Презентация на тему Вредные привычки

Презентация на тему Вредные привычки  Imperfectum onregelmatig Ik val – ik viel

Imperfectum onregelmatig Ik val – ik viel Принципы лечения острых кровотечений

Принципы лечения острых кровотечений Русская-народная сказка Кот, петух и лиса

Русская-народная сказка Кот, петух и лиса Презентация на тему Робототехника и искусственный интеллект

Презентация на тему Робототехника и искусственный интеллект