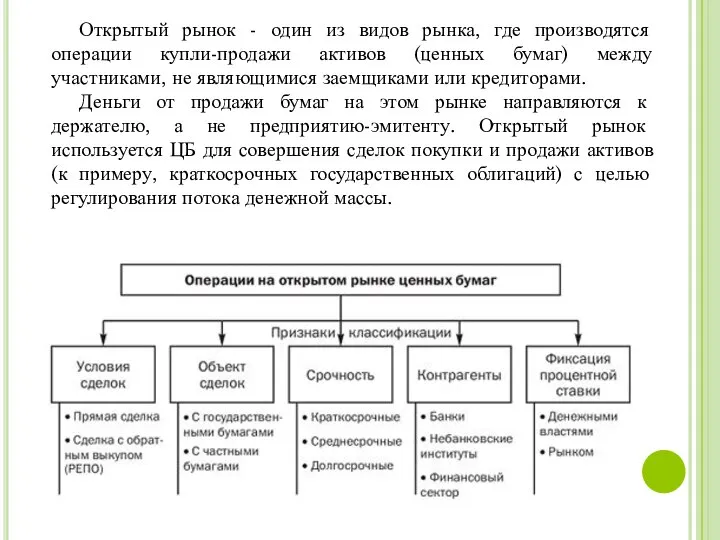

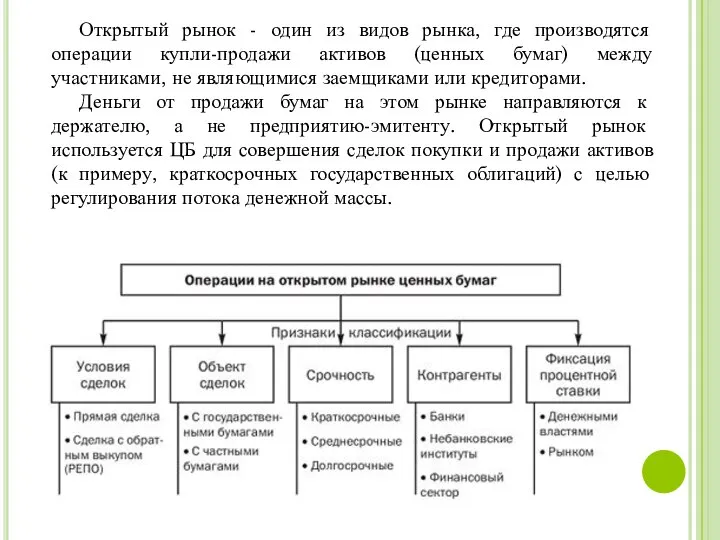

Слайд 2Открытый рынок - один из видов рынка, где производятся операции купли-продажи активов

(ценных бумаг) между участниками, не являющимися заемщиками или кредиторами.

Деньги от продажи бумаг на этом рынке направляются к держателю, а не предприятию-эмитенту. Открытый рынок используется ЦБ для совершения сделок покупки и продажи активов (к примеру, краткосрочных государственных облигаций) с целью регулирования потока денежной массы.

Слайд 3Центральный банк - крупнейший посредник (дилер) открытого рынка, так как рост объема

сделок по покупке и продаже ценных бумаг приводит к корректировке доходности и стоимости ценных бумаг. Данный инструмент - один из лучших, но из-за непредсказуемости ожиданий участников рынка, его эффективность падает.

Слайд 4Сделки на открытом рынке имеют ряд плюсов:

возможность контроля сделок со стороны ЦБ

страны;

точность операций, что позволяет поменять резервы банка на любую подходящую величину;

обратимость сделок, ведь любую ошибку можно исправить с помощью обратной операции;

ликвидность рынка и высокая скорость проведения сделок, вне зависимости от административных задержек.

Слайд 5На открытом рынке центральные банки используют два основных вида операций:

Прямые сделки -

покупка-продажа бумаг с немедленной поставкой. Процентные ставки устанавливаются на аукционе. Покупатель становится собственником бумаг, которые не имеют срока погашения.

Сделки Репо - проводятся на условиях соглашения обратного выкупа. Такие сделки удобны тем, что сроки погашения могут варьировать.

Слайд 6Основные характеристики операций

В настоящее время операции РЕПО используются Банком России только для

предоставления ликвидности. По первой части сделок Банк России выступает в качестве покупателя, а его контрагент – кредитная организация – в качестве продавца ценных бумаг, принимаемых в обеспечение. По второй части сделок Банком России производится обратная продажа ценных бумаг кредитной организации по установленной в момент заключения сделки цене.

Операции РЕПО с Банком России проводятся на организованных торгах на Фондовой бирже ММВБ и Санкт-Петербургской валютной бирже, а также не на организованных торгах с использованием информационной системы Bloomberg.

Слайд 7Участники операций РЕПО с Банком России

Банк России проводит операции РЕПО только с

кредитными организациями. Требования к кредитным организациям, которым предоставляется доступ к операциям РЕПО с Банком России, установлены Указанием Банка России от 13.12.2012 № 2936-У «О требованиях к кредитным организациям, с которыми Банк России совершает сделки РЕПО».

Информация о порядке получения доступа к операциям РЕПО с Банком России при-ведена в разделе «Допуск к операциям РЕПО с Банком России».

Слайд 8Обеспечение по операциям РЕПО с Банком России

В обеспечение по операциям РЕПО с

Банком России принимаются ценные бумаги, которые входят в Ломбардный список Банка России и для которых Банком России установлены начальные значения дисконта меньше 100%. Список ценных бумаг, принимаемых в обеспечение по операциям РЕПО с Банком России, ежедневно раскрывается на сайте Банка России.

В отношении обеспечения, используемого по операциям РЕПО с Банком России, установлено следующее ограничение:

в обеспечение не принимаются ценные бумаги, эмитированные кредитной организацией, заключающей сделку, или другими связанными с ней финансовыми организациями, а также ценные бумаги, в отношении которых кредитная организация, заключающая сделку, выступает

гарантом (поручителем).

Слайд 9Параметры проведения операций РЕПО с

Банком России

Для проведения операций РЕПО с Банком

России используется два механизма: заключение сделок на аукционной основе и по фиксированной ставке.

Банк России еженедельно проводит аукционы РЕПО по предоставлению денежных средств в рублях на срок 1 неделя. В рамках операций «тонкой настройки» Банк России может проводить аукционы РЕПО по предоставлению денежных средств в рублях на сроки от 1 до 6 дней. На основе оценки текущей ситуации на российском денежном рынке и тенденций в динамике факторов формирования ликвидности банковского сектора Банком России устанавливается максимальный объём предоставляемых на аукционе средств. Минимальная процентная ставка устанавливается Советом директоров Банка России.

Слайд 10Параметры проведения операций РЕПО с

Банком России

Операции РЕПО с Банком России в

рублях по фиксированной ставке являются инструментами постоянного действия и позволяют кредитным организациям привлекать ликвидность от Банка России в течение торгового дня на срок 1 день по фиксированной процентной ставке, установленной Советом директоров Банка России. Для данного вида операций, в отличие от операций РЕПО с Банком России на аукционной основе, не устанавливается иных лимитов, кроме связанных с управлением рисками Банка России. Итоги проведения операций РЕПО с Банком России по фиксированной ставке ежедневно публикуются на сайте Банка России.

Реформирование образования требует развития СИСТЕМЫ ДИСТАНЦИОННОГО ОБУЧЕНИЯ

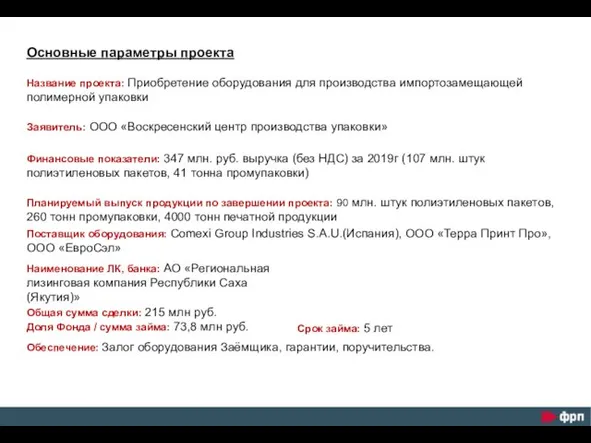

Реформирование образования требует развития СИСТЕМЫ ДИСТАНЦИОННОГО ОБУЧЕНИЯ ООО Воскресенский центр производства упаковки. Приобретение оборудования для производства импортозамещающей полимерной упаковки

ООО Воскресенский центр производства упаковки. Приобретение оборудования для производства импортозамещающей полимерной упаковки Гипертония

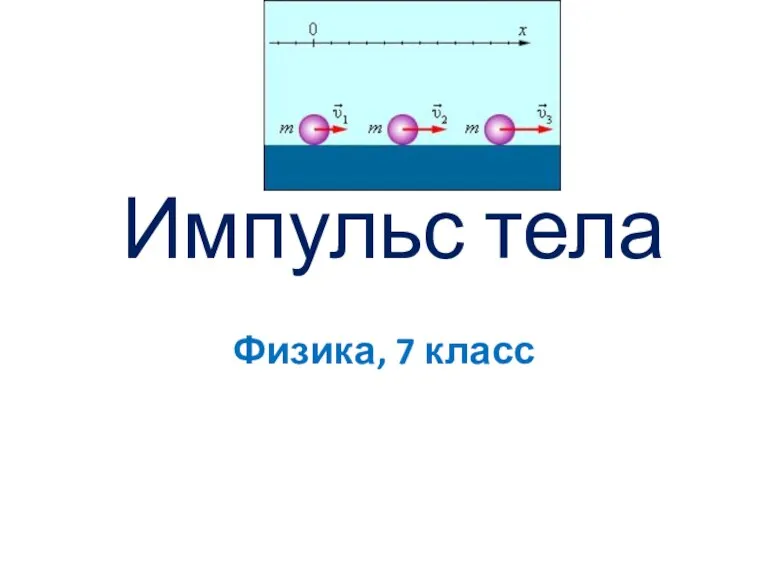

Гипертония Импульс тела

Импульс тела Конфликт и как из него выйти

Конфликт и как из него выйти Обратная перспектива

Обратная перспектива 5кл.повествование

5кл.повествование Я иду в детский сад. Адаптация ребенка к ДОУ

Я иду в детский сад. Адаптация ребенка к ДОУ Презентация на тему ЗВЁЗДЫ И СОЗВЕЗДИЯ

Презентация на тему ЗВЁЗДЫ И СОЗВЕЗДИЯ  20140320_proverochnaya_po_teme_relef_rossii

20140320_proverochnaya_po_teme_relef_rossii Инновационный опыт

Инновационный опыт ОЦЕНКА ПЕРСОНАЛА В КОМПАНИИ

ОЦЕНКА ПЕРСОНАЛА В КОМПАНИИ Живопись. Основные разновидности техники живописи

Живопись. Основные разновидности техники живописи Forces in Magnetic Field

Forces in Magnetic Field  Народные промыслы. Городецкая роспись

Народные промыслы. Городецкая роспись Постановление Правительства Москвы № 86-ПП от 22.03.2011 «О проведении пилотного проекта по развитию общего образования в городе Моск

Постановление Правительства Москвы № 86-ПП от 22.03.2011 «О проведении пилотного проекта по развитию общего образования в городе Моск Ф е р м е н т ы для переработки плодов

Ф е р м е н т ы для переработки плодов Презентация на тему Влияние солнечной активности на процессы, происходящие на Земле

Презентация на тему Влияние солнечной активности на процессы, происходящие на Земле  Презентация на тему Воздух

Презентация на тему Воздух  Electronic Sports League

Electronic Sports League МЕЖДУНАРОДНЫЙ ЦЕНТР ПО ИНФОРМАТИКЕ И ЭЛЕКТРОНИКЕ (ИнтерЭВМ) www.mifp.ru www.inevm.ru Технологии образовательных ресурсовICIE Технологическое

МЕЖДУНАРОДНЫЙ ЦЕНТР ПО ИНФОРМАТИКЕ И ЭЛЕКТРОНИКЕ (ИнтерЭВМ) www.mifp.ru www.inevm.ru Технологии образовательных ресурсовICIE Технологическое  Моя педагогическая философия

Моя педагогическая философия Презентация_Microsoft_PowerPoint

Презентация_Microsoft_PowerPoint Материки и океаны

Материки и океаны Культурно-массовое мероприятие

Культурно-массовое мероприятие «Оценка эффективности деятельности педагогического работника различными участниками образовательного процесса

«Оценка эффективности деятельности педагогического работника различными участниками образовательного процесса Электрические схемы устройств для преобразования электрической энергии на постоянном и переменном токе. (Лекция 10)

Электрические схемы устройств для преобразования электрической энергии на постоянном и переменном токе. (Лекция 10) погребальный обряд на Руси

погребальный обряд на Руси