Содержание

- 2. Страховая сумма, страховая стоимость Страховая сумма – это сумма, в пределах которой страховщик несет страховую ответственность

- 3. Соотношение страховой суммы и страховой стоимости страховая сумма > страховая стоимость Договор признается недействительным в той

- 4. Концепции возмещения 1.Страхование и возмещение ущерба по действительной стоимости застрахованного объекта (полное страхование). Страхователь заявляет к

- 5. Формы осуществления страхового возмещения кассовые платежи получение суммы страхового возмещения наличными деньгами в кассе страховщика (обычно

- 6. Общие правила имущественного страхования 1) Принцип страхового интереса имущественный объект может быть застрахован в пользу либо

- 7. 2) Собственное участие страхователя в компенсации ущерба Франшиза - это фиксированная сумма ущерба, которая не подлежит

- 8. 3) Исключение «двойного страхования» - страхование одних и тех же имущественных интересов от одних и тех

- 9. 4) Принцип суброгации Суброгация — это переход к страховщику, выплатившему страховое возмещение, прав страхователя на возмещение

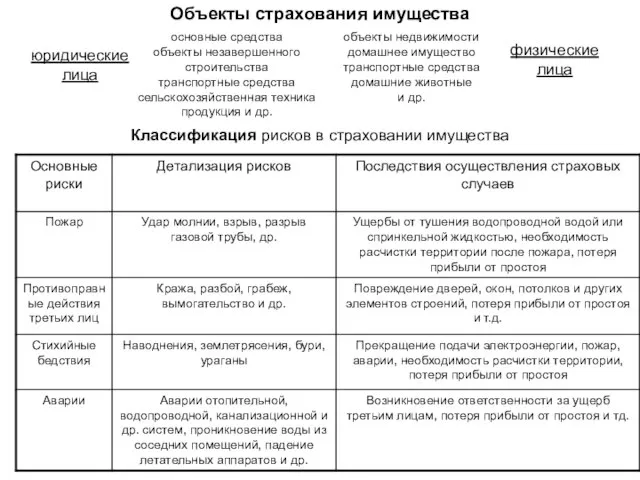

- 10. Объекты страхования имущества юридические лица физические лица основные средства объекты незавершенного строительства транспортные средства сельскохозяйственная техника

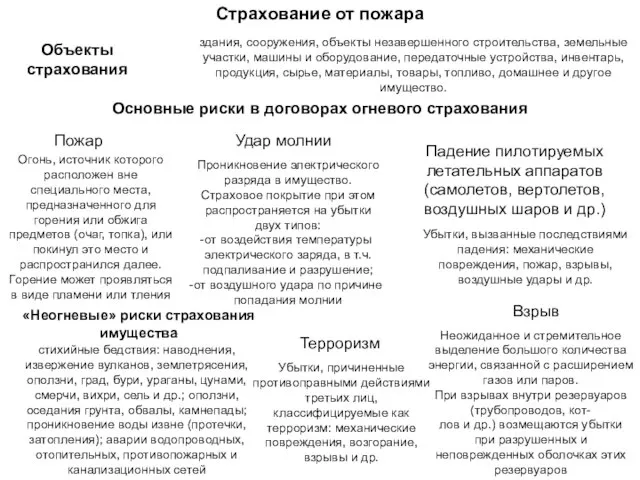

- 11. Страхование от пожара здания, сооружения, объекты незавершенного строительства, земельные участки, машины и оборудование, передаточные устройства, инвентарь,

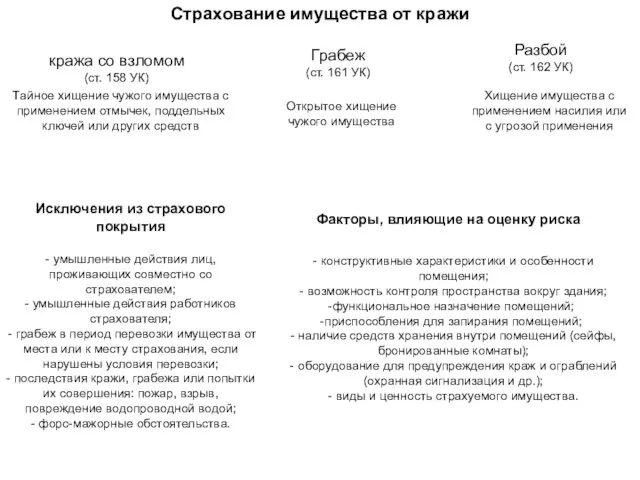

- 12. Страхование имущества от кражи кража со взломом (ст. 158 УК) Тайное хищение чужого имущества с применением

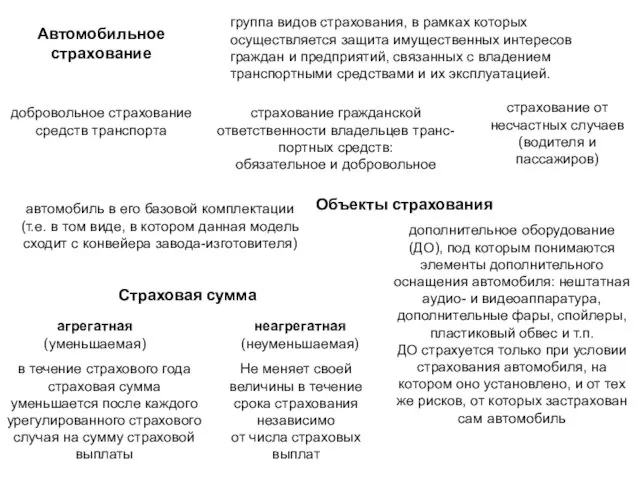

- 13. Автомобильное страхование группа видов страхования, в рамках которых осуществляется защита имущественных интересов граждан и предприятий, связанных

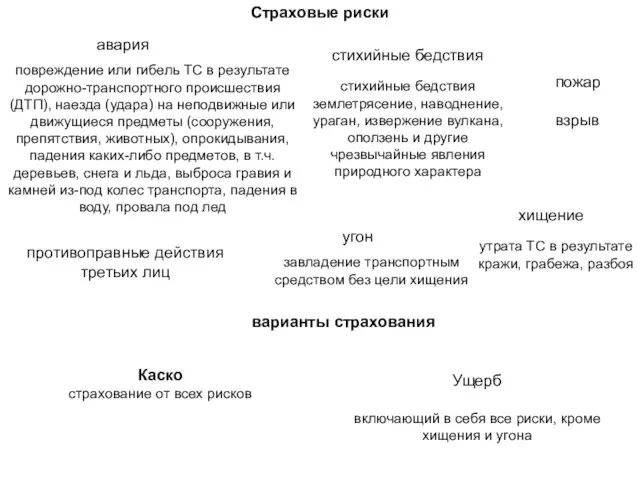

- 14. Страховые риски повреждение или гибель ТС в результате дорожно-транспортного происшествия (ДТП), наезда (удара) на неподвижные или

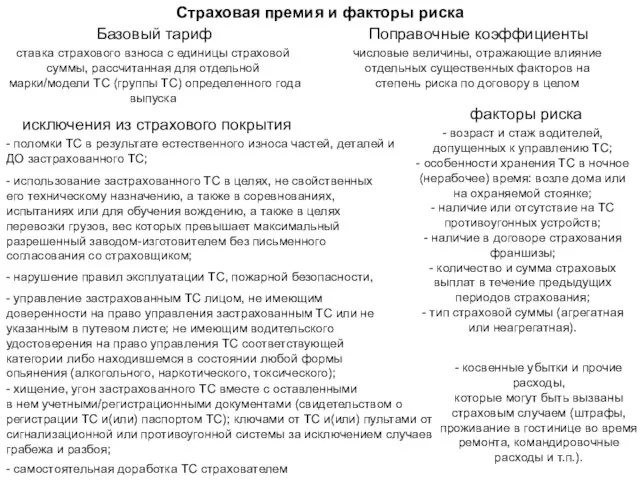

- 15. Страховая премия и факторы риска Базовый тариф Поправочные коэффициенты ставка страхового взноса с единицы страховой суммы,

- 17. Скачать презентацию

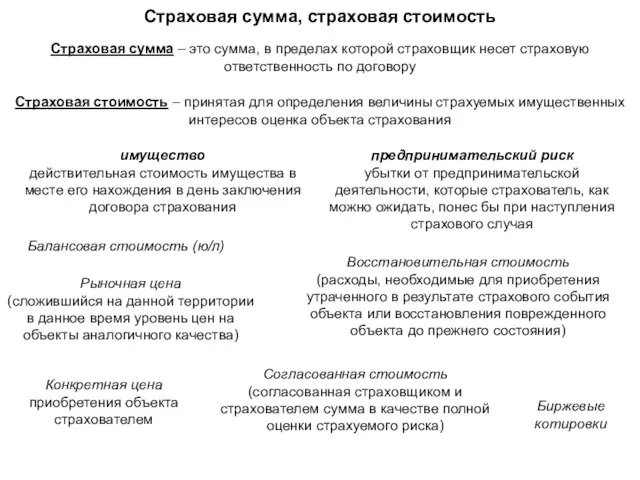

Слайд 2Страховая сумма, страховая стоимость

Страховая сумма – это сумма, в пределах которой страховщик

Страховая сумма, страховая стоимость

Страховая сумма – это сумма, в пределах которой страховщик

Страховая стоимость – принятая для определения величины страхуемых имущественных интересов оценка объекта страхования

имущество

действительная стоимость имущества в месте его нахождения в день заключения договора страхования

предпринимательский риск

убытки от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступления страхового случая

Балансовая стоимость (ю/л)

Восстановительная стоимость

(расходы, необходимые для приобретения утраченного в результате страхового события объекта или восстановления поврежденного объекта до прежнего состояния)

Рыночная цена

(сложившийся на данной территории в данное время уровень цен на объекты аналогичного качества)

Конкретная цена приобретения объекта страхователем

Биржевые котировки

Согласованная стоимость

(согласованная страховщиком и страхователем сумма в качестве полной оценки страхуемого риска)

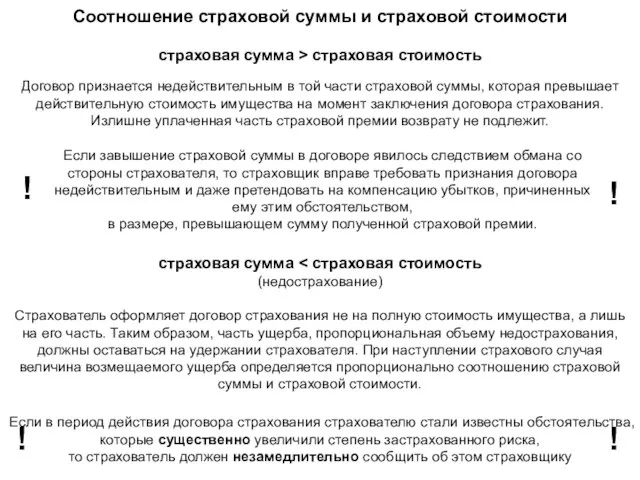

Слайд 3Соотношение страховой суммы и страховой стоимости

страховая сумма > страховая стоимость

Договор признается недействительным

Соотношение страховой суммы и страховой стоимости

страховая сумма > страховая стоимость

Договор признается недействительным

страховая сумма < страховая стоимость

(недострахование)

Страхователь оформляет договор страхования не на полную стоимость имущества, а лишь на его часть. Таким образом, часть ущерба, пропорциональная объему недострахования, должны оставаться на удержании страхователя. При наступлении страхового случая величина возмещаемого ущерба определяется пропорционально соотношению страховой суммы и страховой стоимости.

Если завышение страховой суммы в договоре явилось следствием обмана со стороны страхователя, то страховщик вправе требовать признания договора недействительным и даже претендовать на компенсацию убытков, причиненных ему этим обстоятельством,

в размере, превышающем сумму полученной страховой премии.

!

!

Если в период действия договора страхования страхователю стали известны обстоятельства, которые существенно увеличили степень застрахованного риска,

то страхователь должен незамедлительно сообщить об этом страховщику

!

!

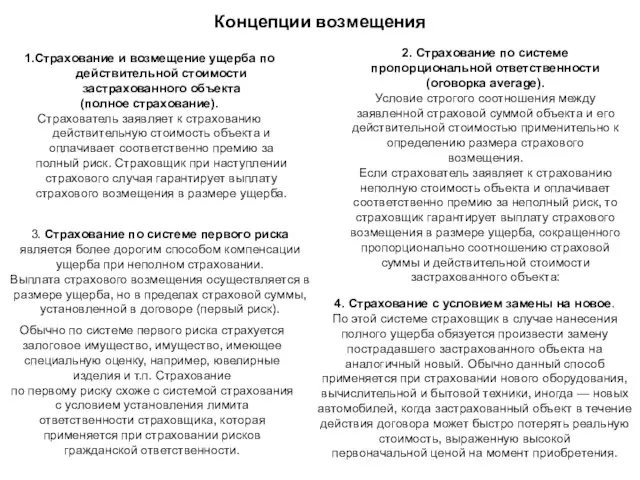

Слайд 4Концепции возмещения

1.Страхование и возмещение ущерба по действительной стоимости застрахованного объекта

(полное страхование).

Страхователь

Концепции возмещения

1.Страхование и возмещение ущерба по действительной стоимости застрахованного объекта

(полное страхование).

Страхователь

2. Страхование по системе пропорциональной ответственности

(оговорка average).

Условие строгого соотношения между заявленной страховой суммой объекта и его действительной стоимостью применительно к определению размера страхового возмещения.

Если страхователь заявляет к страхованию неполную стоимость объекта и оплачивает соответственно премию за неполный риск, то страховщик гарантирует выплату страхового возмещения в размере ущерба, сокращенного пропорционально соотношению страховой суммы и действительной стоимости застрахованного объекта:

3. Страхование по системе первого риска является более дорогим способом компенсации ущерба при неполном страховании.

Выплата страхового возмещения осуществляется в размере ущерба, но в пределах страховой суммы, установленной в договоре (первый риск).

Обычно по системе первого риска страхуется

залоговое имущество, имущество, имеющее специальную оценку, например, ювелирные изделия и т.п. Страхование

по первому риску схоже с системой страхования с условием установления лимита ответственности страховщика, которая применяется при страховании рисков гражданской ответственности.

4. Страхование с условием замены на новое.

По этой системе страховщик в случае нанесения полного ущерба обязуется произвести замену пострадавшего застрахованного объекта на аналогичный новый. Обычно данный способ применяется при страховании нового оборудования, вычислительной и бытовой техники, иногда — новых автомобилей, когда застрахованный объект в течение действия договора может быстро потерять реальную стоимость, выраженную высокой

первоначальной ценой на момент приобретения.

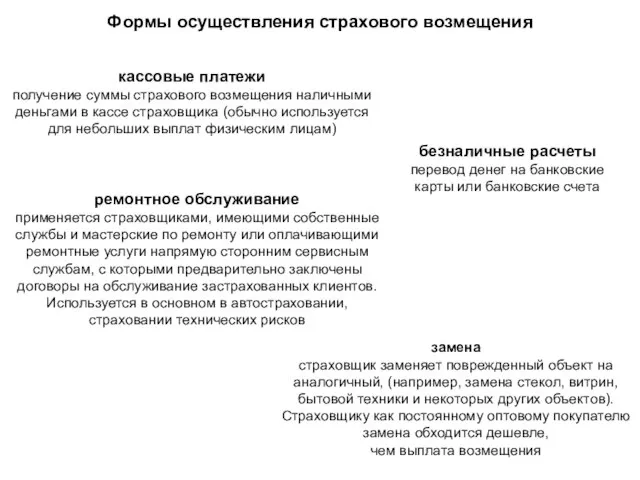

Слайд 5Формы осуществления страхового возмещения

кассовые платежи

получение суммы страхового возмещения наличными деньгами в кассе

Формы осуществления страхового возмещения

кассовые платежи

получение суммы страхового возмещения наличными деньгами в кассе

безналичные расчеты перевод денег на банковские карты или банковские счета

ремонтное обслуживание

применяется страховщиками, имеющими собственные службы и мастерские по ремонту или оплачивающими ремонтные услуги напрямую сторонним сервисным службам, с которыми предварительно заключены договоры на обслуживание застрахованных клиентов. Используется в основном в автостраховании, страховании технических рисков

замена

страховщик заменяет поврежденный объект на аналогичный, (например, замена стекол, витрин, бытовой техники и некоторых других объектов). Страховщику как постоянному оптовому покупателю замена обходится дешевле,

чем выплата возмещения

Слайд 6Общие правила имущественного страхования

1) Принцип страхового интереса

имущественный объект может быть застрахован

Общие правила имущественного страхования

1) Принцип страхового интереса

имущественный объект может быть застрахован

Интересом обладают в основном

собственники и арендаторы имущества,

хотя могут существовать и страховые полисы на предъявителя.

При страховании ответственности за причинение вреда считается застрахованным риск самого страхователя либо указанного в страховом договоре иного лица. Выгодоприобретателями всегда будут выступать третьи лица, которым страхователем или указанным в договоре лицом нанесен ущерб. По договору страхования предпринимательского риска страхуется риск самого

страхователя и только в его пользу.

Слайд 72) Собственное участие страхователя в компенсации ущерба

Франшиза - это фиксированная сумма ущерба,

2) Собственное участие страхователя в компенсации ущерба

Франшиза - это фиксированная сумма ущерба,

Безусловная франшиза - страховое возмещение всегда уменьшается на сумму франшизы.

Условная франшиза - страховое возмещение не выплачивается, если ущерб находится в пределах франшизы; весь ущерб покрывается, если он превышает франшизу.

Размер франшизы фиксируется либо в абсолютной сумме, либо в виде процента, устанавливаемого по отношению к страховой сумме или сумме ущерба.

Назначение франшизы

сохранение (поддержание страхового интереса у страхователя

устранение обращений по мелким (незначительным) страховым случаям, по которым размер затрат на осуществление выплаты оказывается выше, чем размер самого ущерба

Взаимосвязь франшизы и тарифа

Чем больше франшиза, тем меньше тариф

Слайд 83) Исключение «двойного страхования»

- страхование одних и тех же имущественных интересов от

3) Исключение «двойного страхования»

- страхование одних и тех же имущественных интересов от

Законодательством разрешено страховать один и тот же риск в разных страховых компаниях, но с учетом того, чтобы общая страховая сумма по всем договорам не превышала страховую стоимость.

Если завышение страховой суммы обнаружилось до подписания очередного страхового договора, страховая сумма должна быть уменьшена в соответствии со страховой стоимостью, иначе договор будет считаться ничтожным

в части превышения.

Одним из существенных вопросов заявления на страхование является вопрос о наличии других страховых договоров в отношении заявленного на страхование

риска. При утвердительном ответе страхователя надобность в заключении страхового договора на полную страховую стоимость отпадает еще до подписания договора.

НО: ситуация «двойного страхования» может складывается по объективным причинам (сложность страхуемых рисков, комплексное страховое покрытие и некоторые другие), тогда сумма страхового возмещения, подлежащая выплате каждым страховщиком, сокращается пропорционально уменьшению первоначальной страховой суммы по соответствующему страховому договору. Чаще всего правомерное двойное страхование возникает при

страховании крупных корпораций, комплексных грузоперевозок, экологических рисков и некоторых других.

Слайд 94) Принцип суброгации

Суброгация — это переход к страховщику, выплатившему страховое возмещение, прав

4) Принцип суброгации

Суброгация — это переход к страховщику, выплатившему страховое возмещение, прав

Право страховщика на суброгацию включает:

право на предъявление регрессного иска к лицу, ответственному за убытки, возмещенные страховщиком. В результате суброгации страховщик замещает страхователя в его правах требования;

- право на распоряжение пострадавшим имуществом, за которое выплачено страховое возмещение. В результате суброгации выполняется основное требование концепции возмещения - недопущение выгодоприобретения со стороны страхователя.

В страховом договоре может содержаться оговорка о неприменении права на суброгацию. Однако по российскому законодательству условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно (ст. 965 ГК РФ).

Страховщик освобождается от выплаты страхового возмещения или вправе потребовать возврата выплаченной суммы возмещения, если:

страхователь или выгодоприобретатель отказываются от своего права

требования к виновному лицу;

- осуществление права требования невозможно по вине страхователя (выгодоприобретателя).

Слайд 10Объекты страхования имущества

юридические лица

физические лица

основные средства

объекты незавершенного строительства

транспортные средства

сельскохозяйственная техника

продукция и др.

объекты

Объекты страхования имущества

юридические лица

физические лица

основные средства

объекты незавершенного строительства

транспортные средства

сельскохозяйственная техника

продукция и др.

объекты

домашнее имущество

транспортные средства

домашние животные

и др.

Классификация рисков в страховании имущества

Слайд 11Страхование от пожара

здания, сооружения, объекты незавершенного строительства, земельные участки, машины и оборудование,

Страхование от пожара

здания, сооружения, объекты незавершенного строительства, земельные участки, машины и оборудование,

Объекты страхования

Основные риски в договорах огневого страхования

Пожар

Огонь, источник которого расположен вне специального места, предназначенного для горения или обжига предметов (очаг, топка), или покинул это место и распространился далее. Горение может проявляться в виде пламени или тления

Удар молнии

Проникновение электрического разряда в имущество. Страховое покрытие при этом распространяется на убытки двух типов:

от воздействия температуры электрического заряда, в т.ч. подпаливание и разрушение;

от воздушного удара по причине попадания молнии

Взрыв

Неожиданное и стремительное выделение большого количества энергии, связанной с расширением газов или паров.

При взрывах внутри резервуаров (трубопроводов, кот-

лов и др.) возмещаются убытки при разрушенных и неповрежденных оболочках этих резервуаров

Падение пилотируемых летательных аппаратов

(самолетов, вертолетов, воздушных шаров и др.)

Убытки, вызванные последствиями падения: механические повреждения, пожар, взрывы, воздушные удары и др.

Терроризм

Убытки, причиненные противоправными действиями третьих лиц, классифицируемые как терроризм: механические повреждения, возгорание, взрывы и др.

стихийные бедствия: наводнения, извержение вулканов, землетрясения, оползни, град, бури, ураганы, цунами, смерчи, вихри, сель и др.; оползни, оседания грунта, обвалы, камнепады; проникновение воды извне (протечки, затопления); аварии водопроводных, отопительных, противопожарных и канализационных сетей

«Неогневые» риски страхования имущества

Слайд 12Страхование имущества от кражи

кража со взломом

(ст. 158 УК)

Тайное хищение чужого имущества с

Страхование имущества от кражи

кража со взломом

(ст. 158 УК)

Тайное хищение чужого имущества с

Грабеж

(ст. 161 УК)

Открытое хищение чужого имущества

Разбой

(ст. 162 УК)

Хищение имущества с применением насилия или

с угрозой применения

Исключения из страхового покрытия

- умышленные действия лиц, проживающих совместно со страхователем;

- умышленные действия работников страхователя;

- грабеж в период перевозки имущества от места или к месту страхования, если нарушены условия перевозки;

- последствия кражи, грабежа или попытки их совершения: пожар, взрыв, повреждение водопроводной водой;

- форс-мажорные обстоятельства.

Факторы, влияющие на оценку риска

- конструктивные характеристики и особенности помещения;

- возможность контроля пространства вокруг здания;

функциональное назначение помещений;

приспособления для запирания помещений;

- наличие средств хранения внутри помещений (сейфы, бронированные комнаты);

- оборудование для предупреждения краж и ограблений (охранная сигнализация и др.);

- виды и ценность страхуемого имущества.

Слайд 13Автомобильное страхование

группа видов страхования, в рамках которых осуществляется защита имущественных интересов граждан

Автомобильное страхование

группа видов страхования, в рамках которых осуществляется защита имущественных интересов граждан

добровольное страхование средств транспорта

страхование гражданской ответственности владельцев транс-

портных средств:

обязательное и добровольное

страхование от несчастных случаев (водителя и пассажиров)

Объекты страхования

автомобиль в его базовой комплектации

(т.е. в том виде, в котором данная модель сходит с конвейера завода-изготовителя)

дополнительное оборудование (ДО), под которым понимаются элементы дополнительного оснащения автомобиля: нештатная аудио- и видеоаппаратура, дополнительные фары, спойлеры, пластиковый обвес и т.п.

ДО страхуется только при условии страхования автомобиля, на котором оно установлено, и от тех же рисков, от которых застрахован сам автомобиль

Страховая сумма

агрегатная

(уменьшаемая)

в течение страхового года страховая сумма

уменьшается после каждого урегулированного страхового случая на сумму страховой выплаты

неагрегатная

(неуменьшаемая)

Не меняет своей величины в течение срока страхования независимо

от числа страховых выплат

Слайд 14Страховые риски

повреждение или гибель ТС в результате дорожно-транспортного происшествия (ДТП), наезда (удара)

Страховые риски

повреждение или гибель ТС в результате дорожно-транспортного происшествия (ДТП), наезда (удара)

авария

стихийные бедствия землетрясение, наводнение, ураган, извержение вулкана, оползень и другие чрезвычайные явления природного характера

стихийные бедствия

пожар

взрыв

противоправные действия третьих лиц

утрата ТС в результате кражи, грабежа, разбоя

хищение

завладение транспортным средством без цели хищения

угон

варианты страхования

Каско

страхование от всех рисков

Ущерб

включающий в себя все риски, кроме хищения и угона

Слайд 15Страховая премия и факторы риска

Базовый тариф

Поправочные коэффициенты

ставка страхового взноса с единицы страховой

Страховая премия и факторы риска

Базовый тариф

Поправочные коэффициенты

ставка страхового взноса с единицы страховой

числовые величины, отражающие влияние отдельных существенных факторов на степень риска по договору в целом

факторы риска

- возраст и стаж водителей, допущенных к управлению ТС;

- особенности хранения ТС в ночное (нерабочее) время: возле дома или на охраняемой стоянке;

- наличие или отсутствие на ТС противоугонных устройств;

- наличие в договоре страхования франшизы;

- количество и сумма страховых выплат в течение предыдущих периодов страхования;

- тип страховой суммы (агрегатная или неагрегатная).

исключения из страхового покрытия

- поломки ТС в результате естественного износа частей, деталей и ДО застрахованного ТС;

- использование застрахованного ТС в целях, не свойственных его техническому назначению, а также в соревнованиях, испытаниях или для обучения вождению, а также в целях перевозки грузов, вес которых превышает максимальный разрешенный заводом-изготовителем без письменного согласования со страховщиком;

- нарушение правил эксплуатации ТС, пожарной безопасности,

- управление застрахованным ТС лицом, не имеющим доверенности на право управления застрахованным ТС или не указанным в путевом листе; не имеющим водительского удостоверения на право управления ТС соответствующей категории либо находившемся в состоянии любой формы опьянения (алкогольного, наркотического, токсического);

- хищение, угон застрахованного ТС вместе с оставленными

в нем учетными/регистрационными документами (свидетельством о регистрации ТС и(или) паспортом ТС); ключами от ТС и(или) пультами от сигнализационной или противоугонной системы за исключением случаев грабежа и разбоя;

- косвенные убытки и прочие расходы,

которые могут быть вызваны страховым случаем (штрафы,

проживание в гостинице во время ремонта, командировочные расходы и т.п.).

- самостоятельная доработка ТС страхователем

Проблема текста

Проблема текста ЕХАЛИ, ЕХАЛИ

ЕХАЛИ, ЕХАЛИ Анализ ОАО Газпром за 2016-2017 годы

Анализ ОАО Газпром за 2016-2017 годы Строение глаза

Строение глаза Предпрофильное и профильное обучение в ГОУ СОШ №212

Предпрофильное и профильное обучение в ГОУ СОШ №212 Реакции в искусстве

Реакции в искусстве Чемпионат европы по регби 2021

Чемпионат европы по регби 2021 Директор гимназии - Абрамов Леонид Иванович 8.00 - 20.00 - среда Заместитель директора по УР – Дереклеева Наталья Ивановна - 14.00 - 19.00 – по

Директор гимназии - Абрамов Леонид Иванович 8.00 - 20.00 - среда Заместитель директора по УР – Дереклеева Наталья Ивановна - 14.00 - 19.00 – по Программирование на языке Паскаль

Программирование на языке Паскаль Урок: Декаративно Прикладного Искусства

Урок: Декаративно Прикладного Искусства Разработка новых препаратов для фотодинамической терапии ран, ожогов и трофических язв на основе наноразмерных комплексов амфифи

Разработка новых препаратов для фотодинамической терапии ран, ожогов и трофических язв на основе наноразмерных комплексов амфифи Платформа LanDocs – эффективный инструмент построения системраспределенного документооборотав крупномасштабных проектах

Платформа LanDocs – эффективный инструмент построения системраспределенного документооборотав крупномасштабных проектах Город Городок, улица Воровского, 6. Замечания по магазину

Город Городок, улица Воровского, 6. Замечания по магазину Гидрообъемное рулевое управление колесных тракторов

Гидрообъемное рулевое управление колесных тракторов Давление газов

Давление газов Эволюция телефона за 100 лет

Эволюция телефона за 100 лет A game on the book Harry Potter

A game on the book Harry Potter Право, закон и ответственность

Право, закон и ответственность Презентация на тему Исследование биологической модели

Презентация на тему Исследование биологической модели Сколько воды имеется в почве и как это узнать

Сколько воды имеется в почве и как это узнать ЛЮБИМЫЙ ВИД ТРАНСПОРТА

ЛЮБИМЫЙ ВИД ТРАНСПОРТА Самооценка подростка

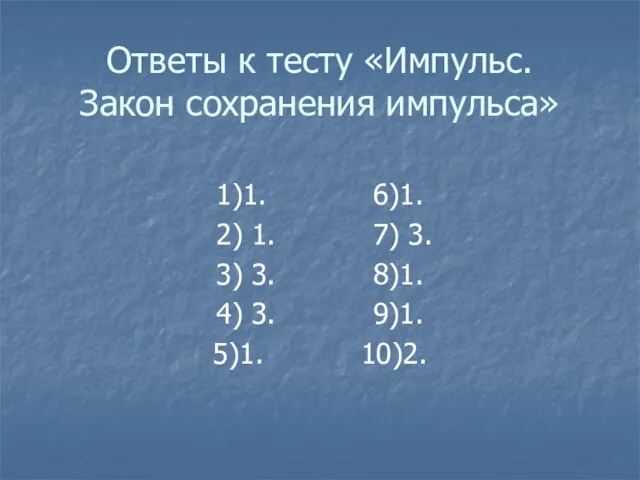

Самооценка подростка Ответы к тесту «Импульс. Закон сохранения импульса»

Ответы к тесту «Импульс. Закон сохранения импульса» Итоги деятельности учреждений здравоохранения в сфере обращения с медицинскими отходами в 2011 году»

Итоги деятельности учреждений здравоохранения в сфере обращения с медицинскими отходами в 2011 году» Русский школьный театр при Алексее Михайловиче

Русский школьный театр при Алексее Михайловиче Что такое авторское право? Основные понятия

Что такое авторское право? Основные понятия Обзор Sun Oracle Exadata и Database Machine

Обзор Sun Oracle Exadata и Database Machine Отчет о прохождении производственной педагогической практики на базе МБУДО Краснотурьинская ДХШ

Отчет о прохождении производственной педагогической практики на базе МБУДО Краснотурьинская ДХШ