- Главная

- Разное

- Ключові зміни в спрощеній системі оподаткування у 2011 році та особливості роботи з 72 КВЕДом

Содержание

- 2. Доповідачі: Директор ТОВ «Чумацький Шлях – Консалтинг Українською», Координатор з фінансів «XXXXIII Міжнародного Конгресу Апімондії», Експерт-дорадник

- 3. Зміст: 1. Зміни в спрощеній системі оподаткування обліку та звітності суб’єктів малого підприємництва у 2011р. 2.

- 4. Зміни в спрощеній системі оподаткування обліку та звітності суб’єктів малого підприємництва у 2011 р.

- 5. Зміни в спрощеній системі оподаткування Зміни, які заплановані на 2012 рік: Проект Закону про внесення змін

- 6. Зміни в спрощеній системі оподаткування Класифікація платників податків згідно спрощеної системи оподаткування Ставки податку для спрощенців

- 7. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 1 категорія Обсяг доходу за рік – до 150 розмірів min. ЗП;

- 8. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 2 категорія Обсяг доходу за рік – до 1 000 розмірів min.

- 9. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 3 категорія Обсяг доходу за рік – до 2 000 розмірів min.

- 10. ЮРИДИЧНІ ОСОБИ (суб’єкти господарювання будь-якої організаційно - правової форми): Обсяг доходу за рік – не перевищує

- 11. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 1 категорія (при обсязі доходу за рік до 150 розмірів min. ЗП

- 12. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 2 категорія (при обсязі доходу за рік до 1 000 розмірів min.

- 13. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 3 категорія (при обсязі доходу за рік до 2 000 розмірів min.

- 14. ЮРИДИЧНІ ОСОБИ: (при обсязі доходу за рік до 5 000 розмірів min. ЗП ): - 3%

- 15. Спрощена система оподаткування не поширюється на: суб’єктів господарювання (юридичних осіб та фізичних осіб – підприємців), які

- 16. Спрощена система оподаткування не поширюється на: фізичних осіб – підприємців, які здійснюють технічні випробування та дослідження,

- 17. Доходом від реалізації товарів, виконання робіт, надання послуг вважається уся сума, що отримана платником податку за

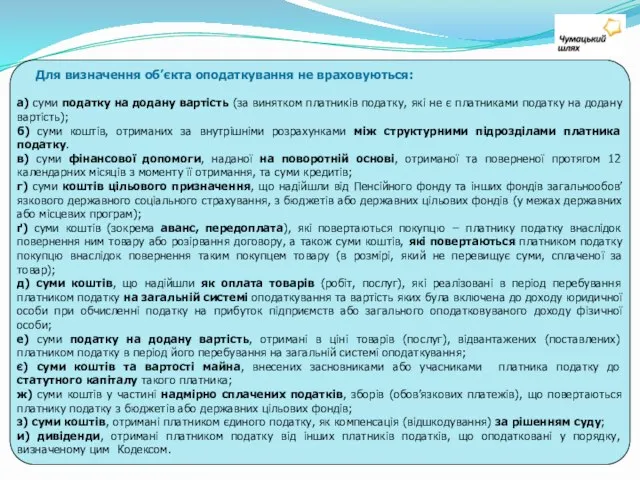

- 18. Для визначення об’єкта оподаткування не враховуються: а) суми податку на додану вартість (за винятком платників податку,

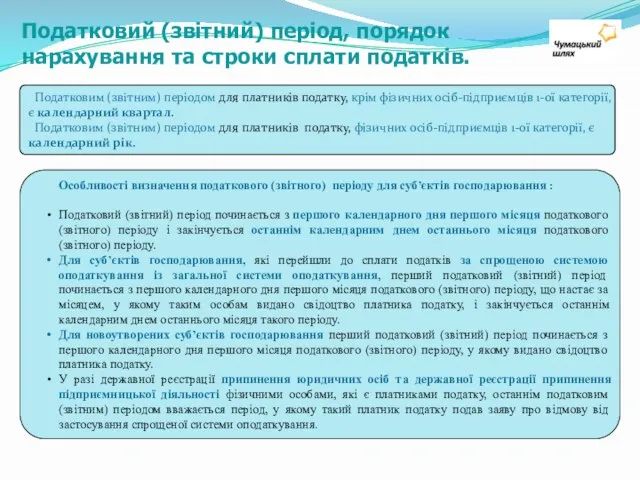

- 19. Особливості визначення податкового (звітного) періоду для суб’єктів господарювання : Податковий (звітний) період починається з першого календарного

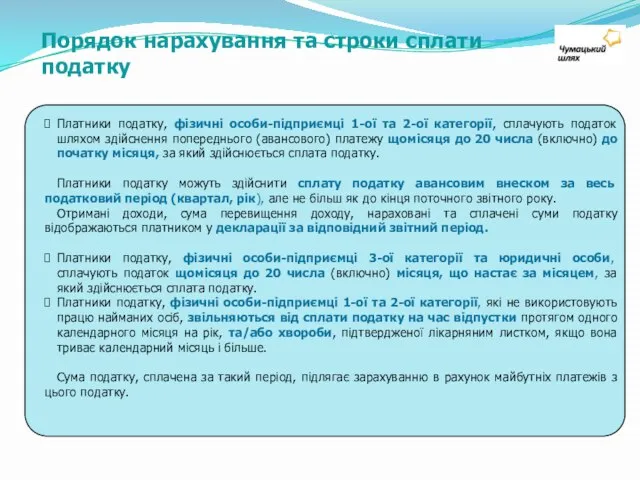

- 20. Порядок нарахування та строки сплати податку Платники податку, фізичні особи-підприємці 1-ої та 2-ої категорії, сплачують податок

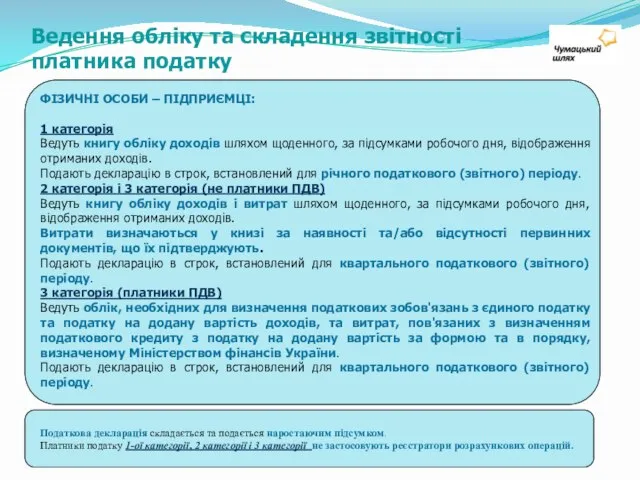

- 21. ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ: 1 категорія Ведуть книгу обліку доходів шляхом щоденного, за підсумками робочого дня,

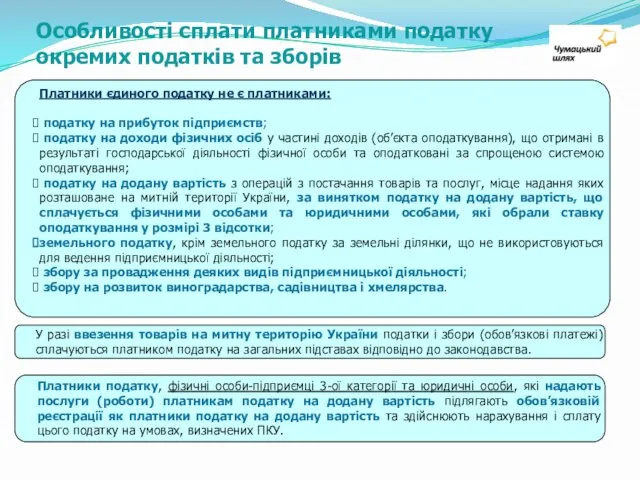

- 22. Платники єдиного податку не є платниками: податку на прибуток підприємств; податку на доходи фізичних осіб у

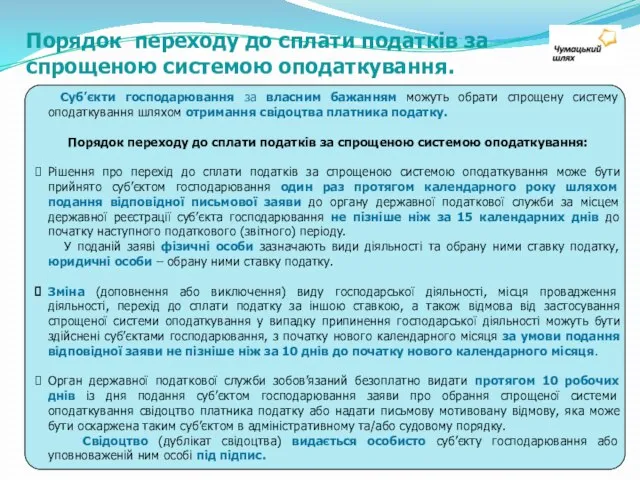

- 23. Суб’єкти господарювання за власним бажанням можуть обрати спрощену систему оподаткування шляхом отримання свідоцтва платника податку. Порядок

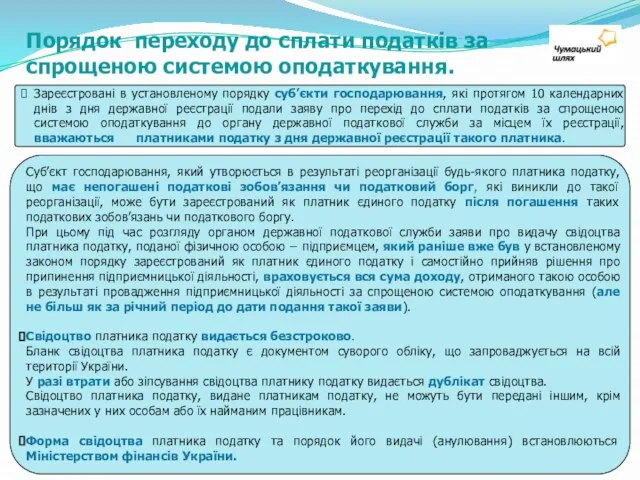

- 24. Зареєстровані в установленому порядку суб’єкти господарювання, які протягом 10 календарних днів з дня державної реєстрації подали

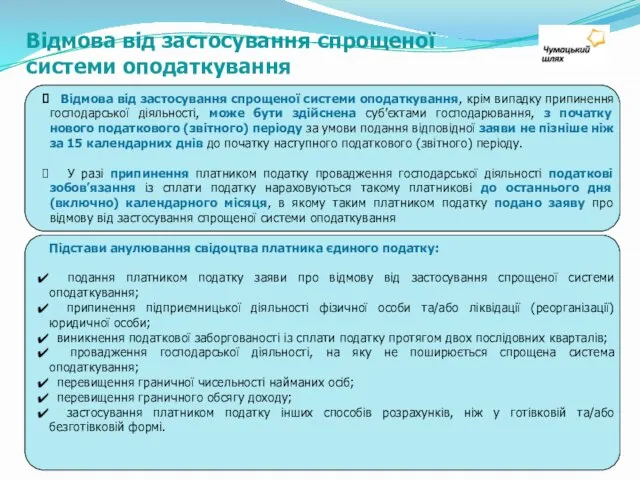

- 25. Відмова від застосування спрощеної системи оподаткування, крім випадку припинення господарської діяльності, може бути здійснена суб’єктами господарювання,

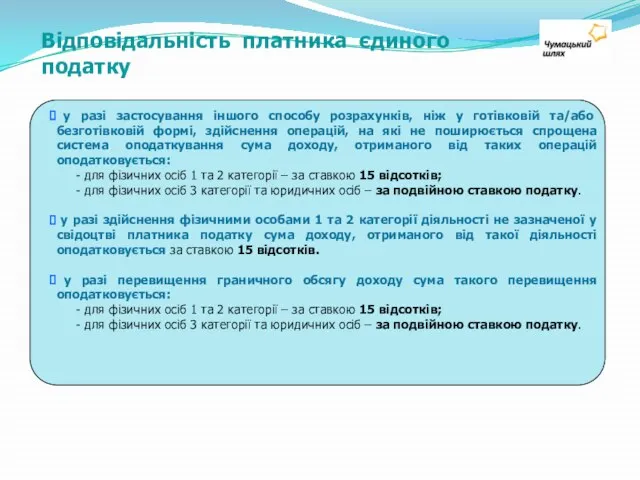

- 26. Відповідальність платника єдиного податку у разі застосування іншого способу розрахунків, ніж у готівковій та/або безготівковій формі,

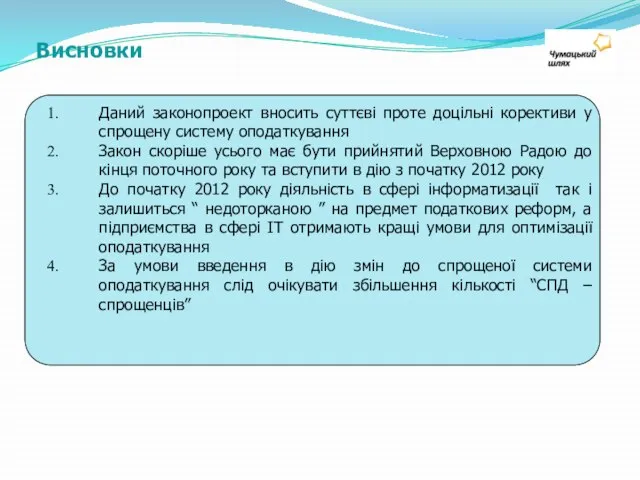

- 27. Висновки Даний законопроект вносить суттєві проте доцільні корективи у спрощену систему оподаткування Закон скоріше усього має

- 28. Особливості роботи з 72 КВЕДом.

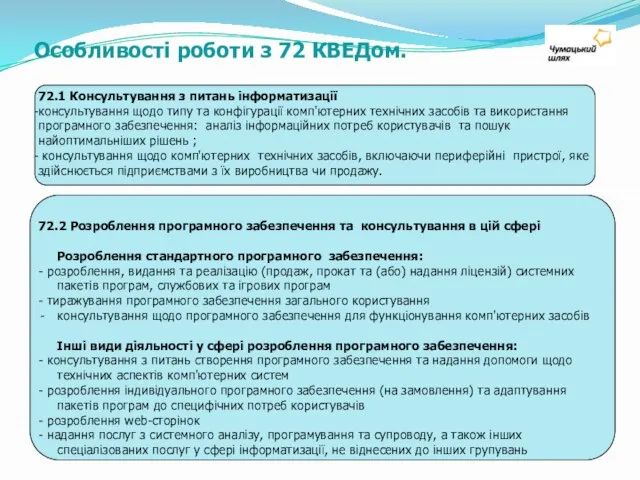

- 29. 72.1 Консультування з питань інформатизації консультування щодо типу та конфігурації комп'ютерних технічних засобів та використання програмного

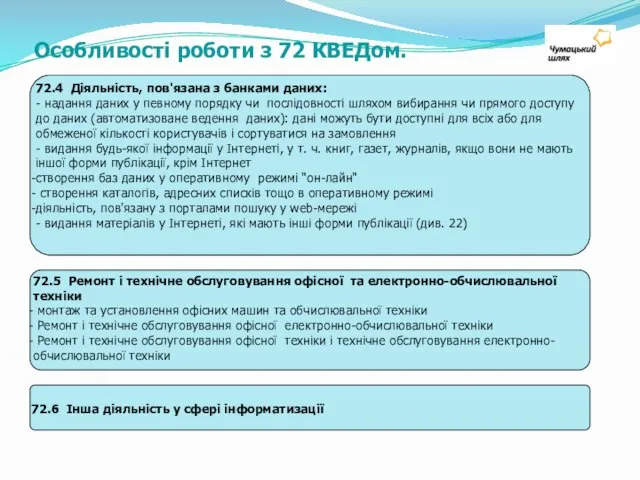

- 30. Особливості роботи з 72 КВЕДом. 72.4 Діяльність, пов'язана з банками даних: - надання даних у певному

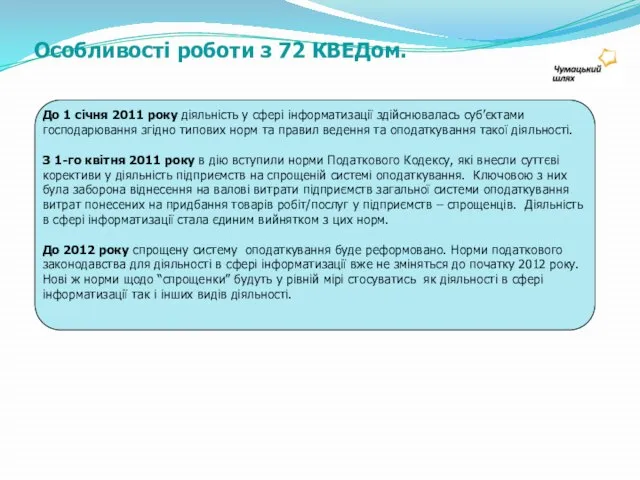

- 31. До 1 січня 2011 року діяльність у сфері інформатизації здійснювалась суб’єктами господарювання згідно типових норм та

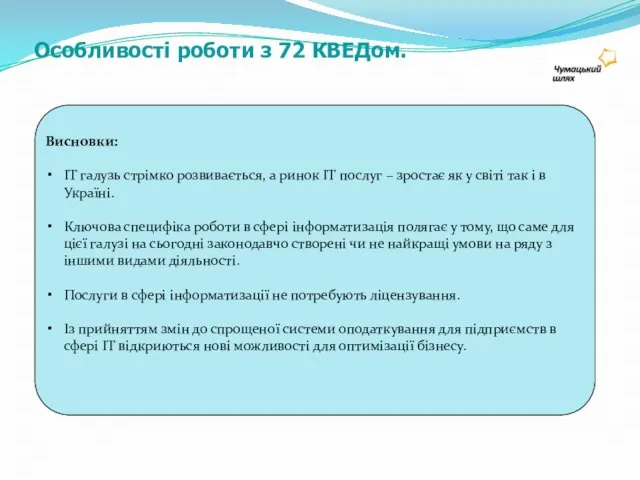

- 32. Особливості роботи з 72 КВЕДом. Висновки: ІТ галузь стрімко розвивається, а ринок ІТ послуг – зростає

- 34. Скачать презентацию

Слайд 2Доповідачі:

Директор ТОВ «Чумацький Шлях – Консалтинг Українською»,

Координатор з фінансів «XXXXIII

Доповідачі:

Директор ТОВ «Чумацький Шлях – Консалтинг Українською»,

Координатор з фінансів «XXXXIII

Експерт-дорадник Міністерства аграрної політики та продовольства України

Спеціалізація:

комплексний консалтинг для малого бізнесу, управління проектами,

фінансовий менеджмент, управлінський облік, цінні папери.

Досвід роботи у сфері консалтингу – понад 7 років.

Максим Катков

Костянтин Ільїнський

Заступник директора ТОВ «Чумацький Шлях – Консалтинг Українською»

Координатор проектів

Спеціалізація:

управління проектами, консалтинг у сфері юриспруденції та оподаткування, адміністрування процесів.

Досвід роботи у сфері консалтингу – понад 3 роки.

Слайд 3 Зміст:

1. Зміни в спрощеній системі

оподаткування обліку та звітності

суб’єктів малого підприємництва у 2011р.

2. Особливості

Зміст:

1. Зміни в спрощеній системі

оподаткування обліку та звітності

суб’єктів малого підприємництва у 2011р.

2. Особливості

Слайд 4

Зміни в спрощеній системі оподаткування обліку та звітності суб’єктів малого

підприємництва у

Зміни в спрощеній системі оподаткування обліку та звітності суб’єктів малого

підприємництва у

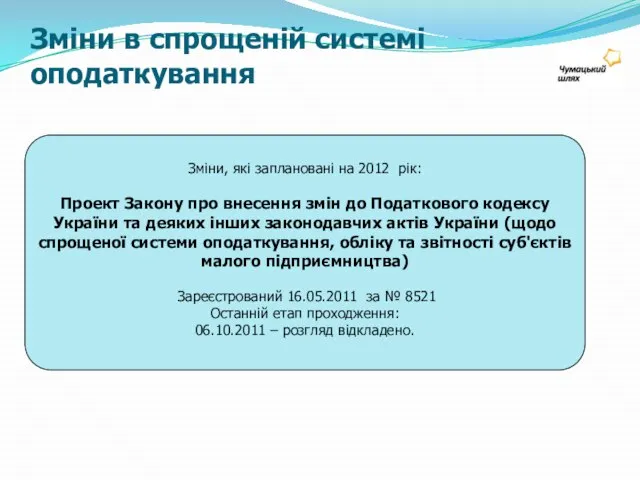

Слайд 5Зміни в спрощеній системі оподаткування

Зміни, які заплановані на 2012 рік:

Проект Закону про

Зміни в спрощеній системі оподаткування

Зміни, які заплановані на 2012 рік:

Проект Закону про

Зареєстрований 16.05.2011 за № 8521

Останній етап проходження:

06.10.2011 – розгляд відкладено.

Слайд 6Зміни в спрощеній системі оподаткування

Класифікація платників податків згідно спрощеної системи оподаткування

Ставки

Зміни в спрощеній системі оподаткування

Класифікація платників податків згідно спрощеної системи оподаткування

Ставки

Платники податків, що не підлягають спрощеній системі оподаткування

Об‘єкт та база оподаткування

Податкові (звітні) періоди, порядок нарахування та строки сплати податків

Ведення обліку та складення звітності платника податку

Особливості сплати платниками податку окремих податків і зборів

Порядок переходу до сплати податків за спрощеною системою оподаткування

Відповідальність платника податку

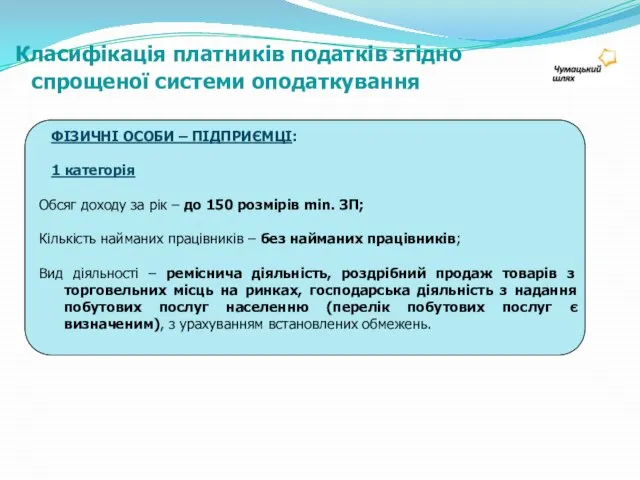

Слайд 7ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

Обсяг доходу за рік – до 150

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

Обсяг доходу за рік – до 150

Кількість найманих працівників – без найманих працівників;

Вид діяльності – реміснича діяльність, роздрібний продаж товарів з торговельних місць на ринках, господарська діяльність з надання побутових послуг населенню (перелік побутових послуг є визначеним), з урахуванням встановлених обмежень.

Класифікація платників податків згідно спрощеної системи оподаткування

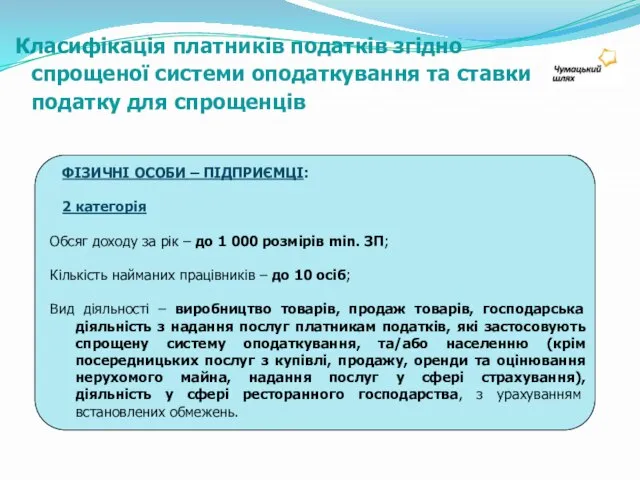

Слайд 8ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

2 категорія

Обсяг доходу за рік – до 1

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

2 категорія

Обсяг доходу за рік – до 1

Кількість найманих працівників – до 10 осіб;

Вид діяльності – виробництво товарів, продаж товарів, господарська діяльність з надання послуг платникам податків, які застосовують спрощену систему оподаткування, та/або населенню (крім посередницьких послуг з купівлі, продажу, оренди та оцінювання нерухомого майна, надання послуг у сфері страхування), діяльність у сфері ресторанного господарства, з урахуванням встановлених обмежень.

Класифікація платників податків згідно спрощеної системи оподаткування та ставки податку для спрощенців

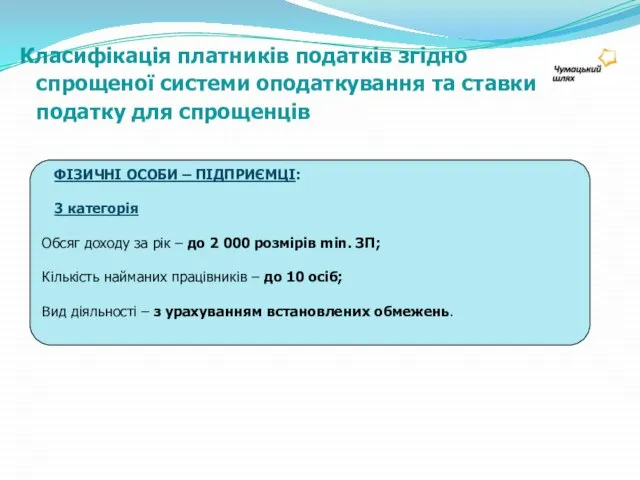

Слайд 9ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

3 категорія

Обсяг доходу за рік – до 2

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

3 категорія

Обсяг доходу за рік – до 2

Кількість найманих працівників – до 10 осіб;

Вид діяльності – з урахуванням встановлених обмежень.

Класифікація платників податків згідно спрощеної системи оподаткування та ставки податку для спрощенців

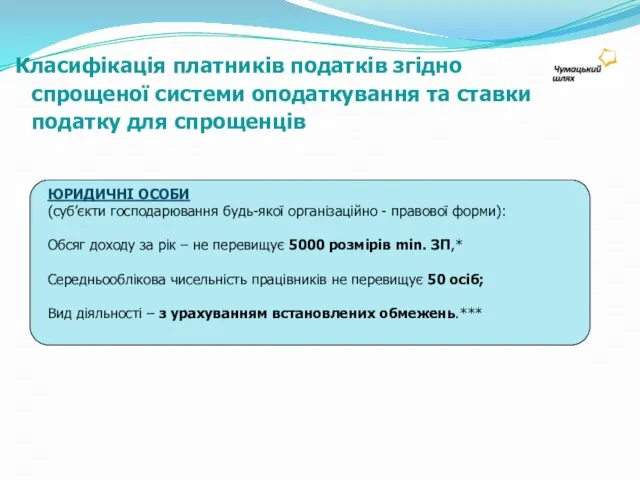

Слайд 10ЮРИДИЧНІ ОСОБИ

(суб’єкти господарювання будь-якої організаційно - правової форми):

Обсяг доходу за рік

ЮРИДИЧНІ ОСОБИ

(суб’єкти господарювання будь-якої організаційно - правової форми):

Обсяг доходу за рік

Середньооблікова чисельність працівників не перевищує 50 осіб;

Вид діяльності – з урахуванням встановлених обмежень.***

Класифікація платників податків згідно спрощеної системи оподаткування та ставки податку для спрощенців

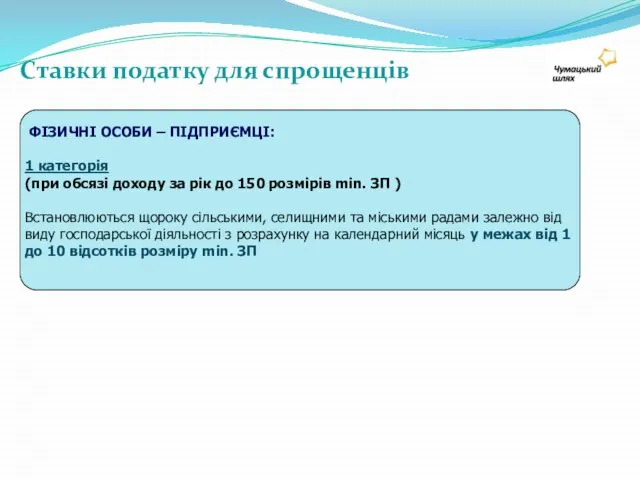

Слайд 11 ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

(при обсязі доходу за рік до

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

(при обсязі доходу за рік до

Встановлюються щороку сільськими, селищними та міськими радами залежно від виду господарської діяльності з розрахунку на календарний місяць у межах від 1 до 10 відсотків розміру min. ЗП

Cтавки податку для спрощенців

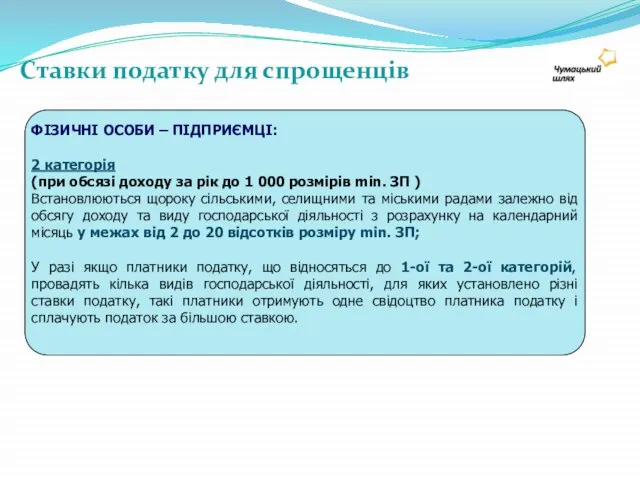

Слайд 12ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

2 категорія

(при обсязі доходу за рік до 1

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

2 категорія

(при обсязі доходу за рік до 1

Встановлюються щороку сільськими, селищними та міськими радами залежно від обсягу доходу та виду господарської діяльності з розрахунку на календарний місяць у межах від 2 до 20 відсотків розміру min. ЗП;

У разі якщо платники податку, що відносяться до 1-ої та 2-ої категорій, провадять кілька видів господарської діяльності, для яких установлено різні ставки податку, такі платники отримують одне свідоцтво платника податку i сплачують податок за більшою ставкою.

Cтавки податку для спрощенців

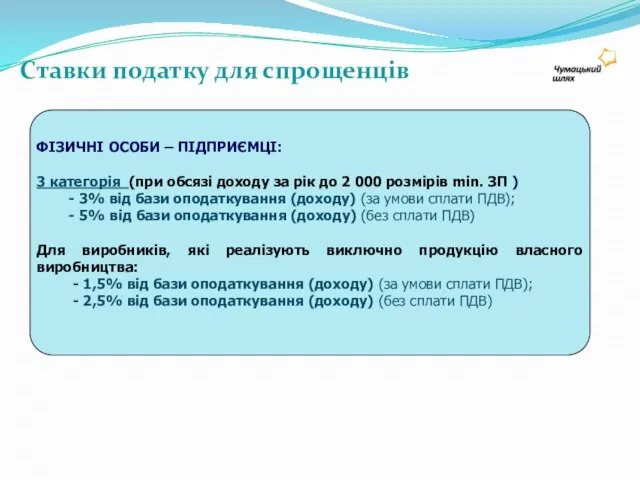

Слайд 13ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

3 категорія (при обсязі доходу за рік до 2

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

3 категорія (при обсязі доходу за рік до 2

- 3% від бази оподаткування (доходу) (за умови сплати ПДВ);

- 5% від бази оподаткування (доходу) (без сплати ПДВ)

Для виробників, які реалізують виключно продукцію власного виробництва:

- 1,5% від бази оподаткування (доходу) (за умови сплати ПДВ);

- 2,5% від бази оподаткування (доходу) (без сплати ПДВ)

Cтавки податку для спрощенців

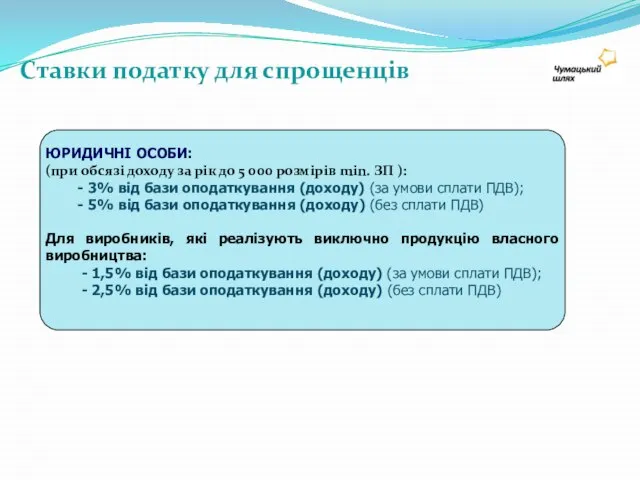

Слайд 14ЮРИДИЧНІ ОСОБИ:

(при обсязі доходу за рік до 5 000 розмірів min. ЗП

ЮРИДИЧНІ ОСОБИ:

(при обсязі доходу за рік до 5 000 розмірів min. ЗП

- 3% від бази оподаткування (доходу) (за умови сплати ПДВ);

- 5% від бази оподаткування (доходу) (без сплати ПДВ)

Для виробників, які реалізують виключно продукцію власного виробництва:

- 1,5% від бази оподаткування (доходу) (за умови сплати ПДВ);

- 2,5% від бази оподаткування (доходу) (без сплати ПДВ)

Cтавки податку для спрощенців

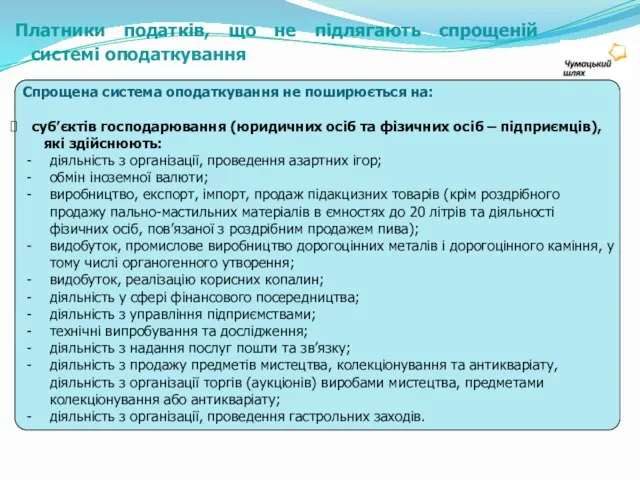

Слайд 15 Спрощена система оподаткування не поширюється на:

суб’єктів господарювання (юридичних осіб

Спрощена система оподаткування не поширюється на:

суб’єктів господарювання (юридичних осіб

які здійснюють:

діяльність з організації, проведення азартних ігор;

обмін іноземної валюти;

виробництво, експорт, імпорт, продаж підакцизних товарів (крім роздрібного продажу пально-мастильних матеріалів в ємностях до 20 літрів та діяльності фізичних осіб, пов’язаної з роздрібним продажем пива);

видобуток, промислове виробництво дорогоцінних металів і дорогоцінного каміння, у тому числі органогенного утворення;

видобуток, реалізацію корисних копалин;

діяльність у сфері фінансового посередництва;

діяльність з управління підприємствами;

технічні випробування та дослідження;

діяльність з надання послуг пошти та зв’язку;

діяльність з продажу предметів мистецтва, колекціонування та антикваріату, діяльність з організації торгів (аукціонів) виробами мистецтва, предметами колекціонування або антикваріату;

діяльність з організації, проведення гастрольних заходів.

Платники податків, що не підлягають спрощеній системі оподаткування

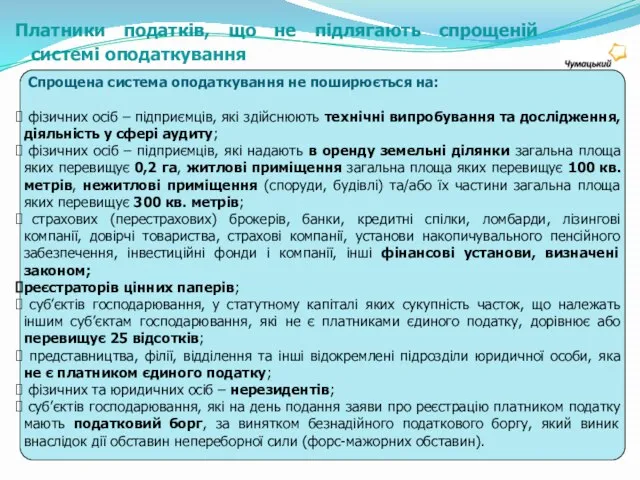

Слайд 16 Спрощена система оподаткування не поширюється на:

фізичних осіб – підприємців,

Спрощена система оподаткування не поширюється на:

фізичних осіб – підприємців,

фізичних осіб – підприємців, які надають в оренду земельні ділянки загальна площа яких перевищує 0,2 га, житлові приміщення загальна площа яких перевищує 100 кв. метрів, нежитлові приміщення (споруди, будівлі) та/або їх частини загальна площа яких перевищує 300 кв. метрів;

страхових (перестрахових) брокерів, банки, кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди і компанії, інші фінансові установи, визначені законом;

реєстраторів цінних паперів;

суб’єктів господарювання, у статутному капіталі яких сукупність часток, що належать іншим суб’єктам господарювання, які не є платниками єдиного податку, дорівнює або перевищує 25 відсотків;

представництва, філії, відділення та інші відокремлені підрозділи юридичної особи, яка не є платником єдиного податку;

фізичних та юридичних осіб – нерезидентів;

суб’єктів господарювання, які на день подання заяви про реєстрацію платником податку мають податковий борг, за винятком безнадійного податкового боргу, який виник внаслідок дії обставин непереборної сили (форс-мажорних обставин).

Платники податків, що не підлягають спрощеній системі оподаткування

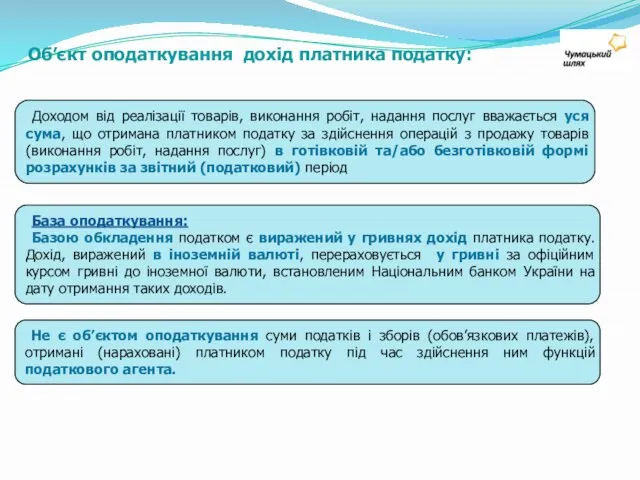

Слайд 17Доходом від реалізації товарів, виконання робіт, надання послуг вважається уся сума, що

Доходом від реалізації товарів, виконання робіт, надання послуг вважається уся сума, що

Не є об’єктом оподаткування суми податків і зборів (обов’язкових платежів), отримані (нараховані) платником податку під час здійснення ним функцій податкового агента.

База оподаткування:

Базою обкладення податком є виражений у гривнях дохід платника податку. Дохід, виражений в іноземній валюті, перераховується у гривні за офіційним курсом гривні до іноземної валюти, встановленим Національним банком України на дату отримання таких доходів.

Об’єкт оподаткування дохід платника податку:

Слайд 18Для визначення об’єкта оподаткування не враховуються:

а) суми податку на додану вартість (за

Для визначення об’єкта оподаткування не враховуються:

а) суми податку на додану вартість (за

б) суми коштів, отриманих за внутрішніми розрахунками між структурними підрозділами платника податку.

в) суми фінансової допомоги, наданої на поворотній основі, отриманої та поверненої протягом 12 календарних місяців з моменту її отримання, та суми кредитів;

г) суми коштів цільового призначення, що надійшли від Пенсійного фонду та інших фондів загальнообов’язкового державного соціального страхування, з бюджетів або державних цільових фондів (у межах державних або місцевих програм);

ґ) суми коштів (зокрема аванс, передоплата), які повертаються покупцю − платнику податку внаслідок повернення ним товару або розірвання договору, а також суми коштів, які повертаються платником податку покупцю внаслідок повернення таким покупцем товару (в розмірі, який не перевищує суми, сплаченої за товар);

д) суми коштів, що надійшли як оплата товарів (робіт, послуг), які реалізовані в період перебування платником податку на загальній системі оподаткування та вартість яких була включена до доходу юридичної особи при обчисленні податку на прибуток підприємств або загального оподатковуваного доходу фізичної особи;

е) суми податку на додану вартість, отримані в ціні товарів (послуг), відвантажених (поставлених) платником податку в період його перебування на загальній системі оподаткування;

є) суми коштів та вартості майна, внесених засновниками або учасниками платника податку до статутного капіталу такого платника;

ж) суми коштів у частині надмірно сплачених податків, зборів (обов’язкових платежів), що повертаються платнику податку з бюджетів або державних цільових фондів;

з) суми коштів, отримані платником єдиного податку, як компенсація (відшкодування) за рішенням суду;

и) дивіденди, отримані платником податку від інших платників податків, що оподатковані у порядку, визначеному цим Кодексом.

Слайд 19Особливості визначення податкового (звітного) періоду для суб’єктів господарювання :

Податковий (звітний) період

Особливості визначення податкового (звітного) періоду для суб’єктів господарювання :

Податковий (звітний) період

Для суб’єктів господарювання, які перейшли до сплати податків за спрощеною системою оподаткування із загальної системи оподаткування, перший податковий (звітний) період починається з першого календарного дня першого місяця податкового (звітного) періоду, що настає за місяцем, у якому таким особам видано свідоцтво платника податку, і закінчується останнім календарним днем останнього місяця такого періоду.

Для новоутворених суб’єктів господарювання перший податковий (звітний) період починається з першого календарного дня першого місяця податкового (звітного) періоду, у якому видано свідоцтво платника податку.

У разі державної реєстрації припинення юридичних осіб та державної реєстрації припинення підприємницької діяльності фізичними особами, які є платниками податку, останнім податковим (звітним) періодом вважається період, у якому такий платник податку подав заяву про відмову від застосування спрощеної системи оподаткування.

Податковим (звітним) періодом для платників податку, крім фізичних осіб-підприємців 1-ої категорії, є календарний квартал.

Податковим (звітним) періодом для платників податку, фізичних осіб-підприємців 1-ої категорії, є календарний рік.

Податковий (звітний) період, порядок нарахування та строки сплати податків.

Слайд 20Порядок нарахування та строки сплати податку

Платники податку, фізичні особи-підприємці 1-ої та

Порядок нарахування та строки сплати податку

Платники податку, фізичні особи-підприємці 1-ої та

Платники податку можуть здійснити сплату податку авансовим внеском за весь податковий період (квартал, рік), але не більш як до кінця поточного звітного року.

Отримані доходи, сума перевищення доходу, нараховані та сплачені суми податку відображаються платником у декларації за відповідний звітний період.

Платники податку, фізичні особи-підприємці 3-ої категорії та юридичні особи, сплачують податок щомісяця до 20 числа (включно) місяця, що настає за місяцем, за який здійснюється сплата податку.

Платники податку, фізичні особи-підприємці 1-ої та 2-ої категорії, які не використовують працю найманих осіб, звільняються від сплати податку на час відпустки протягом одного календарного місяця на рік, та/або хвороби, підтвердженої лікарняним листком, якщо вона триває календарний місяць і більше.

Сума податку, сплачена за такий період, підлягає зарахуванню в рахунок майбутніх платежів з цього податку.

Слайд 21ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

Ведуть книгу обліку доходів шляхом щоденного, за

ФІЗИЧНІ ОСОБИ – ПІДПРИЄМЦІ:

1 категорія

Ведуть книгу обліку доходів шляхом щоденного, за

Подають декларацію в строк, встановлений для річного податкового (звітного) періоду.

2 категорія і 3 категорія (не платники ПДВ)

Ведуть книгу обліку доходів і витрат шляхом щоденного, за підсумками робочого дня, відображення отриманих доходів.

Витрати визначаються у книзі за наявності та/або відсутності первинних документів, що їх підтверджують.

Подають декларацію в строк, встановлений для квартального податкового (звітного) періоду.

3 категорія (платники ПДВ)

Ведуть облік, необхідних для визначення податкових зобов'язань з єдиного податку та податку на додану вартість доходів, та витрат, пов'язаних з визначенням податкового кредиту з податку на додану вартість за формою та в порядку, визначеному Міністерством фінансів України.

Подають декларацію в строк, встановлений для квартального податкового (звітного) періоду.

Податкова декларація складається та подається наростаючим підсумком.

Платники податку 1-ої категорії, 2 категорії і 3 категорії не застосовують реєстратори розрахункових операцій.

Ведення обліку та складення звітності платника податку

Слайд 22Платники єдиного податку не є платниками:

податку на прибуток підприємств;

Платники єдиного податку не є платниками:

податку на прибуток підприємств;

податку на додану вартість з операцій з постачання товарів та послуг, місце надання яких розташоване на митній території України, за винятком податку на додану вартість, що сплачується фізичними особами та юридичними особами, які обрали ставку оподаткування у розмірі 3 відсотки;

земельного податку, крім земельного податку за земельні ділянки, що не використовуються для ведення підприємницької діяльності;

збору за провадження деяких видів підприємницької діяльності;

збору на розвиток виноградарства, садівництва і хмелярства.

Платники податку, фізичні особи-підприємці 3-ої категорії та юридичні особи, які надають послуги (роботи) платникам податку на додану вартість підлягають обов’язковій реєстрації як платники податку на додану вартість та здійснюють нарахування і сплату цього податку на умовах, визначених ПКУ.

У разі ввезення товарів на митну територію України податки і збори (обов’язкові платежі) сплачуються платником податку на загальних підставах відповідно до законодавства.

Особливості сплати платниками податку окремих податків та зборів

Слайд 23 Суб’єкти господарювання за власним бажанням можуть обрати спрощену систему оподаткування шляхом

Суб’єкти господарювання за власним бажанням можуть обрати спрощену систему оподаткування шляхом

Порядок переходу до сплати податків за спрощеною системою оподаткування:

Рішення про перехід до сплати податків за спрощеною системою оподаткування може бути прийнято суб’єктом господарювання один раз протягом календарного року шляхом подання відповідної письмової заяви до органу державної податкової служби за місцем державної реєстрації суб’єкта господарювання не пізніше ніж за 15 календарних днів до початку наступного податкового (звітного) періоду.

У поданій заяві фізичні особи зазначають види діяльності та обрану ними ставку податку, юридичні особи – обрану ними ставку податку.

Зміна (доповнення або виключення) виду господарської діяльності, місця провадження діяльності, перехід до сплати податку за іншою ставкою, а також відмова від застосування спрощеної системи оподаткування у випадку припинення господарської діяльності можуть бути здійснені суб’єктами господарювання, з початку нового календарного місяця за умови подання відповідної заяви не пізніше ніж за 10 днів до початку нового календарного місяця.

Орган державної податкової служби зобов’язаний безоплатно видати протягом 10 робочих днів із дня подання суб’єктом господарювання заяви про обрання спрощеної системи оподаткування свідоцтво платника податку або надати письмову мотивовану відмову, яка може бути оскаржена таким суб’єктом в адміністративному та/або судовому порядку.

Свідоцтво (дублікат свідоцтва) видається особисто суб’єкту господарювання або уповноваженій ним особі під підпис.

Порядок переходу до сплати податків за спрощеною системою оподаткування.

Слайд 24Зареєстровані в установленому порядку суб’єкти господарювання, які протягом 10 календарних днів з

Зареєстровані в установленому порядку суб’єкти господарювання, які протягом 10 календарних днів з

Порядок переходу до сплати податків за спрощеною системою оподаткування.

Суб’єкт господарювання, який утворюється в результаті реорганізації будь-якого платника податку, що має непогашені податкові зобов’язання чи податковий борг, які виникли до такої реорганізації, може бути зареєстрований як платник єдиного податку після погашення таких податкових зобов’язань чи податкового боргу.

При цьому під час розгляду органом державної податкової служби заяви про видачу свідоцтва платника податку, поданої фізичною особою − підприємцем, який раніше вже був у встановленому законом порядку зареєстрований як платник єдиного податку і самостійно прийняв рішення про припинення підприємницької діяльності, враховується вся сума доходу, отриманого такою особою в результаті провадження підприємницької діяльності за спрощеною системою оподаткування (але не більш як за річний період до дати подання такої заяви).

Свідоцтво платника податку видається безстроково.

Бланк свідоцтва платника податку є документом суворого обліку, що запроваджується на всій території України.

У разі втрати або зіпсування свідоцтва платнику податку видається дублікат свідоцтва.

Свідоцтво платника податку, видане платникам податку, не можуть бути передані іншим, крім зазначених у них особам або їх найманим працівникам.

Форма свідоцтва платника податку та порядок його видачі (анулювання) встановлюються Міністерством фінансів України.

Слайд 25 Відмова від застосування спрощеної системи оподаткування, крім випадку припинення господарської діяльності,

Відмова від застосування спрощеної системи оподаткування, крім випадку припинення господарської діяльності,

У разі припинення платником податку провадження господарської діяльності податкові зобов’язання із сплати податку нараховуються такому платникові до останнього дня (включно) календарного місяця, в якому таким платником податку подано заяву про відмову від застосування спрощеної системи оподаткування

Відмова від застосування спрощеної системи оподаткування

Підстави анулювання свідоцтва платника єдиного податку:

подання платником податку заяви про відмову від застосування спрощеної системи оподаткування;

припинення підприємницької діяльності фізичної особи та/або ліквідації (реорганізації) юридичної особи;

виникнення податкової заборгованості із сплати податку протягом двох послідовних кварталів;

провадження господарської діяльності, на яку не поширюється спрощена система оподаткування;

перевищення граничної чисельності найманих осіб;

перевищення граничного обсягу доходу;

застосування платником податку інших способів розрахунків, ніж у готівковій та/або безготівковій формі.

Слайд 26Відповідальність платника єдиного податку

у разі застосування іншого способу розрахунків, ніж у

Відповідальність платника єдиного податку

у разі застосування іншого способу розрахунків, ніж у

- для фізичних осіб 1 та 2 категорії – за ставкою 15 відсотків;

- для фізичних осіб 3 категорії та юридичних осіб – за подвійною ставкою податку.

у разі здійснення фізичними особами 1 та 2 категорії діяльності не зазначеної у свідоцтві платника податку сума доходу, отриманого від такої діяльності оподатковується за ставкою 15 відсотків.

у разі перевищення граничного обсягу доходу сума такого перевищення оподатковується:

- для фізичних осіб 1 та 2 категорії – за ставкою 15 відсотків;

- для фізичних осіб 3 категорії та юридичних осіб – за подвійною ставкою податку.

Слайд 27Висновки

Даний законопроект вносить суттєві проте доцільні корективи у спрощену систему оподаткування

Закон скоріше

Висновки

Даний законопроект вносить суттєві проте доцільні корективи у спрощену систему оподаткування

Закон скоріше

До початку 2012 року діяльність в сфері інформатизації так і залишиться “ недоторканою ” на предмет податкових реформ, а підприємства в сфері ІТ отримають кращі умови для оптимізації оподаткування

За умови введення в дію змін до спрощеної системи оподаткування слід очікувати збільшення кількості “СПД –спрощенців”

Слайд 28

Особливості роботи з 72 КВЕДом.

Особливості роботи з 72 КВЕДом.

Слайд 2972.1 Консультування з питань інформатизації

консультування щодо типу та конфігурації комп'ютерних технічних засобів

72.1 Консультування з питань інформатизації

консультування щодо типу та конфігурації комп'ютерних технічних засобів

консультування щодо комп'ютерних технічних засобів, включаючи периферійні пристрої, яке здійснюється підприємствами з їх виробництва чи продажу.

Особливості роботи з 72 КВЕДом.

72.2 Розроблення програмного забезпечення та консультування в цій сфері

Розроблення стандартного програмного забезпечення:

- розроблення, видання та реалізацію (продаж, прокат та (або) надання ліцензій) системних пакетів програм, службових та ігрових програм

- тиражування програмного забезпечення загального користування

консультування щодо програмного забезпечення для функціонування комп'ютерних засобів

Інші види діяльності у сфері розроблення програмного забезпечення:

- консультування з питань створення програмного забезпечення та надання допомоги щодо технічних аспектів комп'ютерних систем

- розроблення індивідуального програмного забезпечення (на замовлення) та адаптування пакетів програм до специфічних потреб користувачів

- розроблення web-сторінок

- надання послуг з системного аналізу, програмування та супроводу, а також інших спеціалізованих послуг у сфері інформатизації, не віднесених до інших групувань

Слайд 30Особливості роботи з 72 КВЕДом.

72.4 Діяльність, пов'язана з банками даних:

- надання

Особливості роботи з 72 КВЕДом.

72.4 Діяльність, пов'язана з банками даних:

- надання

- видання будь-якої інформації у Інтернеті, у т. ч. книг, газет, журналів, якщо вони не мають іншої форми публікації, крім Інтернет

створення баз даних у оперативному режимі "он-лайн"

створення каталогів, адресних списків тощо в оперативному режимі

діяльність, пов'язану з порталами пошуку у web-мережі

- видання матеріалів у Інтернеті, які мають інші форми публікації (див. 22)

72.5 Ремонт і технічне обслуговування офісної та електронно-обчислювальної техніки

монтаж та установлення офісних машин та обчислювальної техніки

Ремонт і технічне обслуговування офісної електронно-обчислювальної техніки

Ремонт і технічне обслуговування офісної техніки і технічне обслуговування електронно-обчислювальної техніки

72.6 Інша діяльність у сфері інформатизації

Слайд 31До 1 січня 2011 року діяльність у сфері інформатизації здійснювалась суб’єктами господарювання

До 1 січня 2011 року діяльність у сфері інформатизації здійснювалась суб’єктами господарювання

З 1-го квітня 2011 року в дію вступили норми Податкового Кодексу, які внесли суттєві корективи у діяльність підприємств на спрощеній системі оподаткування. Ключовою з них була заборона віднесення на валові витрати підприємств загальної системи оподаткування витрат понесених на придбання товарів робіт/послуг у підприємств – спрощенців. Діяльність в сфері інформатизації стала єдиним вийнятком з цих норм.

До 2012 року спрощену систему оподаткування буде реформовано. Норми податкового законодавства для діяльності в сфері інформатизації вже не зміняться до початку 2012 року. Нові ж норми щодо “спрощенки” будуть у рівній мірі стосуватись як діяльності в сфері інформатизації так і інших видів діяльності.

Особливості роботи з 72 КВЕДом.

Слайд 32Особливості роботи з 72 КВЕДом.

Висновки:

ІТ галузь стрімко розвивається, а ринок ІТ послуг

Особливості роботи з 72 КВЕДом.

Висновки:

ІТ галузь стрімко розвивається, а ринок ІТ послуг

Ключова специфіка роботи в сфері інформатизація полягає у тому, що саме для цієї галузі на сьогодні законодавчо створені чи не найкращі умови на ряду з іншими видами діяльності.

Послуги в сфері інформатизації не потребують ліцензування.

Із прийняттям змін до спрощеної системи оподаткування для підприємств в сфері ІТ відкриються нові можливості для оптимізації бізнесу.

http://cde.sssu.ru

http://cde.sssu.ru Австрия. Конституционные основы судебной власти

Австрия. Конституционные основы судебной власти Кризис 3-х лет

Кризис 3-х лет Неповторимая планета Земля

Неповторимая планета Земля Работа с проблемными детьми.

Работа с проблемными детьми. Игра

Игра Потомки Н. В. Гоголя

Потомки Н. В. Гоголя Русь в XIII – XV веках Монгольское нашествие на Русь

Русь в XIII – XV веках Монгольское нашествие на Русь Комплекс упражнений для физкультпаузы

Комплекс упражнений для физкультпаузы Видеорегистратор. Видеокамера

Видеорегистратор. Видеокамера Готовое решение для увеличения доходности и контроля клиентской базы дилерского центра Subaru. Генезис

Готовое решение для увеличения доходности и контроля клиентской базы дилерского центра Subaru. Генезис Трудные времена на Русской земле

Трудные времена на Русской земле Как дешевле покупать пищевые продукты?

Как дешевле покупать пищевые продукты? Аналитико-сетевой коучинг ©

Аналитико-сетевой коучинг © Программа поддержки многодетных семей в РФ

Программа поддержки многодетных семей в РФ Бизнес-планирование производственной деятельности

Бизнес-планирование производственной деятельности Бортникова С.Л.Право

Бортникова С.Л.Право МИРОВОЕ СООБЩЕСТВО ГОСУДАРСТВ

МИРОВОЕ СООБЩЕСТВО ГОСУДАРСТВ Pets and Other Animals

Pets and Other Animals Художники-юбиляры 2020 год

Художники-юбиляры 2020 год Разделение под действием сил разности давления

Разделение под действием сил разности давления Голосовая/факсимильная почта (ГФП)

Голосовая/факсимильная почта (ГФП) Спортивный контракт профессионального футболиста с позиции Спортсмен-Мини-Футбольный клуб

Спортивный контракт профессионального футболиста с позиции Спортсмен-Мини-Футбольный клуб ГРУППА КОМПАНИЙ «ДЖЕНСЕР» ВЕКСЕЛЬНАЯ ПРОГРАММА Информационный меморандум ОРГАНИЗАТОР, АНДЕРРАЙТЕР И ПЛАТЕЖНЫЙ АГЕНТ КБ «ЛОКО-Б

ГРУППА КОМПАНИЙ «ДЖЕНСЕР» ВЕКСЕЛЬНАЯ ПРОГРАММА Информационный меморандум ОРГАНИЗАТОР, АНДЕРРАЙТЕР И ПЛАТЕЖНЫЙ АГЕНТ КБ «ЛОКО-Б Матрицы и действия с ними

Матрицы и действия с ними Основы обеспечения безопасности военной службы. Тема 1

Основы обеспечения безопасности военной службы. Тема 1 Самое удивительное животное

Самое удивительное животное  Интенсив только для женщин Настоящая Я

Интенсив только для женщин Настоящая Я