Содержание

- 2. VIII Алматинская межбанковская конференция, 26 сентября 2007 года ИНВЕСТОРСКАЯ БАЗА СПЕКТР ИНСТРУМЕНТОВ ИНФРАСТРУКТУРА РЫНКА НАЛОГОВАЯ СРЕДА

- 3. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Активы институциональных инвесторов на конец 2006 года достигли

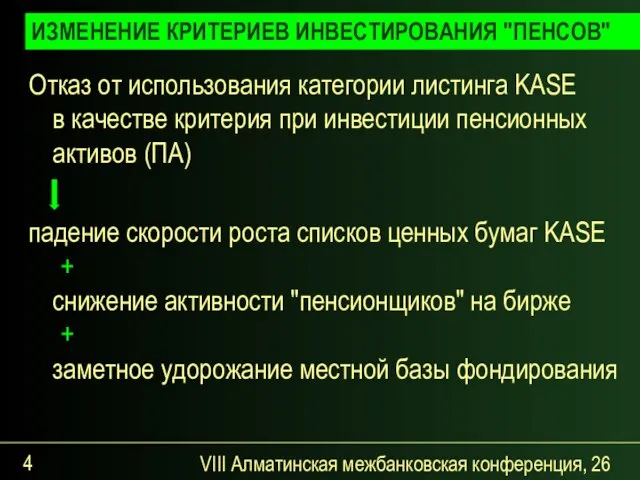

- 4. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Отказ от использования категории листинга KASE в качестве

- 5. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Принятые меры к заметному росту доходности ПА не

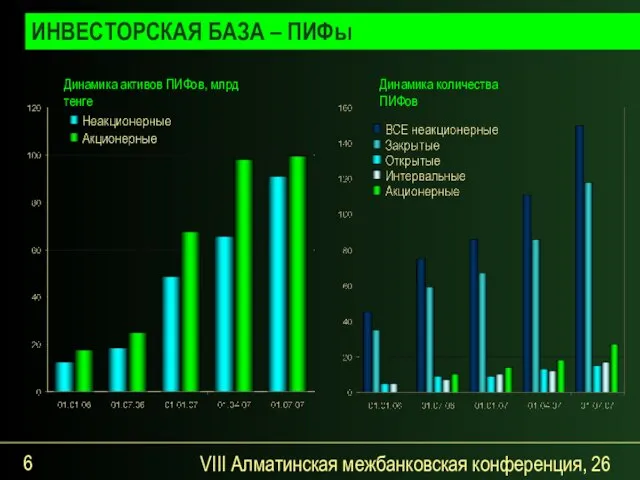

- 6. VIII Алматинская межбанковская конференция, 26 сентября 2007 года ИНВЕСТОРСКАЯ БАЗА – ПИФы

- 7. VIII Алматинская межбанковская конференция, 26 сентября 2007 года KASE обслуживает "ценнобумажные" рынки: акций корпоративных облигаций государственных

- 8. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Общий оборот KASE по акциям за семь месяцев

- 9. VIII Алматинская межбанковская конференция, 26 сентября 2007 года КАПИТАЛИЗАЦИЯ РЫНКА (млрд USD)

- 10. VIII Алматинская межбанковская конференция, 26 сентября 2007 года СПЕКТР ИНСТРУМЕНТОВ – ЛИСТИНГОВЫЕ КОМПАНИИ

- 11. VIII Алматинская межбанковская конференция, 26 сентября 2007 года СПЕКТР ИНСТРУМЕНТОВ – ЛИСТИНГОВЫЕ КОМПАНИИ (2)

- 12. VIII Алматинская межбанковская конференция, 26 сентября 2007 года ЛИСТИНГ KASE: ОЖИДАНИЕ ЭМИТЕНТОВ * Классификация компаний –

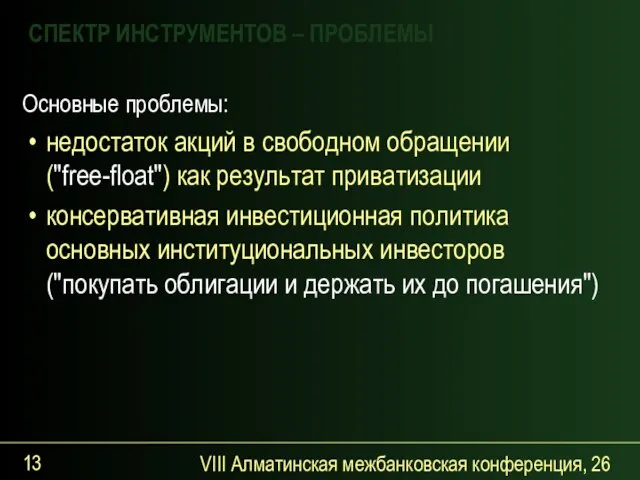

- 13. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Основные проблемы: недостаток акций в свободном обращении ("free-float")

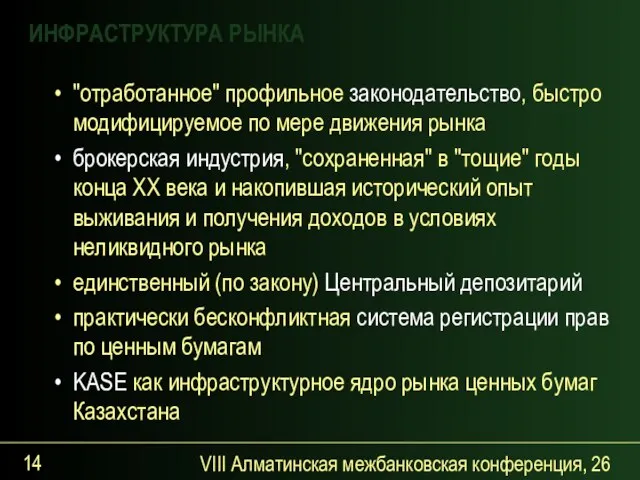

- 14. VIII Алматинская межбанковская конференция, 26 сентября 2007 года "отработанное" профильное законодательство, быстро модифицируемое по мере движения

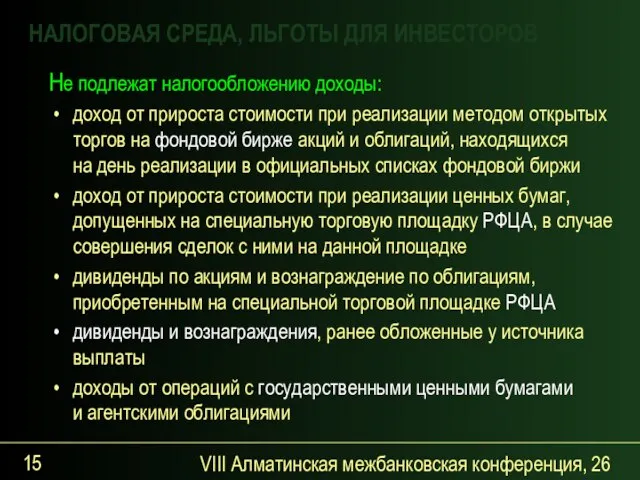

- 15. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Не подлежат налогообложению доходы: доход от прироста стоимости

- 16. VIII Алматинская межбанковская конференция, 26 сентября 2007 года KASE – самоокупаемая и самофинансируемая организация Основные тарифы

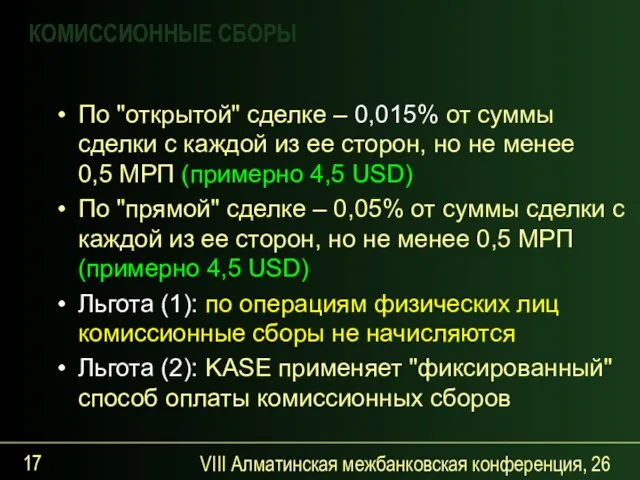

- 17. VIII Алматинская межбанковская конференция, 26 сентября 2007 года По "открытой" сделке – 0,015% от суммы сделки

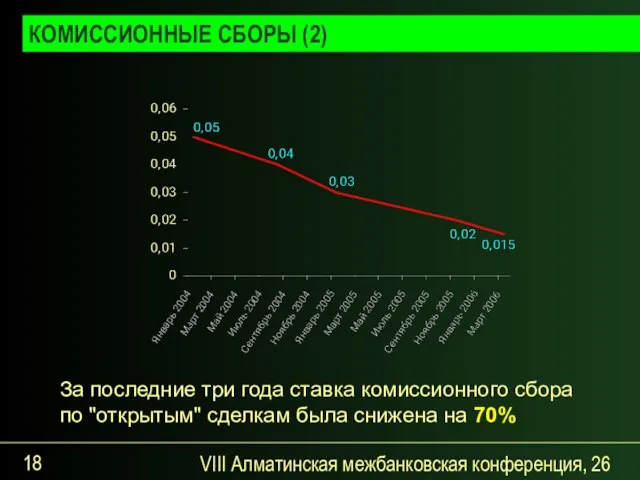

- 18. VIII Алматинская межбанковская конференция, 26 сентября 2007 года За последние три года ставка комиссионного сбора по

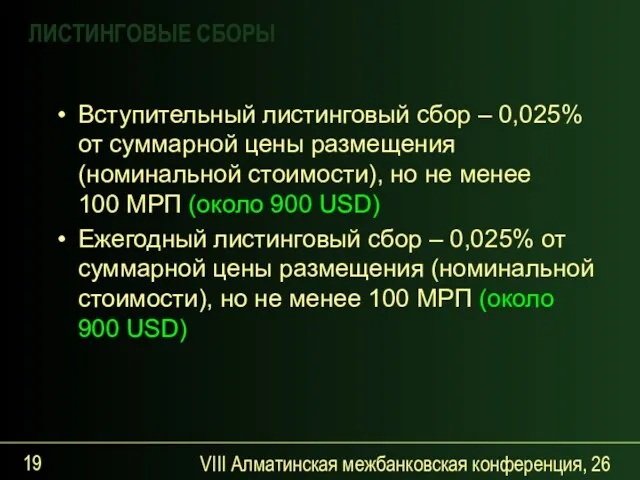

- 19. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Вступительный листинговый сбор – 0,025% от суммарной цены

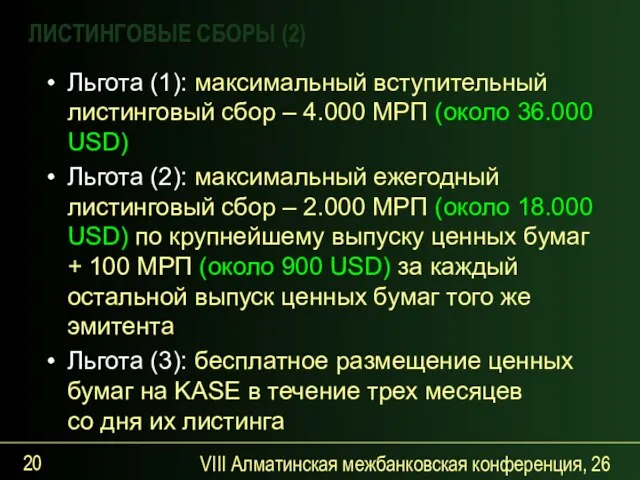

- 20. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Льгота (1): максимальный вступительный листинговый сбор – 4.000

- 21. VIII Алматинская межбанковская конференция, 26 сентября 2007 года * Оценки грубые ЛИСТИНГОВЫЕ СБОРЫ (3)

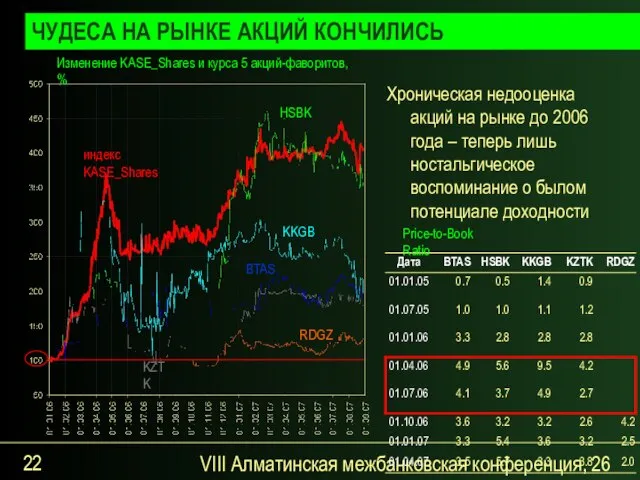

- 22. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Хроническая недооценка акций на рынке до 2006 года

- 23. VIII Алматинская межбанковская конференция, 26 сентября 2007 года ЛИКВИДНОСТЬ И ЕЩЕ РАЗ ЛИКВИДНОСТЬ Динамика сравнительного коэффициента

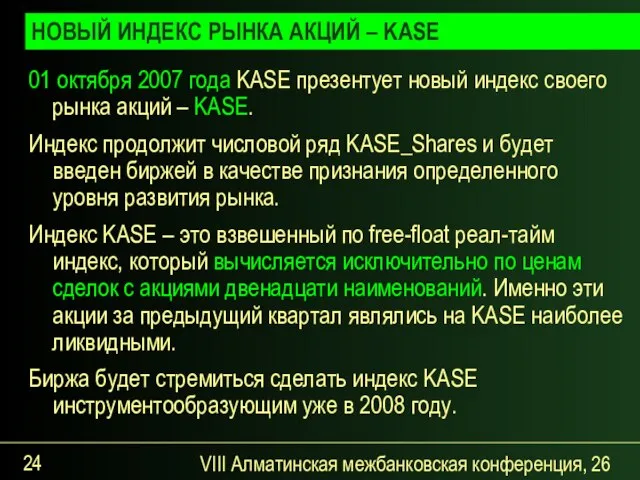

- 24. VIII Алматинская межбанковская конференция, 26 сентября 2007 года 01 октября 2007 года KASE презентует новый индекс

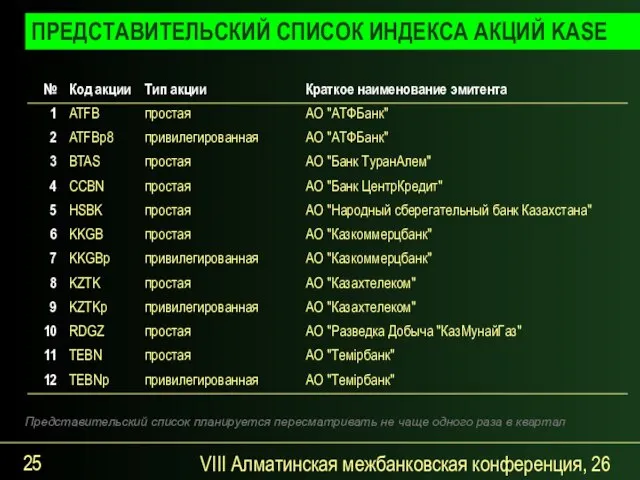

- 25. VIII Алматинская межбанковская конференция, 26 сентября 2007 года ПРЕДСТАВИТЕЛЬСКИЙ СПИСОК ИНДЕКСА АКЦИЙ KASE Представительский список планируется

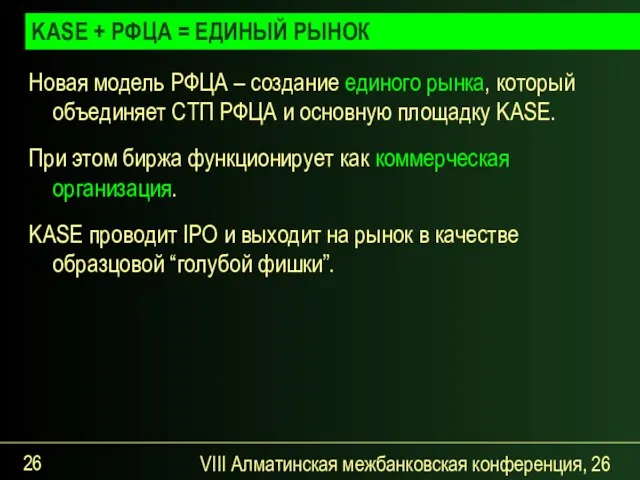

- 26. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Новая модель РФЦА – создание единого рынка, который

- 27. VIII Алматинская межбанковская конференция, 26 сентября 2007 года KASE будет стремиться к максимальному приближению своих листинговых

- 28. VIII Алматинская межбанковская конференция, 26 сентября 2007 года Биржа должна быть той торговой площадкой, на которой

- 30. Скачать презентацию

Особенности истории России. Место России в мировом историческом процессе

Особенности истории России. Место России в мировом историческом процессе Оппортунистические инфекции

Оппортунистические инфекции  Всемирный день борьбы со СПИДом

Всемирный день борьбы со СПИДом Доказательная медицина и стандарты медицинской деятельности

Доказательная медицина и стандарты медицинской деятельности Система счетов и двойная запись

Система счетов и двойная запись Презентация на тему Лепка из пластилина

Презентация на тему Лепка из пластилина  Ночевала тучка золотая

Ночевала тучка золотая Revision

Revision Материально-производственная деятельность человека.

Материально-производственная деятельность человека. Как помочь ребёнку быть внимательным.

Как помочь ребёнку быть внимательным. Защитники земли русской. Работы учеников

Защитники земли русской. Работы учеников Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы

Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы  Словообразование (6 класс)

Словообразование (6 класс) 1 сентября. Классный час «От пера до компьютера».

1 сентября. Классный час «От пера до компьютера». Грамматические особенности перевода арабских фильмов на русский язык

Грамматические особенности перевода арабских фильмов на русский язык 1.3.2 Логические элементы ЭВМ

1.3.2 Логические элементы ЭВМ HTML

HTML Психологический климат в трудовом коллективе

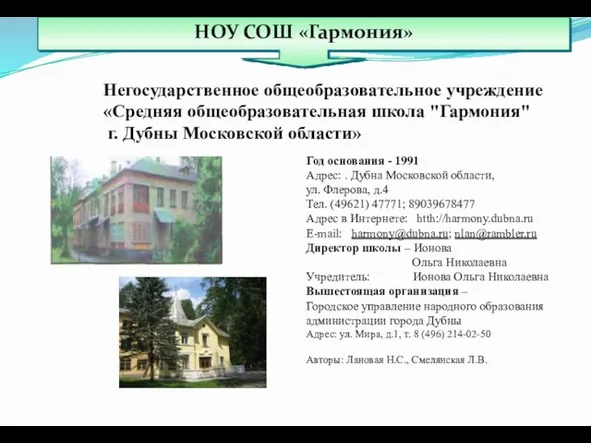

Психологический климат в трудовом коллективе НОУ СОШ Гармония

НОУ СОШ Гармония Китайско-конфуцианская цивилизация

Китайско-конфуцианская цивилизация Каракули. Упражнение 2

Каракули. Упражнение 2 Презентация на тему Треугольники 7 класс геометрия

Презентация на тему Треугольники 7 класс геометрия  Moral Crisis in south Africa

Moral Crisis in south Africa Промоагентство

Промоагентство Презентация на тему Проблема темперамента и характера

Презентация на тему Проблема темперамента и характера Мой творческий путь в прозе и стихах

Мой творческий путь в прозе и стихах ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd.

ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd. Политические режимы. Типы политических режимов

Политические режимы. Типы политических режимов