Слайд 4Кредитный риск — это риск наступления дефолта контрагента.

Дефолт контрагента — отсутствие

у него возможности или желания исполнять свои обязательства на условиях договора.

Слайд 5Необходимо наличие одинаково трактуемого определения дефолта.

Слайд 64 элемента системы управления кредитным риском

Система лимитов и профилей риска

Система андеррайтинга

Инструменты оценки

рисков

Кредитный процесс

Слайд 7Система лимитов и профилей риска

Профиль риска — это набор уровней полномочий подразделений

или лиц, которые зависят от категории риска рассматриваемой сделки и размера сделки.

Для выдачи любого кредитного продукта необходимо установление соответствующего продуктового лимита.

Слайд 8Система андеррайтинга

Андеррайтер является не связанным с бизнесом экспертом, проводящим независимую экспертизу рисков

по заявке.

Андеррайтер является второй линией защиты и проводит независимую экспертизу рисков по заявке, проверяет корректность расчета основных риск-инструментов и утверждает результаты применения моделей оценки кредитного риска.

Слайд 9Инструменты оценки рисков

Величина EL - средние ожидаемые потери, которые мы можем понести

от сделки.

Величина UL - величина, которую с заданной вероятностью не превзойдут потери банка в целом.

Модель PD определяет вероятность дефолта.

Модель LGD определяет потери при дефолте.

Модель EAD определяет сумму под риском дефолта.

Слайд 10Кредитный процесс

Для обеспечения слаженной работы всех вышеуказанных элементов необходимо разработать четкие и

однозначно понятные всем участникам процесса правила взаимодействия и использование моделей и инструментов.

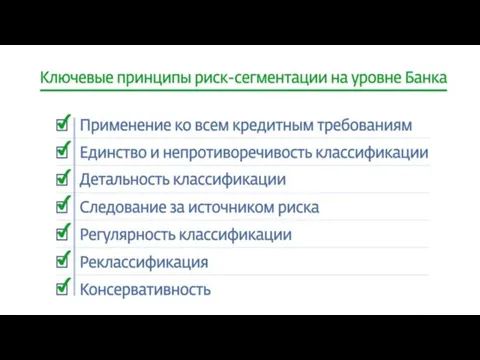

Слайд 11Применение риск-сегментации при разработке и использовании моделей оценки кредитного риска является обязательным

требованием Банка России для возможности расчета достаточности капитала на основе внутренних рейтингов.

Художественный мир и его компоненты

Художественный мир и его компоненты Оформление и дизайн

Оформление и дизайн prezentatsia_menedzhment (1)

prezentatsia_menedzhment (1) Презентация на тему Военные профессии в стихах и картинках

Презентация на тему Военные профессии в стихах и картинках Личность. Темперамент. Характер. Презентация

Личность. Темперамент. Характер. Презентация Ley de Propiedad Horizontal (LPH)

Ley de Propiedad Horizontal (LPH) Презентация на тему Повышение конкурентоспособности предприятия

Презентация на тему Повышение конкурентоспособности предприятия Как организовать школьный пресс-центр

Как организовать школьный пресс-центр Гондурас

Гондурас Тема 5. Международные морские перевозки грузов

Тема 5. Международные морские перевозки грузов Деньги их функции и виды

Деньги их функции и виды Жестокое обращение с ребенком

Жестокое обращение с ребенком РЕГУЛИРОВАНИЕ КАЧЕСТВА УСЛУГ В ОБЛАСТИ ЭЛЕКТРОЭНЕРГИИ В ИТАЛИИ

РЕГУЛИРОВАНИЕ КАЧЕСТВА УСЛУГ В ОБЛАСТИ ЭЛЕКТРОЭНЕРГИИ В ИТАЛИИ DER VOGEL

DER VOGEL 20.02.2012 года в старшей группе»Смородинка» прошел конкурс «Все дело в шляпе!»

20.02.2012 года в старшей группе»Смородинка» прошел конкурс «Все дело в шляпе!» Экономическое устройство России

Экономическое устройство России «Спасибо за жизнь!»

«Спасибо за жизнь!» Презентация на тему Петровские реформы

Презентация на тему Петровские реформы Эмпирическая методология. Научный метод и исследовательское мышление

Эмпирическая методология. Научный метод и исследовательское мышление О РАЗРАБОТКЕ СТАНДАРТОВ, ОБЕСПЕЧИВАЮЩИХ РЕАЛИЗАЦИЮ ПОСТАНОВЛЕНИЯ ПРАВИТЕЛЬСТВА РФ ОТ 31 ДЕКАБРЯ 2009 Г. № 1222

О РАЗРАБОТКЕ СТАНДАРТОВ, ОБЕСПЕЧИВАЮЩИХ РЕАЛИЗАЦИЮ ПОСТАНОВЛЕНИЯ ПРАВИТЕЛЬСТВА РФ ОТ 31 ДЕКАБРЯ 2009 Г. № 1222 Ведущая свадебных церемоний. Свадебная ведущая

Ведущая свадебных церемоний. Свадебная ведущая Как животные готовятся к зиме?

Как животные готовятся к зиме? Судебное разбирательство в первой инстанции

Судебное разбирательство в первой инстанции Показатели развития общей моторики малыша

Показатели развития общей моторики малыша Улица Панфилова

Улица Панфилова Киномания. Блиц

Киномания. Блиц Электронный университет КГЭУ - виртуальная образовательная среда

Электронный университет КГЭУ - виртуальная образовательная среда Семейство кошачьих

Семейство кошачьих