Содержание

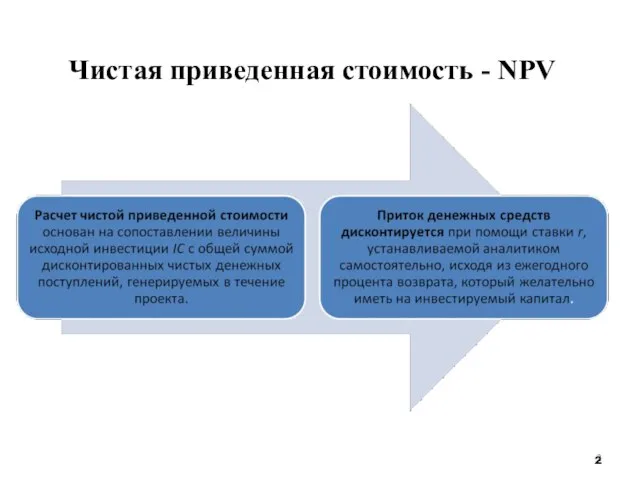

- 2. Чистая приведенная стоимость - NPV

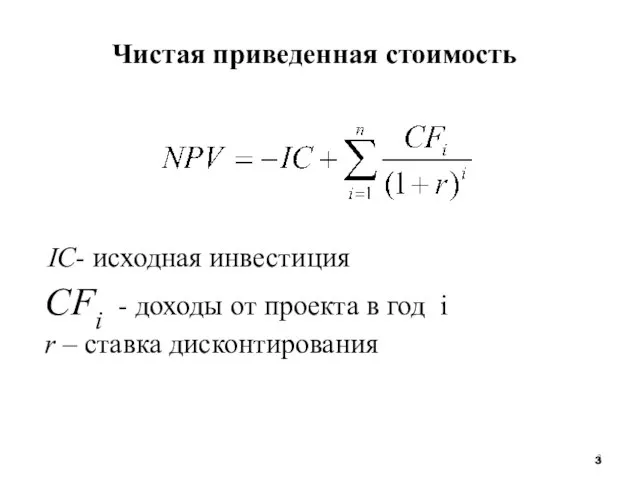

- 3. Чистая приведенная стоимость IC- исходная инвестиция CFi - доходы от проекта в год i r –

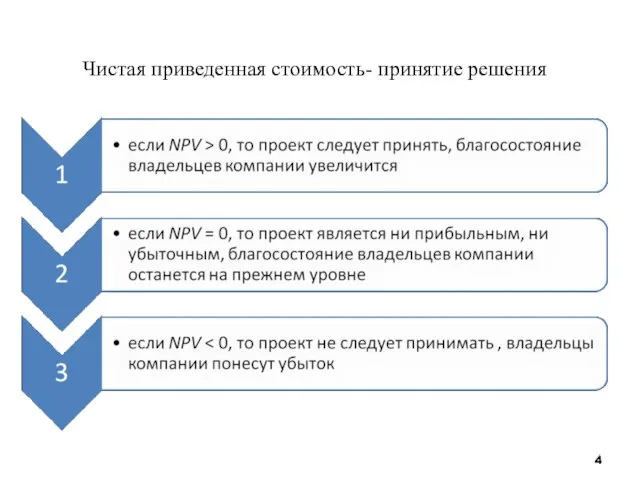

- 4. Чистая приведенная стоимость- принятие решения

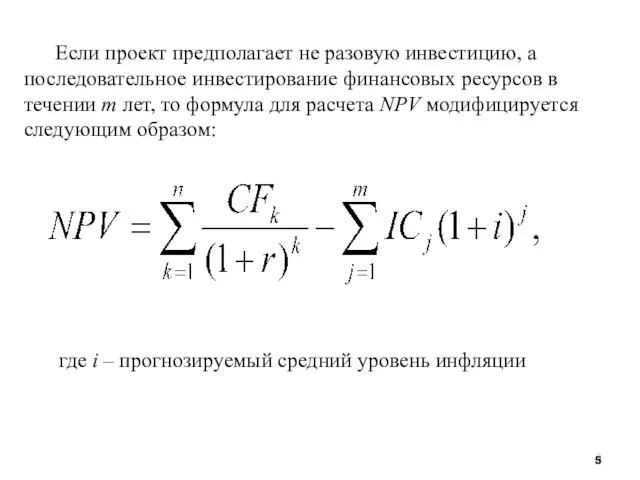

- 5. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течении m лет, то

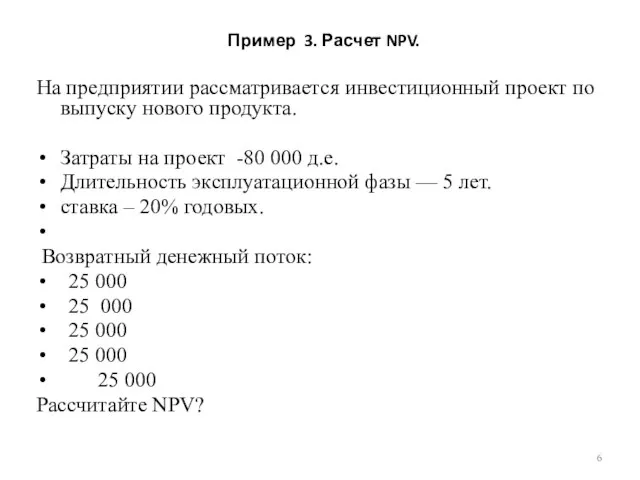

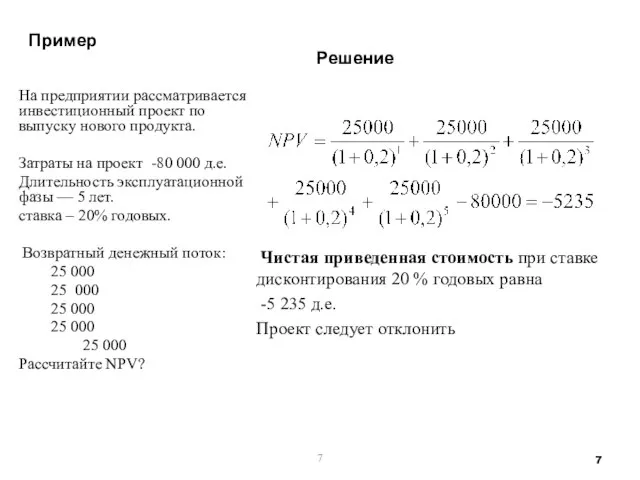

- 6. Пример 3. Расчет NPV. На предприятии рассматривается инвестиционный проект по выпуску нового продукта. Затраты на проект

- 7. Пример Решение Чистая приведенная стоимость при ставке дисконтирования 20 % годовых равна -5 235 д.е. Проект

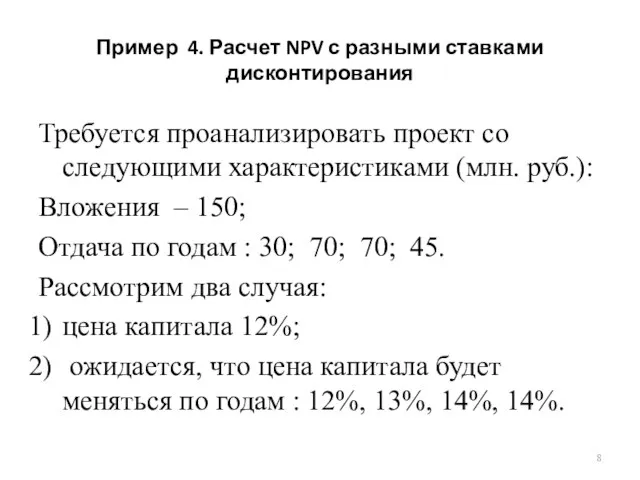

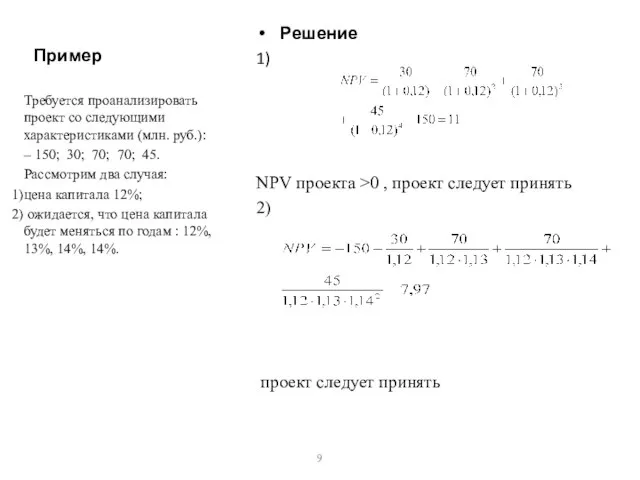

- 8. Пример 4. Расчет NPV с разными ставками дисконтирования Требуется проанализировать проект со следующими характеристиками (млн. руб.):

- 9. Пример Решение 1) NPV проекта >0 , проект следует принять 2) проект следует принять Требуется проанализировать

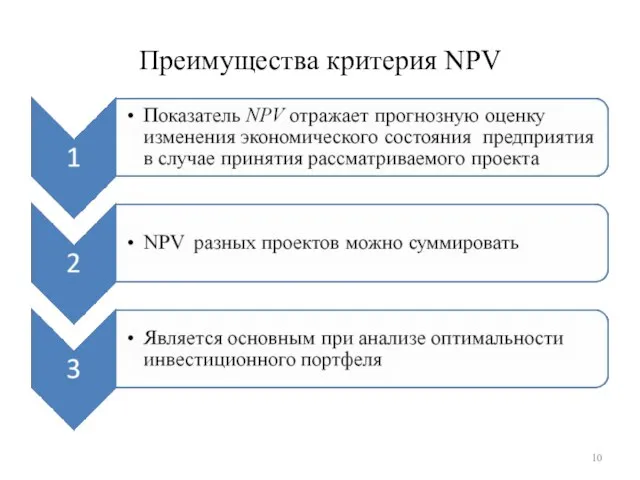

- 10. Преимущества критерия NPV

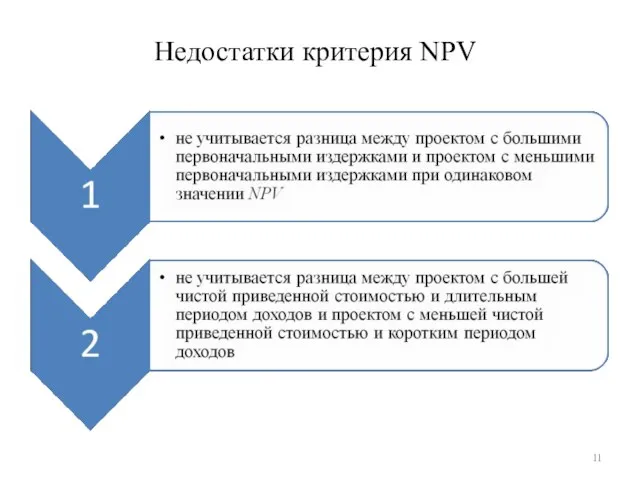

- 11. Недостатки критерия NPV

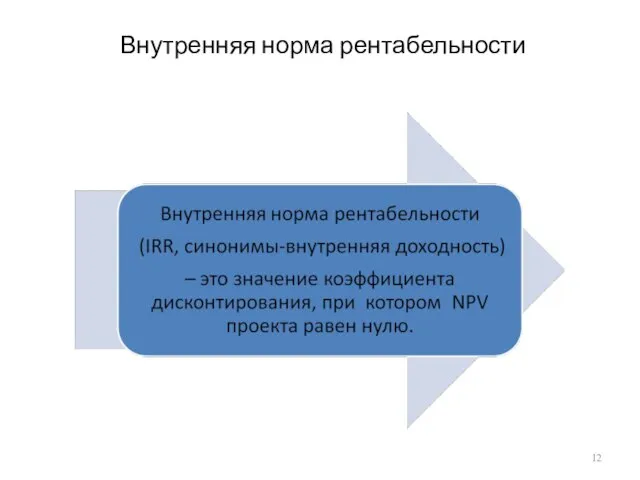

- 12. Внутренняя норма рентабельности

- 13. Внутренняя норма рентабельности Где IRR - внутренняя норма рентабельности

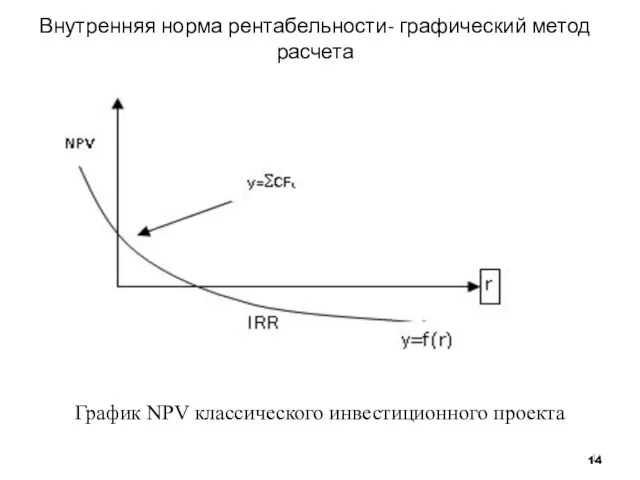

- 14. Внутренняя норма рентабельности- графический метод расчета График NPV классического инвестиционного проекта

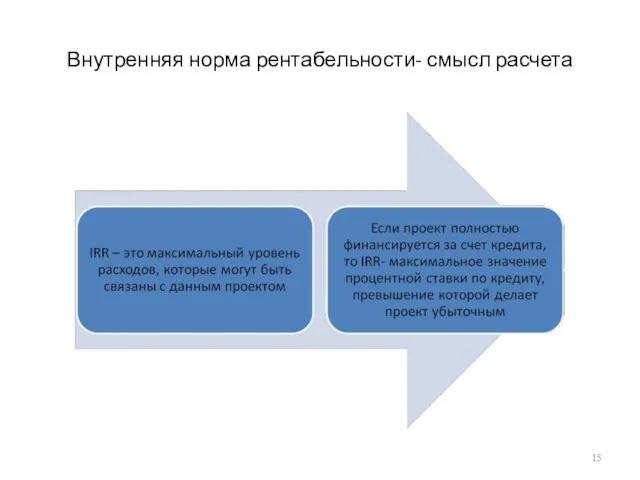

- 15. Внутренняя норма рентабельности- смысл расчета

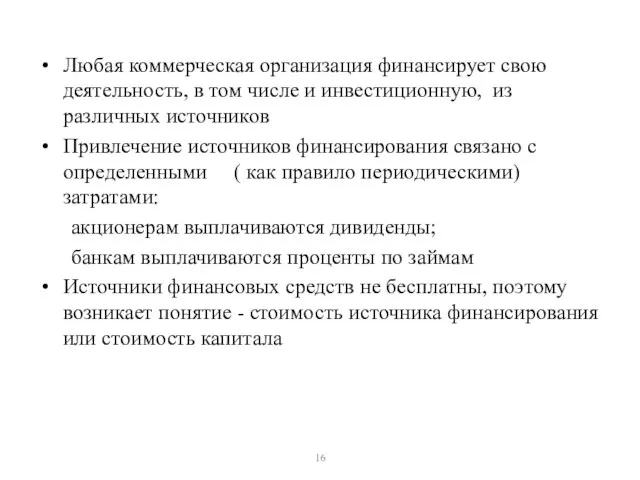

- 16. Любая коммерческая организация финансирует свою деятельность, в том числе и инвестиционную, из различных источников Привлечение источников

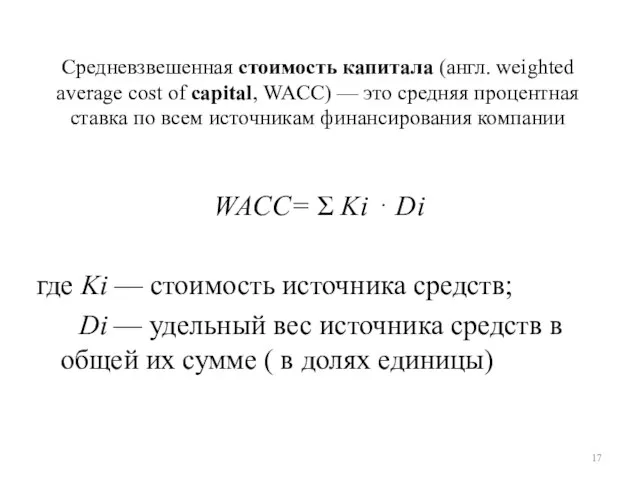

- 17. Средневзвешенная стоимость капитала (англ. weighted average cost of capital, WACC) — это средняя процентная ставка по

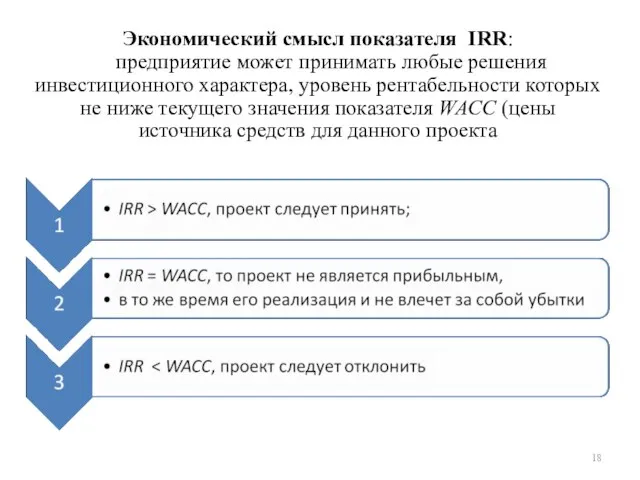

- 18. Экономический смысл показателя IRR: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже

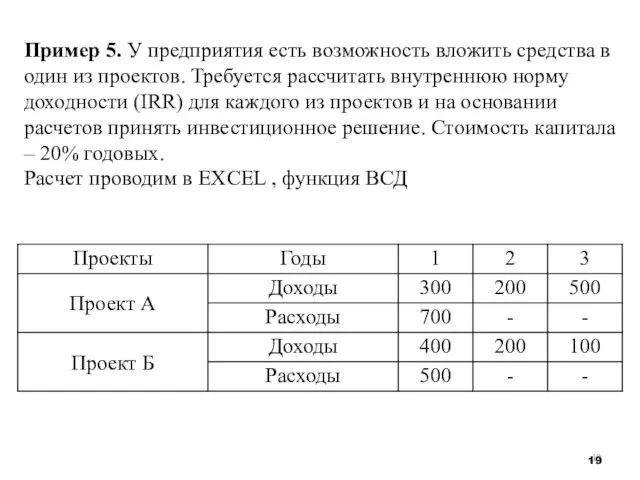

- 19. Пример 5. У предприятия есть возможность вложить средства в один из проектов. Требуется рассчитать внутреннюю норму

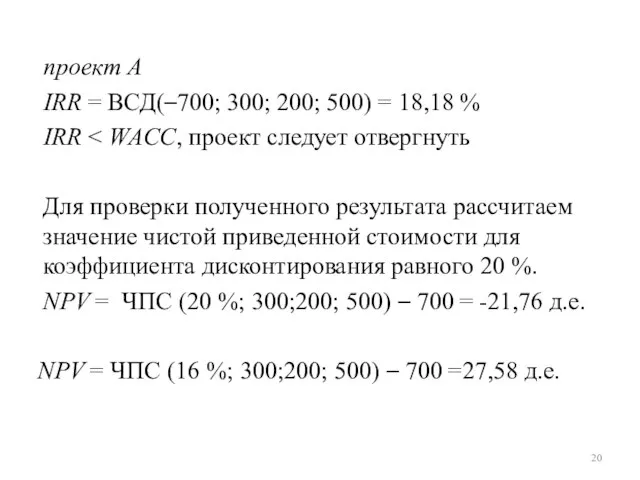

- 20. проект А IRR = ВСД(–700; 300; 200; 500) = 18,18 % IRR Для проверки полученного результата

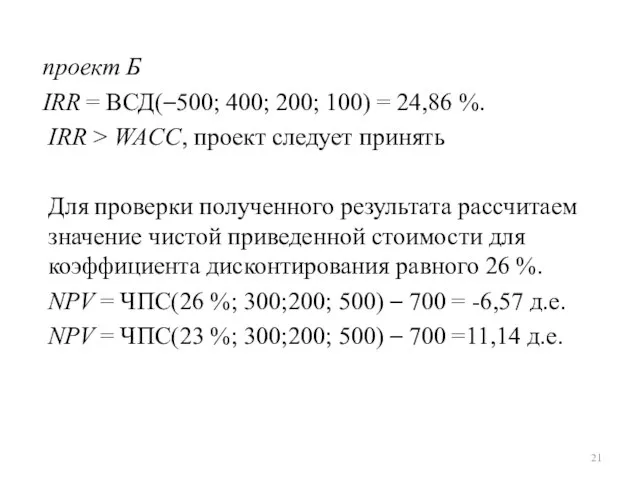

- 21. проект Б IRR = ВСД(–500; 400; 200; 100) = 24,86 %. IRR > WACC, проект следует

- 22. Достоинства метода IRR:

- 23. Недостатки метода IRR:

- 24. Модифицированная внутренняя норма рентабельности

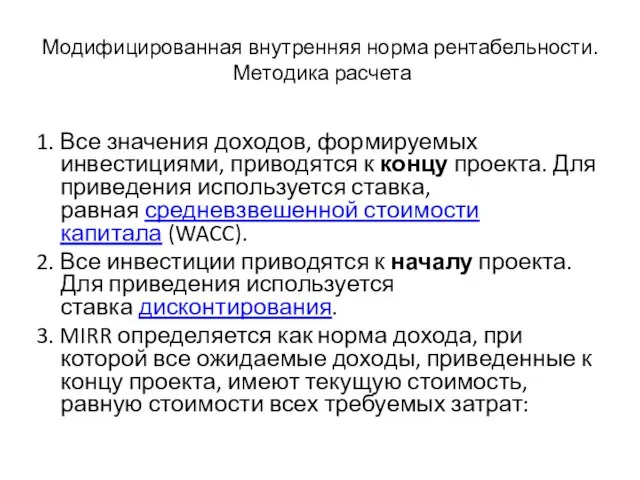

- 25. Модифицированная внутренняя норма рентабельности. Методика расчета 1. Все значения доходов, формируемых инвестициями, приводятся к концу проекта.

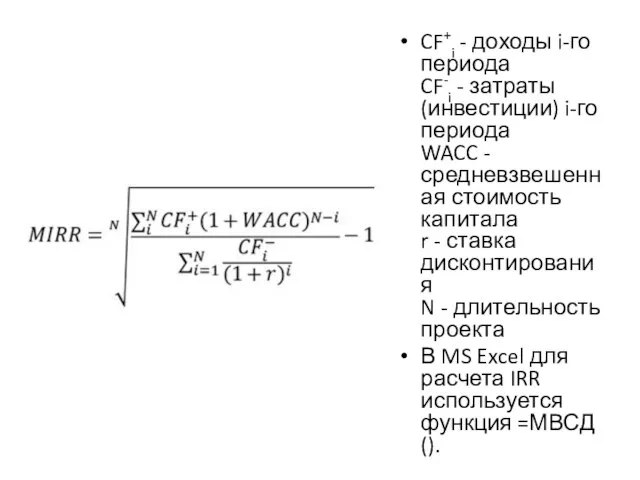

- 26. CF+i - доходы i-го периода CF-i - затраты (инвестиции) i-го периода WACC - средневзвешенная стоимость капитала

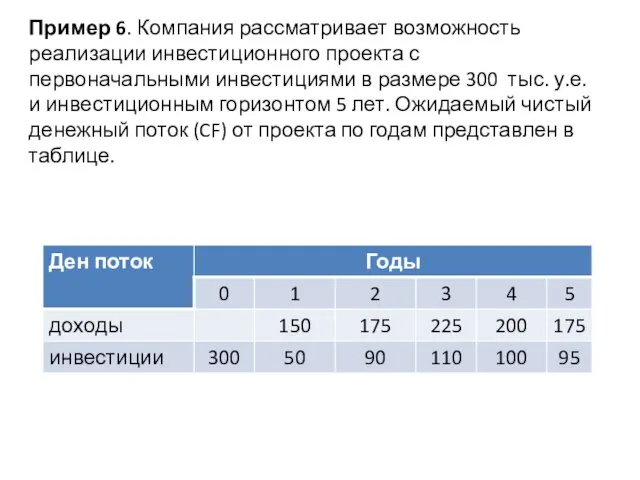

- 27. Пример 6. Компания рассматривает возможность реализации инвестиционного проекта с первоначальными инвестициями в размере 300 тыс. у.е.

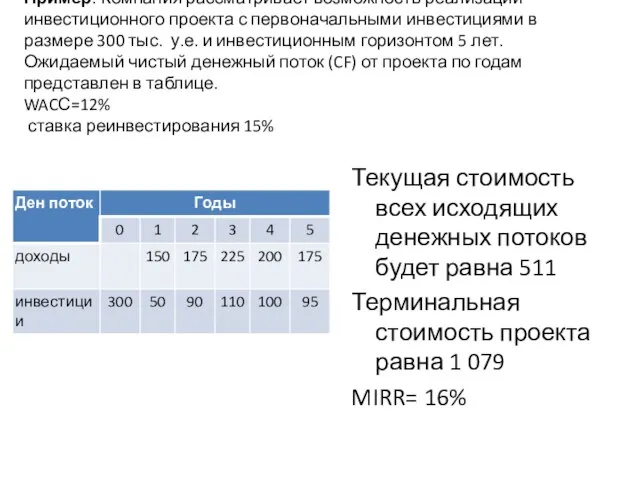

- 28. Пример. Компания рассматривает возможность реализации инвестиционного проекта с первоначальными инвестициями в размере 300 тыс. у.е. и

- 29. Индекс рентабельности инвестиций PI

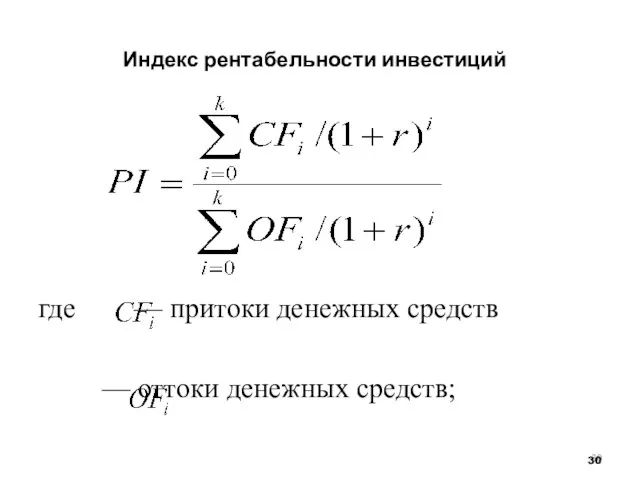

- 30. Индекс рентабельности инвестиций где — притоки денежных средств — оттоки денежных средств;

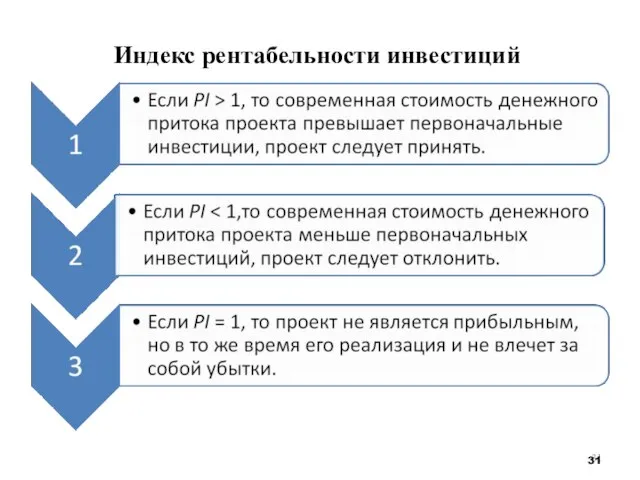

- 31. Индекс рентабельности инвестиций

- 32. Достоинства индекса рентабельности инвестиций

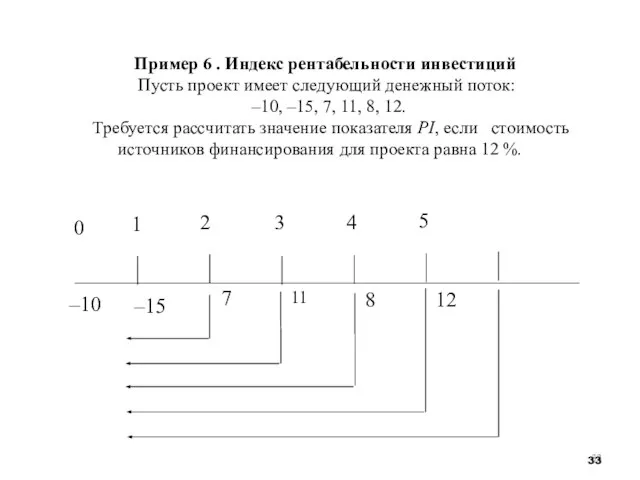

- 33. Пример 6 . Индекс рентабельности инвестиций Пусть проект имеет следующий денежный поток: –10, –15, 7, 11,

- 35. Скачать презентацию

Лекция 4: Деньги (Экономика: введение в специальность) Совместная программа МФТИ-АНХ-ИЭПП-РЭШ Лектор: Олег Замулин Российская эконо

Лекция 4: Деньги (Экономика: введение в специальность) Совместная программа МФТИ-АНХ-ИЭПП-РЭШ Лектор: Олег Замулин Российская эконо Команда № 1

Команда № 1 Деятельность Фонда содействия кредитованию малого бизнеса в Санкт-Петербурге Санкт-Петербург 2011

Деятельность Фонда содействия кредитованию малого бизнеса в Санкт-Петербурге Санкт-Петербург 2011 Неделя права (21.11.-25.11.2011 г.)

Неделя права (21.11.-25.11.2011 г.) Жюль Верн

Жюль Верн Презентация на тему История возникновения этикета

Презентация на тему История возникновения этикета  Трудоустройство студентов в Макдоналдс

Трудоустройство студентов в Макдоналдс Общество и процессы манипуляции. Общественное сознание и массовая коммуникация. Побудительные мотивы коллективного поведения

Общество и процессы манипуляции. Общественное сознание и массовая коммуникация. Побудительные мотивы коллективного поведения Русская матрешка

Русская матрешка Совершенствование техники и технологии подготовки нефти на Приобском месторождении

Совершенствование техники и технологии подготовки нефти на Приобском месторождении Государство, его принципы и формы

Государство, его принципы и формы Презентация на тему Атмосфера: значение, строение

Презентация на тему Атмосфера: значение, строение The Two Sides in the Civil War

The Two Sides in the Civil War  Начальное общее образование

Начальное общее образование Симптоматика нарушений письма (дисграфии и дисорфографии)

Симптоматика нарушений письма (дисграфии и дисорфографии) Визуализация успеваемости спортсменов, групп начальной подготовки 2-3 года обучения, в зимний период 2018 года

Визуализация успеваемости спортсменов, групп начальной подготовки 2-3 года обучения, в зимний период 2018 года Прыжок в высоту с разбега способом перешагивание

Прыжок в высоту с разбега способом перешагивание Спорт.

Спорт. Экспрессионизм в живописи

Экспрессионизм в живописи Презентация на тему Опасные места в школе

Презентация на тему Опасные места в школе  Медиапланирование. Медиа-график

Медиапланирование. Медиа-график Займеннік Часціна мовы, якая ўказвае на асобу ці прадмет, але не называе іх

Займеннік Часціна мовы, якая ўказвае на асобу ці прадмет, але не называе іх О животных

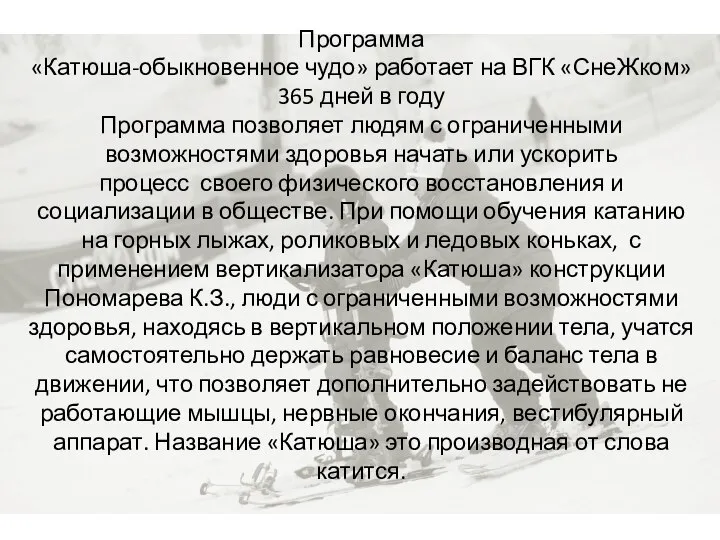

О животных Программа Катюша-обыкновенное чудо

Программа Катюша-обыкновенное чудо Стили женской и мужской моды дворян и крестьян-рабочих. Как менялась одежда армии России

Стили женской и мужской моды дворян и крестьян-рабочих. Как менялась одежда армии России [Группа 152]

[Группа 152] Как организовать деловое сотрудничество с родителями? Как включиться в жизнь семьи?

Как организовать деловое сотрудничество с родителями? Как включиться в жизнь семьи? состав чисел до 10 стр 19-20

состав чисел до 10 стр 19-20