Слайд 2Специальные режимы для малого бизнеса:

Упрощенная система налогообложения (УСН)

Единый налог на вмененный доход

(ЕНВД)

Патентная система (ПС)

Слайд 3Упрощенная система налогообложения

Слайд 4Регламентирующий документ

Глава 26.2 НК РФ «Упрощенная система налогообложения»

Слайд 5Применение:

УСН применяется организациями и ИП наряду с общей системой налогообложения

Переход или возврат

от одной системы к другой осуществляется на добровольной основе

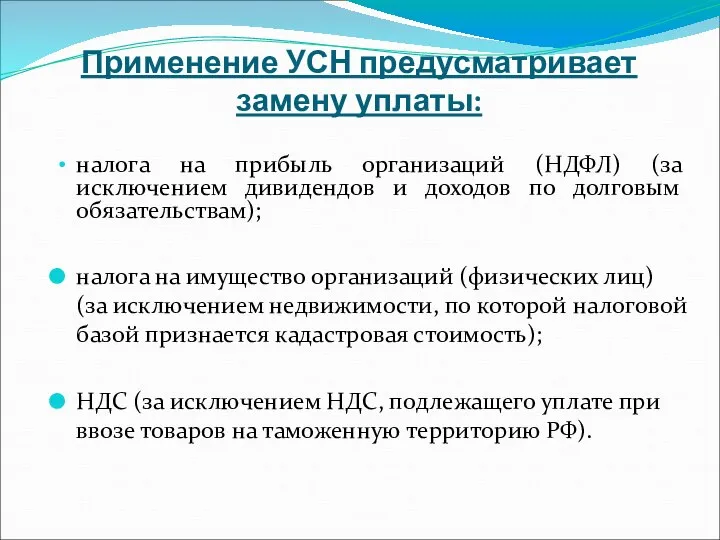

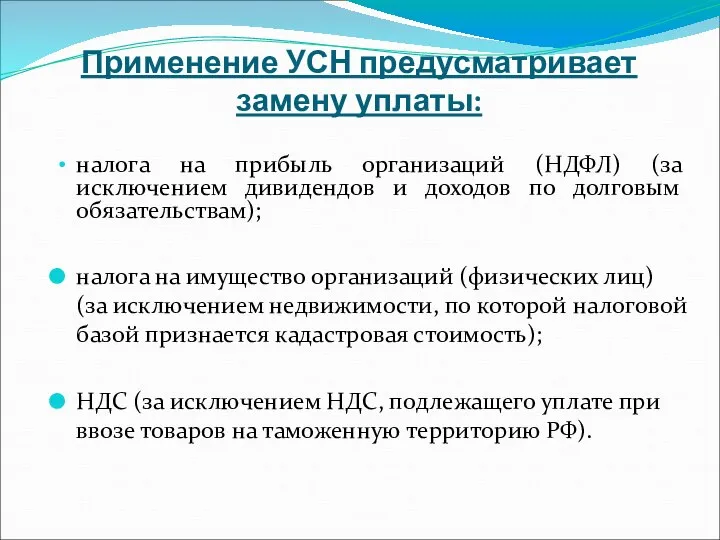

Слайд 6Применение УСН предусматривает замену уплаты:

налога на прибыль организаций (НДФЛ) (за исключением дивидендов

и доходов по долговым обязательствам);

налога на имущество организаций (физических лиц) (за исключением недвижимости, по которой налоговой базой признается кадастровая стоимость);

НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ).

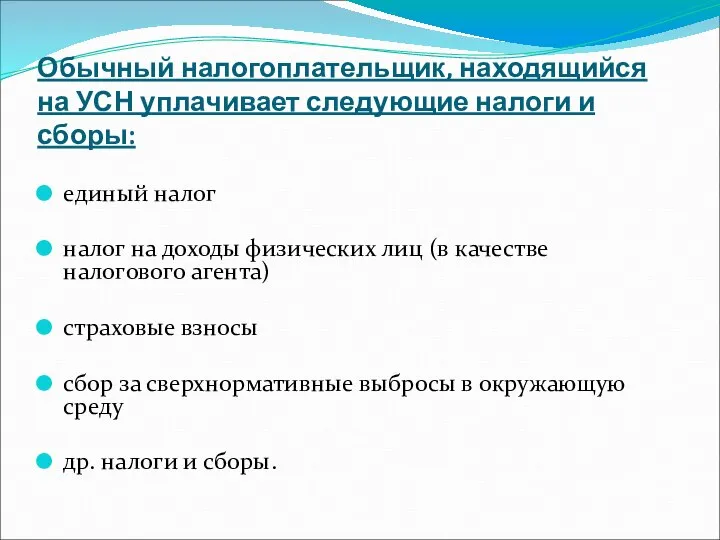

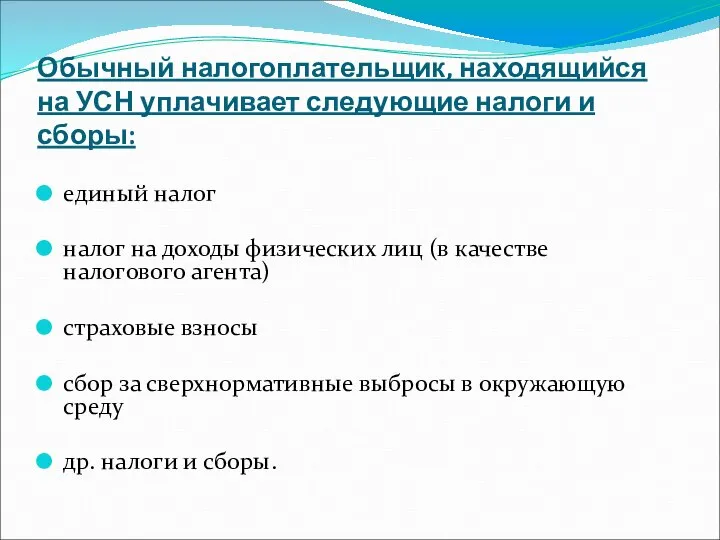

Слайд 7Обычный налогоплательщик, находящийся на УСН уплачивает следующие налоги и сборы:

единый налог

налог на

доходы физических лиц (в качестве налогового агента)

страховые взносы

сбор за сверхнормативные выбросы в окружающую среду

др. налоги и сборы.

Слайд 8

Налогоплательщики :

Организации

Индивидуальные предприниматели

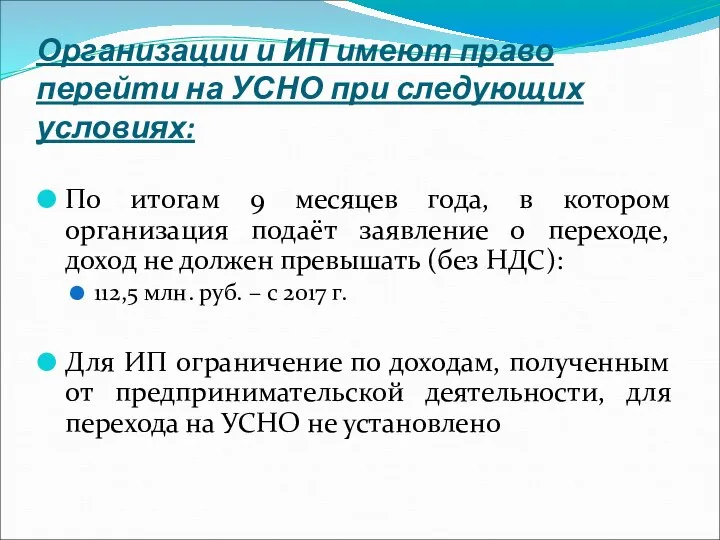

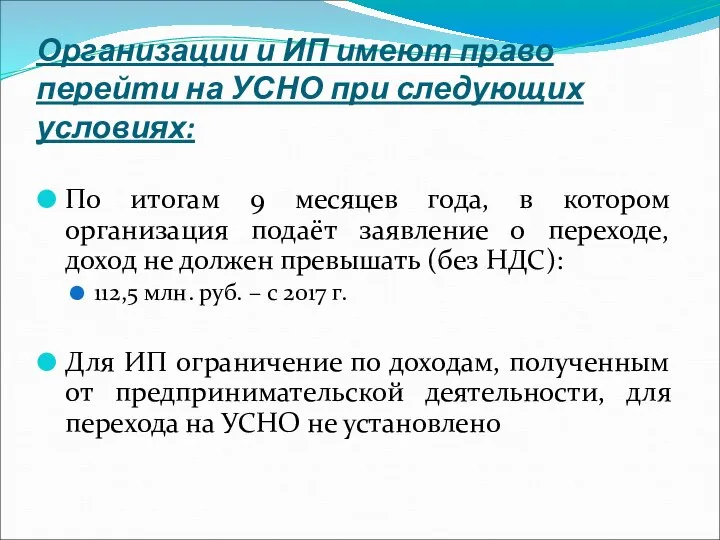

Слайд 9Организации и ИП имеют право перейти на УСНО при следующих условиях:

По итогам

9 месяцев года, в котором организация подаёт заявление о переходе, доход не должен превышать (без НДС):

112,5 млн. руб. – c 2017 г.

Для ИП ограничение по доходам, полученным от предпринимательской деятельности, для перехода на УСНО не установлено

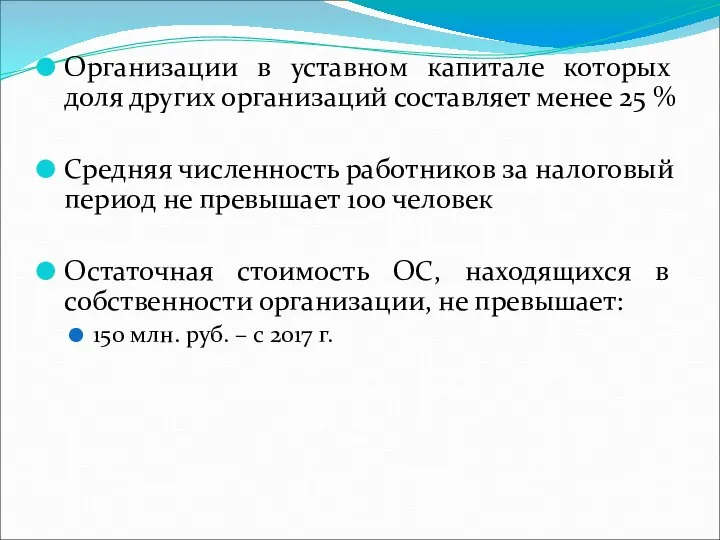

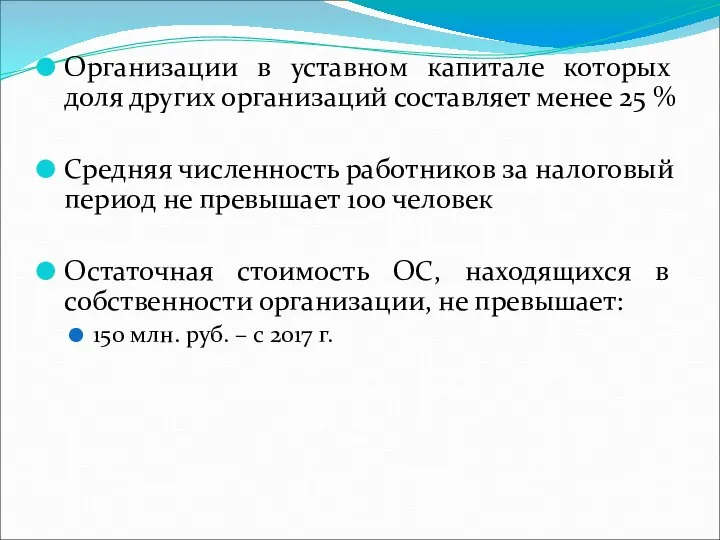

Слайд 10Организации в уставном капитале которых доля других организаций составляет менее 25 %

Средняя

численность работников за налоговый период не превышает 100 человек

Остаточная стоимость ОС, находящихся в собственности организации, не превышает:

150 млн. руб. – c 2017 г.

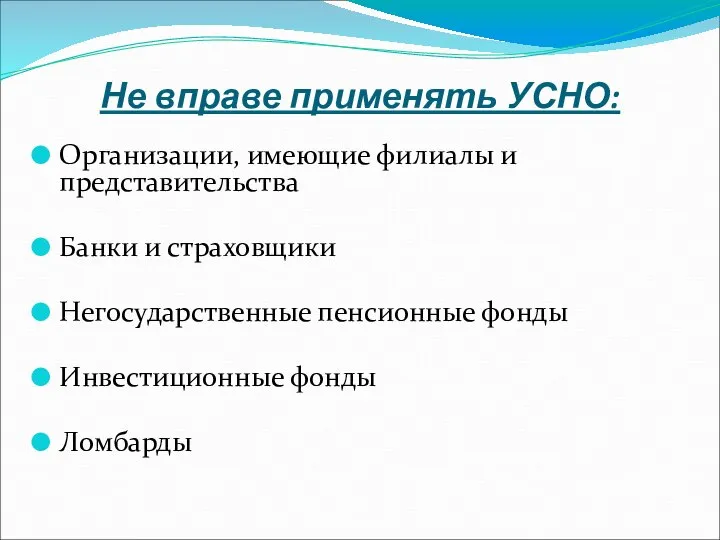

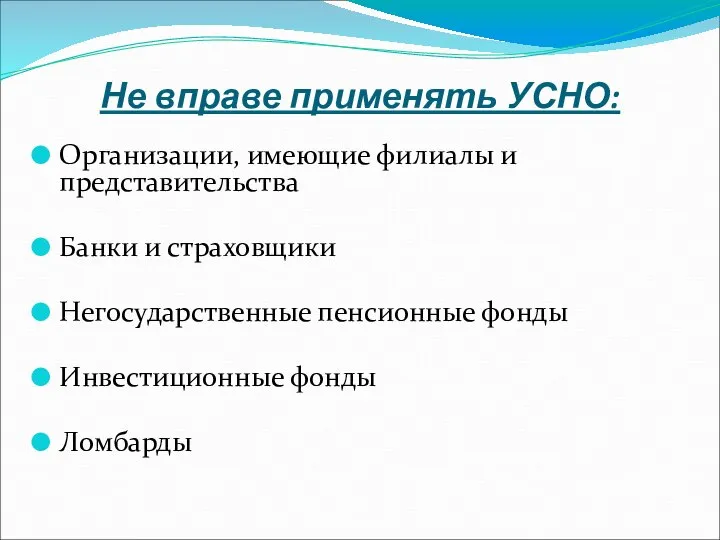

Слайд 11Не вправе применять УСНО:

Организации, имеющие филиалы и представительства

Банки и страховщики

Негосударственные пенсионные фонды

Инвестиционные

фонды

Ломбарды

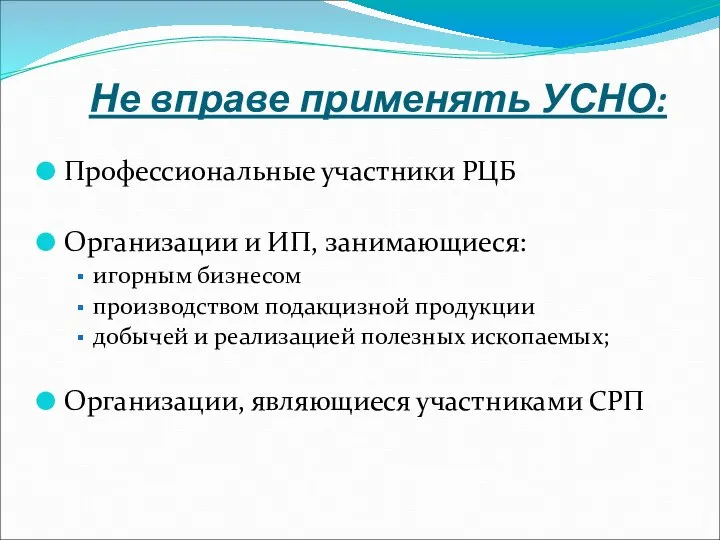

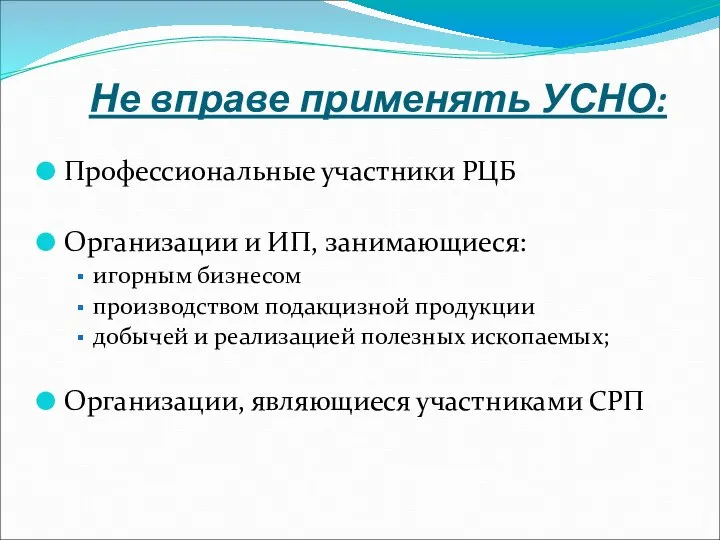

Слайд 12Не вправе применять УСНО:

Профессиональные участники РЦБ

Организации и ИП, занимающиеся:

игорным бизнесом

производством подакцизной

продукции

добычей и реализацией полезных ископаемых;

Организации, являющиеся участниками СРП

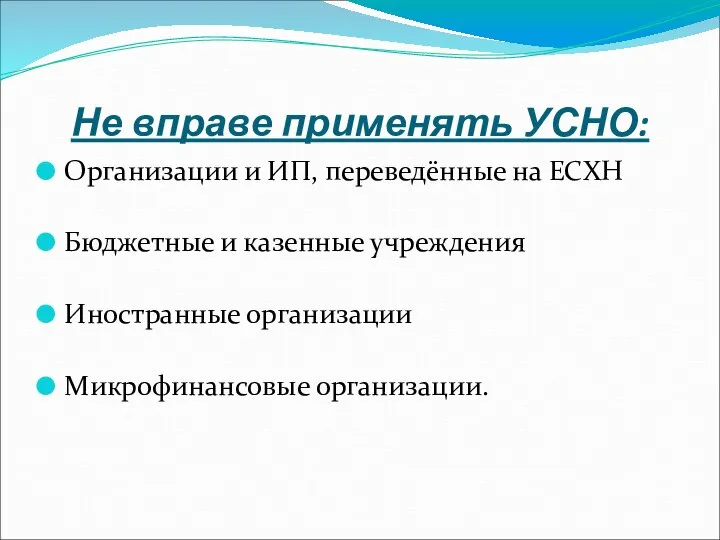

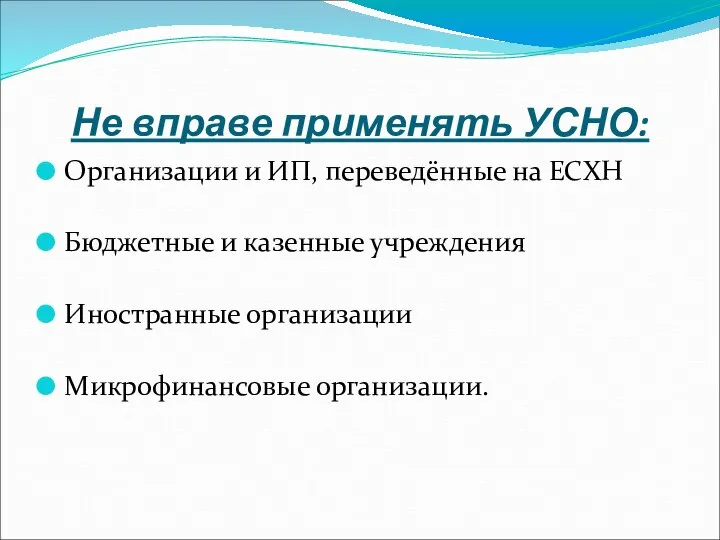

Слайд 13Не вправе применять УСНО:

Организации и ИП, переведённые на ЕСХН

Бюджетные и казенные учреждения

Иностранные

организации

Микрофинансовые организации.

Слайд 14

Порядок и условия начала и прекращения применения УСНО:

1. Для действующих организаций и

индивидуальных предпринимателей:

заявление в период до 31 декабря текущего года;

УСНО с 1 января следующего года.

Слайд 15Порядок и условия начала и прекращения применения УСНО:

2. Для вновь созданных организаций

и индивидуальных предпринимателей:

Заявление в течение 30 дней после постановки на учет в налоговых органах;

УСНО с момента создания организации или с момента регистрации ИП.

Слайд 16Утрата права на УСН

Если в период применения УСН нарушены критерии:

Сумма выручки превысит:

150

мл. руб. – c 2017 году

Другие критерии применения УСН

Налогоплательщик утрачивает право на УСН с того квартала, в котором это произошло

Слайд 17Объекты налогообложения:

Доходы

Доходы, уменьшенные на величину расходов

Выбор объекта осуществляется налогоплательщиком самостоятельно.

Не может

меняться в течение 1 года

Слайд 18Порядок определения доходов

Доходы от реализации

Внереализационные доходы

Слайд 19Порядок определения расходов

Расходы должны быть:

экономически обоснованы;

документально подтверждены.

Закрытый перечень расходов

Доходы и расходы признаются

по кассовому методу (по оплате).

Слайд 20Налоговая база

НБ = Доходы

НБ = Доходы – Расходы

Доходы и расходы определяются нарастающим

итогом с начала года

Слайд 21Перенос убытка на будущее

Предусмотрен для варианта Доходы-Расходы

На следующие налоговые периоды

Не более 50%

налоговой базы текущего периода

Предусмотрен только для убытка полученного на УСНО по второму варианту

Слайд 22Налоговый период –календарный год

Отчётные периоды – 1 квартал, полугодие, 9 месяцев календарного

года

Слайд 23Налоговые ставки:

6% - от дохода

15% - от дохода, уменьшенного на величину расходов

Слайд 24Порядок расчета единого налога

УСНО 1 = Доходы * 6%

УСНО 2 =

(Доходы-Расходы) * 15%

Порядок расчета авансовых платежей и единого налога по итогам года идентичны

Слайд 25Сумма единого налога подлежащая уплате в бюджет

1. Вариант – Доходы

УСНО в бюджет

=УСНО-СВ –ПВН

Где:

СВ –перечисленные в бюджет за отчетный период страховые взносы

ПВН –выплаченные сотрудникам пособия по временной нетрудоспособности

При этом сумма единого налога не может быть уменьшена более чем на 50 %

Слайд 26Сумма единого налога подлежащая уплате в бюджет

2. Вариант Доходы-Расходы

По итогам года сумма

единого налога сравнивается с суммой минимального налога

Минимальный налог = Доходы * 1%

В бюджет перечисляется та сумма, которая больше

Слайд 27Налоговая декларация

Только по итогам налогового периода:

Организации –до 31 марта следующего года

ИП –

до 30 апреля следующего года

Слайд 28Уплата Единого налога

По итогам отчетных периодов – авансовые платежи до 25 числа,

месяца, следующего за отчетным периодом

По итогам налогового периода – до 31 марта или 30 апреля следующего года

Слайд 29Налоговый учет

Ведётся в Книге учета доходов и расходов

Позиционным способом

В электронном или бумажном

виде

Слайд 30

Единый налог на вмененный доход (ЕНВД)

Слайд 31Регламентируется

Глава 26.3 НК РФ «Система налогообложения в виде ЕНВД для отдельных видов

деятельности»

Решение Думы г. Владивостока от 28 октября 2005 г. № 109 «О системе налогообложения в виде ЕНВД для отдельных видов деятельности во Владивостокском городском округе»

Слайд 32Представительные органы муниципалитетов определяют:

перечень видов деятельности в отношении которых применяется ЕНВД в

соответствии с перечнем НК РФ

размер корректирующего коэффициента К2 на календарный год в пределах от 0,005 до 1 включительно.

Слайд 33Применение

ЕНВД применяется наряду с общей системой налогообложения.

Порядок перехода на ЕНВД или

возврат к общему режиму налогообложения доброволен при соответствии критериям, установленным НК РФ.

Слайд 34ЕНВД применяется в отношении следующих видов деятельности:

оказание бытовых услуг;

оказание ветеринарных услуг;

оказание услуг

по ремонту, техническому обслуживанию и мойке автотранспортных средств;

оказания услуг по хранению автотранспортных средств на платных стоянках;

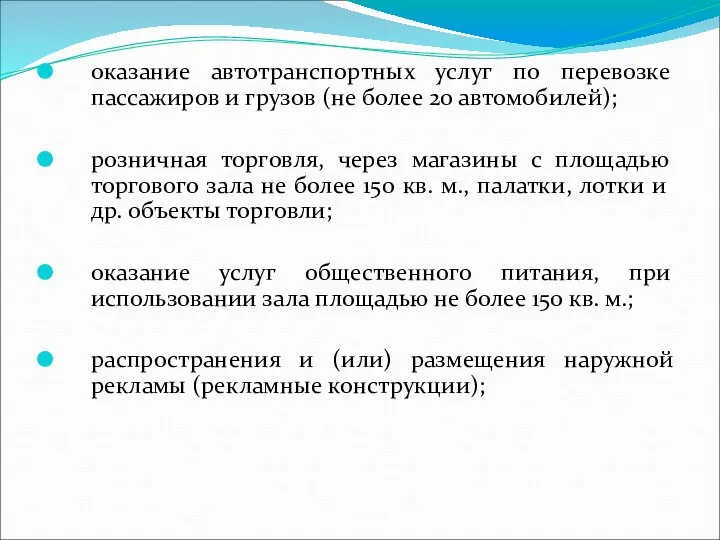

Слайд 35

оказание автотранспортных услуг по перевозке пассажиров и грузов (не более 20 автомобилей);

розничная

торговля, через магазины с площадью торгового зала не более 150 кв. м., палатки, лотки и др. объекты торговли;

оказание услуг общественного питания, при использовании зала площадью не более 150 кв. м.;

распространения и (или) размещения наружной рекламы (рекламные конструкции);

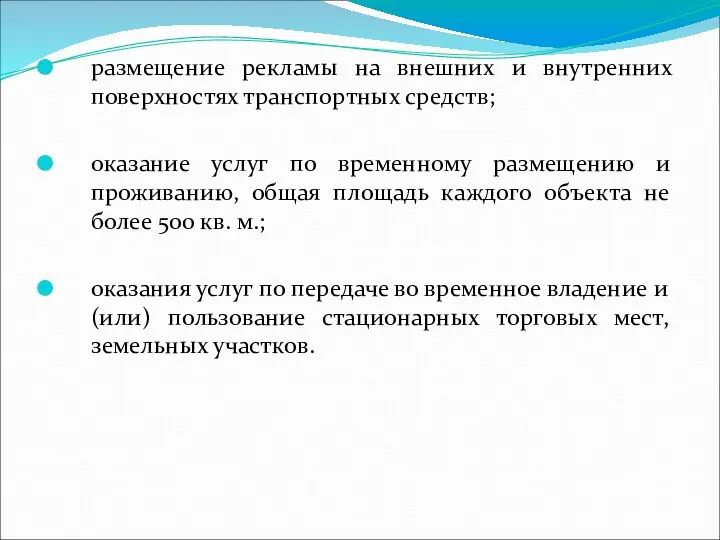

Слайд 36размещение рекламы на внешних и внутренних поверхностях транспортных средств;

оказание услуг по временному

размещению и проживанию, общая площадь каждого объекта не более 500 кв. м.;

оказания услуг по передаче во временное владение и (или) пользование стационарных торговых мест, земельных участков.

Слайд 37

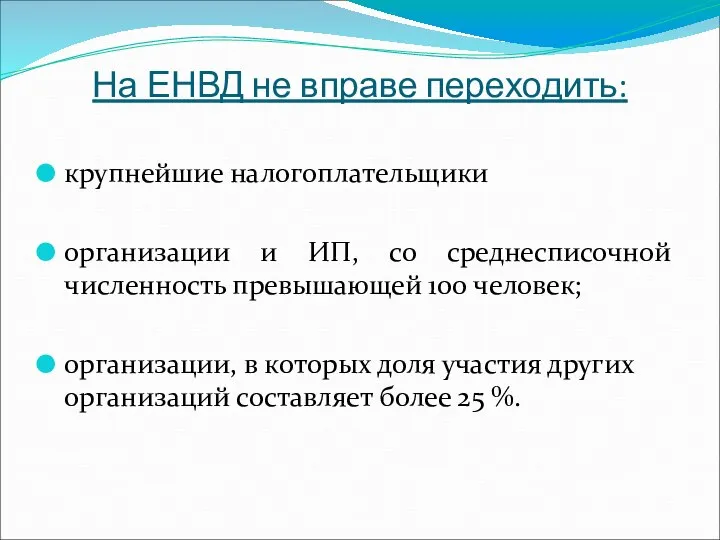

На ЕНВД не вправе переходить:

крупнейшие налогоплательщики

организации и ИП, со среднесписочной численность превышающей

100 человек;

организации, в которых доля участия других организаций составляет более 25 %.

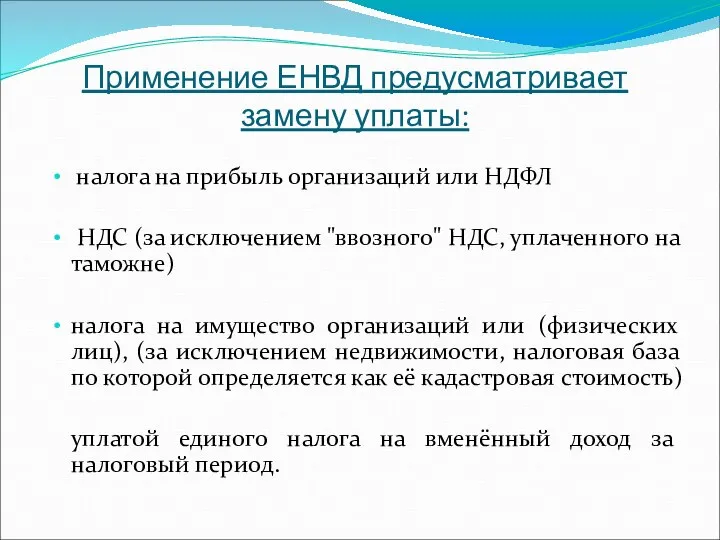

Слайд 38Применение ЕНВД предусматривает замену уплаты:

налога на прибыль организаций или НДФЛ

НДС (за исключением "ввозного" НДС, уплаченного на

таможне)

налога на имущество организаций или (физических лиц), (за исключением недвижимости, налоговая база по которой определяется как её кадастровая стоимость)

уплатой единого налога на вменённый доход за налоговый период.

Слайд 39Обычный налогоплательщик, находящийся на ЕНВД уплачивает следующие налоги и сборы:

единый налог

налог на

доходы физических лиц (в качестве налогового агента)

страховые взносы на обязательное страхование

сбор за сверхнормативные выбросы в окружающую среду

др. налоги и сборы.

Слайд 40Основные термины ЕНВД:

вмененный доход - потенциально возможный доход налогоплательщика ЕНВД;

базовая доходность -

условная месячная доходность приходящаяся на единицу физического показателя, характеризующего определенный вид предпринимательской деятельности;

корректирующие коэффициенты базовой доходности - коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности.

Слайд 41Корректирующие коэффициенты

К1 - устанавливаемый на календарный год коэффициент-дефлятор;

К2 - учитывает особенности ведения

предпринимательской деятельности, (ассортимент, сезонность, режим работы, место ведения предпринимательской деятельности и др.);

Слайд 42Налогоплательщиками ЕНВД являются:

организации;

индивидуальные предприниматели;

осуществляющие на территории муниципального образования, в котором введен

ЕНВД, деятельность, облагаемую единым налогом и перешедшие на ЕНВД.

Слайд 43

Объект налогообложения вменённый доход налогоплательщика.

Налоговая база величина вмененного дохода.

НБ = ВД

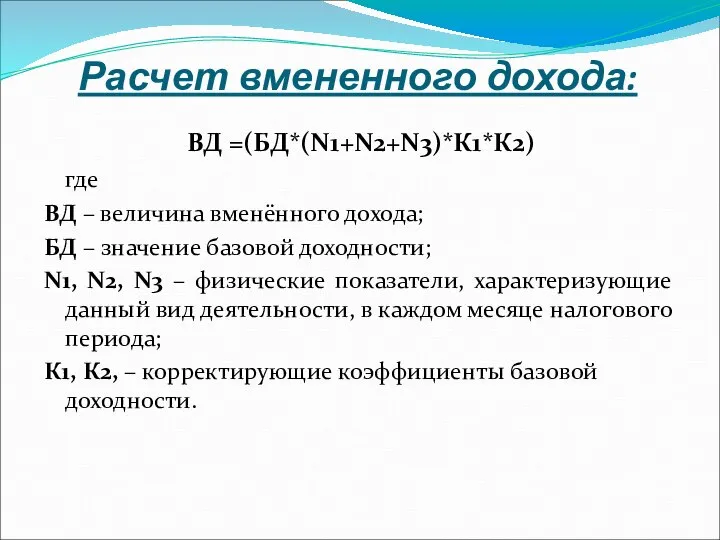

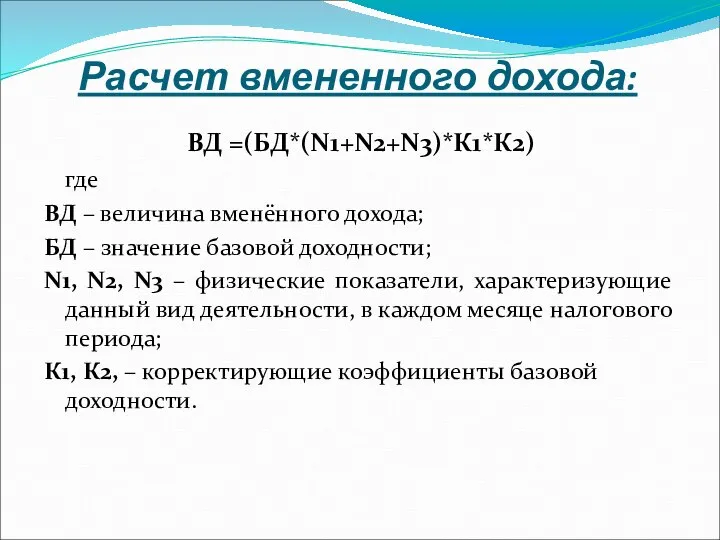

Слайд 44Расчет вмененного дохода:

ВД =(БД*(N1+N2+N3)*К1*К2)

где

ВД – величина вменённого дохода;

БД – значение базовой доходности;

N1,

N2, N3 – физические показатели, характеризующие данный вид деятельности, в каждом месяце налогового периода;

К1, К2, – корректирующие коэффициенты базовой доходности.

Слайд 45Налоговым периодом по ЕНВД признается квартал.

Налоговая ставка - 15 % величины вмененного

дохода.

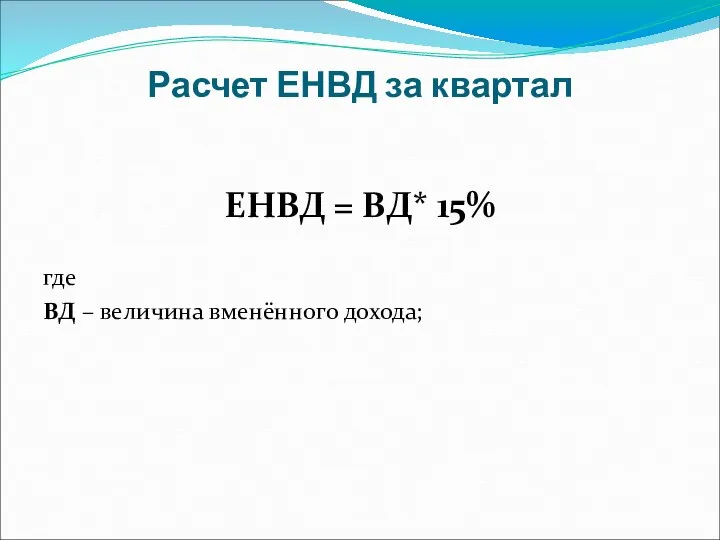

Слайд 46Расчет ЕНВД за квартал

ЕНВД = ВД* 15%

где

ВД – величина вменённого дохода;

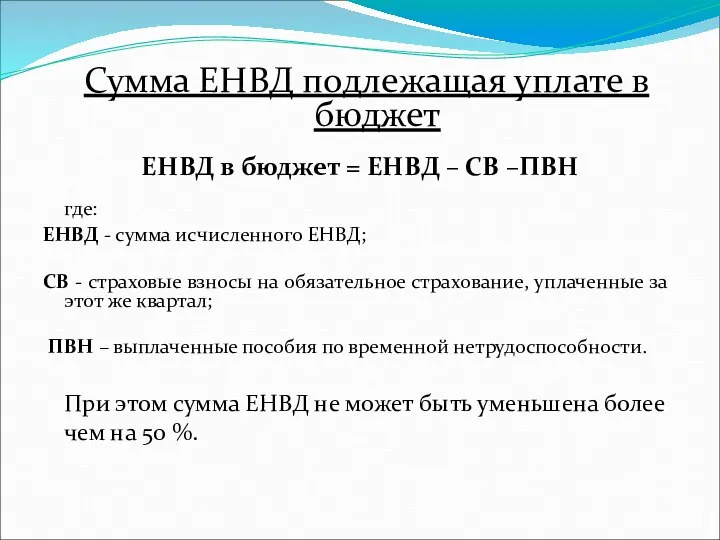

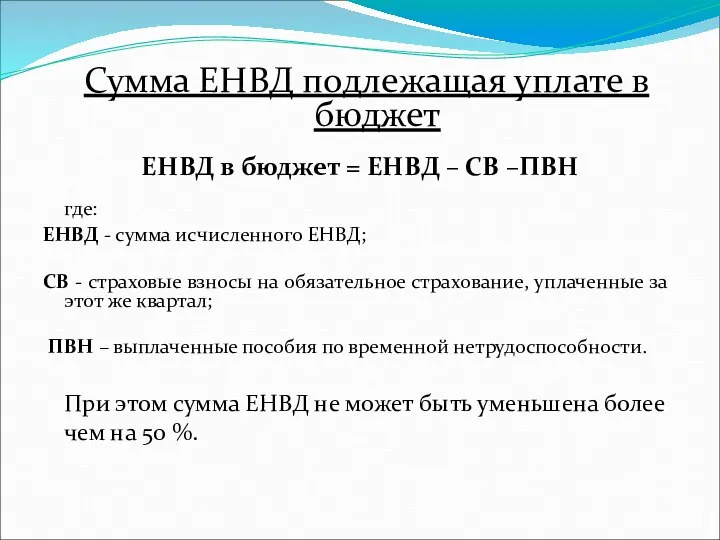

Слайд 47Сумма ЕНВД подлежащая уплате в бюджет

ЕНВД в бюджет = ЕНВД – СВ

–ПВН

где:

ЕНВД - сумма исчисленного ЕНВД;

СВ - страховые взносы на обязательное страхование, уплаченные за этот же квартал;

ПВН – выплаченные пособия по временной нетрудоспособности.

При этом сумма ЕНВД не может быть уменьшена более чем на 50 %.

Слайд 48

Налоговые декларации по итогам налогового периода представляются не позднее 20-го числа первого

месяца следующего налогового периода.

Уплата ЕНВД производится по итогам квартала не позднее 25-го числа первого месяца следующего налогового периода.

Слайд 49

Патентная система налогообложения

Слайд 50Регламентируется

Глава 26.5 НК РФ «Патентная система налогообложения»

Закон Приморского края «О патентной системе

налогообложения на территории Приморского края» от 13.11.2012 г. №122-К

Слайд 51Субъект Федерации определяет:

Размер потенциально возможного к получению ИП годового дохода по видам

предпринимательской деятельности

Может дифференцировать его в зависимости от:

средней численности наемных работников;

количества транспортных средств, грузоподъемности транспортного средства, количества посадочных мест в транспортном средстве;

количества обособленных объектов (площадей).

Территорий действия патентов

Слайд 52Патентная система

предусмотрена для ИП, привлекающих не более 15 наемных работников

осуществляющих один из

следующих видов предпринимательской деятельности:

Слайд 53Виды деятельности:

ремонт и пошив швейных, меховых и кожаных изделий;

ремонт, чистка, окраска и

пошив обуви;

парикмахерские и косметические услуги;

химическая чистка, крашение и услуги прачечных;

ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

ремонт мебели;

услуги фотоателье, фото- и кинолабораторий;

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

Слайд 54оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

оказание автотранспортных услуг по перевозке

пассажиров автомобильным транспортом;

ремонт жилья и других построек;

услуги по обучению населения на курсах и по репетиторству;

ветеринарные услуги;

розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли;

услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания;

и другие.

Слайд 55Применение патентной системы налогообложения освобождает от уплаты:

1) НДФЛ (по доходам от деятельности,

облагаемой патентом);

2) налога на имущество физических лиц по имуществу, используемому по деятельности, облагаемой патентом, (за исключением недвижимости, налоговая база по которой определяется как кадастровая стоимость);

Слайд 56

Применение патентной системы налогообложения освобождает от уплаты:

3) НДС, за исключением НДС, подлежащего

уплате:

при осуществлении предпринимательской деятельности, на других режимах налогообложения;

при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Слайд 57Налогоплательщики

ИП, перешедшие на патентную систему налогообложения.

Переход осуществляется добровольно.

Слайд 58

Порядок перехода на Патентную систему налогообложения

Для действующих ИП:

Заявление – за 10 дней

до начала деятельности по патенту

Патент через 10 дней

Для вновь регистрируемых ИП:

Заявление – одновременно с документами на регистрацию

Патент с начала деятельности

Слайд 59

Порядок применения Патентной системы налогообложения

Патент является документом, удостоверяющим право применения патентной системы

налогообложения на осуществление одного из видов предпринимательской деятельности

ИП вправе получить несколько патентов.

Патент выдается по выбору ИП на период от 1 до 12 месяцев включительно в пределах календарного года.

Слайд 60Утрата права на патент:

1) если с начала календарного года доходы от реализации,

по деятельности на патенте, превысили 60 млн. рублей;

2) если в течение налогового периода средняя численность более 15 человек;

Слайд 61При утрате права на патент:

ИП теряет право на применение патента с начала

налогового периода, на который был выдан патент.

В этом случае ИП должен уплачивать налоги в соответствии с общим режимом налогообложения.

При этом стоимость (часть стоимости) патента, уплаченная ИП, не возвращается.

Слайд 62Объект налогообложения

потенциально возможный к получению годовой доход ИП по соответствующему виду предпринимательской

деятельности, установленный законом субъекта РФ.

Слайд 63Налоговая база

денежное выражение потенциально возможного к получению ИП годового дохода по виду

предпринимательской деятельности, в отношении которого применяется патентная система налогообложения

Слайд 64Налоговый период - календарный год.

Если патент выдан на срок менее календарного

года, налоговым периодом признается срок, на который выдан патент.

Налоговая ставка 6 %.

Слайд 65Стоимость патента

Годовая стоимость патента = ПВД* налоговая ставка

Если патент выдан менее чем

на 1 год

Стоимость патента = ((ПВД/12)*Мф)* налоговая ставка

Где:

ПВД потенциально возможный годовой доход

12 – 12 месяцев календарного года

МФ - количество месяцев срока, на который выдан патент

Слайд 66Уплата патента:

Налогоплательщики производят уплату налога по месту постановки на учет в налоговом

органе

сроки уплаты зависят от того на какой период выдан патент

Презентация на тему Вышивка. Вышивка крестом

Презентация на тему Вышивка. Вышивка крестом Новая начальная школа

Новая начальная школа Презентация на тему Сообщества живых организмов

Презентация на тему Сообщества живых организмов Самомотивация и самодисциплина

Самомотивация и самодисциплина  Ель, сосна – хвойные деревья

Ель, сосна – хвойные деревья Производство ЕВРАЗКОМПЛЕКТ+

Производство ЕВРАЗКОМПЛЕКТ+ Автор: Жаринов Николай Викторович Автор: Жаринов Николай Викторович

Автор: Жаринов Николай Викторович Автор: Жаринов Николай Викторович Система налогообложения и поиск путей ее оптимизации

Система налогообложения и поиск путей ее оптимизации Икебана. Составление композиции

Икебана. Составление композиции Neoplasms of the Nose and Paranasal Sinus

Neoplasms of the Nose and Paranasal Sinus Аттестация руководящих и педагогических кадров

Аттестация руководящих и педагогических кадров Выполнил: ученица 9Б класса МОУ «Лицей №21» Тюпина Татьяна Дмитриевна Проверил: учитель информатики Кузьмина Валерия Лукинична Оц

Выполнил: ученица 9Б класса МОУ «Лицей №21» Тюпина Татьяна Дмитриевна Проверил: учитель информатики Кузьмина Валерия Лукинична Оц АСЕПТИКА И АНТИСЕПТИКА

АСЕПТИКА И АНТИСЕПТИКА Вязание крючком. Как читать схему

Вязание крючком. Как читать схему Какие ребята в моем классе. Дружба – это

Какие ребята в моем классе. Дружба – это Презентация на тему Годовой отчет учителя логопеда

Презентация на тему Годовой отчет учителя логопеда Что сначала? Что потом? (1 класс)

Что сначала? Что потом? (1 класс) Программа Check up

Программа Check up Презентация на тему Эвакуация населения

Презентация на тему Эвакуация населения  Охрана труда на производстве и в офисе. Обязанности работодателя и работника

Охрана труда на производстве и в офисе. Обязанности работодателя и работника Аппликация Ангел

Аппликация Ангел Образовательная среда школы

Образовательная среда школы Зарождение искусства

Зарождение искусства Общеметодологические принципы, лежащие в основе междисциплинарного исследования социализации

Общеметодологические принципы, лежащие в основе междисциплинарного исследования социализации Действия сотрудников и студентов Волгоградского государственного университета в кризисных ситуациях

Действия сотрудников и студентов Волгоградского государственного университета в кризисных ситуациях Грим, визажистика и прическа в современной жизни

Грим, визажистика и прическа в современной жизни Введение

Введение СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ ТУРОПЕРАТОРОВ Деловая встреча «Новое в законодательстве о туризме: вопросы и ответы».

СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ ТУРОПЕРАТОРОВ Деловая встреча «Новое в законодательстве о туризме: вопросы и ответы».