Слайд 24. Прогнозирование банкротства: анализ кризис-прогнозных методик.

4.1. Количественные кризис-прогнозные методики.

4.2. Качественные кризис-прогнозные методики.

Слайд 34.1. Количественные кризис-прогнозные методики.

Коэффициент У.Х. Бивера;

Z-счет Э. Альтмана;

Модель Р. Таффлера, Г.Тишоу;

Модель

Ж.Конана и М.Голдера;

Модель Иркутской государственной экономической академии;

Методы рейтинговой оценки;

Прогнозирование банкротства с использованием критериев из Постановления Правительства РФ №498 от 20.05.1994 г.

Индикатор финансовой устойчивости В.В.Ковалева.

Слайд 4Коэффициент У.Х. Бивера (W.H.Beaver).

Первая попытка использовать аналитические коэффициенты для прогнозирования банкротства;

Анализ 30

коэффициентов по группе компаний, половина из которых обанкротилась;

Группировка коэффициентов в шесть групп;

Наиболее значимый параметр – соотношение притока денежных средств и заемного капитала.

В результате исследования У.Бивер предложил пятифакторную систему для оценки финансового состояния предприятия в целях диагностики банкротства.

Слайд 5Система диагностики У. Бивера.

Индикаторы (параметры) диагностики:

рентабельность активов;

удельный вес заемных средств в

пассивах;

коэффициент текущей ликвидности;

доля чистого оборотного капитала в активах;

коэффициент Бивера – (ЧП+Ам)/ЗК.

Слайд 6Коэффициент Бивера.

Описывает риск наступления неплатежеспособности в течение ближайших пяти лет;

Высокий риск потери

платежеспособности - < 0,17;

Низкий риск потери платежеспособности - > 0,4.

Слайд 7Z-счет (индекс кредитоспособности) Э. Альтмана (Edward I. Altman).

Наиболее известная методика;

Построена на

использовании аппарата множественного дискриминантного анализа (Multiple-discriminant analysis, MDA);

Представляет собой методику расчета индекса кредитоспособности. Индекс позволяет разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов.

При построении индекса Э.Альтман обследовал 66 предприятий промышленности США, половина из которых обанкротилась в период между 1946 и 1965 гг., а половина работала успешно.

Слайд 8Z-счет (индекс кредитоспособности) Э. Альтмана (Edward I. Altman).

Были исследованы 22 аналитических коэффициента;

Были

отобраны 5 наиболее значимых для прогнозирования возможного банкротства коэффициентов;

Z=3,3X1+1,0X2+0,6X3+1,4X4+1,2X5- первый вариант (1968 г.);

Х1 – прибыль до выплаты процентов и налогов / сумма активов;

Х2 – выручка от реализации/сумма активов;

Х3 – рыночная стоимость акций/ задолженность по балансу;

Х4 – нераспределенная прибыль/ всего активов;

Х5 – СОС/ всего активов.

Слайд 9Z-счет (индекс кредитоспособности) Э. Альтмана.

Результаты расчетов показали, что Z –счет может принимать

значения в пределах [-14,+22 ];

Критическое значение Z – счета составляет 2,675;

Зона неопределенности (1,81-2,99);

Если Z <1,81, то компания с высокой вероятностью может обанкротиться в ближайшие 2-3 года;

Если Z >2,99, то суждение прямо противоположное.

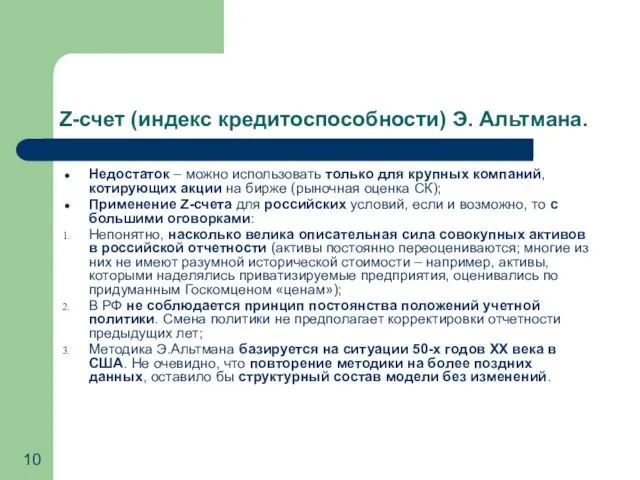

Слайд 10Z-счет (индекс кредитоспособности) Э. Альтмана.

Недостаток – можно использовать только для крупных компаний,

котирующих акции на бирже (рыночная оценка СК);

Применение Z-счета для российских условий, если и возможно, то с большими оговорками:

Непонятно, насколько велика описательная сила совокупных активов в российской отчетности (активы постоянно переоцениваются; многие из них не имеют разумной исторической стоимости – например, активы, которыми наделялись приватизируемые предприятия, оценивались по придуманным Госкомценом «ценам»);

В РФ не соблюдается принцип постоянства положений учетной политики. Смена политики не предполагает корректировки отчетности предыдущих лет;

Методика Э.Альтмана базируется на ситуации 50-х годов ХХ века в США. Не очевидно, что повторение методики на более поздних данных, оставило бы структурный состав модели без изменений.

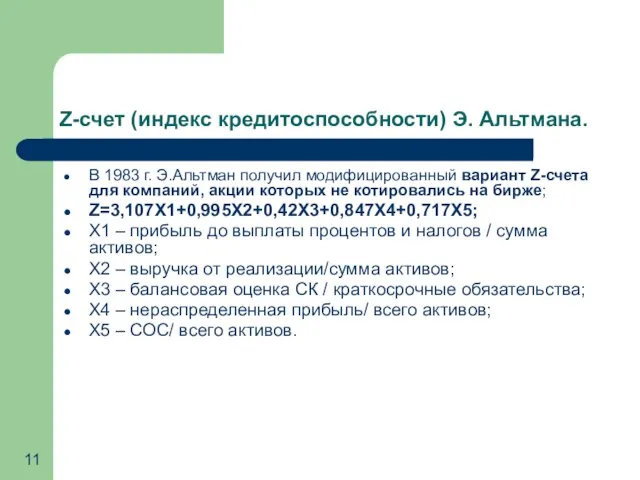

Слайд 11Z-счет (индекс кредитоспособности) Э. Альтмана.

В 1983 г. Э.Альтман получил модифицированный вариант Z-счета

для компаний, акции которых не котировались на бирже;

Z=3,107X1+0,995X2+0,42X3+0,847X4+0,717X5;

Х1 – прибыль до выплаты процентов и налогов / сумма активов;

Х2 – выручка от реализации/сумма активов;

Х3 – балансовая оценка СК / краткосрочные обязательства;

Х4 – нераспределенная прибыль/ всего активов;

Х5 – СОС/ всего активов.

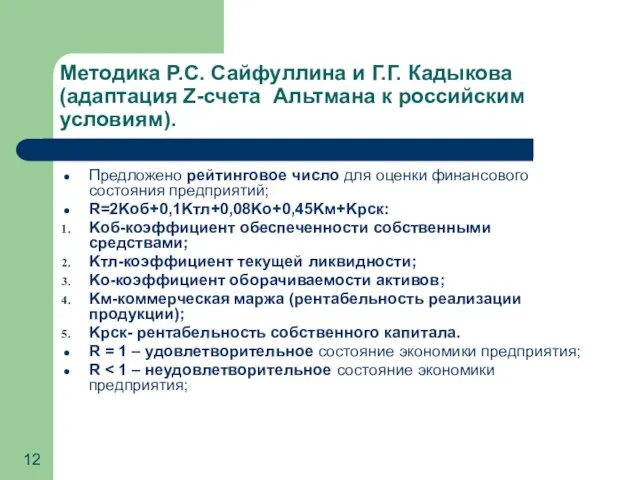

Слайд 12Методика Р.С. Сайфуллина и Г.Г. Кадыкова (адаптация Z-счета Альтмана к российским условиям).

Предложено

рейтинговое число для оценки финансового состояния предприятий;

R=2Kоб+0,1Kтл+0,08Kо+0,45Kм+Kрск:

Kоб-коэффициент обеспеченности собственными средствами;

Kтл-коэффициент текущей ликвидности;

Kо-коэффициент оборачиваемости активов;

Kм-коммерческая маржа (рентабельность реализации продукции);

Kрск- рентабельность собственного капитала.

R = 1 – удовлетворительное состояние экономики предприятия;

R < 1 – неудовлетворительное состояние экономики предприятия;

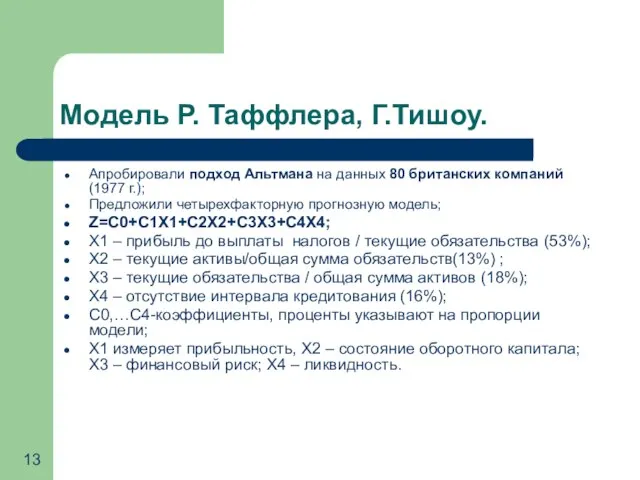

Слайд 13Модель Р. Таффлера, Г.Тишоу.

Апробировали подход Альтмана на данных 80 британских компаний (1977

г.);

Предложили четырехфакторную прогнозную модель;

Z=С0+С1X1+С2X2+С3X3+С4X4;

Х1 – прибыль до выплаты налогов / текущие обязательства (53%);

Х2 – текущие активы/общая сумма обязательств(13%) ;

Х3 – текущие обязательства / общая сумма активов (18%);

Х4 – отсутствие интервала кредитования (16%);

С0,…С4-коэффициенты, проценты указывают на пропорции модели;

Х1 измеряет прибыльность, Х2 – состояние оборотного капитала; Х3 – финансовый риск; Х4 – ликвидность.

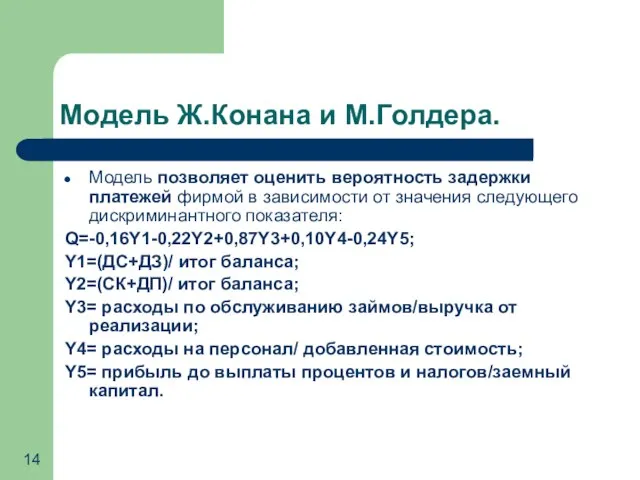

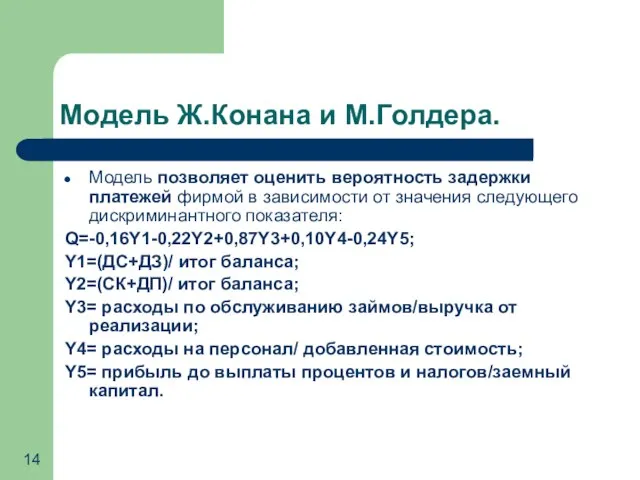

Слайд 14Модель Ж.Конана и М.Голдера.

Модель позволяет оценить вероятность задержки платежей фирмой в зависимости

от значения следующего дискриминантного показателя:

Q=-0,16Y1-0,22Y2+0,87Y3+0,10Y4-0,24Y5;

Y1=(ДС+ДЗ)/ итог баланса;

Y2=(СК+ДП)/ итог баланса;

Y3= расходы по обслуживанию займов/выручка от реализации;

Y4= расходы на персонал/ добавленная стоимость;

Y5= прибыль до выплаты процентов и налогов/заемный капитал.

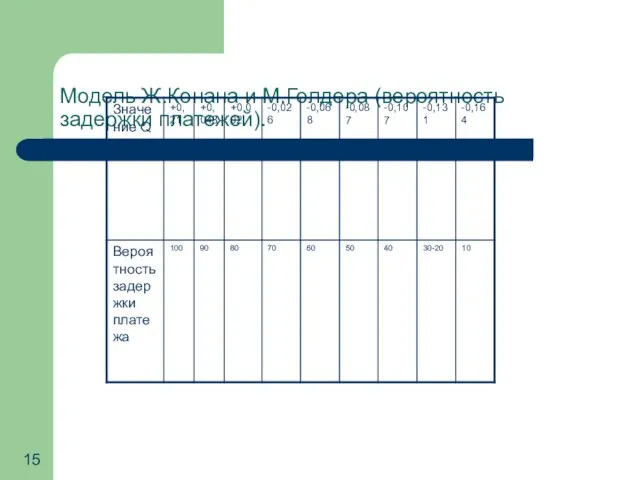

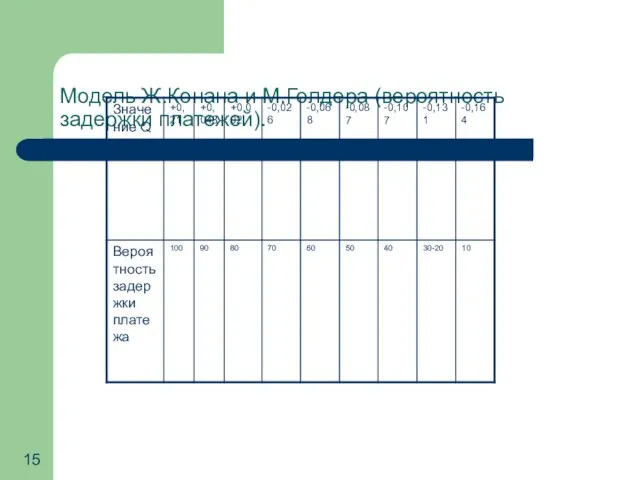

Слайд 15Модель Ж.Конана и М.Голдера (вероятность задержки платежей).

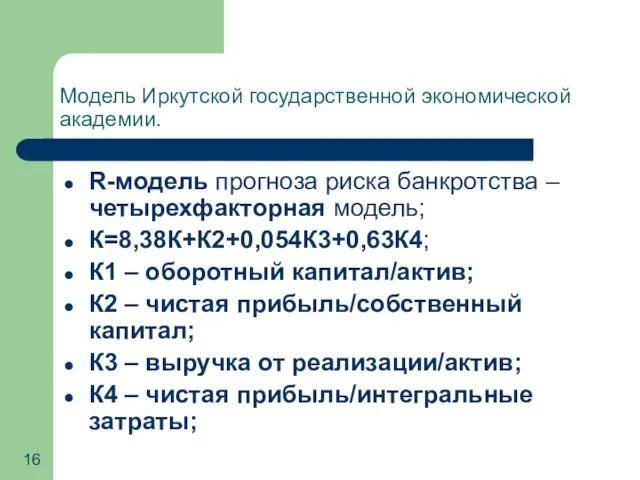

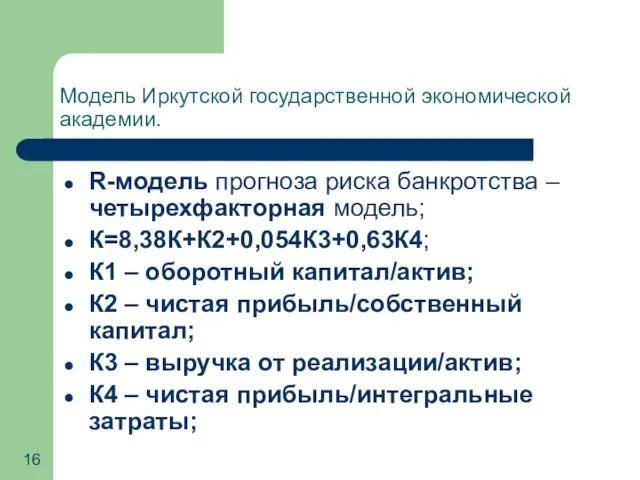

Слайд 16Модель Иркутской государственной экономической академии.

R-модель прогноза риска банкротства – четырехфакторная модель;

К=8,38К+К2+0,054К3+0,63К4;

К1 –

оборотный капитал/актив;

К2 – чистая прибыль/собственный капитал;

К3 – выручка от реализации/актив;

К4 – чистая прибыль/интегральные затраты;

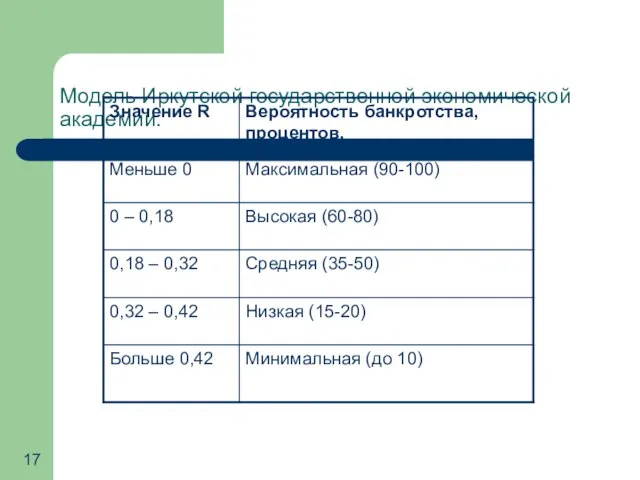

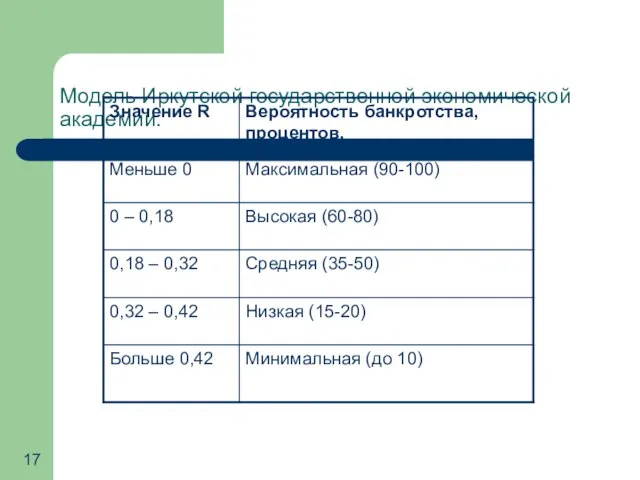

Слайд 17Модель Иркутской государственной экономической академии.

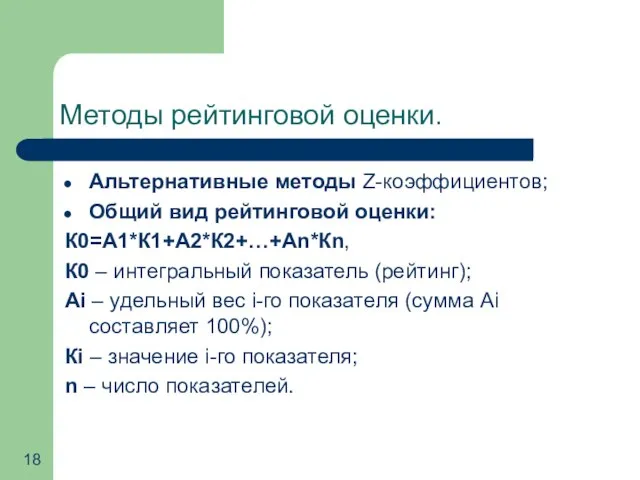

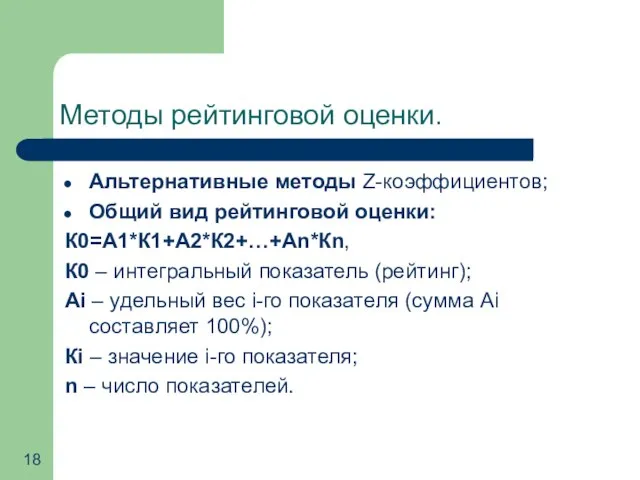

Слайд 18Методы рейтинговой оценки.

Альтернативные методы Z-коэффициентов;

Общий вид рейтинговой оценки:

К0=А1*К1+А2*К2+…+Аn*Кn,

К0 – интегральный показатель (рейтинг);

Аi

– удельный вес i-го показателя (сумма Аi составляет 100%);

Кi – значение i-го показателя;

n – число показателей.

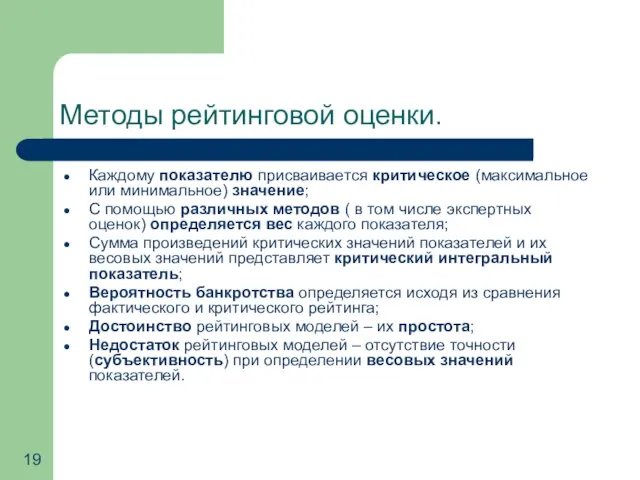

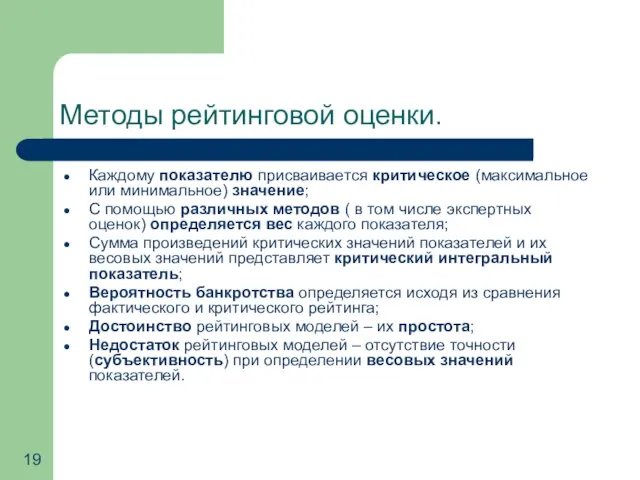

Слайд 19Методы рейтинговой оценки.

Каждому показателю присваивается критическое (максимальное или минимальное) значение;

С помощью различных

методов ( в том числе экспертных оценок) определяется вес каждого показателя;

Сумма произведений критических значений показателей и их весовых значений представляет критический интегральный показатель;

Вероятность банкротства определяется исходя из сравнения фактического и критического рейтинга;

Достоинство рейтинговых моделей – их простота;

Недостаток рейтинговых моделей – отсутствие точности (субъективность) при определении весовых значений показателей.

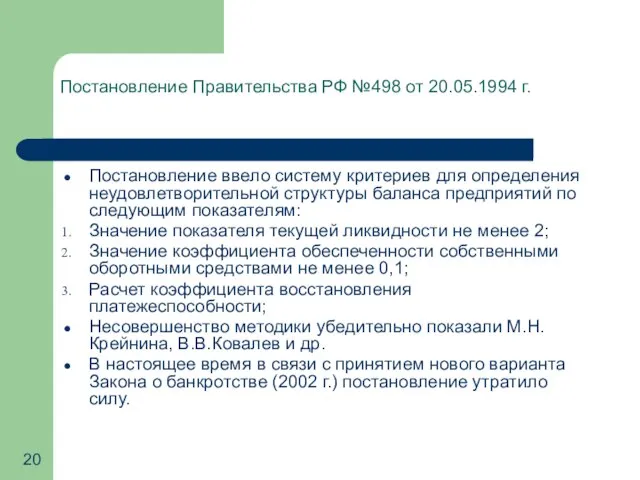

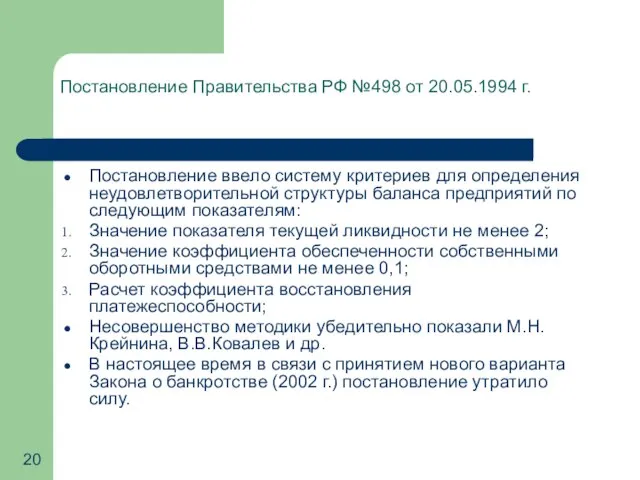

Слайд 20Постановление Правительства РФ №498 от 20.05.1994 г.

Постановление ввело систему критериев для определения

неудовлетворительной структуры баланса предприятий по следующим показателям:

Значение показателя текущей ликвидности не менее 2;

Значение коэффициента обеспеченности собственными оборотными средствами не менее 0,1;

Расчет коэффициента восстановления платежеспособности;

Несовершенство методики убедительно показали М.Н.Крейнина, В.В.Ковалев и др.

В настоящее время в связи с принятием нового варианта Закона о банкротстве (2002 г.) постановление утратило силу.

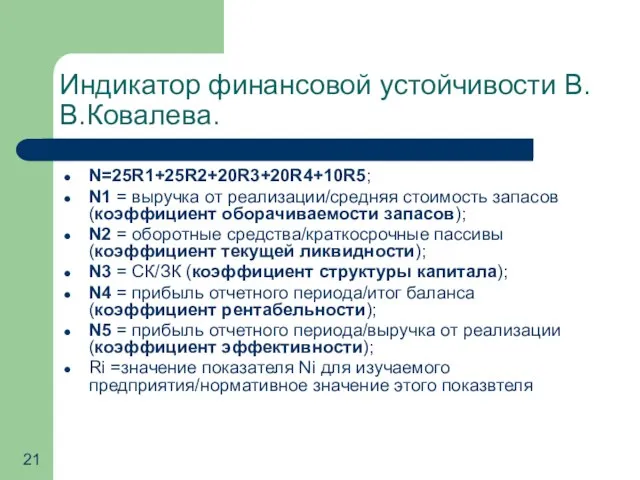

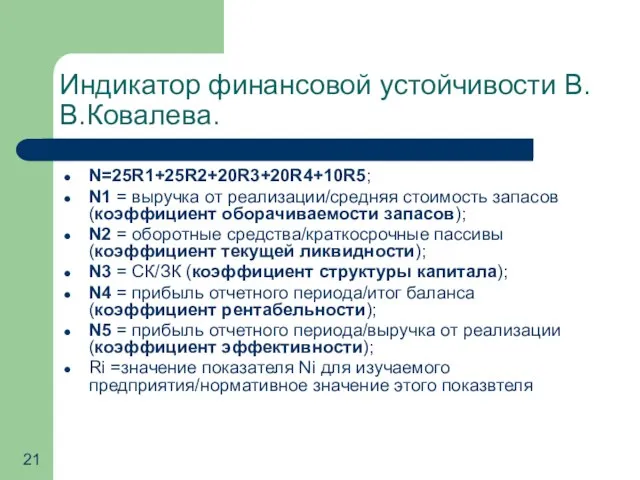

Слайд 21Индикатор финансовой устойчивости В.В.Ковалева.

N=25R1+25R2+20R3+20R4+10R5;

N1 = выручка от реализации/средняя стоимость запасов (коэффициент оборачиваемости

запасов);

N2 = оборотные средства/краткосрочные пассивы (коэффициент текущей ликвидности);

N3 = СК/ЗК (коэффициент структуры капитала);

N4 = прибыль отчетного периода/итог баланса (коэффициент рентабельности);

N5 = прибыль отчетного периода/выручка от реализации (коэффициент эффективности);

Ri =значение показателя Ni для изучаемого предприятия/нормативное значение этого показвтеля

Слайд 22Индикатор финансовой устойчивости В.В.Ковалева.

Коэффициенты в уравнении представляют собой удельный вес влияния каждого

фактора, предложенный экспертами;

Если N=100 и более, финансовая ситуация на предприятии устойчивая;

Если N<100, финансовая ситуация вызывает беспокойство.

Слайд 234.2. Качественные кризис-прогнозные методики.

метод балльной оценки – показатель Аргенти;

двухуровневая система показателей прогнозирования

банкротства В.В.Ковалева;

Слайд 24Метод балльной оценки – показатель Аргенти.

Согласно данной методике, исследование начинается с трех

предположений:

Идет процесс, ведущий к банкротству;

Этот процесс для своего завершения требует нескольких лет;

Процесс может быть разделен на три стадии.

Слайд 25Стадии процесса, ведущего к банкротству:

Недостатки. Компания, идущая к банкротству годами демонстрирует недостатки,

очевидные задолго до фактического банкротства.

Ошибки. Вследствие этих недостатков компания может совершить ошибку, ведущую к банкротству.

Симптомы. Совершенная компанией ошибка начинает выявлять все симптомы приближающейся неплатежеспособности: ухудшение показателей, признаки нехватки денег. Эти симптомы проявляются в последние два или три года, предшествующие банкротству. Весь процесс движения к банкротству может растянуться на период от пяти до десяти лет.

Слайд 26А-счет Аргенти

Для анализируемой компании каждому признаку присваивается число баллов по Аргенти или

0. Промежуточное значение не выставляется.

Рассчитывается агрегированный показатель –А-счет. «Проходной балл – 25».

Большинство успешных компаний имеют балл от 5 до 18.

Компании, испытывающие серьезные затруднения имеют балл от 35 до 70.

Сумма баллов более 25 свидетельствует о высокой вероятности банкротства в течение 5 лет.

Слайд 27Метод А – счета.

Недостатки:

Директор-автократ -8;

Председатель совета директоров является гендиректором -4;

Пассивность совета директоров

-2;

Внутренние противоречия в совете директоров из-за различия в знаниях и навыках -2;

Слайд 28Метод А – счета.

Недостатки:

Слабый финансовый директор -2;

Недостаток профессиональных менеджеров нижнего и среднего

звена (вне совета директоров) -1;

Недостатки системы учета: отсутствие бюджетного контроля-3;

Отсутствие прогноза денежных потоков -3;

Отсутствие системы управленческого учета затрат – 3;

Вялая реакция на изменения (появление новых продуктов, технологий, рынков, методов организации труда и т.д.) -15;

Слайд 29Недостатки:

Максимально возможная сумма баллов -43;

«Проходной балл» -10;

Если сумма баллов, больше 10 недостатки

в управлении могут привести к серьезным ошибкам.

Слайд 30Ошибки.

Слишком высокая доля заемного капитала -15;

Недостаток оборотных средств из-за слишком быстрого роста

бизнеса – 15;

Наличие крупного проекта ( провал такого проекта подвергает фирму серьезной опасности) -15;

Максимально возможная сумма баллов -45;

«Проходной балл» - 15;

Если сумма баллов по первым двум стадиям больше или равна 25, компания подвергается определенному риску.

Слайд 31Симптомы:

Ухудшение финансовых показателей -3;

Использование «творческого бухучета» -3;

Нефинансовые признаки неблагополучия – 3;

Окончательные симптомы

кризиса (судебные иски, скандалы, отставки) -3;

Максимально возможная сумма баллов -12;

Максимально возможный А-счет – 100;

«Проходной балл» -25.

Слайд 32Двухуровневая система показателей прогнозирования банкротства В.В.Ковалева

Первая группа – критерии и показатели, неблагоприятная

динамика которых или текущее значение свидетельствуют о возможных в обозримом будущем финансовых затруднениях;

Вторая группа – критерии и показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое. Вместе с тем, они указывают, что при определенных условиях или не принятых мерах ситуация может резко ухудшиться.

Слайд 33Первая группа показателей и критериев

Повторяющиеся существенные потери в основной производственной деятельности;

Хроническая

нехватка оборотных средств;

Неправильная реинвестиционная политика;

Устойчиво низкие значения коэффициентов ликвидности;

Слайд 34Первая группа показателей и критериев

Превышение некоторого критического уровня просроченной кредиторской задолженности;

Чрезмерное использование

краткосрочных заемных средств для финансирования долгосрочных вложений;

Устойчиво увеличивающаяся до опасных пределов доля заемных средств в общей сумме источников финансирования;

Превышение размеров заемных средств над установленными лимитами;

Слайд 35Первая группа показателей и критериев

Хроническое невыполнение обязательств перед инвесторами, кредиторами и акционерами

( в отношении своевременности возврата ссуд, выплаты процентов и дивидендов);

Высокий удельный вес просроченной дебиторской задолженности;

Ухудшение отношений с учреждениями банковской системы;

Использование (вынужденное) новых источников финансирования на относительно невыгодных условиях;

Слайд 36Первая группа показателей и критериев

Наличие сверхнормативных и залежалых товаров и производственных запасов;

Применение

в производственном процессе оборудования с истекшими сроками эксплуатации;

Потенциальные потери долгосрочных контрактов;

Неблагоприятные изменения в портфеле заказов;

Слайд 37Вторая группа показателей и критериев

Потеря ключевых сотрудников аппарата управления;

Вынужденные остановки, а также

нарушения производственно-технологического процесса;

Недостаточная диверсификация деятельности предприятия, т.е. чрезмерная зависимость финансовых результатов от какого-то одного конкретного проекта, вида активов и др.;

Излишняя ставка на прогнозируемую успешность и прибыльность нового проекта;

Анализ качества молока от разных производителей

Анализ качества молока от разных производителей Программирование циклических алгоритмов на ассемблере

Программирование циклических алгоритмов на ассемблере Москва-sqrt(-1)

Москва-sqrt(-1) «Коммерческие дата-центры РФ: особенности инфраструктуры и номенклатура услуг» Рынок в новых условиях Владимир Демчишин – генер

«Коммерческие дата-центры РФ: особенности инфраструктуры и номенклатура услуг» Рынок в новых условиях Владимир Демчишин – генер Как живут американские солдаты в ЦТП в Манасе

Как живут американские солдаты в ЦТП в Манасе Правовые основания оказания ПП (навыки и умения, освобождение от ответственности)

Правовые основания оказания ПП (навыки и умения, освобождение от ответственности) Международный опыт управления миграционными процессами

Международный опыт управления миграционными процессами Воздействие тепловых двигателей на окружающую среду

Воздействие тепловых двигателей на окружающую среду Тема: Создание интегрированной системы управления эксплуатацией и жизненным циклом производственных мощностей металлургическог

Тема: Создание интегрированной системы управления эксплуатацией и жизненным циклом производственных мощностей металлургическог 419908 (1) (копия) (копия) (1)

419908 (1) (копия) (копия) (1) Любовь – «волшебная страна»

Любовь – «волшебная страна» ОГЭ. Что обязательно должно быть с собой

ОГЭ. Что обязательно должно быть с собой Реализация научно-методической темы как одна из форм организации методической работы

Реализация научно-методической темы как одна из форм организации методической работы BixUP - онлайн платформа для создания прибыльных источников дохода на основе партнерского маркетинга и PoS майнинга

BixUP - онлайн платформа для создания прибыльных источников дохода на основе партнерского маркетинга и PoS майнинга Набрасывание раствора

Набрасывание раствора Архитектурный стиль

Архитектурный стиль Презентация на тему Философия Аристотеля: теория познания и логика

Презентация на тему Философия Аристотеля: теория познания и логика  Нормы права и их система

Нормы права и их система Опасные двойники.

Опасные двойники. Zakony_obschenia_angl (2)

Zakony_obschenia_angl (2) Психологические особенности глухих детей дошкольного возраста

Психологические особенности глухих детей дошкольного возраста Структурные формулы Формулы органических веществ Молекулярная формула Электронная формула CH 4 CH 3 -CH 3 CH 3 -CH 2 -CH 3.

Структурные формулы Формулы органических веществ Молекулярная формула Электронная формула CH 4 CH 3 -CH 3 CH 3 -CH 2 -CH 3. Обереги в традициях русского народа

Обереги в традициях русского народа ООО Энергосвет

ООО Энергосвет Повышение энергоэффективности народного хозяйства ИННОВАЦИОННЫЙ ПРОЕКТ Тепловой насос с повышенным отопительным коэффициентом.

Повышение энергоэффективности народного хозяйства ИННОВАЦИОННЫЙ ПРОЕКТ Тепловой насос с повышенным отопительным коэффициентом. Тема урока Алгоритмы. Циклические алгоритмы

Тема урока Алгоритмы. Циклические алгоритмы Этнопсихология: задачи и предмет изучения

Этнопсихология: задачи и предмет изучения Почему учащиеся не хотят заниматься физической культурой

Почему учащиеся не хотят заниматься физической культурой